Tipologie di grafici

I tre tipi di grafici più popolari sono:

- Grafici a linee

- Grafici a barre (OHLC)

- Grafici a candele

Andiamo ora ad analizzare ciascuna tipologia di grafico:

Grafico a linee

Un grafico a linee è formato unendo con una linea i punti che rappresentano i prezzi di chiusura di differenti intervalli di tempo. I grafici a linea appartengono ai tipi di grafico più vecchio, usato in passato dai traders di borsa. Il grafico a linee è lo strumento più elementare per presentare i movimenti di prezzo, contiene meno informazioni ma è il più leggibile. Viene infatti utilizzato più spesso quando si analizzano le tendenze a lungo termine. Uno dei vantaggi dell’uso dei grafici a linea è la visibilità fornita. Tuttavia forniscono solamente le informazioni sul prezzo di chiusura in un dato intervallo di tempo. Le informazioni che mancano in un grafico a linee riguardano il prezzo di apertura, il prezzo massimo e quello minimo.

Fonte: xStation5

Le performance passate o le previsioni future non costituiscono un indicatore affidabile delle performance future.

Grafico a barre

A differenza dei grafici a linee, i grafici a barre forniscono ai trader tutte le informazioni rilevanti circa un determinate intervallo di tempo: il prezzo di chiusura, il prezzo di apertura, quello massimo e quello minimo. Ciò può essere compreso meglio dando uno sguardo all’esempio qui riportato:

Fonte: xStation5

Le performance passate o le previsioni future non costituiscono un indicatore affidabile delle performance future.

La barra inizialmente è formata da una linea orizzontale che appare sulla sinistra della linea verticale e ciò rappresenta il prezzo di apertura di un intervallo di tempo scelto. Dopo l’apertura, la linea verticale inizia a formarsi dove l’estremità superiore della linea verticale rapresenta il massimo dell’intervallo di tempo e l’estremità inferiore della linea verticale rappresenta il minimo dell’intervallo di tempo. Quando questo intervallo giunge alla fine, sul lato destro della verticale appare una linea orizzontale che rappresenta il prezzo di chiusura dell’intervallo.

La cosa da tenere a mente è che la linea orizzontale a sinistra è al di sotto della linea orizzontale a destra, e che quest’ultima rappresenta una barra di “incremento” quando il mercato acquista forza. D’altra parte, se la linea orizzontale sinistra è al di sopra della linea orizzontale destra, quest’ultima linea rappresenta allora una barra di “decremento” in cui il mercato ha perso slancio.

In conclusione, i grafici a barre forniscono tutte le informazioni necessarie su un intervallo di tempo ma d’altro canto, il loro difetto è la mancanza di visibilità, soprattutto in caso di zoom out del grafico. Con un grafico rimpicciolito è assai difficile determinare se una certa barra sia di incremento o di decremento.

Grafico a candele

Il grafico a candele (o “candele giapponesi”) risale al Giappone del XVIII secolo, quando i commercianti di riso tracciavano tali grafici per analizzare i possibili movimenti dei prezzi che avrebbero potuto interessare i loro affari. Simili ai grafici a barre, le candele giapponesi forniscono tutte le informazioni necessarie su un intervallo di tempo risolvendo anche il problema della visibilità, che è un difetto dei grafici a barre. Così come i grafici a barre, quelli candele contengono molte più informazioni di un grafico a linee, in quanto mostrano il prezzo di apertura di un dato intervallo, il prezzo di chiusura, così come la gamma di fluttuazioni di prezzo che hanno avuto luogo in un momento specifico. Per questo motivo, i grafici a barre e a candele sono più spesso utilizzati per condurre l'analisi tecnica.

Fonte: xStation5

Le performance passate o le previsioni future non costituiscono un indicatore affidabile delle performance future.

Figure più comuni

Utilizzando alcuni principi e strumenti di base, chiunque può imparare l'analisi tecnica e utilizzare rapidamente questa conoscenza per prendere decisioni di investimento. Familiarizzare con il significato dei termini seguenti sarà un primo passo importante.

Formazioni di Candlestick

Le formazioni Candlestick si dividono in modelli di inversione di tendenza e di continuazione, permettono di trovare punti di svolta nel mercato o danno un segnale di continuazione della tendenza. I pattern a candela sono spesso utilizzati come aiuto per l'analisi di mercato sia a breve che a lungo termine.

Le formazioni candlestick di continuazione di tendenza più popolari sono:

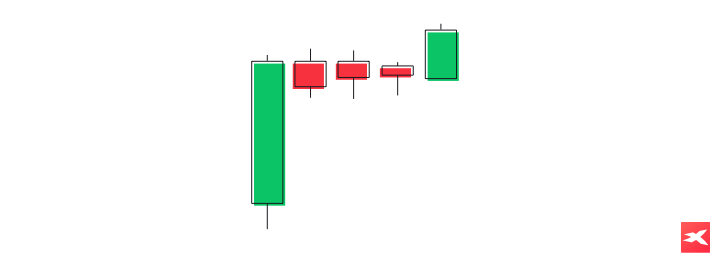

- Rising three methods pattern

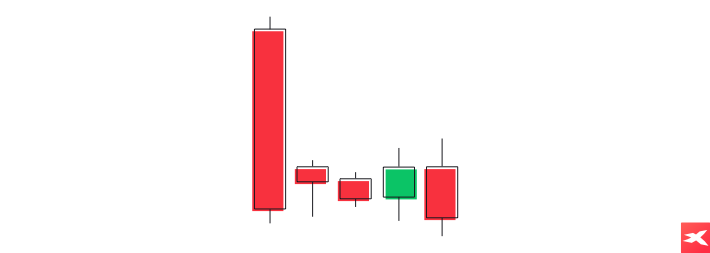

- Falling three methods pattern

Rising three methods pattern: una candela verde "long body" si forma in una tendenza rialzista. La candela alta è seguita da un gruppo di piccole candele corpose che indicano che c'è una certa resistenza nel trend corrente. Queste candele sono generalmente di colore rosso, ma soprattutto, tutti i loro corpi sono all'interno del range di oscillazione della prima candela verde "alta", e anche le ombre sono all'interno del range di oscillazione. L'apertura dell'ultima candela (di solito la quinta di fila) è al di sopra del livello di chiusura del giorno di correzione precedente, e chiude ad un nuovo livello massimo.

Fonte: xStation5

Le performance passate o le previsioni future non costituiscono un indicatore affidabile delle performance future.

Falling three methods pattern: c'è una tendenza al ribasso nel mercato che si riflette nella formazione di una candela rossa alta. Durante le tre sessioni successive, si formano candele con corpi bassi, che sono orientati nella direzione opposta alla tendenza attuale. È meglio se i corpi delle candele del periodo di correzione sono verdi. I corpi di tutte queste candele rimangono all'interno del range della prima candela rossa. L'apertura della prossima e ultima candela di questa formazione dovrebbe avvenire vicino al livello di chiusura della sessione precedente, e la sua chiusura ad un nuovo livello minimo.

Fonte: xStation5

Le performance passate o le previsioni future non costituiscono un indicatore affidabile delle performance future.

Le formazioni candlestick di inversione di tendenza più popolari:

- Bullish / bearish engulfing pattern

- Hammer

- Shooting star

- Morning / evening star

Bullish / bearish engulfing pattern: Nel caso di un pattern di bullish engulfing, la seconda candela si chiude al di sopra dell'apertura della prima candela. Al contrario, nel pattern di bearish engulfing, la seconda candela si chiude al di sotto dell'apertura della prima candela.

Fonte: xStation

Hammer formation: Nella formazione di tipo hammer un segnale di buy compare dopo un precedente declino di prezzo (al termine di un downtrend). Tale candela non possiede ombra superiore o ne presenta in minima parte. Il corpo della candela è piccolo, rossa o verde che sia. L'ombra inferiore di una candela nella formazione di tipo hammer è lunga almeno il doppio del corpo della candela.

Fonte: xStation

Shooting star formation: Nella formazione shooting star, il segnale di vendita si presenta dopo un aumento di prezzi precedente (al termine di un uptrend). Tale candela non possiede ombra inferiore o ne presenta in minima parte. Il corpo della candela shooting star ha un corpo piccolo, rosso o verde. L'ombra superiore è lunga almeno il doppio del corpo della candela.

Fonte: xStation

Esempi pratici

Nel grafico qui sotto si possono osservare alcuni esempi dei modelli di candele sopra descritti. Il primo cerchio verde è un bullish engulfing pattern e il secondo cerchio verde è una formazione hammer bullish. Il primo cerchio rosso mostra il bearish engulfing pattern, mentre il secondo è la formazione shooting star.

Fonte: xStation5

Le performance passate o le previsioni future non costituiscono un indicatore affidabile delle performance future.

Formazioni di prezzo

Le formazioni di prezzo sono modelli specifici che possono essere visti sul grafico in qualsiasi arco temporale. Permettono l'identificazione di punti di svolta nel mercato o la conferma della continuazione del movimento dei prezzi. Inoltre, possono essere usati per determinare il range minimo di movimento del prezzo dopo la conferma di un dato pattern.

I modelli di prezzo di continuazione di tendenza più popolari sono:

- Bandiera

- Triangolo

Un esempio di formazione a triangolo

Fonte: xStation5

Le performance passate o le previsioni future non costituiscono un indicatore affidabile delle performance future.

I modelli di prezzo di inversione di tendenza più popolari sono:

- Double top - doppio massimo

- Double bottom - doppio minimo

- Head and shoulders - testa e spalle

Un esempio di formazione di testa e spalle

Fonte: xStation5

Le performance passate o le previsioni future non costituiscono un indicatore affidabile delle performance future.

Un esempio di formazione di doppio minimo

Fonte: xStation5

Le performance passate o le previsioni future non costituiscono un indicatore affidabile delle performance future.

Se vuoi approfondire la tua conoscenza sui principali pattern dai un'occhiata a questo articolo "Formazioni Candlestick - i principali pattern".

Trading Pattern: come identificare i pattern di prezzo

Tipologie di grafici

Analisi Tecnica - i 3 principi fondamentali

Investire è rischioso. Investi responsabilmente. Questo materiale è una comunicazione di marketing ai sensi dell'Art. 24, paragrafo 3, della direttiva 2014/65 / UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, relativa ai mercati degli strumenti finanziari e che modifica la direttiva 2002/92 / CE e la direttiva 2011/61 / UE (MiFID II). La comunicazione di marketing non è una raccomandazione di investimento o informazioni che raccomandano o suggeriscono una strategia di investimento ai sensi del regolamento (UE) n. 596/2014 del Parlamento europeo e del Consiglio, del 16 aprile 2014, relativo agli abusi di mercato (regolamento sugli abusi di mercato) e che abroga la direttiva 2003/6 / CE del Parlamento europeo e del Consiglio e direttive della Commissione 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e regolamento delegato (UE) 2016/958 della Commissione, del 9 marzo 2016, che integra il regolamento UE) n. 596/2014 del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione per le disposizioni tecniche per la presentazione obiettiva di raccomandazioni di investimento o altre informazioni che raccomandano o suggeriscono una strategia di investimento e per la divulgazione di particolari interessi o indicazioni di conflitti di interessi o qualsiasi altra consulenza, anche nell'ambito della consulenza sugli investimenti, ai sensi della legge sugli strumenti finanziari del 29 luglio 2005 (ad es. Journal of Laws 2019, voce 875, come modificata). La comunicazione di marketing è preparata con la massima diligenza, obiettività, presenta i fatti noti all'autore alla data di preparazione ed è priva di elementi di valutazione. La comunicazione di marketing viene preparata senza considerare le esigenze del cliente, la sua situazione finanziaria individuale e non presenta alcuna strategia di investimento in alcun modo. La comunicazione di marketing non costituisce un'offerta di vendita, offerta, abbonamento, invito all'acquisto, pubblicità o promozione di strumenti finanziari. XTB S.A. non è responsabile per eventuali azioni o omissioni del cliente, in particolare per l'acquisizione o la cessione di strumenti finanziari. XTB non si assume alcuna responsabilità per qualsiasi perdita o danno, anche senza limitazione, eventuali perdite, che possono insorgere direttamente o indirettamente, intrapresa sulla base delle informazioni contenute in questa comunicazione di marketing. Nel caso in cui la comunicazione di marketing contenga informazioni su eventuali risultati relativi agli strumenti finanziari ivi indicati, questi non costituiscono alcuna garanzia o previsione relativa ai risultati futuri. Le prestazioni passate non sono necessariamente indicative dei risultati futuri, e chiunque agisca su queste informazioni lo fa interamente a proprio rischio.