Il trading pattern è un termine usato per descrivere il modo in cui i trader analizzano i grafici dei prezzi delle attività finanziarie al fine di identificare i modelli ripetitivi che si verificano nel mercato. Questi modelli possono aiutare i trader a prevedere le future oscillazioni dei prezzi e a prendere decisioni di trading informate.

L'analisi dei pattern di trading è un'importante metodologia utilizzata dai trader di tutto il mondo per cercare di comprendere il comportamento del mercato finanziario e trovare opportunità di investimento. Ci sono molti tipi di pattern di trading, tra cui quelli basati sulla tendenza, sulla volatilità, sui volumi e sulla distribuzione dei prezzi.

In questo articolo, esploreremo in dettaglio l'analisi dei pattern di trading e come i trader possono utilizzarli per identificare i segnali di trading e prendere decisioni informate. Esamineremo anche i vantaggi e gli svantaggi dell'utilizzo di questa metodologia e le diverse tecniche di trading che i trader possono utilizzare per massimizzare i loro guadagni.

Il trading pattern è un termine usato per descrivere il modo in cui i trader analizzano i grafici dei prezzi delle attività finanziarie al fine di identificare i modelli ripetitivi che si verificano nel mercato. Questi modelli possono aiutare i trader a prevedere le future oscillazioni dei prezzi e a prendere decisioni di trading informate.

L'analisi dei pattern di trading è un'importante metodologia utilizzata dai trader di tutto il mondo per cercare di comprendere il comportamento del mercato finanziario e trovare opportunità di investimento. Ci sono molti tipi di pattern di trading, tra cui quelli basati sulla tendenza, sulla volatilità, sui volumi e sulla distribuzione dei prezzi.

In questo articolo, esploreremo in dettaglio l'analisi dei pattern di trading e come i trader possono utilizzarli per identificare i segnali di trading e prendere decisioni informate. Esamineremo anche i vantaggi e gli svantaggi dell'utilizzo di questa metodologia e le diverse tecniche di trading che i trader possono utilizzare per massimizzare i loro guadagni.

I trading pattern sono delle formazioni distintive create dai movimenti dei prezzi dei titoli su un grafico e sono il fondamento dell'analisi tecnica. Ciascun modello è caratterizzato da una linea che collega punti di prezzo comuni, come prezzi di chiusura o massimi o minimi, durante un periodo specifico.

I trader cercano di identificare i modelli per anticipare la direzione futura del prezzo di un titolo.

Gli investitori che utilizzano l'analisi tecnica cercano modelli di prezzo ripetitivi sul grafico che potrebbero annunciare un'imminente inversione di tendenza o la sua continuazione. I modelli tecnici sono un elemento importante per identificare punti importanti su un grafico o la forza delle tendenze individuali e dei movimenti dei prezzi.

I modelli basati sul prezzo sono divisi in due gruppi:

- Inversioni di tendenza

- Continuazione del trend

Indipendentemente dall'intervallo di tempo e dallo strumento finanziario, possono essere individuati su ciascun grafico. Tuttavia, va ricordato che quelli con intervalli più alti (formati su un periodo di tempo più lungo) sono più affidabili e generalmente più efficaci di quelli identificati a intervalli più bassi.

Trading Pattern: Formazioni di continuazione

Il primo gruppo di modelli di prezzo sono i sistemi di continuazione del trend che confermano il mantenimento del trend osservato in un dato momento. Va ricordato che l'apertura di posizioni basate su di esse dovrebbe avvenire solo dopo che l'intero sistema è stato sviluppato e confermato (breakout).

Triangoli

Il primo tipo di pattern di continuazione del trend sono i triangoli, costituiti da due linee di tendenza affusolate. Esistono tre tipi fondamentali di triangoli: simmetrico, verso l'alto e verso il basso. La formazione è confermata e completamente disegnata quando una delle sue linee componenti viene interrotta. Per determinare la potenziale estensione di tale breakout, misurare la distanza della linea di tendenza l'una dall'altra nel punto in cui inizia a formarsi il triangolo. Secondo la teoria dell'analisi tecnica, la stessa distanza dovrebbe essere percorsa dal prezzo dal momento del breakout. La situazione migliore per fare trading con i triangoli è una tendenza chiara e altamente sviluppata.

Rettangoli

Altri modelli di continuazione di trend efficaci includono i rettangoli (ovvero i canali laterali). Questi tipi di sistemi funzionano perfettamente in assenza di trend chiari, quando il mercato è in fase di consolidamento. Il pattern è molto facile da identificare, basta collegare gli alti e bassi disegnati dal prezzo con linee orizzontali.

Più a lungo il prezzo rimane nel pattern, più è probabile che raggiunga il tuo livello target dopo il breakout e più dinamica sarà la tua mossa.

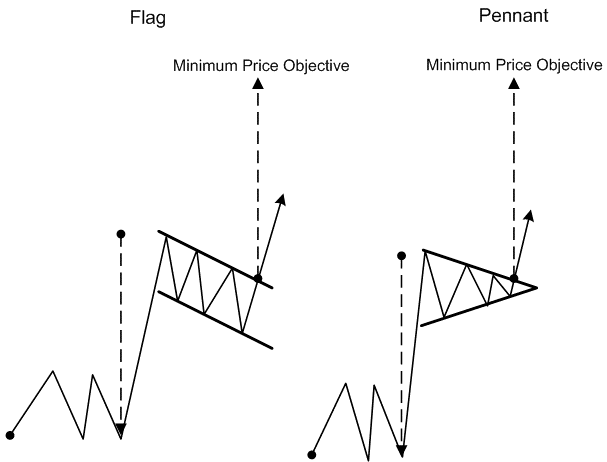

Bandiera e pennant

I modelli di Bandiera e Pennant sono modelli di continuazione del trend a breve termine che segnano consolidamenti minori prima di tornare al trend principale. Tali sistemi di solito si formano dopo un periodo di apprezzamento o deprezzamento dinamico ad alto volume.

- Il motivo della bandiera assomiglia a un rettangolo, ma non è perfettamente uniforme e le linee di tendenza sono inclinate verso l'alto o verso il basso.

- La bandiera è un modello simmetrico a triangoli, ma più piccolo per variabilità e durata

Sebbene le bandiere e gli stamina siano modelli tecnici popolari, identificarli in un grafico non deve essere facile. Tieni presente che entrambi i layout sono preceduti da un movimento molto dinamico. Se non ha avuto luogo, la probabilità di completamento della formazione è molto più bassa ed è gravata da un livello di rischio più elevato.

Trading Pattern: Formazioni di inversione

I modelli di inversione di tendenza indicano la debolezza della tendenza attuale e il potenziale inizio di un movimento nella direzione opposta. Sono come nuvole nere che appaiono nel cielo dopo una giornata di sole.

I circuiti ai picchi locali possono essere un segno di un'inversione di tendenza al rialzo. D'altra parte, quando vengono individuati ai minimi locali, significheranno la volontà di abbandonare il trend dell'offerta.

Nel loro caso, è anche possibile calcolare i target range di breakout dalla formazione, quando sono correttamente implementati e completamente disegnati.

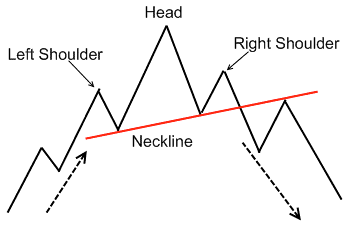

Testa e spalle

Uno dei modelli di inversione più popolari è testa e spalle. Consiste di tre picchi di prezzo, con il più alto nel mezzo. Un'ulteriore parte del sistema è la cosiddetta linea del collo che collega i minimi locali raggiunti dal prezzo tra i periodi di estrazione delle due spalle e la testa. Quando il prezzo supera la scollatura, è un segnale per iniziare una tendenza al ribasso. Se vuoi trovare l'entità minima del declino previsto misurando la distanza dal punto più alto della testa alla linea del collo, trasferisci questa distanza nel punto in cui è stata perforata la formazione.

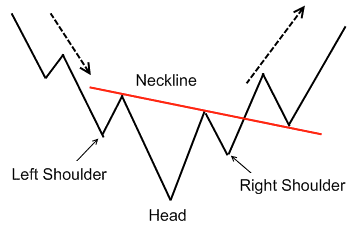

Ogni modello osservato ai massimi locali si rispecchia ai minimi locali, suggerendo la fine di una tendenza al ribasso e l'inizio di una tendenza al rialzo. Nel caso di una testa con le spalle (RGR), questa è nota come testa con le spalle invertite (oRGR).

Dopo aver appreso la teoria, ha senso identificare il modello sul grafico reale:

La formazione oRGR presentata sopra è estremamente forte, in particolare, poiché rompe i precedenti massimi locali. Questo è il primo segnale di un indebolimento dei ribassi, dopodiché le quotazioni testano la scollatura dall'alto e continuano il rally al rialzo.

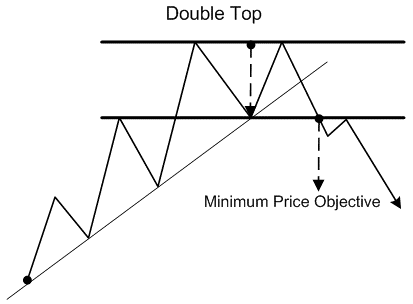

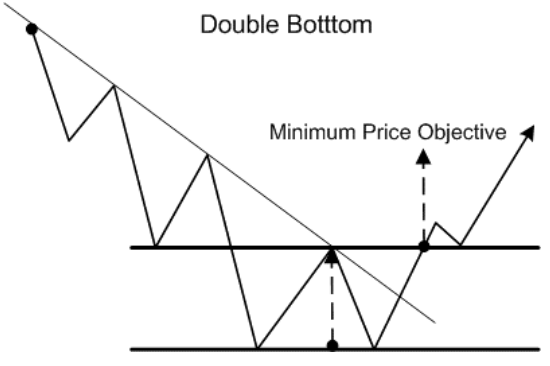

Doppio superiore e doppio inferiore

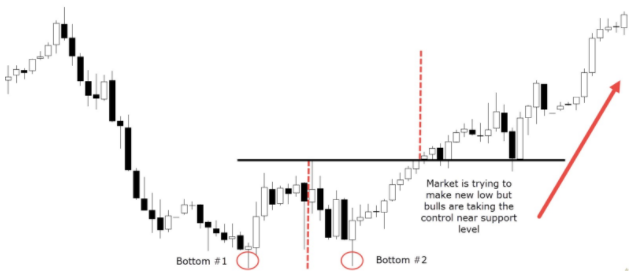

Un altro esempio di schema di inversione e della sua immagine speculare è il doppio in alto e il doppio in basso. Il doppio fondo assomiglia alla lettera "W". Una volta identificato sul grafico, segnala un potenziale cambio di tendenza. Le quotazioni hanno raggiunto minimi locali e i rialzisti stanno prendendo sempre più il controllo. Allo stesso tempo, la formazione di un doppio picco assume la forma della lettera "M". Il modello si verifica quando la tendenza ha raggiunto i suoi massimi e rimbalza su di essi prima che inizi la recessione. La portata minima di entrambi i modelli viene misurata confrontando gli alti e i bassi del sistema.

Doppio superiore

Doppio inferiore

L'esempio qua sotto mostra come un double bottom viene disegnato in una forte tendenza al ribasso. Il secondo tentativo di rompere il minimo locale è stato con una volatilità più forte (stoppino inferiore più lungo e candela più ampia) che alla fine ha portato a guadagni.

Cunei

I modelli a cuneo sono simili ai triangoli, ma a differenza di loro segnalano un'imminente inversione di tendenza. Hanno un design a triangolo simmetrico, costituito da supporto e resistenza, che blocca i movimenti di prezzo più dinamici all'interno della loro gamma. Di solito si tratta di una configurazione a lungo termine e quindi a volte sono necessarie più sessioni prima che il cuneo sia completamente formato e rimosso.

La letteratura finanziaria distingue due tipi di cunei:

- Cuneo al ribasso (bullish wedge) - Un pattern rialzista che inizia con un'elevata volatilità e poi si restringe quando il prezzo si abbassa (come mostrato nel grafico sottostante). A differenza dei triangoli simmetrici, che non hanno una pendenza e una direzione specifiche, entrambi hanno queste caratteristiche.

- Cuneo al rialzo (bearish wedge) - Un modello ribassista che inizia con un'elevata volatilità e poi si restringe quando il prezzo si alza. A differenza dei triangoli simmetrici, i cunei di crescita sono inclinati verso l'alto e di natura ribassista.

Come fare trading in base ai wedge? Una volta riconosciuto uno schema che potrebbe avverarsi presto, vale la pena aspettare il breakout prima di aprire una posizione. Se il prezzo supera il sistema tecnico e allo stesso tempo rompe il picco o minimo attuale (a seconda del tipo di cuneo con cui abbiamo a che fare), vale la pena considerare di attivare la transazione.

I wedge sono estremamente popolari nei grafici valutari e possono essere utilizzati in qualsiasi momento.

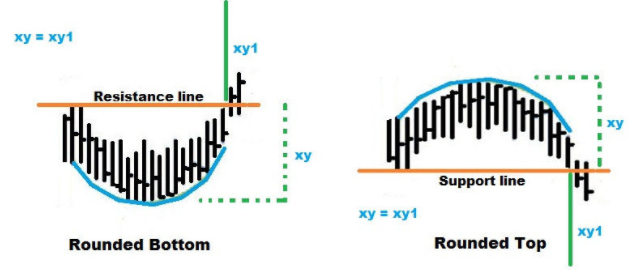

Formazione a piattino (Saucer pattern)

Il piattino e il piattino invertito sono modelli tecnici meno apprezzati dagli investitori, ma il loro impatto sul comportamento dei prezzi potrebbe essere ancora più forte. Il layout tecnico informa che il prezzo ha toccato un minimo e che la fine del trend ribassista si avvicina inevitabilmente e con esso l'inizio del trend rialzista.

Puoi anche distinguere un piattino capovolto. Entrambi i modelli sono inversioni di tendenza e dovrebbero essere visti piuttosto a lungo termine. L'unica differenza tra loro è l'immagine speculare: il piattino si forma quando il prezzo raggiunge i minimi, mentre il piattino invertito si forma quando raggiunge i massimi.

Tuttavia, c'è una cosa da tenere a mente. A causa del lungo orizzonte temporale delle proiezioni offerte dai modelli di cui sopra e dai loro componenti, l'identificazione del segnale potrebbe essere un po' più difficile rispetto ad altri sistemi. Pertanto, vale la pena mantenere la giusta dose di pazienza e cautela.

Non sempre efficace, ma comunque utile

I meteorologi non hanno sempre ragione al 100%, ma la maggior parte delle volte. Lo stesso si può dire dei modelli tecnici: non sempre corrispondono alla verità, ma quando vengono identificati sul grafico, aiutano a determinare la direzione di una mossa imminente. Ci sono molte formazioni tecniche, alcune più popolari di loro. Vale la pena soffermarsi sui primi, perché più persone li usano, maggiori sono le possibilità della loro attuazione (una profezia che si autoavvera). Tuttavia, dovresti sempre essere vigile: di tanto in tanto il mercato potrebbe sorprenderti e ignorare il modello che ha tracciato.

FAQ

I trading pattern sono le formazioni distintive create dai movimenti dei prezzi dei titoli su un grafico e sono il fondamento dell'analisi tecnica. Un modello è identificato da una linea che collega punti di prezzo comuni, come prezzi di chiusura o massimi o minimi, durante un periodo specifico.

Si, i pattern di prezzo funzionano. Tuttavia la probabilità che un pattern si realizzi dipende anche dall'abilità del singolo trader di identificarlo.

Non è possibile stabilire con certezza il pattern di prezzo più profittevole. Statisticamente, il pattern testa e spalle è quello più accurato, con il raggiungimento dell'obiettivo prefissato circa l'85% delle volte.

Trend trading – Il trading con i trend spiegato

Tipologie di grafici

Analisi Tecnica - i 3 principi fondamentali

Investire è rischioso. Investi responsabilmente. Questo materiale è una comunicazione di marketing ai sensi dell'Art. 24, paragrafo 3, della direttiva 2014/65 / UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, relativa ai mercati degli strumenti finanziari e che modifica la direttiva 2002/92 / CE e la direttiva 2011/61 / UE (MiFID II). La comunicazione di marketing non è una raccomandazione di investimento o informazioni che raccomandano o suggeriscono una strategia di investimento ai sensi del regolamento (UE) n. 596/2014 del Parlamento europeo e del Consiglio, del 16 aprile 2014, relativo agli abusi di mercato (regolamento sugli abusi di mercato) e che abroga la direttiva 2003/6 / CE del Parlamento europeo e del Consiglio e direttive della Commissione 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e regolamento delegato (UE) 2016/958 della Commissione, del 9 marzo 2016, che integra il regolamento UE) n. 596/2014 del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione per le disposizioni tecniche per la presentazione obiettiva di raccomandazioni di investimento o altre informazioni che raccomandano o suggeriscono una strategia di investimento e per la divulgazione di particolari interessi o indicazioni di conflitti di interessi o qualsiasi altra consulenza, anche nell'ambito della consulenza sugli investimenti, ai sensi della legge sugli strumenti finanziari del 29 luglio 2005 (ad es. Journal of Laws 2019, voce 875, come modificata). La comunicazione di marketing è preparata con la massima diligenza, obiettività, presenta i fatti noti all'autore alla data di preparazione ed è priva di elementi di valutazione. La comunicazione di marketing viene preparata senza considerare le esigenze del cliente, la sua situazione finanziaria individuale e non presenta alcuna strategia di investimento in alcun modo. La comunicazione di marketing non costituisce un'offerta di vendita, offerta, abbonamento, invito all'acquisto, pubblicità o promozione di strumenti finanziari. XTB S.A. non è responsabile per eventuali azioni o omissioni del cliente, in particolare per l'acquisizione o la cessione di strumenti finanziari. XTB non si assume alcuna responsabilità per qualsiasi perdita o danno, anche senza limitazione, eventuali perdite, che possono insorgere direttamente o indirettamente, intrapresa sulla base delle informazioni contenute in questa comunicazione di marketing. Nel caso in cui la comunicazione di marketing contenga informazioni su eventuali risultati relativi agli strumenti finanziari ivi indicati, questi non costituiscono alcuna garanzia o previsione relativa ai risultati futuri. Le prestazioni passate non sono necessariamente indicative dei risultati futuri, e chiunque agisca su queste informazioni lo fa interamente a proprio rischio.