Összegzés

- Az aktuális havi lejáratú futures WTI típusú olaj árfolyama a történelem során először negatív tartományba esett

- A futures WTI -37.63 dolláros hordónkénti áron zárta a hétfői napot!

- A negatív tartományba történő esést a kontraktus lejárata okozta (április 21.)

- Mit jelent a negatív ár az olajpiacra nézve?

Az olajpiac történetének legrosszabb napja

Az április 20-i hétfőre úgy fogunk emlékezni, mint a legrosszabb nap az olajpiac történelmében. Röviden és egyszerűen jellemezve a helyzetet: a hordónkénti olajár nulla dollár alá esett. Mit jelent ez pontosan? Röviden, az eladó fizet azért, hogy elvigyék tőle az olajat. Természetesen a helyzet azért nem ilyen egyszerű, sőt valójában nagyon is összetett. Most először történt ilyen az olajpiacon, ilyen nagyságrendben és már önmagában az is szokatlan, hogy egy eszközár nulla alá essen.

Hogyan lehetséges a negatív olajár?

Először is el kell mondanunk, hogy az egész helyzet csak a WTI típusú olajat és azon belül a 2020 májusi kontraktust (May20) érinti, ami április 21-én, kedden jár le. Mindez azt jelenti, hogy a negatív tartományba történő esés csak a piac kis részét érinti, mert jelenleg már a 2020 júniusi kontraktus (Jun20) a leglikvidebb lejárat. A későbbi, június utáni lejáratok szintén likvidebbek, mint a májusi kontraktus. Az ilyen helyzete a határidős piacokon "contango"-nak nevezik. Elméletben ez az a jelenség, ami azt mutatja, hogy sok nyersolaj van a piacon és a termelők inkább eltárolják az olajat és később, magasabb árakon tervezik azt ténylegesen értékesíteni. Ilyen mennyiségű nyersolajra most egyszerűen nincs szükség a piacon.

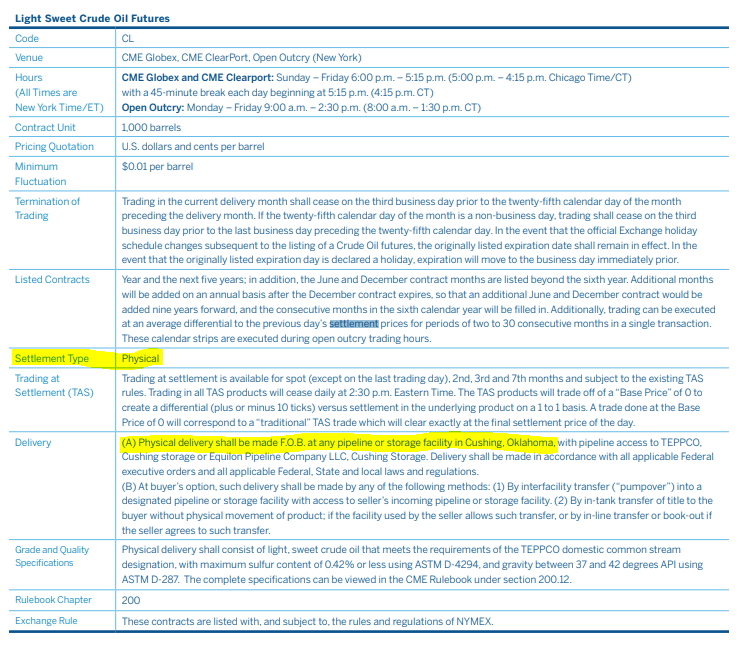

Másodszor, meg kell jegyeznünk, hogy a WTI kontraktusokat, amik viszonyítási alapként szolgálnak a piaci árazáshoz, fizikailag is kell szállítani - ami azt jelenti, hogy hacsak a pozíciót nem zárják, akkor a vevőnek át kell vennie, az eladónak át kell adnia a nyersolajat, fizikailag is. A szállítási specifikáció a CME tőzsdén jegyzett kontraktusokhoz alább látható.

A kontraktus lejáratakor a fizikai leszállítás következik. A fenti táblázat "Delivery" részénél olvashatóak a részletes szállítási feltételek. Minden egyes kontraktus 1000 hordónyi olajjal egyenértékű. Forrás: CME

A kontraktus lejáratakor a fizikai leszállítás következik. A fenti táblázat "Delivery" részénél olvashatóak a részletes szállítási feltételek. Minden egyes kontraktus 1000 hordónyi olajjal egyenértékű. Forrás: CME

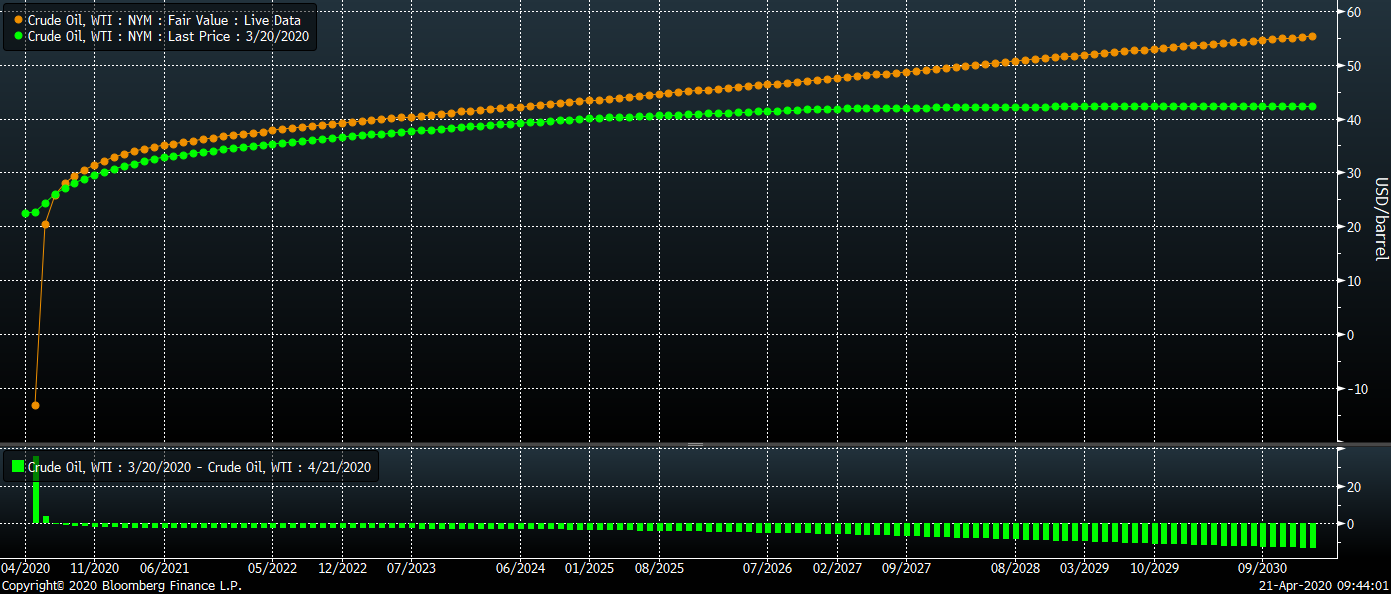

A May20 kontraktus ára mg mindig negatív. Az olaj történetében ez az eddigi legnagyobb eltérés (spread) az aktuális és a következő havi lejárat között. Mint látható, ez a spread egy hónappal ezelőtt még nem volt ilyen nagy (zöld vonal). A júniusi és a júliusi lejáratok közötti spread 5 dollár körül van. Forrás: Bloomberg

A May20 kontraktus ára mg mindig negatív. Az olaj történetében ez az eddigi legnagyobb eltérés (spread) az aktuális és a következő havi lejárat között. Mint látható, ez a spread egy hónappal ezelőtt még nem volt ilyen nagy (zöld vonal). A júniusi és a júliusi lejáratok közötti spread 5 dollár körül van. Forrás: Bloomberg

Mi történt valójában?

A fenti grafikonon látható, hogy a WTI May20 kontraktus (fehér vonallal jelölve) a hétfői zárás előtt nem sokkal még -40 dollár / hordó áron forgott. Kék vonallal van jelezve a júniusi kontraktus árazása, a középső grafikonon a nyitott pozíciók száma látható mindkét kontraktus vonatkozásában (May20 - szürke, Jun20 - piros). A lenti grafikon a kereskedés mennyiségi adatait mutatja (May20 - szürke, Jun20 - narancssárga). Forrás: Bloomberg

A fenti grafikonon látható, hogy a WTI May20 kontraktus (fehér vonallal jelölve) a hétfői zárás előtt nem sokkal még -40 dollár / hordó áron forgott. Kék vonallal van jelezve a júniusi kontraktus árazása, a középső grafikonon a nyitott pozíciók száma látható mindkét kontraktus vonatkozásában (May20 - szürke, Jun20 - piros). A lenti grafikon a kereskedés mennyiségi adatait mutatja (May20 - szürke, Jun20 - narancssárga). Forrás: Bloomberg

Mint azt korábban említettük, a kontraktus lejárata egyben azt is jelenti, hogy az olajat fizikailag is le kell szállítani, illetve át kell venni. Ezek ellenére a valóságban a fizikai szállítások meglehetősen ritkák, mindössze a határidős kontraktusok 1 - 10%-ánál kerül sor tényleges leszállításra.

Hogyan lehet akkor profitot realizálni a határidős kereskedés során? A piaci szereplők ezt azonos mennyiségre történő ellentétes pozíciók felvételével érik el. Például, ha egy befektető megvett 4 kontraktus WTI olajat, akkor ezt a pozíciót úgy tudja zárni, hogy ugyanarra a lejáratra elad 4 kontraktus WTI olajat.

Egy likvid piacon könnyen található ezzel párba állítható vételi szándék, és így nincs szükség a fizikai leszállításra, ha a pozíciót lezárták. Hétfőn viszont a májusi kontraktus vonatkozásában nem volt likvid a piac. Mindenki eladott és nem maradt vevő a lejárati nap előtti estére. A nyitott pozíciók száma nagyon alacsony volt (kevesebb, mint 16 ezer kontraktus), a piaci forgalom pedig még alacsonyabb (mindössze 2489 kontraktus!). Lehet, hogy a termelők nem akarták továbbgörgetni a pozícióikat és ténylegesen le akarták szállítani a nyersolajat.

Egy másik lehetséges magyarázat, hogy a fizikai szállításokkal a termelők némi tárolási kapacitást próbáltak felszabadítani a frissen termelt olaj számára. Az olajpiacon még egy olyan helyzet is kialakulhat, ahol a termelők azért fizetnek, hogy valaki vigye el tőlük a már kitermelt olajat, mert egy olajkút lezárása nagyon költséges, így a termelők arra törekszenek, hogy ne kelljen szüneteltetni a termelést.

Összefoglalva, közel 16 ezer kontraktus maradt nyitva a hétfői kereskedés végére, ami megegyezik 16 millió hordónyi olajjal. Feltételezve, hogy ezek mind long, azaz vételi pozíciók voltak, most sürgősen szükség lenne tárolóhelyet találni a szóban forgó 16 millió hordónyi nyersolajnak.

Honnan erednek a szállítási gondok?

A gazdasági lassulás, az óriási olajkínálat és végül a koronavírus-járvány együttesen az olajpiac történetének legnagyobb túlkínálatát okozta, ami nagy nyomást helyezett az árakra és jelentős contango kialakulásához vezetett. Ilyen helyzetben a termelők és a befektetők egyaránt azt preferálják, hogy eltárolják az olajat és később magasabb árakon adják azt el, ennek következtében viszont a tározók elkezdenek megtelni.

Becslések szerint az Egyesült Államokban 180-280 millió hordó olaj tárolására alkalmas szabad kapacitás van. Feltételezve, hogy a készletek átlagosan heti 10 millió hordóval nőnek, a termelés és a kereslet pedig változatlan, a tárolókapacitások fél év alatt vagy még hamarabb megtelnek. A piaci szóbeszéd alapján az elérhető globális tárolókapacitások mennyisége 0,9 és 1,8 milliárd hordó között van. Ha a kereslet teljesen eltűnne, a kitermelés pedig megmaradna a napi 100 millió dolláros szinten, akkor az összes tárolóhely 9-18 nap alatt megtelne.

A jelenlegi, 10 millió hordós túlkínálat esetén ez értelemszerűen tízszer annyi időt vesz igénybe, így elméletileg még nem kell pánikolni. A helyzet ugyanakkor másképp fest az Egyesült Államokban, Cushing-ben.

Cushing a határidős szállítások fő gyűjtőpontja az Egyesült Államokban és itt található az egyik legnagyobb tárolóközpont is, így szinte minden olajvezeték ehhez a helyhez kötődik. Szintén innen indul számos vezeték a legnagyobb finomítókba és tárolóközpontokba. Ez a hely a legalkalmasabb a tárolási szolgáltatások biztosítására, mivel nagyon gyorsan tudják továbbadni az olajat.

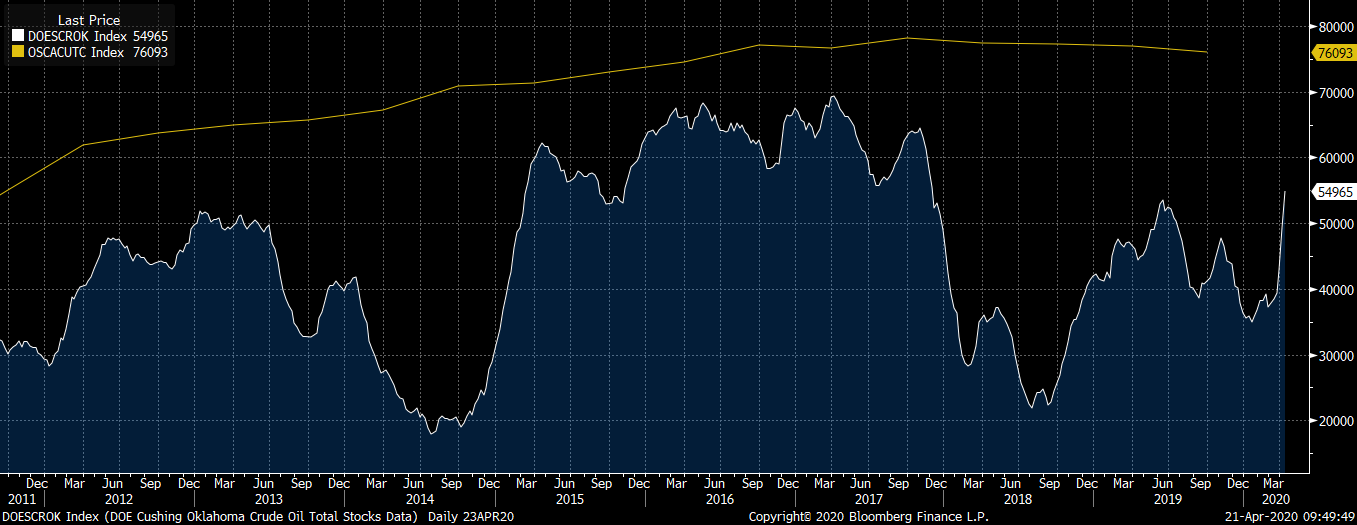

Kiderült, hogy a rendelkezésre álló cushingi tárolási kapacitás kimerülőben van. A becslések szerint 90 millió hordónyi olajat lehet itt összesen tárolni, de technikai és logisztikai okok miatt ez a szám valójában inkább 76-80 millió hordó lehet. Az elmúlt két hétben a cushingi készletek körülbelül heti 6 millió hordóval nőttek - feltételezve, hogy a készletek felhalmozódása ugyanilyen ütemben folytatódik, és a maximális tárolókapacitás 80 millió hordó, a rendelkezésre álló hely a következő 4 hétben el fog fogyni!

A cushingi olajkészletek gyorsan nőnek. Még nincs az ötéves csúcson, de ilyen ütemű emelkedés mellett a tárolóhelyek hamar elfogyhatnak. Forrás: Bloomberg

A cushingi olajkészletek gyorsan nőnek. Még nincs az ötéves csúcson, de ilyen ütemű emelkedés mellett a tárolóhelyek hamar elfogyhatnak. Forrás: Bloomberg

Fentieken túl még néhány tényezőt figyelembe kell venni, ami megmagyarázhatja, hogy miért nincs vevő az olajra: az amerikai finomítók nem igényelnek annyi olajat, mert csökkent a kereslet, és a vezetékes transzferkapacitás is korlátozott.

Mit jelent ez a határidős árakra nézve?

Elméletileg a piacnak nem kellene túl sokat törődnie a lejáró kontraktussal, a másik oldalról viszont magas a valószínűsége annak, hogy a kialakult helyzet a jövőben is megismétlődik. Ha a rövidtávú tárolási problémák fennmaradnak, és az árak elkezdenek esni, van esély arra, hogy a probléma a jövőben nagyobb súllyal is megjelenik.

A júniusi (Jun20) WTI kontraktus ára a hétfői kereskedés során 11 dollárig is esett, a legrosszabb pedig még lehet, hogy hátravan, hiszen a nagy amerikai olaj ETF - az USO - mintegy 20%-nyi állománnyal rendelkezik a Jun20 kontraktusból, és várhatóan május 5 és május 8 között váltanak át későbbi lejáratokra. A folytatódó esésnek így az is lehet az egyik kiváltó oka, hogy megelőzzék az USO masszív - későbbi - eladásait.

Véleményünk szerint a helyzet akkor fog javulni, ha a kereslet elkezd visszapattanni, vagy legalább várható lesz a kereslet visszatérése. A készletek csökkenésére vonatkozó várakozások pedig helyreállíthatják a rövid lejáratú kontraktusokat és korlátozhatják a piaci contangot.

Az olajár beszakadt a rendelkezésre álló tárolóhelyek rövid távú hiánya miatt. Forrás: xStation5

Az olajár beszakadt a rendelkezésre álló tárolóhelyek rövid távú hiánya miatt. Forrás: xStation5

Angol nyelvű Cikk keltezése: 2020. Április.21

Magyar fordítás megjelenése: 2020. Április.22

Reggeli összefoglaló (06.02.2026)

Reggeli összefoglaló (05.02.2026)

Talpra Tréder - 2026.02.04.

Live Trading - 2026.02.03.

Ezen tartalmat az XTB S.A. készítette, amelynek székhelye Varsóban található a következő címen, Prosta 67, 00-838 Varsó, Lengyelország (KRS szám: 0000217580), és a lengyel pénzügyi hatóság (KNF) felügyeli (sz. DDM-M-4021-57-1/2005). Ezen tartalom a 2014/65/EU irányelvének, ami az Európai Parlament és a Tanács 2014. május 15-i határozata a pénzügyi eszközök piacairól , 24. cikkének (3) bekezdése , valamint a 2002/92 / EK irányelv és a 2011/61 / EU irányelv (MiFID II) szerint marketingkommunikációnak minősül, továbbá nem minősül befektetési tanácsadásnak vagy befektetési kutatásnak. A marketingkommunikáció nem befektetési ajánlás vagy információ, amely befektetési stratégiát javasol a következő rendeleteknek megfelelően, Az Európai Parlament és a Tanács 596/2014 / EU rendelete (2014. április 16.) a piaci visszaélésekről (a piaci visszaélésekről szóló rendelet), valamint a 2003/6 / EK európai parlamenti és tanácsi irányelv és a 2003/124 / EK bizottsági irányelvek hatályon kívül helyezéséről / EK, 2003/125 / EK és 2004/72 / EK, valamint az (EU) 2016/958 bizottsági felhatalmazáson alapuló rendelet (2016. március 9.) az 596/2014 / EU európai parlamenti és tanácsi rendeletnek a szabályozási technikai szabályozás tekintetében történő kiegészítéséről a befektetési ajánlások vagy a befektetési stratégiát javasló vagy javasló egyéb információk objektív bemutatására, valamint az egyes érdekek vagy összeférhetetlenség utáni jelek nyilvánosságra hozatalának technikai szabályaira vonatkozó szabványok vagy egyéb tanácsadás, ideértve a befektetési tanácsadást is, az A pénzügyi eszközök kereskedelméről szóló, 2005. július 29-i törvény (azaz a 2019. évi Lap, módosított 875 tétel). Ezen marketingkommunikáció a legnagyobb gondossággal, tárgyilagossággal készült, bemutatja azokat a tényeket, amelyek a szerző számára a készítés időpontjában ismertek voltak , valamint mindenféle értékelési elemtől mentes. A marketingkommunikáció az Ügyfél igényeinek, az egyéni pénzügyi helyzetének figyelembevétele nélkül készül, és semmilyen módon nem terjeszt elő befektetési stratégiát. A marketingkommunikáció nem minősül semmilyen pénzügyi eszköz eladási, felajánlási, feliratkozási, vásárlási felhívásának, hirdetésének vagy promóciójának. Az XTB S.A. nem vállal felelősséget az Ügyfél ezen marketingkommunikációban foglalt információk alapján tett cselekedeteiért vagy mulasztásaiért, különösen a pénzügyi eszközök megszerzéséért vagy elidegenítéséért. Abban az esetben, ha a marketingkommunikáció bármilyen információt tartalmaz az abban megjelölt pénzügyi eszközökkel kapcsolatos eredményekről, azok nem jelentenek garanciát vagy előrejelzést a jövőbeli eredményekkel kapcsolatban.