Les marchés ne s'attendaient pas à ce que les tensions géopolitiques accrues, les tendances à la démondialisation, les problèmes dans les chaînes d'approvisionnement et l'inflation modifient le sentiment à l'égard des entreprises du secteur de l'énergie. La tendance mondiale vers des sources d'énergie vertes et sans carbone est également devenue un moteur supplémentaire de changement positif pour le secteur de l'énergie. La crise énergétique mondiale ne se limite pas à la hausse des prix du gaz ou de l'électricité, ce qui entraîne l'inflation. Elle modifie également les attentes en matière de revenus des entreprises opérant sur le marché, qu'il s'agisse de fournisseurs d'électricité ou de GNL, de producteurs d'uranium ou de fabricants de voitures électriques. Dans cet article, nous identifierons les moyens, les sociétés cotées et les instruments financiers qui peuvent répondre à l'amélioration du sentiment à l'égard de l'industrie de l'énergie. Nous répondrons à la question suivante : comment investir dans l'électricité et l'énergie ?

Comment investir dans l'électricité et l'énergie ?

Les investisseurs recherchent des taux de rendement dans toutes les conditions, y compris lorsque le marché boursier est en proie à l'incertitude, que les indices sont en baisse et que les prix des matières premières énergétiques augmentent avec l'inflation. Toutefois, le déclin d'une tendance se traduit généralement par l'augmentation d'une autre, et le secteur de l'énergie semble toujours à l'abri des crises dans un contexte d'inflation galopante. C'est grâce à la hausse des prix des matières premières énergétiques et à l'amélioration des performances financières des entreprises du secteur de l'énergie que les investisseurs ont commencé à considérer ce secteur comme une "valeur refuge" en 2022. Si l'on examine l'indice S&P 500, on constate que les entreprises de presque tous les secteurs ont enregistré des baisses cette année, à l'exception des entreprises du secteur de l'énergie.

Les prix de l'énergie sont fortement influencés par les préoccupations liées à l'offre et aux coûts. Les entreprises peuvent compter sur des "vents contraires" supplémentaires sous la forme de tendances mondiales favorables au climat qui les placent au-dessus des entreprises de la "vieille économie". La guerre en Ukraine et les questions énergétiques ont fait que, bien que la transition énergétique soit toujours à l'ordre du jour, même les entreprises de la "vieille économie" opérant sur les marchés du gaz naturel et du pétrole augmentent leurs bénéfices.

En outre, les investisseurs qui s'attendent à une diminution des tensions mondiales et au retour d'un sentiment d'euphorie ont changé la perception des entreprises du secteur de l'énergie. Celles-ci commencent à faire partie d'un portefeuille diversifié conçu pour se prémunir contre le risque d'une baisse plus importante ou d'une hausse des prix de l'énergie.

Ok, mais comment ?

Passons à la question la plus importante, il est possible d'investir sur le marché de l'énergie et de négocier des produits énergétiques :

- des actions de sociétés cotées en bourse et des ETF

- CFD, instruments financiers à effet de levier

Dans la suite de l'article, nous nous concentrerons sur chacun de ces instruments, en soulignant leurs caractéristiques et en donnant des exemples d'entreprises du secteur de l'énergie.

L'effet de balancier

Comme le dit Howard Marks, légendaire investisseur en créances douteuses à Wall Street et cofondateur d'OakTree Capital, dans la vie normale, l'humeur des gens oscille généralement entre le pas très bon et le pas très mauvais. Mais le pendule du marché va de l'irréprochable au désespéré. Les marchés de l'énergie et des matières premières ont été survendus pendant des années et les investisseurs ont préféré d'autres segments comme la technologie ou les services financiers. Il n'en reste pas moins que l'énergie est le carburant de l'économie mondiale et que son rôle est crucial. Face à la crise énergétique de 2022, les investisseurs mondiaux ont fini par comprendre en appréciant le rôle de l'indice S & P 500 Energy. Les cours des actions des entreprises du secteur de l'énergie se sont envolés. Mais le pendule est toujours en mouvement. Le rôle des investisseurs est de savoir où il va.

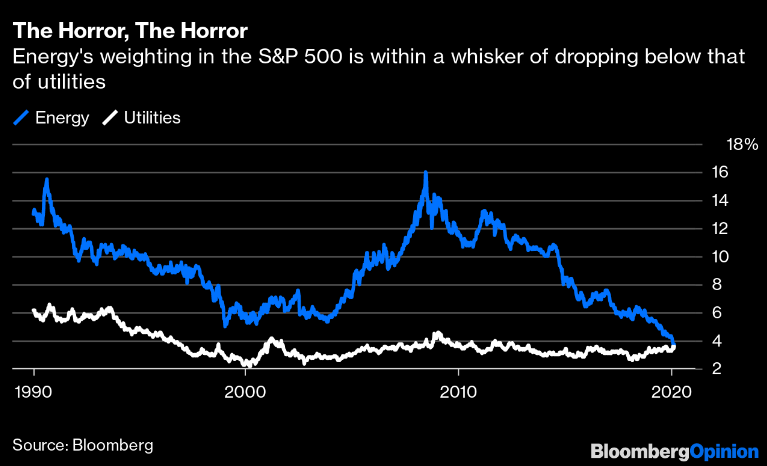

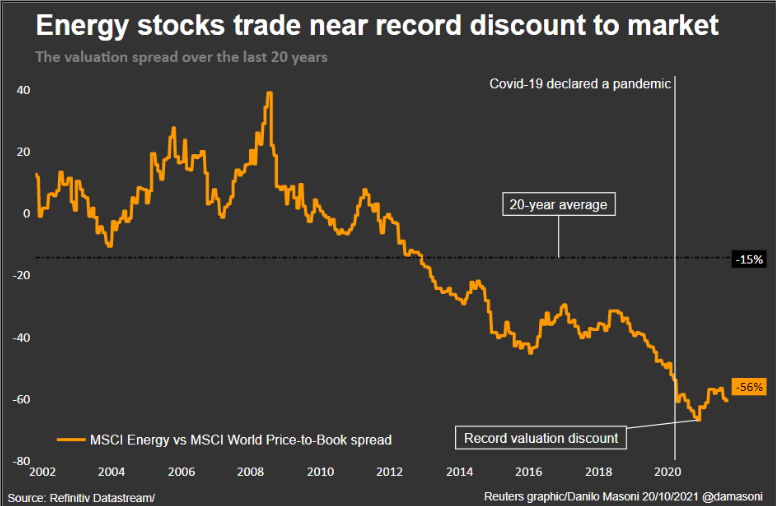

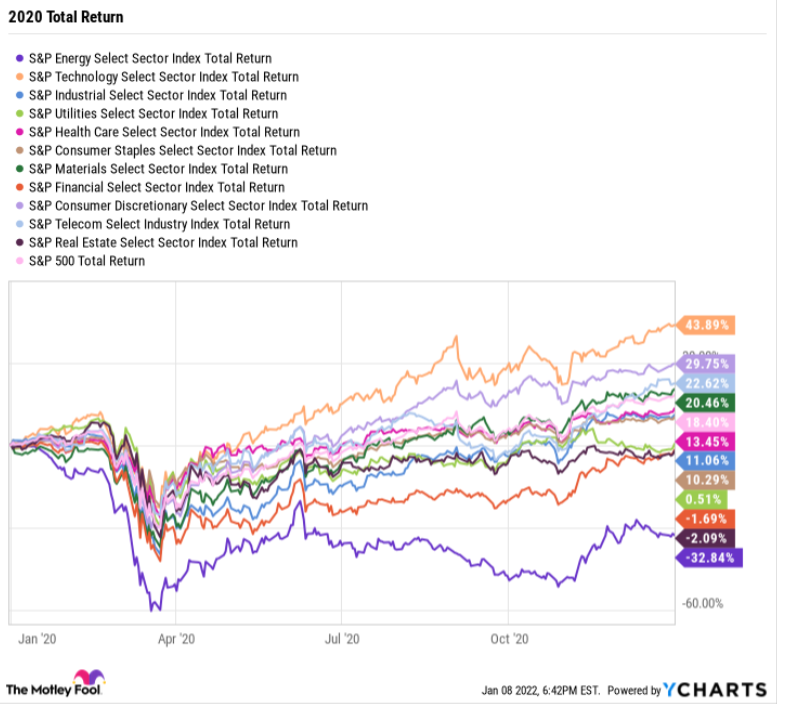

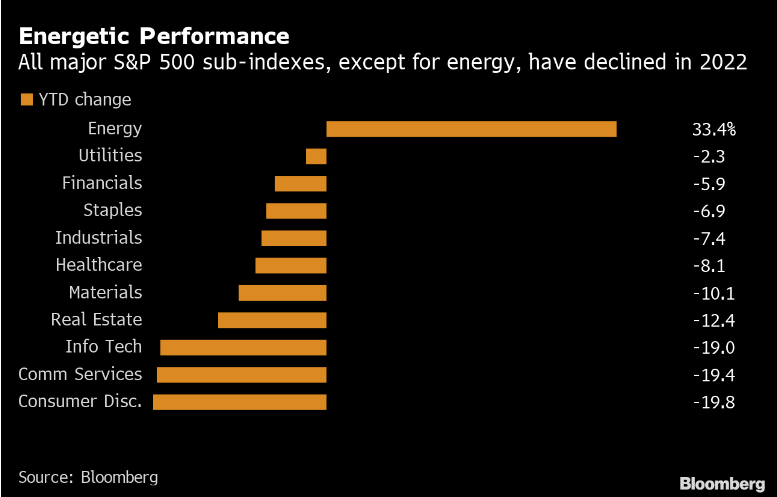

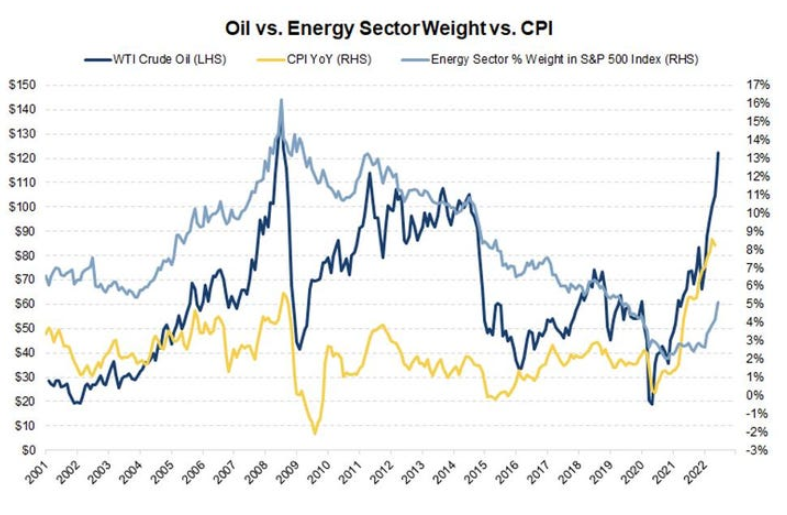

Les graphiques ci-dessous montrent comment le sentiment du marché et la perception des revenus des entreprises opérant sur le marché de l'énergie ont évolué au fil du temps.

Ce graphique montre qu'au cours des trois dernières décennies, les marchés de l'énergie ont suivi une tendance cyclique sur 10 ans, avec des sommets en 1990 et 2010 et des doubles creux en 2000 et 2020. Au cours des dix dernières années, les investisseurs ont sous-estimé les valeurs énergétiques, l'indice S & P Energy a atteint un plancher final face à l'effondrement du marché de Covid-19. Source : Bloomberg

L'écart entre le ratio cours/valeur comptable du MSCI Energy et celui du MSCI World a atteint une décote record pendant les creux de la vague. Les entreprises du secteur de l'énergie ont été les premières victimes des chocs pandémiques.

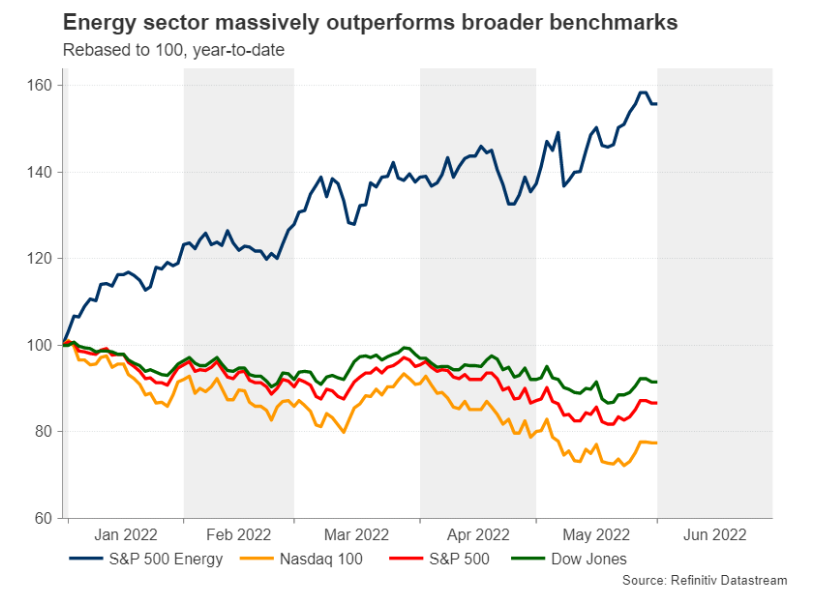

La situation a changé au cours de la période 2021, lorsque les actions du secteur de l'énergie ont surperformé tous les indices S&P, à l'exception des actions du secteur de la technologie, grâce aux efforts déployés au niveau mondial pour la "transition verte". Une dynamique haussière s'est installée sur le marché de l'énergie et, en 2022, elle est toujours présente malgré la chute des indices.

Le changement de paradigme énergétique et la perception des revenus futurs attendus des entreprises du secteur de l'énergie ont permis à ces dernières de surperformer la moyenne du S&P 500 et de laisser derrière elles tous les autres secteurs. Source : Bloomberg

Aujourd'hui, face à la guerre entre la Russie et l'Ukraine, aux chocs énergétiques mondiaux, aux goulets d'étranglement de la chaîne d'approvisionnement et à la transformation énergétique mondiale toujours à l'ordre du jour, nous pouvons observer une grande transformation du sentiment du marché à l'égard du secteur des sociétés du S&P 500 spécialisées dans l'énergie, dont le poids dans le S&P 500 a augmenté de plus de 5 %. Nous pouvons également observer une corrélation avec la hausse de l'inflation et des prix du pétrole brut. Malgré la divergence haussière avec d'autres actions américaines, le pendule du marché mérite toujours d'être gardé à l'esprit.

2022 Divergence haussière entre le S&P Energy et le NASDAQ 100, le S&P500 et le Dow Jones. Source : Refinitiv

Actions et ETF liés à l'énergie

L'une des façons d'investir dans l'électricité et l'énergie est bien sûr de s'exposer au marché boursier par l'intermédiaire de sociétés cotées en bourse opérant dans le secteur de l'énergie. Les ETF constituent une option d'investissement connexe au marché boursier. Ils offrent une plus grande diversification et une volatilité relativement plus faible en raison du portefeuille plus large d'entreprises répertoriées dans le fonds sélectionné. Selon l'ETF, il peut y avoir de quelques actions à des dizaines d'actions de sociétés cotées dans le secteur sélectionné.

Actions

Infrastructures énergétiques : Halliburton (HAL.US), EQT Corp (EQT.US), Brookfield (BAM.US), Atlantica Sustainable Infrastructure (AY.US), Kinder Morgan (KMI.US)

Stockage d'énergie : Diamondback Energy (FANG.US), Williams Companies (WMB.US)

Services publics de l'énergie : E.ON (EDAN.DE), Électricité de France (EFR.FR), NiSource (NI.US), AES Corp (AES.US), Exelon (EXC.US), Dominion Energy (D.US), Devon Energy (DEVN.US)

Hydrocarbures : Coterra Energy (CTRA.US), Conocophillips (COP.US), Hess Corp (HES.US), Ovintiv (OVV.US)

Gaz naturel : Cheniere (LNG.US), Targa Resources (TRGP.US), Oneok (OKE.US), Antero (AR.US), Tellurian (TELL.US), Williams Companies (WMB.US), Clean Energy Fuels (CLNE.US)

Producteurs d'uranium : Uranium Energy Corp (UEC.US), Cameco (CCJ.US), Energy Fuels (UUU.US), Kazatomprom (KAP.UK)

Énergie éolienne : Vestas (VWS.DK), NextEra Energy (NEE.US), Brookfield (BAM.US), Orsted (ORSTED.DK)

Stocks d'hydrogène : PlugPower (PLUG.US), FuelCell (FCEL.US), Bloom Energy (BE.US), Nel (NEL.NO)

Actions dans le domaine de l'énergie solaire : FirstSolar (FSLR.US), SunWorks (SUNW.US), Sunrun (RUN.US), Sunpower (SPWR.US), Enphase Energy (ENPH.US) SolarEdge (SEDG.US), Maxeon Solar Technology (MAXN.US), Encavis (ECV.DE), Columbus Energy (CLC.PL), Suntech (SUN.PL)

Producteurs de véhicules électriques et de batteries : Tesla (TSLA.US), Rivian (RVN.US), Nikola (NKLA.US), NIO (NIO.US), Albemarle (ALB.US), Quantumscape (QS.US)

ETFs

Invesco Global Clean Energy UCITS ETF (GCLX.UK)

iShares Global Clean Energy UCITS ETF (IQQH.DE)

Invesco Solar Energy UCITS ETF (RAYS.UK)

xTrackers MSCI World Energy UCITS ETF (XDW0.DE)

L&G Hydrogen Economy (HDW0.DE)

Global X Uranium UCITS ETF (URNU.DE)

Certaines entreprises du secteur de l'énergie partagent également leurs bénéfices avec les actionnaires en versant des dividendes, comme E.ON (EDAN.DE) ou Kinder Morgan (KMI.US), qui exploite plus de 130 000 km de pipelines aux États-Unis.

L'investissement dans les actions classiques et les ETF est le plus souvent utilisé par les investisseurs à moyen et long terme, ces derniers préférant souvent une stratégie "buy and hold" (acheter et conserver). Bien entendu, certains traders les utilisent à des fins de spéculation à court terme afin de ne pas s'exposer à des risques d'effet de levier plus élevés.

Actions CFD & ETFs

Les actions de certaines sociétés et les ETF sont également disponibles sous la forme d'instruments financiers à effet de levier portant la mention CFD ("contrat sur la différence"). Les produits dérivés sont le plus souvent utilisés par des investisseurs à court terme qui tentent de tirer profit des mouvements dynamiques et rapides du marché et de l'augmentation de la volatilité. L'effet de levier permet d'obtenir un rendement plus élevé dans un laps de temps relativement court, mais il s'accompagne d'un niveau de risque élevé. Par conséquent, les pertes encourues par les traders de CFD sont également plus importantes. Dans le cas des actions ou des ETF, l'effet de levier permet d'acheter davantage d'actions ou de parts de fonds.

Pour prendre un exemple simple, un investisseur qui souhaite acheter pour 1 000 dollars d'actions Kinder Morgan peut en acheter 100 en supposant que chaque action vaut 10 dollars. Cependant, s'il utilise un effet de levier de 1:2, il pourra acheter 200 actions pour le même montant, soit 1 000 dollars. Les variations du prix d'un instrument à effet de levier sont plus sensibles pour le portefeuille du trader et, dans les cas extrêmes, peuvent entraîner une perte totale de la marge.

Toutefois, avant de vous lancer dans la spéculation sur les produits dérivés, nous vous encourageons à lire et à vous familiariser avec des termes clés tels que "Margin stop" et "Margin level", qui sont essentiels pour tout trader commençant une opération risquée.

Trading du NATGAS et EMISS

Chez xStation5, il existe plusieurs façons de négocier des produits dérivés à effet de levier qui sont corrélés ou dépendent en partie des prix de l'énergie. Il s'agit notamment des instruments CFD :

- Contrats d'émissions de CO2 - EMISS

- Prix du gaz naturel - NATGAS

Le trading EMISS et NATGAS est disponible sur la plateforme de trading XTB. Vous pouvez commencer à négocier de l'énergie en concluant des transactions CFD (contrat sur les différences) sur l'instrument EMISS et utiliser l'effet de levier financier.

En négociant des contrats CFD, vous pouvez profiter de la volatilité du marché et ouvrir des positions lors de mouvements de prix très rapides. L'effet de levier est très risqué. Il peut entraîner une perte totale de la marge, mais il peut aussi multiplier les profits du trader. La négociation de CFD sur les instruments EMISS ou NATGAS est réservée aux traders actifs qui sont familiarisés avec le risque et la volatilité des prix. Par exemple, avec un effet de levier de 1:5, vous n'aurez besoin que d'une marge de 20 % pour ouvrir une position. En utilisant 1000 USD, vous ouvrirez un contrat à effet de levier d'une valeur de 5 000 USD.

Si vous voulez en savoir plus sur les CFD et l'effet de levier financier, vous pouvez lire les informations ici.

La négociation de CFD sur EMISS est spéculative et, pour les traders actifs, seules les fluctuations de prix comptent sur cet instrument. Ce type de contrat est un accord financier qui paie la différence de prix entre une transaction ouverte et une transaction fermée sans livraison physique de l'instrument négocié.

Ce type de négociation donne aux traders la possibilité d'ouvrir des positions courtes et longues, ce qui signifie qu'ils peuvent également parier sur la baisse des prix en ouvrant des positions courtes (SELL). Avec les CFD sur l'énergie, vous pouvez gagner de l'argent même lorsque les prix de l'EMISS ou du NATGAS sont en baisse. Le trading en ligne vous permet de négocier de l'énergie sans quitter votre domicile, sans aucune commission. De plus, grâce à la liquidité des marchés EMISS et NATGAS, vous pouvez clôturer votre position d'un simple clic de souris à tout moment lorsque le marché est ouvert.

Mais vous ne pouvez pas oublier le risque que vous prenez en négociant des instruments avec un effet de levier financier. La volatilité du marché peut être un inconvénient pour certains traders. N'oubliez jamais de gérer les risques et de vous renseigner sur l'effet de levier financier avant de commencer à négocier. Vous pouvez tout apprendre sur :

- Notre plateforme XTB

- Articles sur les instruments EMISS et NATGAS

Les seuls frais encourus dans ce cas sont le spread (la différence entre le prix d'achat ASK et le prix de vente BID) et les points de swap. Le spread est très faible et coûte quelques centimes en fonction de la taille de la position. Les points de swap sont les frais encourus par le courtier lorsqu'il finance des positions à effet de levier ; les swaps sont imputés quotidiennement à la position ouverte sur l'instrument EMISS.

Trader ou investir dans l'énergie ?

En résumé, les investisseurs ont le choix entre différents moyens pour négocier des instruments énergétiques et connexes. Sur la plateforme XTB, les investisseurs disposent d'une liberté totale, ils peuvent simultanément investir et négocier des contrats EMISS ou NATGAS

- Actions et ETF traditionnels

- Instruments CFD à effet de levier, risqués et adaptés au trading à court terme tels que EMISS, NATGAS, actions ou ETF CFD.

Le choix dépend de votre niveau de conviction, de votre caractère ou de vos attentes en matière d'investissement. Si vous croyez au potentiel à long terme de la "transition verte" et de la hausse des prix de l'énergie, il peut être judicieux d'investir dans un ETF ou dans une sélection d'entreprises du secteur de l'énergie. En revanche, si vous disposez d'une marge de risque importante et que vous souhaitez profiter des avantages à court terme offerts par le marché, il peut être intéressant d'opter pour les instruments CFD. N'oubliez pas, cependant, que des centaines de facteurs influencent les prix, y compris des facteurs apparemment insignifiants. Par exemple, les prix du gaz naturel peuvent être affectés par des changements dans les prévisions météorologiques.

Pour en savoir plus sur EMISS et l'instrument NATGAS, cliquez ici.

Le risque sous contrôle

Les investisseurs se caractérisent par une propension à rechercher des rendements en toutes circonstances. C'est pourquoi, même dans les marchés baissiers, certains actifs peuvent se comporter mieux que la "moyenne du marché". En résumé, nous allons énumérer quatre aspects fondamentaux sur lesquels tout investisseur désireux de réduire et de gérer le risque lors de ses transactions ou de ses investissements dans le secteur de l'énergie devrait se concentrer sur :

L'assimilation des connaissances

Le désir d'acquérir des connaissances est fondamental dans la perspective de tout investisseur. Pour améliorer ses compétences, il faut compléter son atelier et se soumettre à différents scénarios. Mais comment le faire sans essayer de trouver sa propre stratégie et sa propre voie en matière d'investissement par le biais de l'éducation ? Ce n'est pas possible. Apprenez également l'aspect technique de la négociation. Avant de négocier des instruments CFD, lisez des informations à leur sujet pour comprendre comment le marché fonctionne et ce dont vous devez être conscient.

Les Émotions

Le marché boursier, ce sont des émotions qui se superposent aux fondamentaux et qui déterminent souvent le marché haussier et le marché baissier. Par exemple, les bonnes performances d'une entreprise donnée peuvent ne pas rendre le marché euphorique si le secteur dans lequel elle prospère ne bénéficie pas d'un sentiment positif. Certains investisseurs ont gagné des milliers de pourcentages en achetant des actions d'entreprises faibles à des valorisations incroyablement basses, et d'autres ont perdu énormément d'argent en investissant dans de grandes entreprises alors que leurs valorisations étaient éloignées des fondamentaux. La tâche de l'investisseur consiste à lire habilement les émotions du marché et à apprivoiser la cupidité et la peur qui sont la routine de tout trader.

Réflexion de second niveau

Le marché est un jeu compétitif dans lequel chaque trader est en concurrence avec d'autres personnes assises "de l'autre côté de la table". Il n'est pas possible pour tout le monde "dans ce jeu" de gagner de l'argent, bien que ce phénomène se produit généralement pendant les phases d'euphorie et les bulles spéculatives, lorsque le portefeuille des investisseurs qui achètent des actifs à prix élevé, après d'énormes augmentations, "brille en vert". Les investisseurs qui veulent battre la moyenne du marché espèrent obtenir des rendements plus élevés au prix d'un risque de perte plus important. En revanche, les investisseurs qui veulent être "dans la moyenne" et investissent dans des fonds indiciels risquent de battre la moyenne du marché (qui est basse en période de faiblesse du marché boursier), au détriment de gains limités. Peu d'investisseurs battent réellement la "moyenne du marché", mais lorsqu'ils y parviennent, ils peuvent s'attendre à des rendements supérieurs à la moyenne.

Avoir une réflexion de Penser "second deuxième niveau" peut vous permettre de battre la moyenne du marché de manière significative, ce qui n'est pas et ne peut pas être facile. Supposons qu'un investisseur statistique veuille acheter des actions d'une société après la publication d'un rapport trimestriel positif. Cependant, l'investisseur à l'esprit ouvert décidera de vendre ces actions parce qu'il voit que le cours de l'action de la société comprend déjà tellement de bonnes informations que "cela ne peut qu'empirer". C'est ce que l'on appelle la "pensée de second niveau". N'est-ce pas risqué ? Oui, mais si l'analyse s'avère exacte, cet investisseur obtiendra probablement un taux de rendement plus élevé que l'investisseur statistique qui n'a pas cherché à creuser l'évaluation et n'a pas voulu comprendre la situation "plus en profondeur”

Les investisseurs chevronnés tels que Warren Buffett, Howard Marks et Peter Lynch, ancien gestionnaire de fonds communs de placement de Magellan, considèrent qu'il est plus sûr de commencer à investir en période d'inflation et de panique sur les marchés. Toutefois, la stratégie de tous ces investisseurs consistait principalement à investir à long terme. Mais même avec ces connaissances, il n'est pas facile d'investir en période d'inflation. Les traders doivent utiliser d'autres mesures et indicateurs.

Rapport risque/récompense

Si l'on comprend bien le ratio bénéfice/rendement, il ne s'ensuit pas toujours que plus le risque est grand, plus la récompense sera importante. Si c'était le cas, les actifs les plus risqués produiraient les rendements les plus élevés. La version correcte est donc la suivante : plus le bénéfice est élevé, plus la récompense peut l'être, si cela se produit. Nous savons que le marché a toujours une raison d'identifier les actifs comme "risqués" et que ce statut a une raison d'être, reflétée dans les prix. Toutefois, un investisseur peut ne pas être d'accord avec les raisons pour lesquelles le marché évalue les actifs comme étant risqués et chercher des avantages à battre la "moyenne du marché". Il ne fait aucun doute que la compréhension du ratio risque/rendement peut aider à identifier des opportunités, même s'il n'existe pas de "méthode miracle" en matière d'investissement.

Apprendre de ses erreurs est la meilleure solution, surtout si les investisseurs apprennent des erreurs des autres. Cependant, le marché est un endroit où il est difficile de rester "les pieds secs", et les pertes sont une partie inséparable de l'investissement et de la négociation. Acquérir des connaissances et développer ses propres méthodes d'investissement sur la base de ces connaissances peut s'avérer efficace, et il appartient à chaque investisseur d'adapter ce qui précède à sa propre propension au risque et à sa situation patrimoniale.

Heures de trading

Qu'en est-il des heures d'ouverture de EMISS et de NATGAS ? Cette information est particulièrement importante pour les négociants journaliers. Les échanges de quotas d'émission sont possibles 5 jours par semaine, de 8h05 CET à 18h00 CET, du lundi au vendredi. Les échanges de gaz naturel au comptant sont possibles 5 jours par semaine, de 8h30 à 23h00 (heure d'Europe centrale), du lundi au vendredi.

Le trading sur les deux instruments n'est pas disponible le week-end sur notre plateforme. Le prix est statique lorsque le marché est fermé. Le reste du temps, les prix fluctuent constamment.

Trading du Soja – Comment investir dans le soja, et l’huile de soja ?

Cattle trading - Comment acheter et investir dans le bétail ?

"Investissement vert" - comment investir dans un avenir plus durable ?

"Ce matériel est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de la loi du 29 juillet 2005 sur le commerce des instruments financiers. (c.-à-d. Journal des Lois 2019, point 875, tel que modifié). L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 75% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."