Introduction

L'achat d'or est considéré comme un investissement sûr par de nombreuses personnes dans le monde, même celles qui n’investissent pas sur les marchés financiers. L'or a toujours été considéré comme un actif qui conserve sa valeur en raison de ses propriétés uniques. L'avancée technologique a créé diverses façons d'échanger l'or. Dans cet article, nous allons présenter quelques fondamentaux de l'investissement dans l'or.

Comment acheter de l'or ?

Il existe plusieurs façons courantes d'acheter de l'or. Comme il est généralement associé à sa forme physique, on peut investir dans l'or simplement en achetant des pièces d'or, des lingots d'or ou des bijoux. Cette idée est certainement la plus traditionnelle, mais elle présente malheureusement de nombreux inconvénients – des frais de transaction élevés, des coûts de stockage élevés et une faible liquidité. Cependant, le monde a beaucoup changé au cours des dernières décennies. La libéralisation des mouvements de capitaux et les nouvelles technologies ont rendu le commerce de l'or incroyablement simple. En dehors de cela, les marchés financiers ont permis aux investisseurs d'acheter de l'or avec des frais incroyablement bas, voire mieux, sans aucun frais de transaction.

Trading des CFD sur l’or

Le trading de CFD sur l'or présente de nombreux avantages – des frais peu élevés et la possibilité d'utiliser l'effet de levier en particulier. Comme le trading d'or à effet de levier ne nécessite qu'un certain pourcentage de l'ensemble de la position, il est généralement associé à des traders d'or expérimentés ou à un day trading sur l'or en raison du niveau de risque élevé. De plus, le trading des CFD sur l’or donne également aux investisseurs la possibilité d'ouvrir des positions courtes, ce qui pourrait être particulièrement utile dans diverses stratégies de trading d'or. Les meilleures plateformes de trading d'or sont également souvent liées au trading sur forex, donc certaines personnes peuvent utiliser des expressions telles que « forex d'or » ou « trading d'or forex », ce qui est faux par définition (FX ou forex fait référence au trading de devises). Cela ne change rien au fait que le trading de CFD sur l'or est généralement simple et pratique, car les meilleurs courtiers au monde permettent le trading sur l’or en ligne via leurs applications et plateformes uniques.

ETF or

Les fonds négociés en bourse sur l'or sont devenus populaires ces jours-ci car ils offrent une alternative intéressante pour accéder à l'or. Certains disent que l'achat d'ETF sur l'or pourrait être le meilleur moyen d'investir dans l'or pour les débutants ou les personnes qui souhaitent acheter de l'or pour un investissement à long terme, car la construction d'ETF est facile à comprendre. Comment acheter des ETF sur l'or ? C'est simple, car les ETF sur l'or agissent comme des actions individuelles et se négocient en bourse. Comment cela marche t-il ? Les investisseurs ne possèdent pas réellement l'or physique, mais ils s'exposent toujours à la matière première, car la plupart des ETF standard (ETF vanille) détiennent un certain nombre de lingots d'or pour chaque action de l'ETF émis. En conséquence, les ETF suivent la valeur de l'or et tout changement des prix de l'or est reflété dans le prix du marché d'un ETF.

Actions aurifères

Une autre façon d'investir dans l'or est d'acheter des actions de sociétés minières aurifères. Ici, les investisseurs bénéficient d'une exposition indirecte au marché de l'or car les producteurs d'or sont fortement dépendants des prix de l'or. Les perspectives de ces entreprises ont tendance à augmenter lorsque les prix de l'or montent en flèche, car on s'attend à ce que les ventes et les bénéfices des mineurs d'or progressent également. Par conséquent, il existe une corrélation positive significative entre les prix de l'or et certains stocks d'or. Il convient de souligner que les sociétés minières aurifères peuvent également verser des dividendes, ce qui est un énorme avantage par rapport à un investissement direct dans les métaux précieux. Ce facteur pourrait être particulièrement critique pour les investisseurs en dividendes à long terme et cela implique que dans certains cas, acheter des actions aurifères pourrait être une idée encore meilleure que d'acheter de l'or.

Veuillez noter que les données présentées se réfèrent aux données de performances passées et qu'elles ne constituent pas un indicateur fiable des performances futures.

Veuillez noter que les données présentées se réfèrent aux données de performances passées et qu'elles ne constituent pas un indicateur fiable des performances futures.

Les actions aurifères sont positivement corrélées avec les prix de l'or, ce qui signifie que les actions des mineurs d'or gagnent avec la hausse des prix de l'or. D'autre part, les stocks d'or ont tendance à baisser lorsque le prix de l'or plonge. Barrick Gold Corp (GOLD.US) figure parmi les plus grands producteurs d'or au monde. Source: xStation5

Quand trader l'or ?

De nombreux acteurs du marché se demandent quel est le meilleur moment pour investir dans l'or. Une croyance majeure fait référence à l'or comme un actif « refuge ». Cela signifie qu'il est considéré comme un actif relativement sûr pendant les périodes difficiles comme les crises financières ou les récessions. Ce n'est pas un hasard si les banques centrales détiennent de l'or comme actif de réserve, car il est généralement attendu que l'or préserve sa valeur. Un tel raisonnement affecte également les décisions des investisseurs de détail, par conséquent l'exposition à l'or peut souvent être trouvée dans les portefeuilles des investisseurs.

En dehors de cela, l'or peut devenir particulièrement populaire pendant les périodes de forte inflation. Comme la hausse de l'inflation rend généralement les gens préoccupés par la valeur décroissante de leur argent, l'or devrait servir de couverture contre l'inflation. Même si la relation entre les prix de l'or et l'inflation n'est pas aussi significative qu'auparavant (nous n'avons pas connu d'inflation élevée depuis de nombreuses années et les programmes d'assouplissement quantitatif ont également eu leurs effets sur ce phénomène), acheter de l'or peut toujours être une sage décision dans les pays avec une inflation relativement élevée. L'or est également considéré comme une classe d'actifs, ce qui pourrait aider à construire un portefeuille équilibré. Cette idée peut être particulièrement convaincante pour les investisseurs avertis au risque, car la diversification du portefeuille devrait réduire le risque et la volatilité.

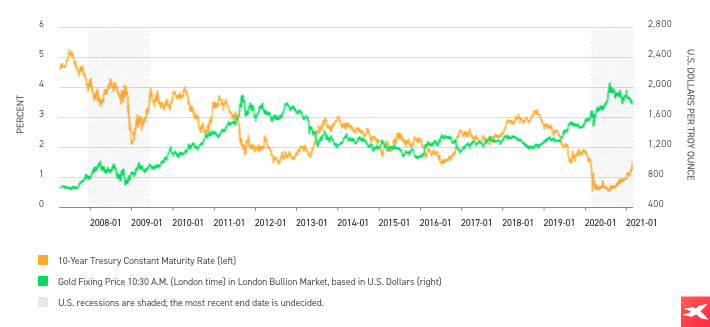

Néanmoins, la relation entre les prix de l'or et les rendements américains est apparue à la suite de la crise financière mondiale. Si les investisseurs achètent des obligations d'État américaines (appelées bons du Trésor américain), les rendements américains chutent, ce qui est positif pour les marchés de l'or. En revanche, lorsque les investisseurs décident de vendre des bons du Trésor américain, les rendements américains ont tendance à augmenter, ce qui est négatif pour le prix de l'or. Ce dernier s'est produit au début de 2021 alors que la flambée des rendements américains a fait baisser considérablement les prix de l'or. Le phénomène peut être associé à une flambée des anticipations d'inflation, ce qui obligerait en théorie les banques centrales à agir en conséquence (y compris des taux d'intérêt plus élevés).

Veuillez noter que les données présentées se réfèrent aux données de performances passées et qu'elles ne constituent pas un indicateur fiable des performances futures..

Veuillez noter que les données présentées se réfèrent aux données de performances passées et qu'elles ne constituent pas un indicateur fiable des performances futures..

Suite à la crise financière mondiale, la corrélation négative entre les prix de l'or et le rendement du Trésor américain à 10 ans est devenue très apparente. Par conséquent, la hausse des rendements américains entraîne généralement une baisse des prix de l'or. Source: fred.stlouisfed.org

Heures de négociation de l'or

Nous avons évoqué plusieurs aspects de l'achat d'or. Qu'en est-il des heures de négociation de l'or ? Bien que cela ne devrait pas vraiment avoir d'importance pour les investisseurs à long terme qui ont un horizon temporel de plusieurs années, cela pourrait être particulièrement important en ce qui concerne le day trading de l'or. En général, il y a deux heures de pointe dans la journée : l’ouverture des marchés européens et américains. Le pic européen se produit vers 8h00 GMT (9h00 CET). Cependant, la plupart des activités sur le marché de l'or se produisent généralement après l'ouverture du marché américain - selon certaines estimations, ce pic peut même être deux fois plus important que celui de l'Europe. La volatilité élevée dure d'environ 13h00 GMT (14h00 CET) jusqu'à environ 16h00 GMT (17h00 CET). Cette période peut s'avérer être le meilleur moment pour échanger de l'or.

"Ce matériel est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de la loi du 29 juillet 2005 sur le commerce des instruments financiers. (c.-à-d. Journal des Lois 2019, point 875, tel que modifié). L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 75% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."