L’investissement peut être un moyen efficace de faire fructifier son patrimoine, mais investir n’est pas exempt de risques et d’embûches. Comprendre les grandes erreurs et les biais cognitifs les plus courants peut aider les investisseurs à prendre des décisions plus éclairées et à éviter des erreurs coûteuses. Cet article explore sept erreurs majeures à éviter en matière d’investissement, identifie les biais les plus courants qui ont un impact sur les décisions d’investissement et prodigue des conseils simples et pratiques.

L’investissement peut être un moyen efficace de faire fructifier son patrimoine, mais investir n’est pas exempt de risques et d’embûches. Comprendre les grandes erreurs et les biais cognitifs les plus courants peut aider les investisseurs à prendre des décisions plus éclairées et à éviter des erreurs coûteuses. Cet article explore sept erreurs majeures à éviter en matière d’investissement, identifie les biais les plus courants qui ont un impact sur les décisions d’investissement et prodigue des conseils simples et pratiques.

Points clés

- Investir avec succès requiert des connaissances, de la rigueur et la capacité à éviter les pièges les plus courants.

- Reconnaître et comprendre les biais cognitifs peut aider les investisseurs à prendre des décisions plus rationnelles.

- Il est naturel que les investisseurs commettent des erreurs et même les gestionnaires de portefeuille les plus connus, tels que Warren Buffett, George Soros ou Stanley Druckenmiller, ont commis de nombreuses erreurs au cours de leur carrière.

- Les erreurs d’investissement les plus courantes sont le manque de travaux de recherche, la prise de décision sous le coup de l’émotion et une diversification inappropriée ou insuffisante.

- Tirer les leçons de ses erreurs et de ses préjugés peut contribuer à améliorer les stratégies d’investissement et leurs performances. Les leçons tirées des cycles économiques - bulles et krachs - méritent également d’être prises en considération.

Les 7 plus grandes erreurs à éviter

Il existe de nombreuses erreurs identiques qui sont constamment commises par des personnes différentes. Certaines d’entre elles sont non seulement le fait d’investisseurs débutants, mais également de professionnels de l’investissement ou d’investisseurs expérimentés. Les investisseurs pleinement conscients des risques doivent savoir que l’investissement peut être simple mais n’est pas pour autant facile, car tout le monde sur le marché veut gagner de l’argent et il existe certaines personnes très intelligentes, bien informées, instruites et déterminées. Toutefois, faire les erreurs mentionnées ci-dessus ne fait que rendre tout investissement encore plus difficile. Alors, que faut-il éviter exactement ?

- Le manque de recherche

Description : investir sans avoir effectué les travaux de recherche nécessaires s’apparente à un jeu de hasard. De nombreux investisseurs se lancent dans l’achat d’actions, d’obligations ou d’autres actifs en se basant sur des ouï-dire ou des informations limitées. En effet, leur conviction d’avoir raison est presque toujours bien mince. Au final, ils vendent les actifs à perte ou acceptent même des gains extrêmement modestes.

Solution : effectuez des travaux de recherche approfondis, comprenez les fondamentaux des actifs dans lesquels vous investissez et restez informé (ce qui ne signifie pas qu’il faille lire des ouvrages ou autres publications tous les jours). Si vous pariez sur quelque chose ou souhaitez investir dans une perspective à long terme, lisez constamment sur le sujet et analysez les données ou les commentaires qui s’y rapportent. Étudiez les rapports trimestriels des entreprises et suivez les déclarations des équipes de direction.

- Les décisions d’investissement émotionnelles

Description : prendre des décisions d’investissement basées sur des émotions telles que la peur et la cupidité peut conduire à acheter à un prix élevé et à vendre à un prix bas. Bien entendu, les moments les plus spectaculaires en la matière sont les bulles financières, lorsque les gens acceptent des prix très élevés, ou les krachs boursiers, lorsque les investisseurs vendent des actifs avec une énorme décote.

Solution : élaborez une stratégie d’investissement rigoureuse et respectez-la, quelles que soient les fluctuations du marché. Renseignez-vous sur les bulles et les krachs historiques pour en savoir plus sur leur nature et sur la manière d’éviter ces fluctuations émotionnelles. Il existe également de nombreux témoignages d’investisseurs à succès, qui ont vécu des krachs boursiers ou détenaient des positions sur le marché. N’hésitez pas à lire ces récits.

- Une faible diversification

Description : investir tout son argent dans un seul actif ou dans quelques actifs similaires accroît le risque. Certains investisseurs « surdiversifient » également leurs investissements et, au final, les actifs peu performants neutralisent les performances des très bons « paris ».

Solution : diversifiez votre portefeuille entre différentes classes d’actifs, industries et zones géographiques afin de répartir les risques. Envisagez de réunir des actifs non corrélés de façon à accroître l’alpha potentiel de votre portefeuille et à le rendre moins vulnérable à des conditions de marché spécifiques.

- Anticiper l’évolution du marché

Description : essayer de prévoir les hauts et bas des marchés conduit souvent à manquer des opportunités et à des pertes. C’est particulièrement vrai lorsque les investisseurs ne disposent pas de suffisamment de données pertinentes ou de temps pour analyser l’évolution des conditions de marché.

Solution : privilégiez les investissements à long terme et évitez d’essayer d’anticiper l’évolution du marché. Investissez en recourant à une stratégie d’achat programmé consistant à investir régulièrement un montant fixe indépendamment des conditions de marché. Si vous n’êtes pas un day trader, ne vous focalisez pas sur les fluctuations à court terme du marché et concentrez-vous sur le côté « connaissable » de l’investissement et des méthodes de valorisation des actifs.

- Ignorer les frais et les dépenses

Description : des frais élevés peuvent éroder la performance d’un investissement dans le temps. Tout investisseur actif doit réfléchir aux coûts de détention, en particulier des positions à effet de levier ouvertes sur les marchés financiers.

Solution : soyez attentif aux frais de gestion, aux coûts de transaction et aux autres dépenses. Si vous êtes un investisseur à long terme, optez, dans la mesure du possible, pour des options d’investissement peu coûteuses (les actions et les ETF).

- Extrapoler la performance

Description : investir dans des actifs qui ont récemment enregistré de bonnes performances peut conduire à acheter à des prix excessifs. Les investisseurs se focalisent souvent trop sur les performances historiques et les extrapolent, ce qui peut conduire à des erreurs d’investissement.

Solution : fonder les décisions d’investissement sur une analyse approfondie et sur les fondamentaux, et pas seulement sur les performances passées. L’analyse des performances historiques n’est pas une erreur, mais l’extrapolation des performances futures à partir de celles passées est un signe d’ignorance et parfois d’excès de confiance.

- L’absence de stratégie

Description : investir sans plan ou objectif clair peut conduire à des décisions incohérentes et réactionnaires. Même des investisseurs de renommée mondiale comme Howard Marks affirment que chaque investisseur doit avoir sa propre boussole d’investissement, à savoir un ensemble de règles et de convictions qu’il ou elle suit.

Solution : élaborez un plan d’investissement bien défini qui précise vos objectifs, votre tolérance au risque et votre horizon temporel. Renseignez-vous et réfléchissez au style d’investissement que vous préférez, ainsi qu’à vos limites et à votre appétit pour le risque.

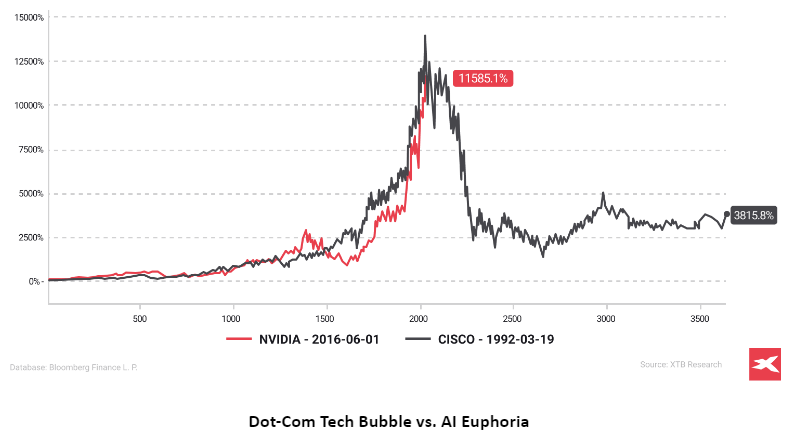

Le graphique illustre l’évolution du cours de l’action de Nvidia du 1er juin 2016 au 19 juin 2024 et de Cisco du 19 mars 1992 au 19 juin 2024. Comme on peut le voir, pendant la bulle Internet, les investisseurs achetaient des actions de Cisco dans un élan d’euphorie, car la société produisait des routeurs et d’autres équipements Internet dont avaient besoin des milliers d’entreprises et de particuliers. L’euphorie a fini par conduire à une surévaluation et l’action de Cisco s’est effondrée pendant la récession, en dépit de la poursuite de la croissance de l’entreprise. Le graphique ci-dessus compare les performances de Cisco depuis l’introduction en bourse d’America Online et celles de Nvidia depuis 2016, lorsque le cours de l’action s’est envolé de plus de 250 % sous l’effet de l’engouement pour les GPU. N’oubliez pas qu’extrapoler est risqué et que la performance de Nvidia similaire à celle de Cisco ne signifie pas pour autant que l’action de l’entreprise s’effondrera de la même manière. L’avenir nous dira si, en 2024-2025, les investisseurs ont de nouveau commis les mêmes erreurs qu’en 1998-2000. Les performances passées ne préjugent pas des performances futures. Source : XTB Research, Bloomberg Finance L.P.

Les biais cognitifs les plus courants

La finance comportementale peut aider les investisseurs à s’orienter en période d’incertitude, lorsque de nombreuses erreurs sont commises. La finance comportementale fusionne la psychologie et la finance en permettant de mieux comprendre le comportement humain sur les marchés financiers et le processus décisionnel des investisseurs. Ce domaine dissèque les processus mentaux qui motivent les actions des investisseurs, en examinant l’interaction des émotions, des biais cognitifs et de la rigueur qui oriente le processus de prise de décision des investisseurs non professionnels et des gérants de portefeuille.

-

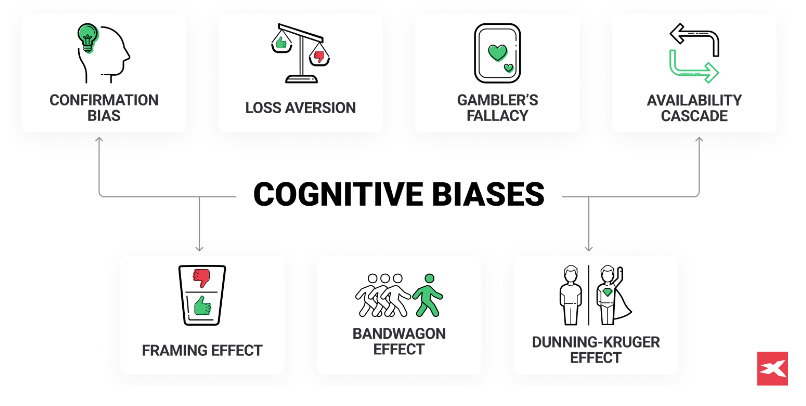

Les biais cognitifs, à savoir les déviations par rapport à la pensée rationnelle, sont les spectres qui hantent les investisseurs, en déformant la façon dont ils traitent l’information et prennent des décisions économiques. Introduit par Amos Tversky et Daniel Kahneman, le concept de biais cognitif est une pierre angulaire de la compréhension des fondements psychologiques du comportement en matière d’investissement. Ces biais, souvent inconscients, peuvent fausser les choix d’investissement et conduire à des préférences illogiques et à des préjugés ayant un impact significatif sur les résultats financiers.

-

La théorie dites des perspectives, une autre idée originale de Kahneman et Tversky, bouleverse les hypothèses traditionnelles de rationalité, en mettant en lumière l’influence des biais et des comportements irrationnels dans le processus de décision économique. Pour contrer ces biais et améliorer les processus de décision, les investisseurs peuvent utiliser des stratégies de gestion des risques, établir des règles d’investissement et rechercher de l’aide sous forme de soutien et responsabilisation.

Les biais cognitifs sont les saboteurs silencieux de la pensée rationnelle qui induisent systématiquement les investisseurs en erreur dans leur jugement. Ils se manifestent sous diverses formes, dont les suivantes :

- Le biais de confirmation

Description : la tendance à rechercher des informations qui confirment les croyances existantes tout en ignorant les informations contradictoires.

Impact : peut conduire à un excès de confiance et à de mauvaises décisions d’investissement.

- Le biais d’excès de confiance

Description : le fait de croire que ses connaissances ou ses compétences sont meilleures qu’elles ne le sont en réalité.

Impact : peut conduire à des transactions répétées et une prise de risque trop importante.

- L’aversion pour les pertes

Description : la peur des pertes conduit à conserver trop longtemps des investissements non rentables.

Impact : peut empêcher les investisseurs de réduire leurs pertes et de réinvestir dans de meilleures opportunités.

- Le biais d’ancrage

Description : accorder une importance excessive au premier élément d’information rencontré (le « point d’ancrage »).

Impact : peut fausser les valorisations des investissements et les décisions.

- Le comportement moutonnier

Description : suivre la foule plutôt que de prendre des décisions indépendantes.

Impact : peut conduire à acheter à un prix élevé et à vendre à un prix bas, en particulier lors des bulles et des krachs boursiers.

- Le biais de récence

Description : accorder une importance excessive aux événements récents par rapport aux tendances historiques.

Impact : peut entraîner une réaction excessive aux mouvements à court terme du marché.

- Le biais de disponibilité

Description : prendre des décisions sur la base des informations les plus facilement disponibles, plutôt que sur toutes les données pertinentes.

Impact : peut conduire à une perception biaisée des risques et des opportunités.

Les décisions émotionnelles

Chaque investisseur est confronté à l’alternance constante entre la prise de décision émotionnelle et l’analyse rationnelle. Il est essentiel de conserver un portefeuille financier équilibré pour gérer les risques et atténuer l’impact émotionnel de la peur et de l’appât du gain sur les décisions d’investissement.

-

L’intelligence artificielle (IA) apparaît comme un phare de rationalité dans ce domaine, en aidant à la construction de portefeuilles en adéquation avec la théorie moderne du portefeuille qui s’efforce de positionner les investissements en vue de performances optimales par rapport au risque.

-

Toute la difficulté pour les investisseurs est de combiner le contrôle émotionnel avec les processus mentaux qui sous-tendent les êtres rationnels, afin de prendre des décisions qui ne soient pas seulement éclairées par des données de marché, mais aussi exemptes de l’impact émotionnel qui peut brouiller le jugement.

La théorie des perspectives et l’aversion pour les pertes

La théorie des perspectives met à nu les couches de la psyché de l’investisseur pour révéler les trois concepts clés suivants :

- L’importance disproportionnée accordée à l’évitement des pertes par rapport à la réalisation de gains, un phénomène qui influence fortement les décisions d’investissement et l’évaluation des risques.

- L’aversion pour les pertes, la préférence innée d’éviter les pertes plutôt que de rechercher des gains équivalents.

- L’effet de dotation, lequel pousse les individus à s’accrocher à leurs possessions actuelles au détriment d’opportunités potentiellement meilleures.

Ces concepts s’entremêlent pour orienter la façon dont les investisseurs pensent et prennent leurs décisions. En général, les investisseurs acceptent les pertes importantes, mais ont du mal à conserver les gains très élevés car ils veulent les prendre tout de suite et vendre leurs actifs. Comprendre cela peut aider les investisseurs à analyser leurs propres « problèmes » sur les marchés et à répondre eux-mêmes à des questions cruciales.

Les techniques utiles

La maîtrise des cycles de marché et des émotions liées à un investissement nécessite un large éventail d’outils et de techniques. Il existe des stratégies qui peuvent aider :

- N’investissez pas trop d’argent ou de l’argent que vous ne pouvez pas perdre

- N’oubliez pas de diversifier vos investissements

- Soyez attentif et comprenez les biais émotionnels profonds en matière d’investissement

- Comprenez que derrière l’argent se cachent les décisions d’êtres humains

- Les day traders peuvent quant à eux établir des règles de trading spécifiques

- Mettre en œuvre de solides pratiques de gestion des risques

- Rechercher la responsabilisation via des systèmes de soutien

- Gérer ses émotions en période de volatilité des marchés

- Prendre des décisions plus rationnelles et fondées sur des données

- Réguler ses émotions pour influencer positivement le processus de prise de décision

- Lire des ouvrages sur l’investissement et des livres écrits par des investisseurs à succès

Accepter la réalité et se contrôler : accepter les choix d’investissement et la réalité peut en effet aider à accroître la vigilance et l’état de conscience, ce qui permet de mieux faire face aux fluctuations à la baisse et à la hausse du marché. Cette pratique apprend aux investisseurs à :

- Observer leurs pensées et leurs sentiments sans les juger

- Renforcer leur maîtrise émotionnelle

- Rester présents et pleinement engagés dans le moment de la prise de décision

- Répondre de manière réfléchie à l’évolution du marché, plutôt que de réagir de manière impulsive.

En pratiquant la pleine conscience, les investisseurs peuvent développer les compétences nécessaires pour prendre des décisions d’investissement plus éclairées et rationnelles.

Meilleurs conseils

Il existe certaines règles qui peuvent aider tout investisseur à atteindre ses objectifs d’investissement. Toutefois, rien ne peut garantir la réussite d’un investissement. Mais, éviter les erreurs et mettre l’accent sur la formation et la gestion des risques peut aider. Voici quelques conseils de base.

- Gérer le risque et comprendre la tolérance au risque : connaître le degré de volatilité que vous êtes à même de tolérer peut vous éviter de vendre sous le coup de la panique lors des baisses du marché et de prendre des décisions impulsives lorsque le marché est orienté à la hausse.

- Un investissement prudent : investir un montant trop important est particulièrement risqué en raison d’une possible réaction excessive aux pertes et aux fluctuations de prix à court terme. Cela peut limiter votre potentiel stratégique, en brisant votre confiance et votre tranquillité d’esprit dans le cadre de vos activités quotidiennes.

- La diversification : répartissez vos investissements entre différentes classes d’actifs afin de réduire les risques. La diversification permet d’atténuer l’impact d’une mauvaise performance d’un seul investissement.

- Un suivi constant du marché : si vous ne vous inscrivez pas dans une stratégie d’investissement à très court terme et souhaitez plutôt investir sur le long terme, vous ne devriez pas surveiller le marché toutes les minutes. En effet, vérifier trop régulièrement vos investissements peut conduire à réagir de manière excessive aux mouvements à court terme du marché. Établissez un calendrier de réexamen de votre portefeuille en fonction de votre stratégie.

- L’automatisation : envisagez d’utiliser des outils tels que les plans d’investissement (rééquilibrage automatique, versements réguliers et réinvestissement automatique des dividendes) de façon à réduire la tentation de prendre des décisions émotionnelles.

- La formation : comprendre que les marchés connaissent des cycles de hauts et de bas peut vous préparer émotionnellement et financièrement à résister aux fluctuations. Une formation adéquate vous permettra de comprendre des aspects tels que la marge de sécurité, le ratio risque/performance ou les cycles du marché.

- Réfléchir aux décisions passées : examinez régulièrement vos décisions d’investissement passées pour savoir ce qui a été motivé par l’émotion ou par la stratégie. Utilisez cette réflexion pour améliorer votre prise de décision future. N’oubliez pas que la qualité de la décision est quelque chose de beaucoup plus profond. Même les décisions les plus judicieuses peuvent entraîner des pertes

- Fixer des objectifs d’investissement clairs : définissez les objectifs que vous souhaitez atteindre à l’aide de vos investissements (par exemple, la retraite, l’achat d’un logement, la constitution d’un patrimoine). Des objectifs clairs vous aident à orienter vos décisions et à maîtriser vos réactions émotionnelles.

- Élaborer un plan d’investissement solide : fondez votre stratégie d’investissement sur des travaux de recherche approfondis et des méthodologies éprouvées, plutôt que sur des intuitions ou des rumeurs de marché. Tenez-vous-en à votre plan pour rester méthodique et rigoureux, mais définissez-le judicieusement.

Synthèse

L’investissement peut être un moyen efficace de faire fructifier son patrimoine, mais cela nécessite des connaissances et de la rigueur pour éviter les pièges les plus courants. En outre, le risque est et sera toujours lié aux marchés financiers dans la mesure où l’avenir est inconnu. Se former et maîtriser les cycles du marché, ainsi qu’apprendre à connaître les biais cognitifs des investisseurs, peuvent être d’excellents moyens pour commencer à investir. En résumé, il existe sept erreurs à éviter :

- Le manque de recherche : investir sans avoir effectué les travaux de recherche nécessaires peut conduire à de mauvaises décisions. Effectuez toujours une analyse approfondie avant d’investir.

- Les décisions d’investissement émotionnelles : prendre des décisions basées sur des émotions telles que la peur et la cupidité conduit souvent à acheter à un prix élevé et à vendre à un prix bas. Tenez-vous en à une stratégie d’investissement rigoureuse et méthodique.

- Un manque de diversification : concentrer ses investissements sur un seul actif ou secteur augmente le risque. Diversifiez votre portefeuille pour répartir les risques.

- Anticiper l’évolution du marché : essayer de prévoir les hauts et bas des marchés conduit souvent à des pertes. Privilégiez les investissements à long terme et les investissements réguliers.

- Ignorer les frais et les dépenses : des frais élevés peuvent éroder les performances dans le temps. Optez pour des options d’investissement peu coûteuses afin de maximiser vos gains.

- Extrapoler les performances passées : investir sur la base des performances passées peut conduire à acheter à des prix élevés. Fondez vos décisions sur une analyse solide et les fondamentaux.

- L’absence de plan clair : investir sans plan ou objectif clair peut conduire à des décisions incohérentes. Définissez vos objectifs, votre tolérance au risque et votre horizon d’investissement.

En évitant ces erreurs et en comprenant les biais cognitifs qui influencent la prise de décision, les investisseurs peuvent améliorer leurs stratégies et obtenir de meilleurs résultats financiers.

FAQ

L’erreur la plus fréquente est le manque de recherche. De nombreux nouveaux investisseurs se lancent dans des investissements sans les comprendre pleinement. Une autre erreur consiste à prendre des décisions d’investissement en se basant uniquement sur les performances passées des actifs, lesquelles ne sont pas toujours un bon indicateur des performances futures (extrapolation).

Élaborez une stratégie d’investissement rigoureuse et respectez-la, quelles que soient les conditions de marché. Cela peut contribuer à atténuer l’influence des émotions. Les investisseurs doivent également être conscients que les émotions sont difficiles à séparer du monde de l’investissement, car le marché est en fait formé par un groupe de personnes détenant de l’argent. Les émotions telles que la peur et l’euphorie font partie de la nature humaine, et des mouvements de panique ou des phases haussières auront toujours lieu à l’avenir.

La diversification répartit le risque entre différents actifs et aide ainsi à atténuer l’impact d’une mauvaise performance d’un seul investissement. Mais, il faut savoir que l’utilisation d’actifs corrélés dans le cadre de la diversification peut aggraver ce problème dans la mesure où l’investisseur, qui a mal diversifié, pense que son portefeuille est diversifié, alors qu’il ne l’est pas.

Par exemple, la diversification par l’achat d’actions de 8 sociétés technologiques n’est pas mauvaise, mais il s’agit d’une diversification au sein du seul secteur technologique et non d’une diversification offrant une protection contre une éventuelle sous-performance du secteur technologique. Comme l’affirme Ray Dalio, Directeur général et gérant de Bridgewater, les investisseurs doivent trouver et utiliser des actifs non corrélés en vue de générer de l’alpha et de parvenir à une diversification efficace.

La diversification par l’investissement dans des secteurs de marché et des actifs procycliques ne peut pas donner d’excellents résultats en période de ralentissement ou de récession du marché. Toutefois, une trop grande diversification peut également peser sur les performances des investissements, lorsque la bonne performance d’un actif peut être « érodée » par un autre qui se comporte mal.

Les fonds indiciels et les fonds indiciels cotés (ETF) ont généralement des frais moins élevés et peuvent être efficaces pour diversifier des investissements. Les actions peuvent être encore moins chères (il n’y a pas de total des frais sur encours, TFE, comme dans le cas des ETF), mais il faut davantage de temps et de connaissances pour les analyser et les sélectionner.

Les biais cognitifs peuvent fausser les processus décisionnels et conduire à des choix d’investissement irrationnels et potentiellement préjudiciables. Afin de mieux comprendre ce sujet, les investisseurs ont tout intérêt à lire des ouvrages sur ce domaine et sur la psychologie de l’investissement, ainsi qu’à procéder à une analyse critique de leur propre processus de décision.

Comment utiliser l’indicateur technique MACD en trading ?

Moyennes mobiles en trading : comment les utiliser efficacement ?

Hedging et trading : tout savoir sur cette technique de couverture des risques

"Ce matériel est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de la loi du 29 juillet 2005 sur le commerce des instruments financiers. (c.-à-d. Journal des Lois 2019, point 875, tel que modifié). L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 75% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."