La publication des données sur l'emploi aux États-Unis pour novembre aura lieu aujourd'hui, un événement clé sur le marché aujourd'hui. Le rapport NFP sera publié à 14h30 et devrait indiquer un gain d'emplois plus important qu'en octobre. Alors que la croissance mensuelle des salaires devrait s'accélérer par rapport à octobre, la croissance annuelle des salaires devrait ralentir à 4,0% en glissement annuel. Cependant, des données déjà publiées sur le marché du travail aux États-Unis pour novembre laissent penser que nous pourrions avoir une lecture décevante du NFP à venir.

Qu'attendent les marchés de la lecture du NFP d'aujourd'hui ?

- Emplois non agricoles. Attendu : 180k. Précédent : 150k

- Salaires privés. Attendu : 153k. Précédent : 99k

- Taux de chômage. Attendu : 3.9%. Précédent : 3,9%

- Croissance des salaires (annuelle). Attendue : 4,0% en glissement annuel. Précédent : 4,1% en glissement annuel

- Croissance des salaires (mensuelle). Attendu : 0.3% MoM. Précédent : 0.2% MoM

Signaux inquiétants provenant d'autres rapports sur l'emploi

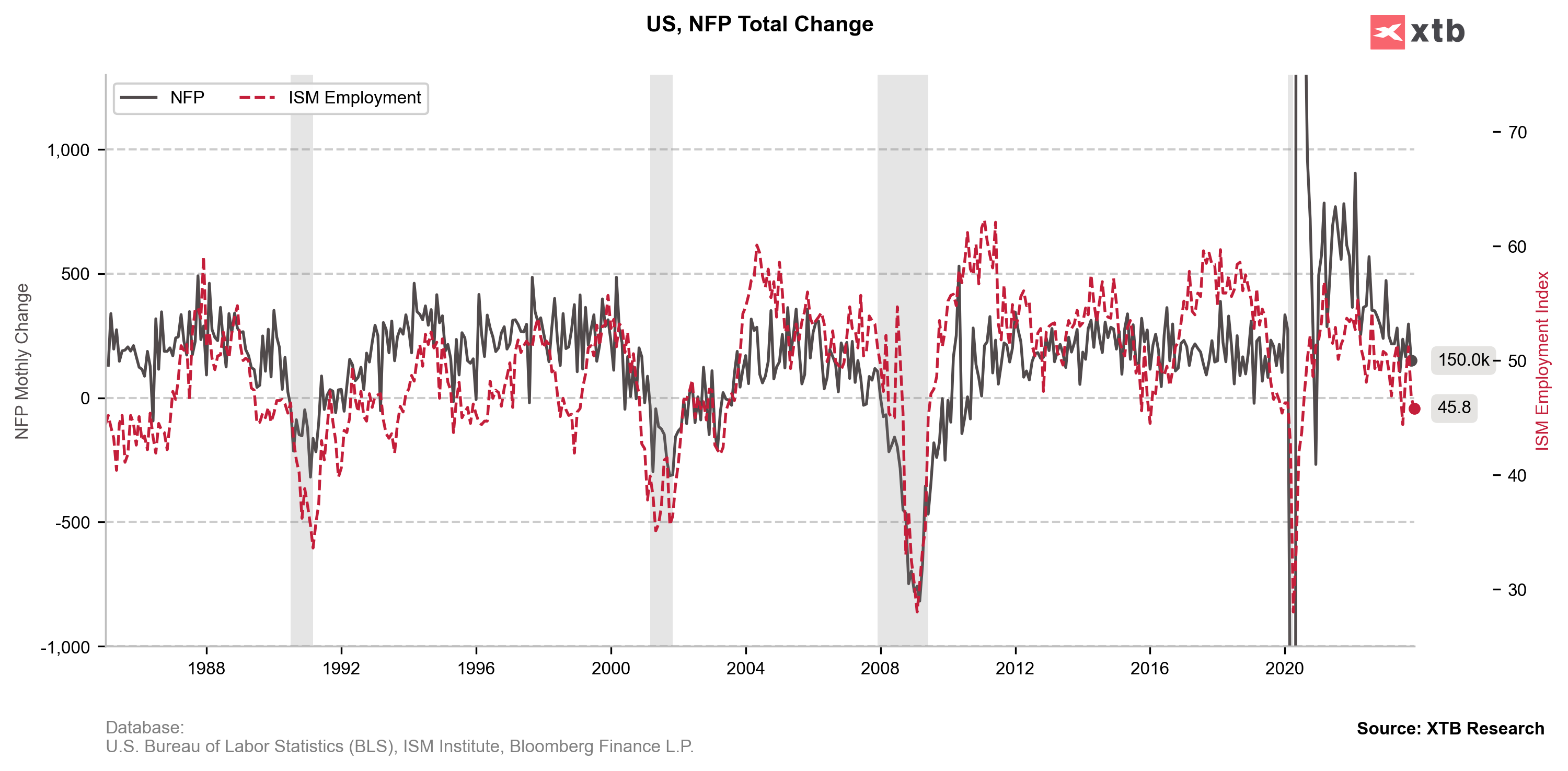

Le rapport ADP pour le mois de novembre n'a pas répondu aux attentes et a fait état d'un gain de 103 000 emplois pour le mois précédent. En outre, les données d'octobre ont été révisées à la baisse, passant de 113 000 à 106 000. En outre, les sous-indices de l'emploi dans les services et les rapports ISM manufacturiers pour le mois de novembre ont tous deux été inférieurs aux attentes. Le rapport Challenger a également fait état d'un plus grand nombre de licenciements planifiés qu'il y a un mois. Toutefois, il convient de préciser que le sous-indice ISM de l'emploi dans les services s'est amélioré par rapport à la lecture précédente et que les licenciements prévus sont beaucoup moins importants qu'en novembre 2022.

D'autre part, la croissance de l'emploi pourrait être stimulée par la résolution de deux grandes grèves de travailleurs en novembre - la grève des travailleurs de l'automobile et la grève des acteurs d'Hollywood. On estime que la fin de ces deux grèves donnera un coup de pouce d'environ 40 000 à la croissance de l'emploi.

Données déjà publiées sur le marché du travail américain pour le mois de novembre

- Emploi ISM manufacturier (novembre) : 45,8 vs 47,6 attendus (46,8 avant)

- Emploi ISM des services (novembre) : 50,7 vs 51,4 attendu (50,2 avant)

- Rapport ADP (novembre) : 103k vs 130k attendu (106k précédemment)

- Rapport Challenger (novembre) : 45,51k vs 36,84k précédemment (-40,8% YoY)

Source: Bloomberg Finance LP, BLS, XTB

Source: Bloomberg Finance LP, BLS, XTB

Les données d'aujourd'hui auront-elles une incidence sur la Fed ?

Les données relatives à l'emploi sont toujours importantes pour la Fed qui poursuit son double mandat consistant à maintenir l'inflation stable et à atteindre un niveau d'emploi maximal durable. Toutefois, il est très peu probable que les résultats d'aujourd'hui aient un impact sur la décision du FOMC concernant les taux d'intérêt, prévue pour mercredi prochain. Les attentes concernant les données NFP suggèrent un nouveau refroidissement du marché du travail américain et un ralentissement de la croissance des salaires, ce qui signifie que les pressions inflationnistes s'atténuent. Ces développements semblent confirmer que de nouvelles hausses de taux ne sont plus nécessaires.

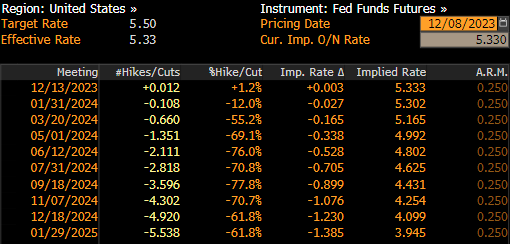

Toutefois, cela ne signifie pas que les marchés ne tiendront pas compte de la publication d'aujourd'hui. La gravité du ralentissement du marché de l'emploi aurait probablement un impact sur les prix du marché pour les réductions de taux l'année prochaine. Si le rapport s'avère plus faible que prévu, les marchés pourraient commencer à prévoir des réductions de taux plus tôt. À l'heure actuelle, la première baisse est prévue pour la réunion de mai 2024, les prévisions pour la réunion de mars 2024 montrant une probabilité de baisse de plus de 50%. La faiblesse des données du NFP renforcerait les paris dovish et pourrait affaiblir le dollar et stimuler les actions. Toutefois, si les prix deviennent extrêmement pessimistes et suggèrent que les réductions de taux commenceront dès le premier trimestre 2024, la Fed pourrait être obligée de refroidir ces attentes et de s'y opposer lors de la réunion de la semaine prochaine.

Source: Bloomberg Finance LP

Coup d'oeil sur les marchés

EURUSD

La paire de devises principale a glissé récemment, l'USD ayant repris du poil de la bête. L'EURUSD a testé la zone de support de 1,0750 cette semaine mais n'a pas réussi à la franchir et une correction à la hausse a été lancée. Cependant, cette correction n'a pas réussi à dépasser la limite supérieure de la géométrie du marché ou à peindre un plus haut, et les perspectives techniques restent baissières. Les perspectives techniques restent donc baissières. Cependant, une forte publication du NFP pourrait être nécessaire pour maintenir la tendance baissière. Source: xStation5

La paire de devises principale a glissé récemment, l'USD ayant repris du poil de la bête. L'EURUSD a testé la zone de support de 1,0750 cette semaine mais n'a pas réussi à la franchir et une correction à la hausse a été lancée. Cependant, cette correction n'a pas réussi à dépasser la limite supérieure de la géométrie du marché ou à peindre un plus haut, et les perspectives techniques restent baissières. Les perspectives techniques restent donc baissières. Cependant, une forte publication du NFP pourrait être nécessaire pour maintenir la tendance baissière. Source: xStation5

US100

La hausse récente des contrats à terme sur le Nasdaq-100 (US100) a été stoppée au niveau de la zone de fluctuation de 16 035 pts en début de semaine. Depuis, l'indice évolue dans une fourchette étroite entre le support des 16 000 pts et la résistance des 16 035 pts. Le rapport NFP d'aujourd'hui pourrait fournir du carburant pour une rupture avec un rapport NFP faible étant positif pour les actions en raison de la probabilité accrue que les réductions de taux commencent plus tôt. Source: xStation5

La hausse récente des contrats à terme sur le Nasdaq-100 (US100) a été stoppée au niveau de la zone de fluctuation de 16 035 pts en début de semaine. Depuis, l'indice évolue dans une fourchette étroite entre le support des 16 000 pts et la résistance des 16 035 pts. Le rapport NFP d'aujourd'hui pourrait fournir du carburant pour une rupture avec un rapport NFP faible étant positif pour les actions en raison de la probabilité accrue que les réductions de taux commencent plus tôt. Source: xStation5

Or

L'or a atteint des sommets historiques au début de la semaine mais a depuis effacé tous ces gains et s'est replié sous la zone de prix de 2 070 $. Le repli a été stoppé à la zone de soutien des 2 000-2 010 $, du moins pour l'instant. Les mouvements post-NFP sur l'or seront déterminés par le dollar avec des données faibles sur l'emploi ayant le potentiel d'affaiblir le dollar et de stimuler les métaux précieux. Source: xStation5

L'or a atteint des sommets historiques au début de la semaine mais a depuis effacé tous ces gains et s'est replié sous la zone de prix de 2 070 $. Le repli a été stoppé à la zone de soutien des 2 000-2 010 $, du moins pour l'instant. Les mouvements post-NFP sur l'or seront déterminés par le dollar avec des données faibles sur l'emploi ayant le potentiel d'affaiblir le dollar et de stimuler les métaux précieux. Source: xStation5

Marché de l'or : un signal majeur se prépare 📈

Calendrier économique : données NFP et rapport sur les stocks de pétrole américains 💡

L'argent à 83$ : vers une nouvelle envolée ?

[VIDEO] Or : Le setup qui vise 6000$ - Good Morning Market (11.02.2026)

"Ce contenu est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de l'article L321-1 du Code monétaire et financier. L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 75% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."