Prévisions clés :

- Les attentes du marché indiquent une baisse de la dynamique de l'inflation à 3,3% en glissement annuel après le dernier chiffre maintenu à 3,7%.

- Sur une base mensuelle, une diminution à 0,1% est prévue par rapport à la dernière lecture de 0,4%.

- On s'attend à ce que l'inflation de base reste au niveau inchangé de 4,1% (les données mensuelles devraient également montrer une dynamique maintenue à 0,3 %).

- Une saisonnalité résiduelle suggère une augmentation de près de 7 points de base de l'IPC de base dans les données pour octobre.

Qu'en est-il de la Fed ?

L'inflation mesurée par l'IPC est l'une des lectures clés pour la Fed. Bien sûr, la Fed accorde davantage d'attention à l'inflation de base de l'IPC et à l'inflation PCE. À cet égard, il est particulièrement important de prêter attention à la lecture de base car on s'attend à ce qu'elle maintienne la dynamique du mois dernier. Cela, combiné aux commentaires récents et hawkish des banquiers de la Fed, pourrait renforcer le biais en supposant la possibilité de nouvelles hausses de taux (c'est une narration qui à plus long terme peut affecter significativement les instruments financiers liés à la politique monétaire de la Fed).

Dans l'hypothèse d'un scénario de retour de l'inflation à l'objectif de 2%, l'indice de base mensuel de l'IPC doit croître à un rythme moyen de 0,2% tout au long de l'année. L'inflation a progressé à ce rythme durant l'été, mais depuis lors, la dynamique s'est accélérée. Cela pourrait modifier de façon permanente le discours des banquiers de la Fed sur la trajectoire de resserrement actuelle. Source: XTB

Contributions à l'inflation

Les prévisions indiquent une nouvelle baisse de la dynamique de l'inflation dans le secteur du logement en raison de la réduction de l'écart entre les loyers des nouveaux baux et ceux des baux en cours. Les analystes de Goldman Sachs soulignent également que nous pourrions assister à une dynamique légèrement plus élevée des prix des véhicules en raison d'une diminution de la production dans le cadre des grèves de l'UAW (United Auto Workers) et du retrait des incitations promotionnelles par les concessionnaires. Source: XTB

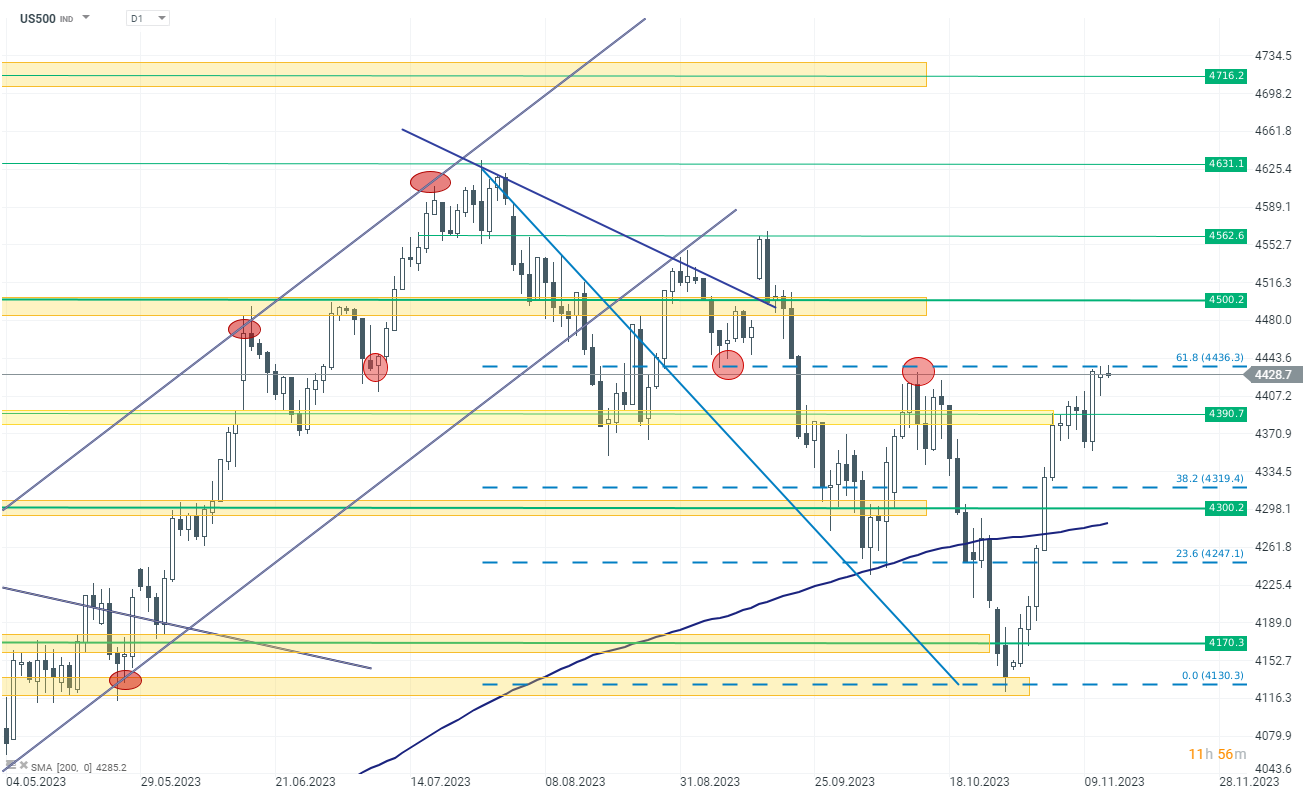

US500 Chart

Les contrats à terme sur Wall Street augmentent légèrement avant l'ouverture de la séance au comptant, gagnant entre 0,05% et 0,20%. Pour l'US500, la séance d'aujourd'hui et le rapport sur l'inflation d'octobre pourraient être cruciaux pour la poursuite de la tendance. Actuellement, les haussiers font face à une résistance au niveau de 4430 points qui coïncide avec un retracement de Fibonacci de 61,8% de la dernière vague baissière. Si une baisse des prix est confirmée, les investisseurs pourraient tenter de faire monter les prix au-dessus de cette zone de résistance, ouvrant ainsi la voie au niveau de 4500 points. Sinon, il faudra surveiller les niveaux de 4370 à 4400 points car ils pourraient être significatifs pour maintenir la tendance à la hausse après le dernier rebond fin octobre. Source: xStation 5

Graphique du jour 🗽 Le rebond de l'indice US100 se poursuit grâce aux résultats de la saison des résultats aux États-Unis

Calendrier économique : les indices et l'EURUSD attendent le rapport sur les ventes au détail aux États-Unis

[VIDEO] Wall Street : le calme avant le pump ? - Good Morning Market (10.02.2026)

Avant l'ouverture : Marchés financiers en hausse, la confiance est-elle vraiment de retour ? (10.02.2026)

"Ce contenu est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de l'article L321-1 du Code monétaire et financier. L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 75% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."