Inflation de l'IPC américain pour août 2024 : Attentes du marché

- Le consensus du marché anticipe une augmentation de l'inflation mensuelle et de l'inflation sous-jacente à 0,2 % sur un mois, similaire à celle observée le mois précédent. Une telle évolution mensuelle est conforme aux objectifs de la Réserve fédérale (Fed), qui vise à atteindre son objectif d'inflation dans les délais prévus.

- Sur un an, l'inflation globale devrait s'établir à 2,5 % en août, en baisse par rapport aux 2,9 % enregistrés en juillet. L'inflation sous-jacente de l'IPC, quant à elle, devrait rester stable à 3,2 % sur un an, comme en juillet.

Les données d'août devraient également révéler que les entreprises commencent à éprouver des difficultés à répercuter la hausse des coûts sur les consommateurs, ce qui contribue à un ralentissement supplémentaire de l'inflation. Dans ce contexte, certaines entreprises envisagent de réduire leurs coûts salariaux, ce qui se traduit par une diminution des embauches, voire des licenciements. L'inflation sous-jacente, un indicateur clé pour la Fed, devrait rester stable, ce qui pourrait théoriquement ouvrir la voie à une réduction plus marquée des taux d'intérêt. Cependant, compte tenu de l'écart entre son niveau actuel et l'objectif d'inflation de la Fed, une baisse de 25 points de base reste le scénario privilégié.

L'inflation de base de l'Indice des Prix à la Consommation (IPC) et de l'Indice des Prix à la Production (IPP) n'a pas réagi à la récente hausse significative des coûts de transport. Cela pourrait suggérer un affaiblissement de la demande, empêchant ainsi les entreprises de répercuter pleinement ces coûts sur les consommateurs, ce qui réduit leurs marges bénéficiaires. Source : Bloomberg Finance LP, XTB.

En analysant les différentes composantes de l'inflation, il apparaît que l'inflation liée au secteur immobilier, notamment les loyers et leurs équivalents, reste le principal contributeur à la hausse. Cependant, en se basant sur l'indice Case-Shiller, on peut s'attendre à une diminution progressive de cette composante dans les mois à venir.

- Les véhicules d'occasion ont récemment joué un rôle important dans la baisse de l'inflation. Toutefois, il convient de noter que la baisse des prix en glissement annuel, mesurée par l'indice Manheim, commence à ralentir, bien qu'elle demeure négative sur un an. La même dynamique s'observe pour les prix des denrées alimentaires, d'après l'indice de l'Organisation des Nations unies pour l'alimentation et l'agriculture (FAO). Sur une base mensuelle, cependant, une reprise des prix est observée.

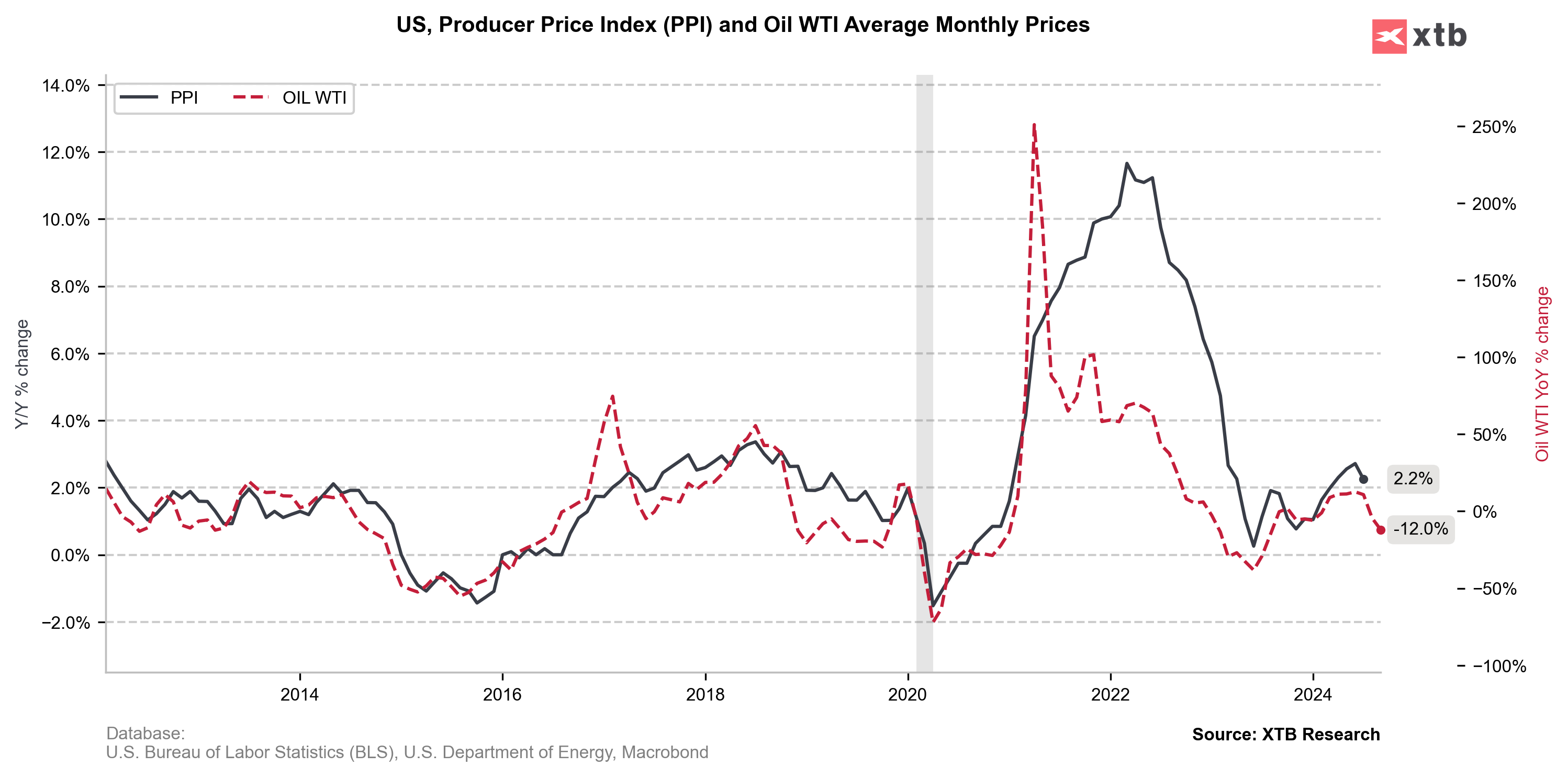

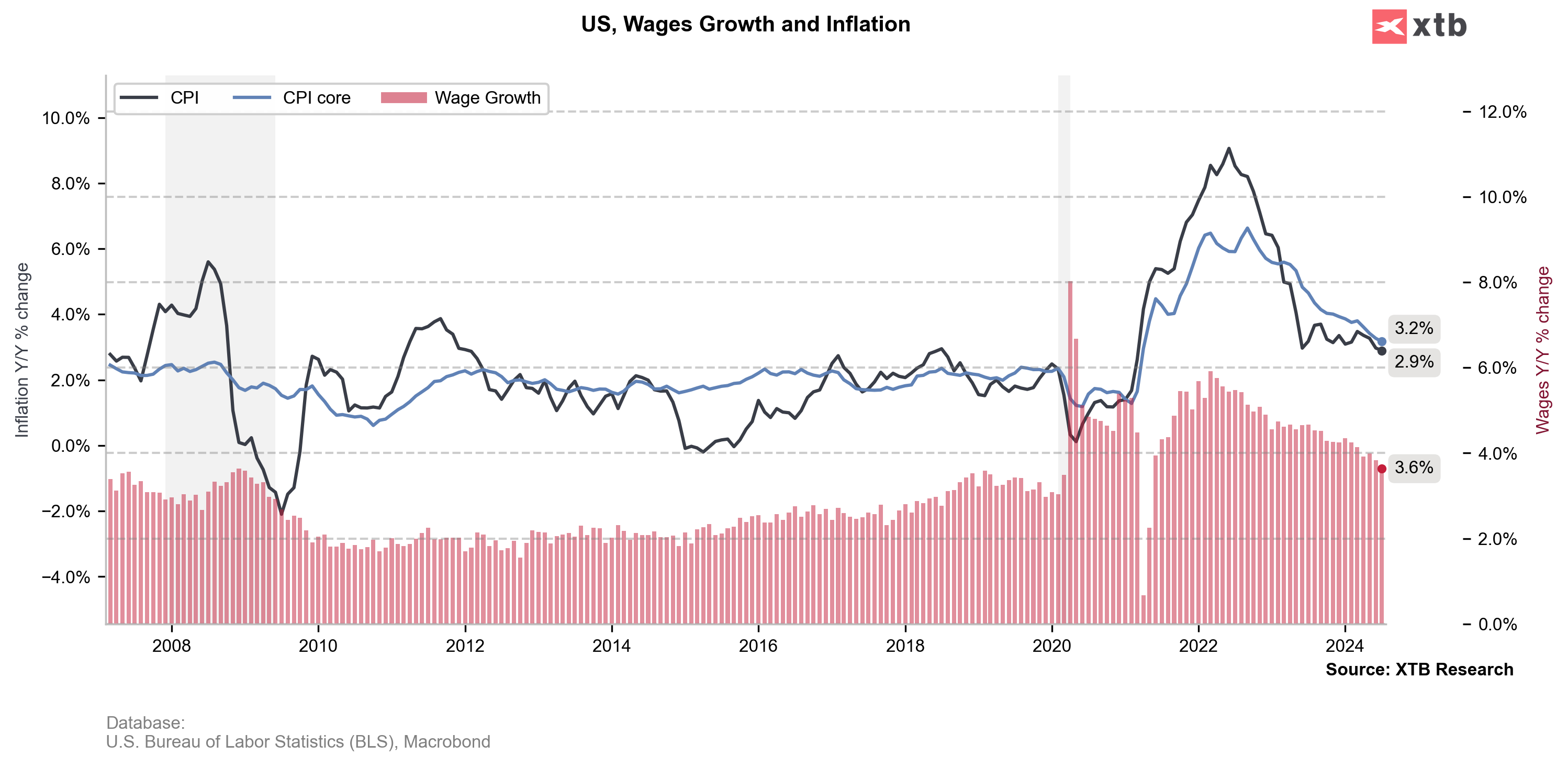

- L'un des principaux facteurs qui devrait contribuer à une réduction de l'inflation globale est la baisse significative des prix du pétrole et du diesel en août, tendance qui devrait se poursuivre en septembre. Il est également important de souligner qu'en août, la croissance des salaires a fortement ralenti, s'établissant à 3,6 %. Un niveau de 3 % serait en adéquation avec un objectif d'inflation de 2 %. Dans ce contexte, il n'existe pas de pression sur la demande susceptible de provoquer un rebond de l'inflation sous-jacente.

![]()

Les prix du pétrole pourraient avoir un impact considérable sur la réduction de l'inflation à court terme, ce qui justifierait des baisses de taux d'intérêt. La question est de savoir si l'inflation baissera suffisamment pour justifier des baisses de 50 points de base de la part de la Fed. Source : Macrobond, XTB

La croissance des salaires est maintenant à son taux le plus bas depuis 2021. Source : Bloomberg Finance LP , XTB

Le marché anticipe d'importantes réductions des taux par la Fed

La probabilité d'une baisse de 50 points de base des taux d'intérêt lors de la réunion de septembre de la Réserve fédérale (Fed) demeure autour de 34 %. En revanche, les prévisions du marché suggèrent plus de quatre réductions d'ici la fin de l'année, avec une estimation de 60 % pour cinq baisses d'ici décembre. Le scénario de base de la Fed semble toujours privilégier une réduction de 25 points de base, bien que certains indicateurs du marché du travail envoient des signaux préoccupants.

Si l'inflation, en particulier l'inflation sous-jacente, affiche un ralentissement marqué en août, une baisse de 50 points de base en septembre pourrait devenir une option plausible, ce qui affaiblirait le dollar. À l'inverse, une inflation conforme aux attentes, ou un rebond de l'inflation sous-jacente, pourrait écarter la possibilité de réductions plus importantes lors de la prochaine réunion du Comité Fédéral de l'Open Market (FOMC).

Le marché prévoit des réductions d'environ 250 à 260 points de base d'ici le début de l'année 2026. Source : Bloomberg FInance LP

Comment le marché va-t-il réagir ?

L'EUR/USD est actuellement en phase de rebond après les baisses enregistrées en début de semaine. Il est évident que l'affaiblissement du dollar pourrait également s'expliquer par la réaction du marché aux résultats du débat présidentiel américain. Cependant, une inflation plus faible que prévu pourrait entraîner une hausse supplémentaire de la paire de devises vers le niveau de 1,11. À l'inverse, bien que peu probable, un rebond de l'inflation sous-jacente pourrait ramener la paire à ses plus bas niveaux depuis la mi-août, avec un test du seuil de 1,10.

Source: xStation5

À la mi-séance : gains modestes, marché exigeant et très sélectif ⚖️

Partia Takaichiego wygrywa wybory w Japonii – powrót obaw związanych z zadłużeniem? 💰✂️

Les 3 marchés à surveiller cette semaine (09.02.2026)

Calendrier économique : les données retardées sur le marché du travail constituent le rapport clé de la semaine 🔎

"Ce contenu est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de l'article L321-1 du Code monétaire et financier. L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 75% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."