Le plus grand fabricant de semi-conducteurs sous contrat, Taiwan Semiconductor Manufacturing (TSM.US), publiera ses résultats financiers demain, probablement vers 7h30, car la conférence téléphonique sur les résultats est prévue pour 8h00. Le rapport devrait être l'événement principal de la semaine sur le marché boursier et répondre à davantage de questions sur la trajectoire de croissance des entreprises technologiques et la tendance à l'intelligence artificielle. Le marché s'attend à ce que l'entreprise annonce une croissance des bénéfices, principalement tirée par la tendance à l'intelligence artificielle et les commandes de Nvidia. Il semble que le rapport de TSMC puisse être déterminant pour le secteur plus large des actions technologiques, de nombreuses grandes entreprises de la technologie annonçant des résultats en avril. La question est de savoir si la faiblesse générale du marché des smartphones (les expéditions d'Apple ont baissé de 9,6 % au premier trimestre 2024) sera compensée par une forte demande de puces AI. Les actions de l'entreprise, lors de la séance d'aujourd'hui à Taiwan, ont augmenté de près de 2,5 % et les ventes de son premier trimestre étaient très solides selon les mesures sur un an (mais inférieures aux prévisions de 20 % de la société pour l'ensemble de l'exercice 2024).

Attentes pour les résultats du premier trimestre 2024 :

- Chiffre d'affaires : NT$592,64 milliards (18,26 milliards de dollars américains, augmentation de 16,5 % par rapport à l'année précédente)

- Bénéfice par action (BPA) : NT$8,3 contre NT$9,21 au T4 2023 et NT$7,96 au T1 2023

- Bénéfice net : NT$214,91 milliards (6,71 milliards de dollars américains, augmentation de 5 % sur un an)

- CAPEX : NT$29 milliards contre NT$28-32 milliards de prévisions de la société

Qu’attendre de ces résultats ?

- L'entreprise fournit depuis de nombreuses années des chiffres de revenus mensuels. Le chiffre d'affaires de TSMC pour le seul mois de mars a augmenté de 34 % sur un an (le rythme le plus rapide depuis novembre 2022) et de 7,5 % d'un mois à l'autre. Les revenus ont augmenté de 16,5 % pour l'ensemble du premier trimestre ; ils se sont élevés à 18,26 milliards de dollars.

- Wall Street s'attend à ce que la marge brute reste inchangée au T1 à 53 % et qu'elle baisse à 52,8 % au T2 2024. L'entreprise avait indiqué au trimestre précédent s'attendre à une croissance de 20 % du chiffre d'affaires en 2024. La révision de ces prévisions dans un sens ou dans l'autre pourrait augmenter la volatilité.

- Selon les prévisions mises à jour de l'IDC, les dépenses en intelligence artificielle devraient atteindre 400 milliards de dollars d'ici 2027, soit 250 % de plus que les prévisions précédentes de l'International Data Corporation (IDC), ce qui pourrait certainement soutenir la croissance de Taiwan Semiconductor à long terme.

- La valorisation de TSMC reste proche de la médiane des cinq dernières années, à moins de 20 fois les bénéfices futurs. En même temps, l'indice élargi des semi-conducteurs de Philadelphie se négocie en moyenne à 28 fois les bénéfices futurs (un record de 15 ans).

- Le ralentissement des ventes d'iPhone pose un certain « risque résiduel » pour l'entreprise dans son ensemble, mais malgré cela, Apple a connu quatre trimestres exceptionnels. Il convient de noter que des ventes de smartphones plus faibles peuvent être compensées par la mise en œuvre de l'intelligence artificielle par Apple dans toute sa gamme de produits, notamment avec les puces M4 dans les ordinateurs MAC, en 2024-2025.

L'entreprise se concentrera sur des produits haut de gamme, plus rentables, avec un plus grand « fossé » pour les centres de données, les accélérateurs d'IA. Source : TSMC

Quelles sont les attentes du marché ?

- En ce qui concerne la production de puces de TSMC, avec la technologie 3 nm par des entreprises telles que MediaTek et Qualcomm, est également remarquable, bien que les revenus puissent être limités par la croissance stagnante des ventes d'iPhone.

- Les investisseurs porteront également leur attention sur l'investissement de l'entreprise en Arizona, qui devrait lui apporter un soutien sans précédent de 11,6 milliards de dollars (prêts, subventions) provenant de l'US Chips and Science ACT - peut-être que l'entreprise partagera des échéanciers plus précis pour la livraison de l'investissement.

- Les dépenses d'investissement pourraient être très importantes, car l'entreprise, qui s'attend à une demande croissante, devrait augmenter ses dépenses en capital. Leur stagnation ultérieure pourrait être un gros point d'interrogation pour le marché ; d'autre part, il est incertain dans quelle mesure leur augmentation (et la conséquente baisse des flux de trésorerie disponibles, causée également par le transfert de la production en dehors de Taiwan) sera compensée par les marges et les bénéfices.

- Bloomberg Intelligence estime que les performances de TSMC seront tirées par une forte demande pour les processus avancés et la technologie de moulage de puces ; l'entreprise pourrait ainsi augmenter ses dépenses d'investissement des 28 à 32 milliards de dollars prévus pour maintenir sa position dominante et répondre à la demande croissante de puces AI.

- Les analystes de Morningstar ont suggéré que l'entreprise est toujours sous-évaluée, compte tenu de son « large fossé » et de sa domination dans la fabrication de puces de pointe - une perception qui pourrait être en partie due à la géopolitique et au risque d'une éventuelle invasion chinoise de Taiwan.

- Saxo Bank s'attend à ce que la demande et la croissance des revenus soient plus élevées pendant une période plus longue que ne le suggère actuellement la valorisation des actions de TSMC. De plus, l'entreprise prévoit de produire des puces de 2 nm de pointe, aux États-Unis.

L'élan de l'IA va-t-il se poursuivre ?

Le dernier trimestre (surtout mars) pour l'entreprise a été très bon, et si rien n'a changé au cours des derniers mois, il semble que TSMC pourrait être disposée à relever ses prévisions de ventes et de dépenses en capital, ce qui pourrait fournir des preuves que la forte croissance tirée par l'IA sera soutenue et compensera peut-être la demande plus cyclique et incertaine pour l'électronique et les smartphones de l'entreprise.L'action de l'entreprise pourrait progresser en raison de l'importance systémique de l'entreprise dans la tendance à long terme de l'IA, similaire à Nvidia - tant que les entreprises continueront à augmenter leurs budgets pour investir dans l'intelligence artificielle.

- Fubon Securities a suggéré que bien que TSMC ait indiqué que l'intelligence artificielle pourrait représenter plusieurs pour cent de son chiffre d'affaires d'ici 2026, selon les propres calculs du fonds, cet objectif connu pour ses prévisions conservatrices pourrait être atteint plus tôt, en 2025. Récemment, les analystes de Nomura et de Goldman Sachs ont relevé leurs prévisions pour les actions de TSMC, citant également la faiblesse de la concurrence d'Intel (INTC.US).

- Nomura s'attend à ce que le chiffre d'affaires AI augmente entre 12 et 16 % entre 2024 et 2025. Selon les analystes, les commandes d'Intel et le besoin accru de comprendre les produits à 2 nanomètres pour les clients clés de TSMC, y compris AMD, pourraient servir de catalyseurs clés pour la croissance future. Les processeurs Intel Nova Lake utiliseront la technologie 2nm de TSMC, et Intel a déjà confirmé que les puces Arrow Lake seront également basées sur la technologie N3 de TSMC.

Graphique de TSM (intervalle D1)

Comme on peut le voir, les actions de TSMC ont plus que doublé depuis le creux d'octobre 2022, sa capitalisation boursière augmentant de 340 milliards de dollars. Nous avons observé une croissance similaire lors du rebond après le crash de la Covid-19 jusqu'au sommet de l'euphorie en 2021, bien que ce fût alors beaucoup plus raide. En cas de rapport quelque peu décevant, 135 dollars par action (SMA50, retracement Fibonacci de 23,6 % de la hausse de 2022) pourrait s'avérer être un niveau de support significatif, mais le principal niveau de support se situe à 120 dollars et est marqué par la consolidation de 2021-2022 et les niveaux de Fibonacci de 38,2 %. Également dans le cycle 2020-2022, un point de support important, la rupture de celui-ci a entraîné une réduction drastique. Le principal niveau de résistance se situe à 160 dollars par action (niveaux record en mars). Le ratio de ventes par rapport aux achats a chuté depuis son pic de mars, ce qui peut suggérer qu'il y a eu plus d'activité sur des options de prévision à la hausse que de paris baissiers, selon les données de Bloomberg. L'attente moyenne sur le marché des options implique une volatilité d'environ 6 % dans les prix des actions après le rapport.

Source: xStation5

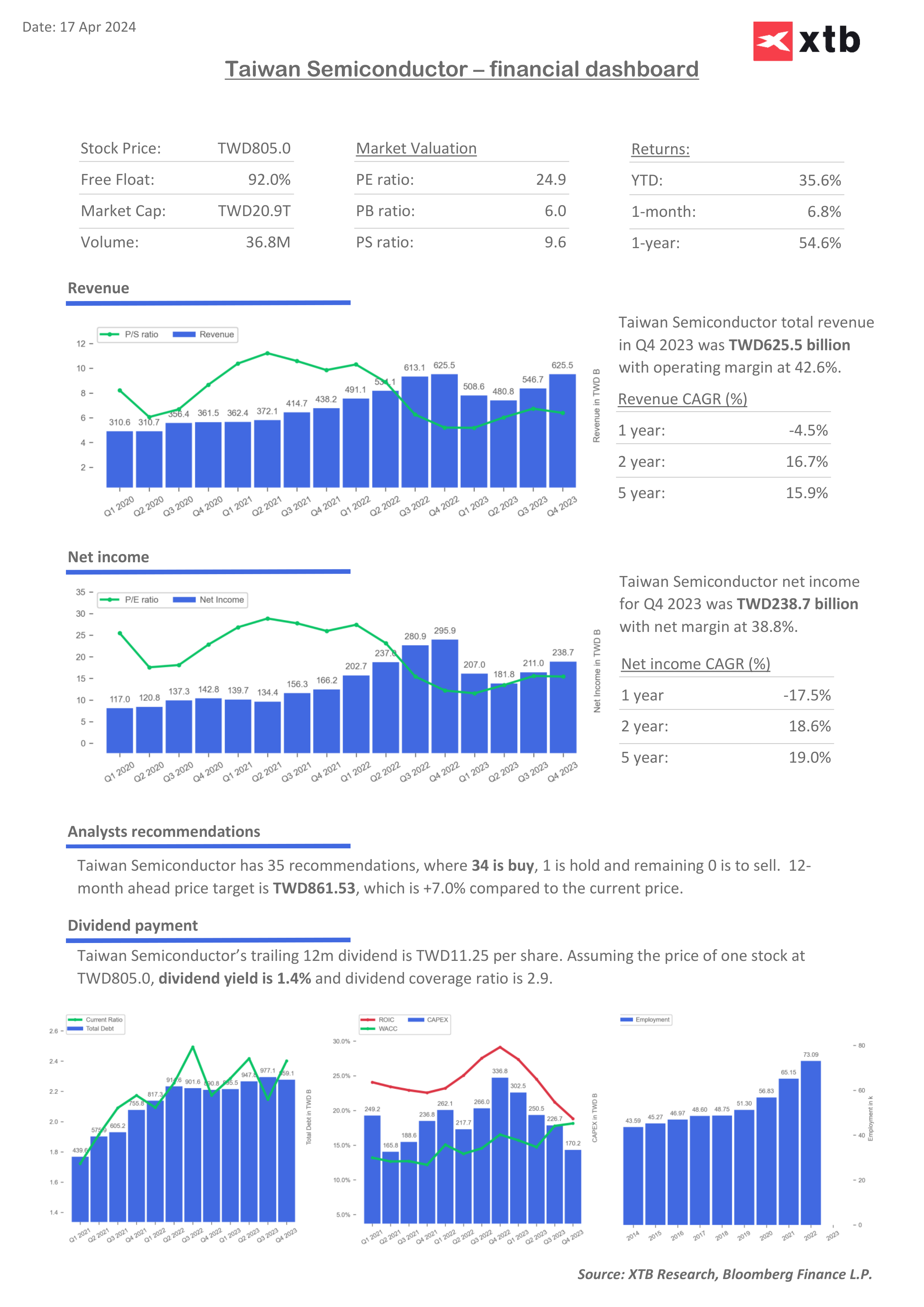

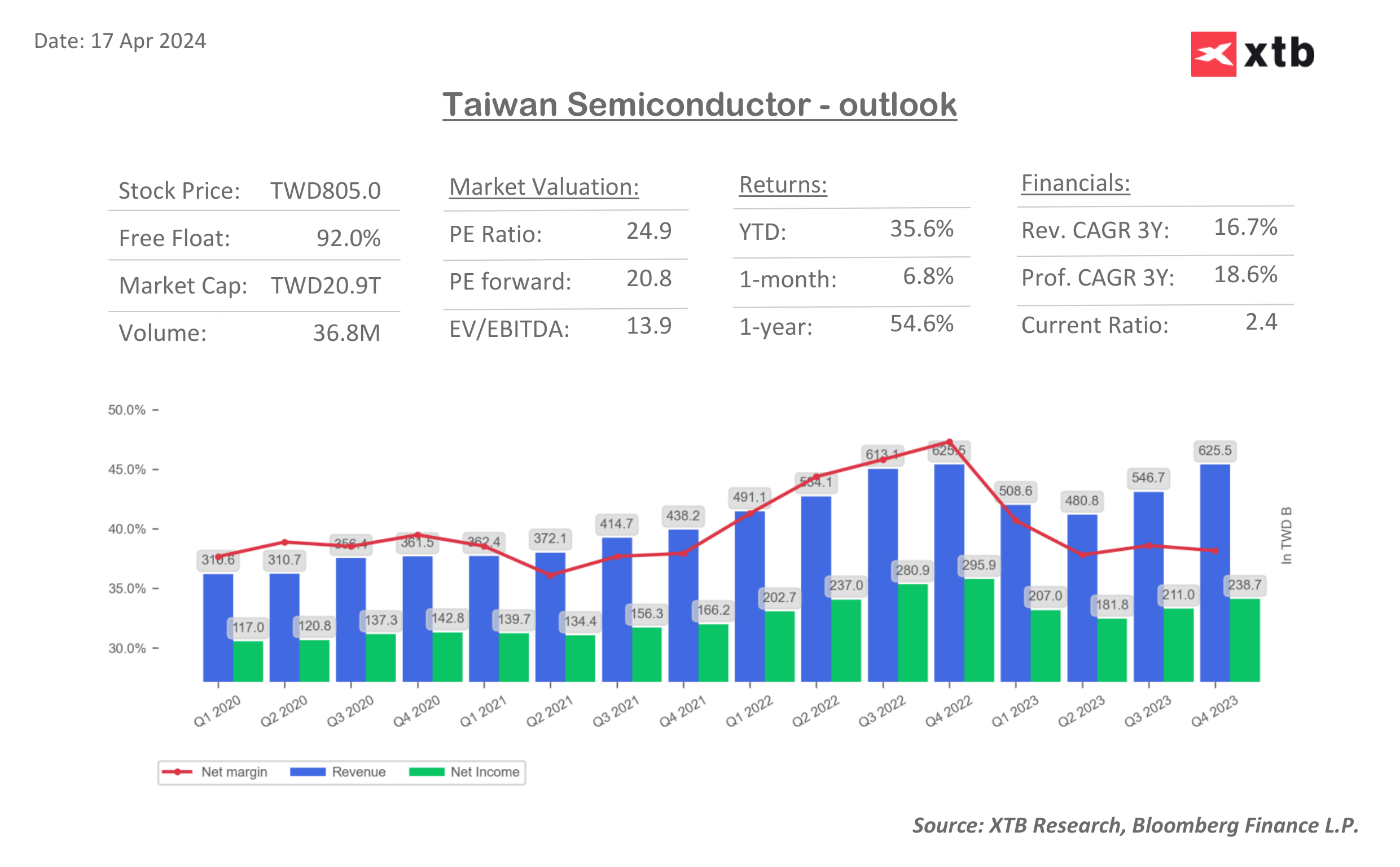

Multiples et ratios de valorisation de TSMC

Le ratio de liquidité actuel est plus que satisfaisant, et le marché valorise l'entreprise avec un PE forward, 20 % inférieur à celui actuel, ce qui indique une réaction potentielle positive au rebond des bénéfices.

Source: XTB Research, Bloomberg Finance LP

Source: XTB Research, Bloomberg Finance LP

Résumé quotidien : sentiment mitigé, le consommateur US inquiète ⚖️

Datadog confirme sa puissance dans le cloud et l’IA

OUVERTURE US : Wall Street ouvre prudemment, la tech soutient malgré des ventes au détail décevantes ⚖️

🥤 Coca-Cola déçoit malgré des résultats solides : la croissance reste sous pression ⚖️

"Ce contenu est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de l'article L321-1 du Code monétaire et financier. L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 75% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."