Après la clôture de la session américaine, le géant du streaming Netflix (NFLX.US) présentera ses résultats du premier trimestre. En plus du rapport lui-même, les investisseurs prêteront attention aux abonnés, aux revenus publicitaires et aux efforts pour mettre fin au partage de mot de passe sur la plateforme. Les résultats peuvent également être considérés comme un indicateur du sentiment général des consommateurs et de la santé d'autres sociétés de streaming et de divertissement, notamment Warner Bros Company (WBD.US), Paramount (PARA.US) et Disney (DIS.US). À quoi s'attendre dans les résultats?

Revenus : 8,17 milliards de dollars (croissance de 4 % en glissement annuel) contre 7,87 milliards de dollars au T1 2022 et 7,85 milliards de dollars au T4 2022

Bénéfice par action (EPS) : 2,86 $ (diminution de 20 % sur un an) contre 3,53 $ au T1 2022 et 0,12 $ au T4 2022

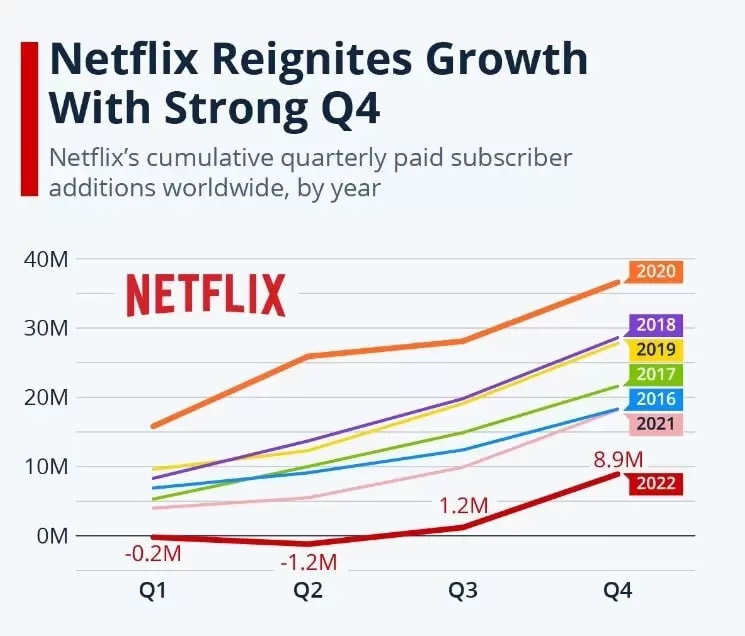

Nombre d'abonnés : augmentation de 2,3 millions contre une baisse de 0,2 million au T1 2022 et une augmentation de 8,9 millions au T4 2022.

- À partir du quatrième trimestre 2022, Netflix ne présentera pas de prévisions du nombre estimé d'abonnés. Au quatrième trimestre, les facteurs de change ont affecté négativement les résultats, désormais l'impact sera limité ;

- Le marché se demande si la nouvelle politique de la plateforme avec les publicités a influencé un éventuel exode de certains abonnés - au prix de profits plus élevés pour l'entreprise. Les investisseurs attendent également une annonce politique sur le marché américain ;

- Netflix disposait de 1,6 milliard de dollars de flux de trésorerie disponibles en 2022 et estime qu'il atteindra 3 milliards de dollars en 2023. Les analystes seront attentifs à savoir si la dynamique du premier trimestre "défendra" une prévision aussi optimiste.

Avis d'analystes

- The Bridge Group : Pognosis 40 millions d'abonnés à la plateforme publicitaire d'ici fin 2023 irréaliste compte tenu de la forte concurrence et de l'incertitude des abonnés

- Wells Fargo : Le sujet numéro un est peut-être la lutte contre le partage de compte aux États-Unis, toujours pas d'annonce officielle. Les analystes s'attendent à ce que la société fasse une dernière déclaration positive sur l'expansion de la « réglementation » aux États-Unis ;

- Lumley : L'incident de dimanche par lequel Netflix n'a pas réussi à diffuser en direct la série « Love is Blind » peut entraîner un exode d'abonnés et implique des problèmes techniques avec la nouvelle initiative de « diffusion en direct » ;

- Jefferies : Compte tenu du stade précoce de l'activité publicitaire et du partage d'adwords payants, tout commentaire sur les décisions des utilisateurs ou les nouvelles offres publicitaires sera plus important que les résultats.

Netflix a inversé une tendance à la baisse au second semestre de l'année dernière. Sa récente croissance impressionnante d'abonnés de 8,9 millions peut être très difficile à battre sur une base trimestrielle, bien que sur une base annuelle, la société connaîtra presque certainement une croissance robuste (en baisse de 0,2 million au premier trimestre 2022). Source : Netflix, Statista

Netflix a inversé une tendance à la baisse au second semestre de l'année dernière. Sa récente croissance impressionnante d'abonnés de 8,9 millions peut être très difficile à battre sur une base trimestrielle, bien que sur une base annuelle, la société connaîtra presque certainement une croissance robuste (en baisse de 0,2 million au premier trimestre 2022). Source : Netflix, Statista

Marché des options

Le marché des options s'attend à une volatilité importante des actions de la société à court terme, en partie en raison du rapport sur les résultats d'aujourd'hui. Les options évaluent actuellement une probabilité plus élevée d'augmentation du cours de l'action de Netflix (ce que l'on appelle le call skew). Par lui-même, bien sûr, le comportement du marché des options ne détermine pas la hausse ou la baisse ultime du prix.

La barre est haute

Les investisseurs s'attendront à des prévisions positives et à d'autres preuves de Netflix, confirmant sa domination dans le monde du streaming. La base sera probablement la croissance des abonnés. La perspective d'un affaiblissement de l'économie et d'une concurrence accrue signifie que l'entreprise pourrait avoir une « tâche difficile » au cours des prochains trimestres. La valorisation relativement élevée signifie que la barre à travers laquelle Netflix doit sauter pour éviter la déception est de plus en plus élevée.

Netflix (NFLX.US), intervalle D1. Le prix teste le retracement Fibonacci de 23,6% de la vague haussière initiée à l'été 2022. Une cassure dynamique potentielle pourrait se traduire par un test de 370 $ par action. Par ailleurs, des baisses après le rapport pourraient rapprocher les haussiers de la défense du retracement de 38,2% sur le seuil psychologique de 300 $ par action. Source : xStation5

Calendrier économique : données NFP et rapport sur les stocks de pétrole américains 💡

Résumé quotidien : sentiment mitigé, le consommateur US inquiète ⚖️

Datadog confirme sa puissance dans le cloud et l’IA

OUVERTURE US : Wall Street ouvre prudemment, la tech soutient malgré des ventes au détail décevantes ⚖️

"Ce contenu est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de l'article L321-1 du Code monétaire et financier. L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 75% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."