La décision du FOMC sera prise aujourd'hui à 19h00, heure française. Bien que les investisseurs s'attendent généralement à ce que la Fed maintienne les taux inchangés, la conférence de presse qui suivra la réunion sera très importante. Voici le contexte.

L'économie américaine demeure étonnamment résiliente.

Le cycle de resserrement aux États-Unis a été le plus dynamique des quatre dernières décennies. Non seulement les taux ont augmenté de plus de 5 points de pourcentage en moins de 18 mois, mais la Fed continue également de mener une politique de normalisation quantitative (QT, une réduction des actifs, également appelée "resserrement quantitatif"). On pourrait s'attendre à ce qu'un resserrement de cette ampleur puisse potentiellement nuire à la croissance, mais bien que tout ne soit pas rose, l'économie reste étonnamment résiliente.

Ce n'est même pas à cause du PIB du troisième trimestre à 4,9 %, car il a été en partie gonflé par la constitution des stocks et les dépenses publiques. Un large éventail d'indicateurs montre que l'économie a stoppé sa trajectoire descendante et présente en fait des signes d'amélioration. Examinons quelques exemples :

- Les ventes au détail en termes réels ont augmenté en septembre, et la croissance nominale en glissement annuel a atteint un pic de 8 mois à 3,8 %.

- Les commandes de biens durables sont proches de leur plus haut historique, et la croissance annuelle a accéléré à 7,8 %.

- Le taux de chômage a légèrement augmenté pour atteindre 3,8 %, mais cela est en partie dû au retour de personnes sur le marché du travail, et les demandes d'allocations de chômage hebdomadaires restent faibles, légèrement au-dessus de 200 000.

- Les offres d'emploi (JOLTS) ont en fait augmenté à nouveau en septembre.

- Le sentiment des consommateurs demeure stable.

- Les enquêtes sur l'activité montrent une certaine reprise, mais le dernier ISM manufacturier est une claire surprise à la baisse, la seule véritable tache sur ce tableau.

Cela contraste fortement avec la faiblesse en Europe et les signes de ralentissement en Asie, et bien que cela augmente les chances d'un atterrissage en douceur, cela signifie également moins de confort pour la Fed.

Retail sales seems to be edging up following a period of stagnation. Source: XTB Research, Macrobond

Progrès sur l'inflation mais les risques subsistent.

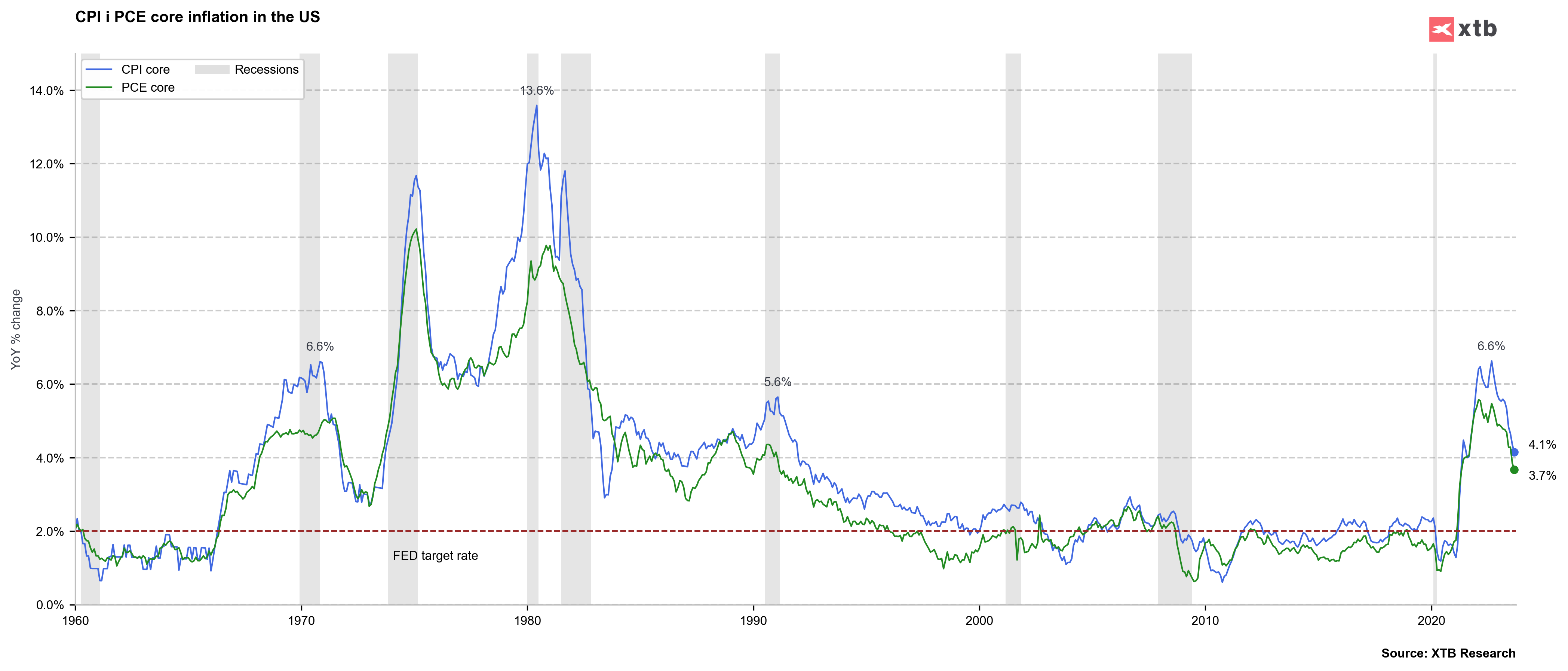

L'inflation aux États-Unis s'est considérablement refroidie et se situe entre 3,4 % et 4,1 %, selon la mesure choisie (CPI/PCE) - soit moins de la moitié des niveaux de 2022. Il est probable qu'après un relèvement statistique modéré lié à la base, l'inflation puisse encore diminuer en 2024, potentiellement même jusqu'à l'objectif de 2 % de la Fed. Mais avec une économie aussi forte, le moindre déclencheur - comme une nouvelle hausse des prix du pétrole - pourrait facilement provoquer une deuxième vague d'inflation. Il suffit de regarder la dernière enquête de l'Université du Michigan, où les attentes d'inflation à un an ont bondi à 4,2 %. C'est le risque que le président Powell a souligné à maintes reprises, et cela influencera la politique de la Fed.

La perspective de l'inflation pourrait s'améliorer, mais des risques subsistent. Source : XTB Research, Macrobond.

Verdict : taux inchangés, mais Powell reste ferme

Il convient de donner du crédit à la Fed pour sa communication transparente concernant ses mouvements à court terme, et les intervenants de la Fed sont devenus plus accommodants (ou moins "faucons", si vous préférez), suggérant que, sauf surprises, il est peu probable que les taux soient de nouveau augmentés. Cependant, les marchés aimeraient voir des baisses de taux à court terme, et nous pensons que le président Powell voudra s'opposer à cela en suggérant que, si quoi que ce soit, les taux pourraient encore augmenter. Par conséquent, toute joie liée à la fin du resserrement pourrait être dissipée lors de la conférence de presse qui suivra la réunion.

Marchés à surveiller :

EURUSD

La paire a connu une tentative de correction après une forte baisse. Cependant, cette correction à la hausse a manqué de dynamisme, suggérant une poursuite de la tendance à la baisse. Les vendeurs de l'EUR/USD ont même essayé de mettre fin à cette correction avant même la décision. Une rupture à la baisse pourrait entraîner un test à court terme de 1,0450, avec des niveaux encore plus bas.

US500

L'indice principal des États-Unis se redresse après sa troisième baisse majeure. Cela ressemble aux deux tentatives de reprise précédentes, et pour l'instant, nous observons la structure à la baisse avec des mouvements baissiers plus dynamiques. Il faut garder à l'esprit que les réactions au FOMC peuvent être très volatiles, et la direction finale n'est parfois claire que le lendemain.

L'indice principal des États-Unis se redresse après sa troisième baisse majeure. Cela ressemble aux deux tentatives de reprise précédentes, et pour l'instant, nous observons la structure à la baisse avec des mouvements baissiers plus dynamiques. Il faut garder à l'esprit que les réactions au FOMC peuvent être très volatiles, et la direction finale n'est parfois claire que le lendemain.

Wall Street prolonge sa progression ; le NASDAQ 100 rebondit de plus de 1 % 📈

À la mi-séance : gains modestes, marché exigeant et très sélectif ⚖️

Partia Takaichiego wygrywa wybory w Japonii – powrót obaw związanych z zadłużeniem? 💰✂️

Les 3 marchés à surveiller cette semaine (09.02.2026)

"Ce contenu est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de l'article L321-1 du Code monétaire et financier. L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 75% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."