La inversión a largo plazo puede ser una manera de ahorrar dinero y hacer crecer nuestro patrimonio. Los planes de inversión de XTB llegan para hacer que la inversión sea más intuitiva, barata y efectiva, pero ¿cómo funcionan? En este artículo, te contamos qué son los planes de inversión y cómo puedes aprovecharlos.

La inversión a largo plazo puede ser una manera de ahorrar dinero y hacer crecer nuestro patrimonio. Los planes de inversión de XTB llegan para hacer que la inversión sea más intuitiva, barata y efectiva, pero ¿cómo funcionan? En este artículo, te contamos qué son los planes de inversión y cómo puedes aprovecharlos.

Muchos inversores han oído hablar de las oportunidades que ofrece la inversión pasiva a largo plazo. Algunos de ellos lo ven como una manera de ahorrar, a través de instrumentos como las acciones, las materias primas o los bonos. Sin embargo, son los fondos cotizados o ETFs los que permiten al ahorrador invertir de forma agregada en un conjunto de activos. El desafío al que se enfrentan los ahorradores es el de hacer crecer el patrimonio con el paso del tiempo teniendo a la vez el riesgo bajo control. Y es que tener el dinero en el banco durante mucho tiempo lo único que genera es que el poder adquisitivo del ahorrador se vaya reduciendo a medida que crece la inflación. Los depósitos bancarios pueden llegar a ofrecer rentabilidades interesantes a veces, el problema principal es que esa situación únicamente se da cuando hay un periodo con altos tipos de interés. Los fondos de inversión, por otro lado, son una alternativa cada vez más anticuada. Hay que esperar casi tres días para poder comprar y otros tres para vender, existe mucha opacidad para poder saber en tiempo real el valor de la inversión y además las comisiones de gestión anuales son muy elevadas, llegando a ser hasta ocho veces más que las de un fondo cotizao o ETF. Entonces, ¿qué alternativas tiene el ahorrador?

Los planes de inversión son la propuesta de XTB para que los inversores puedan lograr sus objetivos de inversión a largo plazo, invirtiendo en una cartera diversificada de ETFs. La App de XTB te ayuda a crear y gestionar tu propio plan de inversión de forma totalmente intuitiva, con los ETFs que elijas. Gracias a los planes de inversión, los ahorradores pueden hacer crecer su patrimonio invirtiendo en los ETFs seleccionados desde cualquier cantidad de dinero, con unos costes realmente bajos, algo que, si bien no garantiza beneficios, ayuda mucho a que se puedan producir. Precisamente el mercado de renta variable o acciones ha demostrado durante las últimas décadas ser un potente motor de crecimiento global tanto económico como de riqueza para sus partícipes.

Los fondos cotizados o ETFs no sirven únicamente para diversificar una cartera de acciones a bajo coste. Los ETFs sobre índices de acciones de EEUU, materias primas, compañías energéticas, bonos, mercados emergentes o negocio inmobiliario ofrecen al ahorrador exposición a prácticamente cualquier tendencia de inversión. Todas estas temáticas y muchas otras son accesibles a la hora de crear un plan de inversión. Sigue leyendo y explora todas las oportunidades que ofrecen los planes de inversión.

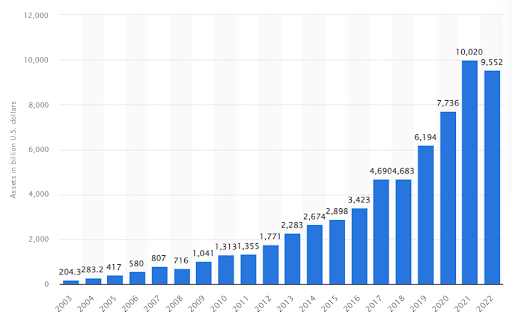

La popularidad de los ETFs ha crecido exponencialmente durante las últimas dos décadas. El volumen de activos bajo gestión en ETFs ha crecido casi 50 veces en los últimos 19 años, pasando de los 204 mil millones en 2003 a los 9,5 trillones de euros en 2022. Este crecimiento lo ha dirigido principalmente la tendencia alcista a largo plazo del mercado de acciones y la atracción de los ETFs sobre los fondos de inversión.

La popularidad de los ETFs ha crecido exponencialmente durante las últimas dos décadas. El volumen de activos bajo gestión en ETFs ha crecido casi 50 veces en los últimos 19 años, pasando de los 204 mil millones en 2003 a los 9,5 trillones de euros en 2022. Este crecimiento lo ha dirigido principalmente la tendencia alcista a largo plazo del mercado de acciones y la atracción de los ETFs sobre los fondos de inversión.

¿Qué es un plan de inversión?

Un plan de inversión ofrece la posibilidad de crear una cartera compuesta de fondos cotizados o ETFs desde importes muy bajos y con un coste muy reducido. No se debe caer en el error de considerar la “inversión pasiva” como aburrida o ligada rentabilidades reducidas, algo que evidencia los logros de inversión de Warren Buffett.

Con el largo plazo el valor del dinero que usamos en el día a día, denominado también como “fiduciario”, va perdiendo valor frente a activos como los inmobiliarios, los índices de acciones o incluso las materias primas. Esto es así por el incremento de precios o inflación. Sin embargo, no todos los inversores tienen el tiempo o las ganas de realizar análisis sobre dónde invertir, qué empresas pueden ser las más punteras o cómo puede afectar al modelo de negocio de una compañía las últimas noticias sobre el sector. Aquí es donde entra en juego la inversión pasiva y los planes de inversión.

¿Para quién son y qué contienen?

Los planes de inversión están diseñados principalmente para cualquier inversor, ya sea de corto, medio o largo plazo, sin tener en cuenta su nivel de experiencia. La flexibilidad para abrir, cerrar, editar o aportar capital a los planes de inversión los convierte en un instrumento perfecto tanto para los que quieren invertir sus ahorros unos pocos meses con vistas a costearse las próximas vacaciones, como para aquellos que lo que buscan es ahorrar para comprar un coche o para su jubilación. La aportación mínima en planes de inversión es de tan solo 15€, pudiendo elegir entre realizar esas aportaciones de forma manual siempre que quieras u optar por programarlas con un importe fijo cada semana, mes, trimestre o semestre.

Los planes de inversión solo pueden ser creados desde la App móvil de XTB, sin embargo, los clientes pueden siempre ver su evolución también desde la plataforma web del navegador. Cada plan de inversión puede contener hasta 9 Fondos Cotizados o ETF distintos. Al ser un producto creado por el ahorrador, cada uno puede incorporar aquellos que más le convengan pudiendo elegir entre casi 350 alternativas que ofrece XTB. Además, el ahorrador es quien decide también qué porcentaje del total de la inversión desea establecer a cada ETF, pudiendo optar por dar mayor peso a los que más peso a una temática o tipo de activo en concreto o asignar el mismo porcentaje a todos ellos.

Inversión intuitiva

Aunque sin duda si existe un hecho diferencial que ofrecen los plan de inversión sobre la compra directa de un ETF es sin duda su intuición y simplicidad. La App de XTB te guiará paso a paso por el proceso y te permitirá que inviertas pensando en cantidades y no en participaciones o número de acciones. La propia App se encarga de convertir el importe que tú deseas invertir en número de participaciones y, gracias a la inversión fraccionada, que te permitirá comprar el volumen que tú quieras sin preocuparte por los cálculos. Esto resulta realmente interesante especialmente para los inversores más novatos.

Desde cualquier importe y con costes realmente bajos costes

De poco sirve invertir los ahorros si al final una gran parte acaba en comisiones. Por eso los planes de inversión, a diferencia de los fondos de inversión bancarios tradicionales, llevan asociada una comisión de gestión realmente reducida. Un ETF de media puede contar con una comisión de gestión cercana al 0.2% mientras que las que tienen los Fondos de Inversión rondan el 2%. Esto es una característica común en la inversión a través de ETFs y está al margen de las comisiones que pueda cobrar XTB.

Elegir a XTB para crear tu plan de inversión tiene la ventaja añadida de que el ahorrador puede disfrutar de la denominada “tarifa 0%” que ofrece el bróker. Esta tarifa funciona así:

- Contarás con una comisión de compra y venta de 0€, siempre y cuando el volumen de negociación mensual no supere los 100,000€. A partir de ese nivel, la comisión por compra o venta será del 0.2% con el mínimo en 10€.

- Una vez finalice el mes y comience el siguiente volverás a contar con otros 100.000€ de negociación libres de comisiones. Este volumen de negociación incluye el valor de todas las órdenes de compra y venta cursadas por el Cliente en todas sus cuentas

Fondos Cotizados o ETFs: el pilar de la inversión pasiva

La base de la popularidad de los ETFs nació con los denominados “fondos sobre índices”, popularizados por John C. Bogue, el creador de Vanguard. Originalmente, el propósito de los fondos era acumular acciones de empresas americanas, una tendencia que dura hasta nuestros días. Los ETFs sobre índices replican el comportamiento de los principales índices de acciones globales como el S&P 500, Nasdaq 100 y Dow Jones Industrial Average. Desde el principio, la misión de los ETFs fue “democratizar” la inversión. Fueron una especie de respuesta a los fondos gestionados de manera activa, que cobraban altas comisiones de gestión y a menudo no lograban devolver una rentabilidad satisfactoria.

Hoy en día existen ETFs que replican el comportamiento de prácticamente cualquier tipo, temática o conjunto de activos. Desde bonos del gobierno de Estados Unidos, precios del petróleo, sectores, temáticas o índices de acciones. La función principal del ETF es reflejar el comportamiento de los activos que tienen en su cartera. De esta forma, cuando los inversores compran participaciones, el fondo cotizado realiza la inversión en estos activos en nombre del cliente. Los fondos cotizados o ETFs son la columna vertebral de los planes de inversión, ofreciendo una gran diversificación del patrimonio de forma sencilla y contribuyendo a reducir la volatilidad y el riesgo de la cartera.

El ETF iShares Core S&P 500 ETF (CSPX.UK) replica el comportamiento del índice más conocido de Estados Unidos, el S&P 500, compuesto por acciones de las 500 compañías con mayor capitalización. En el gráfico, podemos observar la comparativa de comportamiento entre el ETF y el futuro del S&P 500, un movimiento prácticamente idéntico. Fuente: Plataforma de XTB

El ETF iShares Core S&P 500 ETF (CSPX.UK) replica el comportamiento del índice más conocido de Estados Unidos, el S&P 500, compuesto por acciones de las 500 compañías con mayor capitalización. En el gráfico, podemos observar la comparativa de comportamiento entre el ETF y el futuro del S&P 500, un movimiento prácticamente idéntico. Fuente: Plataforma de XTB

Ventajas e inconvenientes de un plan de inversiones

De acuerdo con Howard Marks, si alguien quiere estar entre el 5% de los mejores gestores de inversión, tampoco debe tener miedo a estar entre el 5% de los que obtienen peores resultados. Un plan de inversiones es una herramienta dedicada a todos los inversores, pero especialmente a aquellos enfocados en el largo plazo, que buscan tranquilidad en su inversión, no contar con muchos sobresaltos y en la medida de lo posible reducir la volatilidad y el riesgo a tener resultados poco atractivos. En resumen, para aquellos que ven en los ETFs una interesante alternativa para sus ahorros. Pero como cualquier instrumento financiero, también tienen ventajas e inconvenientes. Algunos de ellos los incluimos a continuación:

Ventajas

- Gran herramienta para los inversores tranquilos que prefieren un estilo de inversión pasiva

- Mínimos de inversión realmente bajos, comisiones muy reducidas y mucha liquidez

- Alta diversificación del capital

- Baja volatilidad en las fluctuaciones del valor de la inversión

- No pagar comisiones de compra y venta para los primeros 100.000€ de inversión cada mes

- Amplia oferta de ETFs (casi 350 en la oferta de XTB)

- Inversión por cantidad y no por número de acciones o participaciones, el inversor elige cuánto quiere invertir

- Sin necesidad de contar con experiencia previa

- Se pueden crear hasta 10 planes de inversión distintos con los objetivos que el inversor decida

Inconvenientes

- Puede no cumplir con los requisitos de los inversores a más corto plazo, que prefieren un estilo de inversión más agresivo

- Contar con un nivel de riesgo más bajo implica a menudo también rentabilidades algo más bajas

- Los ETFs seleccionados por el inversor puede tener menos rentabilidad comparados con las grandes empresas o índices durante mercados alcistas

- La diversificación no garantiza la rentabilidad, y también puede implicar pérdidas

- Unos pocos ETFs pueden dañar el rendimiento de aquellos que lo estén haciendo bien

- El exceso de concentración de patrimonio en una inversión pasiva puede limitar las opciones de asignación a otros activos más arriesgados

- El número máximo de ETFs que se pueden incluir en un Plan de Inversión es 9, algo que puede no ser satisfactorio para todo el mundo

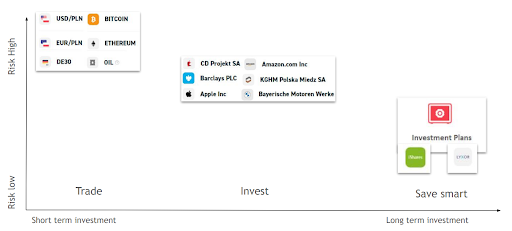

Los planes de inversión cuentan con un riesgo más bajo que otras alternativas como las acciones o los derivados. Puesto que el riesgo es más bajo, la rentabilidad potencial puede también no ser tan elevada. Fuente: XTB

Los planes de inversión cuentan con un riesgo más bajo que otras alternativas como las acciones o los derivados. Puesto que el riesgo es más bajo, la rentabilidad potencial puede también no ser tan elevada. Fuente: XTB

¿Cómo hacer un plan de inversiones en XTB?

- Accede a la App móvil de XTB

- Elige “Ahorrar” en la barra de la App

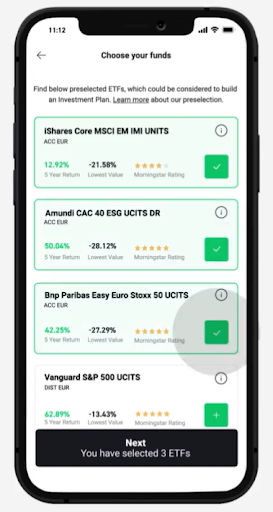

- Selecciona los Fondos Cotizados o ETFs que quieres incluir en tu Plan de Inversión (máximo 9 en cada Plan)

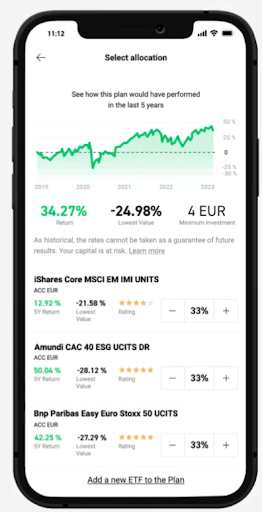

- Determina el porcentaje que quieres asignar a cada ETF

- Una vez elegido los porcentajes, haz clic en “Crear Plan de Inversión”

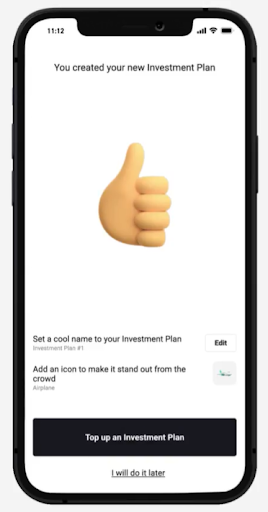

- Ya has creado tu Plan de Inversión

- Puedes ponerle el nombre que quieras y elegir un icono para diferenciarlo

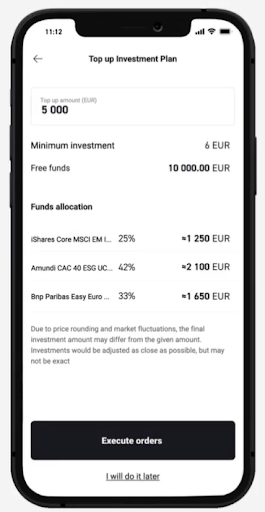

- Por último, introduce la cantidad que te gustaría invertir en el Plan y elige si quieres optar por aportar de forma manual o programar una aportación automática

- Puedes crear hasta un máximo de 10 planes de inversión a la vez

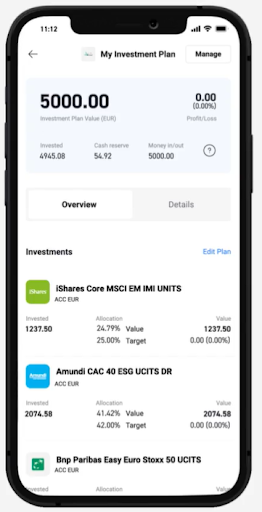

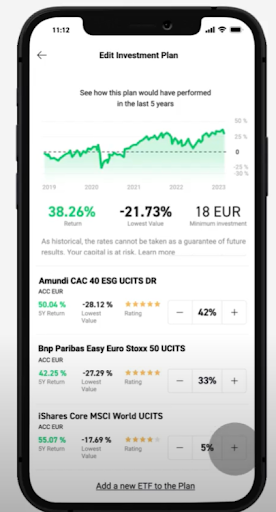

Desde la pestaña “Ahorrar” podrás visualizar la situación y resultados de cada Plan de Inversión que hayas creado. Podrás también rebalancear tu Plan de Inversión si la asignación actual se ha desviado con respecto a la que otorgaste en al menos un 3%. También puedes optar por editar el Plan y eliminar los ETFs que previamente habías seleccionado cuando decidas que ya no quieres que formen parte de tu estrategia. También puedes añadir nuevos ETFs a tu Plan de Inversión siempre que lo desees. Como inversor, tendrás acceso total a los datos, comportamiento y distribución de la cartera. Podrás ver los cambios en la valoración del Plan siempre que el mercado esté abierto y los precios de los ETFs estén fluctuando.

Información importante sobre los planes de inversión

- Solo podrás crear, cerrar y editar planes de inversión desde la App de XTB. La plataforma de XTB para ordenadores (tanto web como escritorio) solo ofrece a los inversores la posibilidad de comprobar la valoración de sus planes de inversión. Cada Plan de Inversión figurará como una cuenta separada de la cuenta de inversión que tienes en XTB, de esa forma podrás ver tus inversiones de forma separada.

- Si los ETFs que tienes en cualquier Plan de Inversión pagan dividendos (podrás identificarlos con la inscripción “Dist.”), este importe recibido aparecerá en la denominada “Reserva de efectivo” de tu cuenta del Plan de Inversión. Cada vez que recibas un dividendo, el valor de la cartera también subirá.

- No se puede traspasar dinero desde tu cuenta de inversión en XTB y tu cuenta del Plan de Inversión, y realmente no necesitas hacerlo. Siempre que quieras aportar a tu Plan de Inversión y optes por elegir tu cuenta en XTB como fuente para esa aportación, el ingreso se hará de forma automática y se invertirán en el Plan. Podrás ver el historial de estas operaciones dentro de la pestaña de Movimientos.

- Esto facilita al inversor reducir los pasos a la hora de invertir. La cantidad de dinero escogida se traspasará a la cuenta del Plan y se invertirá en función de la asignación que hayas decidido entre los ETF seleccionados. El resto del dinero que por redondeo no haya sido posible invertir se quedará en la “Reserva de Efectivo”

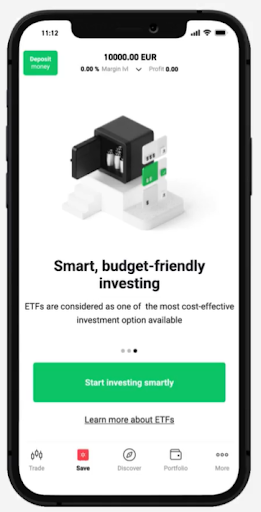

Interfaz gráfica (aplicación móvil)

La pestaña “Ahorrar” está ubicada en un lugar intuitivo dentro de la App móvil de XTB. Fuente: XTB app

La pestaña “Ahorrar” está ubicada en un lugar intuitivo dentro de la App móvil de XTB. Fuente: XTB app

Elegir los ETFs de tu Plan de Inversión es muy intuitivo. Navega entre las distintas opciones y escoge la que más te convenza para tu objetivo. Fuente: XTB app

Elegir los ETFs de tu Plan de Inversión es muy intuitivo. Navega entre las distintas opciones y escoge la que más te convenza para tu objetivo. Fuente: XTB app

Es el propio inversor quien determina el porcentaje de distribución del capital invertido entre los distintos ETFs. Esto es una parte importante de tu estrategia. Fuente: XTB App

Es el propio inversor quien determina el porcentaje de distribución del capital invertido entre los distintos ETFs. Esto es una parte importante de tu estrategia. Fuente: XTB App

Puedes ponerle el nombre y el icono que quieras a tu Plan de Inversión. Fuente: XTB app

Puedes ponerle el nombre y el icono que quieras a tu Plan de Inversión. Fuente: XTB app

No hace falta que especifiques cuántas acciones quieres comprar. Todo lo que tienes que hacer es especificar la cantidad que deseas invertir. Tu capital se distribuirá automáticamente entre los ETFs seleccionados - dependiendo de qué porcentaje hayas asignado a cada uno. Fuente: XTB App

No hace falta que especifiques cuántas acciones quieres comprar. Todo lo que tienes que hacer es especificar la cantidad que deseas invertir. Tu capital se distribuirá automáticamente entre los ETFs seleccionados - dependiendo de qué porcentaje hayas asignado a cada uno. Fuente: XTB App

Ya has creado tu Plan de Inversión. Fuente: XTB app

Ya has creado tu Plan de Inversión. Fuente: XTB app

Puedes editar siempre que quieras los planes de inversión ya creados. Fuente: XTB app

Puedes editar siempre que quieras los planes de inversión ya creados. Fuente: XTB app

¿Cómo funcionan los planes de inversión?

Los planes de inversión te ofrecen la oportunidad de invertir tus ahorros de manera pasiva, a través de ETFs. Desde un punto de vista de estrategia a largo plazo, la construcción de la cartera es vital. Es muy importante cuánto peso le das a cada ETF seleccionado dentro de tu Plan de Inversión.

Los planes de inversión te ofrecen la oportunidad de invertir tus ahorros de manera pasiva, a través de ETFs. Desde un punto de vista de estrategia a largo plazo, la construcción de la cartera es vital. Es muy importante cuánto peso le das a cada ETF seleccionado dentro de tu Plan de Inversión.

En la App móvil puedes seleccionar los ETFs que te gustaría comprar dentro de cada Plan. Puedes además personalizar cada Plan otorgándole un nombre y asignándole un icono que te ayude a diferenciarlos. En la App puedes encontrar 7 ETFs ya preseleccionados y filtrados por XTB. La herramienta de filtros te permite filtrar otros que cumplan con tus criterios. Los criterios del filtro de ETFs preseleccionados son los siguientes:

- Tipo de activo: Renta variable (acciones)

- Gastos de gestion (TER) bajos: < 0.5%

- Divisa: Euro (EUR)

- Número de activos en la cartera: Más de 100

- Valor de activos bajo gestión: Alrededor de mil millones

Ejemplos de una lista filtrada de ETFs:

iShares Core MSCI World EM IMI UCITS IS3N.DE (mercados emergentes)

iShares Core MSCI World UCITS EUNL.DE (empresas globales de países desarrollados)

iShares S&P 500 UCITS SXR8.DE SXR8.DE (empresas estadounidenses del índice S&P 500)

iShares MSCI World SRI UCITS 2B7K.DE (empresas con un índice ESG alto)

iShares Core MSCI Europe UCITS IMAE.NL (empresas europeas de alta capitalización)

iShares Nasdaq UCITS SXRV.DE (empresas estadounidenses del índice Nasdaq 100)

iShares MSCI Asia EM UCITS CEBL.DE (empresas asiáticas y chinas)

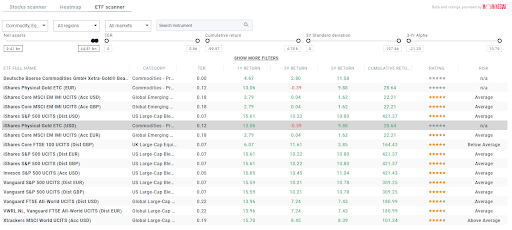

Escáner de ETFs

La finalidad del escáner integrado en la plataforma de XTB es facilitar la selección de ETFs. El escáner no está disponible en la App móvil, pero los detalles básicos sobre los ETFs seleccionados los puedes ver desde la pestaña “Detalles”. Estamos trabajando para incluir también en esta sección la calificación de cada fondo otorgada por Morningstar. Los ETFs también tendrán su propia evaluación de riesgo incluida en los KIDs de los ETFs individuales.

Fuente: App de XTB

Fuente: App de XTB

Para abrir el escáner de ETFs, los inversores primero deben entrar en la categoría: Análisis de mercado -> Escáner de ETFs.

Para abrir el escáner de ETFs, los inversores primero deben entrar en la categoría: Análisis de mercado -> Escáner de ETFs.

Las versiones de ordenador, tanto web y escritorio de la plataforma de XTB ofrecen acceso al escáner de ETFs, donde los inversores pueden hacer filtrar los resultados por parámetros como como el TER (gastos de gestión), volatilidad, rentabilidad, categoría, exposición geográfica o calificación otorgada por Morningstar. Fuente: Plataforma de XTB

Las versiones de ordenador, tanto web y escritorio de la plataforma de XTB ofrecen acceso al escáner de ETFs, donde los inversores pueden hacer filtrar los resultados por parámetros como como el TER (gastos de gestión), volatilidad, rentabilidad, categoría, exposición geográfica o calificación otorgada por Morningstar. Fuente: Plataforma de XTB

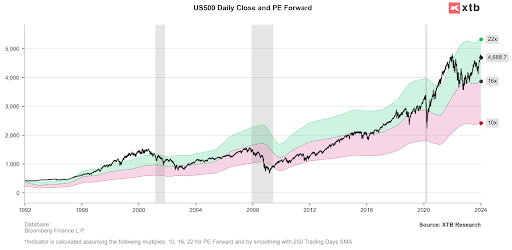

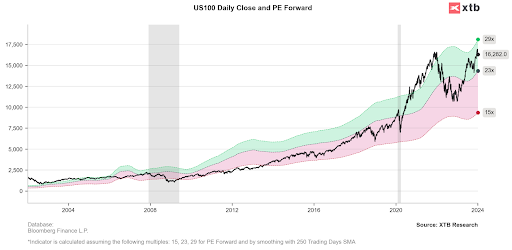

Como podemos ver arriba, tanto el S&P 500 como el Nasdaq 100 tuvieron un comportamiento negativo durante periodos recesivos de la economía (áreas grises). Históricamente un mercado bajista es bueno para los compradores agresivos e inversores a largo plazo, que acumulan acciones y ETFs durante el pánico, que es cuando el nivel de pesimismo de los mercados es más alto. Algunas ratios como el PER o precio sobre beneficios pueden indicar a los inversores cómo de alta o baja se espera que pueda ser la dinámica de beneficios futuros. Cuando el mercado está deprimido, la ratio PER a futuro será más bajo debido a un mejor flujo de efectivo. Estos periodos pueden ofrecer a los inversores una mayor ratio de riesgo/beneficio, especialmente cuando el PER futuro es bastante bajo para todos los indicadores como el Nasdaq o el S&P 500. Fuente: xStation5

Como podemos ver arriba, tanto el S&P 500 como el Nasdaq 100 tuvieron un comportamiento negativo durante periodos recesivos de la economía (áreas grises). Históricamente un mercado bajista es bueno para los compradores agresivos e inversores a largo plazo, que acumulan acciones y ETFs durante el pánico, que es cuando el nivel de pesimismo de los mercados es más alto. Algunas ratios como el PER o precio sobre beneficios pueden indicar a los inversores cómo de alta o baja se espera que pueda ser la dinámica de beneficios futuros. Cuando el mercado está deprimido, la ratio PER a futuro será más bajo debido a un mejor flujo de efectivo. Estos periodos pueden ofrecer a los inversores una mayor ratio de riesgo/beneficio, especialmente cuando el PER futuro es bastante bajo para todos los indicadores como el Nasdaq o el S&P 500. Fuente: xStation5

Inversión pasiva en XTB

Puedes empezar a invertir en ETFs que replican el comportamiento de índices en XTB, sin comisiones hasta 100.000€ al mes, a partir de esta cantidad con comisión del 0.2% (mín. 10€). Aquí te mostramos algunos ejemplos de Fondos Cotizados (ETFs) que replican índices de forma pasiva:

ETFs sobre índices bursátiles

- Accumulating ETF iShares Core S&P 500 CSPX.UK

- iShares S&P500 UCITS IDUS.UK

- SPDR S&P 500 ETF SPY5.UK

- iShares Nasdaq 100 CNDX.US

- Invesco EQQQ Nasdaq100 UCITS EQQQ.UK

- iShares Dow Jones Industrials Average UCITS CIND.UK

- iShares Dow Jones Asia Pacific Sel Dividend 30 UCITS APSDEX.DE

ETFs de mercados emergentes y globales

- iShares Core MSCI EM IMI UCITS EIMI.UK

- Amundi MSCI EM Asia UCITS AASI.FR

- iShares MSCI China A UCITS CNYA.DE

- Lyxor MSCI China ESG Leaders Extra UCITS ASR.FR

- iShares MSCI World Small Cap UCITS IUSN.DE

- iShares MSCI Brazil 4BRZ.DE

- iShares MSCI EM Value Factor UCITS 5MVL.DE

- iShares MSCI Emerging Markets Islamic UCITS ISDE.UK

- iShares MSCI Brazil IBZL.NL

- iShares MSCI Turkey ITKY.NL

- Xtrackers MSCI Malaysia UCITS XCS3.DE

- Xtrackers MSCI Thailand UCITS XCS4.DE

- iShares MSCI World IQQW.DE

ETFs de Europa, Norte de América y Asia

- iShares MSCI Europe SRI UCITS IESE.NL

- iShares Edge MSCI Value Factor UCITS CEMS.DE

- iShares Core MSCI EMU UCITS CEU1.UK

- iShares MSCI North America UCITS IDNA.UK

- iShares MSCI USA ESG Screened UCITS SASU.UK

- iShares MSCI Japan UCITS SJPA.UK

- Xtrackers MSCI Singapore UCITS XBAS.DE

También puedes invertir pasivamente en ETFs de temáticas específicas como:

- Communication sector ETF S&P 500 iShares IUCM.UK

- Consumer discretionary ETF S&P 500 iShares IUCD.UK

- Energy sector S&P 500 ETF iShares IUES.UK

- Financial sector S&P 500 ETF iShares IUFS.UK

- Information technology S&P 500 ETF iShares QDVE.DE

- Utilities ETF S&P 500 iShares IUUS.UK ETF

- iShares Nasdaq US Biotechnology (BTEC.DE)

ETFs sobre el Oro y la Plata

- iShares Physical Gold IGLN.UK

- iShares Physical Silver ISLN.UK

- VanEck Vectors Gold Miners UCITS ETF (Acc) GDX.UK

- VanEck Vectors Junior Gold Miners ETF GDXJ.UK

- iShares Gold Producers UCITS ETF IAUP.UK

- iShares Gold Producers UCITS ETF IS0E.DE

ETFs sobre Materias Primas

Deutsche Boerse Commodities Gmbh ETC (4GLD.DE), iShares Commodity Diversified Swap (ICOM.UK), ETF WTI Crude Oil (OD7F.DE), iShares Oil & Gas Exploration & Production (IOGP.UK), iShares Stoxx 600 Oil & Gas (SXEPEX.UK), ETFS Natural Gas (NGAS.UK), ETF Industrial Metals (AIGI.UK), ETF Dow Jones Industrial Average UCITS ETF (CIND.UK).

Planes de inversión: mecanismos de cálculo

Utilizando como ejemplo uno de los ETF más populares, el “iShares Core MSCI World UCITS” que figura bajo el ticker EUNL.DE, te mostramos cómo funciona el proceso de inversión por importe y no por número de participaciones. Imaginemos que un inversor ha elegido invertir 1000€, de los cuales 330€ pretende invertir en este ETF. Para hacer los cálculos más comprensibles y sencillos, asumamos que el inversor crea un Plan de Inversión con un solo ETF.

Utilizando como ejemplo uno de los ETF más populares, el “iShares Core MSCI World UCITS” que figura bajo el ticker EUNL.DE, te mostramos cómo funciona el proceso de inversión por importe y no por número de participaciones. Imaginemos que un inversor ha elegido invertir 1000€, de los cuales 330€ pretende invertir en este ETF. Para hacer los cálculos más comprensibles y sencillos, asumamos que el inversor crea un Plan de Inversión con un solo ETF.

- ETF → EUNL.DE

- Divisa→ Euro (EUR)

- Cantidad total de inversión → 1000€

- Asignación→ 33% (1000 x 33% = EUR 330)

- Precio de compra → 70.06€

- Cotización mínima → 0.0001

- Cantidad mínima posible de inversión → 4€

- Ejecución de la orden → Al precio del mercado

- Reserva (por simplificar el cálculo vamos a asumir un 1%) → alrededor del 1% (puede variar dependiendo del orden de introducción de la orden durante la sesión o tras el cierre)

- Volumen (número de acciones de ETFs adquiridas) → (330*(1-1%)) / 77,06 = 4,6631

- Capital restante → 1,000€ - 326.7€ = 673.30€

Como resultado se compraron 4 acciones y 0,6631 Acciones Fraccionadas de EUNL.DE ETF por valor de 326.70€.

- Cada inversor tiene acceso a la valoración del planes de inversión. Su valor se calcula en base a la valoración actual del mercado para todos los planes de inversión más el importe de la Reserva de Efectivo asignada a la cartera.

- Los inversores cuentan también con una valoración de los beneficios o pérdidas del Plan en tiempo real.

- Cada ETF acumulado en el Plan de Inversión tendrá dos medidas: la asignación objetivo, que es el valor (expresado en porcentaje y divisa, en el momento en que se crea o edita el plan). Este parámetro depende del inversor, que es quien lo establece en la apertura o rebalanceo del Plan de Inversión. Cada Plan también tiene una asignación de Valor, que es el valor (expresado en porcentaje y divisa) de la asignación, derivado de la valoración actual del mercado.

Importante: Cuando el ETF comprado cotiza en otra divisa distinta de la cuenta de inversión existen costes de conversión de divisa y un riesgo adicional por cambio de divisa. Las fluctuaciones de los tipos de cambio pueden afectar tanto negativa como positivamente el resultado de la inversión. Una posición de compra se abre a un tipo de cambio un 0,5% superior al tipo de cambio del mercado en el momento de la transacción. Cuando la posición se cierra, se ejecuta a un tipo de cambio que es un 0,5% inferior que al tipo de cambio en el momento de su venta. Un fortalecimiento de la divisa en la que compras el ETF contra la divisa en que está la cuenta puede afectar positivamente al rendimiento de la inversión. Por otro lado, una mayor debilidad de la divisa en la que está denominado el ETF frente a la de la cuenta también puede conllevar pérdidas adicionales. Para evitar la conversión de la divisa, puedes comprar únicamente ETFs que se encuentren en la misma divisa que tu cuenta. Los inversores pueden elegir la divisa de la cuenta entre euro (EUR) o dólares estadounidenses (USD).

Retirada de fondos del Plan de Inversión

Volvamos al ejemplo anterior. Imaginemos que el inversor quiere retirar 100€ de su Plan de Inversión.

- La Reserva de Efectivo asignada a la cuenta se reducirá 100€ desde los 673.30€ a los 573.30€

- Tras la retirada, el valor de la cartera será de 899.95€

- El valor de la posición en EUNL.DE no variará y seguirá siendo de 326.65€ (4.66131)

- No se venderá ninguna acción del Plan de Inversión

Pero ahora veamos la situación con una retirada de 900€:

900€ - 673.30€ = 226.70€

EUNL.DE → (226.70€) * (1 +1%) = 228.97€

EUNL.DE volumen a vender → 228.97 / 77.05€ = 2.9718 (redondeando a la cotización de 4 decimales)

Ejecución de orden → Precio de mercado

Tras la transacción → Se vendieron 2.9718 participaciones de EUNL.DE a 77€ (precio de mercado asumido) = 228.83€

Reserva de efectivo → 673.30€ + 228.83€ - 900€ = 2.13€ (este es el importe restante que queda tras la ejecución de la orden)

Resultado → 2.13€ vuelve al Plan de Inversión y se puede retirar a la cuenta principal o utilizar para futuras inversiones.

Conclusiones

- El ejemplo anterior únicamente tiene fines educativos. Si hubiera más de un ETF en el fondo del Plan de Inversión, los fondos de la retirada se generarían mediante una venta ponderada en función del porcentaje asignado a cada uno de ellos (automáticamente).

- Si un inversor decide retirar fondos del Plan de Inversión, siempre se utiliza antes el capital que hubiese en la Reserva de Efectivo.

- Si el inversor decide retirar todos los fondos o una parte significativa de ellos, se produciría una venta total o parcial de la posición EUNL.DE, todo se ejecutaría automáticamente

- La retirada de fondos del Plan de Inversión primero va a la cuenta de inversión. No a la cuenta bancaria designada para retiradas de la cuenta.

- El historial de transacciones entre la cuenta y los planes de inversión se pueden monitorizar accediendo a la pestaña Historial -> Movimientos

Importante: Las operaciones de compra y venta cuentan con un margen del 1% que actúa como amortiguador para mantener una ejecución suave de las órdenes y no obtener rechazos en las órdenes. Los precios de los ETFs en los libros de órdenes varían constantemente, y tras varias semanas o pausas en la inversión, la volatilidad puede haber cambiado significativamente. En esos casos, la tolerancia a la desviación proporciona un procesado más rápido de órdenes, algo que resulta sumamente cómodo para el inversor.

Rebalancear el Plan de Inversión

Siguiendo con el ejemplo del plan basado en 2 ETFs, el EUNL.DE anterior y el índice ETF IUSA.DE, que replica el comportamiento del índice S&P 500, mostraremos cómo se lleva a cabo el “rebalanceo” de un Plan de Inversión.

Principalmente, asumimos que los dos ETFs son iguales y cuentan con una asignación cada uno del 50% respectivamente. La cuantía de inversión en el Plan de Inversión compuesto por estos dos ETFs es de 1000€.

ETF → EUNL.DE

Precio de compra: 77.06€

Precio de venta: 77.05€

Cotización mínima: 0.0001

Ponderación: 50%

Reserva para comprar / vender → 1%

ETF → IUSA.DE

Precio de compra: EUR 40.91

Precio de venta: EUR 40.89

Cotización mínima: 0.0001

Ponderación: 50%

Reserva para comprar / vender → 1%

EUNL.DE = 1000€* 50%

Compra de EUNL.DE = 494.99€

Valor de asignación: 494.93€ = 49.52% (50% objetivo)

IUSA.DE = 1000€ * 50%

Compra de IUSA.DE = 494.99€

Valor de asignación: 494.77€ = 49.50% (50% target)

Valor del Plan de Inversión = 999.56€

Reserva de efectivo = 10.02€ (los fondos restantes del 1% de reserva)

Imaginemos ahora que el inversor ha tomado la decisión de reducir la asignación de EUNL.DE hasta el 25%, e incrementar la asignación de IUSA.DE hasta el 75%. Naturalmente, esto conllevará la venta necesaria de algunas acciones de EUNL.DE y la compra de nuevas acciones de IUSA.DE. ¿Cómo se realizaría este cálculo?

EUNL.DE

- Nueva asignación: 25%

- Asignación actual: 49.52%

- Valor de la cartera → 999.56€

- Nueva asignación → 25% x 999.56€ = 249.89€

- Asignación EUNL.DE → 494.93€

- Delta = 249.89€ - 494.93€ = - 245.04€

- EUNL.DE = (245.04 * (1+1%) / 77.05 = 3.2121

IUSA.DE

- Nueva asignación: 75%

- Asignación actual: 49.50%

- Valor de la cartera → 999.56€

- Nueva asignación → 75% x 999.56€ = 749.67€

- Asignación IUSA.DE → 494.77€

- Delta = 749.67€ - 494.77€ = 254.90€

- IUSA.DE = (254.90 * (1-1%) / 40.91 = 6.1684

Resultados

EUNL.DE → Ejecución a precio de mercado

Venta → 3.2121 * 77.05 = 247.49

Nuevo valor de asignación en EUNL.DE = EUR 247.44

- Valor de la cartera = EUR 997.10

- Asignación de objetivo = 25%

- Nuevo valor de asignación: 24,82%

IUSA.DE → Ejecución a precio de mercado

Venta → 6.1684 * 40.91 = 252.35€

Nuevo valor de asignación en IUSA.DE = 747.11€

- Valor de la cartera = 997.10€

- Asignación de objetivo = 75%

- Nuevo valor de asignación: 74,93

Un plan de inversión puede ser una opción interesante para aquellas personas que estén interesadas en invertir en distintos fondos cotizados o ETFs. A través de la app de XTB, los interesados podrán configurar sus propios planes de forma totalmente intuitiva, con los ETFs que elijan de entre una selección de casi 500 ETFs distintos. Comprender las ventajas y riesgos de estos planes será clave para acometer las inversiones, tanto si los objetivos que se buscan son a corto como a largo plazo.

FAQ

Los planes de inversión te permiten invertir automáticamente la cantidad que tú quieras en varios ETFs a la vez. El número máximo de planes que puedes abrir a la vez son 10, y en cada plan puede haber un máximo de 9 ETFs. La inversión en un solo ETF no tendría el mismo efecto y conllevaría una considerable cantidad de tiempo tanto para introducir las órdenes como para determinar el peso que debe tener cada uno en la cartera de inversión.

Es difícil determinar qué estilo de inversión es mejor porque es algo subjetivo, relacionado con las preferencias y características de cada inversor. Lo que está claro es que los planes de inversión son sin duda un excelente producto de inversión pasiva tanto a corto como medio y muy especialmente largo plazo. Además, ofrecen una amplia variedad de oportunidades de inversión. Sobre todo, ofrecen la posibilidad de obtener exposición a cualquier tipo de activo, temática o estilo de inversión con unos costes realmente reducidos y con un importe mínimo de inversión desde 15€.

Desde el momento en el que seas cliente de XTB puedes crear tu plan de inversión. Crear planes de inversión no conlleva ninguna comisión adicional, y los inversores pueden elegir y crear su propio plan eligiendo entre casi 350 ETFs distintos.

Cualquier inversión siempre requiere que realices tu propio análisis y seas consciente de los riesgos. Pero a la vez, al emplear ETFs muy conocidos, el análisis no tiene que llevarte tanto tiempo y no requiere que seas un inversor experto. Los planes de inversión son intuitivos y pueden ser una parte de la cartera tanto de inversores principiantes como de aquellos que llevan más tiempo en los mercados.

Los mercados financieros son un lugar donde es imposible evitar los riesgos. Ninguna estrategia puede garantizar beneficios, y decisiones aparentemente acertadas pueden incluso llevar a pérdidas. Los principales factores de riesgo para los Planes de Inversión incluyen:

- Rentabilidad poco satisfactoria (a menudo un riesgo bajo implica una menor rentabilidad potencial)

- Excesiva diversificación (una cartera con ETFs que tengan un mal comportamiento puede lastrar las posiciones más fuertes)

- Recuerda que puedes reducir el nivel general de riesgo optando por activos que estén poco correlacionados o vinculados negativamente. Por ejemplo, los ETFs del precio del oro como iShares Physical Gold (IGLN.UK), entre otros, puede ser una alternativa de diversificación defensiva. El oro se percibe como un “activo refugio” algo que le otorga a menudo un buen comportamiento cuando las bolsas y la economía caen.

La información sobre la divisa en que cotiza un ETF específico se puede obtener desde la plataforma, accediendo a la ventana de Cotizaciones -> Pestaña de búsqueda / ETFs --> símbolo “i” en el círculo - “Información de Instrumento”. El iShares Nasdaq 100 UCITS ETF (CNDX.UK) puede ser un ejemplo.

La plataforma de inversión de XTB ofrece cuentas en EUR y USD.

Si un inversor decide acumular ETFs cotizados únicamente en euros (EUR) desde una cuenta denominada en euros, no pagará por conversión de divisa. XTB además acepta transferencias rápidas a través de SEPA siempre que sean en euros.

Sí, el inversor decide siempre cuándo comprar y cuándo vender. El plan de inversión se puede cerrar en cualquier momento, pero merece la pena recordar que las órdenes se ejecutan únicamente mientras el mercado está abierto. La sesión del mercado europeo, dependiendo de la bolsa de cotización, suele comenzar a las 9 hora española y finalizar sobre las 17:30.

Para nada. Es cierto que por el efecto de capitalización compuesta que tiene la bolsa y los ETFs se observa mejor en el largo plazo, pero este producto de inversión es tan flexible y personalizable que lo hace indicado para cualquier horizonte de inversión.

Además, como los planes de inversión se pueden editar en cualquier momento, el inversor puede reflejar los cambios en sus objetivos o preferencias siempre que quiera.

Aquellos que deseen crear un plan de inversión a largo plazo, pueden siempre cambiar la asignación entre bolsa, materias primas o bonos en función de la coyuntura económica y perspectivas futuras. Al ser el propio inversor quien elige los ETFs, puede variar entre ser más agresivo o defensivo en función de la situación del mercado.

¿Qué son las crisis económicas y cómo afectan al mercado?

¿Qué es la inflación subyacente y cómo afecta a los precios?

¿Qué es el PIB y cómo influye en tus inversiones?

Este material es una comunicación publicitaria. La presente comunicación publicitaria no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley de los Mercados de Valores y de los Servicios de Inversión.

La presente comunicación publicitaria se ha preparado con la mayor diligencia, transparencia y objetividad posible, presentando los hechos conocidos por el autor en el momento de su creación y está exento de cualquier elemento de análisis. Esta comunicación publicitaria se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual, y no representa ninguna estrategia de inversión ni recomendación.

En caso de que la comunicación publicitaria contenga información sobre el rendimiento o comportamiento del instrumento financiero al que se refiere, esto no constituye ninguna garantía o previsión de resultados futuros. El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene la presente comunicación publicitaria.