Invertir en ETFs puede ser una opción atractiva para aquellos que apuesten por las inversiones pasivas, que se basan en comprar y mantener activos en el largo plazo. En este artículo, te explicamos qué son exactamente los ETF, sus características principales y cómo comprarlos en XTB.

Invertir en ETFs puede ser una opción atractiva para aquellos que apuesten por las inversiones pasivas, que se basan en comprar y mantener activos en el largo plazo. En este artículo, te explicamos qué son exactamente los ETF, sus características principales y cómo comprarlos en XTB.

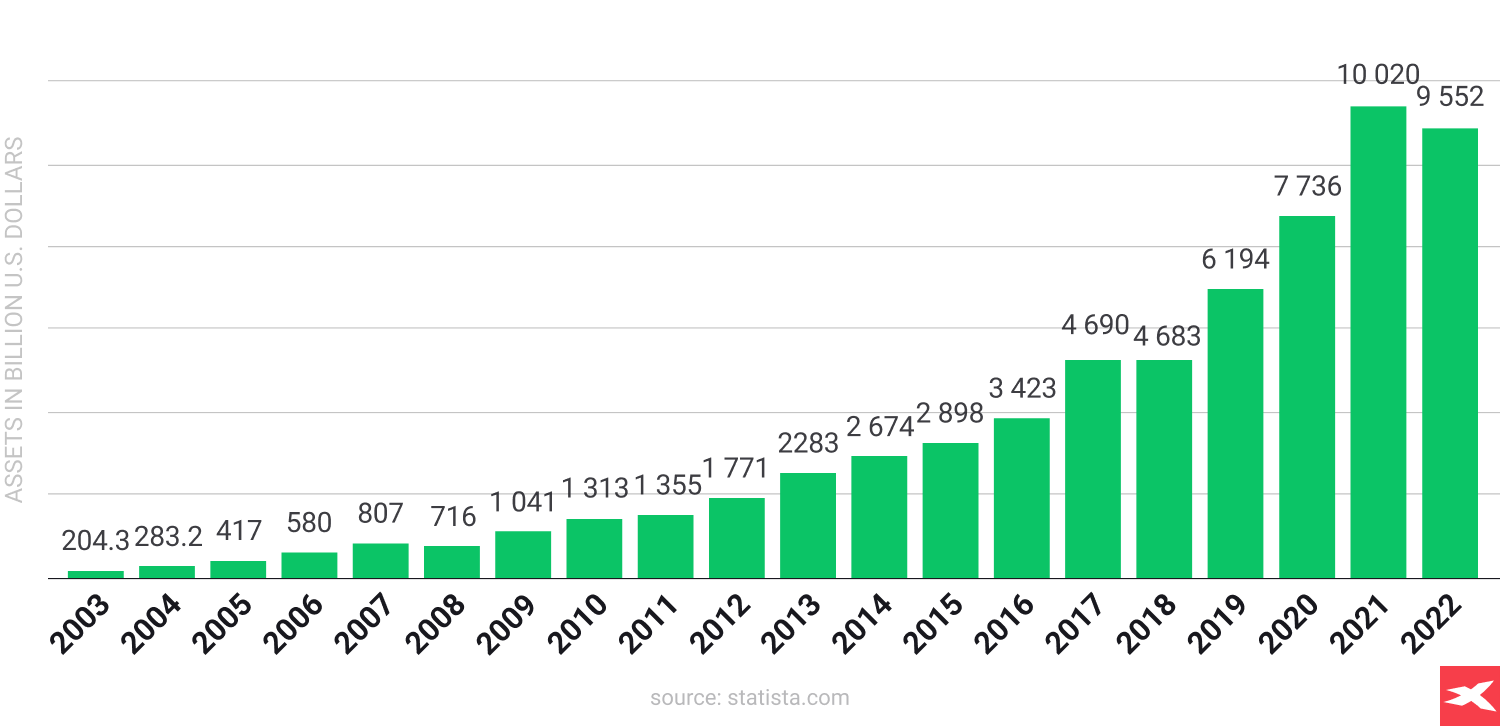

La popularidad de los ETF está en auge, especialmente entre quienes desean diversificar sus inversiones, reducir el riesgo de sus operaciones o participar en industrias o sectores concretos. Estos fondos cotizados experimentaron un incremento en los años de pandemia, en 2020. Durante los años posteriores, el ritmo de creación de nuevos títulos siguió en aumento y no parece que esta tendencia vaya a revertirse en un futuro próximo, con un mercado valorado actualmente en más de 7.000 millones de dólares.

Invertir en ETFs puede ser una opción atractiva para aquellos que apuesten por las inversiones pasivas, que se basan en comprar y mantener activos en el largo plazo. En este artículo, te explicamos qué son exactamente los ETF, sus características principales y cómo comprarlos en XTB.

Invertir en ETFs puede ser una opción atractiva para aquellos que apuesten por las inversiones pasivas, que se basan en comprar y mantener activos en el largo plazo. En este artículo, te explicamos qué son exactamente los ETF, sus características principales y cómo comprarlos en XTB.

¿Qué es un fondo ETF?

Un fondo cotizado o ETF es un título que replica un sector, índice, materia prima u otro activo. Los ETF se pueden comprar o vender en una bolsa de la misma manera que una acción normal y su diseño sigue dependiendo de la estrategia de sus creadores. De esta manera, un ETF puede replicar cualquier cosa, desde el precio de un solo producto básico o unas pocas acciones hasta una colección grande y diversa de valores. Los ETF también se pueden estructurar para ofrecer exposición a metales preciosos como el oro y el sector de las materias primas.

Un ETF es un valor de renta variable, por lo que no tiene un precio asignado. Estos títulos también se denominan fondos cotizados en bolsa porque se negocian continuamente en las bolsas de valores al igual que las acciones corporativas. Los ETF a veces se confunden con los fondos mutuos, pero existen diferencias entre ambos. Los fondos mutuos se negocian en el mercado extrabursátil y su precio se fija solo una vez al día, mientras que los ETF se negocian en la apertura de una bolsa como las acciones y su precio fluctúa constantemente.

Los ETFs se negocian en bolsas y están sujetos a controles y regulaciones estrictos. En Europa están regulados por la Directiva OICVM, que unifica la regulación de los ETF europeos e introduce estándares requeridos de protección de los participantes en los fondos. Este es el nivel más alto posible de protección del consumidor en el sector de servicios financieros dentro de la inversión colectiva en Europa.

¿Inversión pasiva o activa?

La inversión activa implica comprar y vender sus posiciones con frecuencia. La inversión pasiva se limita a compras y ventas muy poco frecuentes de posiciones en su cartera.

La diferencia entre inversión activa radica principalmente en el horizonte de inversión de corto o largo plazo. Cada inversor puede elegir el enfoque que considere adecuado en función de los riesgos que desee asumir. Si un inversor busca una ventaja temporal en el mercado y espera los retornos más rápidos posibles, entonces la inversión activa es una opción adecuada.

La inversión pasiva la pueden realizar inversores que tengan una actitud relajada hacia la inversión y la gestión de carteras. Estos inversores no están interesados en seguir diariamente cada movimiento de precios del mercado, del ETF o de la empresa de la que son accionistas. La inversión pasiva también es adecuada para personas que invierten en lo que consideran tendencias modernas del mercado que pueden alcanzar su punto máximo en unos pocos o varios años.

Inversores diferentes

La inversión activa es una opción atractiva para los inversores que asumen riesgos. Los inversores que quieran reducir el riesgo tanto como sea posible se centran en la inversión pasiva.

Costes de transacción

La inversión activa implica mayores costes de transacción debido a la frecuencia de las operaciones y al número de posiciones abiertas. La inversión pasiva genera bajos costos de transacción debido a la poca frecuencia de las transacciones.

Movimientos de precio

El objetivo de la inversión activa es ganar dinero con los movimientos de precios a corto plazo. Los movimientos de precios a largo plazo y los movimientos de mercado a largo plazo juegan un papel importante en la inversión.

Ventajas y desventajas de la inversión en ETFs

La inversión en ETF suele percibirse como una alternativa más segura, pero como cualquier inversión en el mercado financiero, está sujeta a riesgos y tiene posibles ventajas y desventajas.

Ventajas

- Los ETF tienen costes más bajos, ya que abrir una posición en cada acción que un ETF tiene en su cartera podría generar tarifas más altas. Al minimizar el número de transacciones, los costes de posición pueden ser menores.

- Invertir en ETF brinda acceso a una amplia gama de acciones de cualquier industria de su elección, lo que limita el riesgo de inversión y, al mismo tiempo, mantiene el enfoque en el sector de mercado elegido.

- La gestión de riesgos es conocida como uno de los factores clave para ganar dinero en el mercado de valores. Al diversificar o dividir matemáticamente la cartera, la probabilidad de fracaso de la inversión disminuye (pero siempre es posible) y la volatilidad de los precios de los ETF suele estar equilibrada.

- Algunos ETF están respaldados por entregas físicas de un producto básico o metal precioso en particular, que compran en el mercado en nombre de los clientes. Por ejemplo, esto le permite obtener exposición al oro sin comprar oro físico.

Desventajas

- Debido a que los ETF contienen una combinación diversa de acciones, no tienen tanto potencial de retorno como comprar acciones individuales, dado que una ganancia en las acciones de una empresa puede compensarse con una pérdida en las acciones de otra empresa. Este es el precio de tener un menor riesgo de inversión, a menudo denominado relación riesgo/recompensa.

- La cartera de cada ETF puede ser realmente débil, con empresas en malas condiciones o negocios sobrevalorados. Ante esta situación su riesgo de inversión es enorme y diversificar es sólo una ilusión. Siempre es muy importante comprobar qué acciones o materias primas se encuentran en cada cartera de ETF.

- Algunos ETF que se gestionan de forma deficiente o pasiva pueden perder valor por una mala selección de empresas. Por lo tanto, un ETF centrado en una industria en particular podría potencialmente perder valor o desacelerarse notablemente a pesar del crecimiento en el sector en el que se centra. Tratar de evitar el riesgo puede ser aún más arriesgado si el inversor no realiza la debida diligencia antes de invertir.

- La inversión pasiva también puede tener riesgos porque el mercado todavía está en movimiento y, sin ajustar las pérdidas a corto plazo de la cartera de ETF, pueden convertirse en problemas a largo plazo que pueden ser difíciles de revertir. La historia también muestra que el número de empresas que quiebran o caen es muy alto y que en los años 90 el S&P 500 tenía acciones diferentes a las actuales. Muestra que algunos ETF pueden ser en realidad una trampa, pero por ahora nadie sabe cuáles lo son. El ejemplo perfecto de la volatilidad de los ETF son los ETF de Ark Invest, gestionados por Cathie Wood, que estaban en la "cima de Wall Street" en la época de la pandemia de covid y de la postura moderada de la Reserva Federal. Pero en 2022 cayeron y perdieron incluso el 80% de su valor durante un período más difícil para los activos más riesgosos.

ETF vs Acciones

Control

La principal diferencia entre los ETF y las acciones es el control sobre su cartera de inversiones. Cuando compras acciones, eliges las empresas y conformas la composición de tu cartera de inversiones.

Cuando compras ETF, tienes un instrumento creado por especialistas, que lo construyeron basándose en estudios de mercado, el potencial de determinadas acciones y una estrategia del fondo. No se puede influir en la composición de la cartera de un ETF: su composición puede permanecer sin cambios o cambiar cuando los creadores así lo decidan.

Horizonte a largo plazo

Los ETF se centran en tendencias a largo plazo en lugar de tendencias alcistas especulativas, que a menudo tienen lugar en una o más sesiones en una acción y terminan con una venta masiva debido, por ejemplo, a la publicación de noticias importantes. Además, invertir en un sector significa que no está expuesto a riesgos para una sola empresa derivados de, por ejemplo, un escándalo, un desempeño financiero más débil o un accidente imprevisto. Puede suceder que una empresa en particular pierda mientras la valoración del sector aumenta.

Riesgo vs Beneficio

Las acciones de empresas individuales tienen un mayor riesgo de inversión, pero también una mayor tasa de rendimiento en caso de éxito de la empresa. Los ETF, por el contrario, ofrecen menores riesgos: al invertir en ellos, los usuarios invierten en un sector y no en una empresa concreta, por lo que su cartera no se verá expuesta a los riesgos relacionados con la inversión en una compañía individual.

Volatilidad

La volatilidad de los precios de las acciones individuales es mayor que la de los ETF.

Ganadores por estadística

Estadísticamente, los ETF ofrecen mejores rendimientos promedio que las acciones individuales. Tanto los ETF como las acciones pueden pagar dividendos.

Inversores diferentes

La inversión activa es una opción atractiva para los inversores que asumen riesgos. Los inversores que quieran reducir el riesgo tanto como sea posible se centran en la inversión pasiva.

Costes de inversión

La inversión activa implica mayores costes de transacción debido a la frecuencia de las operaciones y al número de posiciones abiertas. La inversión pasiva genera bajos costos debido a la poca frecuencia de las transacciones.

Movimientos de precio

El objetivo de la inversión activa es ganar dinero con los movimientos de precios a corto plazo. Los movimientos de precios a largo plazo y los movimientos de mercado a largo plazo juegan un papel importante en la inversión.

¿ETF Físico o Sintético?

Los ETF son fondos de gestión pasiva que están diseñados para replicar un grupo seleccionado de instrumentos. Los fondos pueden lograr esto de dos maneras: mediante la replicación sintética o física de activos seleccionados. Estas son sus características.

Los ETF son fondos de gestión pasiva que están diseñados para replicar un grupo seleccionado de instrumentos. Los fondos pueden lograr esto de dos maneras: mediante la replicación sintética o física de activos seleccionados. Estas son sus características.

ETFs replicados físicamente

Como su nombre indica, este método implica comprar los activos físicos que se incluyen en un determinado ETF. Esto podría ser oro, plata o la compra de acciones del S&P 500, si el propósito del ETF es imitar un índice seleccionado. En este caso, el número de acciones compradas por el fondo corresponde a la estructura de acciones 1:1 del índice S&P 500. En el caso de las acciones líquidas de gran capitalización del mercado estadounidense, el uso de la replicación física no es un problema. Independientemente del tamaño de la demanda del fondo, los mercados proporcionarán la liquidez necesaria para que el fondo pueda replicar el rendimiento del índice.

Límites a la réplica física

Surge un problema si la demanda de un fondo es mayor que la liquidez disponible en los instrumentos replicados. Esta situación puede surgir en el caso de fondos con exposición a acciones de mercados emergentes o a nuevos sectores de mercado innovadores. En tal caso, es posible que la bolsa de valores no proporcione demanda para el fondo ETF.

Otra situación problemática es cuando un fondo pretende comprar un alto porcentaje de todas las empresas. Dependiendo del mercado, esto puede crear obligaciones y comisiones adicionales para el gran accionista, en cuyo caso la cartera del ETF en cuestión se reduce en las cantidades correspondientes, frenando su crecimiento. Por este motivo, estos ETF evitan adquirir altos porcentajes de las acciones de una empresa.

Solución al problema

En esta situación, un ETF puede sustituir activos que no puede comprar directamente por otros muy similares. Por ejemplo, un fondo que invierte en empresas de materias primas podría empezar a comprar acciones de empresas responsables de la infraestructura de las minas.

Sin embargo, esta situación contradice un poco la idea de los ETF, que supuestamente representan fielmente activos específicos y no compran instrumentos correlacionados según la decisión de los analistas. En caso de quiebra de un ETF con respaldo físico (por ejemplo, ETF respaldado por oro o plata como iShares IGLN.UK o ISLN.UK) en el modelo de replicación física, los activos mantenidos deben cubrir el 100% de los pasivos del fondo con los inversores.

ETFs replicados sintéticamente

Si los métodos anteriores resultan insuficientes, los ETF utilizan la replicación sintética. Esto implica crear un contrato para intercambiar la tasa de rendimiento de los activos mantenidos por el fondo.

Así es como un fondo ETF puede ofrecer una tasa de rendimiento sobre activos que no posee físicamente. Sin embargo, dicho fondo tiene acceso a la tasa de rendimiento generada por los activos a través de un acuerdo de swap individual, como por ejemplo con un gran banco de inversión.

Modelo de riesgo

La replicación sintética se considera menos segura. Un factor de riesgo adicional es la participación de un tercero en este modelo, como, por ejemplo, un banco de inversión que es garante. En el caso de la replicación sintética, si el banco u otra institución que garantiza los rendimientos de los activos del fondo sintético quiebra, los inversores pueden tener problemas para recuperar sus fondos de inversión ETF.

Los defensores de los ETF sintéticos señalan los menores costos operativos. Los partidarios de los fondos sintéticos también señalan que en el caso de fondos replicados físicamente, hay un tercero adicional que posee y protege los activos recaudados y que también puede ser un factor de riesgo adicional.

¿Modelo de ETF de distribución o acumulado?

Los dos tipos básicos de clases de acciones de ETF son las de "distribución" y las de "acumulación". Los fondos de distribución distribuyen los ingresos obtenidos de los activos que poseen al inversor mediante el pago de dividendos. Los fondos en el modelo de acumulación reinvierten esos ingresos para aumentar la valoración y el capital del fondo.

Los dos tipos básicos de clases de acciones de ETF son las de "distribución" y las de "acumulación". Los fondos de distribución distribuyen los ingresos obtenidos de los activos que poseen al inversor mediante el pago de dividendos. Los fondos en el modelo de acumulación reinvierten esos ingresos para aumentar la valoración y el capital del fondo.

Distribuir ETFs

La mayoría de los instrumentos financieros agrupados en una cartera de ETF pueden generar ingresos. En el caso de los ETF de bonos, los ingresos pueden ser tipo de interés fijo. En el caso de acciones compradas por un ETF, los ingresos pueden provenir de dividendos. Tenga en cuenta que también se aplican diferentes reglas e impuestos a los dividendos de empresas en diferentes países, por lo que la cantidad de dividendos que recauda un ETF puede variar.

Un ETF que posee bonos o acciones distribuye continuamente ingresos a sus inversores, que pueden utilizarlos para cualquier propósito. Algunos ETF tienen un modelo de cartera orientado a empresas de dividendos, de modo que se puede predecir que los dividendos pagados por dichos fondos serán cíclicos. Cuando los fondos de distribución tienen acciones de dividendos, los ingresos se utilizan para realizar distribuciones a los tenedores de fondos en intervalos específicos, a menudo mensual, trimestral, semestral o anual.

En la práctica, esto significa que la distribución de los ETF tiene un modelo más complicado debido a la diferencia temporal entre el momento en que el fondo recibe dividendos o intereses y el momento en que se paga a los tenedores del fondo, pero esta diferencia puede variar, lo que puede exponer al fondo a los movimientos del mercado. El fondo de distribución del ETF reinvertirá los dividendos y los intereses, pero luego venderá los activos cuando llegue el momento de pagar los dividendos. Esta situación no incide directamente en las complicaciones por parte de los accionistas.

Acumular ETFs

Al acumular ETFs, el fondo reinvierte los ingresos en más acciones y bonos, contribuyendo así al crecimiento del capital de los tenedores del fondo. Cuando los fondos acumulativos mantienen acciones de ingresos, los ingresos se utilizan para financiar distribuciones a los tenedores de fondos en intervalos específicos, generalmente mensual, trimestral, semestral o anual.

Los ETFs acumulativos son más eficientes desde el punto de vista fiscal para los inversores que mantienen posiciones durante largos períodos de tiempo porque no hay necesidad de una declaración de impuestos sobre los dividendos recibidos.

Resumen

La elección entre estos dos modelos de ETF depende de si el inversor quiere recibir ingresos regulares de la inversión o quiere acumular capital en posiciones y no contabilizar los dividendos recibidos en base fiscal.

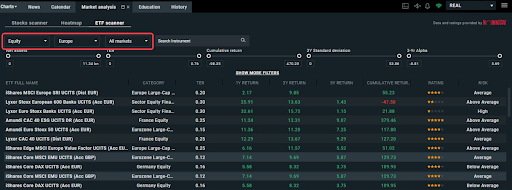

Nuestra plataforma xStation tiene un escáner de ETF incorporado que permite filtrar el modelo de ETF para que los clientes puedan encontrar fácilmente ETF interesantes de dividendos y acumulación (acrónimos 'Acc' y 'Dist') y utilizar herramientas de selección avanzadas.

Escaner de ETFs de la xStation

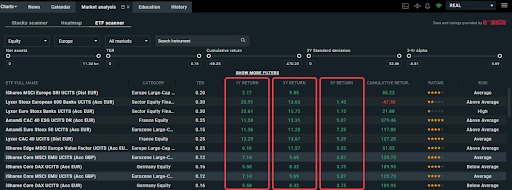

En XTB entendemos lo importante que es para nuestros clientes filtrar el mercado, encontrar y analizar exactamente aquellos instrumentos que corresponden a sus necesidades personalizadas. Por ello hemos creado y puesto a disposición en la plataforma xStation5 el ETF Scanner, que sirve como herramienta de selección y búsqueda de ETF de sectores específicos.

Filtros primarios

El ETF Scanner es una herramienta disponible en la plataforma de negociación xStation, en la pestaña 'Análisis de mercado', y le permite buscar ETF de manera eficiente utilizando filtros avanzados.

El escáner de ETFs te permite filtrar ETFs basados en:

- la región o zona en la que está listado el ETF.

- tipo de ETF, por ejemplo si está basado en materias primas, acciones o un modelo mixto.

- tipo de mercado en el que cotiza. Hay mercados desarrollados, mercados mixtos y mercados emergentes, que son de creciente interés para los inversores.

Filtros adicionales

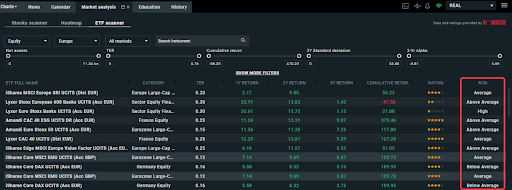

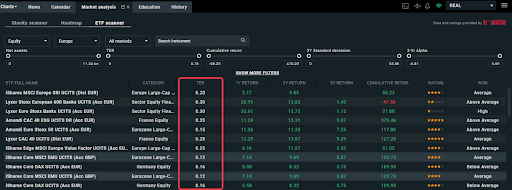

Ratios de riesgo

Sabemos que los inversores que buscan ETF calculan el riesgo, que es una de las principales características de una inversión en ETF. Es por eso que también proporcionamos calificaciones de riesgo de empresas de investigación como Morningstar para ETF seleccionados. Estas puntuaciones se basan en el desempeño histórico de un fondo determinado, comparándolo con el desempeño de otros fondos comparables. Cuanto mayor sea la calificación que tenga un ETF determinado, mejor indicará su desempeño pasado.

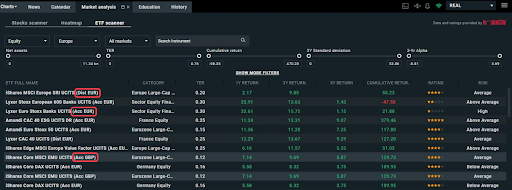

Datos de tasas de retorno

El escáner ETF xStation también tiene datos avanzados disponibles sobre un ETF determinado, como información sobre sus tasas de rendimiento pasadas en un horizonte año a año, 1 año, 3 años e incluso 5 años. También añadimos ratios Alfa y Beta a los ETF, que son utilizados por muchos inversores para calcular la rentabilidad de sus inversiones.

Costes de inversión en ETFs

En el escáner de ETFs de la xStation también se añade información sobre TER (Total Expanse Ratio), que tiene en cuenta el coste total asociado con la gestión y operación de cierto ETF. Estos costes incluyen principalmente tarifas de gestión y otros, costes adicionales (como tarifas legales o costes operativos), por los que el valor del ETF se reduce. Desde el punto de vista del inversor, cuanto menor sea el TER, menores serán los costes operativos que tendrá el ETF.

Activos netos y desviación estándar

El escáner ETF xStation también proporciona el valor liquidativo del ETF, es decir, el valor financiero del fondo menos todos sus pasivos financieros e información sobre la desviación estándar, que puede utilizarse como medida de la volatilidad del precio del instrumento.

Modelo de dividendo

Hay dos tipos de distribución principales de ETF. Un ETF de distribución (a menudo denominado "Dist") paga todos los dividendos o intereses devengados, por lo que los inversores reciben pagos anuales. Por otro lado, los ETF de acumulación (a menudo denominados "Acc") reinvierten dividendos o ingresos por intereses, por lo que los inversores obtienen ganancias sobre una base de interés compuesto.

¿Cuándo elegir invertir en ETFs?

Los ETFs son una propuesta de inversión atractiva para quienes desean invertir en un sector amplio o están menos interesados en la investigación y la situación de empresas individuales. Determinar dichos detalles puede llevar mucho tiempo y conocimientos.

Los ETFs son una propuesta de inversión atractiva para quienes desean invertir en un sector amplio o están menos interesados en la investigación y la situación de empresas individuales. Determinar dichos detalles puede llevar mucho tiempo y conocimientos.

Los ETFs permiten invertir en empresas que tienden a tener un buen desempeño. A veces, a sectores como la banca les va bien y todas las acciones bancarias ganan, pero otros sectores, como las nuevas tecnologías, enfrentan riesgos diferentes. Estos sectores pueden ser inversiones más atractivas con rendimientos potencialmente más altos, pero elegir una empresa en particular puede requerir experiencia profesional, mientras que los ETF le permiten beneficiarse de muchas empresas.

Los ETFs ofrecen facilidad de entrada y son fáciles de vender debido a su alta liquidez y negociación diaria en la mayoría de las plataformas. Algunos inversores optan por crear una cartera mixta utilizando acciones y ETF. Al elegir una estrategia individualmente, es importante comprender las características de los ETF y seguir las industrias de su elección.

Horario operativo de los ETFs

¿Qué pasa con los horarios de negociación de ETF disponibles? Esta información es especialmente importante para los comerciantes diarios. La negociación de ETF está disponible de lunes a viernes, cuando las bolsas de valores están abiertas. El horario comercial abierto depende del tipo de cambio. Durante los fines de semana, las bolsas están cerradas y los precios de los ETF son estáticos. El resto del tiempo, los precios de los ETF fluctúan constantemente.

¿Qué pasa con los horarios de negociación de ETF disponibles? Esta información es especialmente importante para los comerciantes diarios. La negociación de ETF está disponible de lunes a viernes, cuando las bolsas de valores están abiertas. El horario comercial abierto depende del tipo de cambio. Durante los fines de semana, las bolsas están cerradas y los precios de los ETF son estáticos. El resto del tiempo, los precios de los ETF fluctúan constantemente.

Por supuesto, el mejor momento para negociar con ETF es durante los períodos de muy alta liquidez, cuando la volatilidad del mercado es mayor. Cuando hay altos volúmenes de negociación en el mercado, la volatilidad de los ETF aumenta. Podría verse influenciado por la publicación de noticias políticas o empresariales importantes, pero también por el sentimiento positivo o negativo en el sector de mercado definido. Pero si trata su inversión en ETF como a largo plazo, no necesita seguir la volatilidad temporal del mercado.

¿Cuáles son las diferencias entre los ETFs y los fondos de inversión?

¿En qué se diferencia un ETF de un fondo indexado?

¿Qué son y cómo invertir en ETF activos?

Este material es una comunicación publicitaria. La presente comunicación publicitaria no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley de los Mercados de Valores y de los Servicios de Inversión.

La presente comunicación publicitaria se ha preparado con la mayor diligencia, transparencia y objetividad posible, presentando los hechos conocidos por el autor en el momento de su creación y está exento de cualquier elemento de análisis. Esta comunicación publicitaria se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual, y no representa ninguna estrategia de inversión ni recomendación.

En caso de que la comunicación publicitaria contenga información sobre el rendimiento o comportamiento del instrumento financiero al que se refiere, esto no constituye ninguna garantía o previsión de resultados futuros. El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene la presente comunicación publicitaria.