El mundo de los ETFs (fondos cotizados) es amplio y diverso, y con la estrategia correcta y un planteamiento de búsqueda del conocimiento, puede proporcionar muchas oportunidades de inversión. Lograr los objetivos financieros a través de ETFs depende de una estrategia de inversión bien elaborada. Este artículo desmitifica la selección de ETFs y asignación de presupuesto, proporcionándote puntos de vista viables para afinar tu método. Puede que después de leerlo estés preparado para construir o impulsar tu propia estrategia de inversión en ETFs. Empecemos conociendo algunas estrategias de inversión en ETFs.

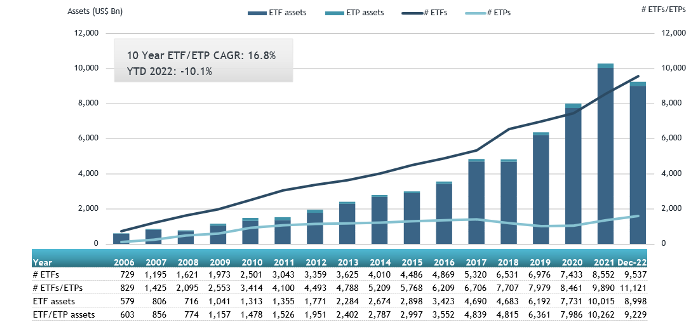

A pesar de un año 2022 débil para las acciones, el mercado global de ETFs consiguió ingresos de 856 mil millones de $, el segundo mayor después de los $1,29 trillones en 2021. Una media a 10 años de activos ETF/ETP bajo gestión CAGR es una tasa excepcional del 16,8%. La industria global de los ETFs tenía 11.119 productos, con 22.860 listas, activos de US$9.229 Tn, desde 671 proveedores en 81 mercados en 64 países a finales de diciembre de 2022. Fuente: ETFGi from ETF/ETP sponsors, exchanges and regulatory filings

Características de los ETF en corto

Los fondos cotizados (ETFs) son vehículos de inversión diversificada que ofrecen exposición a varios tipos de activos como índices, metales preciosos, materias primas o sectores específicos, permitiendo a los inversores mitigar el riesgo mientras buscan oportunidades de crecimiento. Los ETFs cotizan en mercados globales, al igual que las acciones al contado. Los inversores pueden elegir ETFs que replican un índice, bonos, ETFs internacionales o ETFs de sectores específicos que proporcionan exposición a tecnología, dividendos de acciones o mercados de materias primas.

La clave es tener una estrategia y entender los riesgos. Considera modificar tu tolerancia al riesgo, horizonte temporal y objetivos de inversión a la hora de construir una cartera. Además, rebalancear la cartera puede ser crucial para la asignación de activos deseada. Lo más importante es que los ETFs te permiten acceder a sectores que de otra manera requerirían un conocimiento en profundidad y una investigación individual de acciones. Los inversores tienen acceso a una amplia variedad de ETFs que siguen a índices importantes como el S&P 500 o el Nasdaq, así como activos que proporcionan exposición a ciertos tipos de activos, regiones o sectores como el tecnológico o bancario. Comparemos las acciones con los ETFs.

Trucos de inversión

Una vez conozcas la estructura de los ETFs y los diferentes tipos que existen, puedes aplicar tu propia estrategia. ¿Cuáles son los trucos más importantes?

Una vez conozcas la estructura de los ETFs y los diferentes tipos que existen, puedes aplicar tu propia estrategia. ¿Cuáles son los trucos más importantes?

- Es crucial establecer tu objetivo de inversión y horizonte temporal.

- Analiza tu presupuesto antes de invertir para limitar el riesgo.

- Invierte cantidades limitadas en cada ETF para evitar consecuencias derivadas de la volatilidad.

- Evalúa el tamaño de tus inversiones de manera conservadora.

- Controla siempre tus emociones a la hora de invertir dinero.

- Rebalancea la cartera de manera regular únicamente si tus conocimientos y foco de investigación son altos.

- Elige ETFs sobre los índices de mercado que quieras tener en tu cartera.

- Intenta alternar estrategias agresivas y de aversión al riesgo.

- Realiza siempre cierta investigación sobre el ETF en el que vas a invertir.

- ¿Inversión pasiva o activa? Analiza el potencial y los riesgos de ambas.

- Familiarízate con los conceptos de riesgo/recompensa y margen de seguridad.

- Pregúntate a ti mismo: ¿por qué eres tan optimista sobre el futuro de un sector o índice concreto?

- No entres en pánico durante las correcciones del mercado, pero prepárate para cortar las pérdidas si fuera necesario.

- No intentes la estrategia de “medir el mercado” si tus conocimientos, confianza y comprensión del riesgo son bajas.

- Con una visión de inversión a largo plazo, puedes utilizar una estrategia DCA (Dollar - Cost-Average - Coste promedio de inversión).

- Elige la mejor cuenta de bróker para comenzar un proceso, pero pruébalo antes de invertir.

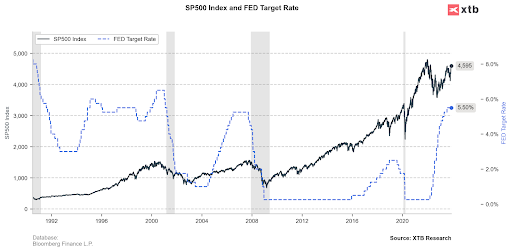

Los ETFs en los mayores índices de acciones del mercado son muy populares, siendo el estadounidense el S&P 500. El gráfico anterior refleja su rendimiento (línea negra) desde 1990 hasta 2023, con los niveles de tipos de interés de la Reserva Federal (línea azul). Como vemos, la correlación entre los niveles de tipo de interés de la Fed y el rendimiento del mercado de las acciones no es obvia y definida. Tras la burbuja llamada dot-com en la década de los 2000 y el GFC en 2008, el S&P se debilitó con los recortes de tipos de la Fed. A su vez, a pesar de los tres crashes de las acciones (2000, 2008 y 2020) y un rendimiento a largo plazo del S&P 500, el mayor índice de acciones del mercado global es excelente (subiendo desde los 400 puntos a los 4.600 puntos entre 1990 y 2023). Fuente: Bloomberg Finance LP, XTB Research

7 estrategias de inversión en ETFs

Inversión a largo plazo / holding

Los ETFs son un instrumento que utilizan principalmente los inversores a largo plazo por un gran número de motivos. Una estrategia popular entre inversores de ETFS es la sencilla inversión a largo plazo. En resumen, se basa en la creencia de que el mercado u otros activos que siguen el fondo de ETFs está en una tendencia largoplacista. Los inversores a largo plazo, llamados “holders”, no prestan atención a correcciones temporales del mercado y no se inclinan a vender sus participaciones de ETFs. Tienden a emplear periodos de descenso cuando el sentimiento es débil para comprar e incrementa sus posiciones.

Especulación

Como norma general, los especuladores tienen un horizonte temporal entre corto y medio plazo. A menudo la asunción desempeña un escenario específico. Éste podría ser, por ejemplo, comprar un ETF del oro antes de una ralentización económica y un debilitamiento del dólar de EE. UU. También podría ser la compra de ETFs sobre mercados emergentes y China, esperando que el sentimiento mejore tras un periodo desastroso para las acciones chinas. Por otro lado, los especuladores también pueden elegir ETFs que ofrecen exposición a sectores específicos del mercado como nuevas tecnologías o salud.

Trading

Los inversores activos utilizan no sólo la convicción especulativa, sino también cierto número de indicadores, incluyendo análisis técnico, para abrir posiciones. Los inversores a menudo están en el mercado durante poco tiempo y mantienen posiciones abiertas de uno a varios días. Suelen elegir instrumentos derivados sobre ETFs, que se caracterizan por el apalancamiento. El apalancamiento incrementa el riesgo de inversión, a la vez que les permite abrir posiciones más grandes y obtener mayores beneficios (o pérdidas).

DCA

Algunos inversores creen que la clave de una estrategia para obtener beneficios de inversión a largo plazo se llama “Dollar Cost Averaging” o DCA (Coste promedio de inversión). Esto implica la compra de ETFs seleccionados regularmente, sin prestar atención al sentimiento del mercado o las condiciones del mercado. En vez de abrir una posición grande, los inversores que utilizan esta práctica abren una serie de inversiones pequeñas, a cortos intervalos de tiempo, independientemente del precio. La estrategia a menudo también implica la llamada pérdida media.

Momentum/dinamismo

Los inversores dinámicos esperan al momento adecuado para empezar a invertir. Esto ocurre a menudo cuando el estado de ánimo es muy negativo o tiene lugar algún evento que creen desencadenará una demanda adicional. En los mercados esto podría ser el retroceso de la narrativa “agresiva” de los miembros de la Fed y las expectativas asociadas de la flexibilización monetaria a través de recortes de tipos (a menudo positivo para acciones y bonos). También pueden ser las expectativas de noticias que mejoren el sentimiento alrededor de un sector concreto o las acciones de empresas seleccionadas, como por ejemplo la subida del Chat GPT y la euforia asociada en las acciones tecnológicas y fabricantes de chips.

Siguiendo la tendencia

Los inversores que no estén cómodos con comprar cuando la acción está perdiendo, tienden a elegir la estrategia de invertir siguiendo la tendencia. Con el principio de “la tendencia es tu amiga”, estos inversores conectan con tendencias actuales del mercado. Tradicionalmente, cuanto antes la definan, más beneficios pueden registrar de la tendencia en curso.

Llevar la contraria

Los llamados “inversores contrarios” creen que la mayor parte de los mercados a menudo se equivocan. Incluso si el consenso es correcto, los contrarios esperan el momento en que el optimismo o pesimismo sea exagerado.

Tienden a vender acciones en un momento en que el optimismo es muy alto y el mercado está convencido de que los índices subirán de nuevo. Por otro lado, cuando el sentimiento mengua poco a poco y las acciones se abaratan, es más probable que los inversores contrarios compren acciones sobrevaloradas. A menudo son muy activos durante el pánico y las caídas en los mercados.

El problema aquí, sin embargo, es determinar el momento en el que el sentimiento se inclina de manera exagerada en cualquier dirección. El problema básico de las estrategias contrarias no es solo el conocimiento, el control de las emociones y la profesionalidad. Sobre todo, la opinión de los contrarios no solo tiene que ser diferente de las creencias de los inversores, sino que también debe ser más precisa y mejor, lo que hace que esta estrategia sea extremadamente difícil.

ETFs vs acciones

A menudo los ETFs ofrecen exposición a docenas o cientos de diferentes empresas cotizadas, siguiendo al índice o sectores específicos. La inversión en acciones individuales conllevan la compra de acciones de solo una empresa (o más si el inversor compra más de una acción de la empresa). Debido al mayor número de acciones que los ETFs acumulan, a menudo tienen menor volatilidad comparado con las acciones. Además tampoco son tan propensos a los riesgos asociados con la inversión en una sola empresa. Algunos fondos de índices siguen los movimientos de precio de todo el índice de acciones del mercado, que incluyen desde decenas hasta cientos de acciones de diferentes empresas. Las acciones individuales a menudo son mucho más volátiles que los ETFs.

Acciones

- El análisis e investigación pueden llevar algo más de tiempo.

- Mayor volatilidad.

- Riesgo de que las acciones que has comprado no superen los beneficios del índice general.

- Riesgo asociado con eventos y la valoración de una sola empresa.

- Riesgo de que la cuota sea mayor.

- Posibilidad de vencer el rendimiento del mercado.

ETFs

- Diversificación de inversión y menor volatilidad.

- Ahorro de tiempo, exposición a acciones de decenas o cientos de empresas de una sola vez.

- Posibilidad de elegir entre fondos centrados exclusivamente en una sola región.

- Libertad de exposición a un sector del mercado concreto.

- Menor volatilidad.

- Riesgos asociados con un mayor descenso en el sentimiento del mercado bursátil.

- Riesgo de que un ETF específico rendirá mucho peor que la acción más fuerte.

- La inversión implica aceptar el rendimiento que refleja la “media del mercado”.

- Coste de inversión adicional (TER).

Importante: Los ETFs tienen riesgo. Difícilmente podemos esperar que la valoración de un fondo que acumula decenas o cientos de acciones de diferentes empresas que dependan de una sola de ellas. El riesgo es de un posible debilitamiento del sentimiento de las acciones, lo que podría llevar a descenso en casi todas las acciones y índices cotizados que replica el ETF.

Ventajas e inconvenientes

Ventajas

- Excelente para la inversión pasiva y a largo plazo.

- Tanto para inversores noveles como profesionales.

- Bajo nivel de entrada, bajas tarifas (TER) y gran liquidez.

- Riesgo limitado y posibilidad de diversificación de cartera.

- Debido a la diversificación, la volatilidad puede ser menor comparado con acciones individuales.

- Posibilidad de invertir en un puñado de activos como índices, bonos o materias primas.

- El inversor puede estar seguro de que el índice muestra exactamente el mismo comportamiento con el índice de acciones, como por ejemplo el S&P 500 o el Nasdaq 100.

Inconvenientes

- Puede no ser apropiado para inversores a corto plazo que prefieren un estilo de inversión más agresivo.

- El menor riesgo se equilibra con menores beneficios.

- Los fondos seleccionados por los inversores pueden no funcionar tan bien como querrían comparados con empresas principales o índices durante el mercado alcista.

- La diversificación no garantiza beneficios y puede conllevar pérdidas.

- En una cartera, unos cuantos fondos pueden arruinar el rendimiento de aquellos que funcionan bien.

- Riesgo de desajuste de un ETF en la cartera.

- Una concentración excesiva de capital en la inversión pasiva puede limitar la asignación de opciones hacia activos más arriesgados (posibilidad de rentabilidad excelente).

Riesgo y diversificación

Ahora, veamos el proceso de equilibrar el riesgo con los beneficios dentro de tu propia cartera. Aquí es donde entra la asignación de activos. La diversificación es clave en cualquier estrategia de inversión. Los ETFs proporcionan inversión en una gran variedad de activos. Podría reducir el riesgo de inversión general, la volatilidad y optimizar los beneficios.

Importante: a los inversores más jóvenes sobre todo a menudo se les recomienda asignar una parte mayor de sus carteras en fondos de acciones sobre índices para maximizar los beneficios durante sus años antes de la jubilación. Este enfoque hacia las acciones, sin embargo, debe equilibrarse a través de otros tipos de activos para asegurar una cartera bien diversificada. Otros tipos de activos a considerar:

- Bonos

- Materias primas

- Activos alternativos

Los ETFs ofrecen todo esto: una exposición a acciones a través de bonos, materias primas y ETFs de sectores específicos.

Tolerancia al riesgo y horizonte de inversión

La tolerancia al riesgo y el horizonte temporal son dos factores cruciales que deben influenciar tu estrategia de inversión en ETFs. Tu tolerancia al riesgo es tu disposición y capacidad de gestionar posibles fluctuaciones y pérdidas en el valor de tus inversiones en ETFs. Para evaluar tu tolerancia al riesgo al invertir en ETFs debes tener en cuenta valores como la edad, tolerancia al riesgo y cantidad disponible para invertir. Un horizonte temporal prolongado te permite resistir las fluctuaciones del mercado y obtener las recompensas del rendimiento de los ETFs seleccionados a largo plazo.

Rebalanceo y ajuste

Además de la diversificación y comprensión de tu tolerancia al riesgo y periodo de inversión, puede ser crucial una revisión y ajuste de la cartera regularmente para mantener tu asignación preferida de activos; si eres un profesional. El proceso conlleva la venta de ciertos activos y la compra de otros para mantener la asignación deseada de activos. Para conseguir una asignación ideal de activos debes seguir los siguientes 8 pasos:

- Investigar sobre los sentimientos del mercado financiero.

- Mirar índices, bonos, secciones específicas, sectores, materias primas o metales preciosos.

- Pensar sobre qué estrategia quieres ejecutar.

- Analizar y elegir los mejores ETFs para lograr tus objetivos.

- Crear pequeños presupuestos para inversiones.

- Identificar el objetivo de la asignación.

- Establecer la tolerancia a la volatilidad y resultados de la cartera.

- Ejecutar la compra o venta de ETFs para lograr la asignación ideal de activos.

Importante: Rebalancear la cartera no es algo crucial y los inversores a largo plazo pueden negar que lo hacen. El rebalanceo regular, habitualmente cada seis meses o cuando la cartera se ha desviado 5 puntos porcentuales o más de su asignación de objetivo, asegura que tu estrategia de inversión permanece alineada con tus objetivos financieros. Algunos brókers ofrecen a los inversores herramientas especiales para las estrategias de inversión pasiva en ETFs, como los Planes de Inversión en ETFs. Recuerda que el rebalanceo también implica riesgos y que puede ser un error. Los activos que venderás y comprarás pueden obtener malos resultados en comparación con los resultados anteriores de tu cartera.

FAQ

Sí, la inversión en ETFs es una buena estrategia debido a su bajo coste, diversificación y capacidad de empezar con una variedad de acciones. Son ideales para inversores principiantes y ofrecen un potencial de inversión a largo plazo, incluso para inversores profesionales. Crear una cartera diversificada debería ser el objetivo de un inversor a largo plazo. Los ETFs son mucho más baratos que los fondos mutuos. Cualquier fondo puede ser mucho más caro que la inversión en ETFs populares, también con resultados inciertos.

Si, existen inconvenientes a la inversión en ETFs, incluyendo costes de comisión por la compra y venta, y un potencial riesgo de mercado que puede derivar en pérdidas. Los ETFs también pueden ser más caros que la inversión en acciones individuales debido al coste de retención (TER). Indudablemente, los ETFs sobre índices no son tan “seguros” como los valores de renta fija como los bonos o fondos de renta fija. La valoración de cualquier ETF depende del sentimiento de los inversores, que está en constante cambio.

Los ETFs, o fondos cotizados, son instrumentos financieros que funcionan de manera similar a las acciones, ofreciendo una cartera diversificada de activos, y cubriendo varias estrategias de inversión, habitualmente a bajo coste de retención (TER). Como activo dirigido principalmente al inversor a largo plazo, los ETFs a menudo reflejan el rendimiento de índices del mercado de acciones (como el Nasdaq100, S&P 500, DAX etc.) o el rendimiento de acciones de sectores específicos, como la tecnología, cuidado de la salud o consumo discrecional.

La asignación de activos es importante en la inversión con ETFS porque ayuda a equilibrar el riesgo/recompensa en cualquier cartera de inversión. Ocurre al dividir la inversión entre diferentes tipos de activos basados en la tolerancia al riesgo, conocimiento y objetivos. Puede ser crucial para optimizar la estrategia, pero hay otros dos puntos importantes a tener en cuenta: lo primero es la visión a largo plazo de la posesión de ETFs y que a veces no hacer nada es la mejor estrategia, igual que la filosofía de inversión de Warren Buffett. Lo segundo es que todos los inversores cometen errores porque es difícil evitarlos. Es más, habitualmente cualquier inversor activo acepta más riesgo que un inversor con objetivos a largo plazo.

No existe algo como el mejor ETF porque los resultados futuros de cualquier ETF son inciertos. A su vez, podemos ver la mayor calidad del ETF, que puede ser parte de las finanzas personales de cada uno. Su coste de retención (TER) a menudo es bajo, con buenos resultados gracias a la tendencia de crecimiento en las acciones. Este tipo de activo puede ser parte de las finanzas personales, pero recuerda que el rendimiento de los ETFs sobre acciones depende de los resultados de las empresas subyacentes.

¿Cuáles son las diferencias entre los ETFs y los fondos de inversión?

¿En qué se diferencia un ETF de un fondo indexado?

¿Qué son y cómo invertir en ETF activos?

Este material es una comunicación publicitaria. La presente comunicación publicitaria no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley de los Mercados de Valores y de los Servicios de Inversión.

La presente comunicación publicitaria se ha preparado con la mayor diligencia, transparencia y objetividad posible, presentando los hechos conocidos por el autor en el momento de su creación y está exento de cualquier elemento de análisis. Esta comunicación publicitaria se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual, y no representa ninguna estrategia de inversión ni recomendación.

En caso de que la comunicación publicitaria contenga información sobre el rendimiento o comportamiento del instrumento financiero al que se refiere, esto no constituye ninguna garantía o previsión de resultados futuros. El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene la presente comunicación publicitaria.