- Primera decisión del BoJ con un nuevo jefe después de la partida del ultra moderado Kuroda

- Ueda ha enfatizado repetidamente recientemente que la política debe seguir siendo acomodaticia

- Según los comentaristas, Ueda no es un "fanático" de la herramienta de dirección de la curva de rendimiento.

- El BoJ cree que la crisis bancaria ha añadido mucha incertidumbre y que una subida de tipos prematura podría provocar un incumplimiento del objetivo de inflación a largo plazo

- Las proyecciones económicas pueden ser clave para la reacción, en particular si veremos a la inflación en la meta para la fecha prevista.

- La decisión debe publicarse el viernes a las 00:00 CEST

El Banco de Japón sigue siendo el último bastión de la política monetaria ultralaxa en el mundo. Sin contar el ajuste en la herramienta de dirección de la curva de rendimiento, los tipos de interés se han mantenido sin cambios durante bastante tiempo (se redujeron a niveles negativos durante la pandemia). Aunque la inflación superó la meta, según el BoJ, esto se debió a factores temporales y además el nuevo jefe indica que la inflación caerá por debajo del 2% a finales de este año.

Salarios mas altos

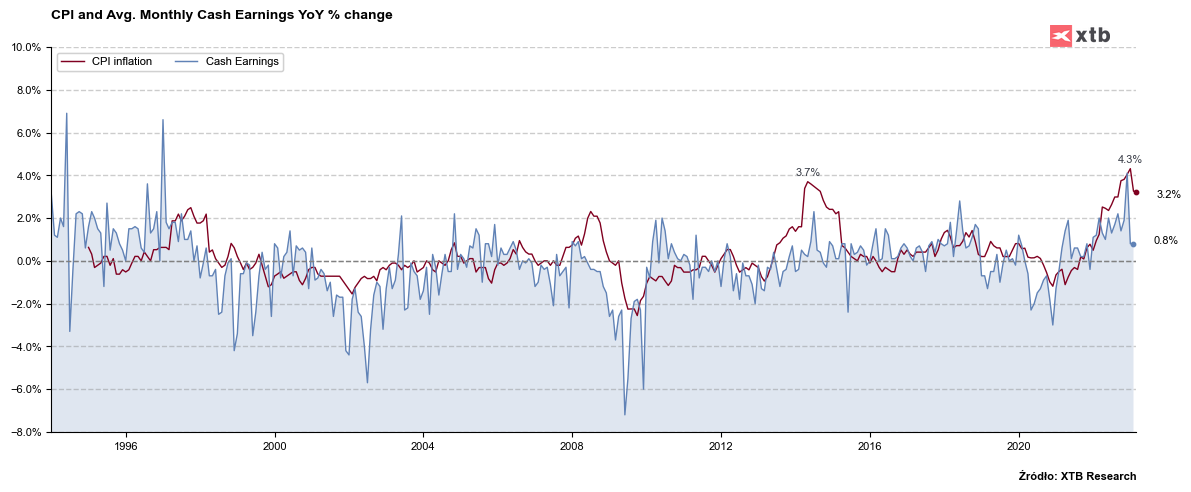

Los mercados tenían la esperanza de que el nuevo jefe del BoJ aportaría frescura a la política y saldría de la política monetaria ultrabaja en la que Japón ha estado atrapado en las últimas décadas. Esto fue respaldado por el crecimiento de los salarios, que no solo está en línea con la meta de inflación del 2%, sino que también apunta a una mayor presión alcista. Se espera que las negociaciones salariales anuales produzcan los mayores aumentos salariales en 3 décadas con un 3,8 % a/a. Anteriormente, se especificó que un crecimiento salarial del 3% era un requisito previo para iniciar discusiones sobre una política monetaria más estricta. A pesar de que los salarios ya están creciendo con mucha más fuerza, no hay declaraciones sobre el endurecimiento de la política monetaria.

Ganancias mensuales en crecimiento anual: aquí vemos una marcada disminución en el último mes, pero anteriormente el ritmo sugería un impacto positivo en la inflación. Las negociaciones salariales deberían contribuir nuevamente al fuerte crecimiento de los salarios mensuales. Fuente: Bloomberg, XTB

Ganancias mensuales en crecimiento anual: aquí vemos una marcada disminución en el último mes, pero anteriormente el ritmo sugería un impacto positivo en la inflación. Las negociaciones salariales deberían contribuir nuevamente al fuerte crecimiento de los salarios mensuales. Fuente: Bloomberg, XTB

Control de la curva de rendimiento

El programa de control de la curva de rendimiento (YCC) sigue siendo uno de los factores más importantes. El año pasado, se realizó un aumento de dos veces en la banda de volatilidad para los rendimientos a 10 años, evitando un problema en el que los rendimientos a 8 y 9 años eran más altos que los rendimientos a 10 años, y permitiendo que se desmoronara una operación casi muerta en bonos a 10 años. El mercado especuló que el programa podría incluso ser abandonado, particularmente con el nuevo jefe del BoJ que se espera que no sea un gran fanático de la herramienta. Por otro lado, la crisis bancaria ha llevado a una mayor demanda de deuda segura, lo que ha reducido un poco los rendimientos y no requiere la corrección actual.

Macro proyecciones

La atención se centrará en el pronóstico de inflación para el año fiscal 2025. Si el pronóstico aquí cae por debajo del 2,0%, indicará una postura moderada por parte del Banco de Japón. En el caso de un pronóstico superior al 2,0%, se puede esperar que los cambios se presenten más adelante este año.

¿Cuál es el futuro del JPY?

No se puede descartar una sorpresa, sobre todo porque Ueda ha anunciado una revisión de la política monetaria anterior. Esta revisión puede sugerir que se avecinan cambios, aunque puede ser demasiado pronto para ellos. Además, las proyecciones macroeconómicas pueden dar una renovada esperanza en los mercados financieros de que los cambios serán más rápidos. Algunas instituciones privadas en Japón sugieren que los cambios en el YCC se anunciarán en junio o julio. Sin embargo, esto dependerá de si el BoJ ve la inflación en el objetivo antes de la fecha límite prevista.

Si el BoJ no sorprende, incluso podría ser posible salir cerca de 135 pt. antes de la decisión de la subida de tipos de la Fed, pero a partir de entonces, el par dependerá en gran medida de la política general de la Fed y de su "perturbación". Creemos que a pesar de los datos pro-inflacionarios del PIB, el dólar estadounidense debería comenzar a perder en los próximos días. La confirmación de esto sería un movimiento por debajo de los mínimos locales de mediados de marzo. Fuente: xStation5

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.