Mañana, 13 de octubre, los resultados de los principales bancos estadounidenses abrirán la temporada de resultados del tercer trimestre (primer trimestre financiero de 2024) para las empresas estadounidenses. JP Morgan (JPM.US), Wells Fargo (WFC.US) y Citigroup (C.US) presentarán resultados antes de la apertura del mercado. ¿Qué esperar del sector bancario y a qué prestarán atención los analistas?

- Los inversores esperan que los grandes bancos resulten ser los 'beneficiarios' de la situación más débil de los prestamistas regionales, que están luchando con salidas de clientes y pérdidas en bonos y bienes raíces.

- El mercado ve especialmente a JP Morgan (ratio CET1 del 13,8%) como el principal ganador; se espera que Wells Fargo y Citigroup obtengan resultados significativamente más débiles. La próxima semana conoceremos los resultados de Bank of America, Goldman Sachs (ambos el 17 de octubre) y Morgan Stanley (el 18 de octubre)

- Los analistas de JP Morgan no esperan salidas de depósitos ni problemas de liquidez en los grandes bancos. Señalaron que incluso en marzo y abril de 2023 los grandes bancos de EE. UU. no experimentaron salidas de capital y, muy al contrario de las expectativas de algunos analistas, registraron un crecimiento de los depósitos, aumentando la liquidez ofreciendo nuevas oportunidades de negocio.

- Tipos de interés más altos y salidas de depósitos de bancos pequeños a grandes, "más seguros" y con una economía aún fuerte, pueden favorecer el desempeño de los cinco principales bancos estadounidenses, aunque riesgos y desafíos serios son evidentes en el horizonte.

- Los bancos compiten entre sí ofreciendo a los depositantes tipos de interés cada vez más altos; también tienen dificultades con los fondos del mercado monetario, que han comenzado a pagar hasta más del 5,5% a particulares y empresas que quieren invertir capital de forma pasiva. El sector bancario regional parece estar en una situación particularmente problemática y le resultará muy difícil competir con las instituciones más grandes. La temporada bancaria regional comenzará con el holding US Bancorp el 18 de octubre antes de la apertura de la sesión.

La economía sigue fuerte, pero el riesgo persiste

Después del colapso de tres bancos medianos en la primavera de 2023, el mercado tiene la tranquilidad de que las instituciones estadounidenses más grandes probablemente superarán la crisis y se están posicionando bien para beneficiarse de la (aún) continua fortaleza de Estados Unidos con una economía y tipos de interés más altos, lo que impacta positivamente en los ingresos por intereses. Por otro lado, sin embargo, deben hacer frente a una mayor competencia y ofrecer a los depositantes tipos de interés más altos sobre los depósitos. Además, la actividad (y la demanda) del crédito al consumo puede disminuir en 2024, cuando la economía se desacelere en un entorno de crédito caro. Los analistas de PIMCO esperan que el crecimiento de la economía estadounidense se debilite a finales de este año y entre el estancamiento y una recesión superficial en 2024.

Sin duda, los desafíos son considerables pero, a diferencia de los pequeños prestamistas, las instituciones más grandes pueden contar con más ayuda de la Reserva Federal y acceso a fondos a través de la ventanilla de préstamos. Del mismo modo, Wall Street no ve una oportunidad considerable entre ellos para materializar los riesgos sistémicos asociados con las crecientes pérdidas en bonos o bienes raíces comerciales (a los que los bancos regionales tienen una exposición relativamente mayor y potencialmente más peligrosa). Además, los inversores esperan que el capital fluya hacia los bancos más grandes, huyendo de los pequeños prestamistas regionales "inestables".

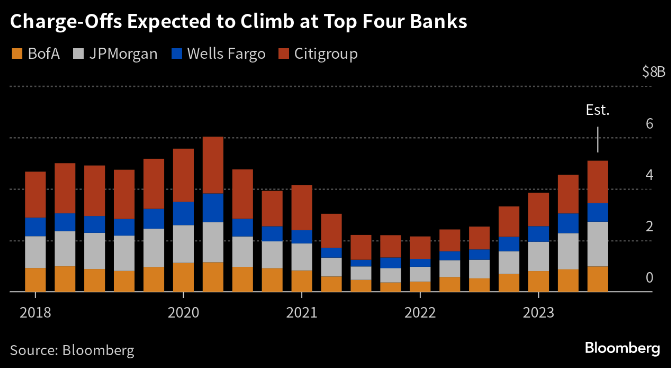

Los tipos de interés más altos también significan un mayor riesgo de quiebras e impagos de préstamos. Según datos de Bloomberg, los bancos más grandes de EE. UU. se enfrentan a la perspectiva de las mayores cancelaciones de "préstamos incobrables" desde el segundo trimestre de 2020. Se esperan provisiones para pérdidas crediticias en el tercer trimestre como máximo. Según los analistas, los bancos estadounidenses alcanzarán los 5.300 millones de dólares (un aumento interanual de casi el 100%), aunque históricamente todavía no son niveles muy altos. Fuente: Bloomberg Finance LP

A medida que crece la incertidumbre sobre la tendencia futura de la economía y la fortaleza de los consumidores a medio plazo puede verse bajo presión, Wells Fargo, Citi y JP Morgan están aumentando los 'fondos de emergencia'. Fuente: Reuters, Manya Saini

JP Morgan (JPM.US)

Los analistas del índice KBW han indicado recientemente que las acciones de JP Morgan podrían comportarse mejor debido a la creciente cuota de mercado del gigante bancario, el aumento de los volúmenes, los volúmenes de depósitos y una mejora general de las ganancias netas en 2023. Los datos de Bloomberg sugieren que es probable que el banco experimente la mayor fortaleza tasa de crecimiento entre los bancos de inversión estadounidenses. Se espera que las provisiones para pérdidas crediticias crezcan un 16% interanual. Un aumento en la cartera de préstamos del banco resultante indirectamente también de la adquisición del fallido First Republic Bank podría traducirse en ganancias adicionales debido a tipos de interés más altos.

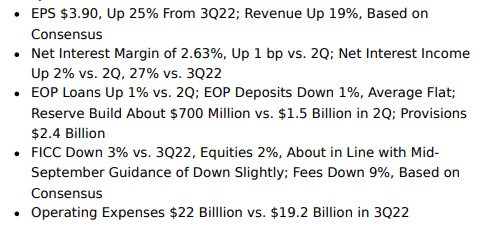

Ingresos estimados: 39.550 millones de dólares (crecimiento interanual del 19 %)

Ganancias estimadas por acción (EPS): $3,9 frente a $4,98 en el segundo trimestre (3,53 proyectados en el segundo trimestre de 2023, aumento interanual del 29%)

Margen de interés neto: 2,63% frente a 2,62% en el tercer trimestre de 2022

Gastos operativos: 22.000 millones de dólares frente a 19.200 millones de dólares en el tercer trimestre de 2022

Expectativas de resultados según los analistas de Bloomberg. Fuente: Bloomberg Finance LP

Wall Street espera una tendencia al alza en el beneficio por acción de JP Morgan, el banco más grande de EE.UU. Curiosamente, el precio de las acciones ha estado cayendo últimamente a pesar del aumento del BPA (línea roja). Si los resultados confirman un fuerte BPA, ¿JP Mogran afrontará un crecimiento dinámico? Fuente: Bloomberg Finance LP

Wells Fargo (WFC.US)

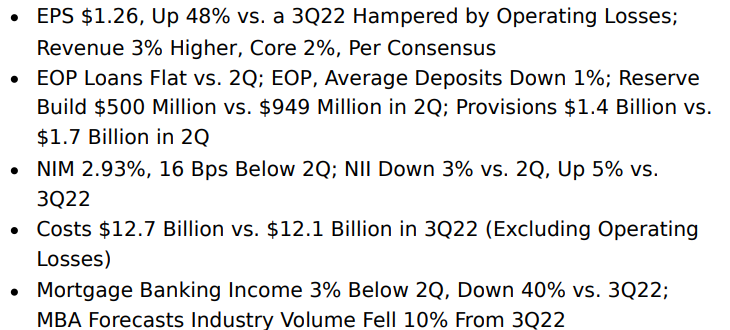

Los analistas señalaron que el banco se está recuperando lentamente de la agitación regulatoria, en la que recientemente reembolsó 35 millones de dólares en comisiones a los clientes que se les cobraron a pesar de los descuentos prometidos en las comisiones de las cuentas de inversión. Se espera que los ingresos hipotecarios caigan un 40% a partir del tercer trimestre de 2022 ante la reducción de la demanda de hipotecas agobiada por los elevados tipos de interés. Los analistas también esperan una disminución del 1% en los depósitos promedio, pero un aumento de casi un 50% menos en las provisiones para pérdidas crediticias en comparación con el segundo trimestre de 2023.

Ingresos estimados: 21.11 mil millones de dólares (modesto aumento interanual del 3%)

Ganancias estimadas por acción: $1,26 (hasta un 48 % interanual cuando se ve afectado por pérdidas operativas)

Gastos operativos: 12.700 millones de dólares frente a 12.100 millones de dólares en el segundo trimestre de 2022

Ingresos por comisiones: 1.400 millones de dólares frente a 1.700 millones de dólares en el segundo trimestre de 2023

Expectativas de ganancias según los analistas de Bloomberg. Fuente: Bloomberg Finance LP

Citigroup (C.US)

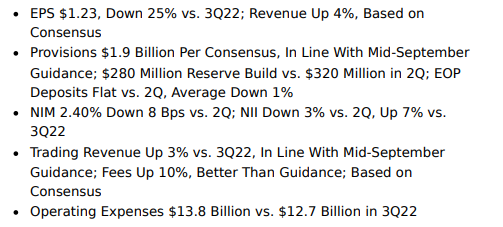

El banco está pasando por una reestructuración en la que se están vendiendo sus divisiones de banca de consumo extranjera. El mercado esperará comentarios de la directora ejecutiva Jane Fraser sobre la reestructuración en curso y posibles recortes de empleo. Se espera que las provisiones para pérdidas crediticias aumenten un 9% en el tercer trimestre. Wall Street espera que la cartera de préstamos y los ingresos por intereses de Citigroup se beneficien de la exposición a las tarjetas de crédito y de la normalización de la dinámica de esa industria en el tercer trimestre. Wall Street espera que los costes del banco aumenten trimestre tras trimestre y año tras año ($13,8 mil millones frente a $12,7 mil millones en el tercer trimestre de 2022), pero Citi todavía está en camino de cumplir con su previsión de costes anuales de no más de $54 mil millones (excluyendo el impacto de la FDIC).

Ingresos estimados: $19,22 mil millones (4% más y/y)

Ganancias estimadas por acción (EPS): 1,23 dólares frente a 1,37 dólares en el segundo trimestre de 2023 (estimado en 1,32 dólares en ese momento)

Expectativas financieras del tercer trimestre según los analistas de Bloomberg. Fuente: Bloomberg Finance LP

Gráficos de JP Morgan (JPM.US) y Wells Fargo (WFC.US), intervalo D1

Si observamos las acciones de JP Morgan (JPM.US), podemos ver que la acción del precio ya ha anulado la formación de "hombro-cabeza-hombro" bajista de la primavera y la acción ha logrado subir casi un 40% desde los mínimos de abril. El principal nivel de resistencia a corto plazo está alrededor de $149 - $150, donde vemos el retroceso de Fibonacci de 23,6 de la onda ascendente de 2020 y un nivel psicológico importante: la ruptura de esta área podría presagiar un repunte hacia máximos históricos. Por otro lado, una caída hasta la zona de alrededor de 140$ (importante soporte SMA200, línea roja) puede poner en duda la tendencia futura de las acciones del banco y, en un escenario bajista extremo, presagiar una prueba de los niveles de primavera de 2023.

Fuente: xStation5

Si observamos el gráfico de Wells Fargo (WFC.US), podemos ver que los tres promedios clave (SMA200, 100 y 50) parecen, por tanto, aún más importantes para ver la reacción de la acción tras los resultados del tercer trimestre. A diferencia de JP Morgan, las acciones de Wells Fargo no lograron recuperarse dinámicamente desde finales de abril de este año, y una reacción a la baja podría empujarlas a alrededor de $ 36, donde vemos el retroceso de 61,8 Fibonacci de la onda alcista de la primavera de 2020. Por otro lado, el informe podría crear una oportunidad de superar el SMA200 a 42 dólares por acción, lo que potencialmente podría significar un cambio en la tendencia alcista.

Fuente: xStation5Insight/2023/10.2023/10.10.2023_Looking%20Ahead%20to%20Bank%20Earnings%20Season/02-the-kbw-regional-bank-index.png?width=3404&height=1864&name=02-the-kbw-regional-bank-index.png) El índice bancario regional de EE. UU. todavía está cerca de los mínimos de junio de 2023, lo que podría sugerir que este no es el final de los problemas y desafíos que enfrenta el sector bancario. Las pérdidas en las carteras de bonos están aumentando, presionadas por el aumento de los rendimientos. Fuente: FactSet

El índice bancario regional de EE. UU. todavía está cerca de los mínimos de junio de 2023, lo que podría sugerir que este no es el final de los problemas y desafíos que enfrenta el sector bancario. Las pérdidas en las carteras de bonos están aumentando, presionadas por el aumento de los rendimientos. Fuente: FactSet

El uso de fondos del Programa de Financiamiento a Plazo Bancario sigue siendo elevado. Fuente: FactSet

El Ibex 35 termina en verde a pesar de las caídas de Sabadell

El S&P 500 recupera terreno

El Nasdaq 100 rebota con fuerza

Qualcomm decepciona al mercado pese a batir previsiones: ¿qué está provocando el desplome?

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.