Oportunidades de inversión en RENTA FIJA

Seguramente nuestra cultura financiera nos haga tener un mayor conocimiento de la renta variable sobre otro tipo de inversiones como puede ser la renta fija. Sin embargo, si analizamos la rentabilidad ofrecida este año en nuestros planes de pensiones o fondos de inversión, nos preguntaremos de inmediato qué es lo que está ocurriendo para perder gran parte de lo ganado en los últimos años, y ni mucho menos es solamente achacable a las caídas de los índices bursátiles.

Para hacernos una breve idea, este 2022 está siendo uno de los peores años en la historia de la renta fija, y ante ello la pregunta es, si conseguirá remontar terreno o por el contrario es el momento de salir de manera inmediata.

Nuestra respuesta a esta pregunta, es que depende.

A estas alturas todos sabemos que la subida tan alta de la inflación que ya venía merodeando al alza los objetivos marcados de los bancos centrales, ha vivido un impulso difícilmente imaginable tras el estallido del conflicto bélico en Ucrania, lo cual ha llevado a estos organismos a tomar decisiones agresivas de política monetaria, propiciando que la rentabilidad de los bonos subiera de manera exponencial.

¿Seguirá subiendo la rentabilidad de los bonos al son de la inflación?

Probablemente si, en el corto plazo, pero creemos que las subidas de tipos no durarán eternamente, como podemos ver en el cuadro inferior el diagrama de tipos de la FED actualizado a su última reunión que establece nuevas proyecciones a la baja a partir de 2024.

Dentro del mundo de la renta fija en el cual podemos diferenciar como las inversiones más comunes entre deuda de gobierno, de empresas de alta calificación y de high yield, creemos que merece la pena tener una parte de nuestra cartera en deuda soberana americana, es decir bonos del tesoro de EEUU, más concretamente sobre los de mayor vencimiento, lo cual explicaremos más adelante.

¿Cómo funciona la renta fija?

Un gobierno o una empresa pueden emitir deuda para financiar un proyecto, para adquirir otra empresa, refinanciar deuda a más largo plazo, hacer inversiones diferentes o cualquier otro propósito que tenga sentido económico, y para ello pagan una rentabilidad anual a sus bonistas.

Para el cálculo de estas rentabilidades dependen varios factores como la duración o la calificación de riesgo, conocido como rating. Las agencias más conocidas son S&P, Moody´s o Fitch, y se encargan de valorar por tanto factores sistemáticos como no sistemáticos para definir esta calificación, de tal manera que a peor calificación hay un mayor riesgo y para compensarlo tienen que ofrecer una mayor rentabilidad, al igual que ocurre con la duración. ¿Podemos más o menos saber que puede pasar en 6 meses pero que es lo que pasará en 10 años? Ante esa incertidumbre, normalmente deberíamos recibir una mayor rentabilidad, cosa que no ocurre ahora y que se conoce como inversión en la curva y que también comentaremos más adelante.

En general se establece que un gobierno es más seguro y por tanto más difícil de quebrar que una empresa. Es por ello, que la diferencia entre ambos es el conocido como spread de crédito o de high yield. Así por tanto para una empresa el cálculo a nivel resumido de la rentabilidad ofrecida a sus bonistas se calcularía sumando el bono del gobierno, más este spread. Por lo que mientras que las empresas de mejor calificación (investment grade) ofrecen de media un 1,58%, las empresas calificadas como high yield ofrecen un 4,95%, como podemos ver en las gráficas inferiores.

Para ponernos en perspectiva, en las últimas crisis recientes, tanto en las punto.com (2000), como la crisis subprime (2008) como en el COVID-19 (2020), la rentabilidad ofrecida era muy superior.

Sin embargo hay que tener en cuenta la variación del bono del tesoro americano, que si tomamos como ejemplo el de 10 años, podemos ver su evolución en la siguiente gráfica.

En el peor momento de 2008 el bono del tesoro americana pagaba un 2,70%, mientras que en el COVID-19 fue alrededor del 1%, llegando a ofrecer en verano del 2020 un mínimo del 0,505%, es decir que aquel inversor que compró este activo en ese momento, o bien tiene que esperar hasta su vencimiento con esa escasa rentabilidad o ya ha vendido el activo en algún momento desde entonces seguramente con pérdidas relevantes. En Europa por ejemplo, llamó mucho la atención la rentabilidad del bono alemán, ya que llegó a ofrecer rendimientos negativos al inversor.

Porque en la renta fija, tenemos varias opciones. Podemos comprar un bono y obtener una rentabilidad vía cobro de cupón (siempre que no veamos un default o problemas de impago) o venderlo en algún momento en ese tiempo, ya que al igual que las acciones, los bonos cotizan, es decir suben o bajan de valor todos los días.

Y es aquí donde encontramos una de las claves de la renta fija, ya que ante subidas en su rentabilidad se producen movimientos a la baja en su precio, y cuanto mayor es su duración mayor es la variación. Así por tanto cuando suben las rentabilidades de los bonos como en este año, los precios de esos fondos, bonos o ETFs que son los instrumentos a través de los que se invierte en este ámbito, han sufrido drásticamente, sobre todo los de mayor duración como podemos ver abajo.

En XTB a través de los ETFs que mostramos a continuación, podemos adquirir bonos del tesoro americanos en diferentes duraciones, así por tanto el ETF DTLA.UK (duraciones superiores a 20 años) corrige un 28,62% en el año, el CBU0.UK (duración entre 7 y 10 años) un 15.92%, mientras que menores duraciones como el ETF CBU7.UK (de 3 a 7 años) con un 10.72% y sobre todo IBTA.UK (con vencimientos entre 1 a 3 años) con caídas del 4,61% lo hacen mejor en entornos de subida de tasas.

¿Por qué entonces si estas empresas ofrecen más rentabilidad no compramos esos bonos?

Viendo el gráfico anterior de los spreads, podemos ver que en otros periodos de volatilidad estos eran mayores, por lo que la rentabilidad ofrecida por las compañías tenía un extra superior que lo que vemos ahora.

Analizando por otro lado los riesgos de desaceleración económica, de default de muchas compañías por la subida de los precios, la subida en sus intereses de deuda, la tendencia del dólar, un menor consumo y ahorro en el mundo, la crisis en las cadenas de suministro, las tensiones geopolíticas, o la evolución y consecuencias del cambio climático, vemos demasiada incertidumbre y riesgos realmente elevados, por lo que creemos que todavía no muestran el verdadero nivel real de la economía, como sí pasó por ejemplo en 2008.

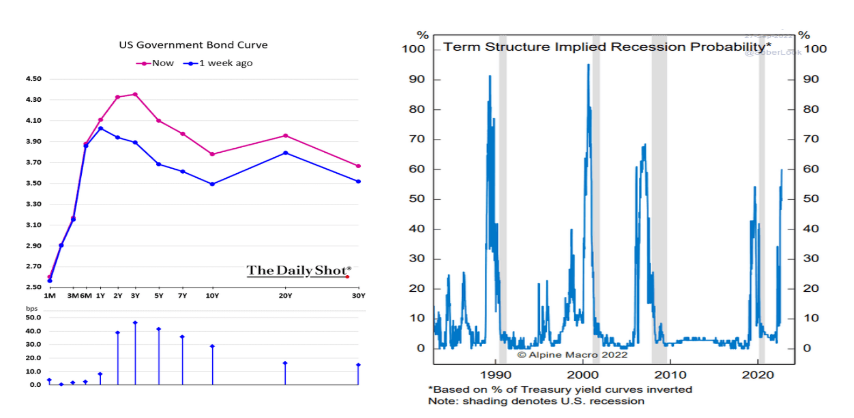

Otra de las señales de recesión más consistentes que hemos visto en la historia es la famosa inversión en la curva. Esto se da cuando los bonos a menor plazo ofrecen más rentabilidad que los de largo plazo, en la gráfica inferior a la izquierda como ejemplo el bono a 2 años ofrece mayor rentabilidad que el de 30 años.

Y esto como vemos repercute en la gráfica de la derecha en un mayor riesgo de recesión basado en el nivel de inversión de las curvas del tesoro americano, que empieza a ser tan probable como las últimas crisis económicas acontecidas.

¿Es buen momento para comprar el bono del tesoro americano?

Antes las subidas incesantes que vivimos en los niveles de inflación, creemos que es una obligación proteger nuestro patrimonio ante la pérdida de poder adquisitivo, y mientras sectores como el inmobiliario o el private equity, han funcionado extremadamente bien con entornos de tasas bajas, creemos que en el entorno de desaceleración y subidas de tasas, podrían sufrir mucho. Como alternativa a ello, vemos como la rentabilidad de los bonos no sólo nos parece atractiva por su cupón sino que creemos que obtendrá una interesante revalorización en su precio.

Comparativamente con otras de las alternativas como la renta variable, el giro agresivo de la Fed ha cambiado el panorama de inversión, ya que alternativas a las acciones se vuelven más atractivas y la tasa de descuento utilizada para revertir los flujos de efectivo corporativos futuros aumenta, propiciando una menor valoración.

El bono del Tesoro a 10 años ofrece más de 2 veces el nivel que teníamos a principios de año y más de 200 puntos básicos superior al rendimiento por dividendo del S & P 500 (que es del 1,75 %), siendo la mayor diferencia de los últimos 10 años.

Como indicamos al principio del artículo, se espera una estabilización en las subidas de tipos en 2023 y menores tasas para el 2024. Sin embargo, no hay una correlación perfecta entre subidas de tasas y el rendimiento de los bonos, de hecho como podemos ver en el gráfico inferior en años como 2005 y 2006 subieron las tasas mientras los bonos se quedaron en un rango lateral, mientras que periodos desde 2010 a 2014 cuando las tasas se quedaron estables el rendimiento de los bonos bajó gradualmente del 4% al 2%, solo por poner algunos ejemplos.

Sin embargo, lo que sí creemos que tiene una mayor correlación es que los bonos a mayor plazo tienen una mayor relación con los datos de crecimiento y de inflación, mientras que los bonos a corto plazo se mueven al son de las decisiones de los bancos centrales, y este es precisamente uno de los motivos de la inversión en la curva.

Si las tasas de interés suben, los bonos a corto plazo ofrecen un mayor rendimiento mientras que los mayores plazos suben cuando la expectativa de crecimiento y de inflación es alta y bajan cuando los datos son malos.

En el gráfico inferior podemos observar la correlación existente entre los datos de ISM y la rentabilidad del bono, donde podemos ver que los datos macroeconómicos sirven de indicador adelantado del bono, y mientras que en 2021 el ISM mostraba un nivel de 65 en línea con rendimientos del 4% en el bono, lo cual vemos ahora, en estos momentos nos estaría indicando que el bono tendría que ir hacia el nivel del 2%.

Otro de los motivos es la calificación del activo como valor refugio, ya que se estima que cuando la situación económica empeora, el inversor busca aquellos instrumentos que puedan protegerse ante la inestabilidad y la volatilidad, y desde luego que el gobierno de EEUU nos ofrece las mayores garantías del mundo.

A nivel histórico comentar que si bien los rendimientos de los bonos a 10 años de EE. UU. han subido alrededor de 235 puntos básicos en 2022, superando cualquier aumento anual registrado desde que se conocen estos datos en 1960, por lo que podríamos pensar que se encuentran en un momento demasiado alto y un movimiento demasiado rápido en su cotización, que podría encontrar niveles de resistencia actualmente.

Conclusión

A pesar de las subidas de tasas y los datos de inflación, con los motivos ofrecidos previamente creemos que incorporar en nuestra cartera de inversión posiciones en el ETF DTLA.UK (duraciones superiores a 20 años) y el CBU0.UK (duración entre 7 y 10 años) podrían ser magníficas opciones de cara a los próximos meses, y además viendo la diferencia en costes o liquidez entre XTB y entidades bancarias, utilizar un ETF es mucho más eficiente que un fondo de inversión de gestión activa.

Bad Bunny, Zara y la Super Bowl: el show que no movió la bolsa… pero sí la estrategia de Inditex

Calendario del día: Los índices esperan impacientes las ventas minoristas de EE. UU.

"Las tensiones entre Europa y Estados Unidos por Groenlandia todavía no han acabado" ¿Vuelta al conflicto?

La bolsa hoy: El Nikkei 225 en máximos históricos

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.