- Wall Street abre a la baja tras la llegada de nuevos informes trimestrales

- Resultados trimestrales de Netflix, Tesla, TSMC, IBM y United Air

- Blackstone se convirtió en la primera firma de capital privado en administrar 1 $ billón

Wall Street abre a la baja ya que los inversores están asimilando los nuevos resultados trimestrales de las empresas. SP500 cae un 0,08% a 4.560 puntos y Nasdaq 100 cae un 0,50% a 15.750 puntos.

Mercados

Blackstone se convirtió en la primera firma de capital privado en administrar 1 $ billón, a pesar de una disminución en la negociación que afectó los resultados del segundo trimestre, lo que provocó que el beneficio distribuible cayera un 39% a 1.200 $ millones.

Los futuros de Nasdaq han caído en respuesta a los resultados inciertos de las tecnológicas.

Los rendimientos del Tesoro están aumentando, el yuan se está fortaleciendo tras la intervención del PBOC y los precios del petróleo están subiendo a medida que el oro se estabiliza y el trigo experimenta su tercer día de alzas. En un intento por impulsar el mercado inmobiliario en dificultades, China está considerando la relajación de las restricciones de compra de viviendas en sus ciudades más grandes.

Es probable que la Reserva Federal implemente una subida final de 25 pb este ciclo y la mantenga hasta finales de año, a medida que la inflación se relaje. Si bien la perspectiva de una recesión en EE. UU. permanece, los resultados de la encuesta indican que las expectativas de esta han disminuido del 63% al 58%.

El US100 (índice Nasdaq 100) cotiza actualmente a 15830 puntos, lo que representa una caída del 0,70 % con respecto al día anterior. El índice está muy cerca de la línea superior de un canal ascendente, que tradicionalmente indica una posible corrección a corto plazo debido a posibles condiciones de sobrecompra. Esto podría sugerir una fase de retroceso o consolidación en el corto plazo a medida que el mercado se ajusta y los inversores apuesten por una recogida de beneficios. A pesar de esta perspectiva bajista, el fuerte impulso alcista que el índice ha visto recientemente podría potencialmente superar las fuerzas de corrección, permitiendo que los alcistas cambien el rumbo y terminen el día en verde, reduciendo las pérdidas del día. Además, el índice está a solo 800 puntos de su máximo histórico, y un impulso de los alcistas podría impulsar el índice hacia este nivel psicológico clave.

El US100 (índice Nasdaq 100) cotiza actualmente a 15830 puntos, lo que representa una caída del 0,70 % con respecto al día anterior. El índice está muy cerca de la línea superior de un canal ascendente, que tradicionalmente indica una posible corrección a corto plazo debido a posibles condiciones de sobrecompra. Esto podría sugerir una fase de retroceso o consolidación en el corto plazo a medida que el mercado se ajusta y los inversores apuesten por una recogida de beneficios. A pesar de esta perspectiva bajista, el fuerte impulso alcista que el índice ha visto recientemente podría potencialmente superar las fuerzas de corrección, permitiendo que los alcistas cambien el rumbo y terminen el día en verde, reduciendo las pérdidas del día. Además, el índice está a solo 800 puntos de su máximo histórico, y un impulso de los alcistas podría impulsar el índice hacia este nivel psicológico clave.

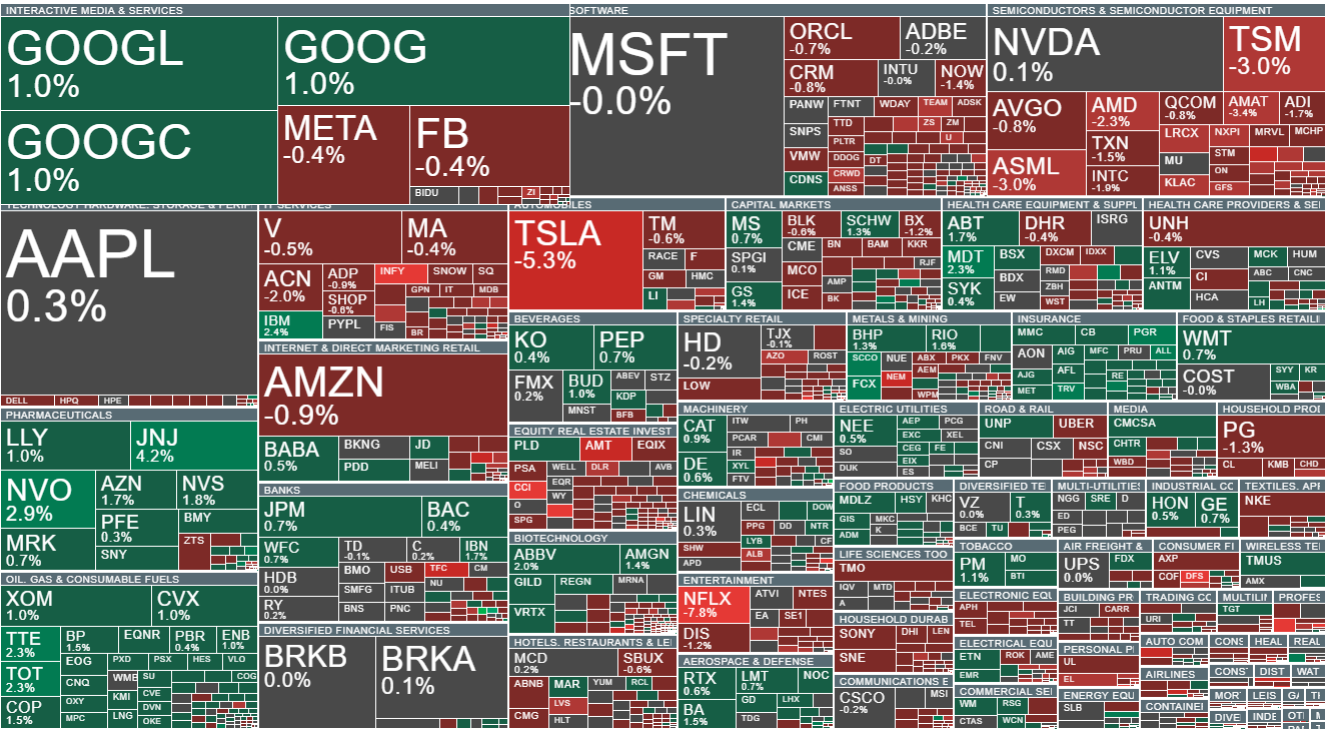

Índice S&P 500 categorizado por sector e industria. El tamaño indica la capitalización de mercado. Vemos que las empresas de gran capitalización están luchando por mantener el crecimiento en la actualidad. Sin embargo, otros sectores como Farmacéutico y Petróleo y Gas siguen subiendo y están en verde, Fuente: xStation5

Índice S&P 500 categorizado por sector e industria. El tamaño indica la capitalización de mercado. Vemos que las empresas de gran capitalización están luchando por mantener el crecimiento en la actualidad. Sin embargo, otros sectores como Farmacéutico y Petróleo y Gas siguen subiendo y están en verde, Fuente: xStation5

Noticias Corporativas

- Las acciones de United Airlines (UAL.US) aumentaron hasta un 3,8 % tras una reducción de su perspectiva de beneficios por acción ajustados para todo el año, superando las estimaciones de Wall Street. El pronóstico elevado y los beneficios superiores a los esperados para el próximo trimestre surgen en respuesta a una creciente demanda de viajes internacionales y tarifas sólidas. La aerolínea se ha beneficiado del cambio en la demanda de viajes de nacionales a internacionales, haciéndose eco de una tendencia mundial a medida que la industria emerge de los peores impactos de la pandemia. Los resultados del segundo trimestre presentaron un BPA ajustado de 5,03 $ frente a un pronóstico de 3,99 $, con ingresos operativos que alcanzaron los 14.180 $ millones, un 17% más que el año anterior, superando las estimaciones de 13.900 $ millones. Sin embargo, los ingresos por carga cayeron un 37% año contra año. De cara al futuro, el BPA ajustado de United se estima en 11 $ a 12 $ para todo el año, por encima de la estimación de consenso de 9,80 $. Los analistas, incluidos Helane Becker de TD Cowen y Stephen Trent de Citi, expresaron optimismo, reconocieron la sorpresa positiva en los resultados y elogiaron la gestión eficiente de la flota pospandemia de la aerolínea.

- Las acciones ADR de Taiwan Semiconductor (TSM.US), el principal fabricante de chips para Apple y Nvidia, han caído un 4,6 % después de que la compañía rebajó su perspectiva de ingresos anuales y retrasó el inicio de la producción en su proyecto insignia de Arizona hasta 2025. Bloomberg Intelligence sugiere que el objetivo revisado indica una disminución más pronunciada de lo anticipado en los chips para teléfonos inteligentes y la demanda de teléfonos móviles en el mercado final, exacerbada por el deterioro de las condiciones macroeconómicas, particularmente en China. A pesar del tercer recorte en su perspectiva de ingresos para este ciclo, que podría decepcionar a algunos inversionistas, los analistas mantienen una calificación de 'comprar', anticipando que la falta de reconstrucción del inventario preparará a la compañía para un fuerte crecimiento en 2024.

- Las acciones de International Business Machines (IBM.US) subieron un 2,6 % tras los resultados del segundo trimestre que superaron ligeramente las expectativas de ingresos, lo que generó preocupaciones sobre una desaceleración en el gasto en TI. A pesar de esto, los analistas en general encontraron los resultados mejores de lo esperado, aunque notaron cierta debilidad en los negocios de consultoría e infraestructura de IBM. Los comentarios de los analistas fueron en general optimistas, con Bank of America pronosticando un crecimiento continuo y una mejora del flujo de caja libre, junto con BMO Capital Markets y Evercore ISI expresando una mayor convicción en las estimaciones de reuniones de IBM. Los ingresos de la empresa ascendieron a 15.480 $ millones, ligeramente por debajo de las estimaciones, y los ingresos por software superaron las expectativas y los ingresos por infraestructura quedaron por debajo de las expectativas. La empresa mantuvo su previsión para todo el año, proyectando un crecimiento de los ingresos del 3 % al 5 % a tipo de cambio constante y un flujo de caja libre de unos 10.500 $ millones. Las soluciones de IA de IBM fueron destacadas por el CEO Arvind Krishna, y el CFO James Kavanaugh subrayó el crecimiento en software y consultoría.

- American Airlines Group (AAL.US) anticipa que los resultados del tercer trimestre se alinearán con las proyecciones de Wall Street, un pronóstico que ha empañado el optimismo de los inversionistas, a pesar de un aumento en los viajes aéreos que había impulsado a las aerolíneas estadounidenses a principios de este año. El pronóstico ofrece una perspectiva aleccionadora después de informes alentadores de United Airlines y Delta Air Lines. Las grandes aerolíneas de EE. UU. están aprovechando el resurgimiento de los viajes globales, especialmente a Europa, a medida que disminuyen las restricciones relacionadas con la pandemia y se estabiliza la demanda interna. Mientras que las acciones de American Airlines cayeron un 3,8%, las acciones de la compañía subieron un 46% este año, lo que la convierte en la segunda con mejor desempeño en el índice S&P de las cinco aerolíneas más grandes de EE. UU. A pesar de superar las estimaciones en los resultados del segundo trimestre y mejorar las proyecciones para todo el año, la respuesta de los inversores ha sido tibia. American Airlines también enfrenta incertidumbre en torno a un próximo contrato de piloto, lo que agrega mayor complejidad a su situación financiera.

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.