La consultora Accenture (ACN.US) informó resultados preliminares para el trimestre actual y pronósticos para el resto del año que no cumplieron con las expectativas de Wall Street. La empresa teme que la creciente incertidumbre económica mantenga los presupuestos de TI bajo presión y evite que muchas empresas firmen nuevos contratos y amplíen los existentes. Sin duda, la principal amenaza para la empresa es la perspectiva de una recesión, con acciones cotizando casi un 5% más bajas antes de la apertura de Wall Street.

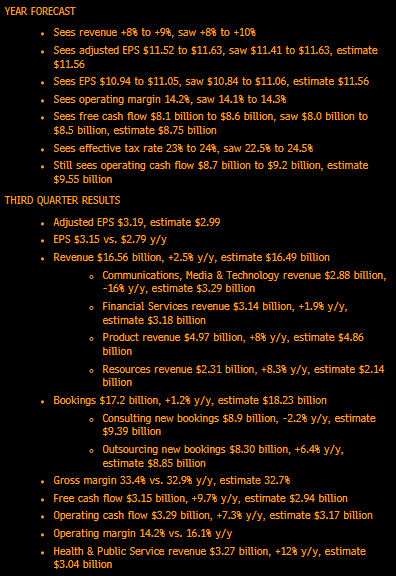

- Los ingresos resultaron ser alrededor de 120 $ millones más altos a 16.600 $ millones frente a los pronósticos de 16.490 $ millones.

- El beneficiopor acción (BPA) en el trimestre actual fueron de 3,15 $, 0,18 $ más que las previsiones de 2,99 $ y 2,79 $ en el segundo trimestre de 2023

En 2023, la compañía espera ganancias por acción en el rango de 10,94 $ a 11,05 $ frente a los pronósticos de 11,56 $ de los analistas, y un ingreso anual más bajo estimado en el rango de 15,75 $ a 16.300 $ millones frente a la expectativa promedio del mercado de 16.300 $ millones. También redujo su pronóstico para el flujo de efectivo operativo de todo el año, que se espera que caiga entre 300 $ millones y 805 $ millones. Accenture reportó un flujo de efectivo libre superior al esperado en el trimestre actual, pero el mercado lo ignoró y se concentró en el pronóstico más débil. Vale la pena señalar que incluso en el actual trimestre bastante sólido, los márgenes operativos mostraron una disminución interanual (14,2 % frente al 16,1 % en el segundo trimestre de 2023). Los pedidos de los sectores público y sanitario sorprendieron positivamente (crecimiento superior al 12% a/a).

Resultados y previsiones de Accenture en números. Reservas significativamente más bajas: Wall Street esperaba resultados casi un 7% más altos, debilidad en las reservas de consultoría donde vemos una caída de casi -2,2% interanual. Fuente: Bloomberg

- El comunicado de Accenture muestra que la demanda de servicios TI en Estados Unidos es bastante débil y podría deteriorarse aún más, más aún si continúa el ciclo de alza de tasas de interés.

- Durante los últimos 90 días, tres veces más analistas han reducido las previsiones de las ganancias por acción de Accenture para todo el año, por lo que la noticia no es una gran sorpresa para Wall Street en su conjunto;

- Accenture en marzo indicó que tiene la intención de despedir a 19.000 empleados. En 2021 y 2022, la empresa aumentaría dinámicamente su plantilla en un 16 y un 23 % a/a, respectivamente. Al hacerlo, la compañía ahorraría $1500 millones para el año fiscal 2024.

- La compañía informó una mayor inversión en IA, que ha estado desarrollando durante casi 10 años. Las plataformas de IA de Accenture (SynOps, myWizard o myNav) ayudan a los negocios de los socios de la empresa. Según la consejera delegada, Julie Sweet, la empresa tiene actualmente 26 clientes con un total de reservas de 100 millones de dólares, y este año Accenture generará un flujo de caja positivo con márgenes aún altos.

Acciones de Accenture (ACN.US), intervalo W1. En el caso de un escenario de corrección profunda, una prueba de 240 $ por acción, donde vemos el retroceso de Fibonacci de 61.8 y las reacciones clave de precios anteriores que podrían desencadenar soporte, parece no estar fuera de discusión. La apertura de hoy indica una caída al área de 297 $ por la cual los bajistas pueden querer probar el soporte inferior más cercano de la abolición de Fibonacci. Un nivel fuerte también es 71.6% Fibo a 217 $, donde vemos máximos previos a la pandemia de 2019 y mínimos locales desde el otoño de 2020. El nivel clave a superar después de la apertura puede ser de 300 $; un cierre por encima de esta zona puede indicar que todavía es considerable actividad alcista. Fuente: xStation5

Acciones de Accenture (ACN.US), intervalo W1. En el caso de un escenario de corrección profunda, una prueba de 240 $ por acción, donde vemos el retroceso de Fibonacci de 61.8 y las reacciones clave de precios anteriores que podrían desencadenar soporte, parece no estar fuera de discusión. La apertura de hoy indica una caída al área de 297 $ por la cual los bajistas pueden querer probar el soporte inferior más cercano de la abolición de Fibonacci. Un nivel fuerte también es 71.6% Fibo a 217 $, donde vemos máximos previos a la pandemia de 2019 y mínimos locales desde el otoño de 2020. El nivel clave a superar después de la apertura puede ser de 300 $; un cierre por encima de esta zona puede indicar que todavía es considerable actividad alcista. Fuente: xStation5

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.