Was sind Fibonacci Retracements?

In der Welt des Tradings und des Investierens gibt es verschiedene Methoden und Techniken, die Anleger verwenden, um zukünftige Preisbewegungen vorherzusagen. Ein solches beliebtes und weitverbreitetes Instrument der technischen Analyse ist das "Fibonacci Retracement", wobei „retracement“ am ehesten mit „Rückverfolgung“ übersetzt werden kann.

Das Fibonacci Retracement basiert auf der Fibonacci-Sequenz, einer Zahlenreihe, bei der jede Zahl die Summe der beiden vorangegangenen ist und die in der Regel mit 0 und 1 beginnt.

Diese Zahlenfolge wurde der westlichen Welt (den antiken Griechen und auch in Indien war sie schon lange bekannt) im "Liber Abaci" vorgestellt, einem Mathematikbuch, das von Leonardo von Pisa - der auch als Fibonacci bekannt ist - im Jahr 1202 geschrieben wurde.

Die Fibonacci-Sequenz sieht wie folgt aus:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377 ... bis unendlich.

Das wirklich Spannende dabei: Die Fibonacci-Zahlenfolge ist ein großartiges Beispiel dafür, dass Mathematik letztlich die Magie des Universums widerspiegelt. Zum einen beschreibt die Fibonaccifolge zahlreiche Wachstumsvorgänge in der Natur, zum Beispiel die Entwicklung einer Kaninchenpopulation. Auch sind Fruchtstände oder Blätter vieler Pflanzen in Spiralen angeordnet, deren Anzahl den Fibonacci-Zahlen entsprechen.

Außerdem besteht eine enge Beziehung zwischen der Fibonacci-Sequenz und dem sogenannten Goldenen Schnitt, der auch als proportio divina, die „göttliche Proportion“ bekannt ist.

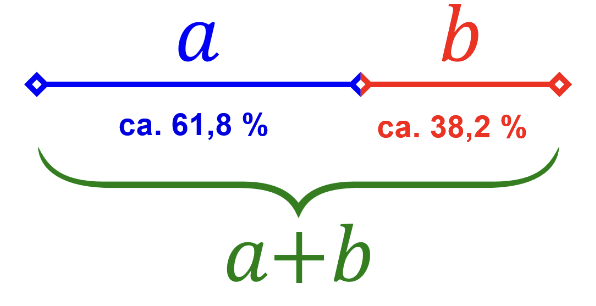

Der Goldene Schnitt beschreibt die Zerlegung einer Strecke in zwei Teile, sodass sich die längere Teilstrecke zur kürzeren verhält wie die Gesamtstrecke zur längeren Teilstrecke. Das wird durch folgende Gleichung ausgedrückt:

Quelle: Wikimedia Commons

Dieses Verhältnis wird mit dem griechischen Buchstaben Phi bezeichnet und beträgt immer:

Φ = 1,6180

Faszinierenderweise ist es nun so: Je weiter man in der Fibonacci-Folge voranschreitet, desto mehr nähert sich der Quotient aufeinanderfolgender Fibonacci-Zahlen dem Goldenen Schnitt (zum Beispiel: 13:8 ≈ 1,6250; 21:13 ≈ 1,6154; 34:21 ≈ 1,6190; 55:34 ≈ 1,6176; etc.). Die Näherung ist zudem alternierend, die Quotienten sind also abwechselnd kleiner und größer.

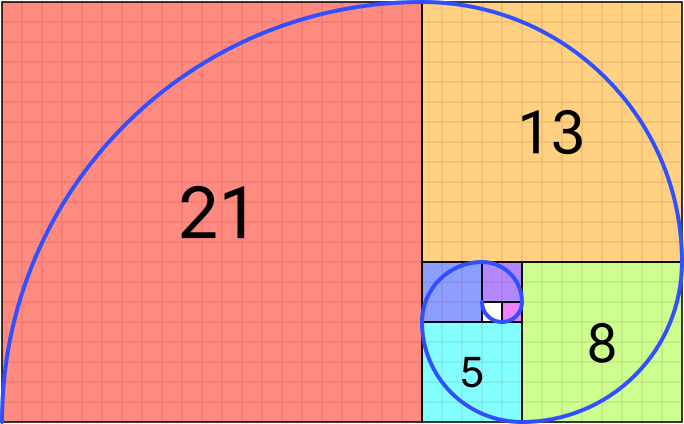

Der Goldene Schnitt wiederum findet sich überall in Kunst und Architektur, wobei das Verhältnis als besonders harmonisch wirkendes Konstruktionsprinzip verstanden werden kann. Ein weiteres Beispiel aus der Natur ist die Form eines Schneckengehäuses (auch als Goldene- oder Nautilus-Spirale bekannt). In diesem Fall entspricht das Verhältnis der Radien der Kreissektoren der Fibonacci-Folge.

Die folgende Abbildung verdeutlicht, warum die Zusammenhänge um die Fibonacci-Folge und den Goldenen Schnitt so faszinierend sind:

Annäherung der Goldenen Spirale unter Benutzung von Viertelkreisen und der Fibonacci-Folge

Quelle: Romain - Eigenes Werk, CC BY-SA 4.0

Welche Bedeutung hat all das nun aber in der Welt des Tradings? Das ist gar nicht so einfach zu sagen. Aber die Beobachtung der Märkte zeigt, dass aus unbekannten Gründen diese Fibonacci-Verhältnisse an der Börse eine Rolle zu spielen scheinen, genau wie in der Natur auch.

Man kann schließlich auch nicht genau erklären, was der Goldene Schnitt in einem Schneckenhaus zu suchen hat. Es bleibt ein mystisches Element. Daher auch die alte Bezeichnung „göttliche“ Proportion.

Jedenfalls werden Fibonacci Retracements sowohl von zahlreichen Privatanlegern als auch professionellen Händlern verwendet, um potenzielle Umkehrpunkte auf dem Markt zu erkennen. Das Fibonacci Retracement ist also eine Methode zur Bestimmung der potenziellen Widerstands- und Unterstützungsniveaus eines Marktpreises.

Die üblichen Fibonacci-Verhältnisse, die in der technischen Analyse Verwendung finden, sind:

- 23,6%,

- 38,2%,

- 50%,

- 61,8% und

- 100% (siehe nächster Absatz)

Die Prozentsätze sind direkt von der Fibonacci-Sequenz abgeleitet, wobei 50% und 100% keine eigentlichen Fibonacci-Werte sind, sondern der Orientierung dienen. Sie werden folgendermaßen berechnet:

- den zentralen Fibonacci-Quotienten von 61,8 % (der dem Goldenen Schnitt entspricht) erhält man annäherungsweise, indem man eine Zahl in der Sequenz durch die nächste rechts von ihr dividiert,

- 38,2% durch Division mit der Zahl zwei Stellen rechts davon,

- 23,6 % durch Division mit der Zahl drei Stellen nach rechts.

Mit Hilfe dieser Größen wird versucht, Unterstützungs- und Widerstandsebenen beziehungsweise potenzielle Umkehrpunkte auf einem Kurschart zu identifizieren. Wenn beispielsweise der Kurs einer Aktie deutlich steigt und dann wieder zurückgeht, schauen Investoren oft auf die Fibonacci Retracement-Levels, um zu sehen, wo der Kurs Unterstützung finden und möglicherweise wieder ansteigen könnte.

Der folgende Abschnitt erklärt das genauer.

Wie funktionieren Fibonacci Retracements im Trading?

Um zu verstehen, wie Fibonacci Retracements im Trading funktionieren, muss man das Konzept der Unterstützungs- und Widerstandsniveaus, oft als Support und Resistance bezeichnet, kennen.

- Unterstützungsniveaus in der Chartanalyse beziehen sich auf ein bestimmtes Preisniveau, bei dem ein Finanzinstrument wie eine Aktie oder Währung dazu neigt, nicht weiter zu fallen, sondern sogar wieder nach oben zu klettern. Es handelt sich um ein Niveau, bei dem das Kaufinteresse den Verkaufsdruck übersteigt, sodass der Preis nicht weiter fallen kann.

- Widerstandsniveaus sind das Gegenteil davon. Sie stellen ein bestimmtes Preisniveau dar, bei dem ein Finanzinstrument tendenziell nicht weiter steigt, sondern eher fällt. Es handelt sich um ein Niveau, bei dem das Verkaufsinteresse den Kaufdruck übersteigt, sodass der Preis nicht weiter steigen kann.

Das Fibonacci Retracement-Tool wird auf einen Kurschart angewendet, indem zwei Extrempunkte, also ein Höchst- und ein Tiefstwert ausgewählt und dann horizontale Linien entsprechend der oben genannten Fibonacci-Niveaus zwischen diesen gezogen werden. Eine moderne Trading-Plattform erledigt das automatisch.

Händler nutzen diese Niveaus als potenzielle Bereiche für Unterstützung und Widerstand. Der Gedanke dahinter ist, dass der Kurs nach einer bedeutenden (signifikanten) Kursbewegung entlang eines übergeordneten Trends häufig einen Teil (ausgedrückt in Prozent des Abstands zwischen Höchst und Tiefstwert) dieser Entwicklung „rückverfolgt“ oder „retraced“, bevor es in der ursprünglichen Richtung weitergeht.

Wenn sich beispielsweise der Kurs eines Finanzinstruments von 100 EUR auf 200 EUR bewegt und dann auf 161,8 EUR zurückgeht, würde das genau einem 38,2 %igem Fibonacci Retracement entsprechen.

Die weitere Annahme wäre dann, dass der Kurs nach dem Retracement seinen Trend wieder aufnimmt. Für Anleger sind die Fibonacci-Niveaus deshalb Signale eines möglichen Richtungswechsels des Kursverlaufs, die ihnen nahelegen, in den jeweiligen Handel einzusteigen oder ihn zu beenden.

Zusammengefasst: Fibonacci Retracements sind ein beliebtes technisches Analyseinstrument, um potenzielle Unterstützungs- und Widerstandsbereiche zu identifizieren. Dafür wird der Prozentsatz einer dem übergeordneten Trend gegenläufigen Entwicklung gemessen. Je nachdem also die „Rückverfolgung“ eines vorherigen Kursanstiegs oder -verfalls. Fibonacci-Trading nutzt diese Niveaus, um fundierte Entscheidungen über den Einstieg in oder den Ausstieg aus Handelspositionen zu treffen.

Darum sollten Sie Fibonacci Trading betreiben

Fibonacci Retracements sind aus mehreren Gründen ein wertvolles Instrument für Privatanleger:

- Identifizierung potenzieller Umkehrpunkte: Für Privatanleger ist es oft schwierig, die besten Einstiegs- und Ausstiegspunkte für ihre Trades zu bestimmen. Fibonacci Retracements können dabei helfen, indem sie Niveaus identifizieren, an denen der Kurs wahrscheinlich Unterstützung oder Widerstand findet und möglicherweise die Richtung umkehrt.

- Risikomanagement: Ein angemessenes Risikomanagement ist für jeden Anleger von entscheidender Bedeutung. Fibonacci Retracements können bei der Anwendung zentraler Risikomanagement-Tools helfen, indem sie bei der Festlegung von Stop-Loss- und Take-Profit-Niveaus unterstützen. So könnte ein Anleger beispielsweise eine Stop-Loss-Order knapp unterhalb eines Fibonacci-Support-Levels oder einen Take-Profit-Auftrag in der Nähe eines Fibonacci-Widerstands-Levels erteilen.

- Einfach und benutzerfreundlich: Das Fibonacci Retracement-Tool lässt sich problemlos auf jeden Preischart anwenden, und die von ihm identifizierten Niveaus sind leicht zu verstehen. Dadurch ist es auch für Privatanleger zugänglich, selbst für solche mit begrenzter Erfahrung in der technischen Analyse.

- Weit verbreitet: Fibonacci Retracements werden von Händlern und Anlegern aller Ebenen, auch von Profis, häufig verwendet. Diese allgegenwärtige Verwendung kann manchmal zu einer sich selbst erfüllenden Prophezeiung führen, bei der der Kurs auf ein Fibonacci-Niveau reagiert, nur weil es sehr viele Trader gleichzeitig beobachten und darauf basierende Handelsentscheidungen treffen. Ist das der Fall, dann würde sich die vom Fibonacci-Trader erwartete Kursentwicklung sogar verstärken und die potenziellen Gewinne so steigern.

- Anwendbar auf jeden Zeitrahmen: Fibonacci Retracements können auf jeden Zeitrahmen angewendet werden, von Minuten bis zu Jahren, was sie zu einem vielseitigen Werkzeug für alle Arten von Händlern macht, egal ob Sie ein Daytrader, Swingtrader oder langfristiger Investor sind.

- Komplementäres Werkzeug: Fibonacci Retracements können in Verbindung mit anderen technischen Analysewerkzeugen und Indikatoren verwendet werden, um eine robustere Handelsstrategie zu entwickeln. Beispielsweise kann die Kombination von Fibonacci-Levels mit gleitenden Durchschnitten oder Momentum-Indikatoren mehr Bestätigung für potenzielle Umkehrpunkte liefern.

Als Ergebnis lässt sich festhalten: Fibonacci-Trading kann ein wertvolles Instrument für Privatanleger sein. Wie bei jedem Hilfsmittel ist es jedoch wichtig zu beachten, dass Fibonacci Retracements nur ein Tool im Werkzeugkasten eines Händlers sind und für sich genommen noch keinen Erfolg garantieren.

Sie sollten deshalb immer in Verbindung mit anderen Indikatoren und technischen Analysemethoden verwendet werden. Und als Anleger sollten Sie sich durch ein angemessenes Risikomanagement absichern.

Wie wendet man Fibonacci Retracement richtig an?

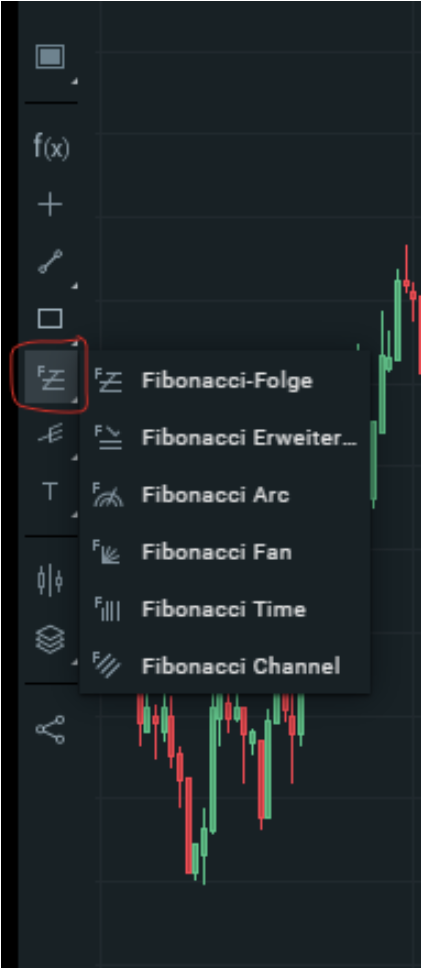

Mit modernen Trading Plattformen wie der xStation 5 ist eine händische Berechnung von Fibonacci Retracement Levels nicht notwendig – das übernimmt die Software.

Dieser Abschnitt erklärt wichtige Fibonacci-Tools und zeigt in Screenshots, wie diese in der xStation 5 richtig angewendet werden. Der besseren Übersichtlichkeit halber wurde für diese erklärenden Abschnitte die Darstellung in Liniencharts gewählt.

In echten Trading Situationen sollten Sie allerdings auf Kerzencharts umsteigen und Hoch- sowie Tiefpunkte an den Dochten der Kerzen setzen, um so auch die Intra-Day Extreme mit in Ihre Analyse einzubeziehen.

Außerdem sollten Sie Folgendes beachten: Um die gewonnenen Erkenntnisse zusätzlich zu untermauern, suchen Trader oft nach dem Zusammenspiel von Fibonacci Retracements und anderen technischen Indikatoren wie gleitenden Durchschnitten oder Trendlinien. Wenn mehrere Tools dasselbe Preisniveau als signifikant einstufen, könnte dies die Annahme untermauern, dass dieses Niveau ein potenzieller Wendepunkt ist.

Die folgenden Anwendungsfälle der Fibonacci Retracements stehen in der xStation 5 zur Verfügung, wenn Sie im Chartfenster auf das entsprechende Icon klicken:

Fibonacci-Folge

Das ist der klassische Anwendungsfall: In einem Aufwärtstrend warten Händler darauf, dass der Kurs auf ein Fibonacci Retracement-Level zurückfällt, bevor sie eine Long-Position eingehen.

Umgekehrt warten Händler in einem Abwärtstrend auf einen Anstieg auf ein Fibonacci Retracement-Level, bevor sie eine Short-Position eingehen. Die Idee ist, zu einem guten Preis in den Handel einzusteigen, bevor der Trend seine ursprüngliche Richtung wieder einnimmt.

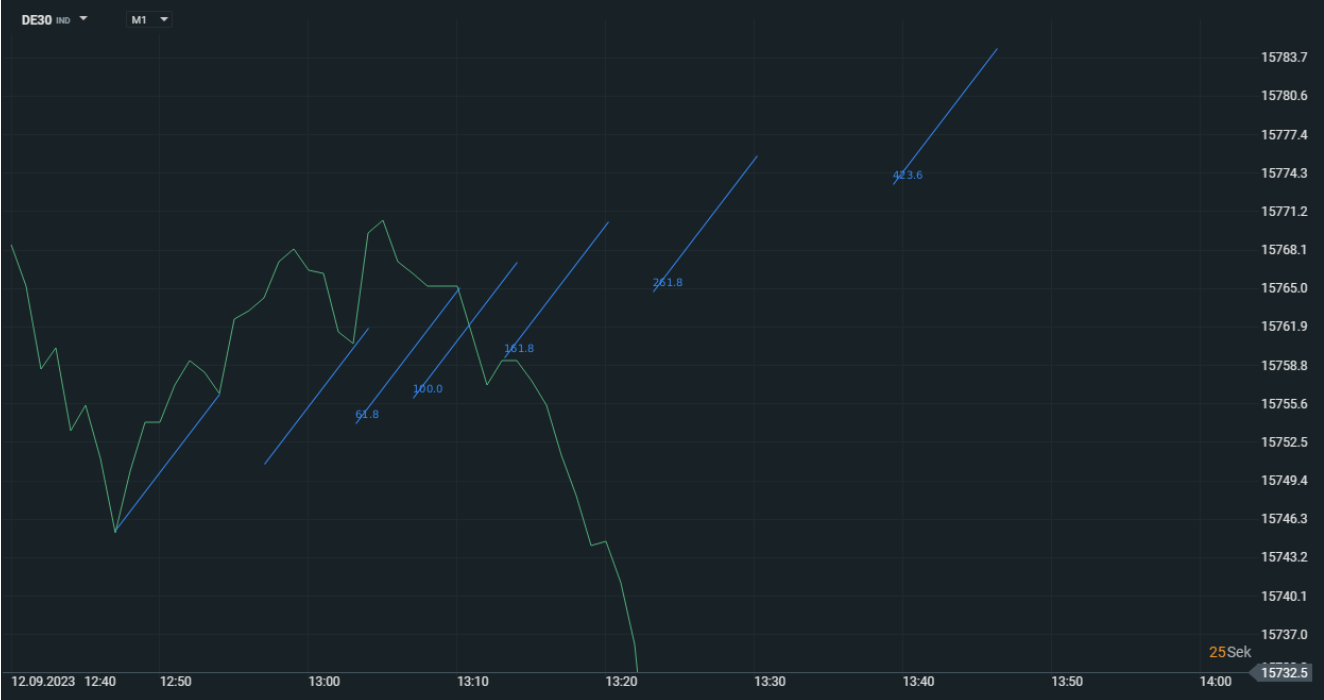

Fibonacci Erweiterungen (engl. Extensions)

Fibonacci-Extensions sind Instrumente der technischen Analyse, die potenzielle Kursziele oder -niveaus jenseits des aktuellen Preises prognostizieren, insbesondere nach einem Kursrückgang.

Während sich die Fibonacci Retracements im engeren Sinn auf die potenziellen Pullback-Niveaus innerhalb eines Trends konzentrieren (wobei sich „Pullback“ auf einen verhältnismäßig geringen Rücklauf des Kurses vom übergeordneten Trend bezieht), zielen die Extensions darauf ab, vorherzusagen, wohin der Preis gehen könnte, sobald der Retracement abgeschlossen ist.

So funktionieren Fibonacci-Erweiterungen:

- Einzeichnen der Extensions: Fibonacci-Extensions werden von den Hoch- oder Tiefpunkten ausgehend an einen Chart angelegt. Die gängigsten Verlängerungsniveaus sind 161,8 %, 261,8 % und 423,6 %.

- Prognose von Kurszielen: Nach einem Retracement verwenden Händler diese Erweiterungsniveaus, um abzuschätzen, wie weit sich der Kurs in Richtung des ursprünglichen Trends bewegen könnte. Wenn eine Aktie beispielsweise bis zur 50 %-Marke zurückgegangen ist, bevor sie ihren Aufwärtstrend wieder aufnimmt, könnten Trader die 161,8 %-Erweiterungsebene als potenziellen künftigen Widerstand oder Take-Profit-Punkt betrachten.

- Verwendung bei Ausbrüchen: Fibonacci-Erweiterungen sind bei starken Kursausbrüchen besonders nützlich. Wenn ein Vermögenswert ein bedeutendes Widerstands- oder Unterstützungsniveau durchbricht und es keine aktuellen historischen Daten gibt, die als Richtschnur für potenzielle Ziele dienen, können Erweiterungen potenzielle Ausstiegs- oder Gewinnmitnahme-Ebenen anzeigen.

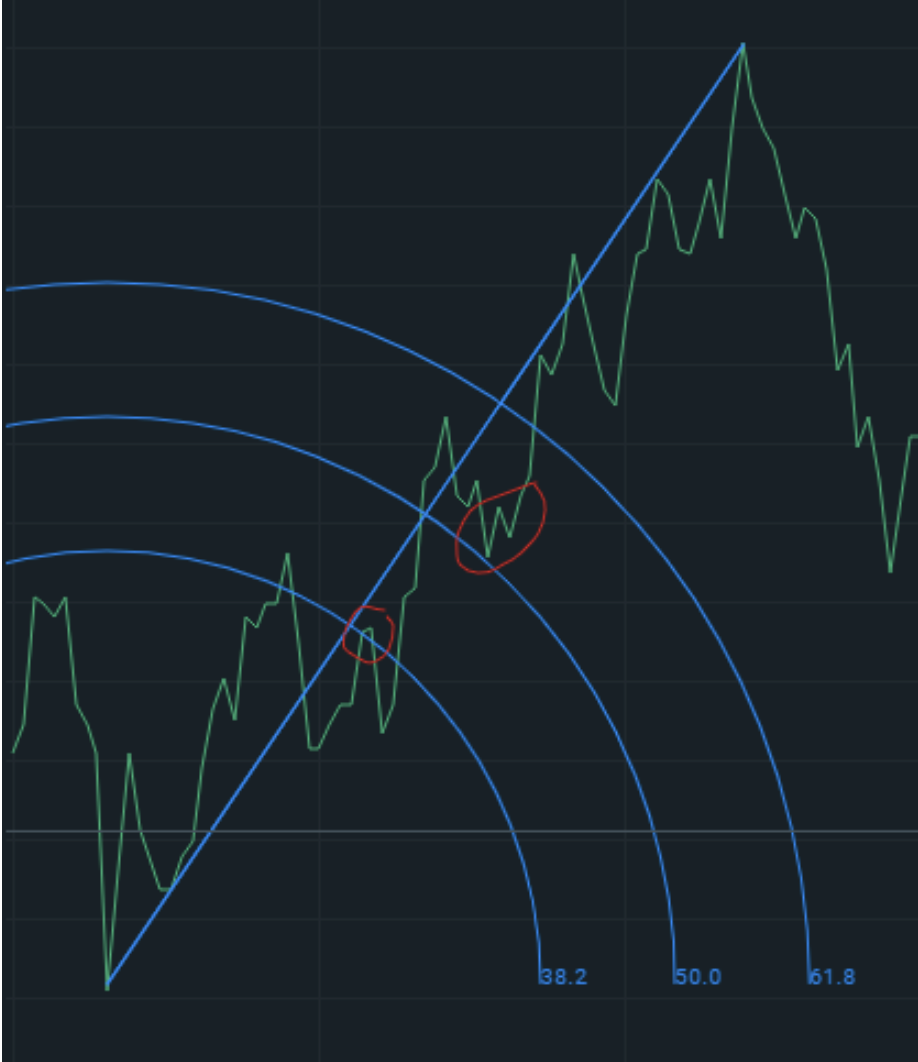

Fibonacci-Arc (Bogen)

Mit Fibonacci-Arcs oder Bögen können potenzielle Unterstützungs- und Widerstandsniveaus auf der Grundlage der Fibonacci-Sequenz und der geometrischen Natur der Preisentwicklung eines Vermögenswerts ermittelt werden.

Im Gegensatz zu geraden horizontalen Linien, die bei Fibonacci Retracements oder -Erweiterungen verwendet werden, sind Bögen halbkreisförmige Linien, die das Preisdiagramm auf wichtigen Fibonacci-Niveaus schneiden.

Die Funktionsweise der Fibonacci-Bögen ist wie folgt:

- Zeichnen der Bögen: Um Fibonacci-Bögen zu erstellen, zeichnen Sie zunächst eine Trendlinie zwischen zwei Extrempunkten, in der Regel einem signifikanten Höchst- und Tiefststand. Vom zweiten Punkt (dem Ende der Trendlinie) werden Bögen gezeichnet, die die Trendlinie auf den wichtigen Fibonacci-Niveaus 38,2 %, 50 % und 61,8 % schneiden.

- Interpretation: Die Punkte, an denen sich die Bögen mit dem Chart schneiden, können als potenzielle Unterstützungs- oder Widerstandsniveaus dienen. Beispielsweise könnte der Kurs während eines Rücksetzers in einem Aufwärtstrend an einem der Bögen Unterstützung finden, was auf einen potenziellen Abprall- oder Umkehrpunkt hinweist.

- Zeitsensibilität: Im Gegensatz zu horizontalen Fibonacci Retracement-Levels berücksichtigen die Bögen sowohl den Preis als auch die Zeit. Mit fortschreitender Zeit, also je länger die Trendlinie ist, weiten sich die Bögen aus, und die potenziellen Unterstützungs- oder Widerstandsniveaus, die sie anzeigen, entfernen sich weiter vom Endpunkt der Trendlinie. Diese dynamische Natur kann Händlern dabei helfen, Unterstützungs- oder Widerstandsniveaus in einer zeitlich sensiblen Weise zu antizipieren.

Fibonacci-Bögen sind eine einzigartige, zeitabhängige Perspektive auf potenzielle Unterstützungs- und Widerstandsniveaus. Da sie sowohl die Fibonacci-Sequenz als auch die geometrische Progression der Zeit berücksichtigen, bieten sie Händlern dynamische Niveaus, die sich an die Entwicklung des Preisdiagramms anpassen können.

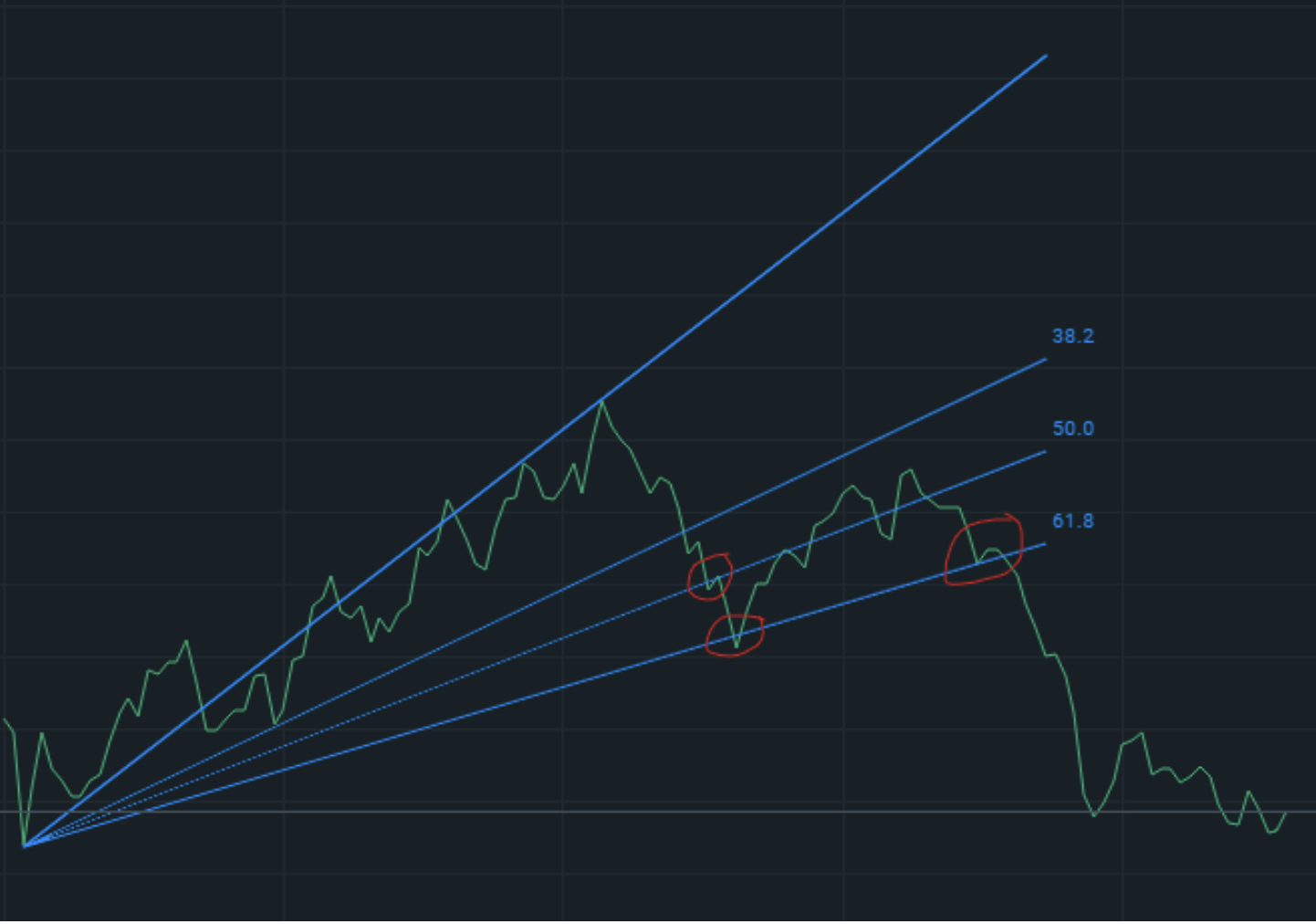

Fibonacci-Fan (Fächer)

Fibonacci-Fächer verwenden diagonale Linien auf der Grundlage von Fibonacci Retracement-Levels, um potenzielle Unterstützungs- und Widerstandsniveaus vorherzusagen.

Diese Linien oder "Fächer" gehen von einem einzelnen Punkt auf dem Diagramm aus und stellen die Spanne der Kursentwicklungen auf der Grundlage der Fibonacci-Verhältnisse dar.

So funktionieren Fibonacci-Fans:

- Zeichnen der Fächer: Um Fibonacci-Fächer zu konstruieren, zeichnen Sie zunächst eine Trendlinie zwischen Ihren beiden Hoch- und Tiefpunkten. Vom zweiten Punkt aus (in der Regel das Hoch in einem Aufwärtstrend oder das Tief in einem Abwärtstrend) werden diagonale Linien auf den wichtigen Fibonacci-Niveaus von 38,2 %, 50 % und 61,8 % gezogen.

- Interpretation: Die diagonalen Linien stellen potenzielle zukünftige Unterstützungs- oder Widerstandsniveaus dar. Wenn der Kurs beispielsweise in einem Aufwärtstrend beginnt, zurückzugehen, könnte er an einer der Fächerlinien Unterstützung finden.

- Zeit- und Preisprojektion: Im Gegensatz zu horizontalen Fibonacci-Instrumenten und ähnlich wie die Arcs, bieten Fächer sowohl eine Preis- als auch eine Zeitperspektive. Der Schnittpunkt einer Fächerlinie mit dem Preisdiagramm zeigt nicht nur ein potenziell interessantes Preisniveau an, sondern auch einen bestimmten Zeitpunkt, zu dem dies erreicht werden könnte.

- Anpassen an die Volatilität: In Märkten mit hoher Volatilität können die Winkel der Fächerlinien angepasst werden, um sie besser an die Kursbewegungen des Vermögenswerts anzupassen. Diese Flexibilität ermöglicht es Händlern, das Tool an unterschiedliche Marktbedingungen anzupassen.

Zusammengefasst bieten Fibonacci-Fächer eine Perspektive auf potenzielle Unterstützungs- und Widerstandsniveaus, die sowohl den Preis als auch die Zeit berücksichtigt. Durch das Zeichnen von diagonalen Linien auf der Grundlage von Fibonacci-Verhältnissen können sie Tradern mögliche und signifikante Kursniveaus aufzeigen.

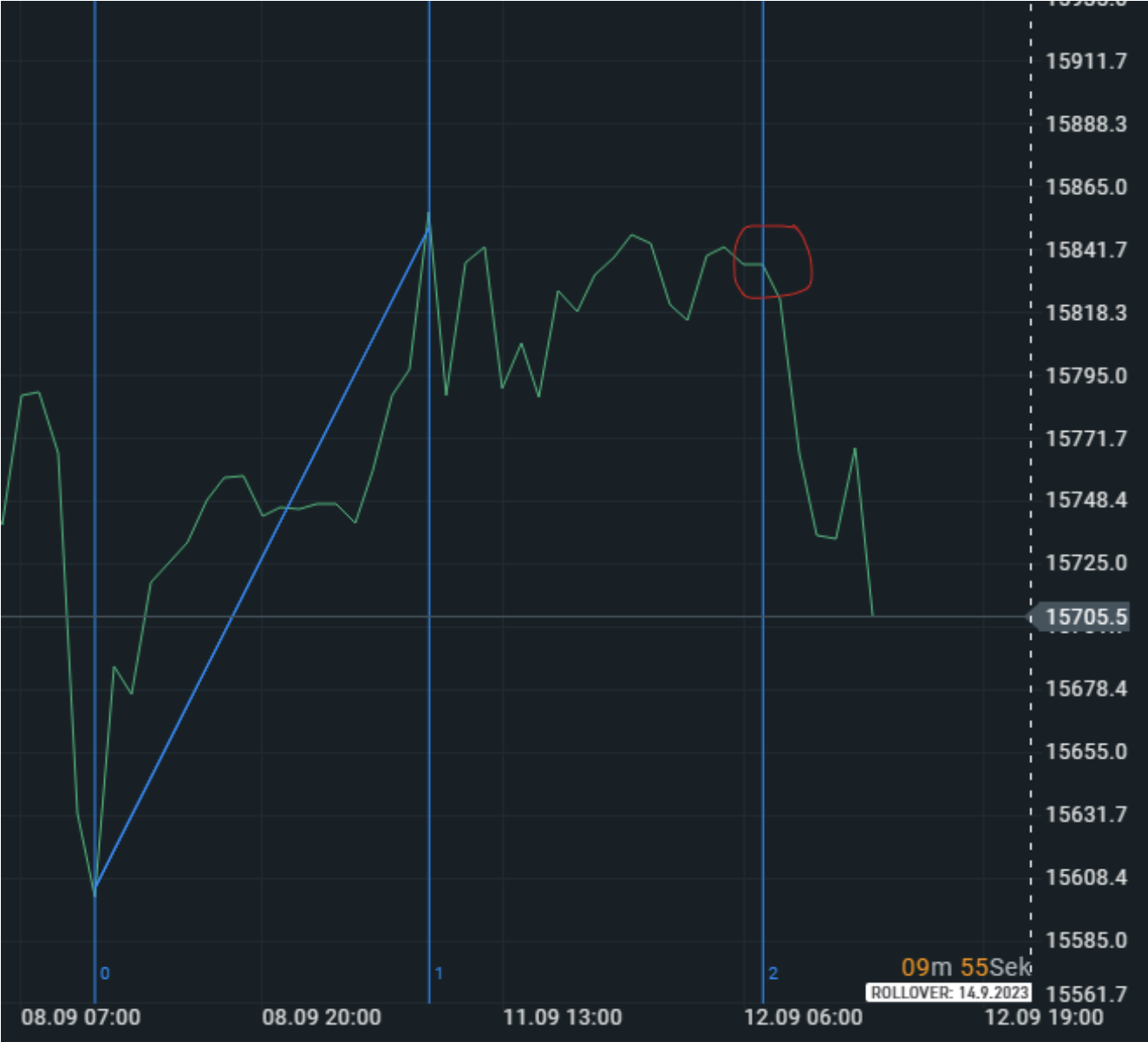

Fibonacci Time (Zeitzonen)

Fibonacci-Zeitzonen sind eine Reihe von vertikalen Linien, die auf der Fibonacci-Sequenz basieren und zur Vorhersage potenzieller signifikanter Kursbewegungen auf der Grundlage von Zeitintervallen verwendet werden.

Im Gegensatz zu anderen Fibonacci-Instrumenten, die sich auf Preisniveaus konzentrieren, konzentrieren sich die Fibonacci-Zeitzonen ausschließlich auf das Timing potenzieller Wendepunkte auf dem Markt.

So funktionieren die Fibonacci-Zeitzonen:

- Zeichnen der Zeitzonen: Zum Einzeichnen der Fibonacci-Zeitzonen wählen Sie zunächst einen signifikanten Höchst- oder Tiefststand im Preisdiagramm als Ausgangspunkt. Von dort aus werden vertikale Linien in Intervallen gezeichnet, die der Fibonacci-Sequenz folgen, um zukünftige Zeiträume darzustellen, in denen bedeutende Kursereignisse auftreten könnten.

- Interpretation: Die vertikalen Linien stellen bestimmte Zeitintervalle dar, in denen der Markt eine erhöhte Volatilität oder potenzielle Wendepunkte erleben könnte. Die Fibonacci-Zeitzonen besagen im Wesentlichen, dass nach einem Hoch oder Tief ein weiteres Hoch oder Tief 13, 34, 89, 144 usw. Perioden nach dem Anfangspunkt auftreten könnte.

- Nicht preisspezifisch: Es ist wichtig zu verstehen, dass die Fibonacci-Zeitzonen keine Kursziele vorgeben. Stattdessen bieten sie eine zeitbasierte Perspektive, die vorschlägt, wann bedeutende Kursbewegungen stattfinden könnten, und nicht, welche Höhe genau der Kurs erreichen könnte.

Wenn aber beispielsweise ein Fibonacci Retracement-Level eng mit einer Fibonacci-Zeitzone übereinstimmt, kann dies die Wahrscheinlichkeit einer potenziellen Preisreaktion zu diesem Zeitpunkt erhöhen.

Zusammenfassung: Fibonacci-Zeitzonen bieten Tradern ein einzigartiges Instrument, mit dem sie potenzielle Perioden signifikanter Preisaktivitäten antizipieren können, die ausschließlich auf von der Fibonacci-Sequenz abgeleiteten Zeitintervallen basieren. Durch die Hervorhebung dieser Zeiträume auf dem Kursdiagramm können sich Händler besser auf potenzielle Marktbewegungen vorbereiten.

Fibonacci Channel (Kanal)

Fibonacci-Kanäle sind ein technisches Analyseinstrument, das das Konzept der Fibonacci Retracements und Trendlinien erweitert, um eine Reihe von parallelen Kanälen auf einem Preisdiagramm zu erstellen.

Auch diese Kanäle können Händlern helfen, potenzielle Unterstützungs- und Widerstandsbereiche auf der Grundlage der Trendrichtung und der Fibonacci-Verhältnisse zu identifizieren.

So funktionieren Fibonacci-Kanäle:

- Zeichnen der Kanäle: Um Fibonacci-Kanäle zu konstruieren, zeichnen Sie zunächst eine Trendlinie zwischen zwei signifikanten Punkten, in der Regel einem großen Tief und einem Hoch. Anschließend werden parallele Linien auf den wichtigsten Fibonacci-Niveaus von der ursprünglichen Trendlinie gezogen.

- Direktionale Kanäle: Die Richtung der Kanäle (aufwärts oder abwärts) wird durch die ursprüngliche Trendlinie bestimmt. Wenn die Trendlinie von einem Tief zu einem Hoch gezogen wird (was auf einen Aufwärtstrend hindeutet), ragen die Kanäle über die Trendlinie hinaus. Wird die Trendlinie dagegen von einem Hoch zu einem Tief gezogen (was auf einen Abwärtstrend hindeutet), so verlaufen die Kanäle unterhalb der Trendlinie.

- Interpretation: Die parallelen Linien der Fibonacci-Kanäle stellen potenzielle Unterstützungs- und Widerstandsebenen dar. In einem Aufwärtstrend können die Kanäle oberhalb der Haupttrendlinie als Widerstandsniveaus fungieren, während in einem Abwärtstrend die Kanäle unterhalb als Unterstützungsniveaus dienen können.

- Trading-Strategien: Händler können Fibonacci-Kanäle nutzen, um Gewinnziele oder Stop-Loss-Niveaus festzulegen. Nähert sich der Kurs beispielsweise in einem Aufwärtstrend dem Kanal (z. B. dem 61,8 %-Niveau), könnte ein Händler in Erwartung eines potenziellen Widerstands Gewinne mitnehmen.

Zusammenfassung: Fibonacci-Kanäle stellen Anlegern ein Gerüst aus parallelen Linien auf der Grundlage von Fibonacci-Verhältnissen zur Verfügung, das eine mehrdimensionale Sicht auf potenzielle Unterstützungs- und Widerstandsniveaus ermöglicht.

Die besten Fibonacci Trading Strategien

Fibonacci-Tools bieten eine Reihe von Anwendungsszenarien, mit deren Hilfe Anleger bessere Entscheidungen treffen können. Einige der besten Fibonacci-Tradingstrategien sind in nachfolgender Tabelle übersichtlich gegenübergestellt:

|

Strategie |

Setup |

Umsetzung |

|

Retracement verifizieren

|

Nachdem Sie einen klaren Trend (aufwärts oder abwärts) identifiziert haben, verwenden Sie Fibonacci Retracement-Levels, um potenzielle Rückzugsniveaus zu antizipieren. |

Kaufen Sie (Long Position), wenn der Kurs bei einem Retracement-Level in einem Aufwärtstrend Unterstützung findet. Umgekehrt verkaufen Sie (Short Position), wenn der Kurs bei einem Retracement-Level in einem Abwärtstrend auf Widerstand stößt. Achten Sie bei den Retracement Levels auf Kerzen-Muster, wie Hammer oder Shooting Star, um eine zusätzliche Bestätigung zu erhalten. |

|

Erweiterungsziele setzen |

Verwenden Sie nach einem Retracement in einem klaren Trend Fibonacci-Extensions, um potenzielle Gewinnziele festzulegen. |

Setzen Sie Take-Profit-Orders bei wichtigen Erweiterungsniveaus, wie 161,8 % oder 261,8 %, in der Erwartung, dass der Kurs bei diesen Niveaus auf Widerstand (in einem Aufwärtstrend) oder Unterstützung (in einem Abwärtstrend) stößt. |

|

Fibonacci Fächer Ausbrüche (Breakouts) |

Zeichnen Sie Fibonacci-Fächer von einem signifikanten Hoch zum Tief oder umgekehrt. |

Handeln Sie Ausbrüche, wenn der Kurs eine Fächerlinie kreuzt. Wenn der Kurs zum Beispiel in einem Aufwärtstrend über eine Fächerlinie ausbricht, könnte dies auf eine Fortsetzung des Trends hindeuten. |

|

Zeitzonen-Umkehrungen |

Zeichnen Sie die Fibonacci-Zeitzonen ausgehend von einem signifikanten Wendepunkt ein. |

Potenzielle Preisumkehrungen oder erhöhte Volatilität um diese Zeitzonen herum antizipieren. Kombinieren Sie zur Bestätigung mit anderen Indikatoren. |

|

Channel-Bounces (Kanal „Ausreißer) |

Zeichnen Sie Fibonacci-Kanäle auf der Grundlage eines signifikanten Trends |

Handeln Sie bei Kursausschlägen an den Kanalgrenzen. Ziehen Sie beispielsweise in einem Aufwärtstrend in Erwägung, zu kaufen, wenn der Kurs die untere Begrenzung des Kanals berührt, und zu verkaufen oder Gewinne an der oberen Begrenzung mitzunehmen. |

|

Confluence Trading (Zusammenspiel diverser Tools) |

Verwenden Sie mehrere Fibonacci-Tools oder kombinieren Sie sie mit anderen technischen Indikatoren. |

Suchen Sie nach Bereichen, in denen verschiedene Instrumente das gleiche Signal liefern, was als Zusammenwirken oder Confluence bezeichnet wird. Wenn etwa ein Retracement-Level mit einer Kanalgrenze übereinstimmt, spricht dies für dieses Level als potenzielle Unterstützung oder Widerstand. |

|

Stop-Loss Platzierung |

Nachdem Sie einen Handel auf der Grundlage eines Fibonacci-Niveaus begonnen haben, verwenden Sie ein anderes Niveau als Richtlinie für die Platzierung von Stop-Loss-Orders. |

Wenn Sie zum Beispiel beim 50 %-Retracement-Level Long gehen, sollten Sie einen Stop-Loss knapp unter dem 61,8 %-Level platzieren. |

Denken Sie daran, dass die Fibonacci-Tools zwar wertvolle Erkenntnisse liefern, aber keine Strategie den Erfolg garantiert. Es ist wichtig, sie in Verbindung mit anderen Analysemethoden zu verwenden, ein striktes Risikomanagement zu betreiben und Ihre Strategien auf der Grundlage von Marktrückmeldungen kontinuierlich zu bewerten und anzupassen.

Außerdem ist es grundsätzlich ratsam, jede neue Strategie in einem Demokonto zu testen, bevor man mit echtem Geld handelt. Denken Sie daran, dass keine Strategie narrensicher ist.

Abschließendes zu Fibonacci Retracement

Fibonacci Retracements können als ein Instrument der technischen Analyse für die Ermittlung potenzieller Unterstützungs- und Widerstandsniveaus auf der Grundlage der Fibonacci-Zahlenfolge sehr nützlich sein.

Fibonacci Retracement Tools bieten einen systematischen Ansatz, um potenzielle Kursbewegungen zu antizipieren, sollten aber immer in Verbindung mit anderen Analysemethoden verwendet werden, um optimale Ergebnisse zu erzielen.

Verwenden Sie Retracements für Einstiegs- und Ausstiegsentscheidungen, Fibonacci-Extensions für Gewinnziele, Fans, um Breakouts zu handeln und Channels für das Bounce-Trading. Achten Sie dabei stets darauf, zusätzlich andere technische Indikatoren einzusetzen, um stärkere Signale zu erhalten.

Fibonacci Retracements sind zu Recht ein beliebtes Instrument der technischen Analyse, aber wie alle Werkzeuge gibt es gewisse Einschränkungen, auf die im Folgenden abschließend verwiesen wird:

- Subjektivität: Die Wirksamkeit von Fibonacci Retracements wird wesentlich von der Fähigkeit des Traders bestimmt, signifikante Hochs und Tiefs korrekt zu identifizieren. Von dieser Auswahl hängt aber die Lage der Retracement-Niveaus ab.

- Nicht fehlerfrei: Fibonacci-Niveaus können zwar als potenzielle Unterstützung und Widerstand dienen, sie garantieren jedoch keinesfalls, dass der Kurs von diesen Punkten aus tatsächlich umkehrt oder weiterläuft.

- Blindes Vertrauen: Sich ausschließlich auf Fibonacci Retracements zu verlassen, ohne andere Marktfaktoren oder technische Indikatoren zu berücksichtigen, kann zu fehlerhaften Entscheidungen führen. Sie sollten am besten in Verbindung mit anderen Instrumenten und Analysemethoden verwendet werden.

- Selbsterfüllende Prophezeiung: Einige Marktteilnehmer argumentieren, dass Fibonacci Retracements vor allem deshalb funktionieren, weil sehr viele Trader sie verwenden und sie so zu einer sich selbst erfüllenden Prophezeiung machen. Wenn eine große Anzahl von Händlern Kauf- oder Verkaufsaufträge auf diesen Niveaus platziert, kann dies das Kursverhalten beeinflussen – allerdings im Regelfall zu Gunsten des einzelnen Anlegers.

- Unterschiedliche Zeitrahmen: Fibonacci Retracements können in bestimmten Zeitrahmen zuverlässiger erscheinen als in anderen. Was auf einem Tageschart funktioniert, ist auf einem Stunden- oder Wochenchart möglicherweise nicht so effektiv.

- Beschränkungen in volatilen Märkten: In sehr volatilen Märkten können die Kursbewegungen schnell und unvorhersehbar sein. In solchen Szenarien kann es besonders riskant sein, sich ausschließlich auf Fibonacci Retracements zu verlassen.

- Verallgemeinerung der Fibonacci-Quotienten: Die Magie der Fibonacci-Folge findet sich in verschiedenen Naturphänomenen, aber ihr direkter Zusammenhang mit den Finanzmärkten ist auch umstritten.

- Mehrere Niveaus: Da es mehrere Fibonacci Retracement-Niveaus gibt, kann es manchmal unklar sein, welches Niveau als Unterstützung oder Widerstand dient. Das kann zu Verwirrung in der Entscheidungsfindung führen.

Fazit: Fibonacci Retracements können zwar ein wertvolles Instrument im Werkzeugkasten eines Traders sein können. Aber man sollte sich auch ihrer Grenzen bewusst sein. Für den erfolgreichen Einsatz ist praktische Übung notwendig.

Außerdem sollten Anleger Fibonacci Retracements als Teil einer breiter angelegten Handelsstrategie verwenden, die auch andere technische Indikatoren, Fundamentalanalysen und ein solides Risikomanagement umfasst.

Swing Trading: So gelangen Sie mit Schwung zu kurzfristigen Gewinnen

Was ist ein Moving Average? Gleitende Durchschnitte im Trading einfach erklärt

Was sind Bollinger Bänder? Der beliebte Chartindikator erklärt

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.