Swing Trading ist eine beliebte Handelsstrategie, die darauf abzielt, von kurz- bis mittelfristigen Kursbewegungen bei Aktien, Exchange Traded Funds (ETFs), Contracts for Difference (CFDs) oder anderen Finanzinstrumenten zu profitieren.

Im Gegensatz zum Daytrading, bei dem Aufträge am selben Tag eröffnet und wieder geschlossen werden, werden beim Swing Trading Positionen über mehrere Tage bis zu einigen Wochen gehalten. Diese Strategie zielt darauf ab, Kursschwankungen innerhalb eines breiteren Trends zu erfassen und von der Marktvolatilität zu profitieren.

Dieser Artikel soll nun näher auf die Funktionsweise des Swing Tradings eingehen.

Swing Trading ist eine beliebte Handelsstrategie, die darauf abzielt, von kurz- bis mittelfristigen Kursbewegungen bei Aktien, Exchange Traded Funds (ETFs), Contracts for Difference (CFDs) oder anderen Finanzinstrumenten zu profitieren.

Im Gegensatz zum Daytrading, bei dem Aufträge am selben Tag eröffnet und wieder geschlossen werden, werden beim Swing Trading Positionen über mehrere Tage bis zu einigen Wochen gehalten. Diese Strategie zielt darauf ab, Kursschwankungen innerhalb eines breiteren Trends zu erfassen und von der Marktvolatilität zu profitieren.

Dieser Artikel soll nun näher auf die Funktionsweise des Swing Tradings eingehen.

Was ist Swing Trading?

Wer tradet, braucht eine Strategie. Swing Trading ist eine Strategie, mit der man versucht, bei kurzfristigen Kursbewegungen durch die wiederholte Erzielung kleiner bis mittelgroßer Gewinne seine Anlageziele zu erreichen.

Swing Trading erklärt

Im Kern geht es beim Swing Trading darum, Kursschwankungen oder "Swings" am Markt auszunutzen. Diese Swings können in beiden Richtungen erfolgen – nach oben oder nach unten.

Händler versuchen, zu Beginn einer Kursbewegung in den Markt einzusteigen und auszusteigen, bevor sich der Trend umkehrt. Das Hauptziel besteht darin, den dynamischsten Teil der Kursbewegung zu erwischen.

Swing Trader halten ihre Trades länger als Daytrader, aber kürzer als langfristige Investoren. In der Regel dauern die Trades zwischen einigen Tagen und einigen Wochen:

Swing Trader nutzen in erster Linie die technische Analyse, um Handelsmöglichkeiten zu identifizieren. Sie können auch die Fundamentalanalyse als zusätzlichen Filter einbeziehen. Ein Vorteil dieser Strategie ist, dass sie weniger Zeitaufwand als das Daytrading erfordert. Zudem maximiert sie das Gewinnpotenzial auf kurze Sicht und kann sich ausschließlich auf technische Analysen stützen, was den Handelsprozess vereinfacht.

Wichtige Begriffe des Swing Tradings

Für das Verständnis dieses Handelsstils ist es unerlässlich, die wichtigsten Begriffe des Swing Tradings zu kennen. Hier ist ein kurzes Glossar:

- Trend ist die allgemeine Richtung, in die sich der Preis eines Vermögenswerts bewegt. Trends können aufwärts (bullish), abwärts (bearish) oder seitwärts (neutral) verlaufen. Swing Trader versuchen, in Richtung des vorherrschenden Trends zu handeln, und verwenden häufig Trendlinien, um diese zu visualisieren.

- Volumen bezieht sich auf den Gesamtwert der Order, die während eines bestimmten Zeitraums für einen Vermögenswert gehandelt werden. Ein erhöhtes Volumen bestätigt oft die Stärke einer Preisbewegung, etwa während eines Ausbruchs oder einer Umkehr.

- Kerzenmuster sind spezifische Formationen von Kursdiagrammen (sogenannten Charts), die auf mögliche Preisumkehrungen oder -fortsetzungen hinweisen. Zu den gängigen Mustern gehören beispielsweise der „Hammer“, die „Sternschnuppe“ (shooting star) und der „Doji“. Swing Trader nutzen Kerzenmuster, um optimale Einstiegs- und Ausstiegspunkte zu ermitteln.

- Swing High bezeichnet den Höchststand des Kurses eines Vermögenswerts, bei dem dieser ein vorübergehendes Maximum erreicht, bevor er wieder nachgibt. Es wird oft als Bezugspunkt für den Widerstand in der technischen Analyse verwendet. Swing Highs helfen Händlern, potenzielle Ein- und Ausstiegspunkte zu identifizieren, also Kurse, zu denen sie einen Vermögenswert verkaufen oder leerverkaufen können.

- Swing Low ist das Gegenteil eines Swing Highs. Es stellt ein vorübergehendes Minimum dar, bevor der Preis wieder zu steigen beginnt. Dieser Punkt dient oft als Unterstützungsniveau. Swing Lows sind potenzielle Einstiegspunkte für Käufe oder Long-Positionen.

- Ausbruch: Ein Ausbruch tritt auf, wenn der Preis bei erhöhtem Handelsvolumen über ein Widerstands- oder unter ein Unterstützungsniveau steigt, was einen potenziellen neuen Trend signalisiert. Swing Trader versuchen, bei Ausbrüchen Positionen zu eröffnen, da sie eine Fortsetzung des neuen Trends erwarten.

- Unterstützung: Ein Unterstützungsniveau ist ein Preispunkt, bei dem ein Vermögenswert tendenziell Käufer findet und nicht weiter fällt, da die Nachfrage steigt. Trader nutzen Unterstützungsniveaus, um Kaufpunkte zu bestimmen, weil sie erwarten, dass der Preis von diesen Niveaus wieder ansteigt.

- Widerstand: Das ist ein Preispunkt, an dem ein Vermögenswert tendenziell einem Verkaufsdruck ausgesetzt ist und nicht weiter steigt. Trader nutzen Widerstandsniveaus, um über Verkaufs- oder Leerverkaufspunkte zu entscheiden, da sie davon ausgehen, dass der Preis nach Erreichen dieser Niveaus fallen wird.

- Pullback bezeichnet eine kurzfristige „Verschnaufpause“ oder einen Rückgang des Preises eines Vermögenswerts innerhalb eines ansonsten anhaltenden Aufwärtstrends. Swing Trader suchen bei einem Aufwärtstrend oft nach Pullbacks als potenziellen Kaufgelegenheiten.

- Gleitender Durchschnitt: Ein Moving Average (MA) ist ein Indikator, der Preisdaten glättet, indem er den Kurs des Vermögenswerts über eine bestimmte Anzahl von Zeiträumen, etwa 50 oder 200 Tage, mittelt. Swing Trader verwenden gleitende Durchschnitte, um Trends sowie Unterstützungs- und Widerstandsebenen bei Preisrückgängen zu ermitteln.

- Relative Strength Index: Der RSI ist ein Momentum-Oszillator (eine Variante technischer Indikatoren), der die Geschwindigkeit und Stärke von Preisbewegungen misst und in der Regel zwischen 0 und 100 liegt. Ein RSI über 70 deutet auf überkaufte Bedingungen hin, während ein RSI unter 30 überverkaufte Bedingungen vermuten lässt. Swing Trader verwenden den RSI, um zu bestimmen, ob ein Vermögenswert seinen aktuellen Trend wahrscheinlich umkehren wird.

- Fibonacci-Retracement: Fibonacci-Retracement-Levels sind horizontale Linien, die auf der Grundlage der Fibonacci-Zahlenfolge anzeigen, wo Unterstützungs- und Widerstandslevel wahrscheinlich auftreten werden. Zu den üblichen Levels gehören 38,2 %, 50 % und 61,8 %. Swing Trader nutzen diese Niveaus, um mögliche Bereiche des Retracements (englisch für Rückverfolgung) während eines Trends vorherzusagen.

- Stop-Loss-Order: Das ist eine vorab festgelegte Handelsorder, die automatisch einen Vermögenswert verkauft, wenn sich der Preis um einen bestimmten Betrag gegen den Handel bewegt. Swing Trader nutzen Stop-Loss-Orders, um potenzielle Verluste zu begrenzen und ihr Kapital zu schützen.

Wie funktioniert Swing Trading?

Beim Swing Trading nutzt man eine Kombination aus technischer Analyse, Chartmustern und manchmal auch Fundamentalanalyse, um potenzielle Handelsmöglichkeiten zu identifizieren. Sehen wir uns den Prozess genauer an:

Schritt 1 - Identifizierung eines Trends

Swing Trader suchen nach einem klaren Trend auf dem Markt, also entweder:

- Aufwärtstrend: Eine Reihe von höheren Hochs und höheren Tiefs. Trader versuchen, in der Nähe Pullbacks innerhalb des Aufwärtstrends zu kaufen (Long-Position) und während des Preishochs zu verkaufen. Oder

- Abwärtstrend: Eine Reihe von niedrigeren Hochs und niedrigeren Tiefs. Händler streben Leerverkäufe (Short-Positionen) in der Nähe einer Erholung innerhalb des Abwärtstrends an und Eindeckungskäufe (buy backs), wenn der Preis wieder fällt.

Schritt 2 - Bestimmung von Einstiegspunkten

Sobald ein Trend erkannt wurde, sucht der Händler nach einem günstigen Einstiegspunkt. Die technische Analyse mit den oben genannten Tools von Unterstützung und Widerstand, gleitenden Durchschnitten und Kerzenmustern spielt hier eine entscheidende Rolle.

Schritt 3 - Platzierung des Handels

Sobald ein Händler eine potenzielle Swing-Gelegenheit identifiziert hat, geht er eine Long-Position ein, falls er einen Kursanstieg erwartet.

Schritt 4 – Risikomanagement

Das ist ein entscheidender Bestandteil des Swing Tradings, um sich vor großen Verlusten zu schützen. Mehr dazu im Abschnitt “Risikomanagement”.

Schritt 5 - Ausstieg aus dem Handel

Der richtige Zeitpunkt für den Ausstieg ist genauso wichtig wie der Einstieg. Trader steigen in der Regel aus, wenn:

- Der Zielpreis erreicht ist: Swing Trader legen Gewinnziele auf der Grundlage technischer Indikatoren oder Widerstandsniveaus fest. Sobald der Preis das Ziel erreicht, schließt der Händler die Position.

- Eine Trendwende bevorsteht: Wenn der Händler Anzeichen für eine Trendwende erkennt, kann er vorzeitig aussteigen, um Gewinne zu sichern oder Verluste zu vermeiden.

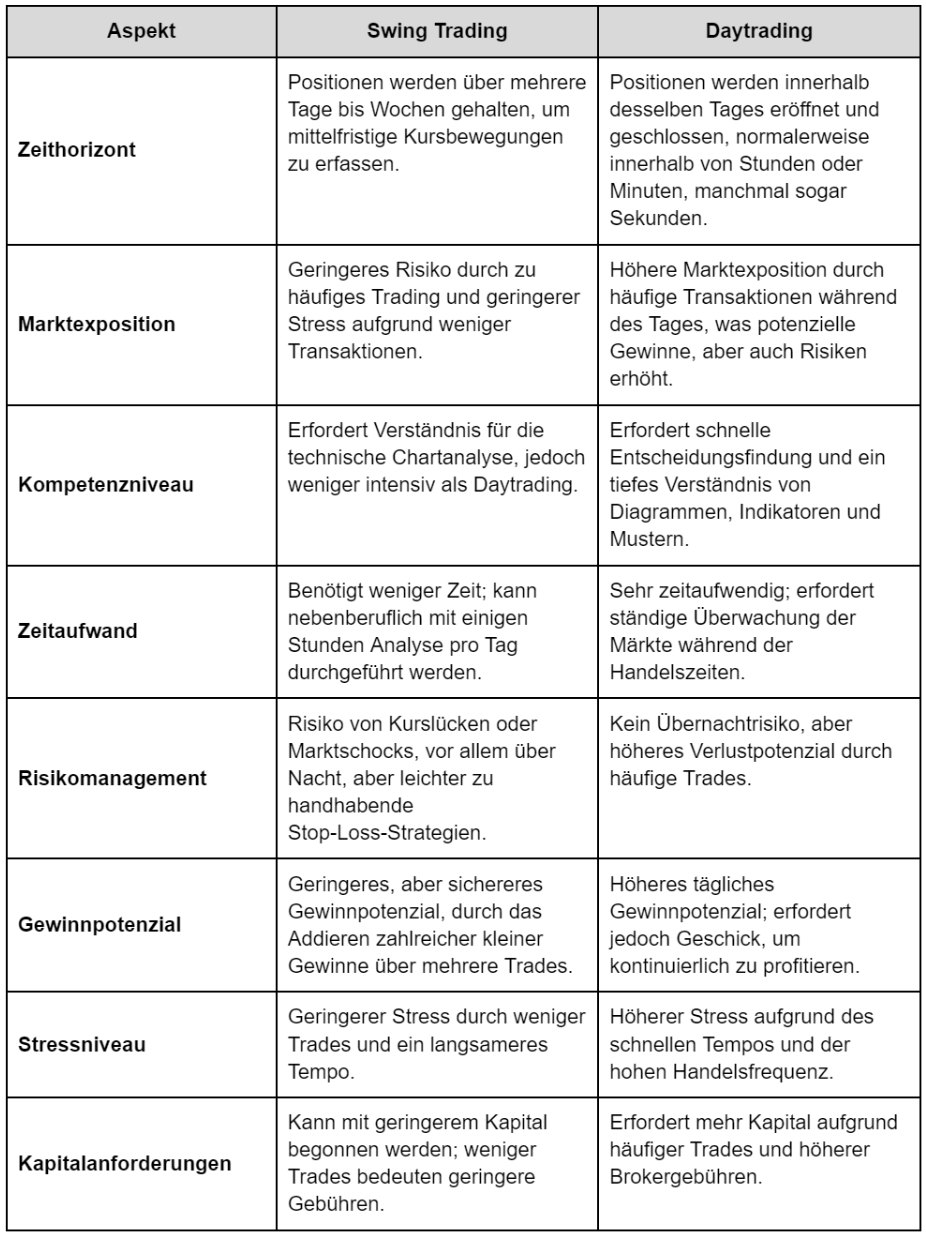

Swing Trading vs. Daytrading

Beim Einstieg in die Welt des aktiven Tradings stechen zwei beliebte Ansätze hervor: Swing Trading und Daytrading. Beide Strategien zielen darauf ab, von kurzfristigen Kursbewegungen an den Finanzmärkten zu profitieren, unterscheiden sich aber erheblich in Bezug auf Zeithorizont, Handelsfrequenz, Risikoniveau und die erforderlichen Fähigkeiten.

Beim Vergleich von Swing Trading und Daytrading sprechen beide Strategien dabei unterschiedliche Arten von Tradern an. Die folgende Tabelle bietet einen detaillierten Vergleich dieser Handelsstrategien.

So entwickeln Sie für sich die beste Swing Trading Strategie

Jeder erfolgreiche Trader benötigt eine Strategie. Die folgenden Abschnitte geben Tipps dazu, was bei der Strategieentwicklung für das Swing Trading zu beachten ist.

Analyse der eigenen Risikobereitschaft und Ziele

Als Swing Trader ist die Analyse Ihres eigenen Risikoprofils und Ihrer Ziele entscheidend für den langfristigen Erfolg. Ihr Risikoprofil legt fest, wie viel Marktvolatilität und potenzielle Verluste Sie tolerieren können, während Ihre Ziele umreißen, was Sie erreichen wollen – zum Beispiel, ob es sich um kurzfristige Erträge oder langfristiges Wachstum handelt.

Sobald Sie sich über diese Punkte im Klaren sind, können Sie Ihre Handelsstrategie, die Positionsgrößen und die Risikomanagementtechniken auf Ihr Profil abstimmen. Berücksichtigen Sie dabei Faktoren wie Ihre finanzielle Situation, Ihre Handelserfahrung und Ihre emotionale Belastbarkeit. Bringen Sie Ihre Ziele mit realistischen Erwartungen in Einklang und passen Sie Ihren Handelsplan so an, dass er sowohl der Risikotoleranz als auch den angestrebten Ergebnissen entspricht.

Wie wählt man den besten Broker?

Bei der Wahl des besten Online Brokers für das Swing Trading müssen mehrere Schlüsselfaktoren berücksichtigt werden. Achten Sie zunächst auf die erhobenen Gebühren und Provisionen, denn die Transaktionskosten für häufiges Handeln können sich mit der Zeit summieren.

Suchen Sie nach Brokern mit niedrigen oder gar keinen Provisionen. Bei XTB gilt zum Beispiel für Aktien und ETFs bis zu einem monatlichen Handelsvolumen von 100.000 Euro eine Kommission von 0 % (darüber 0,2%, mindestens 10 EUR). Der Handel mit CFDs ist ebenso kommissionsfrei.

Als Nächstes sollten Sie die Handelsplattform bewerten. Sie sollte robuste Charting-Tools und Indikatoren bieten, die für die technische Analyse erforderlich sind. Bei XTB handeln Sie mit der eigens entwickelten xStation 5, die all diese Belange abdeckt.

Der Marktzugang ist von entscheidender Bedeutung, stellen Sie also sicher, dass der Broker die von Ihnen gewünschten Märkte und Finanzinstrumente abdeckt. Bei XTB stehen Tausende Aktien, ETFs und CFDs auf zahlreiche Basiswerte zur Verfügung.

Und schließlich sollten Sie auf einen zuverlässigen Kundenservice und benutzerfreundliche mobile Anwendungen für den Handel von unterwegs achten.

Bei XTB finden Sie übrigens eine weitere Besonderheit, die sich positiv auf Ihren Geldbeutel auswirken dürfte: Auf Ihr nicht investiertes Guthaben gibt es Zinsen, derzeit bis 4,2 % p. a.

Auswahl der Handelsinstrumente

Die Wahl der richtigen Finanzinstrumente für das Swing Trading hängt von Ihrem Handelsstil, Ihren Zielen und Ihrer Risikotoleranz ab. Die gängigen Instrumente für Privatanleger, alle davon bei XTB verfügbar, sind:

- Aktien: Beliebt bei Swing Tradern wegen ihrer Liquidität und vorhersehbaren Trends. Aktien können in einer Vielzahl von Branchen gehandelt werden, erfordern unter Umständen aber im Vergleich zu anderen Instrumenten mehr Kapital.

- ETFs: Börsengehandelte Fonds (ETFs) bieten ein diversifiziertes Engagement in Sektoren oder Indizes und verringern das Risiko durch Streuung der Anlagen auf mehrere Vermögenswerte.

- Forex: Der Devisenmarkt ist sehr liquide und volatil, was ihn ideal für Swing Trader macht, die kurzfristige Gelegenheiten bevorzugen. Allerdings erfordert er ein tiefes Verständnis der Währungsbewegungen.

- CFDs: Contracts for Difference, oder Kursdifferenzkontrakte, ermöglichen es Händlern, auf Kursbewegungen zu spekulieren, ohne den Vermögenswert zu besitzen. Sie bieten eine Hebelwirkung, die Gewinne verstärken, aber auch das Risiko erhöhen kann.

Die Wahl des richtigen Instruments hängt von Marktkenntnissen, Kapital und Risikopräferenzen ab. Für Anfänger kann es ratsam sein, mit nicht gehebelten Optionen wie Aktien oder ETFs zu beginnen, während erfahrene Händler volatilere Märkte wie Forex oder CFDs erkunden können.

Verschiedene Swing Trading Strategien im Überblick

Beim Swing Trading wenden Händler in der Regel eine von zwei Hauptstrategien an: Trendfolge oder Kontratrend-Trading. Beide Ansätze zielen darauf ab, Preisbewegungen innerhalb kurzer bis mittlerer Zeiträume zu erfassen, unterscheiden sich jedoch erheblich in der Philosophie und der Ausführung. Hier sehen Sie genauer, was jede Strategie beinhaltet, für wen sie geeignet sein könnte und wie sie in der Praxis funktioniert.

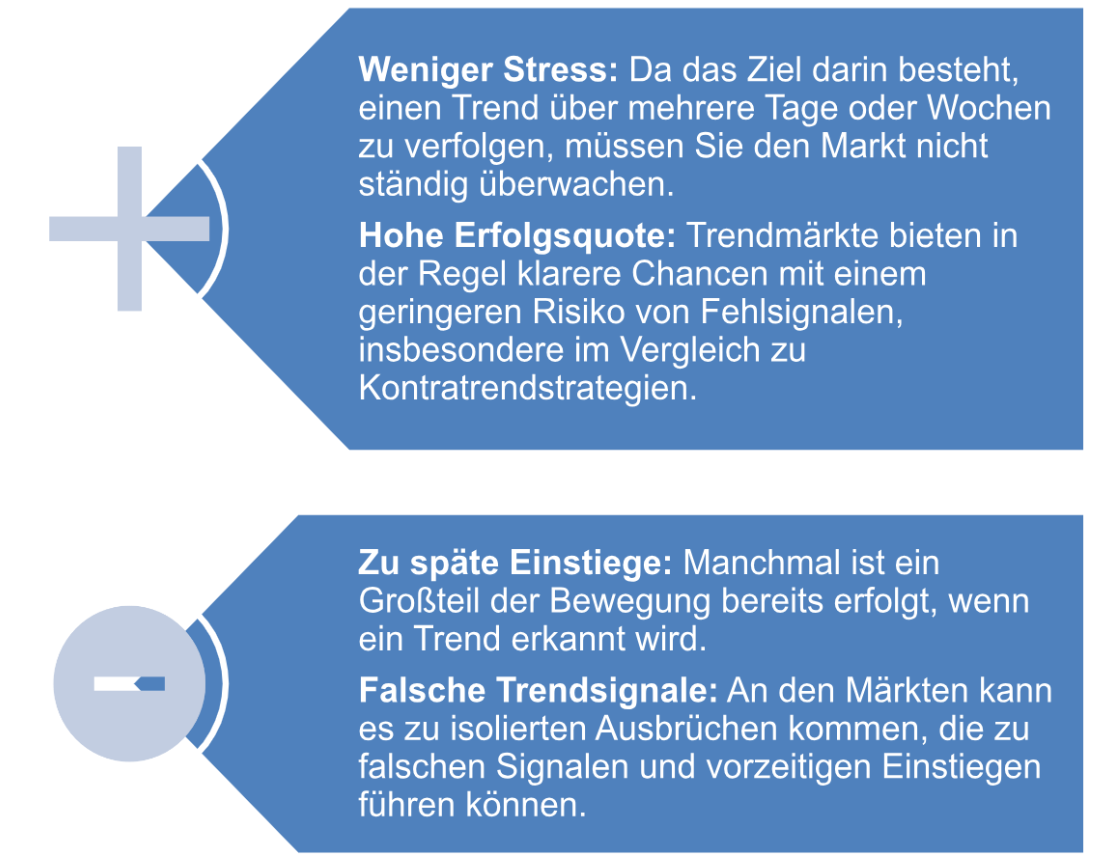

Trendfolge

Trendfolge ist eine Handelsstrategie, die darauf abzielt, aus der vorherrschenden Richtung des Marktes Kapital zu schlagen. Diese Strategie geht davon aus, dass ein einmal etablierter Trend wahrscheinlich noch einige Zeit anhält.

Diese Strategie beruht also darauf, Trends frühzeitig zu erkennen und so lange im Handel zu bleiben, wie der Trend anhält. Das Ziel besteht darin, den Großteil des Trends zu erfassen und vorzeitige Ausstiege zu vermeiden, die den Gewinn schmälern würden.

Trader, die diesen Ansatz verfolgen, versuchen, auf der Welle eines anhaltenden Trends zu reiten – ob aufwärts oder abwärts –, bis Anzeichen für eine Trendwende erkennbar werden.

In der Praxis bedeutet dies für Trendfolger:

- Kaufen bei einem Aufwärtstrend, wenn die Preise kontinuierlich höhere Hochs und höhere Tiefs erreichen.

- Verkaufen bei einem Abwärtstrend, wenn die Preise durchweg niedrigere Hochs und niedrigere Tiefs erreichen.

Für wen ist die Trendfolgestrategie geeignet?

Trendfolge ist insbesondere für Tradinganfänger eine gute Wahl, da ihre Grundannahme einfach ist: Sie geht von länger anhaltenden Trends aus, denen sie dann folgt. Deshalb ist sie auch ideal für Swing Trader, die Positionen lieber mehrere Tage bis Wochen halten, da sie so im Vergleich zum Daytrading mehr Zeit für Entscheidungen haben.

Und gerade, weil sie auf breiten Markttrends und weniger komplizierten technischen Indikatoren (wie gleitenden Durchschnitten) beruht, kann die Trendfolge relativ einfach umgesetzt werden.

Was sind wichtige Indikatoren für die Trendfolge? Hauptsächlich geht es um:

- Trendlinien: Wenn auch kein Indikator im eigentlichen Sinn, ist das Einzeichnen von Trendlinien in Diagrammen ein zentrales Hilfsmittel, das dabei hilft, die Richtung des Trends zu visualisieren und mögliche Ein- und Ausstiegspunkte hervorzuheben.

- Gleitende Durchschnitte: Händler verwenden häufig die gleitenden 50-Tage- oder 200-Tage-Durchschnitte, um Trends zu bestätigen. Ein Preis, der über diesen Durchschnitten liegt, könnte auf einen Aufwärtstrend hindeuten, während ein Preis darunter auf einen Abwärtstrend hindeutet.

- MACD (Moving Average Convergence Divergence): Dieser Momentum-Indikator hilft bei der Bestätigung von Trends, indem er die Beziehung zwischen zwei gleitenden Durchschnitten anzeigt.

Die wichtigsten Pros und Contras der Trendfolgestrategie kurz im Diagramm zusammengefasst:

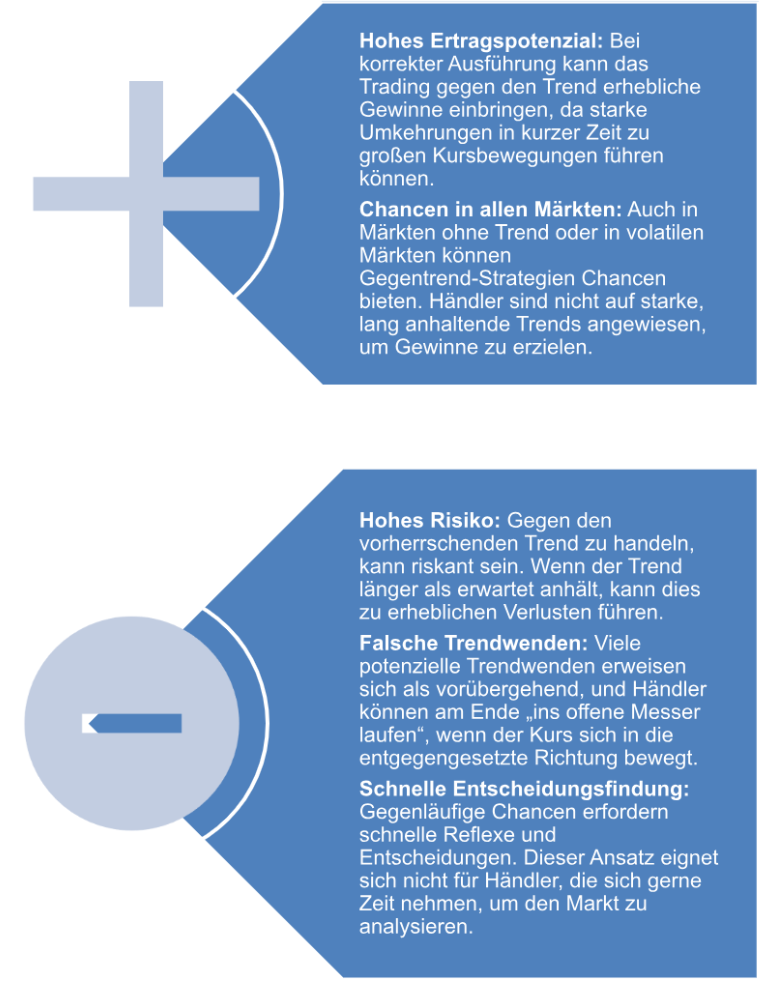

Kontratrend

Der Kontratrendhandel basiert auf der Idee, dass die Preise irgendwann zu ihrem historischen Mittelwert zurückkehren, nachdem sie sich zu weit in eine Richtung bewegt haben. Bei dieser Strategie suchen Trader folglich nach überkauften oder überverkauften Bedingungen und setzen auf die Umkehrung des aktuellen Trends.

Die Praxis sieht so aus:

- Verkaufen in einem Aufwärtstrend unter der Annahme, dass der Preis zu stark gestiegen ist und eine Korrektur oder ein Rückgang bevorsteht.

- Kaufen bei einem Abwärtstrend unter der Annahme, dass der Preis zu weit gefallen ist und wahrscheinlich wieder anziehen wird.

Diese Strategie versucht, dem Diktum „buy low, sell high“ (billig zu kaufen und teuer zu verkaufen) zu folgen, indem auf Umschwünge gesetzt wird, auch wenn diese gegen die vorherrschende Marktrichtung gehen.

Für wen ist Kontratrend geeignet? Diese Strategie erfordert mehr Erfahrung, da sie eine Positionierung gegen den vorherrschenden Trend beinhaltet, was riskanter sein kann. Kontratrend eignet sich im Allgemeinen eher für Händler mit einem tiefen Verständnis der Marktdynamik und der technischen Analyse.

Außerdem sollten sich Kontratrend-Trader auf schnelllebigen Märkten wohlfühlen. Kontratrend-Chancen entstehen und vergehen oft rasch, und es muss entschlossen gehandelt werden. Diese Strategie ist ideal für Swing Trader, die auf schnellere Gewinne aus sind und mit risikoreichen Situationen umgehen können.

Wichtige Indikatoren für den Kontratrendhandel sind:

- Relative Strength Index (RSI), wie weiter oben bereits erläutert.

- Bollinger-Bänder: Diese Kursbereiche (Bänder) messen die Volatilität und zeigen überkaufte oder überverkaufte Bedingungen an. Preise, die sich außerhalb der Bänder bewegen, signalisieren oft potenzielle Umkehrungen.

- Fibonacci-Retracement

Die wichtigsten Pros und Contras der Kontratrendstrategie im Überblick:

Fazit: Welche Strategie ist die richtige für Sie?

Die Trendfolge eignet sich am besten für Händler, die einen weniger stressigen, längerfristigen Ansatz bevorzugen, der sich darauf konzentriert, etablierte Markttrends zu nutzen. Sie ist im Allgemeinen einfacher zu erlernen und umzusetzen, sodass sie für neuere Händler oder solche mit einem mittelfristigen Horizont geeignet ist.

Der Kontratrend-Handel eignet sich besser für fortgeschrittene Händler, die risikofreudig sind und die Herausforderung des Timings von Trendwenden genießen. Er bietet ein höheres Gewinnpotenzial in kürzeren Zeiträumen, ist aber mit größeren Risiken verbunden.

Letztlich haben beide Strategien ihre Vorzüge. Sie können auch kombiniert werden, indem man bei stabilen Märkten dem Trend folgt und in Zeiten hoher Volatilität gegen den Trend handelt. Die Wahl hängt von der Risikotoleranz, den Marktkenntnissen und Handelszielen des jeweiligen Traders ab.

Testen und Anpassen Ihrer Strategie

Das Testen und Anpassen Ihrer Swing Trading Strategie ist für den langfristigen Erfolg unerlässlich. So können Sie dies effektiv tun:

- Backtesting: Verwenden Sie historische Marktdaten, um Ihre Handelsgeschäfte zu simulieren. Die meisten Handelsplattformen bieten Backtesting-Tools an, mit denen Sie Ihre Strategie auf vergangene Kursbewegungen anwenden können. So können Sie nachvollziehen, wie sich Ihre Strategie unter realen Marktbedingungen entwickelt hätte.

- Paper Trading: Üben Sie Ihre Strategie in einer risikofreien Umgebung mit einem Demokonto. So können Sie sehen, wie Ihre Strategie in Live-Märkten funktioniert, ohne echtes Kapital zu riskieren.

- Leistung verfolgen: Führen Sie ein Trading-Tagebuch, in dem Sie jeden Trade aufzeichnen – Einstiegs- und Ausstiegspunkte, Gründe für den Trade und Ergebnisse. Analysieren Sie Ihre Leistung regelmäßig und konzentrieren Sie sich dabei auf das Gewinn-Verlust-Verhältnis, den Gewinnfaktor und die Effektivität Ihres Risikomanagements.

- Passen Sie Ihre Strategie an: Identifizieren Sie anhand Ihres Trading-Tagebuchs Bereiche, in denen Verbesserungen möglich sind. Wenn bestimmte Indikatoren oder Setups nicht funktionieren, passen Sie sie an. Testen Sie neue Variablen in kleinen, kontrollierten Trades, bevor Sie Änderungen vollständig umsetzen.

- Risikomanagement: Überprüfen Sie regelmäßig Ihre Risikoposition. Mehr zu den gegebenenfalls notwendigen Anpassungen lesen Sie im folgenden Abschnitt.

Durch kontinuierliches Testen, Nachverfolgen und Anpassen können Sie Ihre Swing Trading Strategie verfeinern und die Performance im Laufe der Zeit verbessern.

Risikomanagement

Die Grundlagen des Risikomanagements für Swing Trader sind für den Kapitalerhalt und die langfristige Rentabilität von entscheidender Bedeutung. Hier sind die wichtigsten Grundsätze:

- Positionsgröße: Legen Sie fest, wie viel von Ihrem Kapital Sie jedem Handel zuweisen möchten. Die Positionsgröße ist einer der wichtigsten Aspekte beim Trading überhaupt. In der Regel riskieren Swing Trader 1–2 % ihres Gesamtkapitals pro Handel. Dadurch wird die Auswirkung eines einzelnen Verlustgeschäfts auf Ihr Gesamtportfolio begrenzt.

- Stop-Loss-Orders: Ein Stop Loss ist eine automatische Order zum Verkauf eines Vermögenswerts, wenn dieser einen vorab festgelegten Preis erreicht. Dadurch werden potenzielle Verluste minimiert, indem ein Handel beendet wird, bevor sich der Preis weiter gegen Sie entwickelt.

- Risiko-Ertrags-Verhältnis: Streben Sie bei jedem Handel ein günstiges Risiko-Ertrags-Verhältnis an, in der Regel 1:2 oder höher. Das bedeutet, dass Sie für jeden Euro, den Sie riskieren, mindestens zwei zu gewinnen beabsichtigen. Dadurch soll sichergestellt werden, dass gewinnbringende Geschäfte Verluste zumindest teilweise ausgleichen.

- Diversifizierung: Vermeiden Sie es, Ihr gesamtes Kapital in einen einzigen Handel oder Sektor zu investieren. Verteilen Sie Ihre Handelsgeschäfte auf verschiedene Vermögenswerte oder Branchen, um das Risiko zu verringern, dass ein einzelnes Ereignis zu erheblichen Verlusten führt.

- Leverage-Management: Seien Sie vorsichtig, wenn Sie Hebel Trading (englisch: Leverage) einsetzen. Dies kann zwar die Gewinne steigern, aber auch die Verluste. Vergewissern Sie sich, dass Sie die Risiken verstehen, und vermeiden Sie eine zu hohe Hebelwirkung.

- Emotionale Disziplin: Halten Sie sich an Ihren Handelsplan und vermeiden Sie emotionale Entscheidungen. In Zeiten volatiler Märkte oder emotionaler Hochs/Tiefs ist es leicht, das Risikomanagement zu vernachlässigen, was zu erheblichen Verlusten führen kann.

- Regelmäßige Überprüfung: Überprüfen und verfeinern Sie Ihre Risikomanagementstrategie ständig. Wenn sich die Marktbedingungen ändern, stellen Sie sicher, dass Ihre Stop-Loss-Schwellenwerte, Positionsgrößen und Risikotoleranz auf dem neuesten Stand sind.

Wenn Swing Trader diese Grundsätze befolgen, können sie Risiken effektiv managen und ihr Kapital vor großen Verlusten schützen.

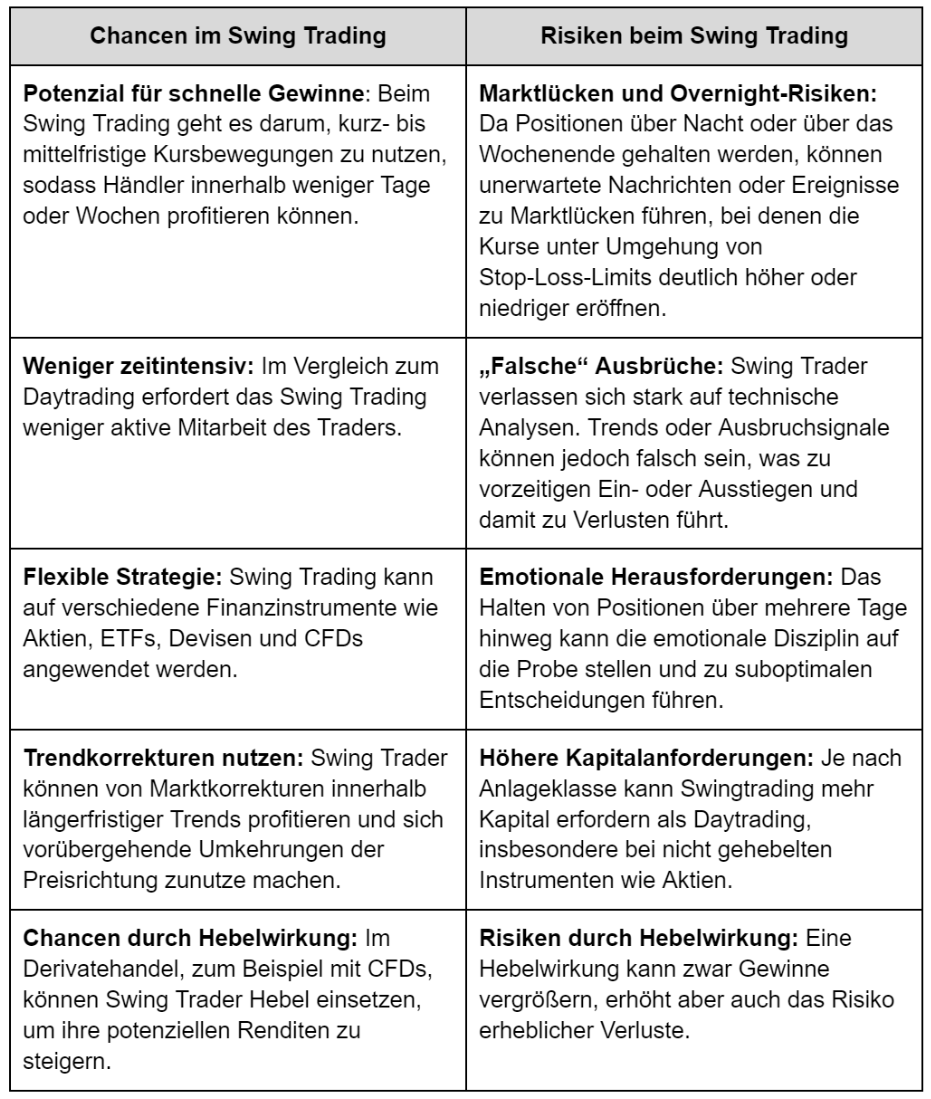

Chancen und Risiken beim Swing Trading

Alle Strategien, um an den Finanzmärkten Gewinne zu erzielen, haben Vor- und Nachteile. So auch das Swing Trading. In der folgenden Tabelle sind die Chancen und Risiken des Swing Tradings noch einmal übersichtlich gegenübergestellt.

Sie möchten ins Swing Trading einsteigen? So einfach geht's bei XTB!

Bei XTB mit dem Swing Trading zu starten, ist unkompliziert. Registrieren Sie sich zunächst auf der Website und machen Sie sich dann mit der xStation 5 Handelsplattform vertraut. Die gibt es als Web-Anwendung und als mobile App, sowohl für iOS als auch Android. Mit der xStation 5 haben Sie auch Zugang zu einem umfangreichen Bildungsangebot, das Sie nutzen sollten.

Bevor Sie echtes Geld investieren, empfiehlt es sich, ein kostenloses Demokonto, wie das von XTB, zu nutzen, um risikofrei die Plattform und Ihre Strategien zu testen.

Um unter realen Bedingungen zu üben, wählen Sie die Märkte aus, die für Swing Trading geeignet sind. XTB bietet verschiedene Märkte wie Forex, Aktien, Indizes und Rohstoffe an und Sie können mit Aktien, ETFs sowie CFD handeln, von denen mehrere Tausend im Angebot sind. Beginnen Sie mit den Instrumenten, die Sie gut verstehen.

Ein Alleinstellungsmerkmal von XTB in diesem Zusammenhang ist, dass ganz gleich, ob Sie mit Aktien oder ETFs langfristig investieren oder mit CFDs ins Trading einsteigen möchten, bei XTB können Sie beides aus nur einem Konto heraus tun.

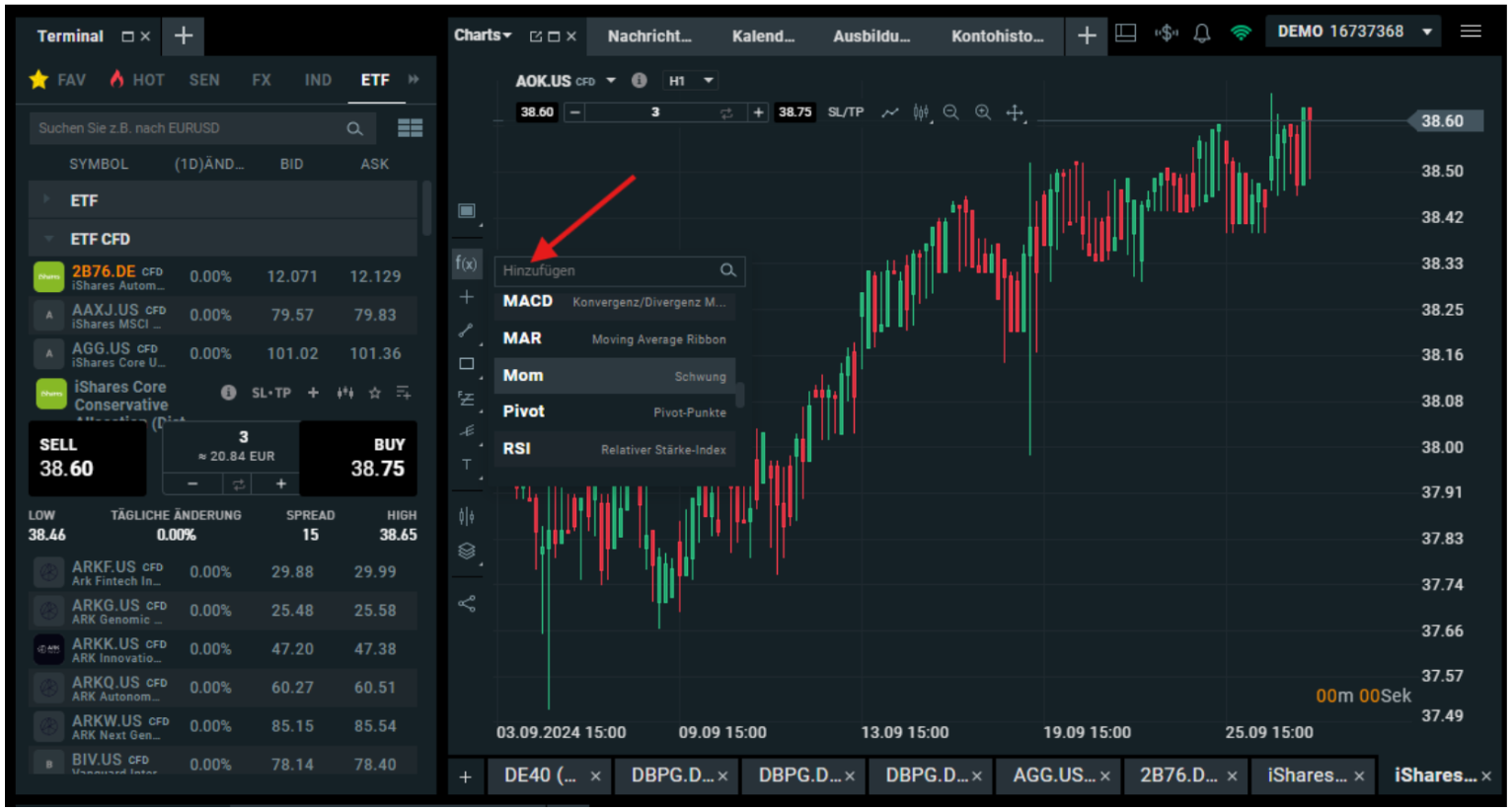

Gerade für das Swing Trading ist eine fundierte technische Analyse entscheidend. Nutzen Sie die Charttools und Indikatoren wie gleitende Durchschnitte, den RSI und MACD direkt in der xStation 5, um Marktbewegungen zu analysieren (s. folgende Abbildung).

Quelle: xStation 5 Demokonto, abgerufen am 27.09.2024 um 09:15 Uhr

Ein solides Risikomanagement gehört zu den Grundpfeilern erfolgreichen Tradings. Wie bereits besprochen, legen Sie feste Regeln für Positionsgrößen und Stop-Loss-Orders fest und verwenden die Risikomanagement-Tools von XTB in der xStation. Testen Sie Ihre Swing Trading Strategie, ob Trendfolge oder Kontratrend, ausführlich im Demokonto.

XTB bietet außerdem eine Vielzahl an Weiterbildungsressourcen wie Webinare, Tutorials und Analysen an. Nutzen Sie diese, um Ihre Kenntnisse zu vertiefen. Beim Übergang zum Echtgeldhandel empfiehlt es sich, mit kleinen Positionen zu starten und die Positionsgrößen erst zu erhöhen, wenn Sie konsistente Erfolge erzielen.

Ein Trading-Journal ist ebenfalls hilfreich. Dokumentieren Sie Ihre Trades und analysieren Sie regelmäßig Ihre Ergebnisse. Denken Sie stets daran, dass Swing Trading Risiken birgt. Investieren Sie nur Geld, dessen Verlust Sie sich leisten können, und arbeiten Sie kontinuierlich an der Weiterentwicklung Ihrer Fähigkeiten.

Und schließlich: Sollten Sie mit der Handelsplattform nicht weiterkommen oder zum Beispiel Fragen zur Kontoeröffnung haben – der XTB Kundenservice ist von Montag bis Freitag zu den Handelszeiten für Sie da.

Das könnte Sie auch interessieren:

Mehr Power für Ihr Portfolio: So nutzen Sie gehebelte ETF erfolgreich

FAQ

Ja, Swing Trading kann auch für Anfänger geeignet sein, erfordert jedoch ein Grundverständnis von Charts und Markttrends. Es ist weniger zeitintensiv als Daytrading, aber immer noch spekulativ und erfordert Disziplin sowie Risikomanagement.

Der Hauptunterschied liegt im Zeithorizont. Beim Daytrading werden Positionen innerhalb eines Tages geöffnet und geschlossen, während beim Swing Trading Positionen über mehrere Tage bis Wochen gehalten werden, um von kurzfristigen Trends zu profitieren. Swing Trading erfordert weniger ständige Marktbeobachtung als Daytrading.

Für Swing Trading eignen sich am besten liquide Märkte wie Aktien, ETFs, Forex, Rohstoffe und Indizes. Diese Märkte bieten genug Volatilität und Handelsvolumen, um kurzfristige Preisbewegungen auszunutzen. Besonders beliebt sind größere Aktienindizes und Währungspaare.

Für Swing Trading gibt es keine feste Mindestkapitalanforderung, aber viele Trader beginnen mit 2.000 bis 10.000 Euro. Es hängt von der gewählten Handelsstrategie, dem Risikomanagement und den Märkten ab. Wichtig ist, dass nur Kapital eingesetzt wird, dessen Verlust man im Extremfall auch verschmerzen kann.

So können Sie dank Markttechnik erfolgreich handeln

Was ist Slippage? So minimieren Sie Verluste durch Preisschwankungen

Was ist ein Moving Average? Gleitende Durchschnitte im Trading einfach erklärt

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.