Der globale Ölhandel ist für die Weltwirtschaft von grundlegender Bedeutung, da er sich auf praktisch alle ihre Bereiche auswirkt: von Kraftstoffen über Produktionsprozesse bis zu den Preisen für die Beheizung von Wohnraum und die Stromerzeugung.

Weil Öl nach wie vor eine so große Rolle spielt, ist es nur folgerichtig, dass Anleger sich fragen, wie man mit Öl traden kann. Dieser Artikel gibt Antworten.

Der globale Ölhandel ist für die Weltwirtschaft von grundlegender Bedeutung, da er sich auf praktisch alle ihre Bereiche auswirkt: von Kraftstoffen über Produktionsprozesse bis zu den Preisen für die Beheizung von Wohnraum und die Stromerzeugung.

Weil Öl nach wie vor eine so große Rolle spielt, ist es nur folgerichtig, dass Anleger sich fragen, wie man mit Öl traden kann. Dieser Artikel gibt Antworten.

Was ist der Ölhandel?

Ölhandel bezeichnet den Kauf und Verkauf von Rohöl oder darauf basierenden Finanzinstrumenten mit dem Ziel, von Preisbewegungen zu profitieren. Dabei wird entweder physisches Öl gehandelt oder – wie bei Privatanlegern üblich – auf den Ölpreis spekuliert, etwa über CFDs oder Futures.

Das in der Erdkruste vorkommende Erd- oder Rohöl (englisch: crude oil) wurde schon vor Hunderten Jahren im Orient als Brennstoff genutzt. Mindestens seit Anfang des 20. Jahrhunderts ist Erdöl einer der zentralen Rohstoffe, ohne den der Aufstieg von Industriegesellschaften nicht denkbar gewesen wäre.

Zwar ist schon seit vielen Jahren die Rede von Peak Oil, einem historischen Ölfördermaximum. Aber nicht zuletzt durch die erhebliche Ausweitung nicht konventioneller Erdölgewinnung (etwa beim sogenannten Fracking) wird Öl noch auf absehbare Zeit unverzichtbar bleiben.

Und wie funktioniert der Ölhandel?

Der moderne Ölhandel findet an mehreren großen Börsen statt, darunter die New York Mercantile Exchange (NYMEX) und die in London ansässige ICE Futures Europe. Diese Plattformen erleichtern den Kauf und Verkauf von Ölkontrakten, die die Lieferung einer bestimmten Ölmenge zu einem vorher festgelegten Preis und Datum vorsehen.

Das Öl Trading aus Sicht eines Privatanlegers beinhaltet die Spekulation auf die Preisentwicklung von Öl mithilfe von geeigneten Finanzinstrumenten.

Der Ölmarkt ist für seine Volatilität, also die erhebliche Schwankung seines Marktpreises, bekannt. Dieser hängt unter anderem von geopolitischen Entwicklungen, Ungleichgewichten bei Angebot und Nachfrage und gesamtwirtschaftlichen Bedingungen ab.

Nicht zuletzt deshalb erfordert erfolgreicher Ölhandel sorgfältige Recherche und ständige Information über Faktoren, die den Ölpreis beeinflussen können, etwa politische Instabilität in ölproduzierenden Regionen, Einflussnahme durch das Kartell Erdöl exportierender Länder OPEC (Organization of the Petroleum Exporting Countries) oder Änderungen in der Energiepolitik.

Kurzum: Die Verfügbarkeit moderner Finanzinstrumente hat Privatanlegern Zugang auch zum globalen Ölmarkt eröffnet. Das erfordert jedoch ein Verständnis für die Komplexität und die Risiken des Marktes, um sich vor Verlusten auf dem äußerst volatilen Ölmarkt zu schützen.

Welche sind die wichtigsten Öl-Benchmarks?

Öl-Benchmarks dienen als Standard oder Referenzpunkt für die Preisbildung bei Rohöl. Die weltweit am meisten anerkannten Benchmarks sind Brent Crude und West Texas Intermediate (WTI).

Diese Vergleichsmaßstäbe sind für Händler, Investoren und politische Entscheidungsträger von Bedeutung, da sie einen transparenten und einheitlichen Preis für Rohöl sicherstellen, auf den weltweit Bezug genommen wird.

- Brent Crude, das aus der Nordsee stammt, ist die weltweit führende Preisbenchmark für Rohöl aus dem atlantischen Becken. Er wird für die Preisbildung von etwa zwei Dritteln der weltweit gehandelten Rohölmengen verwendet und ist besonders wichtig für europäisches, afrikanisches und nahöstliches Öl.

Brent Crude ist ein leichtes (das heißt, es siedet bereits bei niedrigen Temperaturen) und „süßes“ (Schwefelgehalt 0,4 %) Öl, das sich ideal für die Raffinierung zu Dieselkraftstoff und Benzin eignet. Seine Qualität in Verbindung mit der strategischen geografischen Lage seiner Lagerstätten trägt zu seinem Status als Premium-Benchmark bei.

- West Texas Intermediate (WTI), das aus US-amerikanischen Ölfeldern vorwiegend in Texas, Oklahoma und Louisiana gewonnen wird, ist der Referenzpunkt für die Ölpreise in den Vereinigten Staaten. Er wird in erster Linie für in Nord- und Südamerika gefördertes Öl verwendet und ist das Standardmaß für Terminkontrakte an der NYMEX.

WTI ist ein sehr hochwertiges, leichtes und süßes Rohöl. Aufgrund seines geringen Schwefelgehalts und seiner Dichte eignet es sich besonders gut für die Raffination zu Benzin, dem wichtigsten Kraftstoff in den Vereinigten Staaten.

Der WTI-Preis ist ein wichtiger Indikator für die Gesundheit des nordamerikanischen Ölmarktes. Er wird durch das Gleichgewicht von Angebot und Nachfrage in den USA, durch US-Wirtschaftsindikatoren und durch Änderungen in der US-Energiepolitik beeinflusst. Die Ausweitung der Schieferölproduktion in den USA hat sich in den vergangenen zehn Jahren erheblich auf den WTI-Preis und die globalen Ölmärkte ausgewirkt.

Der Hauptunterschied zwischen Brent Crude und WTI liegt in ihrem geografischen Bezug und den Eigenschaften des geförderten Rohöls. Beide sind zwar leicht und süß, was sie für die Raffination ideal macht, aber Brent ist aufgrund seiner breiteren Anwendbarkeit und seiner Verwendung als internationale Referenzsorte oft teurer als WTI. Händler und Analysten beobachten diese Spanne genau, da sie Aufschluss über globale Ölmarkttrends und potenzielle Handelsmöglichkeiten gibt.

So funktioniert der Ölhandel

Bevor Sie Geld in Öl investieren, sollten Sie die Wertschöpfungskette der Ölindustrie verstehen. Sie ist grob in Upstream-, Midstream- und Downstream-Sektoren eingeteilt.

- Upstream-Unternehmen sind an der Exploration und Produktion (E&P) von Erdöl und Erdgas beteiligt. Diese Unternehmen profitieren direkt von steigenden Ölpreisen, da ihr Hauptgeschäft die Ölförderung ist.

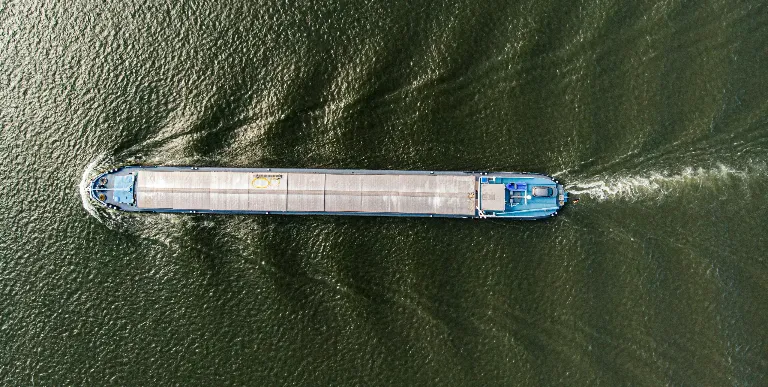

- Midstream-Unternehmen konzentrieren sich auf den Transport und die Lagerung, einschließlich Pipelines und Tanker. Ihre Erträge sind ein Stück weit von den Ölpreisschwankungen unabhängig, da sie häufig langfristige Verträge abschließen.

- Downstream-Unternehmen sind an der Raffination und dem Verkauf von Erdölprodukten beteiligt. Ihre Rentabilität kann steigen, wenn die Rohölpreise niedriger sind, da dann ihre Produktionskosten sinken.

In diesem Umfeld finden Kauf und Verkauf verschiedener Finanzinstrumente im internationalen Ölhandel statt. Die wichtigsten davon sind im Folgenden aufgelistet. Bitte beachten Sie, dass die genannten Titel keine Anlagebreatung darstellen.

Öl Futures

Der Handel mit Öl über Terminkontrakte ist eine direkte Methode, um an den Preisschwankungen von Rohöl teilzuhaben. Futures sind standardisierte Verträge über den Kauf oder Verkauf einer bestimmten Ölmenge zu einem vorher festgelegten Preis und Datum in der Zukunft.

Öl-Terminkontrakte werden an Börsen wie der NYMEX für WTI und der ICE-Futures Exchange für Brent Crude gehandelt. Jeder Kontrakt entspricht in der Regel 1.000 Barrel Öl, und die Preise werden in US-Dollar pro Barrel angegeben (Barrel ist übrigens der englischsprachige Begriff für „Fass“ oder „Tonne“ und der Inhalt entspricht etwa 159 Litern).

Öl Futures sind hauptsächlich bei professionellen Händlern, die sich gegen Preisschwankungen absichern wollen, gefragt. Diese Form des Ölhandels erfordert ein umfassendes Verständnis des Ölmarktes, eine gut durchdachte Handelsstrategie und ein effektives Risikomanagement.

Öl Optionen

Öl Optionen sind Derivate, die auf Ölterminkontrakten basieren und dem Käufer das Recht, aber nicht die Pflicht einräumen, eine bestimmte Menge Öl zu einem vorher festgelegten Preis innerhalb eines bestimmten Zeitraums zu kaufen (Call-Option) oder zu verkaufen (Put-Option).

Optionen haben ein Verfallsdatum, und ihr Wert nimmt mit dem Näherrücken dieses Datums ab, wenn sich der Markt nicht in die erwartete Richtung bewegt. Dieser Zeitverfall muss bei jeder Handelsstrategie berücksichtigt werden.

Die Komplexität und die einzigartigen Risiken, die mit dem Optionshandel verbunden sind, machen sie für weniger erfahrene Anleger ungeeignet.

Öl Aktien

Der Ölhandel über Aktien bietet Anlegern eine Möglichkeit, an den potenziellen Renditen des Ölmarktes zu partizipieren und gleichzeitig einige der mit dem direkten Rohstoffhandel über Futures oder Optionen verbundenen Risiken zu mindern.

Mit Öl Aktien zu traden heißt, Anteile an Unternehmen der Erdölindustrie zu kaufen, also solcher, die in der Exploration, Produktion, Raffination, Weiterverarbeitung und Vertrieb von Rohöl tätig sind.

Dabei kann man verschiedene Klassen von Unternehmen unterscheiden, wie zum Beispiel:

- Integrierte Ölgesellschaften: Giganten wie ExxonMobil oder Chevron sind in der gesamten Wertschöpfungskette des Erdöls tätig, von der Exploration bis zum Verkauf von Treibstoffen an der Tankstelle. Ihr diversifiziertes Geschäftsmodell bietet eine gewisse Stabilität gegenüber Ölpreisschwankungen.

- Pure Play E&P-Unternehmen: Diese Unternehmen konzentrieren sich ausschließlich auf die Suche und Förderung von Öl und Gas. Der Wert ihrer Aktien schwankt häufig in direkter Abhängigkeit zum Ölpreis.

- Zulieferer: Diese Unternehmen stellen Ausrüstung, Dienstleistungen und Infrastruktur bereit, die für die Ölförderung und -produktion erforderlich sind. Ihr Erfolg ist daher eng mit den Investitionstrends der E&P-Unternehmen verbunden.

Wenn Sie Öl Aktien kaufen, sollten Sie nicht alle Eier in einen Korb legen. Durch das Trading mit Aktien verschiedener Unternehmen und Sektoren innerhalb der Ölindustrie können Sie das Risiko verringern.

Zu bedenken ist auch, dass die Ölmärkte volatil sind. Eine langfristige Perspektive und Geduld sind von entscheidender Bedeutung, ebenso wie das Timing Ihres Ein- und Ausstiegs auf der Grundlage einer gründlichen Marktanalyse und Ihrer persönlichen finanziellen Ziele.

Beispiele:

- Solaris Oilfield Infrastructure Inc: Dieses in Houston, Texas, ansässige Unternehmen verkauft Spezialausrüstung für Erdöl- und Erdgasbohrungen.

- NOV Inc., vormals National Oilwell Varco Inc: Auch dieses Unternehmen ist in Houston beheimatet. NOV ist ein weltweiter Anbieter von Ausrüstungen und Komponenten, die bei Öl- und Gasbohrungen und -produktionen zum Einsatz kommen, sowie von Ölfelddienstleistungen und Dienstleistungen zur Integration der Lieferkette in der vorgelagerten Öl- und Gasindustrie.

- Tullow Oil PLC: Gegründet in Tullow, Irland und mit Sitz in London gilt als “pure play” multinationales Öl- und Gasexplorationsunternehmen.

Öl ETFs

Börsengehandelte Fonds (Exchange Traded Funds, ETFs) bieten eine leichter zugängliche und diversifizierte Möglichkeit, in den Ölhandel einzusteigen. Sie sind für Privatanleger interessant, die sowohl die Komplexität von Terminkontrakten scheuen als auch die mit Aktien verbundenen unternehmensspezifischen Risiken.

Klassische Öl ETFs bilden die Entwicklung eines Aktienindex ab, der aus Unternehmen zusammengesetzt ist, die in der Ölindustrie im weiteren Sinn tätig sind.

Beispiele:

- ETFS WTI Crude Oil: Dieser Fonds ist bestrebt, die Wertentwicklung des DJ-AIG Crude Oil Sub-IndexSM nachzubilden.

- iShares Oil & Gas Exploration & Production UCITS ETF (Acc USD): Bildet einen Index nach, der aus internationalen E&P Unternehmen besteht. Als Vergleichsindex dient der S&P Commodity Producers Oil and Gas Exploration & Production.

- iShares STOXX Europe 600 Oil & Gas UCITS ETF DE (Dist EUR): Dieser Fonds trägt den getrackten Index im Namen: der STOXX Europe 600 Oil & Gas, der aus Unternehmen aus dem europäischen Öl- und Gassektor besteht.

Öl CFDs

Contracts for Difference (CFDs) sind eine vielseitige und leicht zugängliche Möglichkeit, mit Öl zu handeln, ohne den physischen Rohstoff zu besitzen oder mit Terminkontrakten zu handeln.

CFDs, auch Differenzkontrakte genannt, sind Finanzderivate, die es Tradern ermöglichen, auf die Entwicklung des Ölpreises zu spekulieren und so sowohl von steigenden als auch von fallenden Marktpreisen zu profitieren.

Im Grunde ist ein CFD eine Vereinbarung zwischen einem Trader und seinem Broker über den Austausch der Preisdifferenz eines Basiswerts, in diesem Fall Öl, vom Zeitpunkt der Eröffnung bis zur Schließung des Kontrakts. Der Gewinn oder Verlust wird durch die Entwicklung des Ölpreises und die Positionsgröße bestimmt, ohne dass der Trader jemals den zugrunde liegenden Vermögenswert besitzt.

Folgende Vorteile des Öl Tradings mit CFDs sind zu nennen:

- Hebelwirkung: Durch die CFDs eigene Hebelwirkung (englisch: Leverage), können Trader mit einem relativ geringen Kapitalbetrag eine große Position kontrollieren. Der Grund ist, dass man nicht den gesamten Wert des Differenzkontrakts auf sein Brokerkonto einzahlt, sondern nur eine Art Sicherheitsleistung, die sogenannte Margin. Das Verhältnis von Margin zu Kontraktwert stellt den Hebel dar. Leverage kann zwar die Gewinne potenzieren, erhöht aber auch das Verlustrisiko erheblich.

- Marktzugang: Mit CFDs können Trader problemlos auf die globalen Ölmärkte zugreifen und von einer einzigen Plattform aus mit den Preisbewegungen von Brent Crude, WTI und anderen ölbezogenen Werten handeln.

- Long oder Short: CFDs ermöglichen es, sowohl auf steigende (Long-Position) als auch auf fallende (Short-Position) Preise zu spekulieren und bieten somit Chancen unter verschiedenen Marktbedingungen.

- Keine Verfallsdaten: Im Gegensatz zu Terminkontrakten haben Öl CFDs kein Verfallsdatum, was flexiblere Handelsstrategien ermöglicht.

Beim Ölhandel mit CFDs ist es wichtig, die Risiken zu verstehen. Insbesondere die, die mit Hebelwirkung und Marktvolatilität verbunden sind. Erfolgreicher CFD Handel erfordert ein solides Wissen, eine durchdachte Strategie und sorgfältiges Risikomanagement.

Gerade wenn Sie ein Neueinsteiger auf den Finanzmärkten sind, sollten Sie die Gelegenheit nutzen und das CFD Trading vollkommen kostenlos und ohne Risiko mit dem Demokonto von XTB zu üben. Dann gelingt der Einstieg in den CFD Handel.

Beispiele:

- OIL.WTI CFD: Finanzinstrument, dessen Preis auf den Notierungen des aktuellen WTI Crude Oil-Preises am amerikanischen organisierten Markt basiert.

- National Oilwell Varco Inc. CFD: Hier handelt es sich um einen Differenzkontrakt auf die oben vorgestellte NOV Inc. Aktie

- SPDR S&P Oil & Gas Exploration ETF CFD: Man kann auch CFDs handeln, die einen ETF als Underlying haben. In diesem Fall den S&P® Oil & Gas Exploration & Production Select Industry® Index.

Wodurch wird der Ölpreis beeinflusst?

Der Ölpreis wird durch ein komplexes Zusammenspiel globaler Faktoren bestimmt. Sie zu kennen kann Einblicke in Markttrends geben und helfen, zukünftige Preisbewegungen vorherzusagen.

Die wichtigsten Elemente, die den Ölpreis beeinflussen, sind:

- Dynamik von Angebot und Nachfrage: Die Nachfrage nach Öl wird durch das weltweite Wirtschaftswachstum angetrieben, insbesondere in energieintensiven Industrien und im Transportwesen. Aufstrebende Volkswirtschaften, vor allem in Asien, wirken sich erheblich auf die Ölnachfrage aus.

Die Angebotsseite wird von den ölproduzierenden Ländern und ihrer Fähigkeit, Öl zu fördern und zu exportieren, beeinflusst. Entscheidungen der großen Produzenten oder von Bündnissen wie der OPEC, die Fördermenge zu ändern, können die Preise dramatisch beeinflussen.

- Geopolitische Ereignisse: Regionen mit reichen Ölvorkommen sind häufig politisch instabil oder mit geopolitischen Spannungen konfrontiert, die die Lieferketten unterbrechen können. Konflikte oder Instabilität können an den Märkten zu Befürchtungen über Versorgungsengpässe führen und die Preise in die Höhe treiben.

Auch Sanktionen gegen wichtige Erdöl produzierende Länder oder Änderungen in der internationalen Handelspolitik können die Versorgung des Weltmarktes mit Erdöl einschränken und sich auf die Preise auswirken.

- Währungsschwankungen: Der weltweite Ölmarkt wird überwiegend in US-Dollar abgewickelt. Schwankungen des Dollarkurses sorgen daher auch für Bewegung bei den Ölpreisen. So macht zum Beispiel ein schwächerer Dollar Öl für Inhaber anderer Währungen billiger, was die Nachfrage erhöhen und die Preise in die Höhe treiben kann.

- Technologischer Fortschritt: Innovationen bei der Ölförderung und -produktion können das Angebot an Öl erheblich ausweiten und zu tendenziell niedrigeren Preisen führen.

- Marktspekulation: Auch die Öl-Terminmärkte spielen eine wichtige Rolle bei der Preisbildung. Spekulative Kapitalzuflüsse in den Öl Futures Markt können unabhängig von der tatsächlichen Situation bei Angebot und Nachfrage Preisschwankungen nach sich ziehen.

Was es beim Handel mit Öl zu beachten gilt

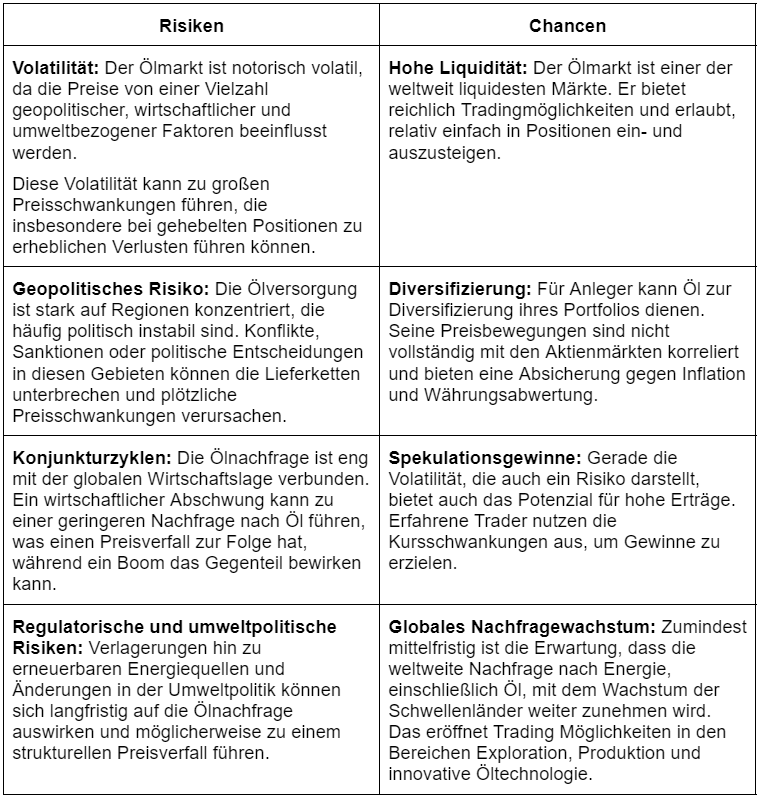

Öl birgt wie jeder andere Rohstoff eine Reihe spezifischer Risiken und Chancen. Diese zu verstehen ist entscheidend für jeden, der mit Öl handeln oder in Öl investieren möchte. Die folgende Tabelle stellt die wichtigsten Risiken und Chancen des Ölhandels gegenüber.

So steigen Sie mit XTB in den Ölhandel ein

Wenn Sie sich für XTB als Ihren Broker entscheiden, dann bekommen Sie nicht nur einen verlässlichen Partner, der schon seit mehr als 20 Jahren am Markt etabliert ist und durch die strengen Anlegerschutzbestimmungen Deutschlands und der EU reguliert wird.

Sondern Sie haben dann auch Zugang zu einer Vielzahl von Finanzprodukten, um in den Ölhandel einzusteigen. Ob Aktien, ETFs oder CFDs - alles können Sie mit nur einem einzigen Konto und direkt in unserer eigenen Handelsplattform, der xStation 5, bequem traden. Auf dem PC oder mit unserer App am Smartphone.

Nutzen Sie dazu auch unser Weiterbildungsangebot in Form von Wissensartikeln, börsentäglichen Webinaren und diversen Newslettern. Und sollten einmal technische Probleme auftreten, zögern sie nicht, sich an unseren kompetenten Kundenservice per Telefon, Chat oder E-Mail zu wenden.

Und abschließend, ganz gleich, ob Sie erfahrener Trader oder Neueinsteiger sind: Machen Sie sich die Vorteile des kostenlosen Demokontos von XTB zunutze und lernen Sie den Ölhandel kennen beziehungsweise verfeinern Sie Ihre Strategien. Die Anmeldung ist in wenigen Minuten erledigt.

Viel Erfolg beim Handel mit dem Schwarzen Gold!

FAQ

Es gibt verschiedene Finanzinstrumente für das Öl Trading, die jeweils ihre eigenen Risiken und Chancen mit sich bringen:

- Futures und Optionen: Der Ölhandel an Terminbörsen hat das Potenzial für beträchtliche Gewinne, birgt aber auch ein höheres Risiko.

- Aktien und ETFs: Das Trading mit Aktien von Ölgesellschaften oder mit börsengehandelten Fonds (ETFs), die den Ölsektor abbilden, bietet Chancen mit potenziell geringerem Risiko als beim Derivatehandel.

- CFDs (Contracts for Difference): CFDs ermöglichen es Tradern, auf Ölpreisbewegungen zu spekulieren, ohne den zugrunde liegenden Vermögenswert zu besitzen, und bieten Flexibilität und Hebelwirkung, aber auch ein erhebliches Risiko.

Die Ölpreise werden durch ein komplexes Zusammenspiel von Angebots- und Nachfragedynamik, geopolitischen Ereignissen, Wirtschaftsindikatoren und Marktspekulationen beeinflusst.

Zu den wichtigsten Risikomanagement-Tools gehören:

- Diversifizierung: Eine Streuung der Anlagen auf verschiedene Ölhandelsinstrumente (CFDs, Aktien, ETFs) oder auf verschiedene Sektoren der Ölindustrie (Upstream, Midstream, Downstream) kann das Risiko verringern.

- Stop-Loss-Aufträge: Durch das Setzen von Stop-Loss-Aufträgen können potenzielle Verluste begrenzt werden, indem die Positionen bei einem vorher festgelegten Preisniveau automatisch geschlossen werden.

- Positionsgröße: Wenn nur ein Teil des Anlageportfolios dem Ölhandel zugewiesen wird, kann das Gesamtrisiko besser gesteuert werden.

- Vorsicht mit der Hebelwirkung: Denken Sie beim Ölhandel mit CFDs immer daran, dass der Hebel zwar die Gewinne steigern, aber auch das Risiko von Verlusten erheblich erhöhen kann.

So steigen Sie erfolgreich in den Rohstoffhandel ein

So können Sie auf fallende Kurse setzen - Ein Leitfaden

Was ist OTC Trading? Dein Guide zum außerbörslichen Handel

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.