Was ist Impact Investing?

Impact Investments sind Investitionen in Unternehmen oder Organisationen, die das Ziel verfolgen, sowohl eine positive Rendite als auch eine messbare positive Wirkung auf Umwelt und Gesellschaft zu erreichen. Die Funktionsweise von Impact Investment lässt sich anhand folgender Merkmale beschreiben:

- Intentionalität: Das Investment verfolgt die klare Absicht, zu einer nachhaltigen Transformation der Wirtschaft und Gesellschaft beizutragen. Das bedeutet, die positiven Auswirkungen auf Umwelt und Gesellschaft treten nicht zufällig ein, sondern stellen ein zentrales Ziel der Investition dar.

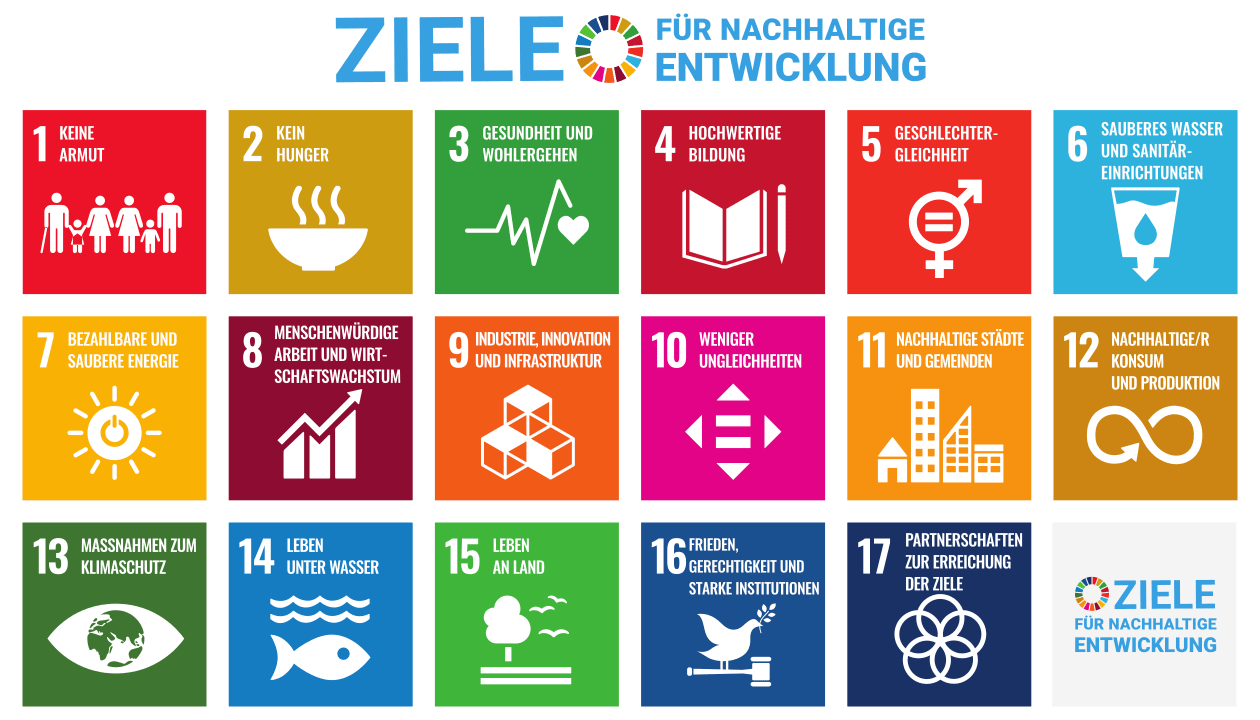

- Zusätzlichkeit: Der positive Beitrag des Investments, beispielsweise zu den Sustainable Development Goals (SDGs) oder der EU-Taxonomie, muss signifikant und glaubhaft dargelegt werden. Es muss belegt werden, dass die angestrebten positiven Veränderungen ohne das Investment nicht oder in geringerem Umfang eintreten würden.

- Wirkungskanäle: Die Wirkungskanäle des Investments, also die Art und Weise, wie das Investment zu den gewünschten Veränderungen führt, müssen transparent erläutert werden. Es muss nachvollziehbar sein, wie das Kapital eingesetzt wird und welche konkreten Maßnahmen ergriffen werden, um die positiven Effekte zu erzielen.

- Messbarkeit: Der positive Beitrag des Investments muss anhand messbarer Kriterien, wie beispielsweise SDGs, EU-Taxonomie oder Governance-Kriterien, belegt werden. Die Messung der Wirkung ist essentiell, um die Effektivität von Impact Investments zu bewerten und zu verbessern. Hierfür werden zunehmend standardisierte Methoden und Kennzahlen entwickelt, um die Vergleichbarkeit von Impact Investments zu ermöglichen.

- Transparenz: Über den positiven Beitrag des Investments muss transparent und nachvollziehbar berichtet werden. Unternehmen müssen offenlegen, welche Nachhaltigkeitsziele sie verfolgen, welche Fortschritte sie erzielen und welchen Herausforderungen sie sich stellen.

Begriffserklärung:

Die EU-Taxonomie ist ein Klassifizierungssystem, das von der Europäischen Union entwickelt wurde, um festzulegen, welche wirtschaftlichen Aktivitäten als ökologisch nachhaltig gelten. Diese Verordnung, offiziell als Verordnung (EU) 2020/852 bekannt, trat im Juli 2020 in Kraft und ist seit Januar 2022 anwendbar.

Die EU-Taxonomie verfolgt sechs Hauptziele:

- Klimaschutz

- Anpassung an den Klimawandel

- Nachhaltige Nutzung und Schutz von Wasser- und Meeresressourcen

- Übergang zur Kreislaufwirtschaft

- Vermeidung und Verminderung der Umweltverschmutzung

- Schutz sowie Wiederherstellung der Biodiversität und der Ökosysteme.

Um als ökologisch nachhaltig eingestuft zu werden, muss eine wirtschaftliche Tätigkeit einen wesentlichen Beitrag zu einem oder mehreren der oben genannten Umweltziele leisten und keine erheblichen Beeinträchtigungen anderer Umweltziele verursachen.

Mit Sustainable Development Goals (SDGs) sind die 17 Ziele für nachhaltige Entwicklung der Vereinten Nationen (UN) gemeint. Die politischen Zielsetzungen der UN sollen der weltweiten Sicherung einer nachhaltigen Entwicklung auf ökonomischer, sozialer sowie ökologischer Ebene dienen.

Governance bedeutet auf Deutsch Unternehmensführung. Eine nachhaltige Unternehmensführung bringt die Wertschöpfungskette in Einklang mit den Nachhaltigkeitsprinzipien und ist zentraler Baustein für die praktische Umsetzung im Unternehmen.

Was unterscheidet Impact Investing von traditionellen Investments?

Impact Investing unterscheidet sich vom traditionellen Investment vor allem in Bezug auf die Zielsetzung. Der klassische Investor wählt Investments danach aus, ob sie zu seinem individuellen Rendite-Risiko-Profil passen. Das heißt, er formuliert sein Renditeziel, seinen Anlagehorizont und das Risiko, dass er zu akzeptieren bereit ist, und versucht dann, das optimale Investment zu finden.

Nachhaltigkeitsaspekte spielen bei dieser Herangehensweise eine untergeordnete Rolle. Dem klassischen Investor stehen für die Erreichung seiner Investmentziele alle Wirtschaftssektoren und Anlageklassen zur Verfügung. Für ihn existiert kein Zielkonflikt, wenn gerade Aktien fossiler Energieunternehmen oder Anleihen von Rüstungsunternehmen in sein Rendite-Risiko-Profil passen.

Beim Impact Investing dagegen wird neben der Betrachtung des Rendite-Risiko-Profils ein weiteres Anlageziel herangezogen, nämlich Nachhaltigkeit. Die Investments zielen darauf ab, greifbare ökologische und soziale Verbesserungen zu bewirken.

Aktien fossiler Energieunternehmen oder Rüstungsaktien verursachen daher einen klaren Zielkonflikt und werden aus dem Anlageuniversum des Impact Investors ausgeschlossen. Anstelle dessen sucht er nach Unternehmen, die erneuerbare Energien fördern, bezahlbaren Wohnraum schaffen oder den Zugang zu Bildung und Gesundheitsversorgung verbessern.

Wie der Begriff Nachhaltigkeit schon impliziert, ist es ein langfristig angelegter Prozess. Denn es bedeutet, dass die heutigen Bedürfnisse bedient werden, ohne zu riskieren, dass künftige Generationen ihren Bedürfnissen nicht nachkommen können. Das hat zur Folge, dass Impact Investoren in der Regel einen langfristigen Anlagehorizont verfolgen.

Arten von Impact Investments

Impact Investing zielt darauf ab, messbare, positive soziale und ökologische Auswirkungen zu erzielen, Lösungen für soziale und ökologische Probleme zu finden und gleichzeitig finanzielle Renditen zu generieren. Dabei geht Impact Investing über die reine Vermeidung von schädlichen Praktiken hinaus.

Impact Investoren wählen Unternehmen und Projekte aus, die sich auf Bereiche wie erneuerbare Energien, nachhaltige Landwirtschaft, bezahlbaren Wohnraum, Gesundheitswesen oder Mikrofinanzierung konzentrieren. Sie messen und berichten aktiv über die sozialen und ökologischen Ergebnisse ihrer Investitionen, um sicherzustellen, dass sie die gewünschten Veränderungen bewirken.

Anlageklassen

Impact Investments bieten Anlegern eine vielversprechende Möglichkeit, positive Veränderungen in der Welt zu bewirken. Die Vielfalt der Anlageklassen, die für Impact Investments eingesetzt werden können, macht diesen Ansatz attraktiv.

- Aktien: Umweltbewusste Anleger können in Aktien börsennotierter Unternehmen investieren, die beispielsweise zur Erreichung der Ziele für nachhaltige Entwicklung der Vereinten Nationen beitragen.

- Anleihen: Impact Investoren können in verschiedene Arten von Anleihen investieren, z. B. grüne, soziale und Nachhaltigkeitsanleihen. Grüne Anleihen finanzieren Projekte mit ökologischem Nutzen, soziale Anleihen unterstützen sozial orientierte Initiativen und Nachhaltigkeitsanleihen decken sowohl ökologische als auch soziale Ziele ab.

- Impact-EFTs und Investmentfonds: Diese Produkte bieten eine bequeme Möglichkeit in Anlageklassen, Sektoren und Regionen zu investieren. Nachhaltige ETFs können sich auf bestimmte Themen konzentrieren, wie bezahlbaren Wohnraum, saubere Energie oder nachhaltige Landwirtschaft, wodurch Anleger ihre Werte mit ihren Anlageentscheidungen in Einklang bringen können.

- Mikrofinanzierungen: Mikrofinanzierungen beinhalten die Vergabe kleiner Kredite an Kleinunternehmer, vor allem in Entwicklungsländern. Dieser Ansatz ermöglicht Einzelpersonen, das eigene Unternehmen zu gründen oder zu erweitern, was zu wirtschaftlicher Stärkung und sozialer Wirkung führt.

- Private Kapitalbeteiligungen: Investoren können Private-Equity- oder Venture-Capital-Fonds nutzen, um in Unternehmen zu investieren, die sich durch ihre messbaren sozialen oder ökologischen Auswirkungen auszeichnen. Dieser Ansatz konzentriert sich häufig auf nicht börsennotierte Unternehmen und bietet die Möglichkeit, Kapital für Wachstum und Expansion bereitzustellen.

Darüber hinaus gibt es weitere Anlageklassen, die für Impact Investments verwendet werden können, wie Immobilien und Rohstoffe. Investitionen in bezahlbaren Wohnraum, grüne Gebäude oder Gemeindeentwicklungsprojekte können soziale und ökologische Vorteile bringen. Im Bereich der Rohstoffe können Anleger in nachhaltig bewirtschaftete Wälder, zertifizierte Agrarprodukte oder Unternehmen investieren, die innovative Lösungen für die Wasserknappheit entwickeln.

Sektoren

Impact Investments können auf eine Vielzahl von Sektoren verteilt werden, die darauf abzielen, soziale oder ökologische Verbesserungen voranzutreiben. Die Schlüsselsektoren für Impact Investments:

- Gesundheitswesen: Impact Investments in diesem Sektor können darauf abzielen, den Zugang zu einer bezahlbaren und qualitativ hochwertigen Gesundheitsversorgung zu verbessern, innovative Gesundheitslösungen zu unterstützen und die Gesundheitsversorgung in unterversorgten Gebieten zu stärken.

- Bildung: Investitionen in Bildung können sich darauf konzentrieren, den Zugang zu Bildung zu verbessern, die Bildungsqualität zu steigern und Möglichkeiten für lebenslanges Lernen zu unterstützen. Zu den Bereichen innerhalb dieses Sektors gehören Bildungstechnologie, frühkindliche Bildung und berufliche Bildung.

- Energie: Dieser Sektor umfasst Investitionen in erneuerbare Energiequellen wie Solar-, Wind- und Wasserkraft sowie in Unternehmen, die an Energieeffizienz und sauberer Technologie arbeiten. Das Ziel ist es, den Übergang zu einer kohlenstoffärmeren Wirtschaft zu fördern und den Klimawandel zu bekämpfen.

- Landwirtschaft: Impact Investments in der Landwirtschaft unterstützen nachhaltige Anbaumethoden, verbessern die Ernährungssicherheit und fördern die wirtschaftliche Entwicklung in strukturschwachen Regionen. Zu den Bereichen in diesem Sektor gehören regenerative Landwirtschaft, nachhaltige Lieferketten und Zugang zu Märkten für Kleinbauern.

- Finanzielle Inklusion: Dieser Sektor konzentriert sich darauf, Einzelpersonen und Gemeinden, die von traditionellen Finanzdienstleistungen ausgeschlossen sind, Zugang zu diesen zu verschaffen. Zu den Bereichen gehören Mikrofinanzierung, kostengünstiges Banking, das für jeden, unabhängig vom finanziellen Status, zugänglich ist, und Finanztechnologieunternehmen, die darauf abzielen, die finanzielle Inklusion zu verbessern.

- Nachhaltige Infrastruktur: Investitionen in nachhaltige Infrastruktur unterstützen Projekte im Zusammenhang mit erneuerbaren Energien, Verkehr, Wassermanagement und digitaler Konnektivität. Ziel ist es, widerstandsfähige und integrative Infrastrukturen aufzubauen, die sowohl ökologische als auch soziale Vorteile bieten.

- Bezahlbarer Wohnraum: Investitionen in bezahlbaren Wohnraum zielen darauf ab, Einzelpersonen und Familien mit niedrigem Einkommen Zugang zu sicherem, bezahlbarem und qualitativ hochwertigem Wohnraum zu verschaffen. Dies kann die Finanzierung des Baus neuer Wohneinheiten, die Unterstützung von Programmen zur Reparatur von Häusern und Investitionen in Gemeindeentwicklungsprojekte umfassen.

Die Bedeutung von Impact Investing

Laut dem Forum Nachhaltige Geldanlage verwalteten Investmentfonds mit Nachhaltigkeitsmerkmalen bis Ende Dezember 2023 ein Vermögen von 905 Milliarden Euro für private und institutionelle Anleger in Deutschland. Das bedeutet einen neuen Rekordstand. Mehr als drei Viertel des Gesamtvermögens entfielen auf ETFs (Exchange Traded Funds) und Publikumsfonds.

Aber warum gewinnen nachhaltige Investments an Bedeutung?

Die wachsende Nachfrage nach sozial verantwortlichen Investitionen zeigt, dass immer mehr Anleger, insbesondere jüngere Generationen, soziale und ökologische Verbesserungen mit finanziellen Renditen verbinden möchten.

Impact Investments bieten eine attraktive Möglichkeit, diese beiden Ziele in Einklang zu bringen. Durch die Finanzierung innovativer Lösungen und nachhaltiger Praktiken können Impact Investments einen bedeutenden Einfluss auf die Gesellschaft und die Umwelt haben.

Des Weiteren zielen Impact Investments oft auf unterversorgte Märkte und Gemeinschaften ab, wodurch sie eine entscheidende Rolle bei der Förderung der finanziellen Inklusion und der Unterstützung des Wirtschaftswachstums in Entwicklungsländern spielen können. Diese Investitionen tragen dazu bei, die Lücke zu schließen und Chancengleichheit für alle zu gewährleisten.

Schließlich bieten Impact Investments das Potenzial für attraktive Renditen, die mit traditionellen Anlagen konkurrieren können. Soziale und ökologische Auswirkungen müssen nicht zwangsweise auf Kosten finanzieller Ziele gehen, sondern können sich gegenseitig ergänzen.

So funktioniert Impact Investing

Der Analyse- und Kontrollprozess von Impact Investments geht deutlich über den von traditionellen Investments hinaus. Denken Sie nur an die zusätzlichen Schritte, die zur Bestimmung und Überwachung der sozialen und ökologischen Auswirkungen der Investments erforderlich sind.

Im Folgenden geben wir Ihnen eine umfassende Anleitung für Impact Investing, von der ersten Orientierung bis hin zur Auswahl der passenden Anlageinstrumente und der Bewertung der erzielten Wirkung.

Informieren Sie sich

Es gibt verschiedene Möglichkeiten für Anleger, sich über nachhaltige Geldanlagen zu informieren. Neben einer umfassenden Recherche zum Thema Impact Investing sollte immer auch eine spezifische Recherche stehen, die ihnen aufzeigt, welche Unternehmen und Institutionen bei der Erstellung eines Nachhaltigkeitsprofils beteiligt sind.

Ratingagenturen spielen eine entscheidende Rolle bei der Bewertung der Nachhaltigkeitsleistung von Unternehmen anhand von ESG-Kriterien. Diese Agenturen bieten Investoren wertvolle Einblicke und helfen ihnen bei der Entscheidungsfindung.

Beispiele für solche Agenturen sind MSCI und LSEG, jede mit ihrer eigenen Methodik zur Bewertung der Nachhaltigkeitsbemühungen von Unternehmen.

Auch Investmentfonds- und ETF-Anbieter wie iShares, Lyxor, Amundi, Invesco und Xtrackers bieten eine Vielzahl an Produktinformationen für Anleger, die sich für nachhaltige Investitionen interessieren. Diese Fondsanbieter verfolgen in ihren ETFs unterschiedliche Strategien, wie Themen, Regionen oder ESG-Faktoren.

Anleger können so schnell herausfinden, welche Fonds/ETFs momentan gut performen und wie die Zusammensetzung und Gewichtung bezogen auf die Einzelkomponenten ist. Beispielsweise könnten von einem gut performenden Impact-ETF die 10 größten Aktienposition nach Gewichtung weitergehend analysiert werden.

Zusätzlich zu den oben erwähnten Organisationen sind auch unabhängige Research- und Finanzanalyseunternehmen wie Morningstar oder Bloomberg hilfreiche Informationsquellen, da sie Einblicke in die ESG-Performance geben.

Es ist wichtig zu beachten, dass die Bewertung und die Auswirkungen von Impact Investments ein komplexer und sich entwickelnder Bereich sind. Die genannten Organisationen spielen zwar eine wichtige Rolle bei der Förderung von Transparenz und Rechenschaftspflicht, es bleibt jedoch eine Herausforderung, die Auswirkungen über verschiedene Anlagemöglichkeiten hinweg zu messen und zu vergleichen.

Setzen Sie Schwerpunkte und wählen Sie das richtige Anlageinstrument

Um Schwerpunkte bei Impact Investments zu setzen, sollten zunächst die eigenen Werte und Ziele definiert werden. Diese bilden dann die Grundlage für die Auswahl der Bereiche, in die investiert werden soll.

Möchte man beispielsweise erneuerbare Energien fördern, sollte man sich auf Anlagen konzentrieren, die diesem Schwerpunkt gerecht werden. Ein Ranking der eigenen Nachhaltigkeitswerte hilft, die Investmentmöglichkeiten einzugrenzen.

Anschließend muss man entscheiden, ob ein Portfolio aus Einzelaktien zusammengestellt wird oder ob bequeme Lösungen wie ETFs und Fonds in Anspruch genommen werden. Einzelinvestments bieten natürlich eine höhere Flexibilität, sind jedoch mit hohem Rechercheaufwand verbunden.

Um die richtigen Impact Investments auszuwählen, sollten folgende Kriterien berücksichtigt werden:

- ESG-Ratings: Berücksichtigen Sie bei der Suche nach geeigneten Impact Investments die ESG-Ratings einzelner Unternehmen. Im Falle von Impact-ETFs können Sie die durchschnittliche ESG-Bewertung der Aktienbestände ermitteln, um einen Einblick in die allgemeine Nachhaltigkeits- und Ethikleistung zu erhalten.

- Thematischer Schwerpunkt: ESG-Ratings bieten Ihnen einen Überblick darüber, in welchen Nachhaltigkeitsbereichen Unternehmen gut oder schlecht sind. Das gibt Ihnen die Möglichkeit, ein Ranking für bestimmte Themen und Sektoren zu erstellen. Eine andere Möglichkeit wäre, Impact-ETF auszusuchen, die sich auf bestimmte Themen oder Sektoren wie saubere Energie, nachhaltige Landwirtschaft, Biodiversität usw. konzentrieren.

- Geografische Ausrichtung: In welchen Ländern und Regionen wird der größte Umsatz und Gewinn gemacht und welche Nachhaltigkeitsleistungen werden dort erzielt? Die Beantwortung dieser Fragen ermöglicht Ihnen eine Diversifizierung über Länder und Regionen hinweg.

- Marktkapitalisierung: Fragen Sie sich, wie Sie Ihre Impact Investments in Bezug auf Marktkapitalisierung allokieren wollen? Wie hoch soll der Anteil sein, den Sie in Startups, Small-Cap-, Mid-Cap- oder Large-Cap-Aktien investieren? Im Fall von Impact-ETFs berücksichtigen Sie die Gewichtung einzelner Aktien innerhalb des ETFs, um sicherzustellen, dass sie mit Ihren Anlagezielen und Ihrer Risikobereitschaft übereinstimmt.

Wenn man sich für die Zusammenstellung eines eigenen Portfolios entschieden hat, benötigt man ein Handelskonto bei einem Online Broker. Hier werden alle Investments verwaltet und man kann bestimmte Anlageklassen kaufen und verkaufen.

Bei XTB handeln Sie aus nur einem Konto heraus über 460 ETFs, darunter viele ESG- und SRI-ETFs.

- Über 460 ETFs, die Sie jederzeit kaufen und verkaufen können, ohne zusätzliche Kommissionen (kommissionsfrei bei monatlichen Umsätzen bis 100.000 EUR, danach 0,2% Kommission, mind. 10 Euro)

- Mit 0% Kommission für ETFs die günstigere Alternative zu herkömmlichen Investmentfonds

- Top-Handelsplattform inkl. App und fortschrittlichem ETF-Scanner

- Alle ETFs, Märkte und Funktionen in nur einem Konto

- Bei Fragen steht Ihnen der Kundenservice 24/5 zur Verfügung

Oder handeln Sie über 3.600 Aktien

- Investieren Sie in Tesla, Enphase, Beyond Meat und viele mehr

- Wählen Sie aus über 3.600 Aktien der 16 größten Börsenplätze weltweit

- Kommissionsfrei bei monatlichen Umsätzen bis 100.000 EUR. Bei Transaktionen über diesem Grenzwert wird eine Kommission von 0,2% (mind. 10 EUR) berechnet

Ein Beispiel für einen ESG ETF, der theoretisch für ein eigenes Impact Portfolio geeignet wäre, ist der iShares MSCI World ESG Enhanced UCITS ETF, den Sie über die Handelsplattform von XTB finden können.

Dieser ETF ist für Anleger konzipiert, die in ein diversifiziertes Portfolio globaler Aktien mit Schwerpunkt auf Umwelt-, Sozial- und Governance-Kriterien (ESG) investieren möchten.

Bei der Auswahl von Fonds sollte man stets auf die Unternehmen, in die der Fonds investiert (Holdings), und auf die Gesamtkostenquote (TER) achten. Die TER gibt an, wie hoch die jährlichen Gebühren des Fonds im Verhältnis zum investierten Vermögen sind.

Es ist zu betonen, dass Impact Investing weit mehr ist als nur die Auswahl der "richtigen" Unternehmen oder Fonds. Es geht darum, die eigenen Werte und Ziele klar zu definieren, aktiv zu werden und die Wirkung der eigenen Investments zu verfolgen.

Hinterfragen Sie die Unternehmen und ETFs

Die Messung und Quantifizierung der sozialen und ökologischen Auswirkungen von Impact Investments ist ein komplexer und wichtiger Aspekt dieses Anlageansatzes.

Obwohl es schwierig ist, soziale und ökologische Auswirkungen zu messen, haben sich verschiedene Ansätze und Instrumente entwickelt, um diese Aufgabe zu unterstützen.

Um die Wirkung von Impact Investments zu messen, können verschiedene Methoden herangezogen werden. In erster Linie sind das Key Performance Indicators (KPIs) und Impact Reporting and Investment Standards (IRIS).

- Key Performance Indicators (KPIs) dienen dazu, die Leistung von Impact Investments im Vergleich zu ihren festgelegten sozialen oder ökologischen Zielen zu bewerten und zu verfolgen. Die spezifischen KPIs können je nach Investitionsschwerpunkt variieren, umfassen aber möglicherweise Kennzahlen wie die Reduzierung von CO₂-Emissionen, die Schaffung von Arbeitsplätzen oder die Bereitstellung von Zugang zu sauberem Wasser.

- Impact Reporting and Investment Standards (IRIS) stellen einen Satz standardisierter Kennzahlen und Methoden zur Messung und Berichterstattung der sozialen, ökologischen und finanziellen Leistung von Impact Investments bereit. IRIS trägt dazu bei, die Transparenz und Vergleichbarkeit zwischen verschiedenen Impact Investments zu verbessern, so dass Investoren fundierte Entscheidungen treffen können.

Zusätzlich zu KPIs und IRIS bieten natürlich auch die ESG-Ratings ein standardisiertes Maß für die Leistung eines Unternehmens in Bezug auf Umwelt, Soziales und Unternehmensführung und geben Aufschluss über die Nachhaltigkeit und ethische Leistung.

Die Messung und Bewertung sollte während des gesamten Lebenszyklus einer Anlage integriert werden. Dies hilft, die Nachhaltigkeitsleistung zu verstehen und weiterführende Entscheidungen zu treffen.

Wenden Sie die gleichen Grundlagen wie bei allen Investitionen an

Diversifizierung ist ein entscheidender Aspekt, um Risiken zu mindern. Es gibt verschiedene Ansätze zur Diversifizierung innerhalb eines Impact Portfolios, darunter:

- Branchendiversifikation: Anleger sollten sicherstellen, dass ihr Impact Portfolio über verschiedene Branchen diversifiziert ist, um das Risiko von Ereignissen oder Trends zu verringern, die eine bestimmte Branche betreffen. Dies kann durch Investitionen in mehrere Aktien und Impact-ETFs mit unterschiedlichen Branchenschwerpunkten oder durch die Auswahl von breit gefächerten Markt-ETFs mit einer starken ESG-Ausrichtung erreicht werden.

- Regionale Diversifizierung: Die Diversifizierung des Portfolios über verschiedene Regionen und Länder hinweg kann das Risiko mindern, das mit wirtschaftlichen oder politischen Ereignissen in bestimmten Gebieten verbunden ist. Dies kann durch Investitionen in globale Impact-ETFs oder eine Kombination aus regionalen und länderspezifischen Fonds erreicht werden.

- Diversifizierung des Anlagestils: Investitionen in Impact-ETFs, die sich auf unterschiedliche Anlagestile konzentrieren, wie z. B. Wachstums-, Value- oder Dividendenstrategien, können zu einem ausgewogeneren Portfolio beitragen, das unter verschiedenen Marktbedingungen eine gute Performance erzielt.

- Anleihen: Anleger könnten den Anteil von Nachhaltigkeitsanleihen im Portfolio erhöhen, entweder durch Direktinvestments oder durch Impact-ETFs. Das hilft das Gesamtrisiko zu senken und sorgt trotzdem für einen regelmäßigen Cashflow in Form von Zinszahlungen.

Durch die Diversifizierung über verschiedene Branchen, Regionen, Anlagestile und Anlageklassen können Impact Investoren ein robusteres Portfolio schaffen.

Haben Sie Geduld und managen Sie Ihr Portfolio langfristig

Geduld und ein langer Atem sind beim Impact Investing von entscheidender Bedeutung. Dieser aufstrebende Markt befindet sich noch in seiner Frühphase und kurzfristige Rückschläge sind zu erwarten.

Es gibt keine lange Datenhistorie und somit auch keine historische Erfolgsbilanz, auf die sich Impact Investoren berufen könnten. Dies kann es für Anleger schwierig machen, fundierte Entscheidungen zu treffen und das Potenzial von Impact Investments vollständig zu erkennen.

Wenn aber Kunden und Konsumenten in Zukunft die Produkte von nachhaltigen Unternehmen bevorzugen, dann erhalten diese fundamentalen Rückenwind. Das wiederum ermöglicht auch bessere Renditen der jeweiligen Aktien. Diese Prozesse finden aber nicht über Nacht statt, sondern brauchen Zeit.

Mögliche Risiken beim Impact Investing

Alle Geldanlagen sind mit einem gewissen Grad an Risiko verbunden. So auch Impact Investments.

- Missionsdrift: Es besteht das Risiko, dass sich die sozialen oder ökologischen Ziele eines Impact Investments im Laufe der Zeit verschieben oder von den ursprünglichen Anlagezielen abweichen.

- Moralisches Risiko: Es besteht die Gefahr, dass Impact Investoren das Risiko von Misserfolgen oder finanziellen Verlusten unterschätzen, weil sie durch den Wunsch nach positiven Auswirkungen motiviert sind.

- Ein weiteres Risiko wird als "Impactwashing" bezeichnet – die Täuschung von Anlegern darüber, wie wirkungsorientiert ein Investmentprodukt tatsächlich ist. Fehlende Transparenz und unklare Definitionen von “Impact” können dazu führen, dass Anleger in Produkte investieren, die nicht ihren Erwartungen an Nachhaltigkeit entsprechen. Darüber hinaus kann die zunehmende Regulierung im Bereich nachhaltiger Geldanlagen, wie die Offenlegungsverordnung (OffVO), zu einer höheren Komplexität führen und potenzielle Anleger abschrecken.

- Greenwashing ist ein weiteres großes Problem und liegt vor, wenn ein Unternehmen oder eine Organisation irreführende Informationen über seine oder ihre Umweltfreundlichkeit bereitstellt. Greenwashing kann auf verschiedene Weise auftreten, z. B. durch Auslassung, unfundierte Behauptungen, Unstimmigkeiten in den Unterlagen und Übertreibung.

- Politische Risiken spielen ebenfalls eine Rolle bei Impact Investments. Veränderungen in der politischen Landschaft können die Unterstützung für Nachhaltigkeitsinitiativen beeinflussen und so das Investitionsumfeld verändern. Diese Risiken müssen sorgfältig berücksichtigt werden, um sicherzustellen, dass Impact Investments ihre Ziele auch langfristig erreichen können.

- Geringere Renditen: Laut einem vom Global Impact Investing Network (GIIN) im Oktober 2022 veröffentlichten Bericht gaben 88 % der Impact-Investoren an, dass ihre Investitionen ihre Erwartungen erfüllt oder übertroffen haben. Der Median der Rendite ihrer Investitionen lag bei 6,4 %, verglichen mit 7,4 % bei Non-Impact-Investments.

Der richtige Partner für Ihre Impact Investments

Wenn Sie Ihre eigenen Impact Investments verwalten möchten, benötigen Sie ein Konto bei einem Online Broker. Recherchieren Sie und wählen Sie eine Handelsplattform aus, die Ihren Bedürfnissen entspricht. Sie sollten die folgenden Faktoren berücksichtigen:

- Verfügbare Impact Investmentmöglichkeiten: Stellen Sie sicher, dass die Plattform eine Reihe von Impact Investments anbietet, die Ihren Werten und Zielen entsprechen, wie z. B. ETFs und Aktien. XTB bietet Ihnen eine Auswahl aus über 6.400 Finanzinstrumenten, darunter Aktien, ETFs und CFDs auf Indizes, Rohstoffe und Währungen.

- Gebühren: Vergleichen Sie die Kostenstrukturen verschiedener Anbieter, einschließlich der Handelsgebühren, Verwaltungsgebühren und anderer damit verbundener Kosten. Bei XTB kaufen Sie Aktien und ETFs ohne Kommission (bis zu einem monatlichen Umsatz von 100.000 Euro, danach 0,2%, mind. 10 Euro) und können CFDs auf verschiedene Basiswerte ohne Kommission traden. Zudem entstehen bei XTB keinerlei Kosten für die Kontoeröffnung und -führung.

- Konto-Mindestbeträge: Prüfen Sie, ob der Broker Konto-Mindestbeträge vorschreibt, die für Sie möglicherweise nicht geeignet sind. Bei XTB entscheiden Sie, wie viel Sie auf Ihr Konto einzahlen möchten - ohne Mindestbeträge und Einzahlungsgebühren.

- Weiterbildungsmöglichkeiten: Eine guter Online Broker sollte Ressourcen, wie Artikel und Webinare, bereitstellen, die Ihnen helfen, fundierte Entscheidungen über Impact Investments zu treffen. Mit einer umfassenden Auswahl an Wissensartikeln und regelmäßigen Live-Webinaren können Sie sich bei XTB laufend weiterbilden und Ihre Fähigkeiten Schritt für Schritt ausbauen.

- Benutzerfreundlichkeit der Plattform: Berücksichtigen Sie die Benutzerfreundlichkeit der Handelsplattform, einschließlich Website oder mobiler App, Handelsausführungsfunktionen und Kundensupport. Die hauseigene Handelsplattform xStation 5 ist bei XTB kostenlos verfügbar. Testen Sie sie am besten direkt in einem kostenlosen Demokonto.

- Fractional Shares: Prüfen Sie außerdem, ob die Handelsplattform den Handel mit Fractional Shares anbietet. Bei XTB können Sie solche Teilaktien erwerben, wodurch Sie schon mit kleinen Beträgen in teure Aktien investieren können.

- Flexibles Investieren: Ein weiterer Vorteil wäre das Angebot von Sparplänen, womit Investitionen bequem automatisch getätigt werden. XTB bietet Ihnen flexible Sparpläne, mit denen regelmäßige Investitionen in ETFs ganz einfach nach Ihren persönlichen Vorgaben getätigt werden können.

Durch die sorgfältige Abwägung dieser Faktoren können Sie einen Broker finden, der Ihnen helfen kann, Ihre eigenen Impact Investments effektiv zu verwalten. Denken Sie daran, dass es wichtig ist, gründliche Nachforschungen anzustellen und einen Finanzberater zu konsultieren, wenn Sie sich nicht sicher sind.

Abschließendes zum Impact Investing

Trotz der Herausforderungen bei der Messung und dem Rating ist nachhaltiges Investieren eine Erfolgsgeschichte an den Kapitalmärkten. Der wachsende Markt bietet Investoren immer mehr Informations- und Investitionsmöglichkeiten.

Das gilt auch für Impact Investing. Impact Investoren versuchen das Positive zu maximieren und das Negative zu minimieren, indem sie neben Risiko und Rendite auch soziale und ökologische Faktoren in ihre Investitionsentscheidungen integrieren. Dafür werden jedoch glaubwürdige, vergleichbare Wirkungsdaten benötigt, um richtige Entscheidungen zu treffen und bessere Ergebnisse zu erzielen.

Bewertungssysteme wie ESG-Ratings und IRIS schaffen hier Abhilfe, indem sie für mehr Klarheit und Vergleichbarkeit der Daten sorgen.

Da sich Impact Investing noch in einem frühen Stadium befindet, verglichen mit klassischen Investmentstrategien, können heute noch keine statistisch belastbaren Aussagen über die langfristige Rendite gemacht werden. Jedoch ist zu erwarten, dass Gesellschaft und Politik weiter in ihren Nachhaltigkeitsbemühungen voranschreiten.

Von dieser Strömung könnte auch die Nachfrage nach Investments in nachhaltige Unternehmen profitieren. Damit könnte der Grundstein für langfristig attraktive Renditen beim Impact Investing gelegt sein.

Das könnte Sie auch interessieren:

KI ETFs - So investieren Sie in Künstliche Intelligenz

Schritt für Schritt: So können Sie ein Aktiendepot eröffnen

So können Sie auf fallende Kurse setzen und davon profitieren

FAQ

Die Wirkung von Impact Investments wird anhand verschiedener Methoden und Kennzahlen gemessen. Ein zentrales Prinzip ist die Verwendung von Key Performance Indicators (KPIs). Die Impact Reporting and Investment Standards (IRIS) bieten standardisierte Kennzahlen und Methoden zur Messung und Berichterstattung über die soziale, ökologische und finanzielle Leistung von Impact Investments. Die Messung der tatsächlichen Wirkung von Impact Investments ist jedoch mit Herausforderungen verbunden.

Impact Investments weisen mehrere wichtige Merkmale auf, die sie von traditionellen Investments unterscheiden.

Zielsetzung: Impact Investments zielen darauf ab, neben finanziellen Renditen auch positive soziale und ökologische Ergebnisse zu erzielen.

Wirkungsmessung: Ein zentrales Merkmal von Impact Investments ist die Messung und Bewertung der erzielten sozialen und ökologischen Wirkung.

Langfristigkeit: Impact Investments haben oft einen langfristigen Anlagehorizont und zielen darauf ab, nachhaltige und systemische Veränderungen zu bewirken.

Eine der umfangreichsten Studien von den Ökonomen Timo Busch und Alexander Bassen sowie Gunnar Friede aus dem Jahr 2015 zeigen, dass in 90% der Untersuchungen die Ausrichtung auf Nachhaltigkeit der Performance keinen Abbruch getan hat. Jedoch lässt sich für die Zukunft keine genaue Prognose abgeben. Genauso wäre es jedoch auch falsch zu behaupten, dass Impact Investing per se bessere Renditechancen bietet.

Bei der Betrachtung einzelner Impact Investitionen ähneln die Risiken oft denen traditioneller Anlagen. Es ist jedoch zu beachten, dass das frühe Stadium des Marktes und seines unterstützenden Ökosystems keine langfristigen historische Daten liefern, so dass keine statistsich belastbare Aussage getroffen werden kann.

Adressiert drängende globale Herausforderungen: Impact Investment kanalisiert Kapital in Projekte und Unternehmen, die sich mit wichtigen sozialen und ökologischen Problemen befassen, wie z. B. Klimawandel, Armut und Ungleichheit.

Schafft positive Externalitäten: Impact Investitionen können soziale, ökologische und wirtschaftliche Vorteile für strukturschwache Regionen schaffen.

Beeinflusst Unternehmenspraktiken: Impact Investoren sorgen mit ihrer Kapitalallokation für verantwortungsvolle Geschäftspraktiken, ökologische Nachhaltigkeit und soziale Verantwortung.

Schließt Marktlücken: Impact Investing zielt oft auf unterversorgte Märkte und Segmente ab, die von traditionellen Investoren und Finanzinstituten bisher wenig beachtet wurden.

Öl Aktien und ETFs: So kannst Du in Öl investieren

Nachhaltig investieren - so legen Sie Ihr Geld nachhaltig an

Raumfahrt Aktien & ETFs: So investieren Sie erfolgreich in die Zukunft der Raumfahrt

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.