Das Thema Geldanlage ist etwas, mit dem sich viele nur ungern auseinandersetzen. Dennoch ist es wichtig, sich damit zu beschäftigen, um langfristig seine finanziellen Ziele zu erreichen und für die Zukunft vorzusorgen. Die gute Nachricht: Es ist gar nicht so schwierig, wie man vielleicht glaubt. Und an dieser Stelle kommen ETFs (Exchange Traded Funds) ins Spiel.

ETFs bieten eine effiziente Möglichkeit, breit diversifiziert und ohne extensive Vorkenntnisse in verschiedene Märkte zu investieren. In diesem Artikel erfahren Sie, wie Sie im Jahr 2025 die besten ETFs finden und welche wichtigen Aspekte Sie dabei berücksichtigen sollten. Finden Sie heraus, welche Merkmale die besten ETFs auszeichnen, welche Markttrends Sie 2025 im Auge behalten sollten und wie Sie die richtigen ETFs für Ihre individuellen Anlageziele auswählen.

Das Thema Geldanlage ist etwas, mit dem sich viele nur ungern auseinandersetzen. Dennoch ist es wichtig, sich damit zu beschäftigen, um langfristig seine finanziellen Ziele zu erreichen und für die Zukunft vorzusorgen. Die gute Nachricht: Es ist gar nicht so schwierig, wie man vielleicht glaubt. Und an dieser Stelle kommen ETFs (Exchange Traded Funds) ins Spiel.

ETFs bieten eine effiziente Möglichkeit, breit diversifiziert und ohne extensive Vorkenntnisse in verschiedene Märkte zu investieren. In diesem Artikel erfahren Sie, wie Sie im Jahr 2025 die besten ETFs finden und welche wichtigen Aspekte Sie dabei berücksichtigen sollten. Finden Sie heraus, welche Merkmale die besten ETFs auszeichnen, welche Markttrends Sie 2025 im Auge behalten sollten und wie Sie die richtigen ETFs für Ihre individuellen Anlageziele auswählen.

Beste ETFs: Was sind ETFs überhaupt?

ETFs, oder Exchange Traded Funds, sind börsengehandelte Indexfonds, deren Hauptziel darin besteht, die Wertentwicklung eines zugrundeliegenden Referenzindex, beispielsweise des DAX, nachzubilden. Anleger haben die Möglichkeit, über ETFs in die unterschiedlichsten Assetklassen zu investieren. Dazu zählen etwa Aktien, Renten und Anleihen, aber auch Rohstoffe und Währungen oder Immobilien. Aufgrund ihrer Börsennotierung können ETFs während der üblichen Handelszeiten flexibel gekauft und verkauft werden.

Eine wichtige Unterscheidung bei ETFs betrifft die Art und Weise, wie sie einen Index nachbilden: physisch und synthetisch.

Physisch replizierende ETFs: Diese ETFs kaufen die Wertpapiere, die im Referenzindex enthalten sind. Es gibt zwei Methoden der physischen Replikation:

- Vollständige Replikation: Der ETF hält alle Wertpapiere in der genauen Gewichtung, in der sie auch im nachgebildeten Index vertreten sind.

- Partielle Replikation: Der ETF umfasst nur ausgewählte Teile des zugrundeliegenden Index. Dies ist sinnvoll, wenn der Nachkauf aller Positionen zu teuer und damit renditeschmälernd wäre.

Synthetisch replizierende ETFs: Diese ETFs verwenden Finanzderivate, bekannt als Swaps. Dabei sichert eine Gegenpartei (oft der Mutterkonzern des ETF-Anbieters) dem ETF die Rendite des Referenzindex zu. Für diese Garantie fallen sogenannte Swap Spreads an. Synthetisch replizierende ETFs ermöglichen es Anlegern, an Märkten teilzuhaben, die sich über physisch replizierende ETFs schwer abbilden lassen. Dies ist besonders relevant für wenig liquide Märkte, für die schwer ein Preis ermittelt werden kann. Manchmal setzen ETF-Anbieter auch bei besonders breiten Indizes auf die synthetische Replikationsmethode, um die Kosten für den Nachkauf jedes einzelnen im Index enthaltenen Titels zu minimieren.

Durch das Verständnis dieser grundlegenden Merkmale und Unterschiede können Anleger besser informierte Entscheidungen treffen und die passenden ETFs für ihre individuellen Anlageziele auswählen.

So finden Sie die besten ETFs 2026

Gerade Anfänger können Schwierigkeiten dabei haben, angesichts der Vielzahl angebotener ETFs den Überblick zu behalten. So wurden im Jahr 2023 weltweit bereits mehr als 10.000 verschiedene ETFs verwaltet, Tendenz weiter stark steigend. Damit Sie den für sich am besten passenden Exchange Traded Fund identifizieren können, sollten Sie die nachfolgenden Merkmale beachten.

Was macht den besten ETF 2026 aus?

Der beste ETF vereint unter anderem niedrige Kosten, hohes Fondsvolumen und eine möglichst exakte Nachbildung des Referenzindex. Anhand der folgenden Kriterien können Sie die verschiedenen ETFs miteinander vergleichen und ihre jeweiligen Stärken und Schwächen bewerten.

Anfallende Gebühren

ETFs gelten allgemein als kostengünstige Anlagemöglichkeit. Dennoch gibt es Unterschiede, die Sie beachten sollten. Die sogenannten TER (Total Expense Ratio), zu Deutsch Gesamtkostenquote, ist der wichtigste Richtwert für die anfallenden Gebühren. Die TER enthält die Kosten für Verwaltung, Vertrieb, Lizenz und Marketing des Fonds und gibt Ihnen einen Überblick darüber, welche Kosten der ETF im Jahresverlauf verursacht. Die TER finden Sie im Factsheet der ETFs. Üblicherweise beträgt die Gesamtkostenquote zwischen 0,04 Prozent und einem Prozent, wobei Werte unter 0,3 Prozent als günstig gelten.

Zusätzlich zur TER sollten Anleger beim Handel mit ETFs folgende Kosten berücksichtigen:

- Transaktionskosten (entstehen beim Kauf und Verkauf)

- Spread (Differenz zwischen An- und Verkaufspreis)

- Depotführungsgebühren

Unterschiedliche Fondsvolumina

Das Volumen des ETFs, also das im ETF investierte Kapital, ist ein weiterer wichtiger Faktor. Ein größeres Volumen gilt als vorteilhaft, da die Wahrscheinlichkeit einer Liquidation und der damit einhergehenden Kosten geringer ist. Ein hohes Volumen deutet auch darauf hin, dass sich der ETF in der Vergangenheit bewährt hat. Ein investiertes Vermögen von 100 Millionen Euro gilt als hohe Volumenmarke. Kleinere Fonds, besonders in Nischenmärkten, sollten ein Mindestvolumen von etwa 50 Millionen Euro aufweisen, um als stabil zu gelten.

Bisherige Laufzeit

Neue ETFs bieten oft weniger Informationen zur Performance und Reaktion auf Marktphasen. Junge ETFs weisen zudem häufig niedrigere Volumina auf, was das Risiko einer Liquidation erhöht. Es wird empfohlen, auf ETFs zurückzugreifen, die mindestens seit ein oder zwei Jahren gehandelt werden. Dies erhöht die Vergleichbarkeit und Zuverlässigkeit der Performance-Daten.

Tracking Difference

ETFs sollen die Rendite eines Referenzindex bestmöglich nachbilden. Aufgrund verschiedener Faktoren, wie der Replikationsmethode oder den allgemeinen Kosten des ETFs, kommt es zu Abweichungen, bekannt als Tracking Difference. Diese Abweichung kann die Performance des ETFs im Vergleich zum Index verbessern oder verschlechtern. Da viele Factsheets die Tracking Difference nicht angeben, müssen Anleger sie oft selbst berechnen, um die Opportunitätskosten des ETF-Investments zu ermitteln.

Eingetragenes Fondsdomizil

Das Fondsdomizil, der Ort, an dem der ETF aufgelegt wird, kann ebenfalls eine Rolle spielen. Es lässt sich aus den ersten beiden Buchstaben der ISIN entnehmen (z.B. DE für Deutschland, IE für Irland). Häufige Fondsdomizile sind Irland und Luxemburg aufgrund steuerlicher Vorteile. Achtung ist bei ETFs mit Fondsdomizil außerhalb Europas geboten, da diese bei wenigen Brokern verfügbar sind.

Verschiedene Ertragsverwendungen

ETFs können Erträge unterschiedlich behandeln:

- Ausschüttende ETFs: Dividenden und Erträge werden auf das Verrechnungskonto des Anlegers ausbezahlt.

- Thesaurierende ETFs: Dividenden und Erträge werden reinvestiert, wodurch der Zinseszinseffekt genutzt wird.

Die Wahl hängt von den Präferenzen des Anlegers ab. Während manche ein Nebeneinkommen durch Dividenden bevorzugen, setzen andere auf die bestmögliche Nutzung des Zinseszinseffekts. Steuerliche Aspekte können ebenfalls eine Rolle spielen.

Vorhandene Sparplanfähigkeit

Sind Sie auf der Suche nach dem besten ETF 2026, ist die Sparplanfähigkeit zwar nicht das wichtigste Auswahlkriterium, kann aber dennoch von Bedeutung sein. Möchten Sie zum Beispiel regelmäßig und ohne großen Aufwand sparen, kann ein ETF Sparplan genau das Richtige sein. Viele ETFs sind mittlerweile sparplanfähig, und das bereits ab wenigen Euro im Monat. Oftmals richtet sich die Sparplanfähigkeit auch nach dem Depotanbieter.

Bei XTB können Sie bereits ab 15 Euro einen ETF Sparplan einrichten und diesen automatisiert für sich investieren lassen. Wählen Sie aus über 1350 ETFs und stellen Sie die Gewichtung des Sparplans genau nach Ihren Bedürfnissen ein.

Aktuelle Markttrends bei ETFs 2026

Viele Anleger verfolgen Trends, um dadurch eine überdurchschnittliche Rendite zu erzielen. Dabei ist wichtig zu beachten, dass Trends kommen und gehen. Sie sind unterschiedlich lang und ausgeprägt. Was vor zwei oder drei Jahren noch angesagt war und funktioniert hat, kann mittlerweile in Vergessenheit geraten sein. Wie sieht es aber für 2026 aus? Welche Prognosen liegen vor und in welchen Sektoren finden sich besonders beliebte ETFs?

Trend Künstliche Intelligenz (KI)

Die Welt wird in den nächsten Jahren in vielen Bereichen anders aussehen, vor allem durch die Fortschritte in der Künstlichen Intelligenz. Seit der Einführung von Textgeneratoren wie ChatGPT ist KI in aller Munde. Dabei steht die Entwicklung von KI und den zugehörigen Technologien, wie maschinellem Lernen und Natural Language Processing (NLP), noch am Anfang. Branchenexperten erwarten erhebliche Wachstumsraten in diesem Bereich, von denen auch Anleger über entsprechende KI-ETFs profitieren könnten.

Trend Kryptowährungen

Kryptowährungen wie Bitcoin könnten unter Donald Trump als „Crypto-Präsident“ und einem von Republikanern dominierten Kongress durch Deregulierungsmaßnahmen im Kryptosektor profitieren. Ein prominentes Beispiel ist Howard Lutnick, CEO von Cantor Fitzgerald und im Übergangsteam von Trump aktiv. Seine Nähe zu Tether, einem Unternehmen, das einen US-Dollar-gekoppelten digitalen Token ausgibt und Gegenstand von Ermittlungen ist, könnte die zukünftige Entwicklung des Kryptomarktes beeinflussen. Es ist spekulativ, aber möglich, dass unter einer neuen Justizführung Ermittlungen gegen Tether eingestellt werden. Generell könnten Regulierungsbestrebungen im Kryptobereich deutlich zurückgehen. Auch personelle Besetzungen wie Scott Bessent, ein bekennender Krypto-Befürworter, könnten diese Entwicklung weiter fördern. Der Handel mit Kryptowährungen könnte daher auch mit Krypto ETFs interessant sein, wie dem BTCetc Bitcoin Exchange Traded Crypto oder dem VanEck Crypto and Blckchn Innvtrs.

Trend Schwellenländer

Eine Investition in Schwellenländer könnte vor dem Hintergrund „Trump“ gewisse Herausforderungen bergen, doch die Perspektiven sind positiv. Zwar zeigt sich kurzfristig ein „Trump Trade“, der den US-Dollar stärkt - unter dem Slogan „America First“ fließt Kapital in den US-Dollar. Langfristig dürfte Trump jedoch Bestrebungen verfolgen, den US-Dollar durch Druck auf die FED und Zinssenkungen (schneller als erwartet) zu schwächen. Dies könnte sich insgesamt positiv auf Schwellenländer auswirken, da eine schwächere US-Währung oft mit Kapitalzuflüssen in aufstrebende Märkte verbunden ist. Bekannte Fondsanbieter, die ETFs mit Aktien aus aufstrebenden Märkten anbieten sind, HSBC, Amundi und Lyxor.

Trend Zinssätze und Anleihen

Die zum Ende 2024 eingeleiteten Leitzinssenkungszyklen dürften sich auch 2026 fortsetzen, solange die Inflation im Zielbereich zwischen 2 bis 3 % bleibt. Dies schafft Potenzial für Anleihen-ETFs, die von Anlegern auf der Suche nach Renditen und gleichzeitiger Risikominimierung verstärkt nachgefragt werden könnten. Insbesondere aktive Anleihen-ETFs könnten Kapitalzuflüsse verzeichnen, da sie flexibel auf Marktbewegungen reagieren und attraktive Anlagemöglichkeiten bieten. Beispiele für Anleihe-ETFs sind der Lyxor Euro Government Bonds 15+Y oder der iShares Global Govt Bond.

Trend Wasser und Ressourcen

Die Weltbevölkerung wächst stetig und wird Prognosen zufolge um das Jahr 2084 zehn Milliarden Menschen erreichen. Damit steigt auch der Bedarf an natürlichen Ressourcen, insbesondere an Wasser. Investments in diesen Trend konzentrieren sich nicht auf die Privatisierung von Wasser und Ressourcen zur Renditeerzielung, sondern auf Themen wie Wasseraufbereitung und die umweltschonende Nutzung wichtiger Ressourcen.

Trend alternde Bevölkerung

Die westlichen Gesellschaften haben schon jetzt ein demografisches Problem, das sich weiter verschärfen wird. Eine alternde Bevölkerung bringt sowohl Chancen als auch Risiken mit sich. Unternehmen und Investoren können davon profitieren, indem sie die Bedürfnisse einer älter werdenden Bevölkerung adressieren. Dazu gehört etwa eine zunehmende Nachfrage nach medizinischer Versorgung und altersgerechten Produkten und Dienstleistungen.

Trend Cybersicherheit

In vielen Unternehmen laufen Prozesse mittlerweile digital ab, wodurch wichtige Daten elektronisch vorliegen. Trotz guter Schutzmaßnahmen kommt es immer wieder zu schweren Hackerangriffen, die massive negative Konsequenzen haben können. Um dies zu verhindern, bieten Infrastrukturunternehmen Dienste im Bereich Cybersicherheit an und schützen so Websites und Netzwerke vor unerlaubtem Zugriff. Dies macht Cybersicherheit zu einem attraktiven Investmentbereich.

Trend Elektromobilität

Die Frage, ob ein klassischer Verbrenner oder ein Elektroauto angeschafft werden soll, beschäftigt viele Autokäufer. Klar ist, dass die Automobilindustrie vor signifikanten Veränderungen steht. Neben der Art des Antriebs gewinnen auch Themen wie autonomes Fahren und Sicherheitsassistenzsysteme an Bedeutung. Von diesem Wandel profitieren nicht nur die Fahrzeughersteller, sondern auch die Zulieferer entlang der Wertschöpfungskette.

Trend Nachhaltigkeit

Sogenannte ESG-Kriterien, die für die Beachtung von Umwelt-, Sozial- und Governance-Aspekten stehen, haben in den vergangenen Jahren bereits stark an Bedeutung gewonnen. Anleger achten vermehrt darauf, dass Unternehmen gesellschaftliche Beiträge leisten und nicht nur den Shareholder Value maximieren. Diese Entwicklung wird sich voraussichtlich weiter beschleunigen, da immer mehr Investoren nachhaltige Investments bevorzugen.

Wirtschaftliche Prognosen für ETF-Märkte

Als Anleger müssen Sie stets im Hinterkopf behalten, dass Prognosen mit Unsicherheit behaftet sind. Niemand kann die Entwicklung an den Börsen exakt vorhersehen. Daher sollten Prognosen als richtungsweisende Indikatoren betrachtet werden, nicht als definitive Voraussagen. Dieses Bewusstsein ist bei der Betrachtung von Marktvorhersagen besonders wichtig.

Die Performance der ETF-Märkte und der in ihnen enthaltenen Werte im Jahr 2026 kann teilweise aus makroökonomischen Entwicklungen abgeleitet werden. Ein Beispiel ist der Euroraum, wo der Leitzins zuletzt Mitte Dezember 2024 um 0,25% auf 3,15% gesenkt wurde. Experten sehen in solchen Zinssenkungen oft Aufwärtspotenzial für Assetklassen wie Aktien, Anleihen und ETFs.

Besonders im Jahr 2024 war zu beobachten, dass ETFs bereits im Vorfeld einer erwarteten Zinssenkung an Wert zugelegt hatten. Dies zeigt, dass Märkte oft antizipativ auf erwartete wirtschaftliche Veränderungen reagieren. Für Anleger ist es daher sinnvoll, nicht nur aktuelle Wirtschaftsdaten zu analysieren, sondern auch auf bevorstehende makroökonomische Ereignisse und geldpolitische Signale zu achten, da diese die Marktbewegungen maßgeblich beeinflussen können.

Tipps für die ETF-Auswahl 2026

Nachdem Sie nun die aktuellen Trends und wichtigsten Kriterien zur Bewertung eines guten ETF kennen, sind Sie bereit, konkrete Auswahlentscheidungen für Ihr Portfolio zu treffen. Dazu sollten Sie zunächst einige grundlegende Rahmenbedingungen festlegen:

Definition von Anlagezielen und Anlagestrategie

Warum investieren Sie überhaupt an der Börse und warum gerade in ETFs? Diese Fragen sind entscheidend für Ihre Anlagestrategie. Ihre Antworten helfen Ihnen, standhaft zu bleiben, auch in herausfordernden Marktphasen. Häufige Anlageziele sind Vermögensaufbau und Altersvorsorge. ETFs bieten eine gute Möglichkeit, langfristig ein finanzielles Polster aufzubauen, sei es als Notfallreserve oder zur Absicherung des Lebensstandards im Ruhestand.

Manche Anleger nutzen ETFs für spezifische Ziele wie die Finanzierung einer Weltreise oder als Geldanlage bei Inflation. Andere möchten ein passives Einkommen generieren oder Erbschaften langfristig erhalten. Unabhängig von Ihren individuellen Zielen benötigen Sie eine klare ETF-Strategie, basierend auf Ihren Zielen, Ihrer Risikobereitschaft und Ihrem Anlagehorizont. Dabei gilt in der Regel: Je kostspieliger die Ziele, desto höher sollten auch die Einzahlungen respektive die Anfangsinvestition in den ETF sein. Der vorzeitige Ruhestandseintritt etwa dürfte nämlich langfristig mehr Kapital benötigen als eine zweiwöchige Urlaubsreise.

Bestimmung der Risikobereitschaft und des Anlagehorizonts

Ihre Risikobereitschaft und der verfügbare Anlagezeitraum beeinflussen maßgeblich, welche ETFs für Sie geeignet sind. Risikoaffine Anleger haben viele Möglichkeiten, ihre Ziele zu erreichen, allerdings mit weniger Sicherheit. ETFs sind aufgrund ihrer Diversifikation gut für risikoaverse Anleger geeignet. Allerdings kann es schwierig sein, die eigene Risikobereitschaft im Voraus zuverlässig einzuschätzen.

Letzten Endes beeinflusst der verfügbare Zeitrahmen, wie schwankungsanfällig eine Geldanlage sein darf. Haben Sie nur ein Jahr Zeit, ist eine Börseninvestition riskant. Wer jedoch über zehn oder zwanzig Jahre investiert, kann kurzfristige Verluste besser aussitzen und von der langfristigen Marktsteigerung profitieren.

Auswahl des passenden Index

Nachdem Sie Ihre Anlageziele und -strategien festgelegt haben, müssen Sie einen geeigneten Index wählen, der die Grundlage Ihres ETFs bildet. Ihre Risikobereitschaft spielt auch hier eine Rolle. Breit gestreute Indizes wie der MSCI World oder der FTSE All World eignen sich für konservative Investoren. Spezialisierte Indizes, wie der DAX, bieten Chancen, einzelne Märkte oder Länder gezielt zu nutzen.

Bestimmung von Anzahl und Gewichtung

ETFs bieten bereits ein gewisses Maß an Diversifikation. Es ist jedoch nicht ratsam, das gesamte Kapital in einen einzigen ETF zu investieren, da auch dieser starken Schwankungen unterliegen kann. Andererseits sind zehn verschiedene ETFs oft zu viel. Die optimale Anzahl liegt irgendwo dazwischen und hängt von Ihrem Komfortniveau ab. Hinsichtlich der Gewichtung gilt ähnliches. Wie beim Aktienhandel empfiehlt es sich, das Geld relativ gleichmäßig auf die ETFs aufzuteilen. Übergewichtungen sind dann ratsam, wenn das Potenzial von einzelnen ETFs besonders vielversprechend erscheint. Untergewichtungen sind im umgekehrten Fall vorzunehmen.

Vergleichsplattformen nutzen

Selbst mit diesen Tipps bleibt die Auswahl aus unzähligen ETFs eine Herausforderung. Vergleichsplattformen können dabei helfen, indem sie die Suche vereinfachen und strukturieren. Diese Plattformen bieten Filtermöglichkeiten und übersichtliche Darstellungen der wichtigsten Informationen wie Wertentwicklung, Ertragsverwendung, Fondsvolumen und Fondswährung. Einige Plattformen bieten sogar Ranglisten der ihrer Meinung nach besten ETFs an. Diese sollten jedoch mit Vorsicht betrachtet werden, da die Kriterien für die Ranglisten oft nicht transparent sind.

Vergleichsplattformen sind ein guter Ausgangspunkt für Ihre weitere, individuelle Recherche und können Ihnen helfen, die besten ETFs für Ihre persönlichen Anlageziele und -strategien zu finden.

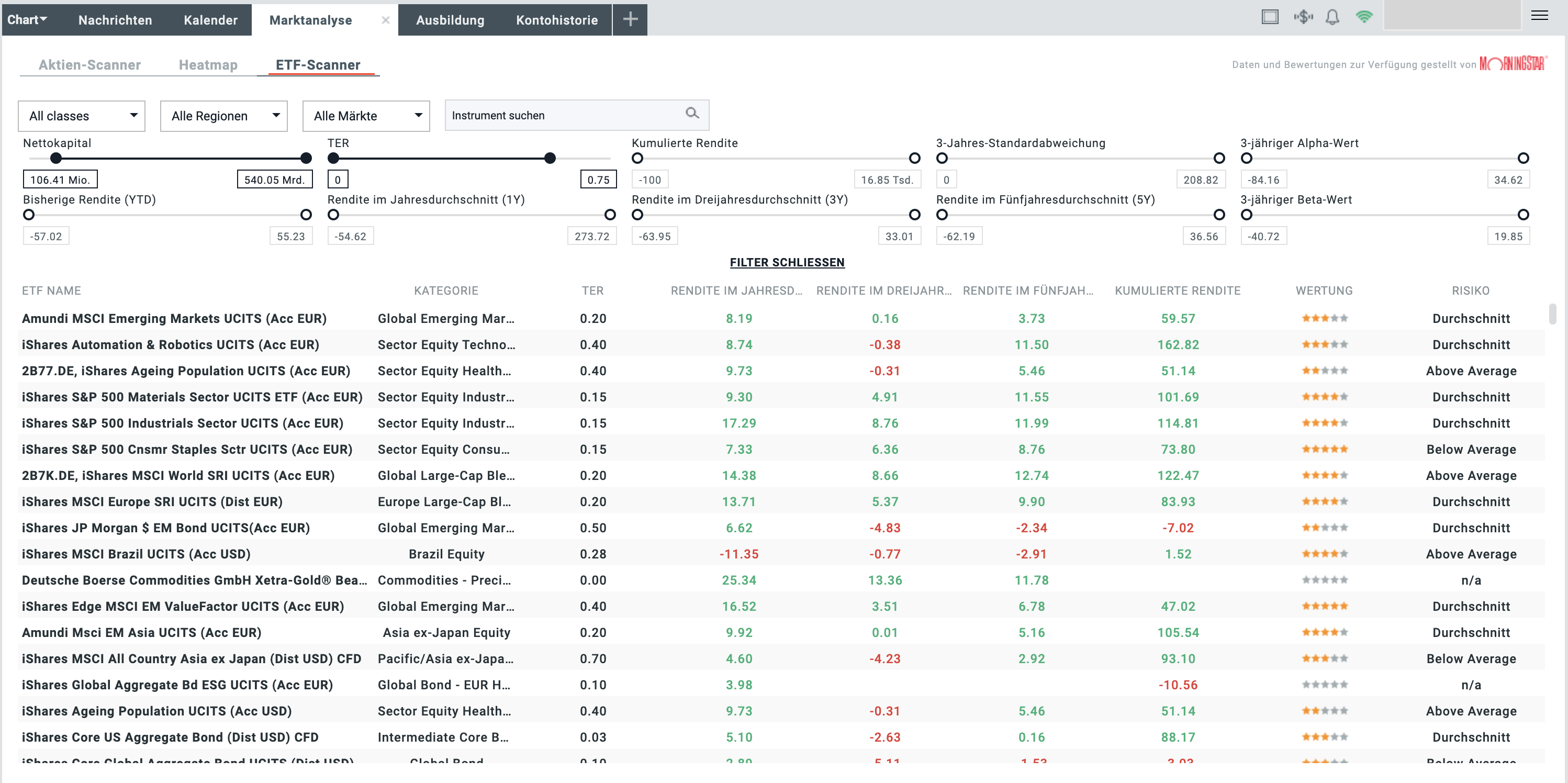

Bei XTB unterstützt Sie dabei der ETF-Scanner in der xStation Handelsplattform. Mit Hilfe verschiedener Filter können Sie so die angebotenen ETF nach Sektor, Region, Märkten und vielen weiteren Werten, wie TER, 5-Jahres-Rendite oder Marktkapitalisierung sortieren.

Quelle: xStation

Welcher ETF ist nun der beste? 10 Top ETF für 2026, die Sie im Auge behalten sollten

Wichtig - die nachfolgend aufgelisteten ETF sind nicht als Anlageberatung zu verstehen. Sie dienen Ihnen lediglich als Beispiele für potenziell aussichtsreiche Fonds. Die Performance der Vergangenheit ist dabei jedoch kein Garant für zukünftige Erfolge.

iShares Core MSCI World UCITS ETF

Dieser ETF gehört mit einem verwalteten Vermögen von über 73 Milliarden US-Dollar zu den größten am Markt. In den vergangenen fünf Jahren verzeichnete er einen Wertzuwachs von mehr als 70 %. Die größten Positionen im Fonds sind bekannte Technologiefirmen wie Apple, Microsoft und Nvidia.

Invesco EQQQ NASDAQ-100 UCITS

Dieser ETF bildet die Wertentwicklung der 100 größten nicht-finanziellen Unternehmen ab, die an der NASDAQ notiert sind. Er ist ausschüttend und verwaltet ein Vermögen von über 5 Milliarden US-Dollar. Die größten Positionen sind Apple, Microsoft und Amazon, die zusammen einen erheblichen Anteil des Portfolios ausmachen.

iShares S&P 500 Information Technology Sector UCITS ETF

Dieser ETF zielt darauf ab, die Performance von US-Unternehmen aus dem Informationstechnologiesektor abzubilden, wie sie im S&P 500 Index definiert sind. Er ist thesaurierend und verfügt über ein Fondsvolumen von über 10 Milliarden Euro. Zu den größten Positionen gehören Apple, Microsoft und Nvidia.

SPDR MSCI Emerging Markets UCITS

Dieser ETF bietet Zugang zu Aktien aus Schwellenländern weltweit. Er ist ausschüttend und hat ein Fondsvolumen von über 2 Milliarden US-Dollar. Die größten Positionen sind Unternehmen wie Taiwan Semiconductor Manufacturing, Tencent und Samsung, die zusammen einen signifikanten Teil des Portfolios ausmachen.

iShares USD Treasury Bond 20+yr UCITS ETF

Dieser ETF investiert in US-Staatsanleihen mit Laufzeiten von über 20 Jahren. Er ist ausschüttend und verwaltet ein Vermögen von über 1,5 Milliarden US-Dollar. Der ETF bietet Anlegern Zugang zu langfristigen US-Staatsanleihen und ermöglicht es, von Zinsänderungen in diesem Segment zu profitieren.

iShares Global Clean Energy UCITS ETF

Dieser ETF investiert in Unternehmen, die sich der Erzeugung sauberer Energie und der Entwicklung entsprechender Technologien widmen. Er verfolgt eine ausschüttende Politik und verwaltet ein Vermögen von über 2,8 Milliarden US-Dollar. Zu den größten Positionen gehören First Solar und Enphase Energy, jeweils mit über 7 % Gewichtung.

Global X Robotics and AI UCITS

Dieser ETF bietet Anlegern Zugang zu Unternehmen, die in den Bereichen Robotik und künstliche Intelligenz tätig sind. Er umfasst Firmen, die Technologien entwickeln, die Automatisierung und intelligente Systeme vorantreiben. Der ETF ist thesaurierend und hat ein Fondsvolumen von über 1 Milliarde US-Dollar. Zu den größten Positionen zählen Unternehmen wie Nvidia, Intuitive Surgical und Keyence.

Vanguard FTSE All-World High Div Yield UCITS

Anleger, die aus ihren Investments gerne regelmäßige Erträge ziehen, könnten bei diesem ETF richtig sein. Durchschnittlich einmal im Quartal schüttet der passive Indexfonds Überschüsse aus. Im Jahr 2023 kamen auf diese Weise 2,01 US-Dollar pro Anteil zusammen. Mit fast 17 Prozent Gewichtung sind die traditionell besonders dividendenstarken Banken im Portfolio vertreten.

iShares MSCI EM IMI ESG Screened UCITS ETF

Um die ESG-Kriterien zu erfüllen, schließt dieser ETF Investitionen in einige Branchen kategorisch aus. Dazu zählen etwa die Produktion von Waffen, Tabak oder die Gewinnung fossiler Brennstoffe. Er ist physisch optimiert und konnte über die letzten fünf Jahre eine Rendite von knapp 20 Prozent erzielen. Taiwan Semiconductor Manufacturing, Tencent und Samsung sind die größten Positionen.

Xtrackers MSCI World Quality UCITS

Der ETF zielt darauf ab, Unternehmen mit mittlerer und hoher Marktkapitalisierung aus den Industrieländern zu identifizieren und abhängig von Qualitätsmerkmalen wie der Ertragsvariabilität oder dem Return-on-Equity zu gewichten. Im thesaurierenden Fonds sind gegenwärtig rund 2,10 Milliarden Euro investiert. Die Entwicklung von rund 72 Prozent innerhalb der vergangenen fünf Jahre kann sich sehen lassen.

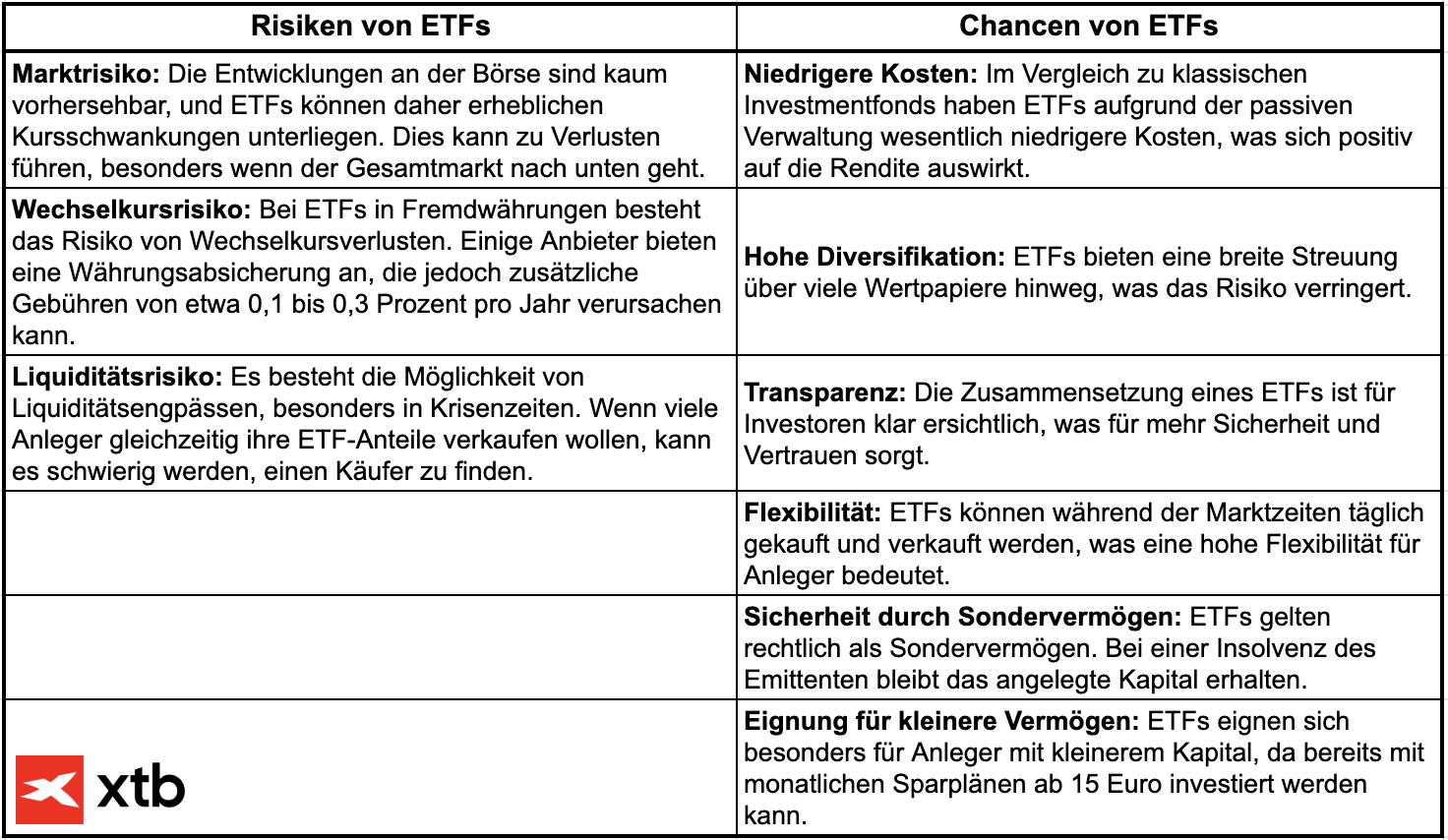

Beste ETF 2026: Chancen und Risiken

Nachdem Sie nun die allgemeinen Charakteristika, Markttrends und Erkennungsmerkmale guter ETFs kennen, ist es wichtig, auch die Chancen und Risiken dieser Anlageform zu verstehen. Hier sind die wesentlichen Aspekte, die Sie berücksichtigen sollten:

Handeln Sie die besten ETF 2026 mit XTB

Sie sind neugierig geworden und möchten selbst die besten ETF 2026 kaufen? Dann sind Sie bei XTB richtig. Weltweit vertrauen bereits mehr als eine Million Kunden auf den Broker, der hierzulande von der BaFin beaufsichtigt wird. Bei XTB können Sie ETFs ohne Kommission bis zu einem monatlichen Umsatz von 100.000 Euro (danach 0,2%, mind. 10 Euro) handeln und aus über 1350 globalen ETFs wählen.

Insbesondere wenn Sie an einer langfristigen Geldanlage interessiert sind, können Sie schon ab 15 Euro im Monat in einen Sparplan einzahlen. Ob Sie die Anteile dabei manuell kaufen oder die automatisierte Variante wählen, bleibt Ihnen überlassen. Bei XTB ist es Ihnen darüber hinaus möglich, ausgewählte ETFs als Fractional Shares zu erwerben. Für einen festen Betrag erhalten Sie dann, abhängig vom aktuellen Preis der zugrundeliegenden Aktie, unterschiedlich große Anteile.

Vielleicht machen Sie gerade Ihre ersten Schritte an der Börse und sind sich noch unsicher im Umgang mit ETFs. Mit dem Demokonto von XTB können Sie sich zunächst mit den Grundlagen und der Funktionsweise der innovativen Handelsplattform xStation 5 vertraut machen, bevor Sie echtes Geld investieren. Zudem steht Ihnen umfangreiches Weiterbildungsmaterial zur Verfügung, darunter Wissensartikel und Webinare.

Abschließendes zu den besten ETFs 2026

Sie möchten endlich an der Börse starten, wissen aber noch nicht genau, wie das funktionieren soll? Vielleicht konnte Ihnen dieser Ratgeber zu den besten ETFs 2026 eine kleine Hilfestellung leisten. Bei jeder Geldanlage ist es jedoch unerlässlich, Ihre individuellen Umstände zu berücksichtigen. Analysieren Sie also zunächst Ihre finanzielle Situation und fragen Sie sich darauf aufbauend, wie viel Geld Ihnen für ein potenzielles Investment in ETFs zur Verfügung steht.

Sobald diese grundlegenden Fragen geklärt sind, können Sie bei XTB in nur wenigen Minuten Ihr Handelskonto eröffnen und mit dem Investieren in ETFs beginnen. XTB bietet Ihnen nicht nur eine benutzerfreundliche Handelsplattform, sondern auch ein Demokonto, das Ihnen dabei hilft, sich risikofrei mit den Märkten und der Plattform vertraut zu machen. Zudem stehen Ihnen umfangreiche Weiterbildungsmaterialien wie Wissensartikel und Webinare zur Verfügung, um Ihr Wissen zu vertiefen und sicherer im Umgang mit ETFs zu werden.

Das könnte Sie auch interessieren:

Nachhaltig investieren - so legen Sie Ihr Geld nachhaltig an

FAQ

Ein ETF (Exchange Traded Fund) ist ein börsengehandelter Fonds, der einen Index, Sektor, Rohstoff oder ein anderes Anlageprodukt abbildet. ETFs sind beliebt, weil sie eine kostengünstige und diversifizierte Anlagemöglichkeit bieten. Im Jahr 2025 könnten sie besonders attraktiv sein, da sie eine breite Streuung bei geringen Kosten ermöglichen, was in einem volatilen Marktumfeld von Vorteil sein kann.

Wichtige Faktoren bei der Auswahl eines ETFs sind die Gesamtkostenquote (TER), das Anlageziel des ETFs, die Liquidität, die Diversifikation, die Performance des zugrunde liegenden Index und das Risiko-Rendite-Verhältnis. Es ist auch wichtig, aktuelle Markttrends und wirtschaftliche Entwicklungen zu berücksichtigen.

ETFs bieten aufgrund ihrer Diversifikation ein gewisses Maß an Sicherheit, da sie das Risiko über viele Wertpapiere streuen. Allerdings unterliegen sie wie alle Anlagen Marktrisiken. Die Sicherheit einer ETF-Investition hängt stark von der allgemeinen Marktentwicklung, der Auswahl des ETFs und der Anlagestrategie des Investors ab.

Anleger können ihre ETF-Investitionen diversifizieren, indem sie in verschiedene Regionen, Sektoren und Anlagestrategien investieren. Beispielsweise könnte eine Kombination aus US-, europäischen und asiatischen ETFs sowie ein Mix aus Aktien-, Anleihen- und Rohstoff-ETFs eine ausgewogene Diversifikation bieten.

Nachhaltig investieren - so legen Sie Ihr Geld nachhaltig an

Gold, Öl & Co.: So investieren Sie erfolgreich in Rohstoff ETFs und stärken Ihr Portfolio

Mehr aus dem Ersparten machen: Clevere Alternativen zum Tagesgeld

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.