Super Micro Computer (SMCI.US) fällt im nachbörslichen Handel um 11%, nachdem das Unternehmen gemischte Ergebnisse für das vierte Quartal des Geschäftsjahres 2024 veröffentlicht hat, die hinter den Erwartungen einiger Analysten zurückblieben. Der Hersteller von KI-Servern meldete ein Umsatzwachstum, das den Erwartungen entsprach, aber die Gewinne und Bruttomargen blieben hinter den Erwartungen zurück. Nach den schwächer als erwartet ausgefallenen Ergebnissen rutschte Nvidia (NVDA.US) zunächst um 2 % ab, gewinnt nun aber mehr als 1 %; auch SMCI verlor vorbörslich fast 14 %, während sich die Rückgänge kurz vor der Eröffnung der US-Sitzung leicht abschwächen. Die SMCI-Ergebnisse wurden als ein erstes Signal (vor dem für den 28. August geplanten NVDA-Bericht) für den Trend zu KI-Geschäften und Hardware-Investitionen gesehen.

Ergebnis enttäuscht Wall Street

- Umsatz: 5,31 Milliarden Dollar

- Anstieg um 143,6% im Jahresvergleich von $2,18 Mrd. in Q4 2023

- Anstieg um 37,9% gegenüber dem Vorquartal von $3,85 Milliarden in Q3 2024

- Leicht unter den Erwartungen der Analysten von $5,32 Milliarden

- Bereinigter Gewinn pro Aktie (EPS): $6.25

- Anstieg um 78,1% im Jahresvergleich von $3,51 in Q4 2023

- Rückgang um 6% gegenüber dem Vorquartal von $6,65 in Q3 2024

- Unter den Erwartungen der Analysten von $8,14

- Bereinigte Bruttomarge: 11,3 % (der niedrigste Wert seit 2007)

- Rückgang von 17,0% in Q4 2023 und 15,5% in Q3 2024

- Deutlich unter den Erwartungen der Analysten von 14,1%

- Reingewinn: 353 Millionen Dollar

- Anstieg um 82% im Jahresvergleich von $194 Millionen in Q4 2023

- Rückgang um 12,2% gegenüber dem Vorquartal von 402 Mio. $ in Q3 2024

Operative Ergebnisse:

- Cashflow aus der Geschäftstätigkeit: -635 Millionen Dollar

- Ausgaben für Investitionen: $27 Millionen

Zukunftsaussichten:

- Q1 des Haushaltsjahres 2025 (bis 30. September 2024):

- Umsatz: $6,0-7,0 Milliarden (über dem Konsens von $5,45 Milliarden)

- Bereinigtes EPS: $6,69-8,27 (Konsens: $7,58)

- Erwartungen für das gesamte Geschäftsjahr (bis 30. Juni 2025):

- Umsatz: 26,0-30,0 Mrd. $ (über der Konsensschätzung von 14,94 Mrd. $)

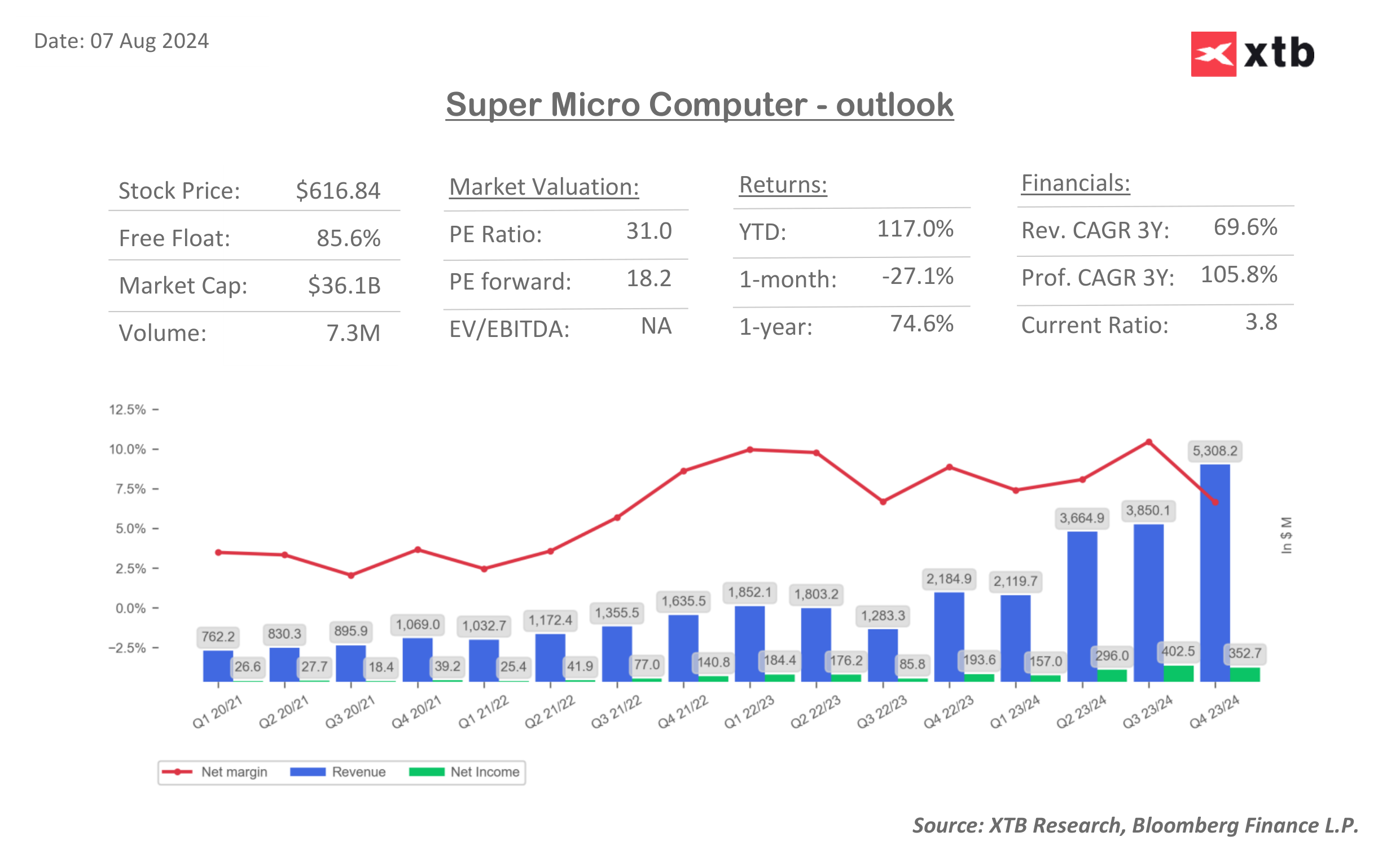

Super Micro Computer meldete ein Rekordumsatzwachstum von 143,6 % gegenüber dem Vorjahr und erreichte im vierten Quartal 2024 5,31 Mrd. US-Dollar, angetrieben von einer starken Nachfrage nach KI-Infrastruktur. Allerdings verzeichnete das Unternehmen einen deutlichen Rückgang der Bruttomarge von 17,0 % im Vorjahr auf 11,3 %, was auf hohe Serverproduktionskosten und den Preisdruck durch den Wettbewerb zurückzuführen ist.

- Trotzdem hob das Unternehmen seine Umsatzprognose für das Geschäftsjahr 2025 auf beeindruckende 26-30 Milliarden Dollar an. Die Wall Street ignorierte diese Tatsache und betrachtete sie als potenziell unsicher, da die Rezessionsrisiken höher bewertet wurden, während die deutlich schwächeren Erträge zu Bedenken hinsichtlich einer Überbewertung führten

- Der Gewinn pro Aktie lag bei 6,25 US-Dollar, 78,1 % höher als im Vorjahr, aber 6 % niedriger als im Vorquartal und unter den Erwartungen der Analysten von 8,14 US-Dollar. Super Micro Computer genehmigte einen Aktiensplit im Verhältnis 1:10, der am 1. Oktober 2024 in Kraft treten soll. Dies könnte ein Versuch sein, die Sichtbarkeit des Aktienkursrückgangs psychologisch zu verringern.

- CEO Charles Liang betonte, dass das Unternehmen für weiteres Wachstum gut aufgestellt sei und verwies auf Investitionen in den Ausbau der Lieferkette in Malaysia und im Silicon Valley sowie auf die technologische Führerschaft bei der DLC-Flüssigkeitskühlung im industriellen Maßstab. Das Unternehmen erwartet, dass die Margen bis zum Ende des Geschäftsjahres 2025 wieder in den normalen Bereich zurückkehren werden.

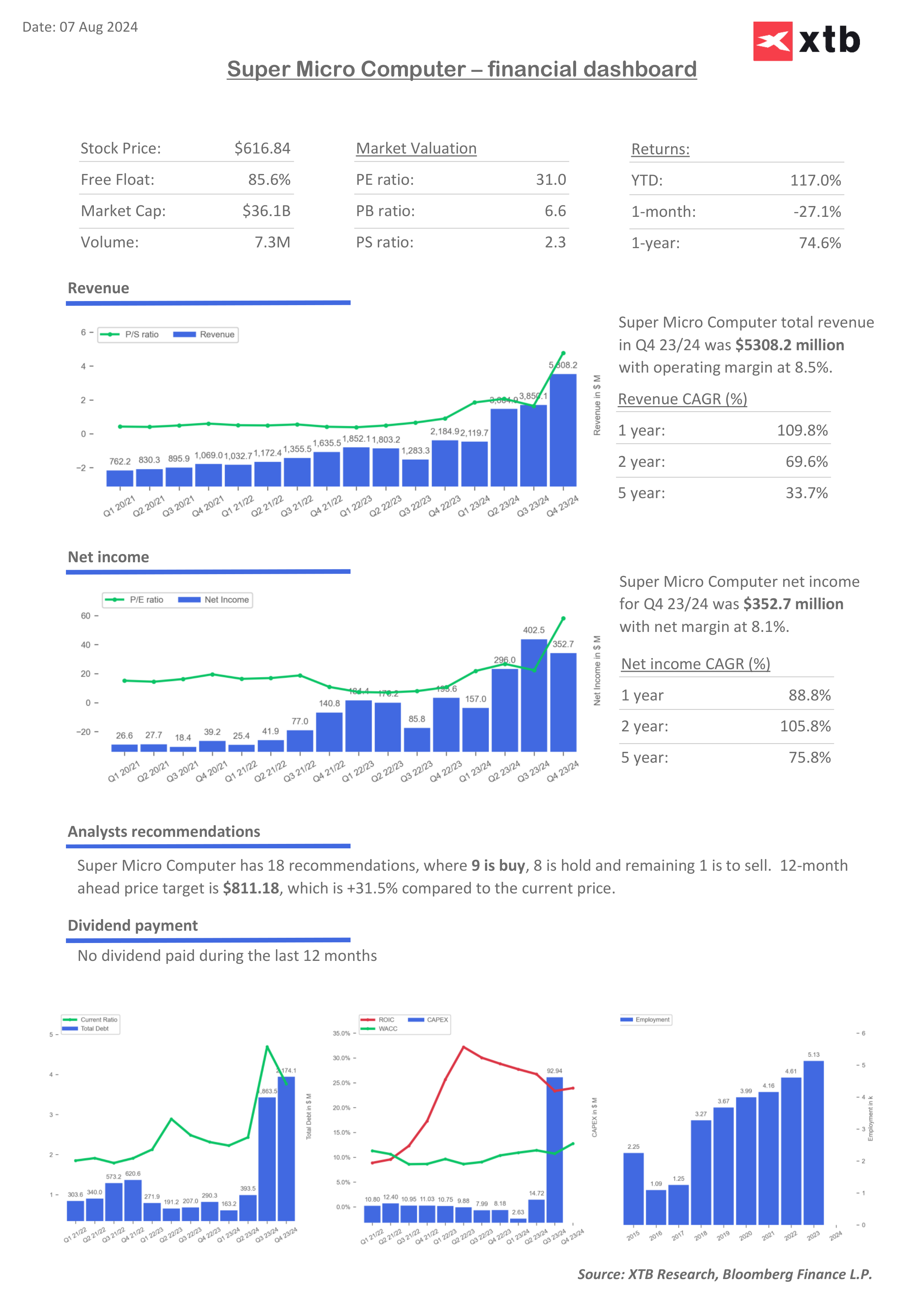

Prognosen der Analysten: Super Micro Computer wird von 18 Analysten empfohlen, davon 9 zum Kauf mit dem höchsten Kursziel von 1500 $, 8 zum Halten und 1 zum Verkauf bei 325 $. Die durchschnittliche 12-Monats-Prognose für den Aktienkurs liegt bei 811,18 $, was ein Aufwärtspotenzial von 31,5 % im Vergleich zum aktuellen Kurs bedeutet.

Technische Analyse: Nach schlechter als erwarteten Ergebnissen handelt das Unternehmen vorbörslich bei $ 535 und testet damit das Eröffnungsniveau von vor zwei Tagen. Die natürliche Unterstützung in dieser Sitzung ist das 78,6% Fibonacci-Retracement-Level bei 501,27 $. Gleichzeitig liegt der Widerstand weiterhin beim 61,8%-Fibonacci-Retracement-Level, was auch die Schließung der Abwärtslücke vom Freitag über 656,21 $ voraussetzen würde. Ein Durchbrechen dieses Widerstands würde den Weg zum Test des SMA 200 bei 662,11 $ öffnen, der zu einer neuen Unterstützung werden könnte. Der RSI schwächt sich seit zwei Wochen bei abnehmendem Momentum ab, was auf eine zinsbullische Divergenz hindeuten könnte. Der MACD bestätigt diese These jedoch noch nicht.

Quelle: xStation5 von XTB

Quelle: xStation5 von XTB

Super Micro Finanzübersichten und Bewertung

Die Bewertung von Super Micro Computer scheint im Vergleich zu anderen KI-Unternehmen mit einem KGV von 18 relativ niedrig zu sein (viel niedriger als die derzeitigen 31). Die Kapitalrendite sinkt seit 2023 trotz der Katalysatoren im KI-Geschäft, während die Kosten (WACC) steigen. Trotz der (seit Juni 2023) sinkenden Bruttomarge ist die Nettomarge deutlich höher, nahe dem Allzeithoch; sie stieg von 3 % im Jahr 2021 auf derzeit fast 9 %. Die Wall Street sorgt sich um das Risiko eines Überangebots an Server-Racks für Rechenzentren angesichts der sinkenden Nachfrage und einer potenziellen Verlangsamung der globalen Wirtschaft, aber die Erwartungen des Unternehmens für das nächste Geschäftsjahr deuten auf eine weiterhin sehr starke Hardware-Nachfrage hin.

Quelle: XTB Research, Bloomber Finance L.P.

Quelle: XTB Research, Bloomber Finance L.P.

BROKERWAHL 2024 von BROKERVERGLEICH

- Abstimmen und mit etwas Glück gewinnen!

- Ein Apple iPad PRO 11 oder ein iPhone 14 und vieles mehr

- XTB setzt auf Ihre Stimme!

Wirtschaftskalender: NFP-Daten und US-Ölbestandsbericht 💡

Siemens Energy Aktie im Fokus: Jetzt Aktien kaufen nach Rekordzahlen? ⚡

BÖRSE HEUTE: Schwache US-Daten belasten Märkte (10.02.2026)

Datadog Aktie im Fokus: Starke Zahlen treiben Cloud- und KI-Story

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor (m/w/d) kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. Die Publikation stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten irgendeiner Finanzanlage dar. XTB ist nicht dazu verpflichtet, die Informationen in dieser Marketingmitteilung zu aktualisieren, abzuändern oder zu ergänzen, wenn sich ein in dieser Publikation genannter Umstand oder eine darin enthaltene Stellungnahme, Einschätzung, Idee oder Prognose ändert oder unzutreffend wird. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Die bereitgestellten Informationen enthalten KEINE Kostenbetrachtung wie Transaktionskosten, Konvertierungskosten oder Spreads. Solche Kosten können anfallen und die Ergebnisse beeinflussen. Die Rendite kann sich aufgrund von Währungsschwankungen erhöhen oder verringern, wenn die Angaben auf Zahlen beruhen, die auf eine andere Währung als die offizielle Währung des Landes lauten, in dem der Anleger oder potenzielle Anleger ansässig ist bzw in welcher Währung das Handelskonto geführt wird.

XTB S.A. (samt Zweigniederlassungen) ist kein Steuerberater und prüft nicht, ob eine Anlageentscheidung für die Kunden steuerlich günstig ist. Die steuerliche Behandlung hängt von den persönlichen Verhältnissen eines Kunden ab und kann künftig Änderungen unterworfen sein. Kurse bzw. der Wert eines Finanzinstruments können steigen und fallen.

RISIKOHINWEIS für CFD

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.