Die Ergebnisse von Oracle (ORCL.US) für das 1. Quartal 24/25 übertrafen die Konsenserwartungen, wobei der Umsatz des Unternehmens von der anhaltend starken Nachfrage nach KI-bezogenen Cloud-Diensten angetrieben wurde. Es ist bemerkenswert, dass das Unternehmen trotz der allgemeinen Schwäche im Technologiesektor starke Ergebnisse erzielte.

Starten Sie jetzt oder testen Sie unser Demokonto

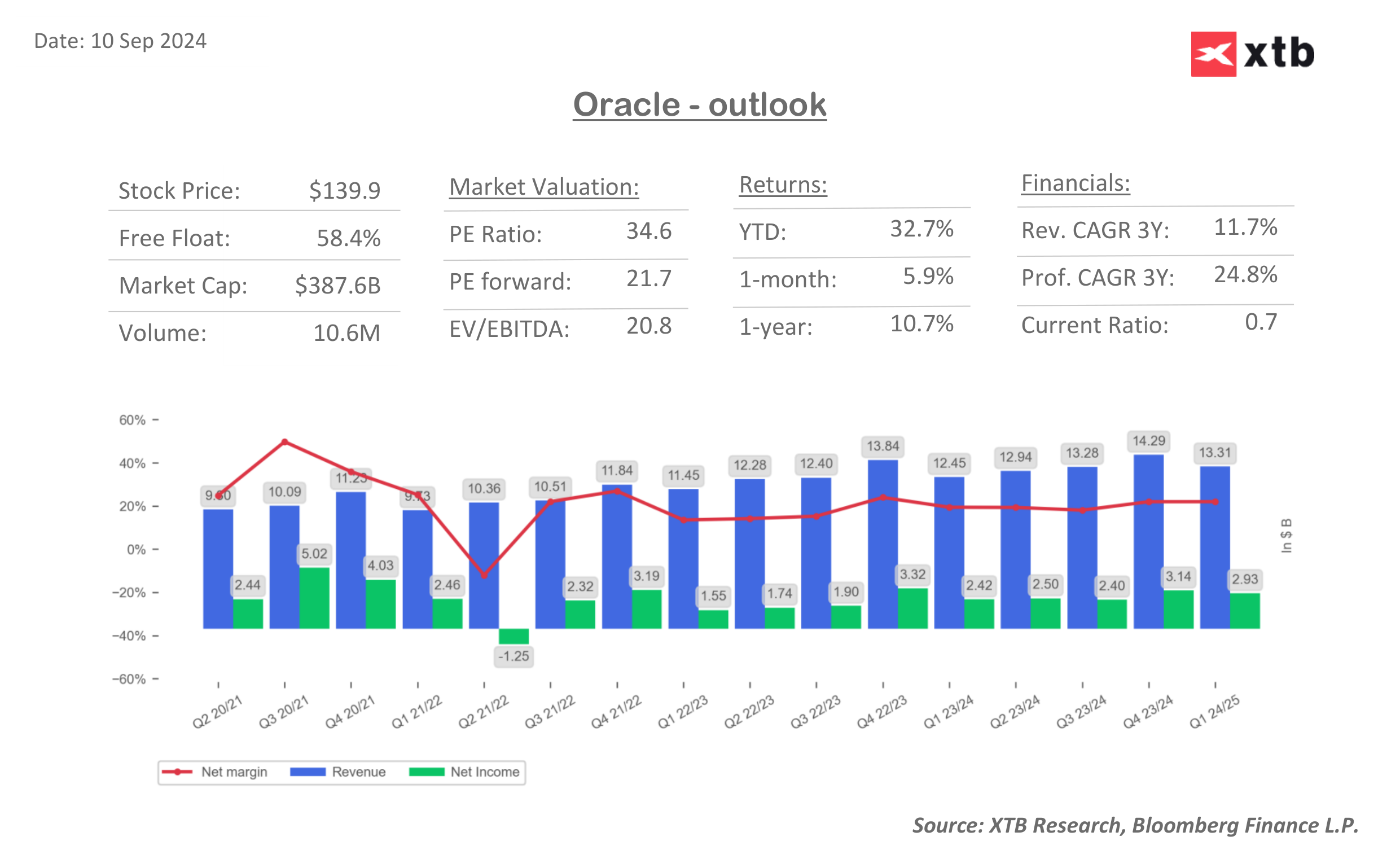

Konto eröffnen DEMO TESTEN xStation App herunterladen xStation App herunterladenOracle erwirtschaftete im 1Q24/25 einen Umsatz von 13,31 Mrd. $ (+6,9% im Jahresvergleich) und konnte damit sein seit mehr als 12 Quartalen ununterbrochenes positives Umsatzwachstum im Jahresvergleich fortsetzen. Da das erste Quartal des Geschäftsjahres saisonal bedingt das schwächste ist, verzeichnete das Unternehmen im Quartalsvergleich einen Rückgang von 7 %. Es ist jedoch erwähnenswert, dass die in den letzten drei Monaten erzielten Umsätze die höchsten in einem Quartal ohne 4Q22/23 und 4Q23/24 waren. Die stärkste Dynamik ist im Segment der Cloud-Umsätze zu beobachten, wo der Umsatz im Jahresvergleich um 22 % gestiegen ist (sowohl in ausgewiesenen als auch in währungsbereinigten Zahlen). Diese Ergebnisse liegen im Rahmen der Erwartungen.

Das Unternehmen konnte seine Kostendisziplin deutlich verbessern und den bereinigten Betriebsgewinn auf 5,71 Milliarden US-Dollar steigern (gegenüber 5,59 Milliarden US-Dollar in der Prognose), was zu einer bereinigten operativen Marge von 43 % führte (gegenüber 41 % im Vorjahr und 42,2 % in der Prognose).

Das Unternehmen baut seine Partnerschaften mit führenden Technologieriesen weiter aus, wobei Vereinbarungen mit Microsoft und Google für ein anhaltend starkes Wachstum im Datenbanksegment sorgen.

Darüber hinaus kündigte Oracle eine Partnerschaft mit Amazon an, die das Umsatzwachstum im Geschäftsjahr 2024/25 weiter ankurbeln dürfte.

Im vorbörslichen Handel ist das Unternehmen um mehr als 8 % gestiegen und hat damit einen neuen historischen Höchststand von 152 $ erreicht. Quelle: xStation5 von XTB

FINANZERGEBNISSE 1Q24/25

- Bereinigter Umsatz $13,31 Mrd., +6,9% y/y (im Jahresvergleich), Prognose $13,26 Mrd.

- Umsatz bei konstanten Wechselkursen +8%, Prognose +7,43%

- Bereinigtes EPS $1,39 vs. $1,19 y/y, Prognose $1,33

- Cloud-Umsatz (IaaS plus SaaS) $5,6 Mrd., +22% y/y, Prognose $5,61 Mrd.

- Cloud-Umsatz (IaaS plus SaaS) währungsbereinigt +22%, Prognose +22,4%

- Cloud-Infrastruktur-Umsatz (IaaS) $2,2 Mrd., +47% y/y, Prognose $2,2 Mrd.

- Umsatz mit Cloud-Infrastruktur (IaaS) währungsbereinigt +46%, Prognose +45,7%

- Umsatz mit Cloud-Anwendungen (SaaS) $3,5 Mrd., +13% y/y, Prognose $3,41 Mrd.

- Umsatz mit Cloud-Anwendungen (SaaS) währungsbereinigt +10%, Prognose +11,6%

- Umsatz mit Cloud-Diensten und Lizenzsupport $10,52 Mrd., +10% y/y, Prognose $10,51 Mrd.

- Umsatz mit Cloud-Services und Lizenzsupport währungsbereinigt +11%, Prognose +10,9%

- Anwendungs-Cloud-Dienste und Lizenzsupport: 4,77 Mrd. USD, +6,7% im Jahresvergleich, Prognose 4,75 Mrd. USD

- Umsatz mit Cloud-Infrastrukturdiensten und Lizenzsupport $5,75 Mrd., +13% y/y, Prognose $5,96 Mrd.

- Umsatz mit Cloud-Lizenzen und On-Premise-Lizenzen 870 Mio. $, +7,5% y/y, Prognose 731 Mio. $

- Umsatz mit Cloud- und On-Premise-Lizenzen währungsbereinigt +8%, Prognose -9,2%

- Hardware-Umsatz 655 Mio. $, -8,3% y/y, Prognose 690,3 Mio. $

- Dienstleistungsumsatz $1,26 Mrd., -8,7% y/y, Prognose $1,35 Mrd.

- Bereinigtes operatives Ergebnis $5,71 Mrd., +13% y/y, Prognose $5,59 Mrd.

- Bereinigte operative Marge 43% vs. 41% y/y, Prognose 42,2%

2024 KENNT EINEN SIEGER!

- AUSGEZEICHNET vom Deutschen Kundeninstitut, Handelsblatt und Brokerwahl.de!

- Aktienhandel + CFD Trading + ETF Sparpläne: AUSGEZEICHNET

- Qualität, Service, Gebühren & Konditionen - alles AUSGEZEICHNET bei XTB!

- Hier mehr erfahren

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor (m/w/d) kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 74% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.