CPI - Verbraucherpreisindex

Heute steht uns ein potenziell entscheidender Tag an den Märkten bevor. Denn am Mittwoch finden zwei der wichtigsten Ereignisse des Monats statt, die den Markt sowohl positiv als auch negativ beeinflussen können. Zuerst haben wir um 14:30 Uhr, deutscher Zeit, die Veröffentlichung des Verbraucherpreisindex (CPI), und am am Abend um 20:00 folgt die Entscheidung der Federal Reserve über den Leitzins, einschließlich aktualisierter Projektionen und der Pressekonferenz von Jerome Powell.

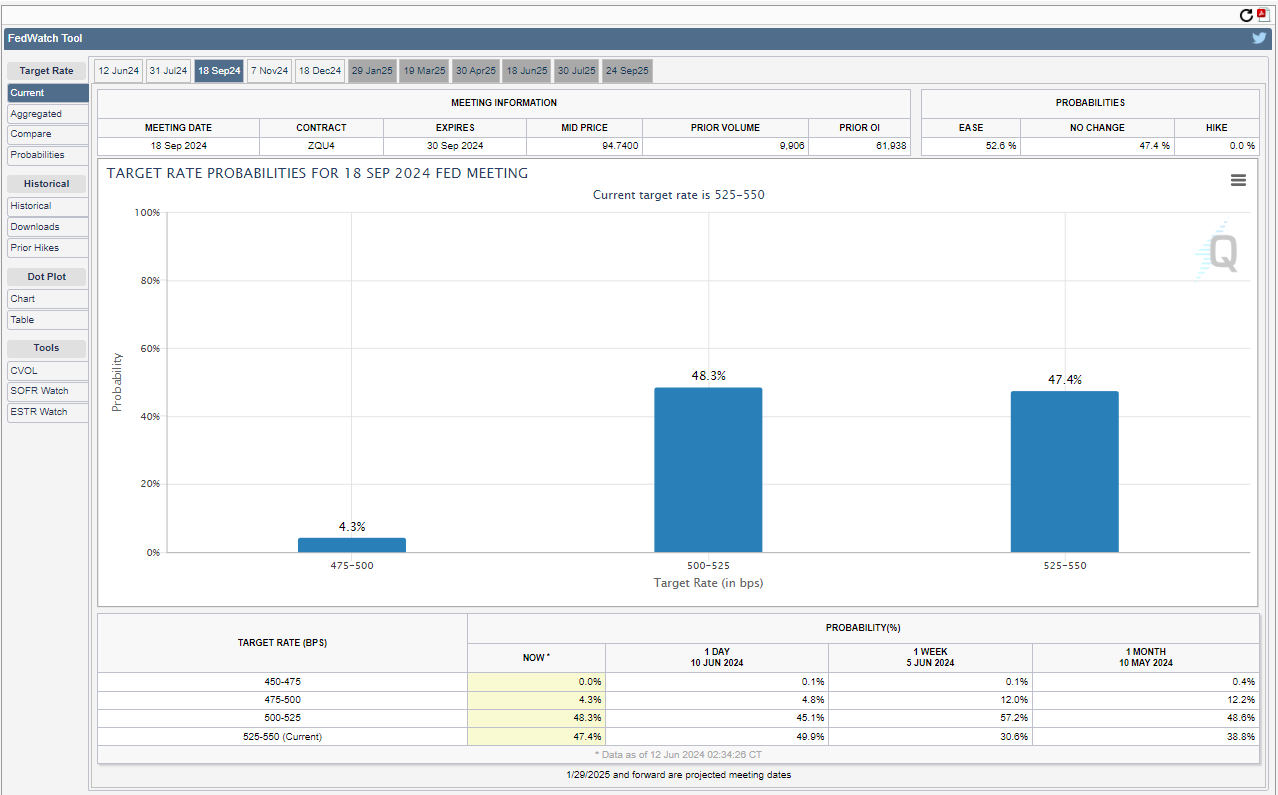

Diese Ereignisse könnten die Erwartungen für eine Zinssenkung im September erhöhen (positiv für Aktien und Anleihen) oder verringern (negativ für Aktien und Anleihen).

Starten Sie jetzt oder testen Sie unser Demokonto

Konto eröffnen DEMO TESTEN xStation App herunterladen xStation App herunterladenAktuell sind die institutionellen Marktteilnehmer geteilter Meinung über die Zinsentwicklung im September - Quelle: https://www.cmegroup.com/markets/interest-rates/cme-fedwatch-tool.html

Beginnen wir mit dem CPI-Bericht. Obwohl er nach wie vor zu den wichtigsten monatlichen Wirtschaftsberichten zählt, da die Fed erst dann die Zinsen senken kann, wenn es Fortschritte bei der Senkung der Inflation gibt, wird seine Wirkung durch die Tatsache gemindert, dass die Fed-Sitzung nur wenige Stunden später stattfindet.

Angenommen, der CPI ist höher als erwartet und stellt die Idee in frage, dass die Inflation sinkt. Das würde normalerweise die Erwartungen einer Zinssenkung im September zurückdrängen, die Renditen steigen lassen und Aktien unter Druck setzen. Doch nur wenige Stunden später könnte Powell diese Idee zurückweisen und erklären, dass die Inflation dennoch in die richtige Richtung geht, was die negativen Auswirkungen eines hohen CPI-Berichts umkehren würde.

Umgekehrt, wenn der CPI niedriger als erwartet ausfällt, sollten die Aktien aufgrund höherer Erwartungen für eine Zinssenkung im September steigen. Aber nur wenige Stunden später könnte Powell erklären, dass die Fed noch "mehrere" Monate positiver Inflationsdaten benötigt, um die Zinsen zu senken, und damit die positiven Implikationen des CPI-Berichts negieren.

Der CPI ist also nur deshalb wichtig für die Märkte, weil er beeinflusst, wann die Fed die Zinsen senken wird. Und unabhängig davon, wie der CPI-Bericht morgen ausfällt, werden wir erst wenige Stunden später erfahren, ob er die Entscheidung der Fed beeinflusst hat.

Daher könnte die Reaktion der Inflationszahlen heute entweder weniger intensiv als sonst oder eben nur kurzlebig sein. Überraschungen sind natürlich immer möglich und auch willkommen, wenn man denn vorbereitet ist.

Trotzdem bleibt er ein wichtiger Indikator für den mittleren Zeitraum, denn die Fed kann die Zinsen erst dann ernsthaft senken, wenn der Kern-CPI deutlich näher an seinem Ziel von 2% liegt. Jede Evidenz für einen fortgesetzten Rückgang wird positiv aufgenommen, während eine anhaltend hohe Inflation ein mittelfristiger negativer Faktor bleibt.

Wir werfen einen Blick auf mögliche Marktreaktionen

1. Ein "guter" CPI Bericht ≤ 3.4 % im Jahresvergleich

Dieses Ergebnis würde die Idee stärken, dass der Rückgang der Kerninflation nach einer kurzen Pause wieder aufgenommen wurde und neue Höchststände im S&P 500 vor der Fed-Sitzung wären keine Überraschung. Wir erwarten eine Fortsetzung der Rallye der letzten Woche. Die Renditen von Staatsanleihen sollten bei diesem Ergebnis stark fallen, wobei die 10-Jahres-Rendite möglicherweise wieder unter 4,40% und vielleicht unter 4,30% fällt. Der US-Dollarindex sollte ebenfalls stark fallen, da Investoren vermehrt zwei Zinssenkungen in diesem Jahr erwarten und ein Rückgang unter 105 zu erwarten ist.

S&P 500 - Mögliche Level für kurzfristige positive Reaktion nach oben - 5424 - 5484 - Quelle: xStation5 von XTB

2. Ein "schlechter" CPI Bericht 3.5 % - 3.6 % im Jahresvergleich

Dieses Ergebnis würde einen minimalen Rückgang der Inflation zeigen und wäre technisch gesehen positiv, da die Fed jedoch viel mehr Beweise für einen Rückgang der Inflation benötigt, um die Zinsen zu senken, wäre eine kurzfristige Verdauung der Gewinne der letzten Woche nicht überraschend. Wir erwarten eine gemischte Sektor-Performance, aber keine extremen Rückgänge. Die 10-Jahres-Rendite sollte bei dieser Nachricht leicht steigen, da die Inflation weiterhin hartnäckig bleibt, obwohl wir einen Anstieg von weniger als 10 Basispunkten erwarten. Ebenso sollte der Dollarindex moderat steigen, aber nicht über 106. Dieses Ergebnis würde die Erwartung einer Zinssenkung im September leicht wahrscheinlicher machen, aber immer noch sehr unsicher lassen. Wir erwarten einen milden Rückgang der Aktien vor der Fed-Sitzung.

EURUSD - Mögliche Level für Reaktionen auf CPI und FED - 1.06 auf der Unterseite - 1.10 mit einer Verschnaufpause bei 1.09

3. Ein "nein bitte nicht" CPI Bericht ≥ 3.7 % im Jahresvergleich

Ein solider Ausverkauf vor der Fed-Sitzung

Ein hoher Inflationsbericht würde die Idee weiter festigen, dass die Inflation hartnäckiger ist als erwartet und dass Zinssenkungen noch in weiter Ferne liegen. Während das bevorstehende Fed-Treffen die Marktreaktion stärker dämpfen wird als üblich, wäre ein Rückgang des S&P 500 um 1% oder mehr nicht überraschend. Die 10-Jahres-Rendite sollte stark steigen, wahrscheinlich um 10-15 Basispunkte und wieder über 4,50%, während der Dollarindex wieder über 106 steigen sollte. Dieses Ergebnis würde eine Zinssenkung im September unwahrscheinlicher machen und die Märkte dazu bringen, nur eine Zinssenkung in 2024 (im Dezember) zu erwarten, obwohl dies von der Fed nur wenige Stunden später klarer gemacht wird.

HANDELN beim TESTSIEGER:

- Der Testsieger bei den CFD Brokern 2024 bei Brokerwahl.de ist XTB

- über 77.000 Trader haben abgestimmt!

- Bester Service, beste Spreads und beste Technik

- Überzeugen Sie sich selbst und handeln Sie beim Besten CFD Broker Deutschlands laut Brokerwahl

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor (m/w/d) kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 69% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.