- FedEx sprang nach den Quartalsergebnissen für das vierte Quartal um über 15% nach oben

- Größter Kurssprung an einem Tag in der Geschichte

- Kostensenkungen laufen gut

- FedEx erwartet ein positives Umsatzwachstum im Geschäftsjahr 2025

- Rückkäufe in Höhe von 2,5 Milliarden Dollar für das Geschäftsjahr 2025 erwartet

- Ein Blick auf die Bewertung

- FedEx klettert auf den höchsten Stand seit Juli 2021

Die Aktien von FedEx (FDX.US) stiegen am Mittwoch um mehr als 15 % und verzeichneten damit den größten Kurssprung an einem Tag in der Geschichte des Unternehmens. Auslöser für den Anstieg war die Veröffentlichung des Gewinnberichts für das vierte Quartal 2024. Während die Ergebnisse etwas besser als erwartet ausfielen, überraschte das Unternehmen mit einem positiven Ausblick für das Gesamtjahr und der Ankündigung eines Aktienrückkaufs. Werfen wir einen Blick auf das Unternehmen und die jüngsten Nachrichten.

► WKN 912029 | ISIN: US31428X1063

FedEx springt nach den Ergebnissen für das 4. Quartal 2024 um 15 % nach oben

FedEx verzeichnete gestern einen Kurssprung von über 15 % als Reaktion auf die am Dienstagabend veröffentlichten Ergebnisse des vierten Quartals 2024 (für das am 31. Mai 2024 abgeschlossene Quartal). Der Bericht zeigte gemischte Ergebnisse, wobei der Umsatz den Erwartungen entsprach und das Betriebsergebnis die Schätzungen verfehlte. Das bereinigte Betriebsergebnis fiel jedoch besser aus als erwartet. Die gesamte operative Marge verschlechterte sich im Vergleich zum Vorjahr, aber die Segmente Ground und Freight verbesserten sich. Das Unternehmen meldete einen Nettogewinn und einen Gewinn pro Aktie, die über den Erwartungen lagen. Der freie Cashflow war niedriger als vor einem Jahr, aber deutlich höher als erwartet. Die Investitionsausgaben blieben deutlich hinter den Erwartungen zurück.

Ein Kursanstieg von über 15 % nach den Ergebnissen war der größte Tagesanstieg der FedEx-Aktie in der Geschichte des Unternehmens.

Ergebnisse für das vierte Quartal 2024

- Umsatz: 22,10 Mrd. USD gegenüber 22,10 Mrd. USD (+0,9% gegenüber dem Vorjahr)

- Express: 10,42 Mrd. $ gegenüber 10,40 Mrd. $ erwartet (+0,1% YoY)

- Ground: 8,49 Mrd. USD gegenüber 8,51 Mrd. USD erwartet (+2,4% im Jahresvergleich)

- Fracht: 2,31 Mrd. $ gegenüber 2,33 Mrd. $ erwartet (+1,6% YoY)

- Dienstleistungen: $59,0 Millionen gegenüber $72,7 Millionen erwartet (-22,4% YoY)

- Betriebsergebnis: 1,555 Mrd. $ gegenüber 1,757 Mrd. $ erwartet (+3,5% YoY)

- Express: $201 Millionen gegenüber $939 Millionen erwartet (-53,3% YoY)

- Ground: $1,104 Milliarden gegenüber $1,132 Milliarden erwartet (+10,0% YoY)

- Fracht: $506 Millionen gegenüber $446 Millionen erwartet (+13% YoY)

- Sonstiges, Eliminierungen: -256,0 Mio. USD gegenüber - 275,3 Mio. USD erwartet (- 379 Mio. USD vor einem Jahr)

- Operative Marge: 7,0% gegenüber 8,1% erwartet (6,9% vor einem Jahr)

- Express: 1,9% gegenüber 4,0% erwartet (4,1% vor einem Jahr)

- Ground: 13,0% gegenüber 13,7% erwartet (12,1% vor einem Jahr)

- Fracht: 21,9% gegenüber 19,5% erwartet (19,7% vor einem Jahr)

- Bereinigtes operatives Ergebnis: 1,873 Mrd. USD gegenüber 1,827 Mrd. USD erwartet (+6,0% gegenüber dem Vorjahr)

- Bereinigte operative Marge: 8,5% gegenüber 8,25% erwartet (8,1% vor einem Jahr)

- Bereinigtes EBITDA: 2,977 Mrd. USD gegenüber 2,919 Mrd. USD erwartet (+4,9% gegenüber dem Vorjahr)

- Bereinigtes Vorsteuerergebnis: 2,028 Mrd. USD gegenüber 1,765 Mrd. USD erwartet (+16,4% im Jahresvergleich)

- Bereinigter Nettogewinn: 1,344 Mrd. $ gegenüber 1,327 Mrd. $ erwartet (+7,2% im Jahresvergleich)

- Bereinigtes EPS: $5,94 gegenüber $5,22 erwartet ($6,05 vor einem Jahr)

- Bereinigtes verwässertes EPS: $5,41 gegenüber $5,34 erwartet ($4,94 vor einem Jahr)

- Investitionsausgaben: $1,202 Mrd. gegenüber $1,463 Mrd. erwartet (-31,4% gegenüber dem Vorjahr)

- Freier Cashflow: $1,496 Mrd. gegenüber $1,100 Mrd. erwartet (-11,6% im Jahresvergleich)

FedEx verzeichnete als Reaktion auf die Veröffentlichung der Ergebnisse für das vierte Quartal 2024 den größten Kurssprung an einem Tag in der Geschichte. Quelle: XTB Research

FedEx erwartet positives Umsatzwachstum im Geschäftsjahr 2025

Der Umsatzanstieg von 0,9 % gegenüber dem Vorjahr im vierten Quartal mag zwar gering erscheinen, doch ist zu beachten, dass er auf eine Periode der Schwäche folgt. Der Umsatz von FedEx ist in jedem Quartal zwischen Fiskal-Q2 2023 und Fiskal-Q3 2024 im Vergleich zum Vorjahr zurückgegangen, so dass ein kleines positives Wachstum als Erfolg gewertet werden kann. Dennoch war der Umsatz im gesamten Geschäftsjahr 2024 um 2,7 % niedriger als im Geschäftsjahr 2023. Das Unternehmen geht jedoch davon aus, dass sich das Umsatzwachstum für das Gesamtjahr (Geschäftsjahr 2025) positiv entwickeln wird und erwartet ein Wachstum im niedrigen bis mittleren einstelligen Bereich". Außerdem erwartet das Unternehmen für das Gesamtjahr ein bereinigtes Ergebnis je Aktie von 20,00 bis 22,00 US-Dollar, wobei der Mittelpunkt dieser Spanne (21,00 US-Dollar) über der Analystenschätzung (20,85 US-Dollar) liegt.

Der Anstieg des Aktienkurses wird wahrscheinlich auch durch die Ankündigung von Aktienrückkäufen unterstützt - FedEx plant, im Geschäftsjahr 2025 $ 2,5 Milliarden für Aktienrückkäufe auszugeben.

Prognose für das Geschäftsjahr 2025

- Umsatzwachstum: "niedriges bis mittleres einstelliges Wachstum".

- Bereinigtes EPS: $20,00-22,00 gegenüber erwarteten $20,85

- Investitionsausgaben: 5,20 Mrd. $ gegenüber 5,55 Mrd. $ erwartet

- Rückkäufe: $2,5 Milliarden

FedEx konnte erstmals seit dem ersten Quartal 2023 wieder ein positives Umsatzwachstum verzeichnen und erwartet auch für das Gesamtjahr 2025 ein positives Ergebnis. Quelle: Bloomberg Finance LP, XTB Research

Kostensenkungen laufen gut

FedEx sagte, dass sich seine Kostensenkungsmaßnahmen auszahlen und dass das Unternehmen dabei ist, sein Ziel von 4 Milliarden Dollar an Kostensenkungen zu erreichen. Das Unternehmen hat Anstrengungen unternommen, um die Kosten zu minimieren, und hat erst Anfang des Monats einen umfangreichen Personalabbau angekündigt. So sollen in Europa bis zu 2.000 Stellen abgebaut werden. Das Unternehmen strebt in diesem Geschäftsjahr dauerhafte Kostensenkungen in Höhe von 2,2 Milliarden Dollar an. Auch die Investitionen waren in den letzten beiden Geschäftsjahren rückläufig, sollen aber in diesem Jahr wieder leicht und im Geschäftsjahr 2026 deutlich ansteigen.

Insgesamt hat das Unternehmen in den letzten Quartalen um eine Verbesserung der Margen gekämpft, aber im vierten Quartal 2024 gab es eine deutliche Verbesserung, insbesondere im Frachtbereich. FedEx sagte, dies sei auf höhere Erträge und ein effektiveres Kostenmanagement zurückzuführen.

Wir haben gesagt, dass das Unternehmen dabei ist, sein Kostensenkungsziel von 4 Mrd. USD zu erreichen. Die verbleibenden 2 Mrd. $ werden voraussichtlich aus der Konsolidierung von Geschäftsbereichen stammen.

FedEx Betriebsmarge nach Segmenten. Quelle: Bloomberg Finance LP, XTB Research

Ausgliederung des Frachtgeschäfts?

FedEx plant, sein Geschäft zu konsolidieren, indem die Segmente Express, Ground und Services in einer einzigen Einheit zusammengefasst werden. Diese Umstrukturierung zielt darauf ab, Kosten zu senken und die Effizienz der Unternehmensabläufe zu verbessern. Die Zusammenlegung der Ground- und Express-Sparten stellt eine große Veränderung gegenüber dem Zwei-Netze-System dar, das das Unternehmen jahrelang betrieben hat, obwohl sie notwendig erscheint, da das Express-Segment angesichts der geringeren Nachfrage nach Luftfrachtdiensten zu kämpfen hat.

Die wichtigste Ankündigung betraf jedoch das Frachtgeschäft. Zwar gab FedEx nichts Konkretes bekannt, doch sagte das Unternehmen, dass es Optionen für sein Frachtgeschäft prüfen werde, was Investoren und Analysten zu der Frage veranlasste, ob eine Veräußerung der Einheit bevorstehen könnte. Das Frachtgeschäft ist das kleinste der großen FedEx-Segmente in Bezug auf den Umsatz, aber es ist auch ein Geschäft mit der höchsten Marge, die im letzten Quartal etwa 10,4 % des Gesamtumsatzes und fast 28 % des gesamten Betriebsergebnisses ausmachte. FedEx lehnt es ab, die Gründe für die Überprüfung des Unternehmens zu nennen, aber der Prozess der Überprüfung des Platzes von Freight im Geschäftsportfolio des Unternehmens ist in vollem Gange. Obwohl der Frachtbereich für FedEx ein margenstarkes Geschäft ist, hatte das Segment in den letzten Quartalen mit einem unterdurchschnittlichen Umsatzwachstum zu kämpfen, und eine Veräußerung könnte dem Unternehmen helfen, den Wert zu steigern.

Aufschlüsselung des FedEx Umsatzes nach Segmenten. Quelle: Bloomberg Finance LP, XTB Research

Aufschlüsselung des Betriebsergebnisses von FedEx nach Segmenten. Quelle: Bloomberg Finance LP, XTB Research

Ein Blick auf die Aktien-Bewertung

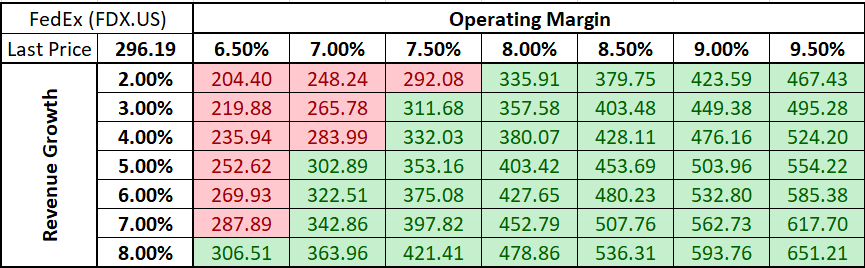

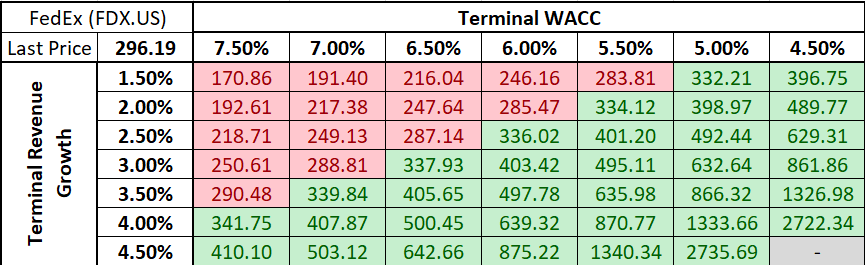

Werfen wir einen kurzen Blick auf die Bewertung von FedEx anhand von 3 häufig verwendeten Bewertungsmethoden - DCF, Multiplikatoren und Gordon Growth Model. Wir möchten betonen, dass diese Bewertungen nur zu Präsentationszwecken dienen und nicht als Empfehlungen oder Kursziele angesehen werden sollten.

Diskontierter Cashflow

Beginnen wir mit dem wahrscheinlich populärsten fundamentalen Modell zur Bewertung von Aktien - der Discounted-Cashflow-Methode (DCF). Dieses Modell stützt sich auf eine Reihe von Annahmen. Wir haben uns für einen vereinfachten Ansatz entschieden und stützen diese Annahmen auf die Durchschnittswerte der letzten 5 Jahre. Allerdings haben wir einige Anpassungen vorgenommen, um eine Verbesserung der Aussichten zu berücksichtigen. Es wurden detaillierte Prognosen für 5 Jahre unter der Annahme eines Umsatzwachstums von 5 % und einer operativen Marge von 8 % erstellt. Die Annahmen für den Endwert wurden wie folgt festgelegt: 3 % Ertragswachstum und 6 % gewichtete Kapitalkosten (WACC). Auf der Grundlage dieser Annahmen ergibt sich ein innerer Wert der FedEx-Aktie von 403,42 $ - über 35 % über dem gestrigen Schlusskurs.

Es ist zu beachten, dass der mit der DCF-Methode ermittelte innere Wert stark von den getroffenen Annahmen abhängt. Nachstehend finden Sie eine Sensitivitätsmatrix für verschiedene Annahmen bezüglich der operativen Marge und des Umsatzwachstums.

Quelle: Bloomberg Finance LP, XTB Research

Quelle: Bloomberg Finance LP, XTB Research

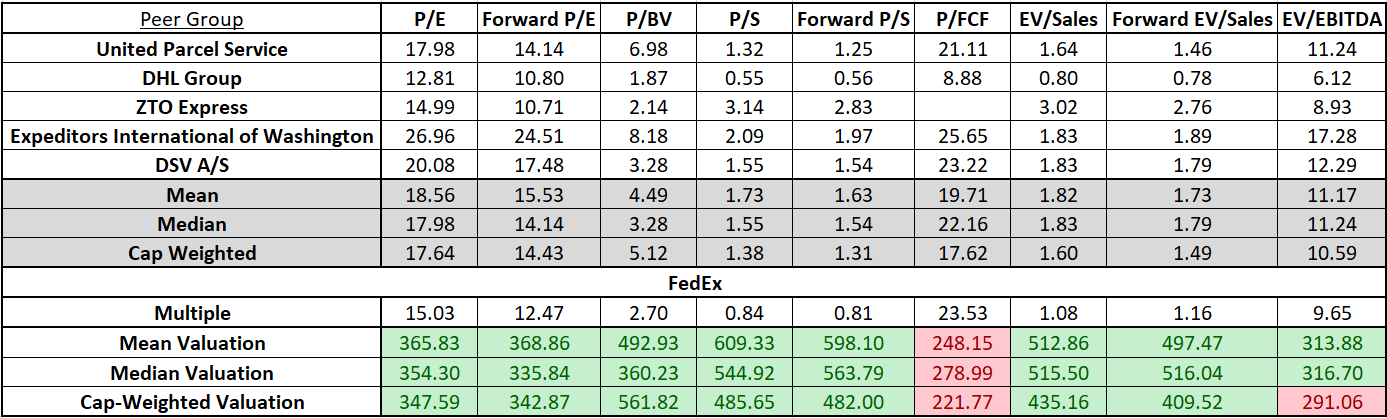

Multiplikatoren

Als Nächstes wollen wir einen Blick darauf werfen, wie die Bewertung von FedEx im Vergleich zu anderen Unternehmen ausfällt. Wir haben eine Vergleichsgruppe gebildet, die aus 5 Unternehmen besteht, die als Konkurrenten von FedEx angesehen werden. Dazu gehören United Parcel Services, DHL Group, DSV, Expeditors International of Washington und ZTO Express. Wir haben eine Reihe verschiedener Bewertungsmultiplikatoren untersucht, deren Ergebnisse in der nachstehenden Tabelle zu sehen sind.

Wie man sehen kann, gibt es eine gewisse Volatilität bei den Multiplikatoren für FedEx Peers. Dennoch deuten die Bewertungen auf der Grundlage von Mittelwerten, Medianen und kapitalgewichteten Multiplikatoren darauf hin, dass FedEx im Vergleich zu anderen Unternehmen unterbewertet ist. Lediglich das Kurs-Free-Cashflow-Multiplikatorverhältnis und das kapitalgewichtete EV/EBITDA-Multiplikatorverhältnis deuten darauf hin, dass FedEx überbewertet ist.

Quelle: Bloomberg Finance LP, XTB Research

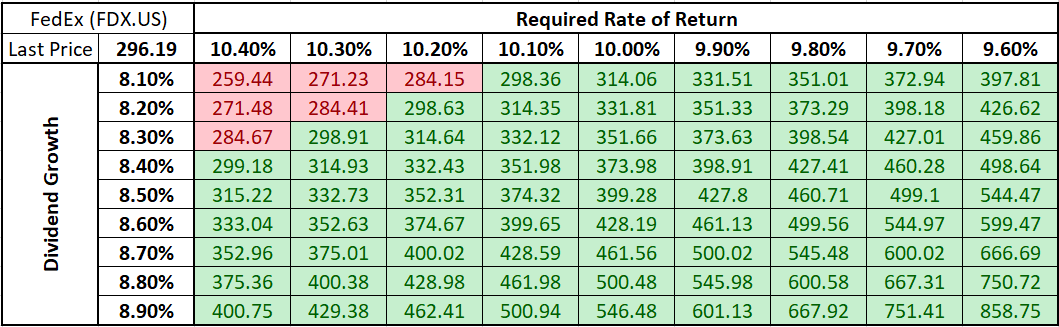

Gordon-Wachstumsmodell

Kommen wir nun zur dritten Bewertungsmethode - dem Gordon Growth Model. Diese Methode stützt sich auf Dividenden, und da FedEx ein Dividendenwert mit einer langen Geschichte von Ausschüttungen ist, kann sie zur Bewertung der Aktie des Unternehmens verwendet werden. Das Unternehmen hat kürzlich seine vierteljährliche Dividende auf 1,38 $ pro Aktie erhöht, was einer Steigerung von fast 10 % gegenüber der vorherigen Dividende von 1,26 $ pro Aktie entspricht. Wir haben eine Dividendenwachstumsrate von 8,5 % sowie eine historisch durchschnittliche erforderliche Rendite von rund 10 % angenommen. Diese Annahmen führen zu einer Bewertung von 399,28 $ je FedEx-Aktie, was leicht über dem gestrigen Schlusskurs liegt.

Wie es bei Bewertungsmodellen üblich ist, reagiert auch das Gordon Growth Model sehr empfindlich auf die getroffenen Annahmen. Nachstehend finden Sie eine Sensitivitätsmatrix für das Dividendenwachstum und die erforderliche Renditeannahme. Grüne Kacheln zeigen Kombinationen, die zu einer Bewertung über dem Markt führen, und rote Kacheln zeigen Kombinationen, die zu einer Bewertung unter dem Markt führen.

Quelle: Bloomberg Finance LP, XTB Research

FedEx klettert auf den höchsten Stand seit Juli 2021

Werfen wir zu guter Letzt noch einen Blick auf den FedEx-Chart. Ein Blick auf den Chart im D1-Intervall zeigt, dass die Aktie in letzter Zeit in einem Aufwärtskanal gehandelt wurde. Die Aktie testete die obere Grenze des Kanals im Bereich von 290 $ nach der Veröffentlichung des Gewinnberichts für das dritte Quartal im März 2024. Den Bullen gelang es jedoch nicht, den Kurs über diese Hürde zu drücken, und es kam zu einem Pullback, bei dem sich die Aktie zurück zur unteren Begrenzung des Kanals und zur unteren Begrenzung einer lokalen Marktgeometrie bewegte. Die Geschichte scheint sich zu wiederholen, denn die Aktie hat erneut ein Angebot erhalten, diesmal nach der Veröffentlichung der Ergebnisse für das vierte Quartal, und ist erneut an die obere Begrenzung des Kanals gestiegen. Der Aktienkurs durchbrach das vorherige lokale Hoch im Bereich von 290 $ und kletterte auf ein Niveau, das seit Juli 2021 nicht mehr erreicht wurde.

FedEx (FDX.US) verzeichnete den größten Kurssprung an einem Tag in der Geschichte und kletterte auf den höchsten Stand seit Juli 2021.

FedEx (FDX.US) verzeichnete den größten Kurssprung an einem Tag in der Geschichte und kletterte auf den höchsten Stand seit Juli 2021.

Quelle: xStation5 von XTB

2024 KENNT EINEN SIEGER!

- AUSGEZEICHNET vom Deutschen Kundeninstitut, Handelsblatt und Brokerwahl.de!

- Aktienhandel + CFD Trading + ETF Sparpläne: AUSGEZEICHNET

- Qualität, Service, Gebühren & Konditionen - alles AUSGEZEICHNET bei XTB!

- Hier mehr erfahren

BÖRSE HEUTE: Schwache US-Daten belasten Märkte (10.02.2026)

Datadog Aktie im Fokus: Starke Zahlen treiben Cloud- und KI-Story

US Börsenstart: Tech-Aktien stützen Wall Street

Aktien News: Coca-Cola Aktie nach Zahlen – Ausblick enttäuscht Anleger

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor (m/w/d) kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. Die Publikation stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten irgendeiner Finanzanlage dar. XTB ist nicht dazu verpflichtet, die Informationen in dieser Marketingmitteilung zu aktualisieren, abzuändern oder zu ergänzen, wenn sich ein in dieser Publikation genannter Umstand oder eine darin enthaltene Stellungnahme, Einschätzung, Idee oder Prognose ändert oder unzutreffend wird. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Die bereitgestellten Informationen enthalten KEINE Kostenbetrachtung wie Transaktionskosten, Konvertierungskosten oder Spreads. Solche Kosten können anfallen und die Ergebnisse beeinflussen. Die Rendite kann sich aufgrund von Währungsschwankungen erhöhen oder verringern, wenn die Angaben auf Zahlen beruhen, die auf eine andere Währung als die offizielle Währung des Landes lauten, in dem der Anleger oder potenzielle Anleger ansässig ist bzw in welcher Währung das Handelskonto geführt wird.

XTB S.A. (samt Zweigniederlassungen) ist kein Steuerberater und prüft nicht, ob eine Anlageentscheidung für die Kunden steuerlich günstig ist. Die steuerliche Behandlung hängt von den persönlichen Verhältnissen eines Kunden ab und kann künftig Änderungen unterworfen sein. Kurse bzw. der Wert eines Finanzinstruments können steigen und fallen.

RISIKOHINWEIS für CFD

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.