Co je finanční krize?

Začněme stručnou definicí finanční krize. Obecně řečeno, finanční krize je situace, kdy hodnota aktiv rychle klesá nebo kdy finanční instituce čelí problémům s likviditou. Oba případy obvykle vedou k panickému výprodeji na finančních trzích. Ačkoli se finanční krize mohou omezit na jeden region, zemi nebo třídu aktiv (např. Portugalský trh s nemovitostmi), je pravděpodobnější, že se v dnešní době rozšíří globálně.

Finanční trhy se silně propojily díky finanční liberalizaci, která začala před několika desítkami let. Kořeny takových krizí mohou být různé – může jít o spekulativní bubliny, války vedoucí ke krachu trhu nebo nakonec již zmíněná globální pandemie. Jedna věc je jistá – investoři by měli být připraveni na takové události – jakákoli krize pravděpodobně ovlivní jejich portfolio, ale také vytvoří tržní příležitosti.

Vyplatí se investovat během recese? Jak nakládat s hotovostí?

Je třeba zdůraznit, že byste neměli investovat peníze, které jsou potřebné pro každodenní život. Místo toho je ideální investovat úspory, které v nejbližší budoucnosti nejsou životně důležité. Lidé by měli mít vždy k dispozici finanční polštář – nejlépe v hotovosti. Nemůžeme skutečně předvídat budoucnost a jak jsme si uvědomili v roce 2020, některé krize mohou být obzvláště intenzivní pro řadu odvětví.

Každá recese nebo krize však může zahrnovat i velké investiční příležitosti. Rychlý výprodej na globálních finančních trzích nevyhnutelně zlevní různé třídy aktiv. I když si nikdo nemůže být stoprocentně jistý, že se dané aktivum zotaví, některé z nich se dříve či později velmi pravděpodobně odrazí od svých nejnižších cen. Investoři by proto měli být vždy připraveni, protože jakmile dojde k finanční krizi, události mohou mít velmi rychlý spád – panický prodej obvykle způsobí, že ceny některých aktiv vypadají jako vodopád.

Upozorňujeme, že předložené údaje se týkají údajů o výkonnosti v minulosti a nejsou proto spolehlivým ukazatelem budoucí výkonnosti.

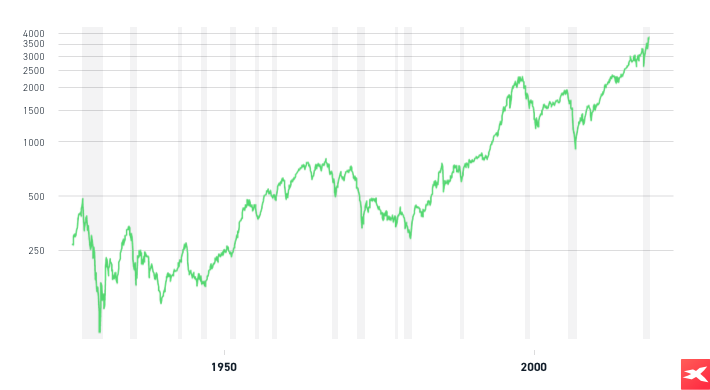

Existuje přesvědčení, že akciové indexy by měly z dlouhodobého hlediska růst, protože roste také globální ekonomika. Jak si můžete všimnout na grafu výše, některé propady trhu byly skutečně hluboké a akcie potřebovaly mnoho let, aby smazaly své ztráty. Proto se přístup „nakupujte, když v ulicích teče krev“ může zdát rozumnější místo nákupu během přehřátého býčího trhu. Zdroj: macrotrends.net

Klíčové aspekty investování během recese

Finanční krize je obvykle spojena s recesí, která značí období klesající výkonnosti hospodářství v celé ekonomice. Investice za takových okolností s sebou nese obrovské riziko, protože volatilita na trhu je vysoká a budoucnost zůstává velmi nejistá. Investice během recese má několik aspektů, které je třeba vzít v úvahu.

Diverzifikace

„Nedávejte všechna vejce do jednoho košíku,“ říká staré rčení. Diverzifikované portfolio sníží specifické riziko a tím minimalizuje celkové riziko. Neznamená to jen investice do mnoha nástrojů, ale také nákup různých tříd aktiv. V závislosti na ochotě investora riskovat může část portfolia tvořit investice s relativně nízkým rizikem (stabilní dividendové akcie, státní dluhopisy, drahé kovy a hotovost), zatímco zbytek peněz může být alokován do rizikovějších aktiv (růstové akcie, kryptoměny a různé CFD kontrakty).

Diverzifikovat portfolio můžete například v naší investiční aplikaci xStation, kde máte přístup k 5500+ trhům včetně zmíněných dividendových akcií, ETF, kryptoměn a dalších.

Načasování

Správné načasování může být zásadní, když se věci dějí rychle a trhy se potápí. Pokud budou trhy i nadále velmi volatilní, mohlo by se ukázat, že naše portfolio klesá a my přicházíme o peníze. Jakmile však volatilita zmizí, pravděpodobnost lepších investičních rozhodnutí stoupá. Je zřejmé, že nikdo není schopen předpovědět dokonalé vstupní body s absolutní jistotou.

Průběžné investování

Z výše zmíněných důvodů se „investování najednou“ (známé také jako jednorázové investování) může zdát riskantním uprostřed probíhajících nepokojů na trhu. Proto by průběžné investování nebo tzv. strategie průměrování nákladů mohla být lepším rozhodnutím pro investory s averzí k riziku, protože rozložení investice na menší kousky by mělo snížit riziko spojené s volatilitou.

Nervy z oceli

Každý investor má odlišné vnímání rizika. Investování během recese bude pro některé obchodníky určitě velmi nekomfortní. Představte si, že vaše portfolio ztratí 10 % své hodnoty za jediný den. Někteří účastníci trhu nejsou schopni takový tlak zvládnout, i když je možné, že trhy v blízké budoucnosti opět porostou. Měli bychom si proto být vědomi toho, že krizové investice vždy vyžadují ocelové nervy.

Akciové investice během recese

Díky ekonomickým poklesům se investoři obávají o budoucnost mnoha společností. Nejistota přispívá k panickému výprodeji, který může mít určité výhody pro investory, protože vytváří ty správné příležitosti na akciových trzích. Někteří zdůrazňují, že investování během recese je jako snaha chytit padající nůž, což je pravda, protože riziko dvojité recese nebo dalšího výprodeje vždy existuje. Vzhledem k určitým preventivním opatřením (čtyři pravidla, která jsme uvedli výše), by investoři mohli dosáhnout pozitivní návratnosti, zejména pokud použijí dlouhodobý přístup.

Recesemi ověřené akcie

Mnoho investorů by se logicky raději zaměřilo na bezpečné akcie, do kterých by mohly investovat během recese. Jak identifikovat akcie, kterým se daří v recesi? Bylo by vhodné investovat do vysoce kvalitních společností s dobrými základy a nízkou mírou zadlužení. Kromě toho by se tyto společnosti měly v období recese vyznačovat stabilními a předvídatelnými peněžními toky. Tyto proticyklické společnosti lze často nalézt mezi odvětvími, která si v těžkých dobách historicky vedou dobře. Níže uvádíme některá odvětví, která lze považovat za relativně odolná vůči recesi:

- Zdravotní péče – moderní zdravotní péče je v rozvinutých ekonomikách po celý rok nezbytná. Poptávka po službách zdravotní péče by měla zůstat relativně stabilní i během recese – některé společnosti by mohly dokonce těžit z krize, jako je například pandemie Covid-19.

- Spotřební zboží – potraviny a nápoje, domácí potřeby, hygienické výrobky nebo tabák jsou považovány za necyklické, což znamená, že mají vždy relativně stabilní poptávku. Rychlý výprodej na trhu může být příležitostí ke koupi některých dobře zavedených akcií spotřebního zboží

- Veřejné služby – zásobování nebo přenos elektrické energie, plynu nebo vody je naprosto zásadní a lze je omezit pouze do určité míry (zejména v elektrárnách kvůli potlačenému výkonu). Někteří investoři proto mohou považovat energetické společnosti za nejlepší akcie k nákupu v recesi.

Rozumné investování by během recese mohlo být spojeno také s dividendovými akciemi, protože tyto společnosti jsou obvykle považovány za dobře zavedené podniky, které zaujímají vedoucí postavení na trhu. Co je zásadní, často mají označení akcií odolných proti recesi, protože jsou obvykle klasifikovány jako hodnotové akcie. Po celá desetiletí byly dividendové akcie považovány za nejlepší investice během recese. Více si o dividendách a investování do dividendových akcií můžete přečíst v našem článku: Investování do dividendových akcií.

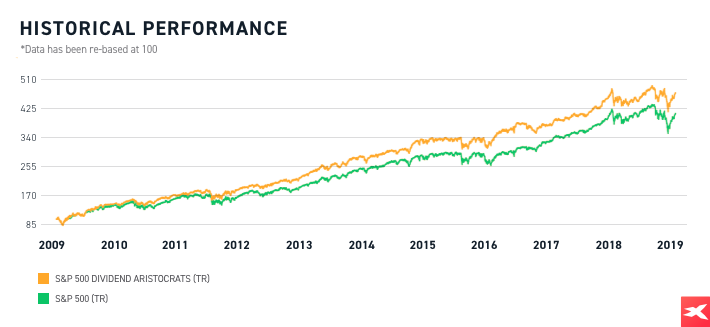

Upozorňujeme, že předložené údaje se týkají údajů o výkonnosti v minulosti a nejsou proto spolehlivým ukazatelem budoucí výkonnosti. Celková návratnost dividendových aristokratů S&P 500 (včetně dividend) od roku 2009 překonala celkovou návratnost S&P 500. Nejlepší dividendové akcie lze proto považovat za relativně bezpečné společnosti, do kterých je třeba investovat, protože se očekává, že se jejich dividendové výnosy po skončení recese zvýší. Zdroj: S&P Dow Jones Indices

Krize Covid-19 – technologické akcie na vzestupu

Koronavirová krize se mírně lišila od předchozích krizí, protože lidé na celém světě byli kvůli zavedeným lockdownům přinuceni zůstat doma. Rozhodně to změnilo naše životy mnoha způsoby – práce z domova a rostoucí význam e-commerce patří k největším novinkám. Existují proto některá odvětví, která z pandemie jednoznačně těží:

- Informační technologie – akcie softwarových titulů a služeb, hardwarové společnosti – všechny rostly kvůli zavedeným lockdownům, protože miliony lidí byli nuceni zůstat doma a pracovat z domova. V těchto odvětvích existuje mnoho velmi dobře zavedených hráčů, kterým se podařilo získat ještě větší výhodu. Chytré investice během recese by vyžadovaly alespoň minimální expozici vůči tomuto důležitému sektoru.

- Komunikační služby – telekomunikační společnosti lze označit za relativně stabilní podniky a v době recese se zpravidla vždy jeví jako dobrý výběr. Některé mediální a zábavní tituly dokonce výrazně rostly, protože díky pobytu doma lidé hráli více videoher nebo se zaregistrovali k hlavním streamovacím službám (jako Netflix nebo Disney+). Investice do relativně stabilních sektorů lze považovat za rozumný krok k ochraně vašeho kapitálu před ekonomickým kolapsem.

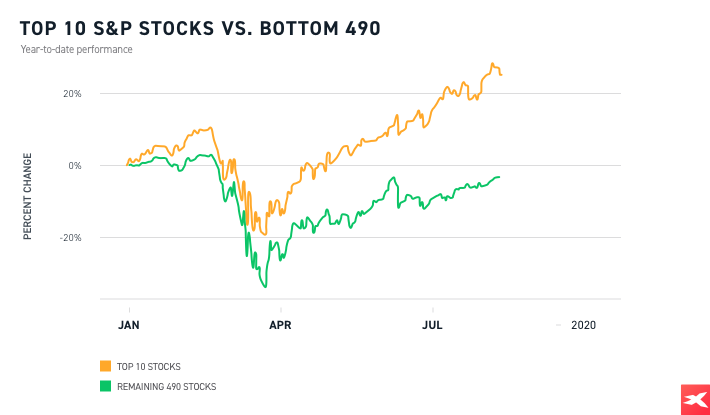

Přestože tato odvětví z hlediska tržního ocenění podražila, některé akcie zůstanou na vrcholu i v nadcházejících letech. Existuje předpoklad, že největší hráči jsou na cestě k tomu, aby ještě rostli, a jejich ceny akcií tak pravidelně překonávaly průměr trhu. Někteří zřejmě poukazují na to, že existuje možnost vzniku bubliny – vypovídá o tom např. situace na indexu S&P 500, který odráží americkou ekonomiku. Zde existuje značná propast mezi několika mega-cap akciemi a všemi ostatními. Ukazuje se však, že investoři dosud upřednostňovali právě uvedené technologické giganty.

Upozorňujeme, že předložené údaje se týkají údajů o výkonnosti v minulosti a nejsou proto spolehlivým ukazatelem budoucí výkonnosti. Deset největších akcií v indexu S&P 500 překonalo zbývajících 490 akcií z indexu po poklesu od února do března. Více než polovina z těchto 10 akcií jsou giganti technologického sektoru. Zdroj: thestreet.com

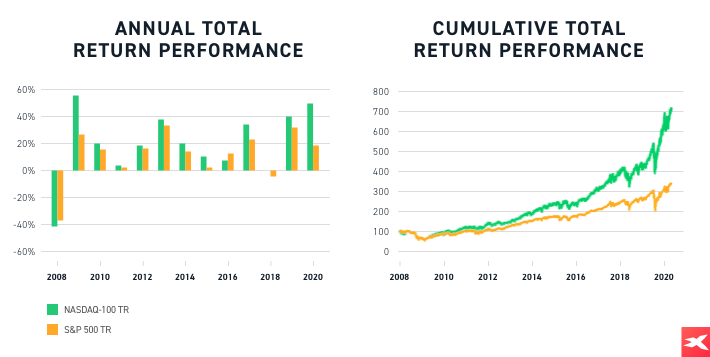

Upozorňujeme, že předložené údaje se týkají údajů o výkonnosti v minulosti a nejsou proto spolehlivým ukazatelem budoucí výkonnosti. Index technologických akcií (Nasdaq 100) překonal index S&P 500. Technologickým akciím se během pandemie podařilo rozšířit svoji výhodu. Podle některých účastníků trhu jsou současné úrovně již příliš vysoké, takže je nutná zvláštní opatrnost. Zdroj: Nasdaq.com

Nákup komodit během recese

Co třeba zlato?

Myšlenka investování do drahých kovů má mnoho příznivců – není náhoda, že centrální banky drží zlato jako rezervní aktivum. Zlato je často považováno za „bezpečný přístav“, což znamená, že je považováno za relativně bezpečné aktivum během období vysoké inflace nebo turbulencí na finančních trzích. Zlato si navíc získalo mnoho nadšenců díky expanzivní měnové politice prováděné velkými centrálními bankami. Programy nákupu aktiv (známé jako kvantitativní uvolňování) údajně ničí nekryté měny. Ve výsledku mnoho investorů touží alokovat alespoň malou část svých peněz do zlata, což mimo jiné vede k rychlému nárůstu držby zlata ve formě ETF.

Přestože drahé kovy mohou být vzhledem k dnešnímu přístupu centrálních bank celkem dobrým výběrem, je třeba zdůraznit, že jeho cena by se mohla při velkém tržním výprodeji také propadnout. Investoři prodávají drahé kovy během finanční krize, aby pokryli své požadavky na marži, což vede k pádu cen zlata. Proto je obvykle vhodné staré rčení „hotovost je král“ (cash is king), protože hotovost je mimořádně cenná. Očekává se však, že drahé kovy se navrátí, jakmile panika na trhu pomine, což byl případ i nedávného propadu v souvislosti s “koronakrizí”.

Upozorňujeme, že předložené údaje se týkají údajů o výkonnosti v minulosti a nejsou proto spolehlivým ukazatelem budoucí výkonnosti. Cena zlata se propadla během panického výprodeje v souvislosti s koronavirem spolu s dalšími třídami aktiv. Zlato se však dokázalo vrátit, protože drahé kovy se během zvýšené nejistoty a krizí považují za bezpečné. Zdroj: xStation 5

Ostatní komodity

Recese přispívají k nižší poptávce po mnoha výrobcích, což způsobuje pokles cen komodit. Mechanismus je zde poměrně jednoduchý a lze jej vysvětlit základními zákony poptávky a nabídky – pokud poptávka klesne a nabídka zůstane na stejné úrovni, cena by měla nevyhnutelně klesnout. Pokud by však mělo dojít k hospodářskému oživení (nebo alespoň v naději na hospodářské oživení), vzroste poptávka po průmyslových komoditách, což nakonec povede ke zvýšení cen. Ropu můžeme v tomto případě uvést jako příklad, protože ceny ropy Brent a WTI se začaly zvyšovat, jakmile poptávka vzrostla. Navíc očkovací programy spolu s obrovskými stimulačními balíčky a uvolňováním měnové politiky zvýšily naději na hospodářské oživení, což by mělo mít pozitivní dopad na poptávku po ropě.

Upozorňujeme, že předložené údaje se týkají údajů o výkonnosti v minulosti a nejsou proto spolehlivým ukazatelem budoucí výkonnosti. Ceny ropy se propadly kvůli koronakrizi, když se globální poptávka po ropě zhroutila. Ceny však spolu s opětovným otevíráním ekonomik začaly v létě růst. I přes další vlnu případů koronaviru se v listopadu vzedmuly naděje na hospodářské oživení, což způsobilo prudký nárůst cen ropy. Zdroj: xStation 5

Závěr

Recese na akciových trzích jsou pro investory vždy těžkou dobou, protože každý se obává o svá portfolia. Bez ohledu na to, jak je krize zdrcující, lidé se nakonec začnou zajímat, jak vydělat i během klesajícího akciového trhu, který by měl ze své podstaty tlačit ceny aktiv výše. Nikdo není schopen předpovědět nejlepší vstupní nebo výstupní body, ale použití zdravého rozumu a implementace některých strategií řízení rizik portfolia vám může poskytnout slušnou míru návratnosti – pokud ne v krátkodobém horizontu, pak pravděpodobně v tom dlouhodobém. Vždy existují společnosti, které jsou považovány za odolné vůči recesi ve srovnání s nejvíce poškozenými odvětvími. Proto je zásadní také provést určité analýzy a pokusit se zjistit, co by se mohlo v globální ekonomice případně stát.

Jak investovat úspory? Praktické tipy

Jak se chovat při poklesu akciového trhu?

Investice do změny klimatu: Maximalizace dopadu

Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.