Ceny aktiv na finančních trzích do značné míry závisely na emocích účastníků trhu. Jejich kolísání znamená, že období dočasné paniky a euforie jsou cyklická. Jsou nedílnou součástí „mechaniky“ trhu, a protože se lidská psychologie za poslední stovky let výrazně nezměnila, dochází pravidelně k finančním krizím a krachům. A pravděpodobně k nim bude docházet i v budoucnu. Obvykle krizi předchází období, během něhož se většina investorů mýlí, hnána chamtivostí.

Takové situace mohou vést ke krachu a mohou být zvěstí dlouhotrvající krize, poháněné strachem investorů. Mezi nejmarkantnější příklady patří krach v roce 2020 způsobený virem Covid-19, dot-com bublina v roce 2000 a Velká hospodářská krize v roce 1929, po které trvalo americkému akciovému trhu téměř 25 let, než se zotavil.

V dobrých časech investoři přeceňují hodnotu některých společností a podceňují riziko. To je charakteristický prvek skvělé ekonomiky, během níž si nikdo nedělá starosti s budoucností. Kontrola rizika a nejistota ustupují do pozadí. Obvykle však nějaká nečekaná událost ukáže, že skutečnost není tak skvělá. Může to být systémový problém ve finančním sektoru, jako byly hypoteční úvěry v roce 2008, válka nebo období hospodářského poklesu. Během recese začínají klesat zisky a tržby podniků. Důsledek? Euforie se nakonec mění v paniku a vede k drastickému poklesu cen. Během nich se trh zbavuje aktiv, která měl donedávna rád. Investoři vidí budoucnost černě. Věří, že pro věci, které vlastní, neexistuje příliš nízká cena. Časem se ukáže, že se opět mýlili, a trh se začne zotavovat.

Jak přežít a orientovat se v tak šílené době? Pojďme si projít strategie a tipy pro úspěšné investování v době krize. Dokážete si osvojit nástroje potřebné k rozhodování a ochraně svého portfolia v neklidných časech? V tomto článku budeme analyzovat akciový trh jako nejlepší měřítko pro „krizovou analýzu“.

Strach a chamtivost – kyvadlo na trhu

Krize se lépe vykládá a chápe jako proces, v němž každá následující událost vyplývá z jiné. Navíc, stejně jako při pohybu kyvadla, je jeho poloha utvářena „fyzikálními silami“. Za stovky let bylo napsáno nespočet knih, které pojednávají o chamtivosti a strachu. Tyto dvě extrémní emoce silně ovlivňují chování investorů – a následně i ceny. Například pokud tržby nebo zisky podniků klesnou o několik procent, ceny akcií mohou klesnout o desítky procent.

Naopak, pokud index HDP vzroste o několik procent a příjmy či zisky se zvýší o několik desítek procent, ceny akcií mohou růst dvojnásobně, trojnásobně či pětinásobně. To dokonale vystihuje povahu trhu, který má tendenci přehnaně reagovat – jak na špatné, tak na dobré zprávy. Jak však říká Charlie Munger, spoluzakladatel společnosti Berkshire Hathaway a přítel Warrena Buffetta: „V krátkodobém horizontu je trh hlasovacím zařízením, v dlouhodobém horizontu zařízením na vážení“. Co však z těchto slov skutečně vyplývá?

Jak využít krizi jako příležitost?

Investoři jsou kvůli krizi pesimističtí a prodávají akcie stále levněji. Dlouhodobým investorům, kteří chtějí nakupovat akcie za nižší ceny, nezbývá než čekat. Proč? Aby mohl kupující levně nakoupit akcie společností, musí potkat prodávajícího, který je ochoten je levně prodat. V dobrých časech se investoři zdráhají prodávat akcie levně.

Tedy. Hledat příležitosti na trhu zpravidla znamená nakupovat akcie v době, kdy je sentiment velmi špatný a panuje všeobecná averze k riziku. Je však třeba vědět, jaké akcie nakupovat a jak je ocenit, abyste získali jistotu, že akcie jsou skutečně levné. Tato dovednost může znamenat schopnost provádět fundamentální analýzu, hluboké porozumění riziku, psychologii a to, co Howard Marks nazývá „myšlení druhé úrovně“. Co pomáhá investorům nakupovat akcie opravdu levně?

- Chladná mysl a nepodléhání emocím, jako je chamtivost a strach.

- Schopnost vyhodnotit náladu na trhu a cyklus.

- Řízení rizik.

- Znalost fundamentální analýzy.

- Oprávněná investiční agresivita (když se zvyšuje riziková prémie a zvyšuje se bezpečnostní rozpětí).

Panika obvykle přináší velké poklesy, které mohou trvat relativně krátkou dobu. Čas na rozhodování tak může být také omezený. Manažer a spoluzakladatel fondu Oaktree Capital Howard Marks vysvětlil, jak probíhají cykly na akciovém trhu, a to ve třech fázích.

Tři fáze na trhu

- Na začátku býčího trhu, kdy se trh odlepuje od cenového dna a deprese jen několika málo lidí, kteří uvažují jinak než všichni ostatní, investoři nakupují akcie, protože vidí potenciál pro budoucí zlepšení nálady.

- Akcie začínají pomalu růst a stále více investorů vidí, že skutečně dochází ke zlepšení.

- V závěrečné fázi se již všichni investoři shodují, že se situace zlepšila. V této fázi cyklu mnozí očekávají, že se situace bude jen zlepšovat. Poslední kupující akceptují nejnižší prémii, za riziko, které podstupují (ocenění akcií je již vysoké).

Investoři reagují na události extrémním způsobem, ale z dlouhodobého hlediska se ceny akcií řídí skutečným stavem a finanční situací společností.

Výjimečné situace paniky a euforie mohou vytvořit příležitosti pro ty, kteří je dokáží rozpoznat a využít ve svůj prospěch.

Zároveň platí, že ne každý krach (období, kdy ceny dramaticky klesají) přeroste v krizi (delší období, kdy je situace obecně považována za špatnou). A ne každá krize vyústí v krach. Pandemie koronaviru způsobila v roce 2020 masivní krach, během něhož americký akciový trh ztratil v procentech téměř tolik jako během paniky „černého pondělí“ v roce 1987. Ukázalo se však, že virus byl díky vakcínám poměrně rychle zvládnut.

Centrální banky zavedly rozsáhlé stimulační programy, které chránily ekonomiku před hospodářskou depresí. A farmaceutické společnosti dodávající vakcíny vydělaly stovky miliard dolarů. Panický strach se tedy měnil v nejistotu. Tato nejistota postupně přešla v optimismus a nakonec v euforii. Tento proces se v čase mění (někdy trvá kratší dobu, jindy déle), ale charakterizoval všechny minulé krize.

Jak využít výhody cyklů?

Investor, který chce v krizi vydělat, by měl být optimistický. V krizových okamžicích na trhu se zdá, že není důvod riskovat nákup akcií. Přitom takové situace jsou často dokonce synonymem příležitosti. Optimismus by měl být samozřejmě nejprve odůvodněn výběrem správné společnosti, a to za „dobrou“ (levnou) cenu. Navíc by měl být také vyvážen uvědomělým přístupem k riziku.

- Peter Lynch, jeden z nejvýznamnějších investorů 20. století, opakovaně prohlásil, že dlouhodobé investování by mělo být založeno na optimistickém předpokladu, že „nakonec každé ráno stovky milionů lidí vstanou z postele, vyčistí si zuby, koupí si u pumpy benzín a vydají se s rodinou do práce a do restaurací utrácet peníze“.

- Kótované akciové společnosti jsou zodpovědné za téměř každý výrobek nebo software, který denně používají lidé z celého světa. Od prohlížeče Google a Windows až po zubní pastu Colgate, limonády Coca-Cola nebo hranolky v McDonald's. Chytit „padající nůž“ během tržní krize však může být riskantní, zejména pokud investoři nakupují aktiva emotivně, což může skončit panickým prodejem a nákupem aktiv na mnohem vyšších úrovních.

Skutečnost, že akcie jsou levné, není zárukou, že akcie nebudou ještě levnější nebo že se za chvíli silně odrazí ode dna. Ve skutečnosti spousta optimistických investorů během poklesů akcií přichází o peníze i proto, že nakonec rezignují a přestanou věřit, že nakoupili aktiva opravdu levně. Pamatujte, že levný nákup společností nemusí být krátkodobým klíčem k dosažení vynikajících výsledků. Neexistuje jediná metoda, která by zaručovala investiční úspěch. Investovat naopak během akciových propadů není snadné a může být určeno zejména profesionálním investorům, kteří mají vyšší důvěru v investiční volby.

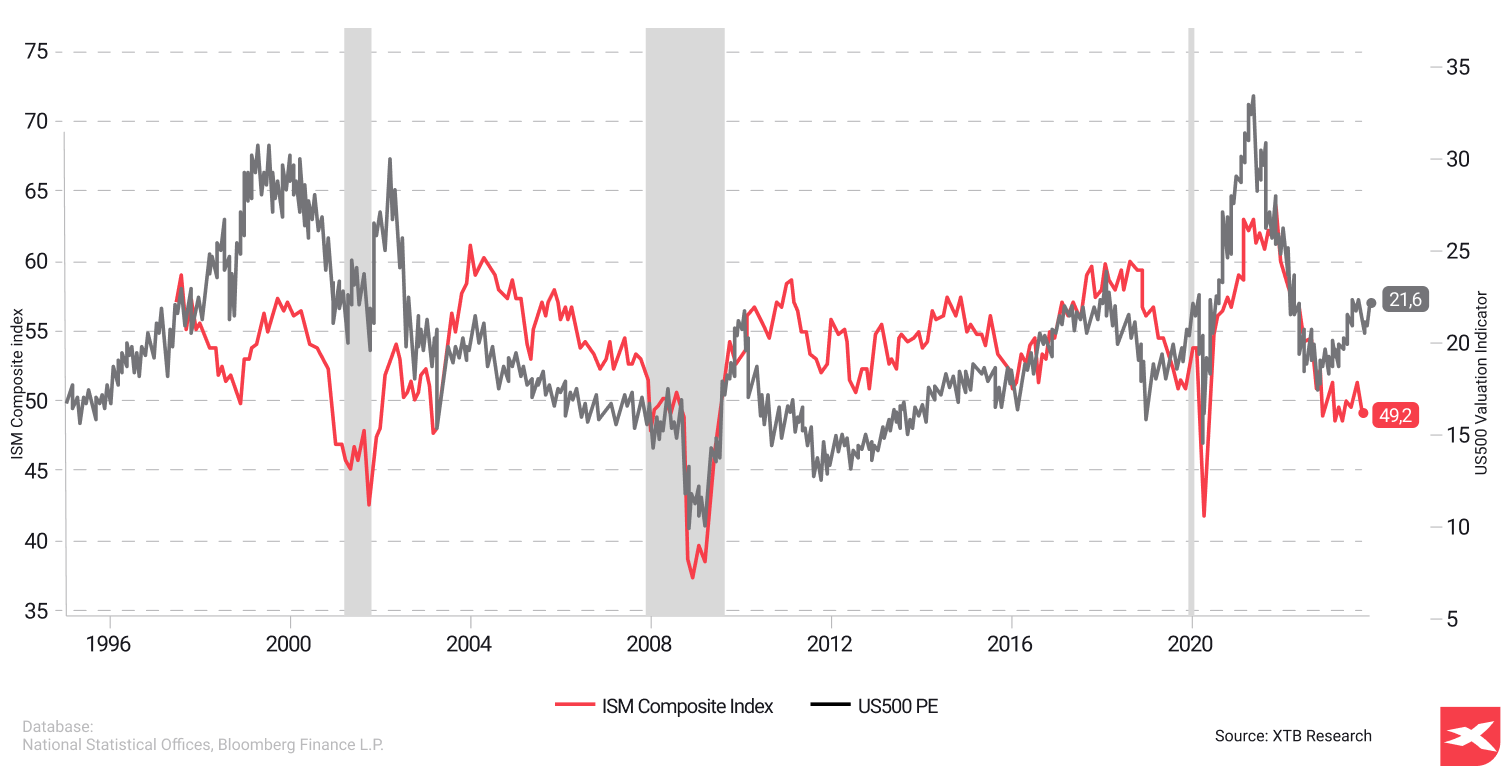

Během recese americký kompozitní index oslaboval a nižší byly i násobky ocenění (poměr cena/zisk) společností z indexu S&P 500, což se projevilo na výkonnosti akciového trhu. Z dlouhodobého hlediska potřebuje akciový trh k růstu hospodářskou expanzi. Minulá výkonnost není ukazatelem budoucích výsledků. Zdroj: XTB Research

Během recese americký kompozitní index oslaboval a nižší byly i násobky ocenění (poměr cena/zisk) společností z indexu S&P 500, což se projevilo na výkonnosti akciového trhu. Z dlouhodobého hlediska potřebuje akciový trh k růstu hospodářskou expanzi. Minulá výkonnost není ukazatelem budoucích výsledků. Zdroj: XTB Research

Příznaky krize

Prvním krokem k úspěšnému investování během krize je rozpoznat příznaky blížící se bouře. Finanční krize jsou často důsledkem kombinace několika faktorů, včetně nadměrného podstupování rizika, zvýšeného zadlužování a selhání regulace v rámci finančního systému. Dobrá informovanost a ostražitost vám mohou poskytnout přehled o stavu ekonomiky a potenciálu nadcházející krize, stejně jako o dopadu na finanční firmy a o výskytu rizikových úvěrů. Pochopení indikátorů potenciální krize zahrnuje zkoumání tří klíčových oblastí, jako jsou např:

- ekonomické údaje,

- tržní trendy,

- geopolitické události.

Nezapomeňte však, že to, co je pro havárii charakteristické, je především její „nepředvídatelnost“. Protože podle teorie efektivnosti trhu můžeme říci, že ceny akcií odrážejí téměř všechny informace, které jsou v daném okamžiku k dispozici, pokud dojde k události, která vede k 10 nebo 15 % propadu celých indexů během jednoho dne – musí to být způsobeno neznámým faktorem. S krizí je to poněkud jinak. Je pravda, že je těžké předpovědět přesný čas jejího nástupu, ale znepokojivých signálů si můžeme všimnout dříve. Mohou to být např:

- Pokles optimismu mezi generálními řediteli a podnikateli.

- Rostoucí nezaměstnanost a klesající údaje o HDP, které kontrastují s restriktivní měnovou politikou centrálních bank.

- Stále nižší hodnoty PMI a ISM v kontrastu s historicky vysokým oceněním akcií.

- Rostoucí geopolitické napětí, vysoká volatilita na trhu s ropou.

- Inverze výnosové křivky na trhu dluhopisů.

Vedoucí ukazatel – inverze výnosové křivky?

Všem pěti předchozím recesím v USA od 80. let 20. století předcházela inverze výnosové křivky. Na finančních trzích samozřejmě neexistuje 100% pravděpodobnost událostí, takže extrapolace historických událostí nemusí být přesná. Co je to však inverze a kdy k ní dochází?

Všem pěti předchozím recesím v USA od 80. let 20. století předcházela inverze výnosové křivky. Na finančních trzích samozřejmě neexistuje 100% pravděpodobnost událostí, takže extrapolace historických událostí nemusí být přesná. Co je to však inverze a kdy k ní dochází?

Když se ukáže, že úrokové sazby desetiletých dluhopisů jsou nižší než úrokové sazby krátkodobých dvouletých dluhopisů. Ti, kdo nakupují dluhové cenné papíry, které vyplácejí výnos po 10 letech (což s sebou nese vyšší riziko), dostávají méně než ti, kteří jej dostávají po 2 letech. Krátkodobé půjčky jsou dražší než dlouhodobé. V takové situaci podniky odkládají investice kvůli vyšším nákladům. Náklady na dluhovou službu rostou, výdaje klesají, nezaměstnanost roste. Nakonec dochází k poklesu ekonomiky.

Important: Historicky začínaly recese v USA 18 měsíců po výnosové křivce (někdy i 2 roky po ní). Pro spekulanty a dlouhodobé investory se jistě vyplatí inverzi výnosové křivky sledovat.

Ekonomická data

Sledování klíčových ekonomických ukazatelů, jako je růst HDP, míra nezaměstnanosti a inflace, má zásadní význam pro rozpoznání krize. Tyto ukazatele poskytují přehled o stavu ekonomiky a naznačují možné poklesy. Například se obecně má za to, že země je v recesi, pokud její HDP klesá po dvě po sobě jdoucí čtvrtletí, což může negativně ovlivnit hospodářský růst.

Během velké recese v letech 2007-2009 dosáhly ekonomické údaje, jako jsou investice do bydlení a zaměstnanost v bytové výstavbě, svého maxima v roce 2006, zatímco celková ekonomika dosáhla vrcholu v prosinci 2007. Pečlivé sledování ekonomických ukazatelů umožňuje investorům rozpoznat varovné signály blížící se krize a podle potřeby přizpůsobit své investiční strategie.

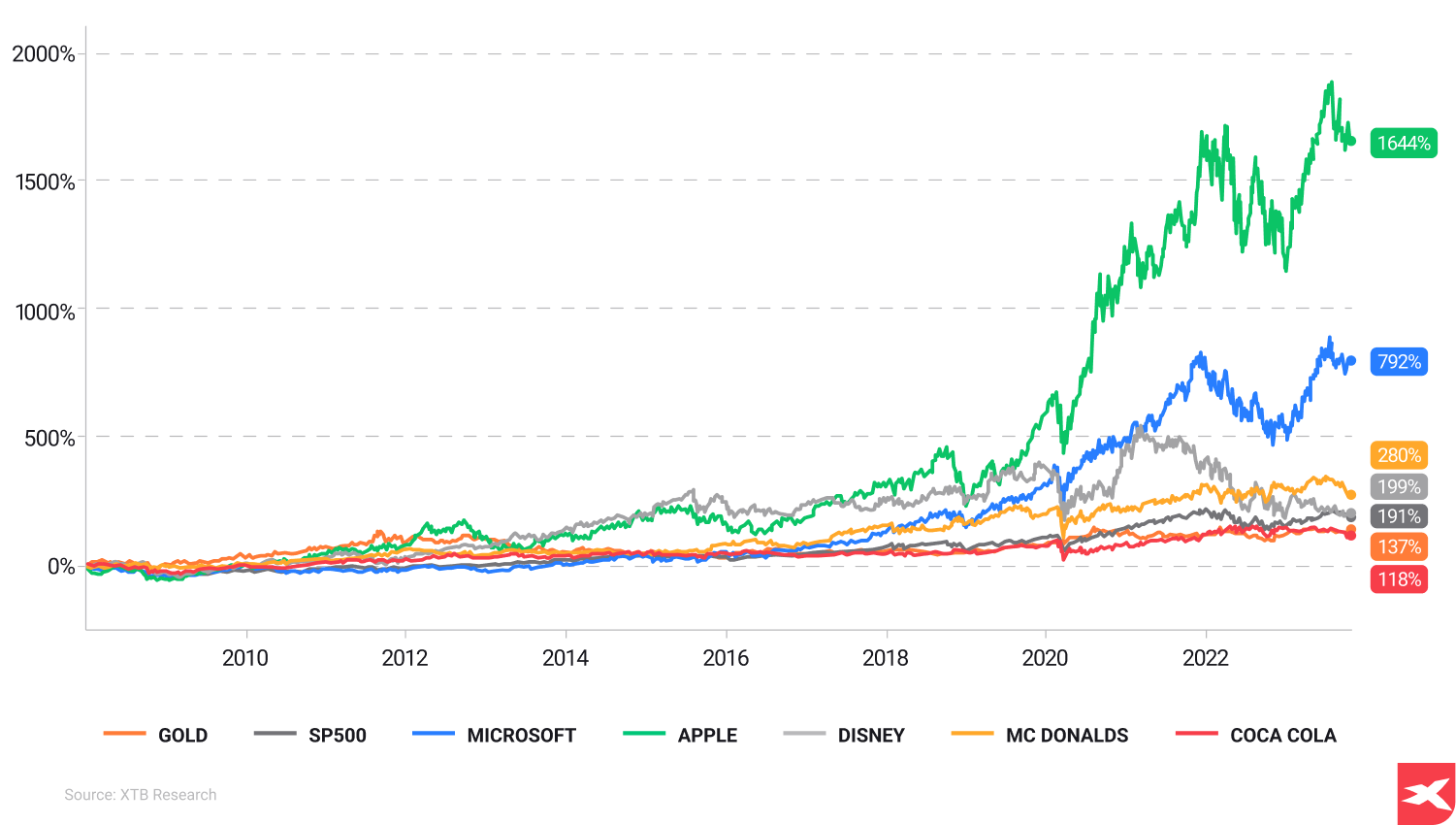

Po krachu na burze a krizi v roce 2008 akcie i zlato prudce vzrostly. Úspěšné vymanění se z velmi hlubokého krizového prostředí nakonec vedlo k tržní euforii. Minulá výkonnost není ukazatelem budoucích výsledků. Zdroj: XTB Research

Po krachu na burze a krizi v roce 2008 akcie i zlato prudce vzrostly. Úspěšné vymanění se z velmi hlubokého krizového prostředí nakonec vedlo k tržní euforii. Minulá výkonnost není ukazatelem budoucích výsledků. Zdroj: XTB Research

Trend na trhu

Kromě ekonomických údajů je pro předvídání potenciálních krizí klíčové sledování tržních trendů. Tržní trendy zahrnují vzorce aktivity na akciovém trhu, ekonomické ukazatele a další proměnné, které mohou signalizovat recesi nebo finanční pokles. Například inverze výnosové křivky, kdy dlouhodobé úrokové sazby klesají pod krátkodobé, je často považována za předzvěst hospodářské krize nebo recese.

Příkladem tržních trendů z minulých krizí je krach na burze v roce 2008 během globální finanční krize a prudký pokles cen akcií a zvýšená volatilita na akciových trzích. Pečlivé sledování tržních trendů umožňuje lépe odhadnout pravděpodobnost krize a pomáhá při přijímání kvalifikovaných investičních rozhodnutí. Globální události, jako je politická nestabilita a přírodní katastrofy, mohou mít také zásadní dopad na finanční trhy a vyvolat krizi. Mezi příklady geopolitických událostí, které vyvolaly finanční krize, patří např:

- Světová finanční krize v roce 2008.

- Evropská dluhová krize v roce 2011.

- Ruská finanční krize v roce 1998.

- Asijská finanční krize v roce 1997.

Aby byli investoři informováni o globálních událostech, které mohou mít dopad na finanční trhy, mohou využívat informační materiály pro investory, platformy pro obchodování v odvětví a zdroje pro řízení geopolitických rizik. Aktuální informace o geopolitických událostech pomáhají pochopit faktory, které přispívají k finančním krizím, a přijímat kvalifikovaná investiční rozhodnutí v nestabilních obdobích.

10 klíčových aspektů krizového řízení

- Nereagujte emocionálně a snažte se chovat jako profesionál.

- Přijměte fakt, že budoucnost je de facto nejistá, a zůstaňte alergičtí, když ji všichni vidí v černých barvách a jsou velcí pesimisté.

- Přijímejte riziko pouze tehdy, pokud si myslíte, že prémie za jeho podstoupení je dostatečně vysoká. Zeptejte se sami sebe, proč si to myslíte?

- Zvažte, kolik můžete ztratit, pokud se věci nevyvíjejí podle vašich představ. Trh překvapuje - ne vždy pozitivně.

- Pamatujte, že pokud chcete nakupovat velmi levně – musíte nakupovat akcie od velmi vystrašených prodejců.

- Buďte odvážní v době, kdy je pesimismus všeobecně rozšířený a na trzích převládá averze k riziku. Nezapomeňte však, že k tomu obvykle existuje zdánlivě „dobrý důvod“ - položte si otázku, čeho se trh tolik bojí?

- Množství příležitostí k nákupu v době, kdy jsou dobré časy a trh nemá žádné „vážné obavy“, může být obtížné.

- Investoři se mohou mýlit a špatně odhadnout i silné, analytiky dobře pokryté společnosti.

- Finanční tisk je proslulý „negativními titulky“ – nenavrhujte je.

- Pamatujte, že spolupráce a výměna konstruktivních závěrů a myšlenek s ostatními investory vám může pomoci.

Marksova anekdota z velké finanční krize

Již zmíněný miliardář Howard Marks kdysi vyprávěl anekdotu z období tzv. finančního zlomu, během něhož byla nálada investorů pokleslá. Dokonce i manažeři fondů na Wall Street očekávali konec finančního systému poté, co zkrachovala banka Lehman Brothers a implodovala banka Bear Sterns. Někteří tvrdili, že to může být konec hry pro celou Wall Street. Zasvěcenci z finančních institucí si telefonovali a hovořili o dalších systémových problémech. Fond Oaktree v té době využíval své obrovské hotovostní rezervy ve výši 14 miliard dolarů k nákupním příležitostem. Jaká rozhodnutí Marks v těch dobách učinil a proč byl tak agresivní?

- Marks řekl, že pokud je profesionál, musí prostě koupit hned a použít hotovostní rezervy, které Oaktree hromadila několik let. Příležitost k nákupu může být obrovská a v cenách aktiv se odráží spousta špatných zpráv.

- Se svými partnery a Brucem Karshem dospěl Marks k závěru, že tato situace je velmi vzácná, a dostával informace, že ceny prodávaného majetku v soukromém vlastnictví jsou výrazně nižší než reálná hodnota.

- Pokud svět skončí a hudba přestane hrát, na Wall Street nebudou žádní vítězové. Pokud však hudba hrát bude, pak ti, kteří nyní nakupují, se pravděpodobně budou chovat profesionálně a překonají výsledky pesimistů.

- Analytici z OakTree nebyli z Markova rozhodnutí nadšeni a varovali ho, ale on je nechal mluvit a zavřel dveře, protože... Nemluvili o ničem, o čem nevěděl.

10 důležitých věcí o investování v době krize

Poté, co jsme probrali důležitost rozpoznání krizových příznaků, je čas prozkoumat některé účinné strategie investování v období finančních krizí. Zavedení promyšlených investičních strategií, jako je diverzifikace, řízení rizik a zaměření na dlouhodobé cíle, vám může pomoci překonat finanční krize a ochránit vaše portfolio. V následujících kapitolách se budeme jednotlivým strategiím věnovat hlouběji a nabídneme vám praktické tipy a poznatky, které vám pomohou optimalizovat vaše investice v náročných obdobích.

Poté, co jsme probrali důležitost rozpoznání krizových příznaků, je čas prozkoumat některé účinné strategie investování v období finančních krizí. Zavedení promyšlených investičních strategií, jako je diverzifikace, řízení rizik a zaměření na dlouhodobé cíle, vám může pomoci překonat finanční krize a ochránit vaše portfolio. V následujících kapitolách se budeme jednotlivým strategiím věnovat hlouběji a nabídneme vám praktické tipy a poznatky, které vám pomohou optimalizovat vaše investice v náročných obdobích.

10 důležitých bodů

- Budoucnost je neznámá, ale těžké časy a krize se v historii měnily v dobré a někdy i velmi dobré časy (v průběhu času).

- Potenciál obratu trendu roste, když se kyvadlo trhu blíží extrémním fázím (panický prodej, chamtivý nákup).

- Nikdy nevíte, kdy panika nebo růst skončí, ale událost FOMO (Fear Of Missing Out) je charakteristická pro období mánie (které se někdy časově prodlužuje).

- Kontrariánské investování nemusí být pro každého investora. Někteří investoři se cítí lépe, když „jdou s trendem“, a tato strategie může být ideální - zejména když obrat býčího trendu bude rozpoznán relativně brzy.

- Je těžké předpovídat dno trhu a není to ani potřeba. Jen říkáme, zda jsou některá aktiva velmi levná nebo velmi drahá.

- Využít výhod během krize není jednoduché. Překonat trh není snadné.

- Macro data are very important but investing on macro basis may be not effective

- K lepšímu poznání aktuálního cyklu můžete využít makrodata - jak říká Howard Marks: „Nemůžete vědět, kam jdete, ale musíte vědět, kde jste.“

- Získání finančních znalostí vám může pomoci dosáhnout uspokojivých investičních výsledků.

- Nezapomeňte, že finanční trhy jsou rizikové a volatilní - neočekávejte rychlé výnosy. Vždy buďte trpěliví.

Diverzifikace

Diverzifikace je postup, při kterém se investice rozprostírají mezi různé typy aktiv, sektory a regiony, aby se snížilo riziko. Během krize se diverzifikace stává nutností, protože pomáhá omezit riziko ztrát z jednotlivých investic. Dobře diverzifikované portfolio může v neklidných dobách poskytnout záchrannou síť, která vám umožní přečkat bouři a vyjít z ní na druhé straně silnější.

Chcete-li vytvořit diverzifikované portfolio, zvažte investice do různých společností z různých odvětví, včetně těch, které jsou odolné vůči recesi, jako jsou například akcie blue-chip. Rozložením investic do různých tříd aktiv a odvětví můžete vytvořit odolnější portfolio, které bude lépe připraveno čelit problémům krize. Investování je však rizikové a investoři by se měli spoléhat na své vlastní znalosti a zkušenosti.¨

Řízení rizik

Řízením rizik se rozumí posuzování a řízení rizik spojených s investicemi. Efektivní řízení rizik se stává životně důležitým během krize, protože umožňuje pochopit podstatu vašich investic a přijímat kvalifikovaná rozhodnutí o portfoliu. Identifikací a analýzou potenciálních rizik a výnosů investice můžete činit kvalifikovaná rozhodnutí, která jsou v souladu s vašimi finančními cíli.

Některé nástroje a strategie pro řízení rizik při investování v době krize zahrnují:

- Techniky řízení rizika poklesu v kontextu portfolia.

- Strategie zajištění ke snížení volatility a rizika portfolia.

- Komplexní strategie řízení rizik zahrnující znalosti, ochranu, pojištění a zvládání rizik.

Zavedením uvedených strategií můžete lépe ochránit své portfolio během krize. Nezapomeňte, že budoucnost je stále nejistá a účinky každé strategie nelze předvídat se stoprocentní přesností.

Dlouhodobé cíle

V době krize je důležité zachovat si dlouhodobou investiční perspektivu. Umožní vám to těžit z oživení trhu tím, že budete nadále investovat a přečkáte pokles. Zaměření na dlouhodobé cíle vám pomůže vyhnout se impulzivním rozhodnutím založeným na krátkodobých výkyvech trhu, které mohou vést ke ztrátám a promarnění příležitostí k oživení.

Během krize je důležité zůstat trpělivý a počkat, až se trh stabilizuje. Budete-li se držet svého dlouhodobého investičního plánu a odoláte-li nutkání činit unáhlená rozhodnutí, můžete se lépe orientovat ve vzestupech a pádech trhu a nakonec z nich vyjít silnější.

Třídy aktiv během krize

Vedle zavedení účinných investičních strategií je zásadní prozkoumat možnosti investování v době krize. Některé třídy aktiv, jako jsou dluhopisy, zlato a defenzivní akcie, mají tendenci se zlepšovat.

V následujících kapitolách se budeme podrobně věnovat těmto třídám aktiv a nabídneme vám pohled na jejich výkonnost během krizí a jejich úlohu při ochraně vašeho portfolia v náročných obdobích.

Dluhopisy

Dluhopisy jsou typem cenného papíru, který po předem stanovenou dobu vyplácí pevnou úrokovou sazbu. Mohou nabídnout stabilitu a příjem v době krize, protože v době recese obvykle překonávají akcie a poskytují stálý příjem. Mezi klíčové body týkající se dluhopisů patří např:

- Platí pevnou úrokovou sazbu.

- Mají předem stanovenou dobu splatnosti.

- Nabízejí stabilitu a příjem v době krize.

- V recesi překonávají výkonnost akcií.

- Poskytují stálý tok příjmů.

Zejména státní dluhopisy jsou považovány za méně rizikové než podnikové dluhopisy, což z nich činí atraktivní volbu pro investory, kteří hledají stabilitu během krize. Centrální banky a další finanční instituce často investují do těchto nízkorizikových aktiv, stejně jako do podílových fondů peněžního trhu, cenných papírů krytých hypotékami a hypotečních úvěrů, aby udržely finanční stabilitu, a to i v případě rizikových dlužníků.

Chcete-li v době krize investovat do dluhopisů, zvažte nákup státních nebo vysoce kvalitních podnikových dluhopisů se silným úvěrovým ratingem. Tyto dluhopisy mohou být spolehlivým zdrojem příjmu a pomohou ochránit váš kapitál v bouřlivých dobách. Nezapomeňte, že i dluhopisy mohou být rizikové. Státy mohou selhat, a jak ukazuje historie, i velké korporace a obrovské banky s dlouhou historií, jako je Credit Suisse, mohou vést ke ztrátám držitelů dluhopisů (AT1).

Zlato

Zlato je drahý kov, který je často považován za bezpečné aktivum během krizí díky své historické hodnotě a omezené korelaci s ostatními třídami aktiv. V dobách ekonomické nestability může zlato poskytnout ochranu investičním portfoliím a v minulosti vykazovalo příznivou výkonnost během finančních krizí. Chcete-li investovat do zlata během krize, zvažte nákup fyzických zlatých prutů nebo mincí nebo investujte do zlata prostřednictvím burzovně obchodovaných fondů (ETF). Zlato jako „bezpečné aktivum“ může být atraktivní investiční možností pro ty, kteří hledají stabilitu a ochranu v době ekonomické nejistoty. Stojí za zmínku, že z dlouhodobého hlediska může zlato překonat akcie a jiná aktiva. Také silnější americký dolar a únik z krize mohou vést k pomalé výkonnosti zlata.

Defenzivní akcie

Defenzivní akcie, jako jsou akcie zdravotnictví, spotřebního zboží a veřejných služeb, bývají díky své stabilní výkonnosti a necyklickým odvětvím odolnější během hospodářského poklesu. Tyto společnosti poskytují základní produkty nebo služby, po kterých zůstává poptávka bez ohledu na ekonomické podmínky, takže jsou méně zranitelné vůči poklesům. Chcete-li v době krize investovat do defenzivních akcií, zvažte alokaci části svého portfolia do společností ve stabilních, necyklických odvětvích, které mají za sebou konzistentní růst zisků a spolehlivou výplatu dividend.

Tímto způsobem můžete vytvořit odolnější portfolio, které lépe odolá krizovým výzvám... Ale ani to není stoprocentní recept. Defenzivní akcie mohou být také „obětí“ poklesu cen akcií, protože investoři vše prodávají, jen aby mohli skočit do hotovosti. Také pokud se podmínky na trhu zlepší a lidé začnou být opět optimističtí, defenzivní akcie obvykle zaostávají za „růstovými akciemi“ se škálovatelnými obchodními modely a dalšími výhodami.

4 nejčastější chyby při investování

Pochopení minulých chyb je pro úspěšné investování v krizových obdobích klíčové. Pochopení běžných nástrah, s nimiž se investoři setkávají během finančních krizí, vám umožní vyhnout se podobným chybám a ochránit své investice. V této části se budeme zabývat čtyřmi častými chybami při krizovém investování: panickým prodejem, časováním trhu a přílišnou koncentrací. Rozpoznání těchto běžných chyb a vyvarování se jich vám umožní efektivněji zvládnout krizové výzvy a ochránit své portfolio v nestabilních obdobích.

Pochopení minulých chyb je pro úspěšné investování v krizových obdobích klíčové. Pochopení běžných nástrah, s nimiž se investoři setkávají během finančních krizí, vám umožní vyhnout se podobným chybám a ochránit své investice. V této části se budeme zabývat čtyřmi častými chybami při krizovém investování: panickým prodejem, časováním trhu a přílišnou koncentrací. Rozpoznání těchto běžných chyb a vyvarování se jich vám umožní efektivněji zvládnout krizové výzvy a ochránit své portfolio v nestabilních obdobích.

Panický prodej

K panickému prodeji dochází, když investoři během poklesu trhu urychleně prodávají své podíly, což způsobuje prudký pokles cen a vede ke ztrátám pro ty, kteří prodávají. To může být škodlivé pro vaše dlouhodobé investiční cíle, protože to může vést k promarnění příležitostí k oživení, když se trh zotaví. Abyste se vyhnuli panickému prodeji během krize, je důležité zůstat trpělivý a počkat, až se trh stabilizuje. Tím, že odoláte nutkání prodávat během poklesu trhu, můžete své investice ochránit před zbytečnými ztrátami a využít potenciálních zisků, až se trh zotaví.

Časování trhu

Další častou chybou při krizovém investování je časování trhu, tedy snaha předvídat krátkodobé pohyby na trhu a těžit z nich. Tuto strategii je náročné úspěšně realizovat, protože je téměř nemožné přesně předpovědět pohyby trhu během krize. Studie totiž ukázaly, že investování do dobře diverzifikovaného portfolia v dlouhodobém horizontu obecně přináší lepší výsledky než snaha o časování trhu. Místo snahy o načasování trhu se zaměřte na udržování dobře diverzifikovaného portfolia a nákup skvělých společností v době, kdy jsou akcie mnohem levnější. Tímto způsobem můžete lépe zvládnout vzestupy a pády trhu a nakonec z nich vyjít silnější.

Důležité: Nekorelovaná aktiva v portfoliu mohou snížit jeho rizikovost. Také společnosti bez dluhů a se silnými peněžními toky mohou být silnější během poklesů trhu. Zejména z necyklických sektorů, jako jsou akcie nákladní dopravy nebo spotřební zboží, které mohou být velmi zranitelné vůči recesi.

Přehnaná koncentrace

Nadměrná koncentrace, tedy velká část investičního portfolia alokovaná do jediné akcie, odvětví nebo třídy aktiv, může zvýšit riziko vašeho portfolia a učinit ho zranitelnějším vůči volatilitě a potenciálním ztrátám. Abyste se vyhnuli nadměrné koncentraci, je nezbytné diverzifikovat své investice mezi různé akcie, sektory a třídy aktiv.Udržováním dobře diverzifikovaného portfolia můžete snížit riziko, že vaše investice budou neúměrně ovlivněny výkonností jedné třídy aktiv nebo odvětví. To může pomoci ochránit vaše portfolio během krize a zajistit, že budete lépe připraveni přečkat bouři.

Nákupy v době mánie

Nákupem nadhodnocených, rostoucích akcií investoři podstupují vyšší riziko. Zejména pokud je společnost zadlužená a má relativně vysokou míru zadlužení. Když trhy klesají, většina nadhodnocených a „ oblíbených“ společností obvykle ztrácí nejvíce, protože zklamání trhu je tak velké. To vede ke krachu a panickému prodeji. Snažte se vyhnout nákupu akcií „jen proto, že rostou“. Zaměřte se na peněžní toky, pochopení obchodních modelů a budoucí příležitosti. Nezapomínejte na řízení rizik. Někdy je lepší zůstat stranou trhu a zaměřit se na odvětví, která jsou levná, pokud je úroveň vašich znalostí příliš nízká na to, abyste mohli s dostatečnou mírou jistoty rozhodnout, zda je akcie X levná nebo drahá.

Důležité: Pamatujte si, že cena akcií není zárukou toho, že společnost je velmi drahá, stejně jako není dostatečnou informací k tomu, abyste věděli, že akcie jsou levné.

Poučení z předchozích krizí

Tržní cykličnost varuje investory ohledně historických zkušeností. Zkoumání předchozích finančních krizí může investorům nabídnout užitečné poznatky a poučení. Pochopením příčin a důsledků minulých krizí, jako byla globální finanční krize nebo pandemie COVID-19, se můžete lépe připravit na budoucí výzvy a reagovat na ně.

Tržní cykličnost varuje investory ohledně historických zkušeností. Zkoumání předchozích finančních krizí může investorům nabídnout užitečné poznatky a poučení. Pochopením příčin a důsledků minulých krizí, jako byla globální finanční krize nebo pandemie COVID-19, se můžete lépe připravit na budoucí výzvy a reagovat na ně.

Světová finanční krize

Světová finanční krize v roce 2008 byla důsledkem kombinace několika faktorů, včetně poklesu amerického trhu s bydlením, ztrát z finančních aktiv spojených s hypotékami, nadměrného podstupování rizika, zvýšeného zadlužování a selhání regulačních orgánů. Jedním z hlavních faktorů byly rizikové hypotéky, které přispěly ke krizi a měly významný dopad na globální finanční trhy, způsobily pokles hospodářské aktivity v řadě zemí, napětí v globálním finančním systému a recesi v ekonomice USA. Rozsáhlé poskytování rizikových hypoték hrálo zásadní roli při prohlubování kolapsu trhu s bydlením. Pochopením příčin a důsledků globální finanční krize můžeme získat cenné poznatky o faktorech, které přispívají k finančním krizím, a přijímat informovanější investiční rozhodnutí během budoucích krizí. Mezi poučení, která krize přinesla, patří:

- Důležitost analýzy investičních základů.

- Investování do dobře řízených společností.

- Udržování diverzifikovaného portfolia.

- Využití poklesů na trhu.

- Vydávání vlastního kapitálu namísto přijímání dalších dluhů.

Pandemie COVID-19

Pandemie COVID-19 představovala pro investory jedinečnou výzvu a příležitost, protože způsobila rychlý pokles trhu a následné oživení. Pandemie měla značný ekonomický dopad na globální trhy, což vedlo ke zvýšené volatilitě trhu, snížené nabídce a poptávce. Zkoumáním jedinečných výzev a příležitostí, které pandemie COVID-19 představovala, můžeme lépe pochopit, jak se vypořádat s budoucími krizemi a využít získané zkušenosti. Mezi časté chyby, kterých se investoři během pandemie dopouštěli, patří např.:

- Přehlížení vlivu pandemie na světové ceny akcií.

- Náhlé obraty nebo změny investičních strategií bez důkladného zvážení.

- Zanedbání poučení z předchozích krizí při vytváření strategií obnovy.

- Přehlížení potenciálních rizik v oblíbených investičních odvětvích během pandemie.

Na konci příběhu farmaceutické společnosti jako Pfizer, Biontech a Moderna vytvořily vakcíny Covid a lidé získali potřebnou odolnost vůči infekci. Centrální banky, jako je americký Federální rezervní systém nebo Evropská centrální banka, pomohly hospodářskému růstu, čímž riskovaly vyšší čísla inflace, ale obrovské snížení úrokových sazeb a programy QE s vysokou mírou úspor lidí způsobily, že po vakcíně Covid došlo k velmi silnému oživení poté, co se poptávka na trhy vrátila mnohem silněji a rychleji, než se očekávalo. Pandemie ukázala, že společnosti jsou tu od toho, aby řešily problémy, a že i v temných dobách se finanční svět může vyvíjet.

Poučení z Nifty 50 a prasknutí bubliny dot-com

Splasknutí bubliny Nifty 50 ze 70. let je možná nejvíce podceňovaným příkladem rizika koncentrace optimismu. Nifty 50 byly největší a nejrychleji rostoucí americké společnosti kótované na burzách a v 60. a 70. letech 20. století si analytici byli jisti, že s jejich oceněním se nemůže stát nic špatného. V důsledku toho byla ocenění společností jako Kodak, Xerox nebo Polaroid extrémně vysoká, protože investoři si mysleli, že „žádná cena není příliš vysoká“. Po recesi v 70. letech a výprodeji na burze se ceny akcií většiny z nich nikdy nevrátily na historicky nejvyšší hodnoty, s výjimkou Coca-Coly nebo General Electric.

Po vynálezu internetu se akciový trh zbláznil do technologických akcií a nových on-line obchodních příležitostí. V důsledku toho se investoři stali optimisty, pokud jde o peněžní toky a poptávku po internetových produktech. Nakonec ocenění akcií a jejich ceny dosáhly euforické úrovně, ale v myslích lidí byly spíše fundamenty než výsledky společností, takže... Nakonec na Wall Street zvítězili medvědi a Nasdaq po 101% rally v roce 1999 a žádném roce se záporným výnosem. V 90. letech klesl a letech 2001, 2003 a 2003 postupně o více než 36 %. Zároveň se některé společnosti jako Amazon, Apple nebo Microsoft vrátily do přízně investorů a po skutečném zavedení internetu a nových technologií dosáhly o několik let později nových historických maxim. Index Nasdaq 100 však potřeboval 15 let, aby dosáhl úrovně z inflexního bodu roku 2000.

Důležité: Závěrem lze říci, že investování během krize je náročné, ale pochopením indikátorů blížící se krize, zavedením účinných investičních strategií a poučením se z minulých událostí se můžete pokusit proplout rozbouřenými vodami finančních krizí. Klíč k úspěšnému investování v krizi spočívá v rozpoznání příznaků krize, diverzifikaci portfolia, řízení rizika, zaměření se na dlouhodobé cíle a poučení se z minulosti. Uplatněním poznatků a poučení získaných z této příručky můžete činit informovanější investiční rozhodnutí a chránit své portfolio v dobách ekonomické nejistoty. Jak se říká, „štěstí přeje připraveným“ a vyzbrojeni těmito znalostmi můžete čelit budoucím finančním krizím. Nezapomeňte však, že příští krize může být mnohem jiná a každá z nich je poháněna jinými faktory.

FAQ

Investování během recese může být dobrým nápadem, pokud máte dostatek úspor a hledáte společnosti se silnou rozvahou nebo stabilním obchodním modelem, jako jsou veřejné služby, konglomeráty spotřebního zboží a akcie obranných společností. Některá odvětví akciového trhu, jako je zdravotnictví či základní spotřební zboží, mají v době recese tendenci dosahovat lepších výsledků než jiná. Investice do širokých fondů může také pomoci snížit riziko díky diverzifikaci.

Neexistují dvě podobné recese, protože akciový trh se vyvíjí. Z historického hlediska se však zlato a další bezpečná aktiva, jako jsou defenzivní akcie společností, které mohou navzdory krizi zvyšovat zisky. Nezapomínejte na držení určité hotovosti, která vám může pomoci nakoupit levná aktiva. Za bezpečný přístav lze považovat také americké státní pokladniční poukázky a také americké dolary. Bitcoin má nyní jisté ambice se do této „elitní“ skupiny zařadit, ale zatím není známo, jak se mu bude dařit během déletrvající krize.

Během krize byste měli být v případě potřeby velmi opatrní a agresivní, pokud je ocenění trhu velmi nízké a lidé jsou velmi pesimističtí ohledně akciového trhu a budoucích výnosů. Měli byste investovat do zdravých společností s osvědčenými obchodními modely a velmi nízkou úrovní zadlužení.

Pravidelně investujte do vyvážené kombinace akcií a dluhopisů, neprodávejte v panice, když akcie klesají. Měli byste mít nahromaděnou hotovost, abyste mohli reagovat na poklesy akciových trhů a nakupovat levnější společnosti.

Během krize se investoři obvykle zaměřují na bezpečná aktiva, jako je zlato nebo akcie spotřebního zboží. Pro své investice během recese můžete zvážit akcie z těchto sektorů se stabilními obchodními modely a silnými rozvahami.

K recesi dochází, když ekonomika regionu klesá, což vede k poklesu ekonomické produkce, nižší spotřebitelské poptávce a rostoucí nezaměstnanosti. Lidé mohou přijít o práci nebo je pro ně obtížné získat zaměstnání či povýšení, příjmy stagnují nebo klesají a nerovnost se prohlubuje. Zisky firem obvykle klesají, což vede k poklesu cen akcií na burze.

Mezi klíčové indikátory blížící se finanční krize patří ekonomické údaje, tržní trendy a geopolitické události, jako je růst HDP, míra nezaměstnanosti, inflace, výkonnost akciového trhu, inverze výnosové křivky, politická nestabilita a přírodní katastrofy. Můžete pozorně sledovat zprávy o počtu žádostí o podporu v nezaměstnanosti v USA, které monitorují vývoj nezaměstnanosti v největší světové ekonomice, index americké Conference Board, údaje o spotřebitelích Michiganské univerzity nebo americké Schillerovy indexy zveřejňované Yaleovou univerzitou.

Klouzavé průměry

Co jsou Investiční plány? Pasivní investování v aplikaci XTB

Pasivní investování: Nechte své peníze růst s minimálním úsilím

Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.