Problém s trhem komerčních nemovitostí některé instituce, jako je Wells Fargo a Morgan Stanley, považují za systémovou hrozbu, i když zatím není jasné, zda skutečně eskaluje do takového rozsahu. Podle údajů Green Street se hodnota komerčních nemovitostí v USA již meziročně snížila o 25 % a roste také míra neobsazenosti:

- Fondy Brookfield (BN.US) a Blackstone (BX.US) jsou značně vystaveny situaci v oblasti komerčních nemovitostí. Blackstone oznámí výsledky zítra před otevřením trhu;

- Brookfield již nesplnil závazky ve výši téměř 161 milionů USD za kancelářské budovy ve Washingtonu (DC) z důvodu neobsazenosti, ale stále usiluje o dohodu;

- USD, problémy fondu se týkaly nemovitostí v Los Angeles (777 Tower, Gas Company Tower), ale nyní se týkají i desítky dalších kancelářských budov;

- Podle agentury Bloomberg mají problémy se splácením dluhů a plněním závazků také společnosti Columbia Property Trust, Pacific Investment Management a WeWork a Rhone Group.

Společnost Brookfield zdůrazňuje, že 95 % jejího portfolia nemovitostí tvoří vysoce kvalitní nemovitosti a poptávka po nich přetrvává. Zároveň v metropolitní oblasti Washingtonu klesly ceny komerčních nemovitostí meziročně o 36 % a ve srovnání s obdobím před pandemií musí podle společnosti Kastle Systems pouze 43 % zaměstnanců v regionu alespoň jednou týdně do kanceláře. Práce na dálku je oblíbená i v dalších státech USA. Mezi 12 největšími kancelářskými nemovitostmi v portfoliu společnosti Brookfield činila míra obsazenosti nemovitostí v roce 2022 52 % oproti 79 % v roce 2018. Současně se její měsíční variabilní úroková sazba hypotéky zvýšila na přibližně 880 000 USD v dubnu z mírně nad 300 000 USD v roce 2021.

Začněte investovat ještě dnes nebo vyzkoušejte testovací účet zdarma

OTEVŘÍT ÚČET VYZKOUŠET TESTOVACÍ ÚČET Stáhnout mobilní aplikaci Stáhnout mobilní aplikaciZasáhne krize v komerčních nemovitostech i banky?

- Společnost OakTree odhaduje, že banky v USA drží přibližně 1,8 bilionu dolarů ze 4,5 bilionu dolarů nesplacených hypoték (přibližně 40 %) a úvěry na komerční nemovitosti (CRE) představují přibližně 8 až 9 % aktiv průměrné banky (bez započtení podílu cenných papírů krytých komerčními hypotékami);

- Vzhledem k pákovému efektu bankovního sektoru činí jeho přibližný vlastní kapitál asi 2,2 bilionu dolarů, takže 9% podíl na aktivech by znamenal až 100% vlastní kapitál, což by mohlo předznamenat "podkapitalizaci" mnoha bank;

- Podle zprávy BofA má průměrná velká banka téměř 50 % rizikového kapitálu v úvěrech CRE, což je mnohem větší expozice než u menších bank - až 167 %. Podle společnosti OakTree činí průměrná expozice vůči CRE 4,5 % aktiv u bank nad 250 miliard USD a přes 11 % u bank pod 250 miliard USD;

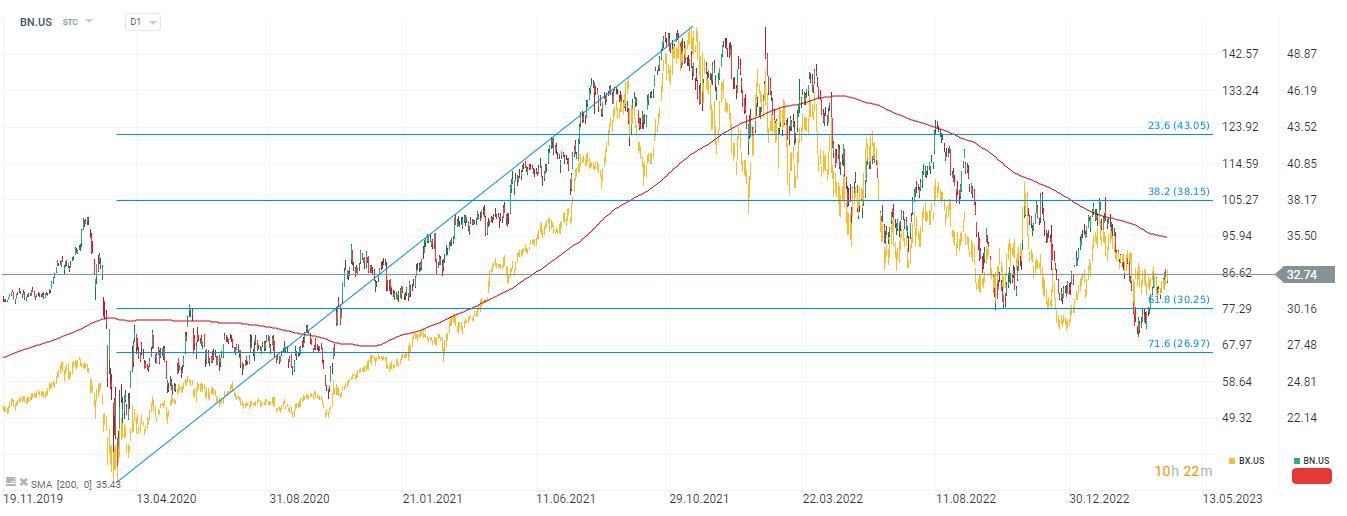

Zatím není jasné, do jaké míry může mít problém dopad na finanční systém - v rámci každé hypotéky mohlo existovat dostatečně vysoké zajištění dlužníka (LTV), které by ztráty absorbovalo - bylo by zásadní znát podmínky, za kterých byly úvěry poskytnuty. Kromě toho by se o úvěrech v selhání mohlo vyjednávat a mohly by být restrukturalizovány. Akcie společností Brookfield Corp (BN.US) a Blackstone (BX.US), žlutý graf. Akcie obou společností se pohybují ve velmi podobném cenovém modelu. Zdroj: xStation5

Akcie společností Brookfield Corp (BN.US) a Blackstone (BX.US), žlutý graf. Akcie obou společností se pohybují ve velmi podobném cenovém modelu. Zdroj: xStation5

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 74 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků. Investování je rizikové. Investujte zodpovědně. Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.