US500 se snaží zotavit před zveřejněním CPI (14:30), USDJPY na klíčové podpoře

Poslední zpráva o indexu spotřebitelských cen ve Spojených státech ukázala zpomalení růstu cen, ale stále překonala očekávání trhu. Jádrová inflace CPI navíc nadále zrychlovala rychleji, než se očekávalo, což vedlo k okamžité reakci trhu. Zdá se, že US500 a USDJPY budou opět v centru pozornosti, přičemž kříž USDJPY nabízí největší potenciál carry trade mezi hlavními měnovými páry.

Zatímco inflace se zmírňuje, nadále překvapuje směrem vzhůru, alespoň pokud jde o celkové měřítko. Údaje za září ukázaly menší vliv cen energií a automobilů na celkovou inflaci. Údaje za OCtober pravděpodobně vykáží pozitivní příspěvek cen energií - ceny benzinu opět rostou a ceny ropy a ropných derivátů obnovují pokles až v posledních dnech.

Začněte investovat ještě dnes nebo vyzkoušejte testovací účet zdarma

OTEVŘÍT ÚČET VYZKOUŠET TESTOVACÍ ÚČET Stáhnout mobilní aplikaci Stáhnout mobilní aplikaciJaká jsou očekávání trhu?

-

Očekává se, že celková inflace bude nadále klesat, ale pouze z 8,2 % na 8,0 % meziročně. Je třeba poznamenat, že celková inflace v USA se od března držela nad 8 %!

-

Na měsíční bázi se očekává, že celkový index spotřebitelských cen dosáhne 0,6 % m/m oproti předchozím 0,5 % m/m (což odráží nárůst cen pohonných hmot).

-

Jádrová inflace by měla zpomalit z 6,6 % na 6,5 % r/r.

-

Na meziměsíční bázi se očekává zvýšení jádrového CPI o 0,5 % m/m oproti předchozímu růstu o 0,6 % m/m.

Inflace je pro Fed klíčovým měřítkem

Nejnovější zpráva o zaměstnanosti v USA podpořila výhled dalšího zpřísňování politiky Fedu. Míra nezaměstnanosti se však začala zvyšovat v souladu s projekcemi centrální banky. To bylo pravděpodobně důvodem silného pohybu akciových indexů směrem vzhůru a oslabení USD v návaznosti na zveřejnění údajů. Dnes bude trh také hledat náznaky toho, zda kroky Fedu mají vliv na snížení inflace. Čtení, které bude v souladu s očekáváními nebo pod nimi, tak může poskytnout vzpruhu akciím, které by po smíšené výsledkové sezóně uvítaly další stimuly (nebo alespoň naději na další stimuly).

Na druhou stranu, pokud inflace nezpomalí, zejména jádrová míra, zvýší se šance na další zvýšení sazeb o 75 bb v prosinci. To by mohlo vést k impulsu směrem vzhůru na USDJPY.

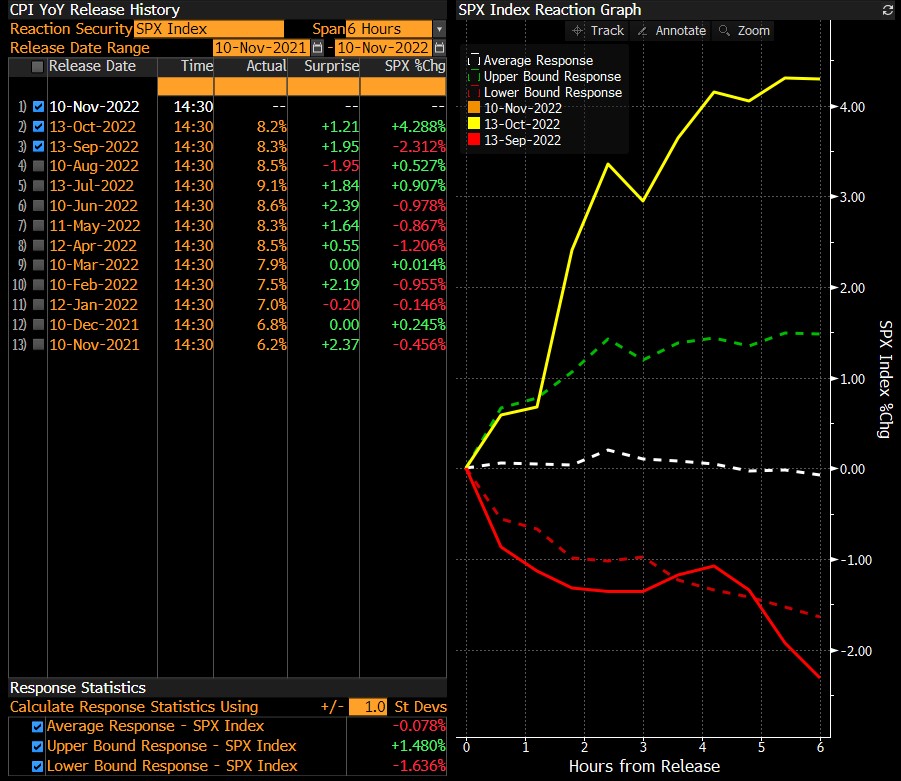

Jak je vidět, index S&P 500 zaznamenal poměrně silnou reakci na předchozí údaje o inflaci, zejména na poslední dva. Je třeba poznamenat, že hotovostní trhy se otevírají hodinu po zveřejnění. Bezprostřední reakce však bude patrná na trhu futures (US500). Bloomberg

Jak je vidět, index S&P 500 zaznamenal poměrně silnou reakci na předchozí údaje o inflaci, zejména na poslední dva. Je třeba poznamenat, že hotovostní trhy se otevírají hodinu po zveřejnění. Bezprostřední reakce však bude patrná na trhu futures (US500). Bloomberg

US500

US500 krátce klesl na nejnižší úroveň od listopadu 2020 po zveřejnění údajů o inflaci za září. Později se však trh začal zotavovat a odrazil se přes 10 %. Pokud budou dnešní zveřejněné údaje v souladu s očekáváním Fedu a ukáží, že opatření centrální banky mají efekt, mohlo by to znamenat, že na prosincovém zasedání bude oznámeno menší zvýšení sazeb. To zase omezí rally výnosů a dá šanci se nadechnout a podívat se k oblasti 4 000 bodů. Zdroj: xStation5

US500 krátce klesl na nejnižší úroveň od listopadu 2020 po zveřejnění údajů o inflaci za září. Později se však trh začal zotavovat a odrazil se přes 10 %. Pokud budou dnešní zveřejněné údaje v souladu s očekáváním Fedu a ukáží, že opatření centrální banky mají efekt, mohlo by to znamenat, že na prosincovém zasedání bude oznámeno menší zvýšení sazeb. To zase omezí rally výnosů a dá šanci se nadechnout a podívat se k oblasti 4 000 bodů. Zdroj: xStation5

USDJPY

USDJPY se obchoduje na důležitém technickém místě. Pokud americká inflace nezpomalí v souladu s očekáváním, pár může zahájit růstový impuls a podívat se k oblasti 150,00. Na druhou stranu prolomení pod oblast 145,00 v důsledku nižšího než očekávaného tisku inflace by páru poskytlo šanci na zahájení velké korekce směrem dolů s potenciálním cílem v oblasti 140,00. Zdroj: xStation5

USDJPY se obchoduje na důležitém technickém místě. Pokud americká inflace nezpomalí v souladu s očekáváním, pár může zahájit růstový impuls a podívat se k oblasti 150,00. Na druhou stranu prolomení pod oblast 145,00 v důsledku nižšího než očekávaného tisku inflace by páru poskytlo šanci na zahájení velké korekce směrem dolů s potenciálním cílem v oblasti 140,00. Zdroj: xStation5

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 74 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků. Investování je rizikové. Investujte zodpovědně. Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.