Umělá inteligence způsobuje euforii na trhu 🎢

Od začátku roku posílil index Nasdaq (US100) o více než 30 %, a to navzdory utažení měnové politiky ze strany Fedu a rekordně vysokým nákladům na financování. Trend umělé inteligence zahájil ChatGPT - pohání ho obrovské množství dat a získává na popularitě rekordním tempem. Právě v oblasti technologií umělé inteligence začaly finanční trhy rozpoznávat potenciál pro další technologický boom.

Které společnosti z něj mohou těžit? Vybrali jsme 8 společností, jejichž ocenění může do značné míry vyplývat z rostoucích spekulací kolem aplikací AI a reálného růstu tržeb díky této nové technologii.

Začněte investovat ještě dnes nebo vyzkoušejte testovací účet zdarma

Otevřít účet Vyzkoušet platformu Stáhnout mobilní aplikaci Stáhnout mobilní aplikaci

Při pohledu na kumulativní výnosy od roku 2020 se jako lídři mezi vybranými společnostmi s umělou inteligencí profilují společnosti Nvidia (NVDA.US) a Arista Networks (ANET.US). Ze srovnání rovněž vyplývá, že společnosti s malou kapitalizací v oblasti AI se v několikaletém časovém horizontu jeví jako nájezdníci. Od začátku roku 2023 však společnosti C3.ai, BigBear AI a Soundhound AI posílily o 260 %, 202 % a 132 %. Vysoce zadlužené společnosti mohou mít v náročném makroprostředí potíže s přístupem k financování a spalováním hotovosti.

Základní ukazatele P/E, P/S a P/B pro vybraných osm společností pracující s umělou inteligencí ukazují, že společnost Nvidia se obchoduje s výraznou prémií, přičemž její ocenění je téměř 40krát vyšší než její účetní hodnota.

Microsoft (MSFT.US), gigant dříve známý především prodejem softwaru Windows, soupeří se společností Google, protože obě firmy pracují na vytvoření optimální a co nejefektivnější generativní umělé inteligence. Microsoft je také významným akcionářem společnosti OpenAI (jejíž hodnotu odhaduje na 29 miliard dolarů), která poskytuje konkurenční řešení Googlu: prohlížeč a cloudové služby pro podniky.

- Microsoft bude inkasovat 75 % veškerých zisků OpenAI až do úplného vrácení své investice (10 miliard dolarů). Jakmile OpenAI dluh splatí, získá Microsoft ve společnosti obrovský podíl 49 %.

- Služby Microsoft365 společnosti Microsoft získávají širší možnosti související s umělou inteligencí. Prohlížeč Bing se staví do pozice největšího konkurenta současné dominance společnosti Google.

- Společnost generuje významnou část svých příjmů z prodeje softwaru (Windows) a hardwaru. Je také druhým největším poskytovatelem cloudových služeb na světě po AWS (Azure). Umělá inteligence může poskytnout významnou přidanou hodnotu k jejímu osvědčenému obchodnímu modelu.

Společnost Alphabet (GOOGL.US) zdokonaluje a navrhuje vlastní nástroje umělé inteligence a jazykové modely (laMDA). Má k dispozici celou infrastrukturu vlastních produktů a aplikací pro jejich aplikaci. Není tedy v tomto ohledu závislá na externích klientech. Většina jejích příjmů pochází z reklamy, takže její podnikání je do jisté míry závislé na ekonomickém klimatu.

- Společnost Google těží ze svého dominantního postavení na trhu s vyhledáváním (téměř 80% podíl na trhu) a z rostoucího Google Cloud.

- Alphabet (Google) je již řadu let společností, která ze všech velkých technologických společností vynakládá nejvíce prostředků na vývoj umělé inteligence.

- Google chce implementací AI do svého vyhledávače přispět k udržení své dominantní pozice ve stále náročnějším odvětví prohlížečů, kterému svědčí síťové efekty.

- Společnost zdokonaluje svého vlastního chatbota Barda. Jeho neúspěšná prezentace v 1. čtvrtletí roku 2023 vyvolala masivní výprodej akcií společnosti, ale akcie ztráty dohnaly a nejen to.

Mezi společnostmi zabývajícími se umělou inteligencí zaznamenala nejnižší meziroční růst tržeb společnost Nvidia (NVDA.US). Trh se však touto skutečností nezabýval, neboť společnost považuje za beneficienta "další kapitoly" býčího trhu.

Nvidia (NVDA.US) se díky euforii z umělé inteligence stala 5. největší společností v USA a 9. společností, která kdy překročila tržní kapitalizaci 1 bilion. Již v srpnu 2022 zahájila výrobu čipů pro datová centra (GPU), čímž předběhla konkurenci. To upevnilo její krátkodobý náskok a umožnilo jí uspokojit vznikající poptávku po umělé inteligenci jako první.

- V nejnovějších výsledcích za 1. čtvrtletí 2023 společnost Nvidia zvýšila svou prognózu pro aktuální čtvrtletí o 50 % a uvedla "prudce rostoucí poptávku" související s aplikacemi umělé inteligence. Těží z rostoucí poptávky a omezené globální nabídky GPU.

- Pro výsledky společnosti Nvidia jsou stále důležitější příjmy z datových center a trh vnímá AI jako rostoucí pozitivní páku pro podnikání společnosti. Nejnovější zpráva také ukázala zlepšení příjmů z her a automobilového průmyslu.

- Nvidia zvyšuje své výrobní kapacity, aby uspokojila poptávku, která převyšuje nabídku, a její čipy jsou známé jako jedny z nejvýkonnějších na světě. Společnost plánuje zahájit výrobu superpočítačů zaměřených na umělou inteligenci pro velké firmy.

Společnost Arista Networks (ANET.PL) navrhuje a prodává vysoce výkonné vícevrstvé síťové přepínače používané ve velkých datových centrech, cloud computingu a vysokofrekvenčním obchodování (HFT). Důležité je, že společnost nemá prakticky žádný dluh (krátkodobý 0, dlouhodobý 55,3 milionu USD) a tržní kapitalizace je téměř 20krát menší než u společnosti Nvidia.

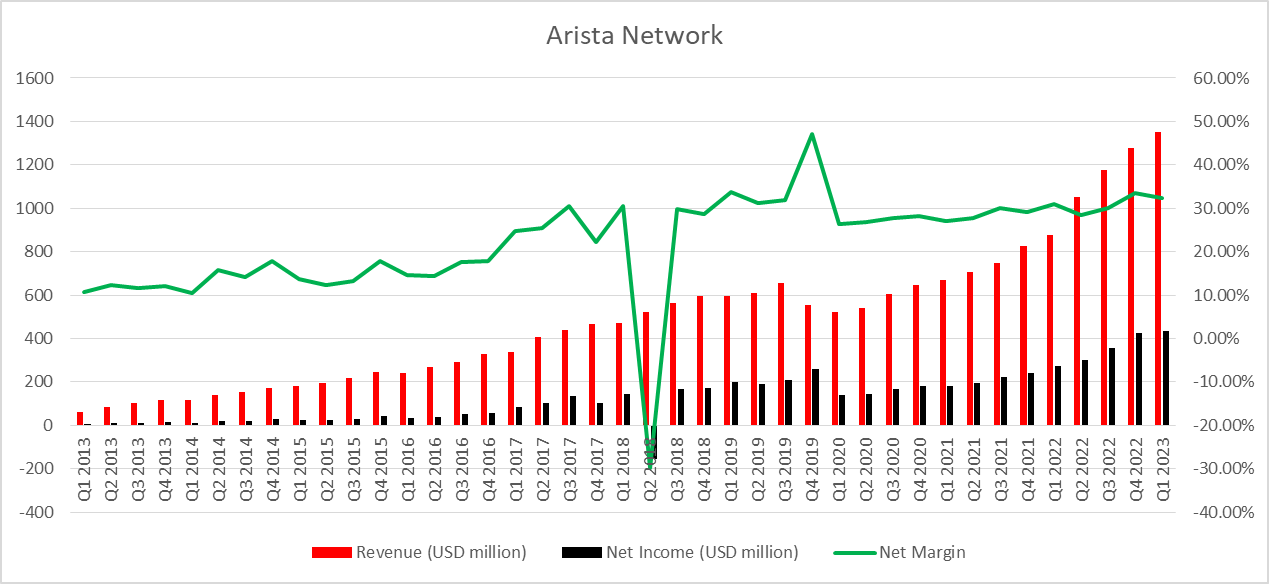

Tržby společnosti rostou téměř exponenciálně, stejně jako čistý zisk. Arista si udržuje marže nad 30 %. Nedávná reakce na finanční výsledky byla způsobena především mírně nižším meziročním růstem čistého zisku a mírně nižšími maržemi, ale růstové ukazatele společnosti zůstávají na více než uspokojivé úrovni. Zdroj: Bloomberg, XTB Research

Tržby společnosti rostou téměř exponenciálně, stejně jako čistý zisk. Arista si udržuje marže nad 30 %. Nedávná reakce na finanční výsledky byla způsobena především mírně nižším meziročním růstem čistého zisku a mírně nižšími maržemi, ale růstové ukazatele společnosti zůstávají na více než uspokojivé úrovni. Zdroj: Bloomberg, XTB Research

- Společnost Arista nemá továrny v Číně ani na Tchaj-wanu, které jsou v současnosti považovány za potenciálně geopoliticky rizikové oblasti. Její výrobní závody se nacházejí v USA, Kanadě, Indii a Malajsii.

- Kromě síťových přepínačů společnost poskytuje vlastní software, jako je AVA (systém kybernetické bezpečnosti a podpory rozhodování), EOS (cloudové rozhraní API a integrace s hlavními podnikovými aplikacemi) a CloudVision (automatizace pracovních postupů).

Vzhledem k ukazatelům EBITDA se Arista Networks velmi podobá největším technologickým společnostem. Podobně je na tom i Palantir, s tím rozdílem, že společnost měla v loňském roce záporný ukazatel EBITDA.

Vzhledem k ukazatelům EBITDA se Arista Networks velmi podobá největším technologickým společnostem. Podobně je na tom i Palantir, s tím rozdílem, že společnost měla v loňském roce záporný ukazatel EBITDA.

Společnost AMD (AMD.US) nasadila vysokou laťku a chce se stát významným hráčem na trhu s výpočetními zařízeními s umělou inteligencí a rozšířit svou nabídku integrovaných obvodů od Edge AI až po cloud. Navzdory dominantnímu postavení společnosti Nvidia a rostoucí konkurenci ze strany Intelu má AMD potřebné zdroje a konkurenční výhody, aby se stalo významným dodavatelem na tomto trhu.

- Společnost AMD má přibližně 30% podíl na trhu s procesory a o něco méně než 20% podíl na trhu s diskrétními grafickými procesory. Silné zastoupení společnosti AMD na trhu s čipy by mělo zajistit širokou expozici vůči růstu poptávky, který po čipech vytvoří umělá inteligence.

- Před více než rokem společnost AMD koupila vysoce specializovaného výrobce polovodičů Xilinx za 49 miliard USD. Současný potenciál společnosti Xilinx se zdá být v souvislosti s návrhem specializovaných produktů pro umělou inteligenci obrovský.

- Přímým konkurentem společnosti AMD je společnost Nvidia, která se rovněž specializuje na diskrétní grafické procesory a má přibližně 80% podíl na trhu.

Společnost Palantir (PLTR.US) se zaměřuje na analýzu velkých objemů dat a původně sloužila zpravodajským službám a ministerstvu obrany USA. Trh to vnímal jako důkaz kvality softwaru a nástrojů společnosti. Donedávna se ziskovost společnosti zdála být vzdálená. Díky poptávce po nástrojích umělé inteligence Palantir očekává, že v každém čtvrtletí letošního roku dosáhne ziskovosti. V roce 2021 zažily akcie společnosti Palantir euforii, která se v roce 2022 změnila ve výrazný pokles.

- Společnost Palantir se otevřela soukromým klientům a poskytuje služby společnostem z různých odvětví, včetně lékařských, finančních a průmyslových konglomerátů. Investoři vidí potenciál především v soukromém sektoru a široký zájem externích společností může být katalyzátorem budoucího růstu.

- Nástroje společnosti umožňují hloubkovou analýzu zpravodajských dat a moderní řízení armády na bázi umělé inteligence. Společnost Palantir označuje za nutnou revoluci v oblasti boje závěr z války na Ukrajině. Je přesvědčen, že poptávka ze strany vládních agentur a zpravodajských služeb bude rovněž pokračovat.

Společnost C3.ai (AI.US) se těší velkému zájmu spekulantů díky své nízké tržní kapitalizaci a smlouvám s významnými klienty, jako jsou Google, Amazon, Baker Hughes a ministerstvo obrany USA. Před svým vstupem na burzu v roce 2020 si společnost vyzkoušela působení v energetickém průmyslu a v oblasti internetu věcí (IoT) jako C3 Energy, respektive C3 IoT.

- Přestože C3.ai ve svých výsledcích za 1. čtvrtletí překonala odhady analytiků, zdá se, že obchodní růst, kterého dosáhla z hlediska příjmů a zisku, je ve srovnání s úrovní spekulativního zájmu poměrně skromný.

- Společnost může čelit značné výzvě v konkurenci s velkými technologickými firmami kvůli pokračujícímu spalování hotovosti (přibližně 800 milionů USD).

- Trh odhaduje, že společnost dosáhne ziskovosti kolem roku 2024. Šílenství kolem umělé inteligence zatím nevedlo k výraznému nárůstu jejích zisků a marží. Reálné kontrakty s velkými společnostmi však mohou nakonec pomoci generovat kladné peněžní toky, protože společnost v současné době upravuje svůj stávající obchodní model.

Společnost SoundHound (SOUN.US) vyvíjí nástroje pro rozpoznávání hlasu již 18 let a v současné době vidí příležitost ve vývoji konverzační umělé inteligence (Houndify, Voice AI).

- Vzhledem ke své technologii by společnost mohla být potenciálním cílem akvizice. Její tržby v 1. čtvrtletí 2023 meziročně vzrostly o 56 % při hrubé marži 71 % (oproti 59 % v 1. čtvrtletí 2022). Čtvrtletní ztráta EBITDA se mezičtvrtletně snížila o 21 % a meziročně o 13 %. Společnost zaznamenává výrazné finanční zlepšení, ale stále není zisková.

- Generální ředitel společnosti a veterán dot-com podniků Keyvan Mohajer zdůraznil "prudce rostoucí poptávku" po konverzační AI. O taková řešení by potenciálně mohly mít zájem společnosti, jako je Meta Platforms (META.US), která plánuje v širším měřítku implementovat "virtuální agenty" v metaverzu. Technologie společnosti SoundHound by mohla být užitečná i z hlediska regulace AI, konkrétně hlasové identifikace.

Euforie z umělé inteligence vedla analytiky ke zvýšení doporučení pro mnoho společností, které z tohoto trendu těží. I přes výraznou prémii ve vztahu k fundamentálnímu ocenění vidí Wall Street u společnosti Nvidia stále značný potenciál. Fond Oppenheimer naznačil rekordní prémii k současnému ocenění zvýšením cílové ceny pro Big Bear AI z 10 na 15 dolarů za akcii. Akcie společnosti v současnosti stojí 2 USD. Je třeba poznamenat, že žádné doporučení není synonymem pro dosažení předpokládané cílové ceny.

Společnost BigBear AI (BBAI.US) se zaměřuje na nástroje umělé inteligence především pro armádu, přičemž jejími největšími klienty jsou L3 Harris a americké letectvo. Na začátku ledna se katalyzátorem růstu stal kontrakt s americkým letectvem v hodnotě 900 milionů dolarů.

- Desetiletý kontrakt s US Air Force však nezaručuje příjmy ve výši 900 milionů dolarů; představuje horní hranici. O přesném rozsahu a hodnotě zakázek od BigBear AI rozhodne armáda. Při současné tržní kapitalizaci ve výši 300 milionů dolarů existují významné příležitosti vyplývající z těchto zakázek.

- Přestože společnost není zisková, trh pozitivně reaguje na nové zakázky z obranného průmyslu. Společnost BigBear AI podepsala v květnu smlouvu se společností L3Harris.

- Společnost bude dodávat pokročilé systémy umělé inteligence, které umožní autonomní provoz plavidel (ASV), dronů a dalších bezpilotních prostředků. Systém ASView společnosti L3Harris bude integrován s prediktivním viděním společnosti BigBear.ai s cílem zlepšit situační povědomí, identifikaci a průzkum bojiště.

Akcie Microsoftu (MSFT.US) díky euforii z umělé inteligence a zapojení do podnikání v oblasti OpenAI smazaly všechny poklesy z roku 2022 a testují nová historická maxima. Zdroj: xStation5.

Akcie Microsoftu (MSFT.US) díky euforii z umělé inteligence a zapojení do podnikání v oblasti OpenAI smazaly všechny poklesy z roku 2022 a testují nová historická maxima. Zdroj: xStation5.

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 69% účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků. Investování je rizikové. Investujte zodpovědně. Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.