S komoditami se obchoduje už od počátku ekonomiky a je jisté, že bude i nadále. Ceny komodit kolísají v závislosti na ekonomických podmínkách, cyklech, dostupné nabídce, předpovědi počasí a náladě investorů. Obchodování s komoditami probíhá již po tisíciletí a sahá až do doby, kdy ještě neexistovaly peníze. Tehdy je společnost používala jako hlavní měnu. Obchodníci museli cestovat tisíce kilometrů, aby mohli prodat nakoupené zboží. Obchodní flotily riskovaly přepravu po mořích plných pirátů a nepřátelských lodí. Dnes vypadá trh s komoditami zcela jinak, ale jeho role zůstává stejná.

Například ceny ropy ovlivňují náklady na dopravu po celém světě a problémy s dodávkami pšenice mohou vést k růstu cen potravin. Investování do komodit je pro investory zajímavé také proto, že komodity se často chovají inverzně k akciovým indexům. Někteří investoři mohou využívat komoditní futures kontrakty a zajišťovat nebo diverzifikovat svá portfolia prostřednictvím komoditních ETF nebo akcií vybraných společností z komoditního sektoru. Obchodníci naopak nejčastěji volí obchodování s komoditními CFD. Právě tomuto způsobu obchodování s komoditami se budeme věnovat v tomto článku. Od ropy a plynu přes drahé kovy až po ceny kakaa, kávy nebo pšenice. Chcete se o obchodování s komoditami dozvědět více? Doporučujeme Vám přečíst si článek.

Zdroj: XTB

Typy komodit

Komodity mohou být zajímavým doplňkem investičního portfolia. Pokud je poptávka v ekonomice stále vysoká a inflace roste, mohou právě komodity představovat jakousi pojistku proti ní. Například zlato může posilovat v dobách napětí na trhu, nejistoty nebo při vyhlídce na hospodářský pokles. Z tohoto důvodu je zlato označováno jako „bezpečný přístav”. Ceny průmyslových komodit rostou, když trhy zaznamenávají globální, ekonomický vývoj. Komodity lze zpravidla rozdělit do několika různých základních skupin.

Energetické komodity

Energetické komodity zahrnují ropu a plyn. Ropa je jednou z nejdůležitějších komodit na světě. Její cena závisí na celosvětové poptávce po ropě a na úrovni těžby největších světových producentů ropy. Během hospodářského rozmachu se mohou ceny ropy ustálit na mírně vyšších úrovních, přestože zvýšení obvykle kompenzuje vyšší produkce. Vyšší volatilita na trhu s ropou často nastává, když je narušen vztah mezi nabídkou a poptávkou. Plyn se používá jak pro energetické účely, tak pro průmyslové účely. Mnoho lidí ho popisuje jako střední zdroj energie mezi fosilními palivy a zelenou energií.

Drahé kovy

Drahé kovy, jako je zlato, stříbro, platina a palladium, přitahují pozornost investorů, kteří hledají stabilitu a zabezpečení svého bohatství. Zlato je považováno za „bezpečný přístav” v dobách ekonomické nejistoty. Omezené množství této komodity na Zemi přispívá k trvale vysoké ceně za unci. Stříbro má naproti tomu jiné využití – průmyslové. Platina a palladium se kromě své estetické hodnoty často používají v automobilovém průmyslu při výrobě katalyzátorů.

Zemědělské komodity

Zemědělské komodity zahrnují zemědělské produkty, jako jsou obiloviny (pšenice, kukuřice), rostlinné oleje, cukr, kakao, bavlna a mnoho dalších. Kromě poptávky a nabídky na světovém trhu jsou ceny těchto komodit často závislé na klimatických podmínkách. Investoři, kteří se zajímají o obchodování se zemědělskými komoditami, by měli sledovat nejnovější informace o počasí, předpovědi sklizně plodin a změny ve světové spotřebě. Omezená nabídka může zvýšit ceny. Dobrým příkladem je rallye cen kakaa v květnu 2023 – způsobená poklesem vývozu z Nigérie a Pobřeží slonoviny a stále silnou poptávkou ze strany dovozců.

Průmyslové komodity

Průmyslové komodity představují širokou škálu komodit používaných v průmyslové výrobě. Patří mezi ně měď, hliník, zinek, olovo, nikl, železo, ocel a mnoho dalších. Ceny těchto komodit často úzce souvisejí se stavem světové ekonomiky a celkovou poptávkou po průmyslových výrobcích. Vzhledem k tomu se jejich ceny často pohybují v souladu s hospodářskými cykly – dobrým příkladem je měď.

Co ovlivňuje ceny?

Ceny komodit podléhají mnoha faktorům, které mohou vést k jejich růstu nebo poklesu. Komoditní trhy jsou vysoce cyklické a pochopení těchto cyklů je klíčem k úspěšnému investování do komodit. Podívejme se na nejdůležitější faktory, které ovlivňují ceny.

Nabídka a poptávka

Hlavním faktorem ovlivňujícím komodity je vztah mezi nabídkou a poptávkou na trhu. Pokud je nabídka komodit omezená a poptávka se zvyšuje, ceny mají tendenci růst. Naopak přebytek nabídky oproti poptávce vede k poklesu cen. Dobrým příkladem je obrovský pokles cen ropy během krachu způsobeného pandemií Covid-19. Tehdy svět zažil rychlý hospodářský kolaps, který se okamžitě projevil v cenách ropy, průmyslových komoditách a zlatě. Pro identifikaci potenciálních investičních příležitostí se vyplatí sledovat situaci na trhu s komoditami z hlediska nabídky a poptávky.

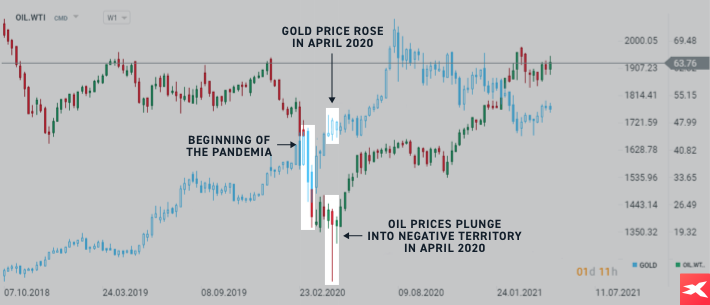

Poptávka po ropě prudce klesla již v březnu 2020, kdy pandemie začala. Pokles se prohloubil v dubnu 2020, kdy nadměrná nabídka ropy vedla k bezprecedentnímu propadu cen ropy a donutila cenu futures kontraktu na ropu West Texas Intermediate (WTI) klesnout z 18 dolarů za barel na přibližně -37 dolarů za barel. Pro srovnání, zlato (modrý graf) se v březnu 2020 spolu s dalšími komoditami také prudce propadlo. V dubnu 2020 se mu však podařilo znovu získat půdu pod nohama. To ukazuje, jak může být komoditní trh občas volatilní. Upozorňujeme, že prezentované údaje se týkají údajů o výkonnosti v minulosti a nejsou tak spolehlivým ukazatelem budoucí výkonnosti. Zdroj: xStation5

Povětrnostní podmínky a náklady na těžbu

Zejména zemní plyn a zemědělské komodity jsou náchylné na povětrnostní podmínky. Například předpovědi nízkých teplot nebo tuhé zimy mohou podpořit vyšší ceny plynu, protože trh bude očekávat vyšší poptávku na vytápění. Mírné počasí může naopak snížit poptávku a snížit tak ceny.

Nepříznivé povětrnostní jevy, jako jsou sucha, záplavy, hurikány nebo krupobití, mohou negativně ovlivnit úrodu a zvýšit cenu zemědělských komodit. Především obchodníci sledující trh v krátkodobém horizontu by měli pravidelně sledovat předpovědi počasí a monitorovat situaci na zemědělském trhu. Důležitými ukazateli pro trh s komoditami mohou být také náklady na těžbu, přepravu, skladování a hranice rentability produkce.

Politika centrálních bank a geopolitika

Měnová rozhodnutí na úrovni centrální banky mohou mít na ceny významný vliv. Obvykle však působí s časovým zpožděním. Nejdůležitější centrální bankou, jejíž rozhodnutí ovlivňují světovou ekonomiku, je americký Fed (Federální rezervní systém).

Například při příliš vysoké inflaci Fed zvyšuje úrokové sazby, aby snížil spotřebitelskou poptávku. Investoři pak vyhodnocují pravděpodobnost zpomalení ekonomiky. Zvýšení šance na recesi zpravidla neprospívá ropě a průmyslovým komoditám. Může však být příznivé pro ceny zlata.

Změny úrokových sazeb, politiky centrální banky, balíčky ekonomických stimulů nebo zavádění nových regulací. To vše nepřímo ovlivňuje komodity. Kromě toho mohou mít významný vliv i politické konflikty, obchodní války a další geopolitické události. Skvělým příkladem jsou obchodní embarga vůči Rusku. Po vypuknutí války na Ukrajině přestal v roce 2022 do Evropy proudit ruský plyn. Vyhlídka na omezené dodávky tehdy hnala ceny ropy směrem nahoru.

Síla měn

Hodnoty měn mají přímý vliv na ceny komodit. Pokud hodnota měny země, která vyváží komodity, klesá vůči ostatním měnám, mohou ceny komodit z této země vzrůst, protože se pro zahraniční kupce stanou levnějšími. Investoři musí sledovat směnné kurzy měn, zejména amerického dolaru (USD). Posilující dolar často podporuje vyvíjení tlaku na pokles cen komodit. Důležitými ukazateli mohou být také měny spojené se zeměmi, které jsou silně závislé na vývozu a těžbě komodit, jako je norská koruna (NOK) nebo australský dolar (AUD). Pamatujte, že toto jsou jen některé z mnoha faktorů, které ovlivňují ceny komodit.

Globální ekonomický růst

Ceny většiny komodit jsou do značné míry závislé na stavu světové ekonomiky. Pokud trhy vnímají okolnosti příznivé pro zlepšení světového obchodu, mohou růst i ceny komodit. Na druhé straně vyhlídka na krizi nebo zpomalení ekonomiky vytváří tlak na jejich pokles. Důvodem je samozřejmě předpokládaná nižší poptávka. Například ceny mědi mohou být silně korelovány s ekonomickými cykly kvůli jejich průmyslovému využití.

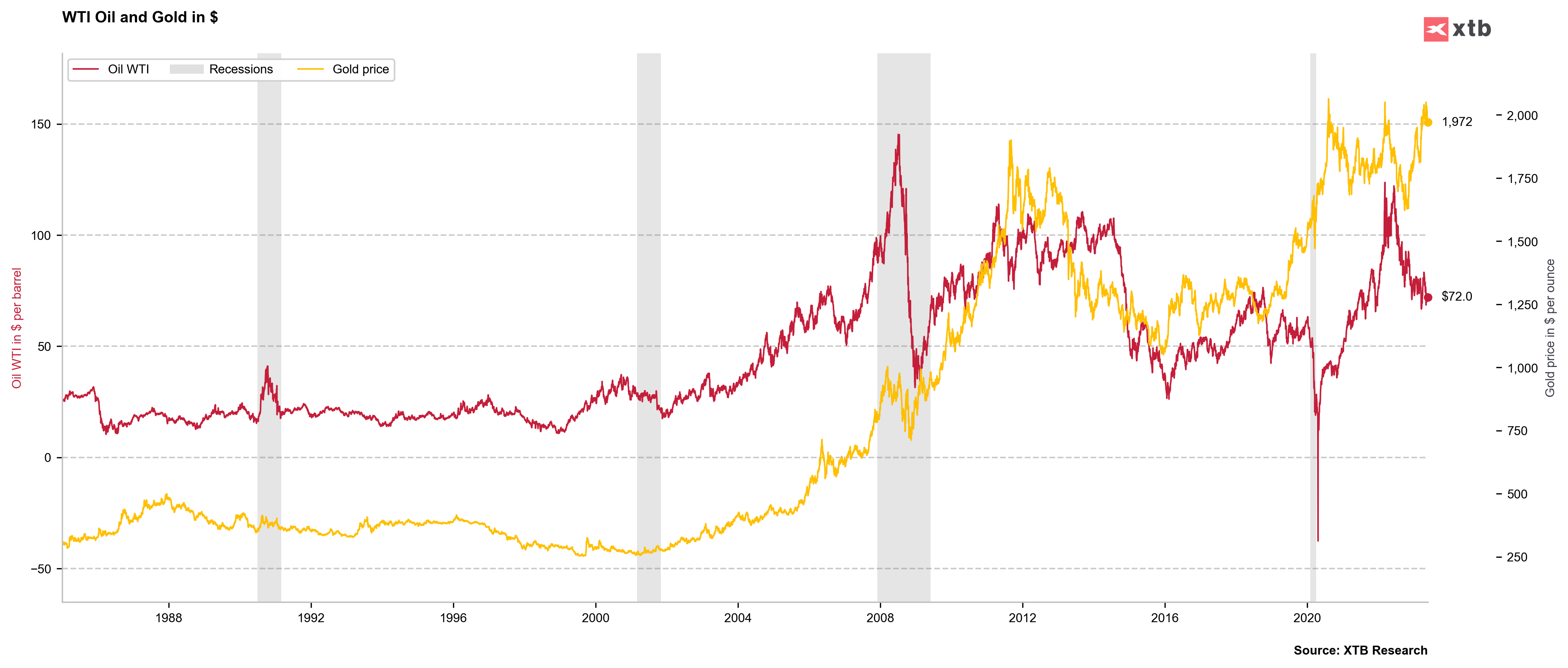

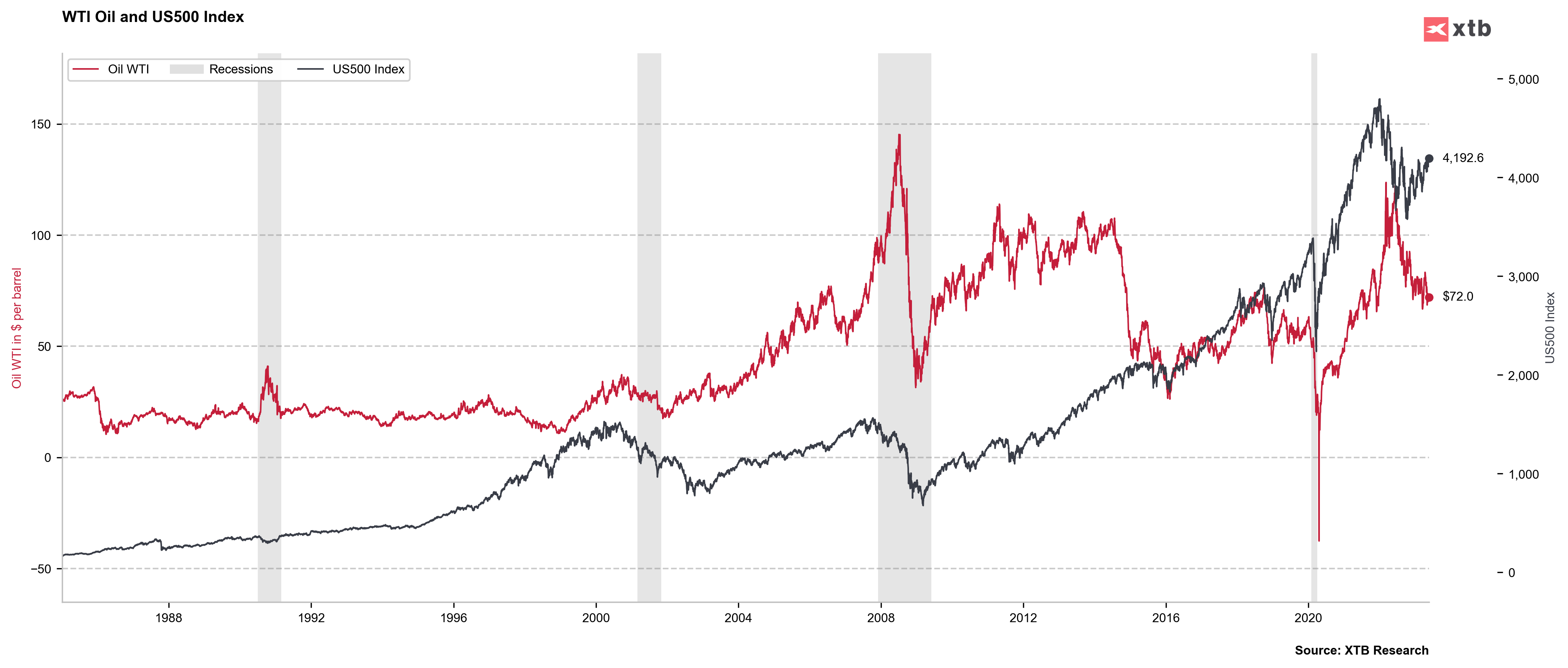

Porovnáme-li historické pohyby cen indexu S&P500 a americké ropy WTI, zjistíme, že ceny ropy jsou výrazně závislé na ekonomické prosperitě. Silná ekonomika rovněž přeje akciovému trhu. Během recese (šedé sloupce) měly ceny ropy tendenci klesat společně s cenami akcií. Zdroj: XTB Research

Strategie pro obchodování s komoditami

Komoditní obchodníci používají různé strategie, které jsou specifické jak pro krátkodobé obchodníky, tak pro dlouhodobé investory. Důsledné provádění zamýšlené strategie může pomoci optimalizovat výkonnost a řídit riziko. Je třeba mít na paměti, že každá strategie obchodování s komoditami má své vlastní jedinečné charakteristiky a vyžaduje řádnou analýzu. Rovněž není zárukou zisku z investice. Investoři by měli sledovat aktuální události a informace týkající se komoditního trhu.

Strategie Trend Swing

Tato strategie zahrnuje identifikaci a využití dlouhodobých trendů na trhu komodit. Investoři, kteří se chtějí pohybovat v souladu s trendem, se snaží identifikovat komodity, které se nacházejí v pokračujícím vzestupném nebo sestupném trendu, a podle nich se rozhodují o investicích. Při identifikaci trendů a přijímání vhodných rozhodnutí může pomoci použití technické analýzy, jako jsou trendové čáry, trendové indikátory nebo charakteristické cenové formace.

Pokud se podíváme na ceny ropy WTI a zlata, zjistíme, že drahý kov si od roku 1980 během několika recesí v USA vedl stabilněji než ropa (šedé sloupce). Vždy mějte na paměti, že obchodování s futures kontrakty je rizikové a jakékoli minulé výsledky se nemusí v budoucnu dostavit. Source: XTB Research

Kontrariánství

Zpravidla to znamená otevírání pozic a obchodování s komoditami v protisměru. Kontrariánství charakterizuje investory a obchodníky, kteří svou strategii zakládají na hře "proti davu". Přestože je téměř nemožné předpovědět cenové dno nebo vrchol, může riziková proticyklická strategie poskytnout výhodu trpělivým investorům a agresivním obchodníkům. Například když celý trh hovoří o recesi, mohou investoři jednající proticyklicky nakupovat akcie komoditních společností a otevírat nákupní pozice na futures kontrakty. Na druhou stranu, když je trh ve fázi euforie - kontrariáni mohou prodávat akcie, které vlastní. A využít krátký prodej – možnost otevírat pozice při poklesu cen. Kontrariánská strategie rozhodně není pro každého investora do komodit a může být velmi riskantní, protože ve skutečnosti nikdo neví, kdy se trh obrátí v trendu.

Sezónnost

Komodity často podléhají sezónnímu zvyšování nebo snižování cen. Nejen kvůli hospodářským cyklům, ale i kvůli dalším faktorům. Mohou to být otázky související s obdobím sklizně, poptávkou po energiích nebo obdobím spotřeby. Například ceny zemního plynu mohou růst v období zvýšené poptávky po energii. Takovým obdobím je zimní období. Pokles může začít sezónně s předpovědí nižší poptávky po vytápění. Zemědělské ceny často rostou před obdobím sklizně. Investoři mohou využít těchto sezónních vzorců tím, že analyzují historické údaje o cenách a hledají opakující se vzorce.

Spread strategie

Spready jsou rozdíly v cenách mezi různými komoditními kontrakty. Obchodníci mohou analyzovat a porovnávat ceny různých komoditních kontraktů a rozhodovat se na základě cenových rozdílů. Investor se například může rozhodnout, že nakoupí jeden kontrakt komodity s nižší cenou a současně prodá nakrátko kontrakt jiné komodity s vyšší cenou. V očekávání, že se cenový rozdíl mezi surovinami sníží nebo zvýší.

Budoucí trendy

Analýza potenciálu budoucích trendů na trhu je pro investory do komodit nesmírně důležitá. Porozumění nadcházejícím trendům vám umožní přijímat správná investiční rozhodnutí a může vám pomoci dosáhnout dlouhodobého investičního úspěchu. Důležitým aspektem analýzy budoucích trendů na komoditním trhu je zohlednění měnícího se prostředí a přizpůsobivosti. V dnešní době má na ceny a nabídku komodit velký vliv ekonomická, geopolitická a environmentální volatilita.

Obchodováním s futures kontrakty mohou investoři vyjádřit svůj názor na cenové vyhlídky nejen prostřednictvím nákupních transakcí. Ale také prostřednictvím krátkých prodejů, tedy sázek na pokles cen komodit. Při analýze budoucího vývoje na komoditním trhu je třeba vzít v úvahu několik klíčových faktorů.

Vývoj technologií

Technologický vývoj může ovlivnit účinnost těžby, zpracování a využití surovin. Investice do nových technologií, jako je robotika, umělá inteligence nebo Internet of Things (IoT), mohou ovlivnit způsob využívání surovin v různých průmyslových odvětvích. A na rozsah jejich využití.

Zeměpis a geopolitika

Některé oblasti světa jsou bohaté na určité suroviny, což může ovlivnit jejich cenu a dostupnost. Trh se surovinami mohou ovlivnit také měnící se mezinárodní vztahy a obchodní politika.

Ekologie

Dalším důležitým faktorem je udržitelnost a péče o životní prostředí. Rostoucí povědomí o životním prostředí a zvyšující se ekologické předpisy mají vliv na způsob těžby a výběru surovin. Společnosti musí tyto faktory zahrnout do svých strategií a investovat do ekologičtějších řešení.

Nadcházející trendy na trhu se surovinami budou také ovlivněny měnícími se preferencemi spotřebitelů. Z dlouhodobého hlediska může povědomí o ekologických, etických a sociálně odpovědných výrobcích vést ke zvýšené poptávce po obnovitelných zdrojích energie nebo surovinách s nízkou uhlíkovou stopou.

Chcete investovat do ekologických firem? Zjistěte více v našem článku: Zelené investice – jak investovat do zelenější budoucnosti?

Řízení rizik

Obchodování s komoditami je spojeno s rizikem, zejména u futures kontraktů s pákovým efektem. Ceny komodit každý den kolísají z různých důvodů, jako jsou změny nabídky a poptávky, povětrnostní podmínky, měnová politika, sentiment a mnoho dalších vnějších faktorů. Ceny surovin mohou být ovlivněny také ozbrojenými konflikty nebo obchodními embargy, které narušují vztah nabídky a poptávky.

Klíčovým prvkem obchodování s komoditami je pochopení rizika a správné řízení kapitálu. Nepředvídatelné náhodné události mají významný dopad na globální finanční trhy. Často se ukáže, že nejpravděpodobnější scénáře nejsou těmi, které se nakonec naplní. Proto je důležité používat defenzivní příkazy a držet se některých základních pravidel.

Investiční rozpočet a velikost pozice

Prvním krokem při řízení kapitálu je sestavení vhodného investičního rozpočtu. Investor by si měl určit, kolik peněz je ochoten investovat do obchodování s komoditami a jakou část svého portfolia chce na tyto obchody alokovat. Je důležité, aby tento rozpočet byl realistický a přizpůsobený individuálním finančním možnostem. Neměli byste investovat více, než jste schopni ztratit. Také vědomě řídit velikost pozic ve svém portfoliu.

Obranné příkazy

Společnost XTB si uvědomuje, jak důležitá je pro obchodníky a investory správa otevřených pozic. Ne všichni investoři a obchodníci sledují grafy a informace každý den celé hodiny. Komodity mohou prudce reagovat na data, zprávy ze světa nebo jakékoli náhodné události, které mohou ovlivnit ceny. Na pomoc přicházejí defenzivní příkazy, které mohou ochránit zisk a omezit potenciální ztráty.

Defenzivní příkazy, jako jsou stop loss, take profit nebo trailing stop loss, pomáhají nejen aplikovat stanovenou strategii. Mohou být důležitým nástrojem řízení rizik při obchodování s komoditními CFD.

Více o defenzivních nástrojích

Investoři na akciovém trhu a ETF mohou používat čekající příkazy jako sell stop, buy stop, sell limit a buy limit. Ve vzdělávací platformě XTB se každý investor může dozvědět podrobnosti o každém z těchto příkazů.

Více o čekajících objednávkách

Diverzifikace

Diverzifikace znamená šikovné vyhledávání aktiv, která nejsou vzájemně korelovaná, a rozložení investic mezi různé komodity a finanční nástroje. Jejím hlavním účelem je snížit riziko a volatilitu portfolia. Například případný pokles cen mědi může snížit expozici vůči ETF, který poskytuje expozici vůči zlatu. Cílem diverzifikace je také snížit riziko spojené s kolísáním hodnoty jednotlivých komodit. Pokud hodnota jedné komodity klesne, může mít investor k dispozici jiné ziskové investice, které ztráty vyrovnají. Jednou z výhod může být také možnost překonání výkonnosti, když se různým komoditám daří dobře, a to v různých obdobích.

- Investování do různých komodit a trhů snižuje riziko spojené s jednou konkrétní komoditou. Pokud například cena ropy klesne, může investor držet jiné komodity, které mu budou i nadále přinášet výnosy.

- Diverzifikace portfolia může investorovi přinést nové příležitosti. Díky různým investicím může investor využít výhod různých tržních trendů a cyklů.

- Diverzifikace může pomoci snížit volatilitu celého portfolia a v důsledku toho působit jako pojistka proti výskytu maržových výzev. Pokud jedna komodita ztratí na hodnotě, ostatní investice mohou ztráty kompenzovat. V konečném důsledku vede správná diverzifikace ke stabilnějšímu portfoliu.

Ne každý diverzifikuje své portfolio s argumentem, že diverzifikace může výrazně snížit dopad „vítězných pozic“. Diverzifikace má také specifická rizika a nemusí vždy přinést očekávané výsledky. Investor se může setkat se situací, kdy většina investic nepřináší uspokojivé výnosy.

Složitější řízení

Mnoho různých investic vyžaduje větší pozornost a sledování. Investor musí mít přehled o aktuálních trendech a událostech na různých trzích. To může být časově náročné a vyžaduje to větší nasazení.

Obchodování s CFD na komodity u XTB

Skladování fyzických komodit je obtížné a většinou nemožné. Pro drobné investory je to prakticky nemožné. Klienti XTB mohou uvažovat o expozici vůči komoditám různými způsoby, mimo jiné prostřednictvím CFD.

Long / Short

CFD umožňují investorům obchodovat jak s poklesem, tak s růstem cen. Díky tomu je obchodování s komoditami flexibilnější. Pokud investor očekává, že cena určité komodity, například ropy, poroste, může otevřít pozici BUY (dlouhá). Tato pozice pak přinese zisk, když cena vzroste. Na druhé straně, pokud investor očekává pokles ceny, může otevřít pozici SELL (krátká). V takové situaci zaznamená zisk, když cena podle jeho předpovědi klesne. Sázka na pokles ceny se nazývá krátký prodej.

Komodity na platformě XTB (obchodování s CFD)

Zemědělství: SUGAR, COFFEE, CORN, COCOA, SOYBEAN, SOYOIL, COTTON, WHEAT

Energie: OIL, OIL.WTI, NATGAS, GASOLINE, LSGASOIL

Průmyslové: COPPER, ALUMINIUM, ZINC, NICKEL

Drahé kovy: GOLD, SILVER, PLATINUM, PALLADIUM

Hospodářská zvířata: CATTLE, LEANHOGS

Jednou z alternativ k „obtížné“ fyzické expozici na komoditním trhu jsou rozdílové smlouvy (CFD – „contracts for difference“). Při obchodování s CFD závisí výkonnost obchodníka na směru obchodu (NÁKUP, PRODEJ) a na rozdílu mezi počáteční a konečnou cenou pozice. Tyto nástroje mohou pomoci diverzifikovat investiční portfolio. Vyznačují se tím, že:

- Možnost obchodovat jak při růstu, tak při poklesu ceny

- Defenzivní příkazy (stop loss a take profit, stejně jako trailing stop loss)

- Nízké obchodní náklady

- Pákový efekt

- Vysoká volatilita hodnot pozic

- Vysoké investiční riziko

- Vysoká likvidita

- Vypořádání v reálném čase (T+0)

- Investor se nestává vlastníkem suroviny, pouze kontraktu

- Žádné náklady spojené se skladováním surovin

Obchodování s CFD

Při obchodování s nástroji CFD obchodníci nenakupují skutečné komodity. Obchodují s derivátovým nástrojem – smlouvou o cenovém rozdílu. Obchodování s komoditními CFD nevypadá úplně stejně jako obchodování s nepákovými akciemi nebo ETF. Především kvůli pákovému efektu.

Finanční páka umožňuje otevřít větší pozice s malým procentem jejich hodnoty prostřednictvím tzv. marže, tzv. Na druhou stranu je pákový efekt spojen s vysokým investičním rizikem a volatilitou. To může vést k automatickému uzavření pozice prostřednictvím obranného mechanismu "Stop Out", pokud ztráta na účtu roste. Než se investor rozhodne obchodovat s CFD, je velmi důležité, aby dobře rozuměl tomu, jak deriváty fungují.

V závislosti na zvolené komoditě se liší hodnota 1 lotu, tj. základní objemová jednotka pozice. U GOLD je tedy 1 lot cenou 100 uncí, u OIL je to cena 1000 barelů, u SILVER 5000 uncí atd. Informace o hodnotě 1 lotu najdou obchodníci přímo v investiční platformě XTB. Díky minimálnímu příkazu 0,01 lotu může každý investor přizpůsobit velikost pozice svým investičním možnostem.

Například:

- Pokud je pákový efekt 1:20, marže se rovná 5 % hodnoty kontraktu.

- K otevření pozice s hodnotou kontraktu 2 000 USD tak může investor použít pouze 100 USD.

- Velikost pozice se měří v lotech

- Minimální velikost objednávky je 0,01 lotu (tzv. "mikrolot)

- Pákový efekt zvyšuje potenciální zisky i ztrát

- Defenzivní příkazy mohou zajistit pozici a pomoci řídit riziko.

Více informací o obchodování s CFD si můžete přečíst zde: https://www.xtb.com/cz/vzdelavani/co-je-to-obchodovani-cfd

Vyzkoušejte si investování u XTB a otevřete si testovací účet. Platforma XTB je k dispozici ve verzi pro stolní počítače, webová platforma a aplikace (iOS, Android).

Další možnosti investování do komodit

Při investování u XTB mají investoři k dispozici mimo CFD i několik stovek akcií a desítky komoditních fondů ETF, které nabízejí přímou nebo nepřímou expozici na komoditním trhu.

Akcie: Exxon Mobil (XOM.US), Chevron (CVX.US), BP (BP.UK), Shell (SHELL.NL), Occidental Petroleum (OXY.US), Rio Tinto (RIO.UK), BHP Billiton (BHP.US), Vale (VALE.US), Freeport McMoran (FCX.US), Glencore, Newmont (NEM.US), Anglogold Ashanti (AU.US), Barrick Gold (GOLD.US).

ETF: iShares Physical Gold (IGLN.UK), iShares Physical Silver (ISLN.UK), Deutsche Boerse Commodities Gmbh ETC (4GLD.DE), iShares Commodity Diversified Swap (ICOM.UK), ETF WTI Crude Oil (OD7F.DE), iShares Oil & Gas Exploration & Production (IOGP.UK), iShares Stoxx 600 Oil & Gas (SXEPEX.UK), ETFS Natural Gas (NGAS.UK), SPDR S&P Oil & Gas Exploration (XOP.US), ETF Industrial Metals (AIGI.UK), ETF Dow Jones Industrial Average UCITS ETF (CIND.UK), SPDR Industrial Average Trust (DIA.US).

Některé akcie a ETF jsou zároveň k dispozici jako rozdílové smlouvy (CFD).

FAQ

Neexistuje žádná komodita, která by byla všeobecně uznávána jako nejlepší investice ve srovnání s ostatními. Předpovídání budoucích cen je složitý proces. Rovněž prvek jisté náhody má významný vliv na trh a chování obchodníků. Pro obchodníky na komoditním trhu může být zásadní pravidelná a hloubková analýza aktuální situace na trhu včetně pravděpodobnosti recese nebo potenciálních faktorů souvisejících s nabídkou. Komoditní trh je obrovský, takže je téměř nemožné analyzovat informace o každém z nich. Někteří investoři se specializují na obchodování pouze s vybranými komoditami. Může jít například o ropu, plyn nebo pšenici. Investoři si spíše vybírají komoditní akcie a ETF.

Chcete-li začít obchodovat s komoditami u XTB, musíte si nejprve otevřít bezplatný reálný účet a projít ověřovacím procesem. Po jeho úspěšném dokončení má investor možnost obchodovat s CFD a investovat do komodit prostřednictvím akcií a ETF.

Začínající investoři by se měli seznámit nejen s možnostmi, ale především s riziky spojenými s investováním na finančních trzích. Nástroje CFD jsou obzvláště rizikové a vyžadují obeznámenost s jejich fungováním. Základní informace o obchodování s CFD a finančních trzích najdete na vzdělávací platformě XTB: https://www.xtb.com/cz/vzdelavani

Největším rizikem pro komoditní trh je období, kdy ekonomika oslabuje; může jít o recesi, stagflaci nebo hospodářskou depresi. V takovém období klesají ceny zejména energetických komodit, jako je ropa nebo zemní plyn, a průmyslových komodit, jako je měď, hliník nebo zinek. V prostředí recese mohou naopak drahé kovy – především zlato – získávat na hodnotě. Je však třeba vzít v úvahu, že budoucnost je neznámá, a přestože investoři při svých analýzách vycházejí z budoucnosti, určité situace se nemusí nutně opakovat. Klíčem k cenám je nakonec vztah mezi nabídkou a poptávkou.

Obchodníci na CFD instrumentech mohou zaujmout tzv. krátkou pozici na ceny vybraných komodit, jako je ropa, měď, zlato, stříbro a mnoho dalších. Pak zaznamenávají zisky při poklesu cen a ztráty při jejich růstu. Nezapomeňte však, že obchodování s nástroji CFD je velmi rizikové a může vést k vážným ztrátám.

Komodity mohou být dobrou investicí a přinést investorům výnosy. Akcie a ETF mohou pomoci diverzifikovat portfolio. Analýza komoditního trhu zároveň vyžaduje znalosti a povědomí o rizicích. Pamatujte na sezónnost a cykličnost komoditního trhu a na klíčové faktory, které ovlivňují ceny.

Samozřejmě je to možné, ale vždy pamatujte na investiční rizika. Obchodování je určeno investorům, kteří si uvědomují nejen příležitosti, ale i rizika, která jsou s předpovídáním cen spojena. Ve vzdělávací platformě XTB najdete články a videa, které vyvrátí řadu vašich pochybností a zodpoví některé vaše otázky, např. https://www.xtb.com/cz/vzdelavani/cfd-definice-pojmu

Obchodování s Uranem – Jak investovat do akcií uranu?

Jak investovat do vepřových půlek? Obchodování Lean Hogs CFD

Obchodování s dobytkem – Jak investovat do dobytka?

Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.