غدًا، في 13 أكتوبر، ستفتتح أرباح البنوك الأمريكية الكبرى موسم أرباح الربع الثالث (الربع المالي الأول من عام 2024) للشركات الأمريكية. وسيقدم جي بي مورغان (JPM.US)، وويلز فارجو (WFC.US) وسيتي جروب (C.US) النتائج قبل افتتاح السوق. ما الذي يمكن توقعه من الصناعة المصرفية وما الذي سيهتم به المحللون؟

- يتوقع المستثمرون أن تثبت البنوك الكبرى أنها "المستفيدة" من الوضع الأضعف للمقرضين الإقليميين، الذين يعانون من تدفقات العملاء إلى الخارج والخسائر على السندات والعقارات التجارية.

- يرى السوق أن بنك جيه بي مورجان على وجه الخصوص (نسبة CET1 13.8%) هو الفائز الرئيسي، ومن المتوقع أن يكون أداء Wells Fargo وCitigroup أضعف بشكل ملحوظ. سنعرف الأسبوع المقبل أرباح بنك أوف أمريكا، وجولدمان ساكس (كلاهما في 17 أكتوبر) ومورجان ستانلي (في 18 أكتوبر).

- لا يتوقع محللو جيه بي مورجان حدوث تدفقات للودائع إلى الخارج أو مشاكل في السيولة لدى البنوك الكبرى. وأشاروا إلى أنه حتى في شهري مارس/آذار وأبريل/نيسان 2023، لم تشهد البنوك الكبرى في الولايات المتحدة تدفقات خارجة، وعلى عكس توقعات بعض المحللين، سجلت نمواً في الودائع - مما أدى إلى زيادة السيولة التي توفر فرص عمل جديدة؛

- إن ارتفاع أسعار الفائدة وتدفقات الودائع إلى الخارج من البنوك الصغيرة إلى الكبيرة "الأكثر أمانًا" ذات الاقتصاد الذي لا يزال قوياً قد تفضل أداء أفضل 5 بنوك أمريكية - على الرغم من أن المخاطر والتحديات الخطيرة واضحة في الأفق

- تتنافس البنوك مع بعضها البعض من خلال تقديم أسعار فائدة أعلى للمودعين - كما أنها تكافح مع صناديق سوق المال، التي بدأت في دفع ما يصل إلى أكثر من 5.5٪ للأفراد والشركات التي ترغب في استثمار رأس المال بشكل سلبي. يبدو أن قطاع البنوك الإقليمية يواجه وضعًا إشكاليًا بشكل خاص وسيواجه صعوبة بالغة في التنافس مع أكبر المؤسسات. سيبدأ موسم البنوك الإقليمية مع شركة US Bancorp القابضة، في 18 أكتوبر قبل افتتاح الجلسة.

الاقتصاد لا يزال قويا - ولكن المخاطر لا تزال قائمة

بعد انهيار ثلاثة بنوك متوسطة الحجم في ربيع عام 2023، اطمأنت السوق إلى أن أكبر المؤسسات الأمريكية من المرجح أن تجتاز الأزمة بأقدام جافة وتضع نفسها في وضع جيد للاستفادة من القوة المستمرة (التي لا تزال) للولايات المتحدة. الاقتصاد وارتفاع أسعار الفائدة، مما يؤثر بشكل إيجابي على دخل الفوائد. ومن ناحية أخرى، يجب أن تواجه المزيد من المنافسة وأن تقدم للمودعين أسعار فائدة أعلى على الودائع. علاوة على ذلك، قد ينخفض نشاط الائتمان الاستهلاكي (والطلب) في عام 2024 عندما يتباطأ الاقتصاد في بيئة ائتمانية باهظة الثمن. ويتوقع محللو بيمكو أن يضعف النمو في الاقتصاد الأمريكي في نهاية هذا العام و"يحوم" بين الركود والركود الضحل في عام 2024.

لا شك أن التحديات كبيرة، ولكن على النقيض من صغار المقرضين، تستطيع المؤسسات الأكبر حجماً أن تعتمد على المزيد من المساعدة من بنك الاحتياطي الفيدرالي والحصول على الأموال من نافذة الإقراض. وعلى المنوال نفسه، لا ترى وول ستريت فرصة كبيرة فيما بينها لتجسيد المخاطر النظامية المرتبطة بالخسائر المتزايدة على السندات أو العقارات التجارية (التي تتعرض لها البنوك الإقليمية بشكل أكبر نسبياً وربما الأكثر خطورة). وبالإضافة إلى ذلك، يتوقع المستثمرون تدفق رؤوس الأموال إلى أكبر البنوك - هرباً من المقرضين الإقليميين الصغار "غير المستقرين".

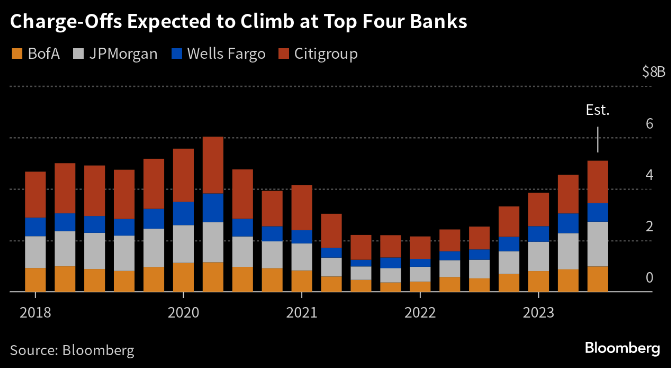

ويعني ارتفاع أسعار الفائدة أيضًا زيادة خطر الإفلاس والتخلف عن سداد القروض وفقًا لبيانات بلومبرج، وتواجه أكبر البنوك الأمريكية احتمال حدوث أعلى عمليات شطب لـ "القروض المعدومة" منذ الربع الثاني من عام 2020. مخصصات خسائر القروض المتوقعة في الربع الثالث على الأكبر ستصل البنوك الأمريكية وفقًا للمحللين إلى 5.3 مليار دولار (ما يقرب من 100٪ زيادة على أساس سنوي) - ومع ذلك، لا تزال هذه المستويات غير مرتفعة تاريخيًا. المصدر: بلومبرج فاينانس إل بي

مع تزايد حالة عدم اليقين بشأن الاتجاه المستقبلي للاقتصاد وقوة المستهلكين على المدى المتوسط قد تتعرض للضغط، تعمل شركات ويلز فارجو وسيتي وجي بي مورجان على زيادة "أموال الأيام العصيبة". المصدر: رويترز، مانيا سايني

جي بي مورغان (JPM.US)

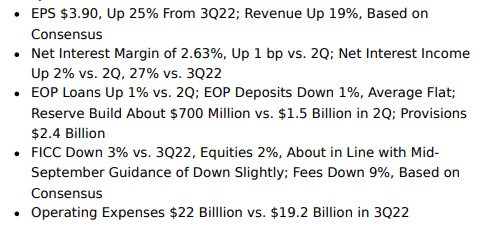

أشار محللو مؤشر KBW مؤخرًا إلى أن سهم جيه بي مورجان يمكن أن يتصرف بشكل أفضل بسبب الحصة السوقية المتنامية للعملاق المصرفي، وارتفاع أحجام الودائع وأحجامها، والتحسن العام في صافي الأرباح في عام 2023. وتشير بيانات بلومبرج إلى أنه من المرجح أن يشهد البنك أقوى أداء. معدل النمو بين البنوك الاستثمارية الأمريكية. ومن المتوقع أن تنمو مخصصات خسائر القروض بنسبة 16% على أساس سنوي. إن الزيادة في محفظة قروض البنك بشكل غير مباشر الناتجة أيضًا عن الاستحواذ على بنك First Republic الفاشل يمكن أن تترجم إلى أرباح إضافية من ارتفاع أسعار الفائدة.

- الإيرادات المقدرة: 39.55 مليار دولار (نمو بنسبة 19٪ على أساس سنوي)

- الأرباح المقدرة للسهم الواحد (EPS): 3.9 دولار أمريكي مقابل 4.98 دولار أمريكي في الربع الثاني (3.53 دولار أمريكي متوقع في الربع الثاني من عام 2023، بزيادة قدرها 29% على أساس سنوي)

- صافي هامش الفائدة: 2.63% مقابل 2.62% في الربع الثالث من عام 2022

- النفقات التشغيلية: 22 مليار دولار مقابل 19.2 مليار دولار في الربع الثالث من عام 2022

توقعات الأرباح بحسب محللي بلومبرج. المصدر: بلومبرج فاينانس إل بي

تتوقع وول ستريت الاتجاه الصعودي لأرباح سهم جي بي مورغان من أكبر بنك في الولايات المتحدة. ومن المثير للاهتمام أن سعر السهم قد انخفض مؤخرًا على الرغم من ارتفاع ربحية السهم (الخط الأحمر) - إذا أكدت النتائج ربحية السهم القوية - فهل سيواجه جي بي موجران نموًا ديناميكيًا؟ المصدر: بلومبرج فاينانس إل بي

ويلز فارجو (WFC.US)

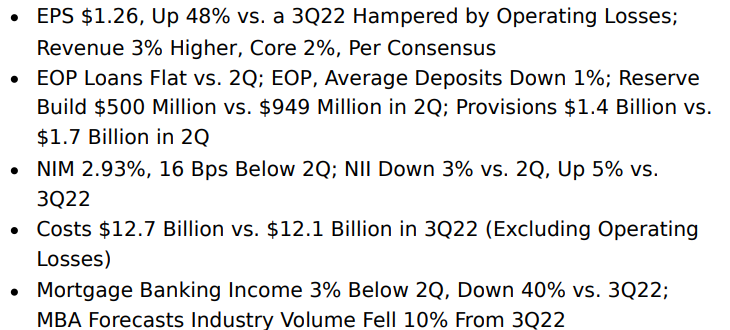

وأشار المحللون إلى أن البنك يتعافى ببطء من الاضطرابات التنظيمية، حيث قام مؤخرًا بإعادة 35 مليون دولار كرسوم للعملاء التي تم تحصيلها على الرغم من التخفيضات الموعودة على رسوم حساب الوساطة. ومن المتوقع أن تنخفض أرباح الرهن العقاري بنسبة 40٪ اعتبارًا من الربع الثالث من عام 2022 في مواجهة انخفاض الطلب على القروض العقارية المثقلة بأسعار الفائدة المرتفعة. ويتوقع المحللون أيضًا انخفاضًا بنسبة 1٪ في متوسط الودائع ولكن زيادة أقل بنسبة 50٪ تقريبًا في مخصصات خسائر القروض مقارنة بالربع الثاني من عام 2023.

- الإيرادات المقدرة: 21.11 مليار دولار (زيادة متواضعة بنسبة 3% على أساس سنوي)

- الأرباح المقدرة للسهم الواحد: 1.26 دولار (بزيادة 48% على أساس سنوي عندما تتأثر بخسائر التشغيل)

- النفقات التشغيلية: 12.7 مليار دولار مقابل 12.1 مليار دولار في الربع الثاني من عام 2022

- دخل العمولات: 1.4 مليار دولار أمريكي مقابل 1.7 مليار دولار أمريكي في الربع الثاني من عام 2023

توقعات الأرباح بحسب محللي بلومبرج. المصدر: بلومبرج فاينانس إل بي

سيتي جروب (C.US)

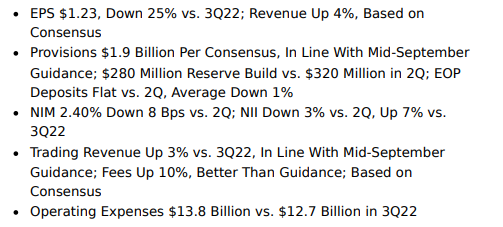

يخضع البنك لعملية إعادة هيكلة يتم فيها بيع أقسام الخدمات المصرفية الاستهلاكية الأجنبية. سوف ينتظر السوق تعليقات الرئيس التنفيذي جين فريزر حول إعادة الهيكلة المستمرة و(ربما) تخفيضات الوظائف المحتملة. ومن المتوقع أن ترتفع مخصصات خسائر القروض بنسبة 9٪ في الربع الثالث. تتوقع وول ستريت أن تستفيد محفظة قروض سيتي جروب وإيرادات الفوائد من التعرض لبطاقات الائتمان وتطبيع ديناميكيات تلك الصناعة في الربع الثالث. تتوقع وول ستريت أن تزيد تكاليف البنك على أساس ربع سنوي وعلى أساس سنوي (13.8 مليار دولار مقابل 12.7 مليار دولار في الربع الثالث من عام 2022)، لكن سيتي لا يزال على المسار الصحيح لتلبية توجيهات التكلفة السنوية التي لا تزيد عن 54 مليار دولار (باستثناء تأثير مؤسسة تأمين الودائع الفيدرالية).

- الإيرادات المقدرة: 19.22 مليار دولار (أعلى بنسبة 4% على أساس سنوي)

- الأرباح المقدرة للسهم (EPS): 1.23 دولار مقابل 1.37 دولار في الربع الثاني من عام 2023 (تقدر بـ 1.32 دولار في ذلك الوقت)

التوقعات المالية للربع الثالث وفقا لمحللي بلومبرج. المصدر: بلومبرج فاينانس إل بي

الرسوم البيانية لـ JP Morgan (JPM.US) وWells Fargo (WFC.US)، الفاصل الزمني D1

بالنظر إلى أسهم جي بي مورغان (JPM.US)، يمكننا أن نرى أن حركة السعر قد أبطلت بالفعل تشكيل "الرأس والكتفين" الهبوطي في الربيع وتمكن السهم من الارتفاع بنسبة 40٪ تقريبًا من أدنى مستوياته في أبريل. يقع مستوى المقاومة الرئيسي على المدى القصير حول 149 دولارًا - 150 دولارًا حيث نرى تصحيح فيبوناتشي 23.6 للموجة الصعودية لعام 2020 ومستوى نفسي مهم - يمكن أن يبشر اختراق هذه المنطقة بالارتفاع نحو الحد الأقصى التاريخي. من ناحية أخرى، فإن الانخفاض إلى المنطقة حول 140 دولارًا (دعم SMA200 المهم، الخط الأحمر) قد يضع علامة استفهام حول الاتجاه الإضافي لأسهم البنك، وفي سيناريو هبوطي شديد، يبشر باختبار مستويات ربيع 2023.

المصدر: xStation5

بالنظر إلى الرسم البياني لـ Wells Fargo (WFC.US)، يمكننا أن نرى أن المتوسطات الرئيسية الثلاثة (SMA200 و100 و50) تبدو أكثر أهمية لرؤية رد فعل السهم بعد نتائج الربع الثالث. على عكس جي بي مورغان، فشلت أسهم Wells Fargo في الارتداد ديناميكيًا من قاع أبريل من هذا العام، وقد يؤدي رد الفعل الهبوطي إلى دفعها نحو 36 دولارًا حيث نرى تصحيح فيبوناتشي 61.8 للموجة الصعودية من ربيع 2020. إن استقبال التقرير يمكن أن يخلق فرصة لكسر SMA200 عند 42 دولارًا للسهم الواحد - وهو ما قد يعني تغييرًا في الاتجاه نحو الأعلى.

المصدر: xStation5Insight/2023/10.2023/10.10.2023_Looking%20Ahead%20to%20Bank%20Earnings%20Season/02-the-kbw-regional-bank-index.png?width=3404&height=1864&name=02-the-kbw-regional-bank-index.png) لا يزال مؤشر البنوك الإقليمية في الولايات المتحدة بالقرب من أدنى مستوياته في يونيو 2023، مما قد يشير إلى أن هذه ليست نهاية المشاكل والتحديات التي تواجه القطاع المصرفي. وتتزايد الخسائر في محافظ السندات، تحت ضغط ارتفاع العائدات. المصدر: فاكتسيت

لا يزال مؤشر البنوك الإقليمية في الولايات المتحدة بالقرب من أدنى مستوياته في يونيو 2023، مما قد يشير إلى أن هذه ليست نهاية المشاكل والتحديات التي تواجه القطاع المصرفي. وتتزايد الخسائر في محافظ السندات، تحت ضغط ارتفاع العائدات. المصدر: فاكتسيت

لا يزال استخدام أموال برنامج التمويل لأجل البنك مرتفعا. المصدر: فاكتسيت

ملخص اليوم: انخفاض حاد في الفضة بنسبة 9% 🚨المؤشرات والعملات الرقمية والمعادن الثمينة تحت ضغط

هل يشير البيع المكثف الحالي إلى تراجع شركات الحوسبة الكمومية؟

ارتفعت أسهم هاوميت إيروسبيس 10%، لتصل قيمتها السوقية إلى 100 مليار دولار أمريكي 📈

الولايات المتحدة: انخفاض سيسكو بنسبة 10% بعد إعلان الأرباح 📉 تباين في وول ستريت