الاستثمار طويل الأمد هو مفتاح الثروة، بالاستفادة من استراتيجيات فعّالة من حيث التكلفة والأرباح الناتجة عن دورات الأعمال. الآن، ومع الوصول السهل عبر تطبيقات التداول، أصبح أكثر شيوعًا. ومع ذلك، هناك مخاطر وعيوب قائمة. تعرف على كيفية موازنة الفوائد والمخاطر المحتملة في الاستثمار على المدى الطويل.

الاستثمار طويل الأمد هو مفتاح الثروة، بالاستفادة من استراتيجيات فعّالة من حيث التكلفة والأرباح الناتجة عن دورات الأعمال. الآن، ومع الوصول السهل عبر تطبيقات التداول، أصبح أكثر شيوعًا. ومع ذلك، هناك مخاطر وعيوب قائمة. تعرف على كيفية موازنة الفوائد والمخاطر المحتملة في الاستثمار على المدى الطويل.

في هذه المقالة سوف تتعلم

- فرص ومخاطر الاستثمار طويل الأجل

- مزايا وعيوب الاستثمار طويل الأجل

- استراتيجيات المحفظة المالية

- تحديات الاستثمار طويل الأجل

- 5 طرق لتحسين استراتيجيات الاستثمار طويل الأجل

- الأسئلة الشائعة

في عالم الأسواق المالية التي تستمر في التطور، يعد اعتماد استراتيجية الاستثمار الصحيحة أمرًا بالغ الأهمية. أحد هذه الأساليب التي غالبًا ما تصمد أمام اختبار الزمن هو الاستثمار طويل الأجل. في هذه المقالة، سوف نتعمق في مزايا وعيوب الحفاظ على أموالك عند الاستثمار على المدى الطويل، واستكشاف تعقيدات هذه الاستراتيجية. في عالم الاستثمار طويل الأجل المعقد، يعد تحقيق التوازن بين المزايا والعيوب آمر مهم. الاستثمار يعني وجود الكثير من تكاليف الفرصة المحتملة والشكوك. في نهاية المطاف، يمكن لاستراتيجية الاستثمار طويلة الأجل المدروسة والمنضبطة أن تمهد الطريق للنجاح المالي.

هذا يعني اتباع نهج استراتيجي يركز على الصبر والعائدات المركبة، ويستهدف تراكم الثروة من خلال التغلب على تقلبات السوق وخفض تكاليف المعاملات على مدى فترات طويلة. توفر الاستثمارات طويلة الأجل العديد من المزايا مثل إمكانية تحقيق عوائد أعلى بسبب المضاعفة المُركبة، وانخفاض تأثير تقلبات السوق، وانخفاض التكلفة من خلال عدد معاملات أقل وانخفاض الضرائب على أرباح رأس المال. ومع ذلك، فإن الاستثمار طويل الأجل ينطوي أيضًا على مخاطر. قد يكون أي استثمار تقريبًا فاشلاً، وقد لا يكون النهج طويل المدى كافيًا لمنع المستثمر من ارتكاب الأخطاء. اقرأ هذه المقالة لتعرف المزيد عن إيجابيات وسلبيات الاستثمارات طويلة الأجل.

فرص ومخاطر الاستثمار طويل الأجل

يوفر الاستثمار طويل الأجل عددًا لا يحصى من الفرص للمستثمرين الراغبين في اتباع نهج صبور. وبطبيعة الحال، مثل أي استراتيجية، فإنها تجلب أيضًا بعض المخاطر. لذلك، دعونا نفكر ونشرح فلسفة الاستثمار هذه. عندما يتعلق الأمر بالاستثمارات طويلة الأجل، فإن إحدى الخصائص المميزة هي الأفق الزمني للاستثمار. يشير هذا إلى الفترة التي يخطط فيها المستثمر للاحتفاظ بالاستثمار قبل بيعه. تمتد الآفاق طويلة المدى عادةً لعشر سنوات أو أكثر.

يوفر الاستثمار طويل الأجل عددًا لا يحصى من الفرص للمستثمرين الراغبين في اتباع نهج صبور. وبطبيعة الحال، مثل أي استراتيجية، فإنها تجلب أيضًا بعض المخاطر. لذلك، دعونا نفكر ونشرح فلسفة الاستثمار هذه. عندما يتعلق الأمر بالاستثمارات طويلة الأجل، فإن إحدى الخصائص المميزة هي الأفق الزمني للاستثمار. يشير هذا إلى الفترة التي يخطط فيها المستثمر للاحتفاظ بالاستثمار قبل بيعه. تمتد الآفاق طويلة المدى عادةً لعشر سنوات أو أكثر.

● هناك عامل رئيسي آخر وهو تحمل المخاطر، وهو قدرة المستثمر على تحمل تقلبات السوق. وهو يلعب دورًا حاسمًا في تحديد تخصيص أصول المحفظة المالية ويؤثر على ما إذا كانت استراتيجية المستثمر محافظة أو معتدلة أو عدوانية.

● من المهم ملاحظة أن تحمل المخاطر ليس مفهومًا واحدًا يناسب الجميع، ويختلف من مستثمر إلى مستثمر. قد ينجذب المستثمرون المحافظون نحو أدوات الاستثمار المعروفة أو صناديق المؤشرات، في حين قد يكون المستثمرون العدوانيون على استعداد لقبول مستويات أعلى من المخاطرة لتحقيق عوائد أكبر محتملة، عن طريق الاستثمار في سوق الأوراق المالية على سبيل المثال.

● بغض النظر عن مستوى تحمل المخاطر، فإن الهدف الأساسي للاستثمارات طويلة الأجل غالبا ما يركز على تراكم الثروة وتنويع الاستثمارات.

الفرص والمخاطر

زيادة رأس المال هي إحدى الفرص الأساسية على مدى فترة طويلة. تاريخياً، أظهرت سوق الأوراق المالية ميلاً إلى الارتفاع مع مرور الوقت، مما يوفر للمستثمرين فرصة الاستفادة من نمو استثماراتهم.

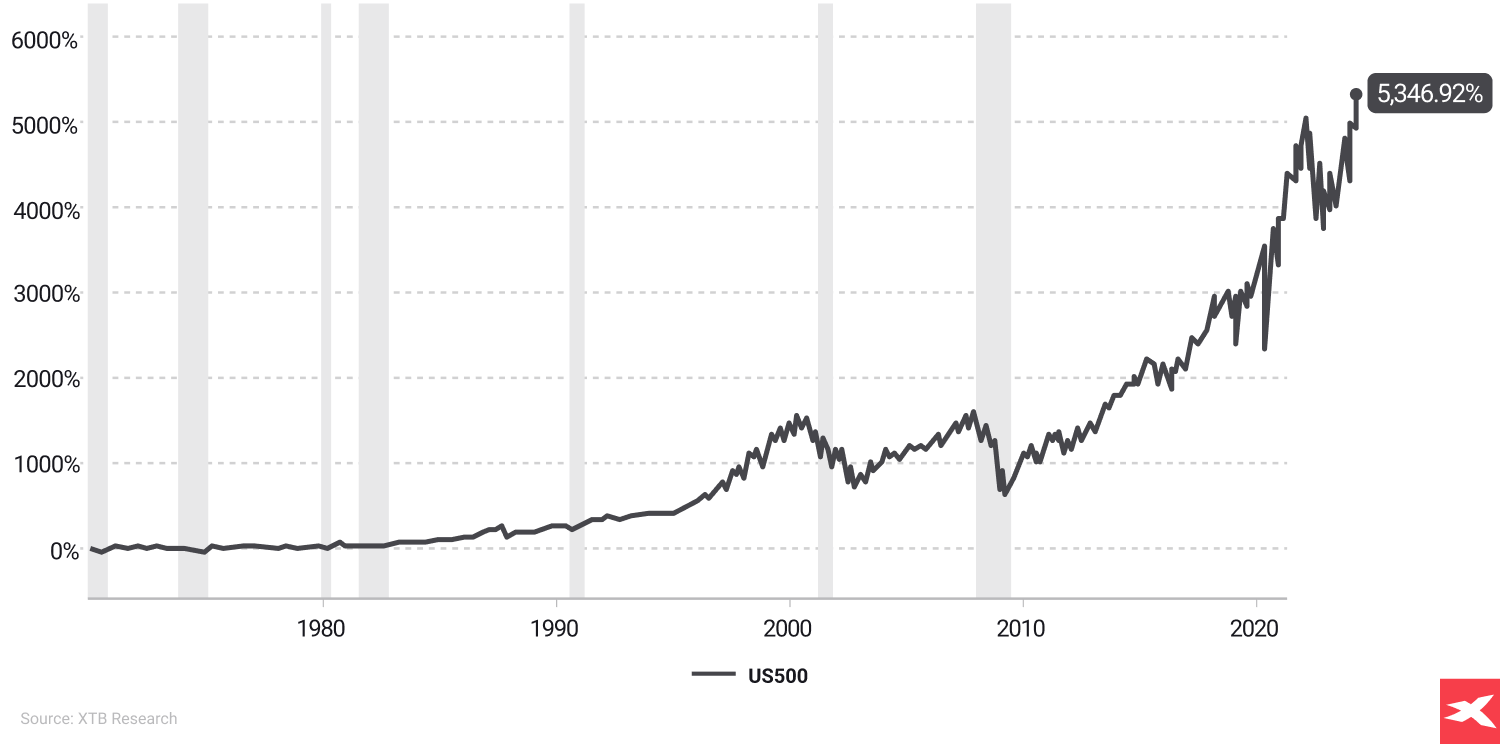

يُظهر التاريخ أن فترات الركود تمثل تحديات للمستثمرين على المدى الطويل، ولكن حتى الآن انتعشت سوق الأسهم بعد كل فترة ضعف مثل انهيار الإنترنت في عام 2001، والأزمة المالية الكبرى في عام 2008، وانهيار فيروس كورونا في عام 2020، وكذلك الاثنين الأسود في عام 1987 و1929 على وول ستريت واللتان سبقت الأزمة العظيمة. يظهر الرسم البياني أعلاه النمو الاسمي لمؤشر S&P 500، المنعكس بالدولار الأمريكي. الأداء السابق لا يضمن النتائج المستقبلية. المصدر: أبحاث شركة XTB

● يمكن للمستثمرين على المدى الطويل الاستفادة من قوة المضاعفة. إن إعادة استثمار الأرباح والسماح للمكاسب بالتراكم على مر السنين يمكن أن يؤدي إلى تضخيم العائدات بشكل كبير. وهذا التأثير المضاعف هو قوة قاهرة يمكن أن تساهم في خلق ثروة كبيرة.

● كما قد تتاح للمستثمرين على المدى الطويل فرصة للتغلب على تقلبات السوق على المدى القصير. ومن خلال التركيز على القوة الأساسية لاستثماراتهم والبقاء ملتزمين باستراتيجيتهم، يمكنهم التغلب على تقلبات السوق والاستفادة من المسار التصاعدي العام للسوق.

● على الرغم من مزاياه، فإن الاستثمار طويل الأجل يأتي مصحوبًا بنصيبه العادل من المخاطر التي يجب على المستثمرين مراعاتها. أحد المخاطر الملحوظة هو احتمال حدوث ركود في السوق. في حين أن السوق يميل إلى الارتفاع على المدى الطويل، فإنه يمكن أن يواجه فترات من الانخفاضات الكبيرة. ويجب أن يكون المستثمرون مستعدين لتحمل فترات الركود هذه وتجنب اتخاذ قرارات متهورة بناءً على تحركات السوق قصيرة المدى.

● هناك خطر آخر يتمثل في تأثير التضخم على القوة الشرائية. مع مرور الوقت، تميل قيمة المال إلى الانخفاض بسبب التضخم. ويحتاج المستثمرون على المدى الطويل إلى التأكد من أن عوائد استثماراتهم تتجاوز معدل التضخم للحفاظ على قوتهم الشرائية وتنميتها.

● كذلك يمكن أن تؤثر التغيرات في الظروف الاقتصادية والسوقية على أداء الاستثمارات طويلة الأجل. يمكن لعوامل مثل أسعار الفائدة، والأحداث الجيوسياسية، والتقدم التكنولوجي أن تؤثر على قيمة الأصول على مدى فترة طويلة.

في الختام، يوفر الاستثمار طويل الأجل فرصًا لتراكم الثروة والأمن المالي، فمن المهم للمستثمرين أن يكونوا على دراية بالمخاطر المرتبطة بها ويتعاملوا معها لاتخاذ قرارات استثمارية مدروسة واستراتيجية.

أدوات الاستثمار طويل الأجل

بينما نتعمق في عالم الاستثمار طويل الأجل، من الضروري أن نتعرف على أدوات الاستثمار المختلفة المتاحة لنا. تعتبر الاستثمارات في الأسهم وصناديق الاستثمار المتداولة، أساسية على المحافظ الاستثمارية المتنوعة. تاريخياً، قدمت هذه الصناديق عوائد أعلى على مدى فترات طويلة، خاصة من خلال صناديق مؤشرات الأسهم، التي توفر فرص تداول مجموعة واسعة من الأسهم. لكن لا يمكننا التنبؤ على وجه اليقين بتكرار هذه الظروف في المستقبل.

● تعتبر الاستثمارات ذات الدخل الثابت مثل السندات وصناديق الاستثمار المشتركة وصناديق السندات أيضًا، خيارات شائعة لقدرتها على توفير دخل منتظم واستقرار. توفر الصناديق المتداولة في البورصة والتي تتبع المؤشرات أو فئات الأصول، دخل وكذلك سهولة التداول في البورصات.

● توفر صناديق سوق المال، والسندات الحكومية، والاستثمارات العقارية، سواء بشكل مباشر أو من خلال صناديق الاستثمار، إمكانية زيادة رأس المال وعائدات أرباح عالية. كما يمكن اعتبار صناديق الاستثمار المشتركة خيار استثماري بديل، بالإضافة الى صندوق استثمار مشترك تم اختياره بحذر.

بالنسبة لأولئك الذين يتمتعون بأفق زمني أطول وقدرة على تحمل المخاطر العالية، فإن أدوات الاستثمار البديلة مثل الأسهم الخاصة، ورأس المال الاستثماري، وأسهم النمو توفر إمكانية تحقيق عوائد كبيرة.

مزايا وعيوب الاستثمار طويل الأجل

يوفر الاستثمار طويل الأجل فرص عديدة للمستثمرين الراغبين في اتباع نهج صبور. وبطبيعة الحال، مثل أي استراتيجية لديها إيجابيات وسلبيات. لذلك دعونا نشرح مزايا وعيوب فلسفة الاستثمار هذه.

المزايا

● إمكانية تحقيق مكاسب رأسمالية دون العمل بشكل مباشر

● فرصة المشاركة في تقلبات السوق ودورات الاسواق

● قضاء وقت أقل في تحليل الأسواق والتحركات الإستراتيجية وإدارة المحافظ الاستثمارية

● ضغط استثمار منخفض

● انخفاض التكاليف بسبب انخفاض النشاط الاستثماري

● استراتيجيات تقليل الضرائب

● بفضل الفائدة المركبة للاستثمارات، قد يكون متوسط العائدات السنوية على طويل الأجل ممتاز

يكشف الاستثمار طويل الأجل عن سحر الفائدة المركبة. أشار "ألبرت أينشتاين" ذات مرة إلى الفائدة المركبة باعتبارها الأعجوبة الثامنة في العالم، وذلك لسبب وجيه. مع مرور الوقت، يمكن أن ينمو استثمارك الأولي بشكل كبير، مما يولد الفائدة ليس فقط على المبلغ الأصلي، ولكن أيضًا على الفائدة المكتسبة بمرور الوقت.

معرفة تقلبات الاسواق

إحدى المزايا الرئيسية للاستثمار طويل الأجل هي قدرته على الصمود في وجه تقلبات السوق. تصبح التقلبات قصيرة المدى مجرد مشكلة بسيطة عندما يكون لديك نهج صبور مع استثمار طويل المدى. تسمح لك هذه المرونة بالتغلب على فترات الركود في السوق دون اتخاذ قرارات متسرعة قد تعرض أهدافك المالية للخطر.

انخفاض التكاليف وتقليل الضرائب

قد يتمتع المستثمرون على المدى الطويل بفرصة تقليل الضرائب، اعتمادا على كل بلد. تقدم بعض الاقتصادات منصة استثمارية خاصة، موجهة للمستثمرين على المدى الطويل (على سبيل المثال IKE/IKZE في بولندا، يرجى التحقق منها وفقًا لذلك - حسب البلد). في الحالات العامة، طالما أن المستثمرين على المدى الطويل لا يبيعون أصولهم المالية، فلن يتعين عليهم دفع أي ضرائب عند الاحتفاظ بها.

العيوب

● تفويت فرص الاستثمار قصيرة الأجل واتجاهات السوق

● لا يوجد ضمان للعوائد المستقبلية او تجاوز متوسط عوائد السوق

● إمكانية إنشاء استراتيجيات "دفاعية شديدة"؛ مع عوائد ضعيفة رغم وجود مجموعة واسعة من الأصول

● مخاطر التقلبات الدورية وعدم اليقين والتحيزات الاستثمارية

● ردود أفعال متهورة بسبب خسائر الاستثمار والشعور بالخوف من تفويت الفرصة

● خطر عدم تحقيق مكاسب خلال فترات طويلة من تقييمات الاسهم العالية

● وجود تحديات طويلة المدى وطول إعادة بناء المحفظة المالية بعد انهيارات السوق والأزمات

تكلفة الفرصة

قد يفوت المستثمرون على المدى الطويل فرص الاستثمارات قصيرة المدى. يمكن للتغيرات السريعة في الاسواق أن تخلق فتحات مربحة على المدى القصير، والتي قد يتجاهلها المستثمرون على المدى الطويل بسبب التزامهم بإطار زمني أطول. يعتبر إيجاد التوازن بين تحقيق المكاسب القصيرة الأجل والحفاظ على نهج طويل الأجل أمر بالغ الأهمية.

عدم اليقين في السوق

ويشكل عدم القدرة على التنبؤ بالأسواق تحديا للمستثمرين على طويل الأجل. حيث يمكن أن تؤثر حالات الركود الاقتصادي والأحداث الجيوسياسية وغيرها من الظروف غير المتوقعة على الاستثمارات طويلة الأجل. يعد البقاء على اطلاع والقدرة على التكيف أمرًا أساسيًا للتغلب على حالات عدم اليقين التي تأتي مع أفق استثماري طويل المدى.

الجوانب النفسية للاستثمار طويل الأجل

● يتطلب الاستثمار طويل الأجل الصبر والانضباط. حيث يمكن أن يمثل صعود وهبوط الاسواق تحدي عاطفي، ولكن الحفاظ على نهج هادئ ومنضبط أمر حيوي لتحقيق النجاح.

● يعد تجنب القرارات المتهورة خلال الأوقات المضطربة أمرًا بالغ الأهمية للبقاء على المسار الصحيح.

● المستثمرون بشر، والعواطف يمكن أن تؤثر على الحكم. إن التغلب على التحيزات العاطفية، مثل الخوف والجشع، أمر بالغ الأهمية لتحقيق النجاح على طويل الأجل

● يعد إنشاء خطة استثمارية مدروسة جيدًا والالتزام بها، بغض النظر عن التقلبات العاطفية، أمرًا أساسيًا.

مزايا الاستثمار طويل الأجل

فوائد الاستثمار طويل الأجل كثيرة. إحدى المزايا الرئيسية هي إمكانية تحقيق عوائد أعلى بمرور الوقت. وذلك لأن الاستثمارات طويلة الأجل توفر الفرصة لنمو وتعافي الاستثمارات خلال فترات الركود، وبالتالي زيادة قيمتها. ميزة أخرى مهمة هي انخفاض الضغط الذي يأتي مع الاستثمار طويل الأجل. ومن خلال إزالة الحاجة إلى مراقبة السوق المستمرة والاستجابة الفورية لتقلبات السوق، يساهم الاستثمار طويل الأجل في الاستقرار العاطفي.

ويستفيد المستثمرون على المدى الطويل أيضًا من مبدأ "التواجد المستمر في السوق" على عكس "تحديد وقت السوق"، وهو أمر يصعب القيام به بشكل مستمر وناجح. يؤكد هذا المبدأ على فكرة أنه كلما طالت فترة بقائك مستثمرًا في السوق، زادت عوائدك المحتملة، بغض النظر عن تقلبات السوق.

مضاعفة العوائد

إحدى المزايا الرئيسية للاستثمار طويل الأجل هي فرصة مضاعفة العوائد. حيث ينمو من خلالها الاستثمار بشكل كبير مع مرور الوقت بسبب إعادة استثمار العائدات. على سبيل المثال، عند إعادة استثمار أرباح الأسهم، فإن ذلك يزيد من قيمة الاستثمار الأولي.

● تاريخياً، حقق المستثمرون على مؤشر S&P500 عائداً سنوياً يبلغ 10% في المتوسط. ومع ذلك، فإن الأداء السابق لا يضمن العوائد المستقبلية، وخلال هبوط السوق، قد يخسر المستثمرون على المدى الطويل الكثير من الأموال.

● يتيح الاستثمار طويل الأجل تأجيل ضرائب أرباح رأس المال وإعادة استثمار الأرباح المرتجعة. وهذا يعني أن رأس مال المستثمر ينمو لأن الأموال غير الخاضعة للضريبة يمكن أن تولد أرباحًا إضافية او خسارة أيضًا.

التخفيف من آثار تقلبات السوق

يمكن أن تكون تقلبات السوق مصدر ضغط للعديد من المستثمرين. ومع ذلك، فإن المستثمرين على طويل الأجل هم في وضع أفضل للتغلب على هذه العاصفة في سوق الأسهم. كان للاستثمار في المؤشرات مثل FTSE 100 خلال أي فترة 10 سنوات بين عامي 1986 و2021 فرصة بنسبة 89% لتحقيق عائد إيجابي، مما يوضح فائدة الاستمرار في الاستثمار على طويل الأجل .

كما ان المستثمرين الذين يظلون مستثمرين لفترات طويلة من المرجح أن يروا محافظهم الاستثمارية تتعافى من انكماش السوق، وبالتالي التخفيف من آثار تقلبات السوق. وترجع جذور هذه المرونة إلى قدرة المستثمرين على المدى الطويل على الحفاظ على أعصابهم خلال فترات تقلبات السوق وتجنب البيع بدافع الذعر، وبالتالي جني ثمار صبرهم مع استقرار الأسواق وتعافيها.

رسوم معاملات أقل

في عالم الاستثمار، يمكن أن تؤثر تكاليف المعاملات بشكل كبير على العائدات. إحدى مزايا الاستثمار طويل الأجل هو انخفاض رسوم التداول. وذلك لأن التداول المتكرر ينطوي على تكاليف أعلى، مما قد يقلل من العائدات الإجمالية.

يخضع المستثمرون على المدى الطويل لرسوم معاملات أقل مقارنة بالمستثمرين على المدى القصير. وبما أن الاستثمارات طويلة الأجل تنطوي على معاملات بيع وشراء أقل، فإن المستثمرين يوفرون رسوم الوساطة التي يمكن أن تتراكم مع التداول المتكرر. وبالإضافة إلى ذلك، فإن ضرائب أرباح رأس المال على الاستثمارات طويلة الأجل عادة ما تكون أقل من الضرائب على الأرباح قصيرة الأجل، مما يسمح للمستثمرين بالاحتفاظ بجزء أكبر من عوائدهم.

ومن خلال الاحتفاظ بالاستثمارات على المدى الطويل، يمكن للمستثمرين أيضًا تأجيل ضرائب أرباح رأس المال، مما يسمح لعوائدهم بالتراكم في حساباتهم دون التأثير الضريبي الفوري.

عيوب الاستثمار طويل الأجل

في حين أن الاستثمار طويل الأجل يقدم العديد من الفوائد، فإنه يطرح أيضًا بعض التحديات. أحد هذه التحديات هو مسألة تكاليف الفرصة البديلة. تشير هذه إلى الفوائد المحتملة التي يفتقدها المستثمر عند اختيار الاستثمار في خيار واحد على الآخر.

قد يواجه المستثمرون قيودًا على السيولة في الاستثمارات طويلة الأجل، مما يجعل من الصعب الحصول على الأموال لحالات الطوارئ أو الاحتياجات الفورية الأخرى. كما يحتاج المستثمرون إلى الحفاظ على جرعة من الواقعية والتعرف على علامات الاستثمارات الضعيفة الأداء لمنع الخسائر المركبة مع مرور الوقت.

تكلفة الفرصة

تتعلق تكلفة الفرصة في سياق الاستثمار طويل الأجل بالفرص الضائعة لتحقيق مكاسب من الاستثمارات قصيرة الأجل. وبعبارة أخرى، فإن الاستثمار على طويل الأجل يمكن أن يعني فقدان:

● فرص العائد المرتفع التي تنشأ على المدى القصير

● المكاسب المحتملة من تقلبات السوق

● القدرة على الاستجابة بسرعة لظروف السوق المتغيرة

وهذا يمثل تكلفة فرصة كبيرة، في حين أن التنويع يهدف إلى تقليل المخاطر، فإنه قد يؤدي أيضًا إلى انخفاض العائدات الإجمالية. وذلك لأن التنويع يمنع التركيز الكبير في أي قطاع استثماري أو صناعي واحد، وهو ما يمكن اعتباره تكلفة فرصة.

إن فهم وإدارة تكاليف الفرصة البديلة أمر بالغ الأهمية في اتخاذ قرارات استثمارية مدروسة.

سيولة محدودة

قد يواجه المستثمرون تحديات في الوصول إلى أموالهم بسرعة من خلال الاستثمارات طويلة الأجل بسبب محدودية السيولة. على سبيل المثال، تعد شهادات الإيداع نوعًا من الاستثمار طويل الأجل الذي يأتي عادةً بأسعار فائدة أعلى ولكن سيولته محدودة ويفرض عقوبة على السحب المبكر. في المقابل، يمكن لحساب سوق المال أن يوفر بديلاً أكثر سيولة لأولئك الذين يسعون إلى الوصول بسهولة إلى أموالهم، مما يجعله خيارًا مناسبًا للاستثمار قصير المدى. كما يمكن اعتبار أذونات الخزينة خيار استثماري قصير أجل يتمتع بسيولة أعلى نسبيًا.

في حين أن شهادة الإيداع بدون عقوبة يمكن أن تسمح بالسحب المبكر دون رسوم، إلا أن هذا يعد استثناء وليس القاعدة في الاستثمارات طويلة الأجل. بالنسبة لشهادات الإيداع، يتم تطبيق عقوبة السحب المبكر عادةً على المبلغ الأصلي المسحوب، مما قد يقلل من عوائد الاستثمار. إن فهم قيود السيولة لمختلف أدوات الاستثمار هو مفتاح الإدارة الفعالة للمحفظة.

ظروف السوق المتغيرة

التحدي الآخر في مجال الاستثمار طويل الأجل هو ظروف السوق المتغيرة باستمرار حيث أن الأسواق مدفوعة باستمرار بالخوف والجشع. إن انفجارات فقاعة المضاربة وكذلك تأثير ارتفاع أسعار الفائدة أو الانكماش الاقتصادي قد يؤثر على تقييمات الأصول.

تخضع الاستثمارات طويلة الأجل في الأسهم للمخاطر ليس فقط من أداء أعمال الشركات والتقلبات الدورية في السوق العالمية، والتحركات الاقتصادية، وتغيرات السياسات. كما أن تغيير العملة في سعر صرف العملات الأجنبية (مخاطر العملات الأجنبية) قد يؤثر على عائدات الاستثمارات المقومة بعملة أخرى غير عملة الاستثمار.

الاستراتيجيات الناجحة عند الاستثمار طويل الأجل

في حين أن الاستثمار طويل الأجل يمثل بعض التحديات، إلا أنه يمكن إدارتها بفعالية باستخدام الاستراتيجيات الصحيحة. ومن بين هذه الاستراتيجيات التنويع، والمراجعة المنتظمة للمحفظة ومتوسط التكلفة. ولا تساعد هذه الاستراتيجيات في إدارة المخاطر فحسب، بل تساعد أيضًا في تعظيم العائدات، مما يعزز فعالية الاستثمار طويل الأجل.

التنويع

التنويع هو استراتيجية قوية للمستثمر الناجح. حيث تنطوي على توزيع الاستثمارات عبر مختلف:

● فئات الأصول

● القطاعات

● الصناعات

● الشركات

● الحدود

● الاطارات الزمنية

تقلل هذه الإستراتيجية من المخاطر المرتبطة بالاستثمارات الفردية وتحمي من الأحداث على مستوى السوق.

يمكن للمستثمرين تنويع محفظتهم إما من خلال الاستثمار المباشر في مجموعة متنوعة من الأصول مثل الأسهم والسندات والعقارات أو من خلال الاستثمار في صناديق المؤشرات التي تمثل مجموعة واسعة من الأصول. ويقدم هذا النهج طريقا أسهل للتنويع.

تشمل فوائد التنويع ما يلي:

● زيادة العائدات المعدلة حسب المخاطر

● الحماية ضد الخسائر الكبيرة

● الوصول إلى مجموعة واسعة من الفرص الاستثمارية

● تجربة استثمارية أكثر متعة

المراجعة المنتظمة للمحفظة المالية

تعد المراجعة المنتظمة للمحفظة استراتيجية حاسمة أخرى للاستثمار الناجح على طويل الأجل. وهو يتضمن إجراء تقييم دوري لأداء استثماراتك وإجراء التعديلات حسب الضرورة. وهذا يضمن أن يظل التنويع فعالاً وأن محفظتك تتوافق مع أهدافك المالية المتغيرة وظروف السوق.

يعد تقييم قدرتك الحالية على تحمل المخاطر خلال هذه المراجعات أمرًا بالغ الأهمية لضمان أن تعكس محفظتك مستوى راحتك وتظل متوافقة مع أهدافك المالية. يعد تقييم تكاليف الاستثمار والكفاءة الضريبية كجزء من عملية المراجعة أمرًا مهمًا أيضًا لتحسين العائد الإجمالي على الاستثمار بعد خصم الضرائب.

متوسط التكلفة بالدولار

هو أسلوب يتضمن استثمار مبلغ ثابت من المال بشكل منتظم. ويقدم العديد من الفوائد، بما في ذلك:

● الحد من التأثير العام لتقلبات الأسعار

● منع الاستثمارات ذات المبلغ الإجمالي في التوقيت غير المناسب

● مفيدة بشكل خاص خلال فترات التقلبات العالية في السوق.

وباستخدام متوسط تكلفة الدولار، يمكن للمستثمرين إزالة الجانب العاطفي من قرارات الاستثمار، مما قد يؤدي إلى نتائج أفضل. هذه التقنية مناسبة لمجموعة واسعة من المستثمرين، من المبتدئين إلى أولئك الذين لديهم خبرة أكبر، ويشيع استخدامها في خطط التقاعد مثل حساب التقاعد من نوع 401 (ك) حيث يتم تقديم مساهمات منتظمة.

يمكن للمستثمرين تطبيق متوسط التكلفة بالدولار على أدوات الاستثمار المختلفة، مثل:

● صناديق الاستثمار المشتركة

● صناديق المؤشرات

● صناديق الاستثمار المتداولة

● خطط إعادة استثمار الأرباح

يمكن أيضًا تطبيق هذه الإستراتيجية، التي تُستخدم غالبًا في الحسابات ذات المزايا الضريبية مثل حسابات IRA التقليدية، على حسابات التوفير ذات العائد المرتفع، بما في ذلك حساب التوفير العادي. حيث يعزز عادة الاستثمار المنتظم، والذي يمكن أن يكون مفيد، إلى جانب الفائدة المركبة لبناء ثروة كبيرة بمرور الوقت.

دراسة حالة: قصص نجاح الاستثمار على المدى الطويل

لقد أدى الاستثمار طويل الأجل إلى ظهور بعض أنجح المستثمرين في العالم، بما في ذلك "وارن بافيت" و"بيتر لينش". وتعد قصص نجاحهم بمثابة شهادة على قوة الصبر والانضباط وخيارات الاستثمار الاستراتيجية.

بدأ "وارن بافيت"، المعروف بإسم"Oracle of Omaha"، رحلته الاستثمارية عندما كان عمره 11 عامًا بأسهم في شركة "سيتيز سيرفيس" وبحلول سن 32 عام، كان قد جمع ثروة تزيد عن 7 ملايين دولار من خلال شراكاته. لقد وضع استثمار "بافيت" الذكي في شركة "بيركشاير هاثاواي" الأساس لإمبراطورية تشمل ممتلكات متنوعة مثل اسهم "كوكا كولا" و"أمريكان إكسبريس".

ومن ناحية أخرى، نجح "بيتر لينش"، من خلال التركيز على "الاستثمار في ما تعرفه" والبحث التفصيلي، في توجيه صندوق "ماجلان" إلى متوسط عائد سنوي قدره 29%، مما أدى إلى نمو أصوله من 20 مليون دولار إلى أكثر من 14 مليار دولار. وعلى الرغم من ثروتهما الهائلة، فإن كلاً من "بافيت" و"لينش" معروفان بأسلوب حياتهم المتواضع والتزامهما بالعمل الخيري، مما يعكس نهجاً متوازناً لإدارة الثروات.

موازنة الاستثمارات طويلة الأجل وقصيرة الأجل

تتطلب رحلة الاستثمار الناجحة تحقيق التوازن بين الاستثمارات طويلة الأجل وقصيرة الأجل. يعد هذا التوازن أمرًا بالغ الأهمية لإنشاء محفظة شاملة تتوافق مع أهدافك المالية وقدرتك على تحمل المخاطر.

تقييم مدى تحمل المخاطر

يعد تقييم مدى تحمل المخاطر خطوة حاسمة في تحقيق التوازن بين الاستثمارات طويلة الأجل وقصيرة الأجل. ويتضمن النظر في تدابير موضوعية مثل:

● العمر

● الأفق الزمني للاستثمارات

● احتياجات الدخل

● الظروف العائلية

ويجب أيضًا أن تؤخذ في الاعتبار التدابير الذاتية للمخاطر، بما في ذلك شخصيتك ورد فعلك تجاه الخسائر. يمكن أن يتغير قدرتك على تحمل المخاطر بمرور الوقت، وتصبح أكثر تحفظًا مع تقدمك في السن أو تجربة تغيرات في الحياة. إن فهم قدرتك على تحمل المخاطر يساعد على ضمان أن تعكس محفظتك الاستثمارية مستوى راحتك وتتوافق مع أهدافك المالية.

تخصيص الأصول المالية

بمجرد تقييم قدرتك على تحمل المخاطر، يمكنك القيام بتخصيص الأصول الخاصة بك. يتضمن ذلك توزيع استثماراتك بين فئات الأصول المختلفة بناءً على قدرتك على تحمل المخاطر والأهداف المالية. غالبًا ما تقوم شركات الاستثمار بإنشاء محافظ نموذجية تتراوح من النوع المحافظ إلى النوع الشديد لتتناسب مع قدرة المستثمر على تحمل المخاطر.

يجب مراجعة تخصيص محفظتك بشكل دوري وإعادة توازنها للحفاظ على وزن الأصول المقصود والتكيف مع أي تغييرات في الاحتياجات المالية أو ظروف الحياة. إن فهم كيفية تخصيص أصولك يمكن أن يساعدك في إنشاء محفظة متوازنة تتضمن مزيجًا من الاستثمارات قصيرة الأجل وطويلة الأجل.

الأسئلة الشائعة

يمكن أن يوفر الاستثمار عوائد كبيرة ليس فقط بسبب ارتفاع أسعار الأسهم ولكن أيضًا الدخل من خلال توزيعات الأرباح وتنويع المحفظة الاستثمارية. قد تكون طريقة جيدة لبناء الثروة للمستثمرين الذين يدركون المخاطر. أكبر ميزة للاستثمار هي فرصة تحقيق الأرباح، بسبب توزيع رأس المال، دون العمل بشكل مباشر.

ومع ذلك، فإنه يحمل أيضًا مخاطر مثل فشل الاستثمار، وتقلبات السوق، والآثار الضريبية، والحاجة إلى الوقت والخبرة. كما أن الاستثمار قد يصيب المستثمر من الناحية النفسية ويجعله جشعا أو خائفا، وهو ما قد يؤدي عادة إلى أخطاء استثمارية، فضلا عن ردود أفعال عاطفية مؤلمة. أكبر عيب في الاستثمار هو خطر خسائر الاستثمار وعدم الرضا.

يعد الاستثمار طويل الأجل أكثر فعالية من حيث التكلفة من البيع والشراء المنتظم، لأنه يقلل من الرسوم المرتبطة بالتداول المنتظم. قد يساعد في توفير المال على المدى الطويل. فائدة أخرى للاستثمار طويل الأجل هي كفاءة الوقت.

وبطبيعة الحال فإن أي استثمار يحتاج إلى بحث وتحليل للمخاطر، ولكن ليس على المستثمر على المدى الطويل القيام بذلك بشكل يومي. قد يستفيد المستثمرون على المدى الطويل أيضًا من النمو لفترة طويلة للشركة المستثمرة، بالإضافة إلى سوق الأوراق المالية ككل؛ وخاصة بفضل التعرض لصناديق المؤشرات المتداولة.

من الصعب جدًا تحديد ذلك، لأن النتائج السابقة لا تضمن أرباح الاستثمار المستقبلية. بشكل عام، قد يكون أفضل استثمار طويل الأجل هو الاستثمار في الأسهم وصناديق الاستثمار المتداولة والعقارات.

● بالنسبة للمستثمرين، الذين هم أكثر حذرا ولا يتسامحون مع تقلبات الأسواق المالية، قد تكون العقارات هي الخيار الأفضل ولكن بشكل عام تفوقت أسواق الأسهم في الولايات المتحدة والاتحاد الأوروبي على عائدات سوق العقارات في كل المقاييس تقريبًا.

● يمكن لبعض أسهم الشركات الكبيرة أن توفر عوائد أعلى بكثير من متوسط المؤشر، ولكن هذا الاستثمار قد يكون أكثر خطورة.

● يمكن لاستثمار صناديق الاستثمار المتداولة في صناديق المؤشرات أن "يضمن" حصول المستثمر على عوائد جيدة (أو سيئة) مثل متوسط أداء سوق الأوراق المالية (دون أي اتجاه صاعد كبير ولكن أيضًا دون أي جانب سلبي متوسط).

● يمكن للمستثمرين الأكثر حذرا، الذين ليسوا محترفين ويبحثون عن فرص تداول سوق الأوراق المالية، اختيار صناديق الاستثمار المتداولة مثل iShares S&P 5000 أو iShares Nasdaq 100 UCITS بالنسبة للمستثمرين الذين لا يرغبون في المخاطرة بأي شيء تقريبًا، قد تكون السندات والدخل الثابت العام خيارًا جيدًا أيضًا.

توفر جميع الخيارات المذكورة فرصًا للنمو والاستقرار المالي على المدى الطويل.

يكمن جوهر الاستثمار طويل الأجل في الصبر والانضباط والبصيرة الاستراتيجية، لأنه ينطوي على الالتزام بالبقاء على المسار الصحيح على الرغم من تقلبات السوق وعدم اليقين الاقتصادي، مما يؤدي إلى تراكم الثروة بمرور الوقت.

من المؤكد أنه ليس من السهل الاستثمار على المدى الطويل والاحتفاظ بمراكزك على الرغم من كل أحداث السوق والشكوك. جوهر وهدف الاستثمار طويل الأجل هو بناء الثروة بشكل فعال، من خلال الاحتفاظ بالأصول لسنوات أو حتى عقود.

من المؤكد أن الأسهم قد تكون أفضل استثمار على المدى الطويل، ولكنها قد تكون الأسوأ أيضًا إذا اختار المستثمرون أسهم شركة ذات أداء ضعيف ويخيب آمال المستثمرين. إن تقلبات سوق الأوراق المالية وعدم اليقين بشأن أعمال الشركة، وكذلك التقييم ومعنويات السوق يجعل هذا الاستثمار محفوفًا بالمخاطر.

المستثمرون الذين يقبلون هذه المخاطرة لديهم فرصة للتفوق على كل الأصول تقريبًا، ولكن سعرها يمثل خطر الفشل وخسائر رأس المال. قد يثير الاستثمار في الأسهم أيضًا تساؤلات كبيرة حول التوقيت، لأن أحد الأسهم يمكن أن يتفوق على السوق على مدى أشهر أو سنوات، ولكن ليس هناك ما يضمن أن أداء السهم سيكون جيد لعقود من الزمن.

إن تحقيق التوازن بين الاستثمارات طويلة الأجل وقصيرة الأجل هو رحلة تتطلب التخطيط الاستراتيجي والصبر والانضباط. ومن خلال فهم جوهر الاستثمار الطويل الأجل، وتقييم مدى تحمل المخاطر، وتنويع المحفظة، ومراجعتها، وتطبيق استراتيجيات مثل متوسط التكلفة بالدولار، يستطيع المستثمرون النجاح في عالم الاستثمار.

قد تكون الرحلة طويلة وصعبة في بعض الأحيان، ولكن كما تظهر قصص نجاح "وارن بافيت" (بيركشاير هاثاواي) أو "بيتر لينش" (صندوق ماجلان)، فإن المكافآت يمكن أن تكون تستحق المخاطرة. كما يجب على المستثمرين أن يكونوا دائمًا على دراية بالمخاطر لأن ملايين المستثمرين فشلوا ولن يعرف أحد أو يسمع عن قصصهم.

الميزة الأساسية تكمن في الفائدة المركبة، مما يسمح بنمو الاستثمارات بشكل كبير مع مرور الوقت. يفهم المستثمر الناجح أن الأفق الزمني أمر بالغ الأهمية وأن الاستثمار لفترة أطول قد يحقق أهدافًا استثمارية مرضية. وفي الوقت نفسه، يستخدم بعض المستثمرين أيضًا الاستثمار قصير المدى لتعزيز إجمالي العائدات.

يتطلب التغلب على التحيزات العاطفية وضع خطة استثمارية مدروسة والالتزام بها، بغض النظر عن التقلبات العاطفية. على سبيل المثال، قد يؤدي الجشع إلى الاستثمار في أسهم الشركات النامية عندما تكون التقييمات مرتفعة.

تؤثر الاتجاهات الاقتصادية على أداء الاستثمارات طويلة الأجل؛ ولذلك، فإن فهم بعض المؤشرات مثل أسعار الفائدة ونمو الناتج المحلي الإجمالي أمر بالغ الأهمية. قد تكون ظروف الاقتصاد الكلي مهمة ليس فقط بالنسبة لسوق الأوراق المالية ولكن أيضًا بالنسبة للسندات الحكومية مثل سندات الخزانة الأمريكية.

فيما يتعلق بالسندات، المخاطر الصغيرة عادةً ما تعني انخفاض العائدات. على سبيل المثال، تدفع صناديق سندات الشركات ذات العائد المرتفع عادة أسعار فائدة أعلى من السندات الحكومية للمستثمرين، بسبب ارتفاع مخاطر فشل الشركة وإفلاسها.

يجب على المستثمرين أن يتذكروا أن الأداء السابق لا يضمن عوائد جيدة، حتى لو بدا أن الظروف الكلية مثل أسعار الفائدة ونمو الناتج المحلي الإجمالي لها تأثير إيجابي على تقييمات الأصول. قد يكون الأداء السابق سببًا لارتكاب أخطاء في الاستثمار بسبب الاستقراء.

نعم، يتمتع المستثمرون على المدى الطويل غالبا بمعاملة ضريبية تفضيلية، مع انخفاض معدلات الضرائب على مكاسب رأس المال من الاستثمارات المحتفظ بها لفترة طويلة. يمكن للمستثمرين أيضًا استخدام حسابات التوفير، وبعضها متاح أيضًا مع حساب الوساطة.

ويرى بعض المستثمرين أن حسابات صناديق الاستثمار المشتركة وسوق المال جزء من استراتيجية أوسع طويلة الأجل، ولكن تكاليف الضرائب ليست مرتفعة فقط، بل أيضا رسوم إدارة حسابات الاستثمارات. لهذا السبب يختار بعض المستثمرين صناديق الاستثمار المتداولة والأسهم على صناديق الاستثمار المشتركة في سوق المال وصناديق الاستثمار المشتركة. بالنسبة للمستثمرين على المدى الطويل، يجب أن تكون حسابات الاستثمار غير مكلفة، ويجب أن تكون رسوم المعاملات منخفضة.

قد تكون مراجعات المحفظة المنتظمة ضرورية لتقييم الأداء وإعادة التوازن وإجراء التعديلات لضمان توافق الاستثمارات مع التحليل والأهداف المالية. ومن ناحية أخرى، قد تؤدي المراجعات المنتظمة إلى حدوث أخطاء استثمارية، مما يؤثر على عوائد المحفظة. إن اتباع طريقة أكثر "حركية" في إدارة المحفظة يحتاج إلى الكفاءة والوعي بالمخاطر والنهج المهني (وهو أمر مطلوب أيضًا أثناء الاستثمار قصير المدى).

ومن الجدير بالذكر أن فئات الأصول مثل:

● صناديق المؤشرات

● الأسهم المتوقع نموها مستقبلا

● أسهم الأرباح

● الأسهم المستقرة

● الأسهم ذات القيمة

● الاستثمارات البديلة

قد تؤدي إلى متوسط عائد سنوي إيجابي وحساب تقاعد ناجح طويل الأجل، ولكن فقط مع وجود خطط إدارة مالية عالية الجودة. التحقق من الحساب كل يوم قد لا يكون الإستراتيجية المثالية لأن فترة زمنية قصيرة ليست مهمة على المدى الطويل. إذا كان الاستثمار طويل الأجل هو الهدف، فإن التحقق من المحفظة في أقل من عام يعتبر امر عادي.

من الناحية الفنية الأمر بسيط، ولكن في جوهره، الاستثمار طويل الأجل يدور حول الصبر والانضباط والبصيرة الاستراتيجية. قال المستثمر الأسطوري في سوق الأوراق المالية، "بيتر لينش"، إن "المعدة" (ويقصد بها الصبر) وليس العقل هي أمر بالغ الأهمية لأي مستثمر على المدى الطويل. التزام بالبقاء على المسار الصحيح، على الرغم من رياح تقلبات السوق وعدم اليقين الاقتصادي.

لا يتعلق الأمر بتحقيق مكاسب سريعة، بل يتعلق بتراكم الثروة بمرور الوقت. إن جمال الاستثمار طويل الأجل هو أنه يسمح بنمو كبير في المدخرات مع مرور الوقت من خلال العوائد المركبة. لكن الرحلة لا تخلو من التحديات. ويتطلب الأمر مستوى من الاستقرار العاطفي لمقاومة إغراءات اتخاذ القرارات المتسرعة، والتي غالبا ما تنجم عن تقلبات السوق. وعلى الرغم من أن ذلك قد لا يتطلب مهارات تداول متطورة، إلا أنه يتطلب فهمًا عميقًا للأسواق المالية وأدوات الاستثمار.