S komoditami sa obchoduje už od začiatku ekonomiky a je isté, že bude aj naďalej. Ceny komodít kolíšu v závislosti na ekonomických podmienkach, cykloch, dostupnej ponuke, predpovedi počasia a nálade investorov. Obchodovanie s komoditami prebieha už po tisícročia a siaha až do doby, keď ešte neexistovali peniaze. Vtedy ich spoločnosť používala ako hlavnú menu. Obchodníci museli cestovať tisíce kilometrov, aby mohli predať nakúpený tovar. Obchodné flotily riskovali prepravu po moriach plných pirátov a nepriateľských lodí. Dnes vyzerá trh s komoditami úplne inak, ale jeho rola zostáva rovnaká.

Napríklad ceny ropy ovplyvňujú náklady na dopravu po celom svete a problémy s dodávkami pšenice môžu viesť k rastu cien potravín. Investovanie do komodít je pre investorov zaujímavé aj preto, že komodity sa často správajú inverzne k akciovým indexom. Niektorí investori môžu využívať komoditné futures kontrakty a zaisťovať alebo diverzifikovať svoje portfóliá prostredníctvom komoditných ETF alebo akcií vybraných spoločností z komoditného sektora. Obchodníci naopak najčastejšie volia obchodovanie CFD na komodity. Práve tomuto spôsobu obchodovania s komoditami sa budeme venovať v tomto článku. Od ropy a plynu cez drahé kovy až po ceny kakaa, kávy alebo pšenice. Chcete sa o obchodovaní s komoditami dozvedieť viac? Odporúčame vám prečítať si článok.

Zdroj: XTB

Zdroj: XTB

Typy komodít

Komodity môžu byť zaujímavým doplnkom investičného portfólia. Ak je dopyt v ekonomike stále vysoký a inflácia rastie, môžu práve komodity predstavovať akúsi poistku proti nej. Napríklad zlato môže posilňovať v dobách napätia na trhu, neistoty alebo pri vyhliadke na hospodársky pokles. Z tohto dôvodu je zlato označované ako „bezpečný prístav”. Ceny priemyselných komodít rastú, keď trhy zaznamenávajú globálny, ekonomický vývoj. Komodity je možné spravidla rozdeliť do niekoľkých rôznych základných skupín.

Energetické komodity

Energetické komodity zahŕňajú ropu a plyn. Ropa je jednou z najdôležitejších komodít na svete. Jej cena závisí od celosvetového dopytu po rope a od úrovne ťažby najväčších svetových producentov ropy. Počas hospodárskeho rozmachu sa môžu ceny ropy ustáliť na mierne vyšších úrovniach, hoci zvýšenie obvykle kompenzuje vyššia produkcia. Vyššia volatilita na trhu s ropou často nastáva, keď je narušený vzťah medzi ponukou a dopytom. Plyn sa používa ako na energetické účely, tak na priemyselné účely. Mnoho ľudí ho opisuje ako stredný zdroj energie medzi fosílnymi palivami a zelenou energiou.

Vzácne kovy

Vzácne kovy, ako je zlato, striebro, platina a paládium, priťahujú pozornosť investorov, ktorí hľadajú stabilitu a zabezpečenie svojho bohatstva. Zlato je považované za „bezpečný prístav” v dobách ekonomickej neistoty. Obmedzené množstvo tejto komodity na Zemi prispieva k trvale vysokej cene za uncu. Striebro má naproti tomu iné využitie – priemyselné. Platina a paládium sa okrem svojej estetickej hodnoty často používajú v automobilovom priemysle pri výrobe katalyzátorov.

Poľnohospodárske komodity

Poľnohospodárske komodity zahŕňajú poľnohospodárske produkty, ako sú obilniny (pšenica, kukurica), rastlinné oleje, cukor, kakao, bavlna a mnoho ďalších. Okrem dopytu a ponuky na svetovom trhu sú ceny týchto komodít často závislé od klimatických podmienok. Investori, ktorí sa zaujímajú o obchodovanie s poľnohospodárskymi komoditami, by mali sledovať najnovšie informácie o počasí, predpovede úrody plodín a zmeny vo svetovej spotrebe. Obmedzená ponuka môže zvýšiť ceny. Dobrým príkladom je rally cien kakaa v máji 2023 – spôsobená poklesom vývozu z Nigérie a Pobrežia Slonoviny a stále silným dopytom zo strany dovozcov.

Priemyselné komodity

Priemyselné komodity predstavujú širokú škálu komodít používaných v priemyselnej výrobe. Patrí medzi ne meď, hliník, zinok, olovo, nikel, železo, oceľ a mnoho ďalších. Ceny týchto komodít často úzko súvisia so stavom svetovej ekonomiky a celkovým dopytom po priemyselných výrobkoch. Vzhľadom na to sa ich ceny často pohybujú v súlade s hospodárskymi cyklami – dobrým príkladom je meď.

![Rovnováha dopytu a ponuky]() Čo ovplyvňuje ceny?

Čo ovplyvňuje ceny?

Ceny komodít podliehajú mnohým faktorom, ktoré môžu viesť k ich rastu alebo poklesu. Komoditné trhy sú vysoko cyklické a pochopenie týchto cyklov je kľúčom k úspešnému investovaniu do komodít. Pozrime sa na najdôležitejšie faktory, ktoré ovplyvňujú ceny.

Ponuka a dopyt

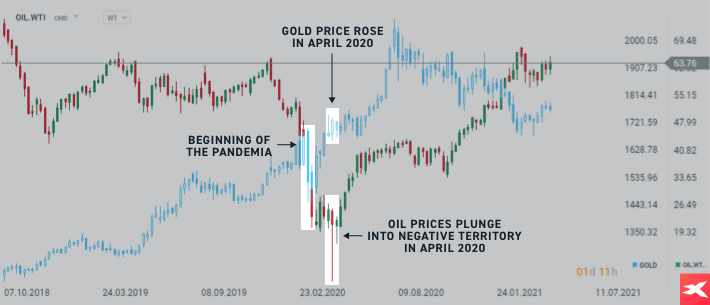

Hlavným faktorom ovplyvňujúcim komodity je vzťah medzi ponukou a dopytom na trhu. Ak je ponuka komodít obmedzená a dopyt sa zvyšuje, ceny majú tendenciu rásť. Naopak prebytok ponuky oproti dopytu vedie k poklesu cien. Dobrým príkladom je obrovský pokles cien ropy počas krachu spôsobeného pandémiou Covid-19. Vtedy svet zažil rýchly hospodársky kolaps, ktorý sa okamžite prejavil v cenách ropy, priemyselných komoditách a zlate. Na identifikáciu potenciálnych investičných príležitostí sa oplatí sledovať situáciu na trhu s komoditami z hľadiska ponuky a dopytu.

Zdroj: XTB

Zdroj: XTB

Dopyt po rope prudko klesla už v marci 2020, kedy pandémia začala. Pokles sa prehĺbil v apríli 2020, keď nadmerná ponuka ropy viedla k bezprecedentnému prepadu cien ropy a donútila cenu futures kontraktu na ropu West Texas Intermediate (WTI) klesnúť z 18 dolárov za barel na približne -37 dolárov za barel. Pre porovnanie, zlato (modrý graf) sa v marci 2020 spolu s ďalšími komoditami prudko prepadlo. V apríli 2020 sa mu však podarilo znovu získať pôdu pod nohami. To ukazuje, ako môže byť komoditný trh občas volatilný. Upozorňujeme, že prezentované údaje sa týkajú údajov o výkonnosti v minulosti a nie sú tak spoľahlivým ukazovateľom budúcej výkonnosti. Zdroj: xStation5

Poveternostné podmienky a náklady na ťažbu

Najmä zemný plyn a poľnohospodárske komodity sú náchylné na poveternostné podmienky. Napríklad predpovede nízkych teplôt alebo tuhé zimy môžu podporiť vyššie ceny plynu, pretože trh bude očakávať vyšší dopyt na vykurovanie. Mierne počasie môže naopak znížiť dopyt a znížiť tak ceny.

Nepriaznivé poveternostné javy, ako sú suchá, záplavy, hurikány alebo krupobitie, môžu negatívne ovplyvniť úrodu a zvýšiť cenu poľnohospodárskych komodít. Predovšetkým obchodníci sledujúci trh v krátkodobom horizonte by mali pravidelne sledovať predpovede počasia a monitorovať situáciu na poľnohospodárskom trhu. Dôležitými ukazovateľmi pre trh s komoditami môžu byť aj náklady na ťažbu, prepravu, skladovanie a hranice rentability produkcie.

Politika centrálnych bánk a geopolitika

Menové rozhodnutia na úrovni centrálnej banky môžu mať na ceny významný vplyv. Obvykle však pôsobí s časovým oneskorením. Najdôležitejšou centrálnou bankou, ktorej rozhodnutia ovplyvňujú svetovú ekonomiku, je americký Fed (Federálny rezervný systém).

Napríklad pri príliš vysokej inflácii Fed zvyšuje úrokové sadzby, aby znížil spotrebiteľský dopyt. Investori potom vyhodnocujú pravdepodobnosť spomalenia ekonomiky. Zvýšenie šance na recesiu spravidla neprospieva rope a priemyselným komoditám. Môže však byť priaznivé pre ceny zlata.

Zmeny úrokových sadzieb, politiky centrálnej banky, balíčky ekonomických stimulov alebo zavádzanie nových regulácií. To všetko nepriamo ovplyvňuje komodity. Okrem toho môžu mať významný vplyv aj politické konflikty, obchodné vojny a ďalšie geopolitické udalosti. Skvelým príkladom sú obchodné embargá voči Rusku. Po vypuknutí vojny na Ukrajine prestal v roku 2022 do Európy prúdiť ruský plyn. Vyhliadka na obmedzené dodávky vtedy hnala ceny ropy smerom nahor.

Sila mien

Hodnoty mien majú priamy vplyv na ceny komodít. Ak hodnota meny krajiny, ktorá vyváža komodity, klesá voči ostatným menám, môžu ceny komodít z tejto krajiny vzrásť, pretože sa pre zahraničných kupcov stanú lacnejšími. Investori musia sledovať výmenné kurzy mien, najmä amerického dolára (USD). Posilňujúci dolár často podporuje vyvíjanie tlaku na pokles cien komodít. Dôležitými ukazovateľmi môžu byť aj meny spojené s krajinami, ktoré sú silne závislé na vývoze a ťažbe komodít, ako je nórska koruna (NOK) alebo austrálsky dolár (AUD). Pamätajte, že toto sú len niektoré z mnohých faktorov, ktoré ovplyvňujú ceny komodít.

Globálny ekonomický rast

Ceny väčšiny komodít sú do značnej miery závislé od stavu svetovej ekonomiky. Ak trhy vnímajú okolnosti priaznivé pre zlepšenie svetového obchodu, môžu rásť aj ceny komodít. Na druhej strane vyhliadka na krízu alebo spomalenie ekonomiky vytvára tlak na ich pokles. Dôvodom je samozrejme predpokladaný nižší dopyt. Napríklad ceny medi môžu byť silne korelované s ekonomickými cyklami kvôli ich priemyselnému využitiu.

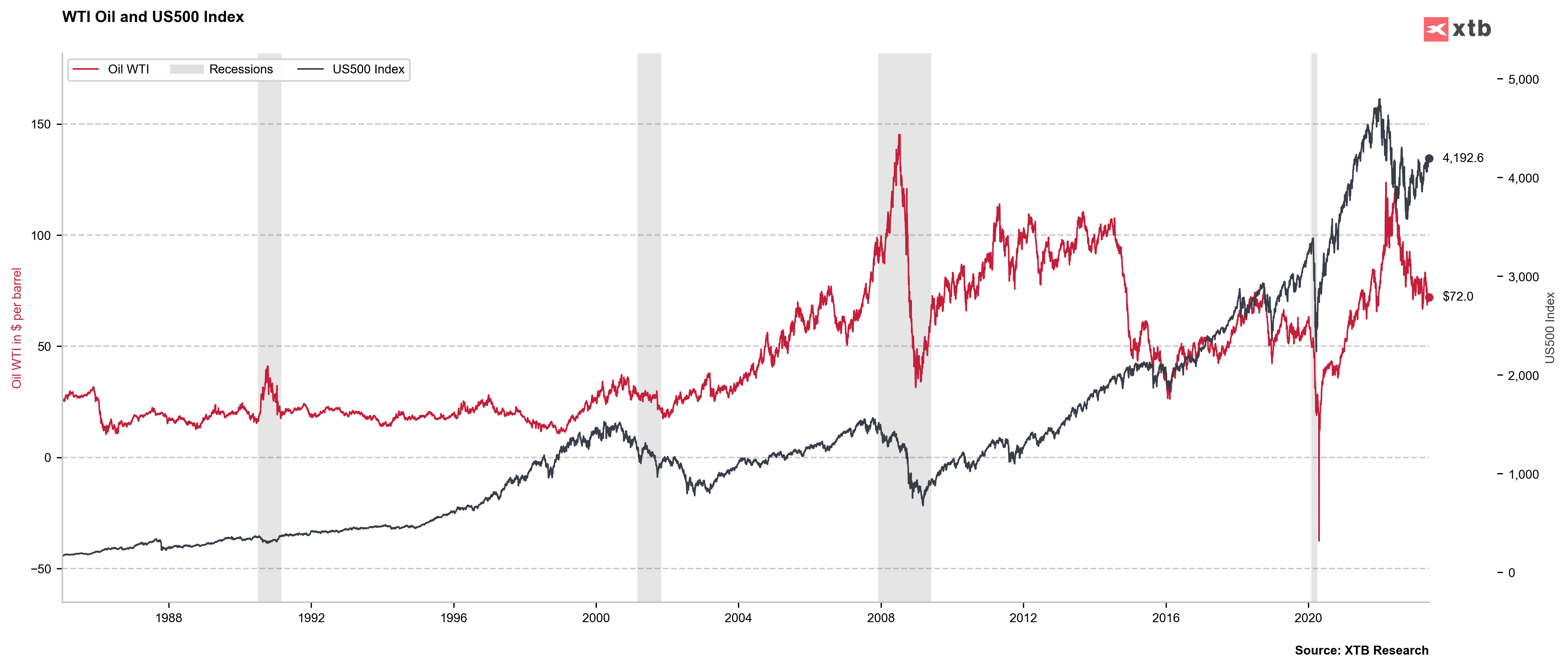

Ak porovnáme historické pohyby cien indexu S&P500 a americkej ropy WTI, zistíme, že ceny ropy sú výrazne závislé od ekonomickej prosperity. Silná ekonomika tiež praje akciovému trhu. Počas recesie (sivé stĺpce) mali ceny ropy tendenciu klesať spoločne s cenami akcií. Zdroj: XTB Research

Ak porovnáme historické pohyby cien indexu S&P500 a americkej ropy WTI, zistíme, že ceny ropy sú výrazne závislé od ekonomickej prosperity. Silná ekonomika tiež praje akciovému trhu. Počas recesie (sivé stĺpce) mali ceny ropy tendenciu klesať spoločne s cenami akcií. Zdroj: XTB Research

![Å achy a ÄÃsla]() Stratégia pre obchodovanie komodít

Stratégia pre obchodovanie komodít

Komoditní obchodníci používajú rôzne stratégie, ktoré sú špecifické ako pre krátkodobých obchodníkov, tak aj pre dlhodobých investorov. Dôsledné vykonávanie zamýšľanej stratégie môže pomôcť optimalizovať výkonnosť a riadiť riziko. Je potrebné mať na pamäti, že každá stratégia obchodovania s komoditami má svoje vlastné jedinečné charakteristiky a vyžaduje riadnu analýzu. Rovnako nie je zárukou zisku z investície. Investori by mali sledovať aktuálne udalosti a informácie týkajúce sa komoditného trhu.

Swingová stratégia

Táto stratégia zahŕňa identifikáciu a využitie dlhodobých trendov na trhu komodít. Investori, ktorí sa chcú pohybovať v súlade s trendom, sa snažia identifikovať komodity, ktoré sa nachádzajú v pokračujúcom vzostupnom alebo zostupnom trende, a podľa nich sa rozhodujú o investíciách. Pri identifikácii trendov a prijímaní vhodných rozhodnutí môže pomôcť použitie technickej analýzy, ako sú trendové čiary, trendové indikátory alebo charakteristické cenové formácie.

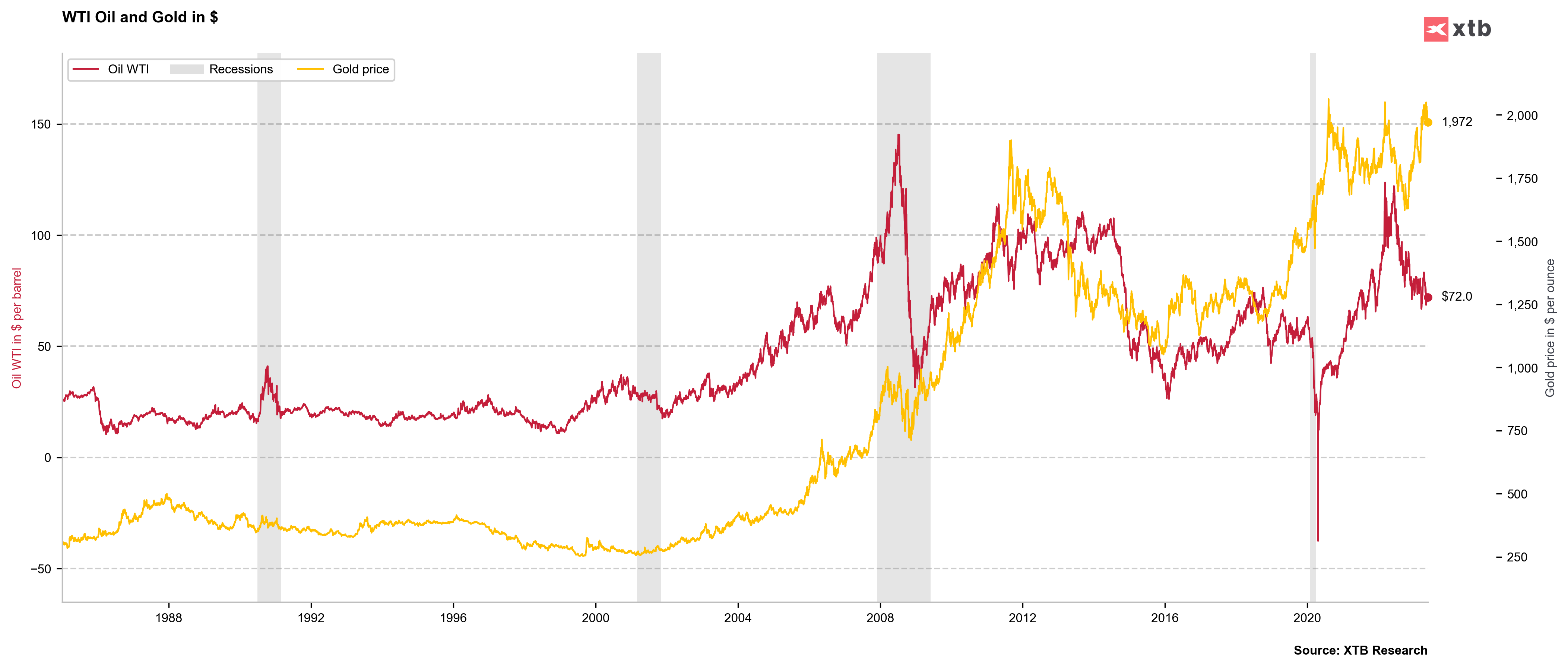

Ak sa pozrieme na ceny ropy WTI a zlata, zistíme, že vzácny kov si od roku 1980 počas niekoľkých recesií v USA viedol stabilnejšie ako ropa (sivé stĺpce). Vždy majte na pamäti, že obchodovanie s futures kontraktmi je rizikové a akékoľvek minulé výsledky sa nemusia v budúcnosti dostaviť. Source: XTB Research

Ak sa pozrieme na ceny ropy WTI a zlata, zistíme, že vzácny kov si od roku 1980 počas niekoľkých recesií v USA viedol stabilnejšie ako ropa (sivé stĺpce). Vždy majte na pamäti, že obchodovanie s futures kontraktmi je rizikové a akékoľvek minulé výsledky sa nemusia v budúcnosti dostaviť. Source: XTB Research

Stratégia obratu

Spravidla to znamená otváranie pozícií a obchodovanie s komoditami v protismere. Stratégia obratu charakterizuje investorov a obchodníkov, ktorí svoju stratégiu zakladajú na hre „proti davu”. Napriek tomu, že je takmer nemožné predpovedať cenové dno alebo vrchol, môže riziková proticyklická stratégia poskytnúť výhodu trpezlivým investorom a agresívnym obchodníkom. Napríklad keď celý trh hovorí o recesii, môžu investori konajúci proticyklicky nakupovať akcie komoditných spoločností a otvárať nákupné pozície na futures kontrakty. Na druhú stranu, keď je trh vo fáze eufórie – investori využívajúci túto stratégiu môžu predávať akcie, ktoré vlastnia a využiť predaj nakrátko – možnosť otvárať pozície pri poklese cien. Stratégia obratu rozhodne nie je pre každého investora a môže byť veľmi riskantná, pretože v skutočnosti nikto nevie, kedy sa trh obráti v trende.

Sezónnosť

Komodity často podliehajú sezónnemu zvyšovaniu alebo znižovaniu cien. Nielen kvôli hospodárskym cyklom, ale aj kvôli ďalším faktorom. Môžu to byť otázky súvisiace s obdobím zberu, dopytom po energiách alebo obdobím spotreby. Napríklad ceny zemného plynu môžu rásť v období zvýšeného dopytu po energii. Takým obdobím je zimné obdobie. Pokles môže začať sezónne s predpoveďou nižšieho dopytu po vykurovaní. Poľnohospodárske ceny často rastú pred obdobím zberu. Investori môžu využiť tieto sezónne vzorce tým, že analyzujú historické údaje o cenách a hľadajú opakujúce sa vzorce.

Stratégia obchodovania spreadov

Spready sú rozdiely v cenách medzi rôznymi komoditnými kontraktmi. Obchodníci môžu analyzovať a porovnávať ceny rôznych komoditných kontraktov a rozhodovať sa na základe cenových rozdielov. Investor sa napríklad môže rozhodnúť, že nakúpi jeden kontrakt komodity s nižšou cenou a súčasne predá nakrátko kontrakt inej komodity s vyššou cenou. V očakávaní, že sa cenový rozdiel medzi surovinami zníži alebo zvýši.

Komditné supertrendy

Analýza potenciálu budúcich trendov na trhu je pre investorov nesmierne dôležitá. Porozumenie nadchádzajúcim trendom vám umožní prijímať správne investičné rozhodnutia a môže vám pomôcť dosiahnuť dlhodobý investičný úspech. Dôležitým aspektom analýzy budúcich trendov na komoditnom trhu je zohľadnenie meniaceho sa prostredia a prispôsobivosti. V dnešnej dobe má na ceny a ponuku komodít veľký vplyv ekonomická, geopolitická a environmentálna volatilita.

Obchodovaním s futures kontraktmi môžu investori vyjadriť svoj názor na cenové vyhliadky nielen prostredníctvom nákupných transakcií. Ale aj prostredníctvom krátkych predajov, teda stávok na pokles cien komodít. Pri analýze budúceho vývoja na komoditnom trhu je potrebné vziať do úvahy niekoľko kľúčových faktorov.

Vývoj technologií

Technologický vývoj môže ovplyvniť účinnosť ťažby, spracovania a využitia surovín. Investície do nových technológií, ako je robotika, umelá inteligencia alebo Internet of Things (IoT), môžu ovplyvniť spôsob využívania surovín v rôznych priemyselných odvetviach. A na rozsah ich využitia.

Zemepis a geopolitika

Niektoré oblasti sveta sú bohaté na určité suroviny, čo môže ovplyvniť ich cenu a dostupnosť. Trh so surovinami môžu ovplyvniť aj meniace sa medzinárodné vzťahy a obchodná politika.

Ekológia

Ďalším dôležitým faktorom je udržateľnosť a starostlivosť o životné prostredie. Rastúce povedomie o životnom prostredí a zvyšujúce sa ekologické predpisy majú vplyv na spôsob ťažby a výberu surovín. Spoločnosti musia tieto faktory zahrnúť do svojich stratégií a investovať do ekologickejších riešení.

Nadchádzajúce trendy na trhu so surovinami budú tiež ovplyvnené meniacimi sa preferenciami spotrebiteľov. Z dlhodobého hľadiska môže povedomie o ekologických, etických a sociálne zodpovedných výrobkoch viesť k zvýšenému dopytu po obnoviteľných zdrojoch energie alebo surovinách s nízkou uhlíkovou stopou.

Chcete investovať do ekologických firiem? Zistite viac v našom článku: Zelené investície – ako investovať do zelenšej budúcnosti?

Riadenie rizík

Obchodovanie s komoditami je spojené s rizikom, najmä pri futures kontraktoch s pákovým efektom. Ceny komodít každý deň kolíšu z rôznych dôvodov, ako sú zmeny ponuky a dopytu, poveternostné podmienky, menová politika, sentiment a mnoho ďalších vonkajších faktorov. Ceny surovín môžu byť ovplyvnené aj ozbrojenými konfliktami alebo obchodnými embargami, ktoré narúšajú vzťah ponuky a dopytu.

Kľúčovým prvkom obchodovania s komoditami je pochopenie rizika a správne riadenie kapitálu. Nepredvídateľné náhodné udalosti majú významný vplyv na globálne finančné trhy. Často sa ukáže, že najpravdepodobnejšie scenáre nie sú tými, ktoré sa nakoniec naplnia. Preto je dôležité používať defenzívne príkazy a držať sa niektorých základných pravidiel.

Investičný rozpočet a veľkosť pozície

Prvým krokom pri riadení kapitálu je zostavenie vhodného investičného rozpočtu. Investor by si mal určiť, koľko peňazí je ochotný investovať do obchodovania s komoditami a akú časť svojho portfólia chce na tieto obchody alokovať. Je dôležité, aby tento rozpočet bol realistický a prispôsobený individuálnym finančným možnostiam. Nemali by ste investovať viac, než ste schopní stratiť. Tiež vedome riadiť veľkosť pozícií vo svojom portfóliu.

Obranné príkazy

Spoločnosť XTB si uvedomuje, aká dôležitá je pre obchodníkov a investorov správa otvorených pozícií. Nie všetci investori a obchodníci sledujú grafy a informácie každý deň celé hodiny. Komodity môžu prudko reagovať na dáta, správy zo sveta alebo akékoľvek náhodné udalosti, ktoré môžu ovplyvniť ceny. Na pomoc prichádzajú defenzívne príkazy, ktoré môžu ochrániť zisk a obmedziť potenciálne straty.

Defenzívne príkazy, ako sú stop loss, take profit alebo trailing stop loss, pomáhajú nielen aplikovať stanovenú stratégiu. Môžu byť dôležitým nástrojom riadenia rizík pri obchodovaní CFD na komodity.

Viac o defenzívnych nástrojoch

Investori na akciovom trhu a ETF môžu používať čakajúce príkazy ako sell stop, buy stop, sell limit a buy limit. Vo vzdelávacej platforme XTB sa každý investor môže dozvedieť podrobnosti o každom z týchto príkazov.

Viac o čakajúcich objednávkach

Diverzifikácia

Diverzifikácia znamená šikovné vyhľadávanie aktív, ktoré nie sú vzájomne korelované, a rozloženie investícií medzi rôzne komodity a finančné nástroje. Jej hlavným účelom je znížiť riziko a volatilitu portfólia. Napríklad prípadný pokles cien medi môže znížiť expozíciu voči ETF, ktorý poskytuje expozíciu voči zlatu. Cieľom diverzifikácie je tiež znížiť riziko spojené s kolísaním hodnoty jednotlivých komodít. Ak hodnota jednej komodity klesne, môže mať investor k dispozícii iné ziskové investície, ktoré straty vyrovnajú. Jednou z výhod môže byť aj možnosť prekonania výkonnosti, keď sa rôznym komoditám darí dobre, a to v rôznych obdobiach.

- Investovanie do rôznych komodít a trhov znižuje riziko spojené s jednou konkrétnou komoditou. Ak napríklad cena ropy klesne, môže investor držať iné komodity, ktoré mu budú aj naďalej prinášať výnosy.

- Diverzifikácia portfólia môže investorovi priniesť nové príležitosti. Vďaka rôznym investíciám môže investor využiť výhody rôznych trhových trendov a cyklov.

- Diverzifikácia môže pomôcť znížiť volatilitu celého portfólia av dôsledku toho pôsobiť ako poistka proti výskytu maržových výziev. Ak jedna komodita stratí na hodnote, ostatné investície môžu straty kompenzovať. V konečnom dôsledku vedie správna diverzifikácia k stabilnejšiemu portfóliu.

Nie každý diverzifikuje svoje portfólio s argumentom, že diverzifikácia môže výrazne znížiť vplyv „víťazných pozícií“. Diverzifikácia má tiež špecifické riziká a nemusí vždy priniesť očakávané výsledky. Investor sa môže stretnúť so situáciou, keď väčšina investícií neprináša uspokojivé výnosy.

Zložitejšie riadenie

Mnoho rôznych investícií si vyžaduje väčšiu pozornosť a sledovanie. Investor musí mať prehľad o aktuálnych trendoch a udalostiach na rôznych trhoch. To môže byť časovo náročné a vyžaduje si to väčšie nasadenie.

Obchodovanie CFD na komodity v XTB

Skladovanie fyzických komodít je ťažké a väčšinou nemožné. Pre drobných investorov je to prakticky nemožné. Klienti XTB môžu uvažovať o expozícii voči komoditám rôznymi spôsobmi, okrem iného prostredníctvom CFD.

Long / Short

CFD umožňujú investorom obchodovať ako s poklesom, tak s rastom cien. Vďaka tomu je obchodovanie s komoditami flexibilnejšie. Pokiaľ investor očakáva, že cena určitej komodity, napríklad ropy, porastie, môže otvoriť pozíciu BUY (dlhá). Táto pozícia potom prinesie zisk, keď cena vzrastie. Na druhej strane, ak investor očakáva pokles ceny, môže otvoriť pozíciu SELL (krátka). V takejto situácii zaznamená zisk, keď cena podľa jeho predpovede klesne. Stávka na pokles ceny sa nazýva predaj nakrátko.

Komodity na platforme XTB (obchodovanie CFD)

- Poľnohospodárstvo: SUGAR, COFFEE, CORN, COCOA, SOYBEAN, SOYOIL, COTTON, WHEAT

- Energie: OIL, OIL.WTI, NATGAS, GASOLINE, LSGASOIL

- Priemyselné: COPPER, ALUMINIUM, ZINC, NICKEL

- Vzácne kovy: GOLD, SILVER, PLATINUM, PALLADIUM

- Hospodárske zvieratá: CATTLE, LEANHOGS

Jednou z alternatív k „ťažkej“ fyzickej expozícii na komoditnom trhu sú rozdielové zmluvy (CFD – „contracts for difference“). Pri obchodovaní CFD závisí výkonnosť obchodníka od smeru obchodu (NÁKUP, PREDAJ) a od rozdielu medzi počiatočnou a konečnou cenou pozície. Tieto nástroje môžu pomôcť diverzifikovať investičné portfólio. Vyznačujú sa tým, že:

- Možnosť obchodovať ako pri raste, tak pri poklese ceny

- Defenzívne príkazy (stop loss a take profit, rovnako ako trailing stop loss)

- Nízke obchodné náklady

- Pákový efekt

- Vysoká volatilita hodnôt pozícií

- Vysoké investičné riziko

- Vysoká likvidita

- Vysporiadanie v reálnom čase (T+0)

- Investor sa nestáva vlastníkom suroviny, iba kontraktu

- Žiadne náklady spojené so skladovaním surovín

Obchodovanie CFD

Pri obchodovaní s nástrojmi CFD obchodníci nenakupujú skutočné komodity. Obchodujú s derivátovým nástrojom – zmluvou o cenovom rozdiele. Obchodovanie CFD na komodity nevyzerá úplne rovnako ako obchodovanie s nepákovými akciami alebo ETF. Predovšetkým kvôli pákovému efektu.

Finančná páka umožňuje otvoriť väčšie pozície s malým percentom ich hodnoty prostredníctvom tzv. marže, tzv. Na druhej strane je pákový efekt spojený s vysokým investičným rizikom a volatilitou. To môže viesť k automatickému uzavretiu pozície prostredníctvom obranného mechanizmu „Stop Out", ak strata na účte rastie. Než sa investor rozhodne obchodovať CFD, je veľmi dôležité, aby dobre rozumel tomu, ako deriváty fungujú.

V závislosti na zvolenej komodite sa líši hodnota 1 lotu, tj. základná objemová jednotka pozície. Pri GOLD je teda 1 lot cenou 100 uncí, pri OIL je to cena 1000 barelov, pri SILVER 5000 uncí atď. Informácie o hodnote 1 lotu nájdu obchodníci priamo v investičnej platforme XTB. Vďaka minimálnemu príkazu 0,01 lotu môže každý investor prispôsobiť veľkosť pozície svojim investičným možnostiam.

Napríklad:

- Pokiaľ je pákový efekt 1:20, marža sa rovná 5 % hodnoty kontraktu

- Na otvorenie pozície s hodnotou kontraktu 2 000 USD tak môže investor použiť iba 100 USD

- Veľkosť pozície sa meria v lotoch

- Minimálna veľkosť objednávky je 0,01 lotu (tzv. „mikrolot”)

- Pákový efekt zvyšuje potenciálne zisky aj strát

- Defenzívne príkazy môžu zaistiť pozíciu a pomôcť riadiť riziko.

Viac informácií o obchodovaní CFD si môžete prečítať v článku Obchodovanie CFD – Čo sú to rozdielové zmluvy?

Vyskúšajte si investovanie v XTB a otvorte si testovací účet. Platforma XTB je k dispozícii vo verzii pre stolné počítače, webová platforma a aplikácie (iOS, Android).

Ďalšie možnosti investovania do komodít

Pri investovaní v XTB majú investori k dispozícii mimo CFD aj niekoľko stoviek akcií a desiatky komoditných fondov ETF, ktoré ponúkajú priamu alebo nepriamu expozíciu na komoditnom trhu.

Akcie: Exxon Mobil (XOM.US), Chevron (CVX.US), BP (BP.UK), Shell (SHELL.NL), Occidental Petroleum (OXY.US), Rio Tinto (RIO.UK), BHP Billiton (BHP.US), Vale (VALE.US), Freeport McMoran (FCX.US), Glencore, Newmont (NEM.US), Anglogold Ashanti (AU.US), Barrick Gold (GOLD.US)

ETF: iShares Physical Gold (IGLN.UK), iShares Physical Silver (ISLN.UK), Deutsche Boerse Commodities Gmbh ETC (4GLD.DE), iShares Commodity Diversified Swap (ICOM.UK), ETF WTI Crude Oil (OD7F.DE), iShares Oil & Gas Exploration & Production (IOGP.UK), iShares Stoxx 600 Oil & Gas (SXEPEX.UK), ETFS Natural Gas (NGAS.UK), SPDR S&P Oil & Gas Exploration (XOP.US), ETF Industrial Metals (AIGI.UK), ETF Dow Jones Industrial Average UCITS ETF (CIND.UK), SPDR Industrial Average Trust (DIA.US)

Niektoré akcie a ETF sú zároveň k dispozícii ako rozdielové zmluvy (CFD).

FAQ

Neexistuje žiadna komodita, ktorá by bola všeobecne uznávaná ako najlepšia investícia v porovnaní s ostatnými. Predpovedanie budúcich cien je zložitý proces. Rovnako prvok istej náhody má významný vplyv na trh a správanie obchodníkov. Pre obchodníkov na komoditnom trhu môže byť zásadná pravidelná a hĺbková analýza aktuálnej situácie na trhu vrátane pravdepodobnosti recesie alebo potenciálnych faktorov súvisiacich s ponukou. Komoditný trh je obrovský, takže je takmer nemožné analyzovať informácie o každom z nich. Niektorí investori sa špecializujú na obchodovanie iba s vybranými komoditami. Môže ísť napríklad o ropu, plyn alebo pšenicu. Investori si skôr vyberajú komoditné akcie a ETF.

Ak chcete začať obchodovať s komoditami v XTB, musíte si najskôr otvoriť bezplatný reálny účet a prejsť overovacím procesom. Po jeho úspešnom dokončení má investor možnosť obchodovať CFD a investovať do komodít prostredníctvom akcií a ETF.

Začínajúci investori by sa mali oboznámiť nielen s možnosťami, ale predovšetkým s rizikami spojenými s investovaním na finančných trhoch. Nástroje CFD sú obzvlášť rizikové a vyžadujú oboznámenosť s ich fungovaním. Základné informácie o obchodovaní CFD a finančných trhoch nájdete na vzdelávacej platforme XTB: https://www.xtb.com/sk/vzdelavanie

Najväčším rizikom pre komoditný trh je obdobie, keď ekonomika oslabuje; môže ísť o recesiu, stagfláciu alebo hospodársku depresiu. V takom období klesajú ceny najmä energetických komodít, ako je ropa alebo zemný plyn, a priemyselných komodít, ako je meď, hliník alebo zinok. V prostredí recesie môžu naopak drahé kovy – predovšetkým zlato – získavať na hodnote. Treba však vziať do úvahy, že budúcnosť je neznáma, a hoci investori pri svojich analýzach vychádzajú z budúcnosti, určité situácie sa nemusia nutne opakovať. Kľúčom k cenám je nakoniec vzťah medzi ponukou a dopytom.

Obchodníci na CFD inštrumentoch môžu zaujať tzv. krátku pozíciu na ceny vybraných komodít, ako je ropa, meď, zlato, striebro a mnoho ďalších. Potom zaznamenávajú zisky pri poklese cien a straty pri ich raste. Nezabudnite však, že obchodovanie s nástrojmi CFD je veľmi rizikové a môže viesť k vážnym stratám.

Komodity môžu byť dobrou investíciou a priniesť investorom výnosy. Akcie a ETF môžu pomôcť diverzifikovať portfólio. Analýza komoditného trhu zároveň vyžaduje znalosti a povedomie o rizikách. Pamätajte na sezónnosť a cyklickosť komoditného trhu a na kľúčové faktory, ktoré ovplyvňujú ceny.

Samozrejme je to možné, ale vždy pamätajte na investičné riziká. Obchodovanie je určené investorom, ktorí si uvedomujú nielen príležitosti, ale aj riziká, ktoré sú s predpovedaním cien spojené. Vo vzdelávacej platforme XTB nájdete články a videá, ktoré vyvrátia množstvo vašich pochybností a zodpovedia niektoré vaše otázky, napr. https://www.xtb.com/sk/vzdelavanie/cfd-definicie.

Obchodovanie zlata – Investovanie do zlata pre začiatočníkov

Diverzifikácia portfólia – ako diverzifikovať obchodné portfólio?

Obchodovanie s kryptomenami – Ako investovať do Bitcoinu a iných digitálnych aktív?

Tento materiál je marketingovou komunikáciou v zmysle čl. 24 ods. 3 smernice Európskeho parlamentu a Rady 2014/65/EÚ z 15. mája 2014 o trhoch s finančnými nástrojmi, ktorou sa mení smernica 2002/92/ES a smernica 2011/61/EÚ (MiFID II). Marketingová komunikácia nie je investičným odporúčaním ani informáciou odporúčajúcou alebo navrhujúcou investičnú stratégiu v zmysle nariadenia Európskeho parlamentu a Rady (EÚ) č. 596/2014 zo 16. apríla 2014 o zneužívaní trhu (nariadenie o zneužívaní trhu) a o zrušení smernice Európskeho parlamentu a Rady 2003/6/ES a smerníc Komisie 2003/124/ES, 2003/125/ES a 2004/72/ES a delegovaného nariadenia Komisie (EÚ) 2016/958 z 9. marca 2016, ktorým sa dopĺňa nariadenie Európskeho parlamentu a Rady (EÚ) č. 596/2014, pokiaľ ide o regulačné technické predpisy upravujúce technické opatrenia na objektívnu prezentáciu investičných odporúčaní alebo iných informácií, ktorými sa odporúča alebo navrhuje investičná stratégia, a na zverejňovanie osobitných záujmov alebo uvádzanie konfliktov záujmov v zmysle zákona č. 566/2001 Z. z. o cenných papieroch a investičných službách. Marketingová komunikácia je pripravená s najvyššou starostlivosťou, objektivitou, prezentuje fakty známe autorovi k dátumu prípravy a neobsahuje žiadne hodnotiace prvky. Marketingová komunikácia je pripravená bez zohľadnenia potrieb klienta, jeho individuálnej finančnej situácie a nijakým spôsobom nepredstavuje investičnú stratégiu. Marketingová komunikácia nepredstavuje ponuku na predaj, ponuku, predplatné, výzvu na nákup, reklamu alebo propagáciu akýchkoľvek finančných nástrojov. XTB S.A. organizačná zložka nezodpovedá za žiadne kroky alebo opomenutia klienta, najmä za nadobudnutie alebo predaj finančných nástrojov. XTB nezodpovedá za žiadnu stratu alebo škodu, vrátane, bez obmedzenia, akejkoľvek straty, ktorá môže vzniknúť priamo alebo nepriamo, spôsobená na základe informácií obsiahnutých v tejto marketingovej komunikácii. V prípade, že marketingová komunikácia obsahuje akékoľvek informácie o akýchkoľvek výsledkoch týkajúcich sa finančných nástrojov v nej uvedených, nepredstavujú žiadnu záruku ani prognózu budúcich výsledkov. Minulá výkonnosť nemusí nevyhnutne naznačovať budúce výsledky a každá osoba konajúca na základe týchto informácií tak robí výlučne na vlastné riziko.

Čo ovplyvňuje ceny?

Čo ovplyvňuje ceny? Stratégia pre obchodovanie komodít

Stratégia pre obchodovanie komodít