- Fed dnes zverejní svoje rozhodnutie o 19:00 GMT, tlačová konferencia predsedu Powella sa uskutoční o 19:30 GMT.

- Nebudú predstavené žiadne nové makroekonomické prognózy, je však pravdepodobné, že došlo k zmene očakávaní v oblasti úrokových sadzieb

- Fed možno oznámi, že od júna tohto roka začne znižovať tempo redukcie súvahy (QT)

- Väčšia neistota v súvislosti s infláciou na pozadí najnovších údajov

Pred dvoma týždňami Powell počas svojho prejavu naznačil, že najnovšie údaje nedávajú dôveru v ďalší pokles inflácie na úroveň cieľa. Navyše po ďalšom údaji o inflácii a správe o HDP, ktoré nás ešte viac vzdialili od prvého zníženia úrokových sadzieb:

- Deflátor HDP za prvý štvrťrok vzrástol na 3,1 % v anualizovanej miere oproti očakávaným 3,0 % a predchádzajúcej úrovni 1,7 %.

- Jadrový index PCE za 1. štvrťrok vzrástol na 3,7 % pri očakávanej miere 3,4 % a predchádzajúcej úrovni 2,0 %

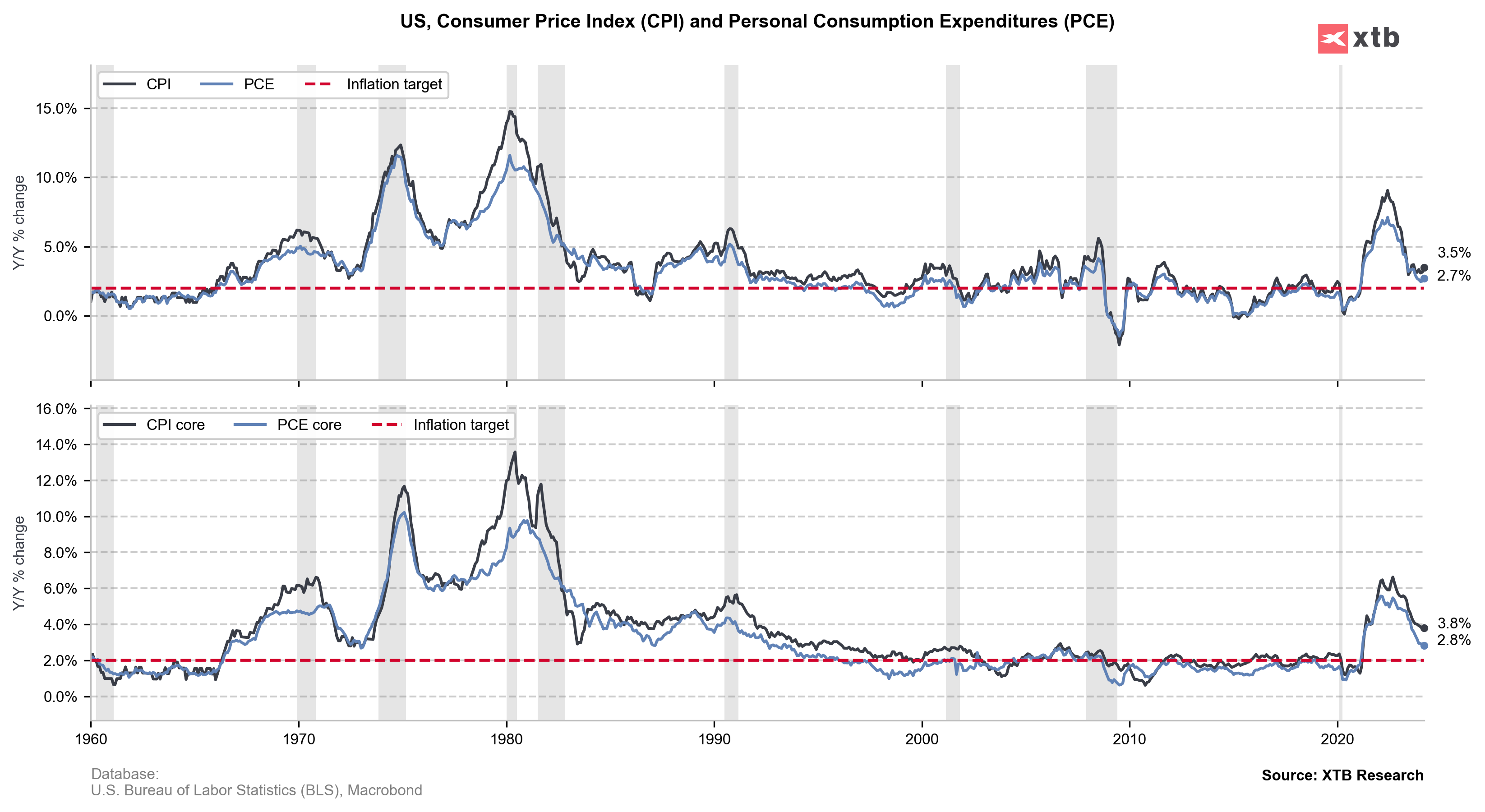

- PCE inflácia za marec sa zvyšuje na 2,7 % r/r pri očakávanej úrovni 2,6 % r/r a pri predchádzajúcej úrovni 2,5 % r/r

- Jadrová PCE inflácia zostáva na úrovni 2,8 % r/r pri očakávaní poklesu o 2,7 % r/r

- Obe merania sa zvýšili na 0,3 % m/m, v súlade s očakávaniami a predchádzajúcim údajom

- Náklady práce za 1. štvrťrok: 1,2 % pri očakávaní 1,0 % a predchádzajúcej úrovni 0,9 %.

Powell a ďalší členovia Fed-u opakovane naznačili, že na rozhodnutie o znížení sadzieb potrebujú viac istoty. Údaje skôr zvyšujú presvedčenie, že sa vzďaľujeme od inflačného cieľa, a niektorí dokonca naznačujú, že ďalším krokom bude možný návrat k zvyšovaniu úrokových sadzieb. Aj keď sa to v tejto chvíli zdá ako nepravdepodobný scenár, samozrejme, netreba zabúdať na porovnanie súčasnej inflácie so situáciou v 70. rokoch minulého storočia, keď sme po prvom poklese inflácie zaznamenali po niekoľkých mesiacoch nárast na ešte vyššie úrovne. Práve tomuto scenáru sa bude chcieť Fed vyhnúť. Keďže americká centrálna banka nemá pod kontrolou situáciu na ropných trhoch, Fed musí na riziko vyšších cien ropy v podmienkach geopolitického napätia reagovať viac jastrabím postojom.

PCE inflácia sa odráža, čo nedáva istotu, že inflácia v prognózovanom období klesne na cieľovú úroveň. Zdroj: Bloomberg Finance LP, XTB

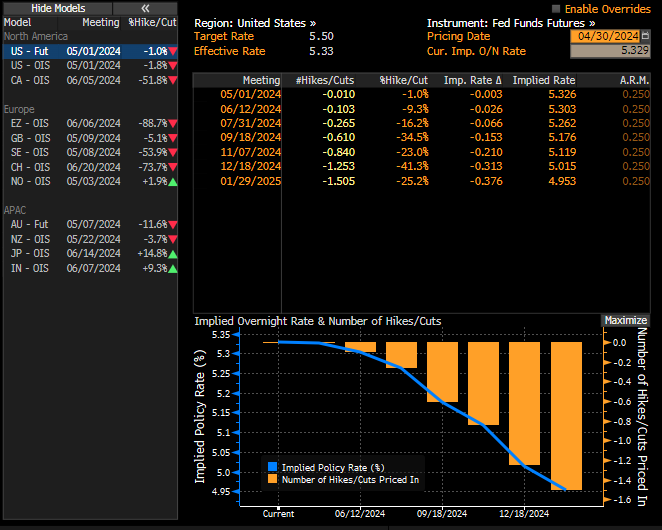

Ešte začiatkom tohto roka trh predpovedal 5 až 6 znížení úrokových sadzieb v roku 2024. Teraz tieto očakávania poukazujú na 1,2 zníženia. Zdá sa tiež, že samotný Fed v júni zmení svoje očakávania a naznačí, že v tomto roku vidí 2 alebo len jedno zníženie.

Očakávania trhu v súčasnosti poukazujú na to, že v tomto roku dôjde k zníženiu o niečo viac ako 1 %! Na druhej strane, začiatkom tohto roka sa predpokladalo až 5-6 znížení. Zdroj: Bloomberg Finance LP

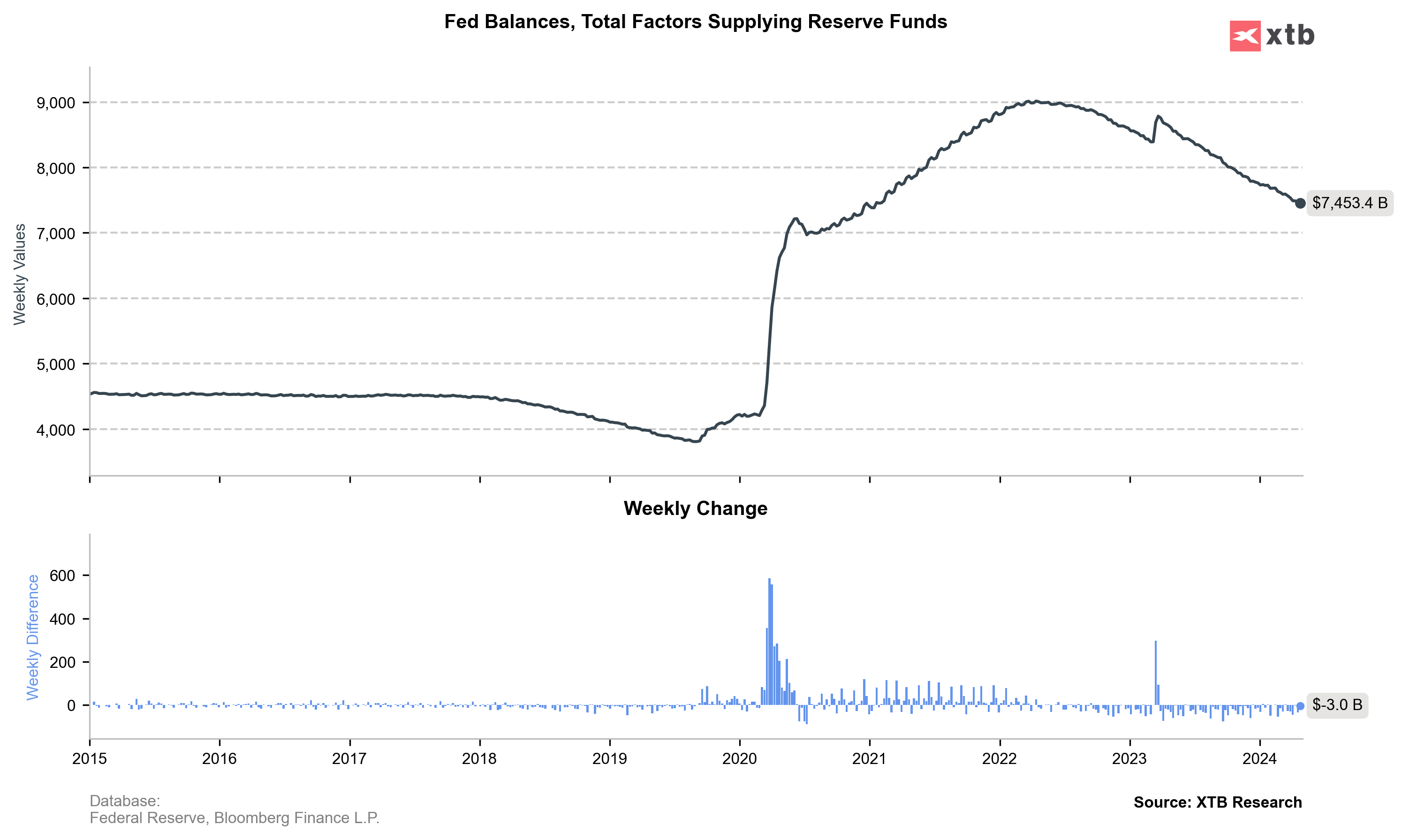

Pozornosť zameraná na súvahu

Zápisnica z predchádzajúceho zasadania ukázala, že členovia Fed-u sa chcú vyhnúť scenáru zníženia likvidity na trhu, ku ktorému došlo v roku 2019, keď ešte prebiehal program znižovania bilancie. Preto je možné, že Fed už od polovice pripustí, že dôjde k zníženiu tempa redukcie súvahy, čo by malo znížiť riziká likvidity. Na druhej strane treba poznamenať, že bilancia Fedu je stále mimoriadne vysoká a ešte nedosiahla úroveň, v ktorej bola po prvej fáze pandémie (približne 7 bil. USD). Teoreticky by správy o tom, že Fed sa chystá znížiť tempo redukcie súvahy (zníženie QT), boli pre akciový trh pozitívne. Na druhej strane, finančné podmienky na trhu zostávajú pomerne uvoľnené, takže teoreticky sa s rozhodnutím o takomto kroku tiež netreba ponáhľať.

Súvaha Fedu sa od roku 2022 znižuje. Úroveň zníženia už dosiahla 1,5 bilióna USD. EUR: Bloomberg Finance LP, XTB

Na čo si dať pozor?

Existuje vysoká pravdepodobnosť, že vyhlásenie Fedu prejde len kozmetickými zmenami a žiadna zmena súvahy nebude oznámená. Vzhľadom na to sa všetka pozornosť sústredí na tlačovú konferenciu po prijatí rozhodnutia. Okrem Powellových slov spred dvoch týždňov stojí za to poukázať na komentáre Austana Goolsbeeho z chicagského Fed-u, ktorý je považovaný za jedného z holubičích členov americkej centrálnej banky. Goolsbee tiež naznačil, že postup poklesu inflácie sa jednoznačne zhoršil a Fed musí svoj prístup rekalibrovať. John Williams z newyorského Fedu naopak tvrdí, že ak bude inflácia naďalej rásť, nemožno vylúčiť ani jej zvýšenie. Počas tlačovej konferencie sa môžu vyskytnúť otázky, či teraz môže Fed niečo presvedčiť, aby znížil, alebo či sa Fed v tejto chvíli už viac prikláňa k zvyšovaniu. Napriek tomu v tejto chvíli prevláda konsenzus, že Fed na aktuálnom zasadaní predstaví jastrabí obrat.

Ako bude reagovať trh?

Pár EURUSD zostáva okolo úrovne 1,0700, keďže nízke očakávania zníženia sadzieb a vysoké výnosy pri slabých údajoch z Európy môžu naznačovať dlhodobejšie silnejší dolár. Ak podtón Fedu ospravedlnia vysoké výnosy, pár EURUSD by mohol opäť otestovať blízkosť úrovne 1,0600, prípadne aj nižšie, ak ECB smeruje k júnovému zníženiu. Ak však Fed neprejaví obavy z inflácie a urobí zmeny v tempe znižovania bilancie, potom bude existovať šanca na rast a test aj úrovne 1,0800.

Zdroj: xStation5

Denné zhrnutie: Slabé údaje z USA tlačia trhy nadol, drahé kovy opäť pod tlakom!

BREAKING: Americké maloobchodné tržby pod očakávaniami

Ekonomický kalendár: Indexy a EURUSD čakajú na správu o maloobchodných tržbách v USA

Ranné zhrnutie (10.02.2026)

Tento materiál je marketingovou komunikáciou v zmysle čl. 24 ods. 3 smernice Európskeho parlamentu a Rady 2014/65/EÚ z 15. mája 2014 o trhoch s finančnými nástrojmi, ktorou sa mení smernica 2002/92/ES a smernica 2011/61/EÚ (MiFID II). Marketingová komunikácia nie je investičným odporúčaním ani informáciou odporúčajúcou alebo navrhujúcou investičnú stratégiu v zmysle nariadenia Európskeho parlamentu a Rady (EÚ) č. 596/2014 zo 16. apríla 2014 o zneužívaní trhu (nariadenie o zneužívaní trhu) a o zrušení smernice Európskeho parlamentu a Rady 2003/6/ES a smerníc Komisie 2003/124/ES, 2003/125/ES a 2004/72/ES a delegovaného nariadenia Komisie (EÚ) 2016/958 z 9. marca 2016, ktorým sa dopĺňa nariadenie Európskeho parlamentu a Rady (EÚ) č. 596/2014, pokiaľ ide o regulačné technické predpisy upravujúce technické opatrenia na objektívnu prezentáciu investičných odporúčaní alebo iných informácií, ktorými sa odporúča alebo navrhuje investičná stratégia, a na zverejňovanie osobitných záujmov alebo uvádzanie konfliktov záujmov v zmysle zákona č. 566/2001 Z. z. o cenných papieroch a investičných službách. Marketingová komunikácia je pripravená s najvyššou starostlivosťou, objektivitou, prezentuje fakty známe autorovi k dátumu prípravy a neobsahuje žiadne hodnotiace prvky. Marketingová komunikácia je pripravená bez zohľadnenia potrieb klienta, jeho individuálnej finančnej situácie a nijakým spôsobom nepredstavuje investičnú stratégiu. Marketingová komunikácia nepredstavuje ponuku na predaj, ponuku, predplatné, výzvu na nákup, reklamu alebo propagáciu akýchkoľvek finančných nástrojov. XTB S.A. organizačná zložka nezodpovedá za žiadne kroky alebo opomenutia klienta, najmä za nadobudnutie alebo predaj finančných nástrojov. XTB nezodpovedá za žiadnu stratu alebo škodu, vrátane, bez obmedzenia, akejkoľvek straty, ktorá môže vzniknúť priamo alebo nepriamo, spôsobená na základe informácií obsiahnutých v tejto marketingovej komunikácii. V prípade, že marketingová komunikácia obsahuje akékoľvek informácie o akýchkoľvek výsledkoch týkajúcich sa finančných nástrojov v nej uvedených, nepredstavujú žiadnu záruku ani prognózu budúcich výsledkov. Minulá výkonnosť nemusí nevyhnutne naznačovať budúce výsledky a každá osoba konajúca na základe týchto informácií tak robí výlučne na vlastné riziko.