În 2022 atenția piețelor financiare s-a îndreptat către inflația galopantă, determinând asocieri cu deceniul tumultuos al anilor 1970 din SUA, când ratele mari ale dobânzilor și politicile agresive ale băncii centrale au pus presiune asupra activelor riscante provocând un bear market. Acum, când inflația crește din nou, provocând risc de recesiune în fața încetinirii economice globale, investițiile în instrumente mai defensive sunt mai importante decât oricând. Indicii bursieri sunt sub presiune, acțiunile din sectorul tehnologic scad, iar mărfurile nu sunt în cea mai bună formă din cauza riscurilor de recesiune.

Marile economii ale lumii nu au mai înregistrat o creștere atât de puternică a inflației de... aproape 40 de ani. Creșterea ratelor dobânzilor a provocat tulburări în aproape toată lumea, iar schimbarea radicală a politicii monetare a provocat șoc în rândul investitorilor. Unii analiști au avertizat despre o astfel de întorsătură a evenimentelor încă din 2021, când Rezerva Federală a tipărit sume uriașe de dolari pentru a atenua impactul pandemiei. Băncile centrale au susținut însă că inflația va fi sub control, dar aceasta a avansat și refuză să încetinească. În acest articol vom descrie acest proces prin enumerarea reacțiilor diferitelor clase de active și, de asemenea, le vom evidenția pe cele care pot reprezenta un „adăpost sigur” în noua realitate investițională.

Ce este și de ce se întâmplă inflația?

Înainte de a trece la clasele individuale de active, vom încerca să răspundem simplu și pe scurt la întrebarea „de ce a crescut inflația?”. Răspundem prin a preciza, înainte de toate, că prețul este efectul cererii și al ofertei. Prețurile cresc dacă cererea depășește oferta. Dacă cererea este semnificativă, iar oferta în scădere, atunci poate fi provocat un șoc al ofertei. Acestea sunt ideile de bază. În realitate, lucrurile nu sunt atât de simple și evidente. Cineva care se așteaptă ca regulile să fie simple când investești pe timp de inflației, ar putea greși.

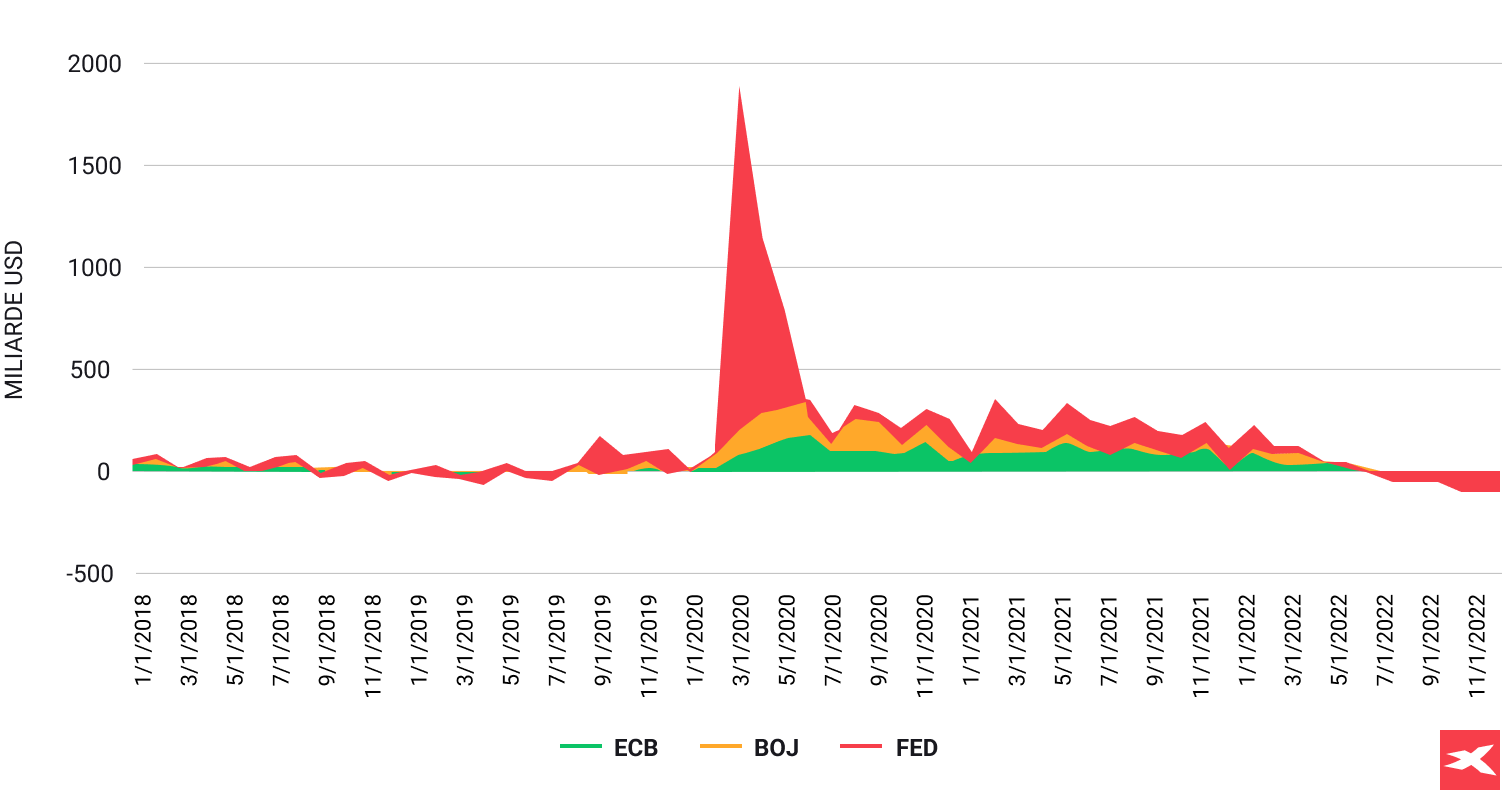

Aproape 40 de ani de inflație scăzută au determinat băncile centrale să presupună „în mod periculos” că „lucrurile vor fi diferite acum” și să creadă că politica monetară relaxată nu ar trebui să provoace o inflație ridicată. Ca urmare a pandemiei de coronavirus, când economia globală a intrat în șoc, Rezerva Federală a SUA a optat pentru tipărirea unei cantități record de bani pentru a stimula creșterea economică și cererea. În plus, a lansat programul de cumpărare de active numit “Quantitative Easing”, care a ajutat piețele financiare.

Cu toate acestea s-a dovedit că, de fapt, starea consumatorilor nu a fost înrăutățită atât de mult de pandemie, iar miile de miliarde de dolari „proaspăt printați” au ajuns în piață. Această mișcare a Fed a fost adoptată și de alte bănci centrale, precum BCE (Banca Centrală Europeană) sau Banca Japoniei. În cele din urmă, s-a dovedit că băncile centrale au reacționat mai mult decât era necesar pentru a salva cererea în economia globală. Rezultatul a fost o sumă uriașă de bani intrați în piață.

QE net de la BCE, BOJ și FED. Sursa: Macrobond, XTB Research

QE net de la BCE, BOJ și FED. Sursa: Macrobond, XTB Research

În același timp, întreruperile și „blocajele” din lanțurile de aprovizionare, cauzate de problemele pandemice privind producția și de politica Chinei - Zero Covid, au continuat să tensioneze oferta. Astfel, s-a creat un dezechilibru între oferta care se diminuează și cererea puternică, și încă stimulată, de servicii și bunuri. Acest lucru a fost agravat de „efectul de bază scăzut” și de o situație în care consumatorii s-au întors pe piață după o serie de blocaje, făcând cererea excepțional de puternică.

În plus, suma considerabilă de numerar economisită în timp ce economia era închisă a alimentat „dorința de a cheltui”. Când suprapui o piață puternică a muncii și presiunile salariale, obții o bombă inflaționistă. De fapt, economiștii observau deja câteva semnale „pre inflaționiste” înainte de pandemie, când globalizarea a încetinit ca urmare a crizei relațiilor SUA - China și a politicilor de mediu care au început să crească costurile pentru companii. Cu toate acestea, pandemia a fost cea care s-a dovedit a fi punctul de cotitură, determinând dezechilibrul global între cerere și ofertă.

Performanțele anterioare nu sunt garanții pentru rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc.

Performanțele anterioare nu sunt garanții pentru rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc.

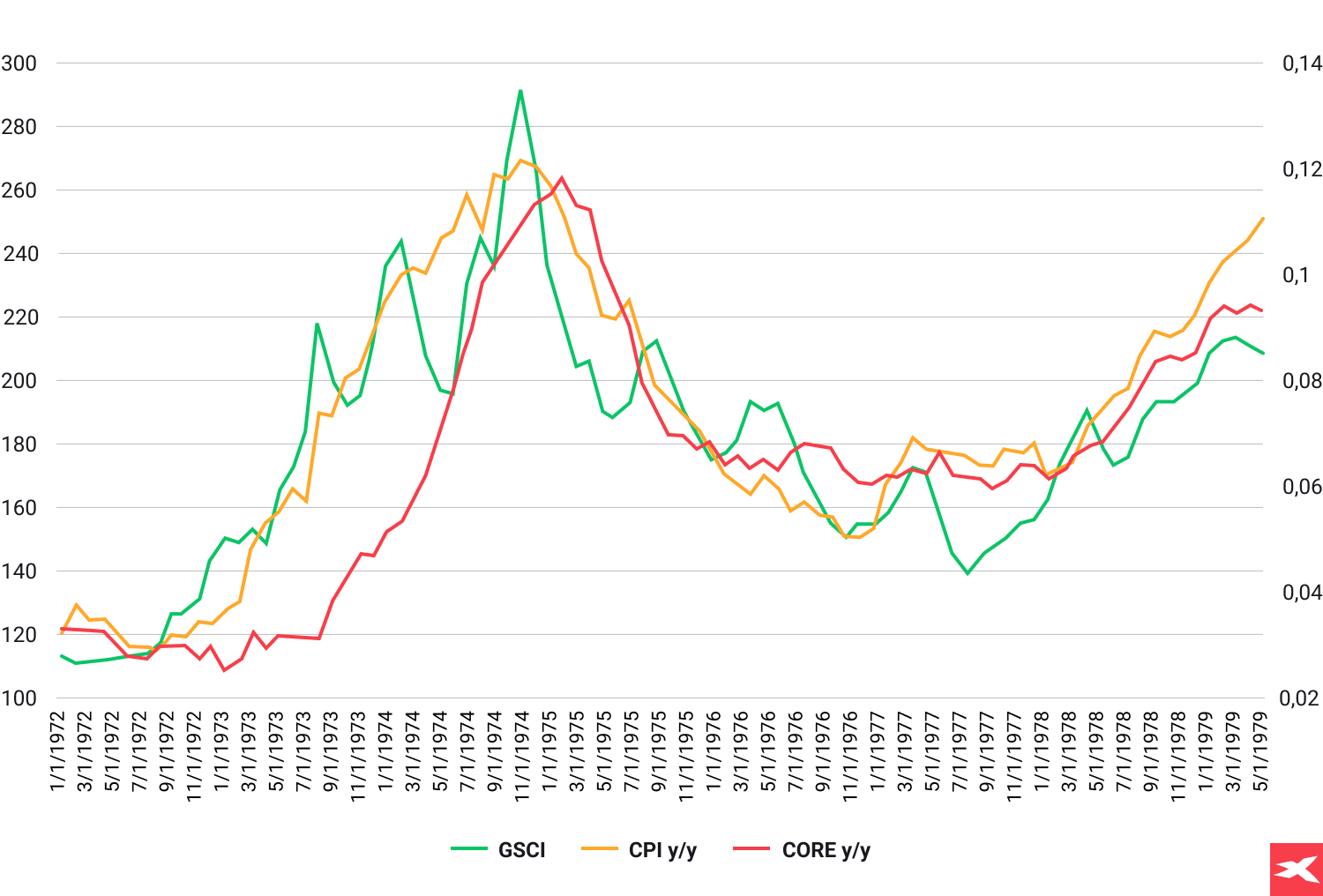

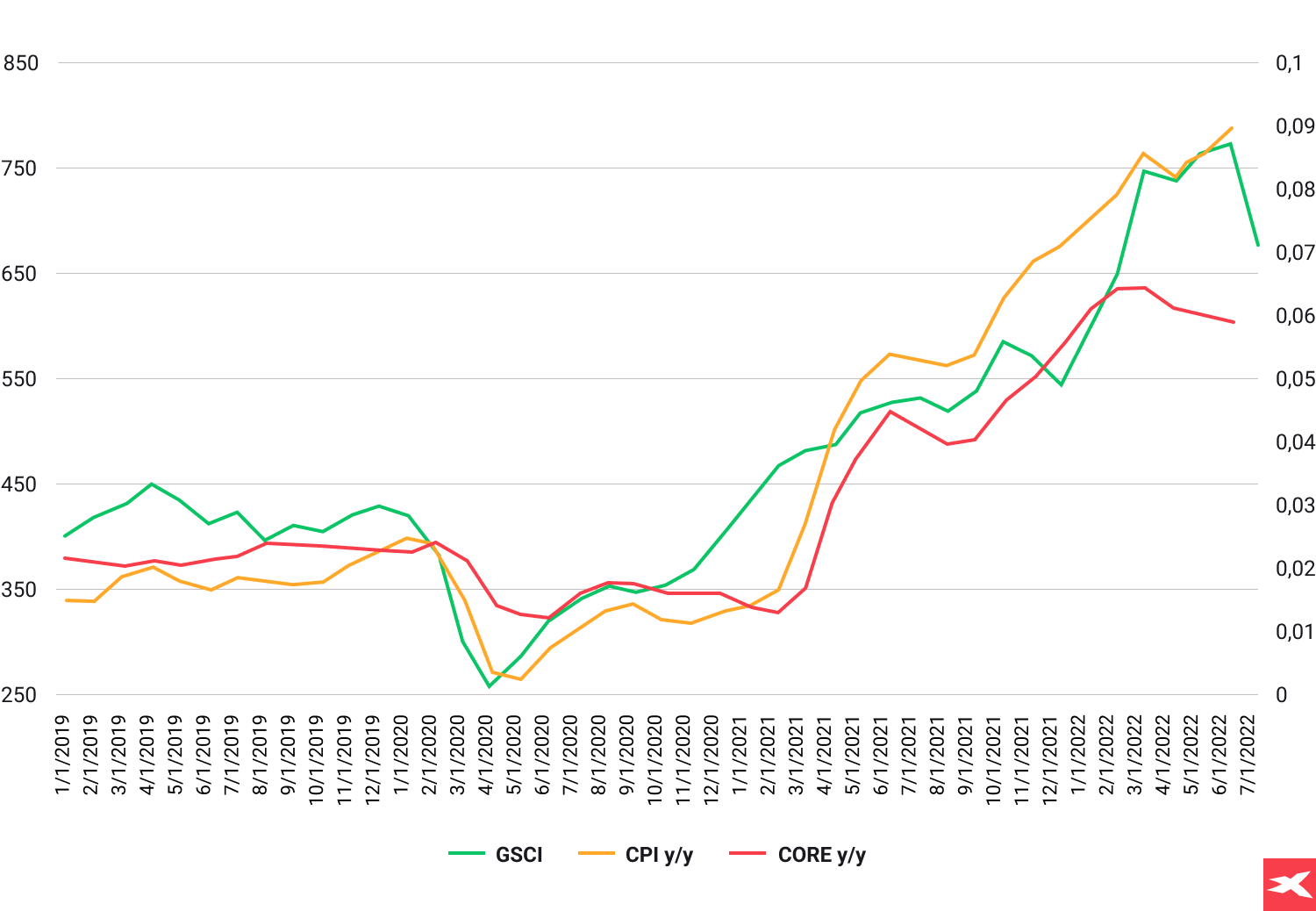

În 1974 scăderea prețurilor mărfurilor a contribuit la stabilizarea inflației, dar aceasta a rămas în continuare sub niveluri acceptabile. Momentul actual prezintă multe asemănări cu perioada anilor 1970, când inflația a crescut ca urmare a unui val de prețuri mai mari la combustibili (războiul din Orientul Mijlociu), presiunile salariale (sindicatele) și politicile monetare imprudente ale băncilor centrale. Sursa: Macrobond, XTB Research.

În 1974 scăderea prețurilor mărfurilor a contribuit la stabilizarea inflației, dar aceasta a rămas în continuare sub niveluri acceptabile. Momentul actual prezintă multe asemănări cu perioada anilor 1970, când inflația a crescut ca urmare a unui val de prețuri mai mari la combustibili (războiul din Orientul Mijlociu), presiunile salariale (sindicatele) și politicile monetare imprudente ale băncilor centrale. Sursa: Macrobond, XTB Research.

Performanțele anterioare nu sunt garanții pentru rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc.

Ce s-a întâmplat după aceea?

Inflația ridicată și schimbarea bruscă a accentului pe care politicile monetare ale băncilor centrale au început să-l pună pe rate mai mari ale dobânzilor și pe programe de înăsprire cantitativă (QT, inversul QE) au dus la un șoc pentru piețele financiare și au îngreunat investițiile în timpul inflației. Piețele de valori și de criptomonede, care au câștigat în timpul valului de euforie din 2020 și până în 2021, au fost supuse celei mai mari presiuni de vânzare. Costurile mai mari de împrumut și de finanțare înseamnă probleme pentru companiile finanțate cu datorii, precum și oprirea investițiilor direcționate spre piața de capital și sectorul investițiilor private. Mai înseamnă, de asemenea, și temperarea consumului debitorilor care, combinat cu o inflație ridicată, ar putea avea un efect de amortizare asupra consumului în general. În plus, lumea s-a confruntat cu o recesiune globală, agravată de războiul din Ucraina și de adâncirea conflictului dintre Washington și Beijing.

Fed are o misiune grea și trebuie să ia o decizie în timp ce se află „între ciocan și nicovală”. O piață a muncii puternică și o inflație ridicată fac posibil ca Fed să își asume un risc și să înceteze creșterea ratelor dobânzilor. Totuși, acest lucru nu s-a terminat bine nici în anii 1970 când s-a ajuns la un alt vârf inflaționist dureros. Bancherii au comunicat că nu doresc să repete această greșeală. Soluțiile sunt două:

● Combaterea inflației și politica „whatever it takes”.

De asta se tem piețele financiare. Că Fed-ul va fi hotărât să-și atingă ținta de inflație, crescând astfel pierderile celor optimiști din piețele bursiere și punând sub presiune activele riscante. În astfel de circumstanțe, este posibil ca dolarul american să devină un activ de refugiu. Alte instrumente pot intra sub presiune, inclusiv piața petrolului, dacă o recesiune va cuprinde întreaga economie globală.

● Pivot final

Wall Street urmărește orice semne de relaxare monetară în linia de comunicare a Fed și, deși au existat unele, Rezerva Federală este încă departe de a reduce sau chiar de a menține neschimbate nivelurile ratelor de dobândă. Cu toate acestea, orice sprijin al Fed pentru piețele financiare ar putea fi primit euforic în mediul economic actual și este de natură să împingă în sus evaluările indicilor, metalelor prețioase, criptomonedelor și să slăbească dolarul american, care a câștigat puternic în primele trei trimestre ale anului 2022.

Cum să gestionezi riscul în timpul unei inflații ridicate?

Investitorii nu trebuie să aștepte ca inflația să revină la normal pentru a relua investițiile. De obicei, oamenii care investesc sunt caracterizați de tendința de a căuta profituri în toate circumstanțele, chiar și pe timp de inflație. Prin urmare, chiar și în perioadele de creștere a inflației există active care se pot comporta mai bine decât „media pieței” pe un an.

Investitorii nu trebuie să aștepte ca inflația să revină la normal pentru a relua investițiile. De obicei, oamenii care investesc sunt caracterizați de tendința de a căuta profituri în toate circumstanțele, chiar și pe timp de inflație. Prin urmare, chiar și în perioadele de creștere a inflației există active care se pot comporta mai bine decât „media pieței” pe un an.

Analizând istoric, o perioadă de inflație ridicată și bănci cu o puternică orientare către o politică de tip “hawkish” ar trebui să-i determine pe investitori să-și reducă apetitul pentru risc și facă alegeri de investiții mai defensive. Acest lucru este reflectat în prețurile activelor. Mai jos, vom enumera activele care ar putea fi rezistente la o inflație în creștere, precum și la o încetinire economică.

Înainte de toate, vom enumera 4 aspecte fundamentale pe care ar trebui să se concentreze fiecare investitor care dorește să reducă riscul:

Îmbogățirea cunoștințelor despre investiții

Dorința de a dobândi cunoștințe este esențială din perspectiva oricărui investitor. Pentru a-ți îmbunătăți abilitățile, trebuie să te pui în scenariile diferitelor situații de piață. Dar acest lucru nu este posibil dacă nu-ți găsești propria strategie de a investi, alegând în primul rând să te educi.

Menținerea emoțiilor sub control

Piața este un cumul de emoții care se suprapune cu elementele fundamentale și adesea determină bear market-ul sau bull market-ul. De exemplu, performanța bună a unei anumite companii poate să nu facă piața euforică dacă sectorul în care se află nu se bucură de un sentiment pozitiv. Există investitori care au câștigat mii de procente cumpărând acțiuni ale companiilor cu evaluări extrem de scăzute, dar și investitori care au pierdut sume imense de bani investind în companii mari, ale căror evaluări erau ridicate. Sarcina investitorului este să citească cu pricepere emoțiile pieței și să țină sub control lăcomia și teama care fac parte din realitatea fiecărui investitor.

Gândește „cu un pas înaintea celorlalți”

Piața este un joc competitiv în care investitorii sunt în concurență. Nu este posibil ca toți cei care participă la acest „joc” să facă bani, deși acest fenomen poate părea posibil în momente de euforie și bule speculative, când investitorii cumpără active la prețuri mari, după creșteri uriașe. Investitorii care doresc să depășească media pieței (pe un an) speră la randamente mai mari în detrimentul unui risc mai mare de pierdere. În schimb, investitorii care doresc să fie pe „medie” și aleg să investească, de exemplu, în indici bursieri, ar putea totuși să depășească media pieței pe un an, însă iau în calcul posibile câștiguri limitate.

Gândirea „cu un pas înaintea celorlalți” îți poate permite să depășești în mod semnificativ media pieței pe un an, ceea ce nu este ușor. Să presupunem că un investitor dorește să cumpere acțiuni la o companie după un raport trimestrial de succes. Cu toate acestea, investitorul perspicace va lua în calcul posibilitatea de a vinde acele acțiuni deoarece vede că prețul acțiunilor companiei include deja atât de multe informații bune încât situația „se poate înrăutăți” în orice moment. Asta este gândirea „cu un pas înaintea celorlalți”. Te întrebi dacă este riscant? Da, această strategie poate fi riscantă, dar dacă analiza se dovedește a fi corectă, acest investitor probabil că își va asigura o rată de rentabilitate mai mare decât cea a investitorul clasic care a făcut o evaluare superficială și nu a încercat să analizeze situația în profunzime.

Realizarea de investiții în vremuri de inflație și panică este considerată „mai sigură” de către investitorii experimentați precum Warren Buffett, Howard Marks și Peter Lynch, fostul administrator de fonduri mutuale Magellan. Cu toate acestea, strategia tuturor acestor investitori a fost, în primul rând, să investească pe termen lung. Dar chiar și cu aceste perspective, investiția în timpul inflației nu este ușoară. Investitorii ar trebui să se uite și alți parametri și indicatori.

Raportul Risc/Recompensă

O înțelegere corectă a raportului risc/recompensă ar trebui să elimine ipoteza conform căreia cu cât riscul asumat va fi mai ridicat, cu atât profitul va fi mai mare. Dacă ar fi așa, cele mai mari randamente ar fi oferite de cele mai riscante active. Știm că piața are întotdeauna un motiv pentru a identifica activele ca fiind „riscate” și acest statut este reflectat în prețuri. Cu toate acestea, un investitor poate să nu fie de acord cu motivele pentru care piața evaluează unele active ca fiind riscante și alege să caute acele avantaje care i-ar permite să depășească „media pieței”. Fără îndoială, înțelegerea raportului risc/recompensă poate ajuta la identificarea oportunităților, însă acest raport nu trebuie privit ca pe „rețeta succesului” în investiții.

A învăța din greșeli este cel mai bun lucru, mai ales dacă investitorii învață din greșelile altora. Cu toate acestea, piața este un loc în care este greu să faci progrese fără să greșești, iar pierderile sunt o parte aproape nelipsită a investițiilor și tranzacționării. Dobândirea de cunoștințe și dezvoltarea propriilor metode de investiții pe baza acestor cunoștințe poate fi eficientă și este la latitudinea fiecărui investitor să adapteze cele de mai sus la apetitul său pentru risc și la situația activelor.

În căutarea unor active de tip „safe haven”

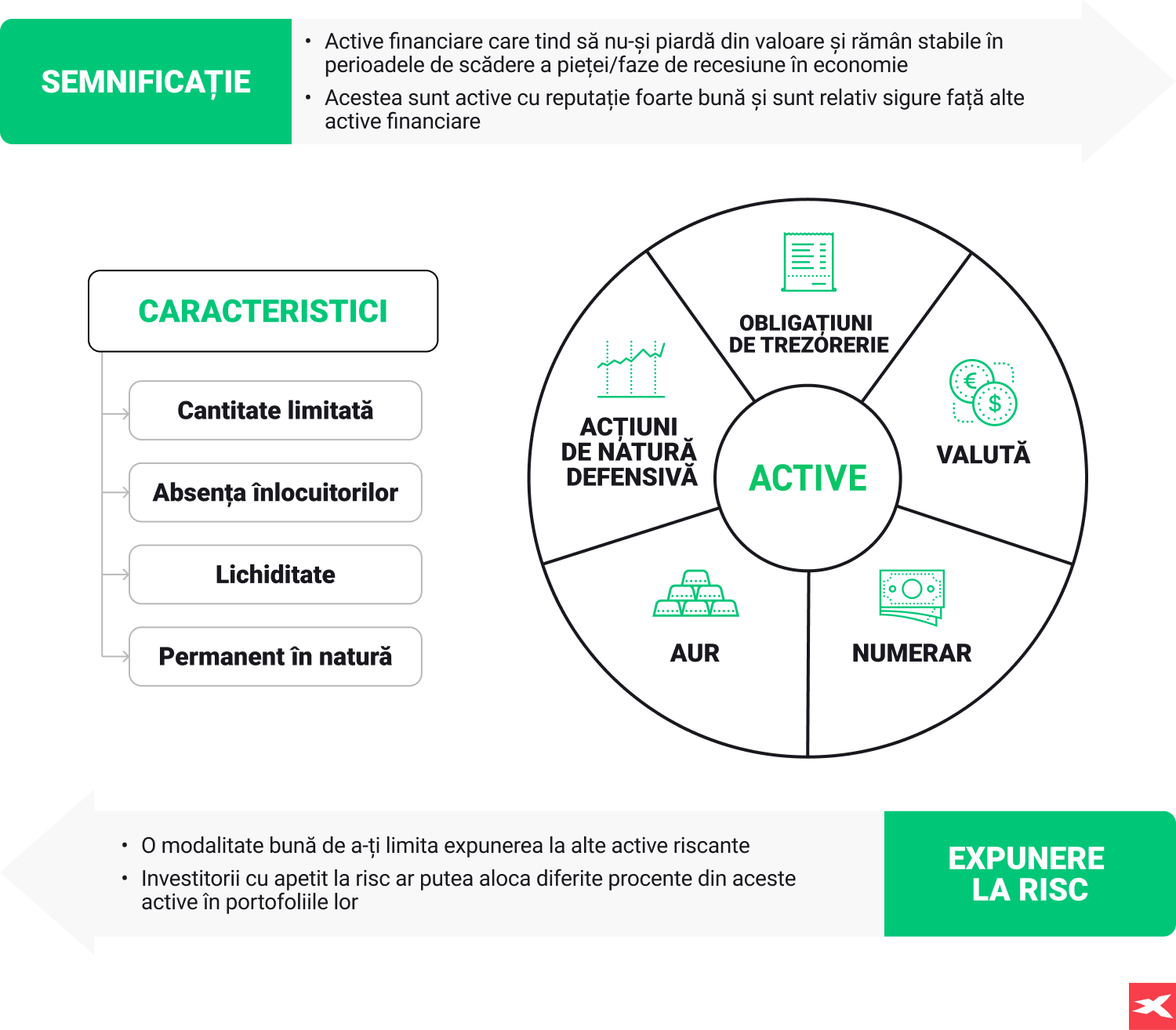

Instrumentele pe care piața le percepe drept active de refugiu sunt cele care se pot dovedi a fi necorelate sau corelate negativ cu starea economiei globale sau cu inflația în creștere. În termeni simpli, înseamnă că indicii bursieri pot scădea, economia poate fi zguduită de inflație, iar aceste active vor permite, totuși, o rată decentă de rentabilitate sau cel puțin vor reduce amploarea oricăror pierderi. Cu toate acestea, nimic nu este sigur pe piață și fiecare criză este diferită de cea anterioară. Există și active care se pot dovedi „mai rezistente” la turbulențele pieței și la inflația ridicată. Aceste active sunt considerate mai sigure decât media pieței pe un an.

Instrumentele pe care piața le percepe drept active de refugiu sunt cele care se pot dovedi a fi necorelate sau corelate negativ cu starea economiei globale sau cu inflația în creștere. În termeni simpli, înseamnă că indicii bursieri pot scădea, economia poate fi zguduită de inflație, iar aceste active vor permite, totuși, o rată decentă de rentabilitate sau cel puțin vor reduce amploarea oricăror pierderi. Cu toate acestea, nimic nu este sigur pe piață și fiecare criză este diferită de cea anterioară. Există și active care se pot dovedi „mai rezistente” la turbulențele pieței și la inflația ridicată. Aceste active sunt considerate mai sigure decât media pieței pe un an.

Conceptul “wide moat”

Pare clar că activele companiilor recunoscute pe scară largă precum Coca-Cola, McDonald's și Pepsico se vor dovedi mai rezistente la tulburările inflaționiste decât startup-urile tehnologice sau afacerile dependente de veniturile din publicitate. Acest lucru se datorează în primul rând „transferului costurilor” ușoare către consumatori, chiar și într-un mediu inflaționist. Este greu de imaginat că veniturile Coca Cola sau McDonald's vor scădea într-un ritm alarmant doar pentru că prețul unui hamburger sau al unei sticle de Coca-cola a crescut cu 20%, nu? Warren Buffett s-a referit la efectul asupra acestor tipuri de companii drept „wide moat” și a subliniat avantajul pe care îl au unele companii față de competitorii lor.

Acest avantaj este măsurat, în primul rând, prin cererea ridicată de produse, lipsa înlocuitorilor și calitatea superioară prin comparație cu cea a concurenților. O astfel de companie poate fi și Apple. Statisticile arată că oamenii care cumpără un iPhone au șanse mai mari să cumpere dispozitive noi de la aceeași brand decât este în cazul altor producători concurenți. Acțiuni ale unor companii precum Apple au și avantajul suplimentar de a fi deținute de un „client mai bogat” din punct de vedere statistic, a cărui capacitate de a consuma scade mai lent și care este capabil să accepte mai ușor creșteri ale prețurilor dispozitivelor.

Investitorii cu o abordare defensivă, care se așteaptă la riscuri pe piață, pot folosi ETF-uri care oferă expunere la prețul aurului, cum ar fi iShares Physical Gold ETC (IGLN.UK) sau chiar fonduri mutuale precum iShares Core S&P 500 UCITS ETF (CSPX.UK). Investiția în ETF-uri implică, din punct de vedere statistic, o volatilitate mai mică, un risc mai scăzut și o performanță „garantată” în conformitate cu media pieței pe un an.

Amintește-ți întotdeauna că investițiile realizate pe timp de inflației, în active percepute ca fiind de refugiu, nu au garanția rentabilității, iar circumstanțele investitorilor și activele preferate se schimbă în timp.

Traderii agresivi, în perioadele de turbulențe ale pieței, pot efectua tranzacții riscante în indicele de volatilitate VIX (VOLX) cunoscut printre investitori ca „indicele fricii”. Tranzacționarea VIX poate fi, de asemenea, o modalitate de acoperire împotriva riscului de piață și a unui mediu incert, care este negativ în special pentru acțiuni.

În vremuri de inflație ridicată și probleme în economie, VIX-ul poate crește, reflectând modificarea procentuală a cotației indicelui S&P 500 pe care o prognozează investitorii. Amintește-ți, totuși, că tranzacționarea instrumentelor cu efect de levier implică un risc ridicat de pierdere. Aici poți citi ce este VIX.

Prezentare generală a claselor de active pe timp de inflație

Acțiuni

Dezbaterea privind relația dintre piețele de acțiuni și inflație este încă deschisă. Acțiunile sunt susținute de companii reale. Deoarece inflația se reflectă în prețurile bunurilor și serviciilor, ar trebui, în cele din urmă, să se reflecte și în venituri mai mari ale companiilor. Din această perspectivă, investițiile în acțiuni pot fi văzute ca o modalitate de protejare împotriva inflației. Cu toate acestea, privind modelele istorice, cu siguranță nu există o corelație liniară între veniturile companiilor și prețurile acțiunilor.

Într-adevăr, așa-numitul raport preț-vânzări poate fluctua foarte mult și din multe motive întemeiate. Chiar dacă prețurile mai mari se traduc în venituri mai mari, costurile companiilor pot crește și mai repede. O perioadă de inflație ridicată creează o mulțime de incertitudini și unele companii ar putea fi în imposibilitatea de a-și menține marjele de profit. Bursa încearcă întotdeauna să anticipeze viitorul, iar dacă această situație are loc în contextul unor rate mai mari ale dobânzilor (tipic pentru o inflație mai mare), atunci valoarea profiturilor viitoare va fi mai mică.

Metale prețioase

Mărfurile sunt considerate un indicator principal al inflației, deoarece prețurile bunurilor și al serviciilor sunt foarte dependente de costurile materiilor prime. Deci, există percepția că mărfurile pot reprezenta un bun refugiu împotriva inflației.

Spre exemplu aurul ar putea fi un diversificator perfect pentru un portofoliu de investiții din cauza corelației scăzute sau chiar negative cu alte clase de active. Dar cum rămâne cu inflația? În SUA, în ultimii 40 de ani, aurul a rămas la valori relativ scăzute într-un mediu de inflație ridicată. Dar aurul poate fi, de asemenea, un diversificator pentru alți factori de risc, cum ar fi dezastrele naturale sau chiar războiul. Factorii cheie pentru aur sunt randamentul și evoluția dolarului. Dolarul puternic are un efect negativ asupra prețului aurului.

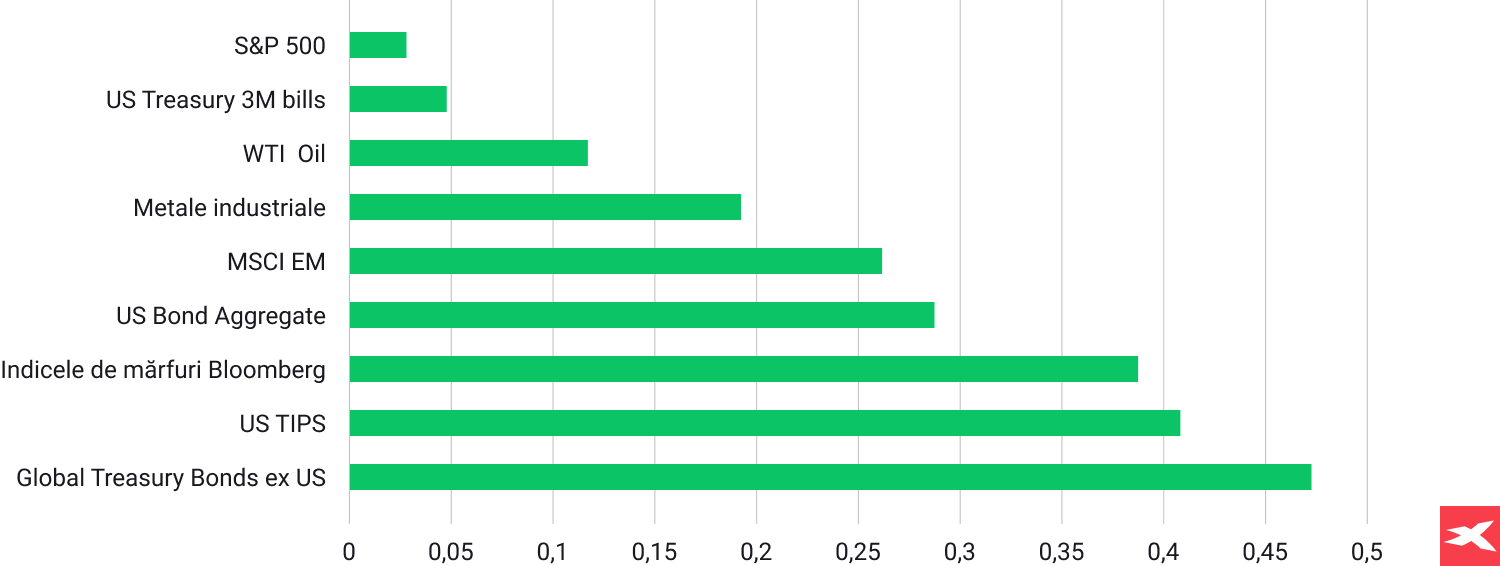

Graficul arată corelația dintre modificările lunare ale prețului aurului și principalele clase de active globale (ianuarie 2000 până în august 2022). Astfel, aurul poate fi un diversificator pentru acțiuni, fiind corelat și cu obligațiunile. Sursa: World Gold Council, XTB Research

Graficul arată corelația dintre modificările lunare ale prețului aurului și principalele clase de active globale (ianuarie 2000 până în august 2022). Astfel, aurul poate fi un diversificator pentru acțiuni, fiind corelat și cu obligațiunile. Sursa: World Gold Council, XTB Research

Performanțele anterioare nu sunt neapărat indicative pentru rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc.

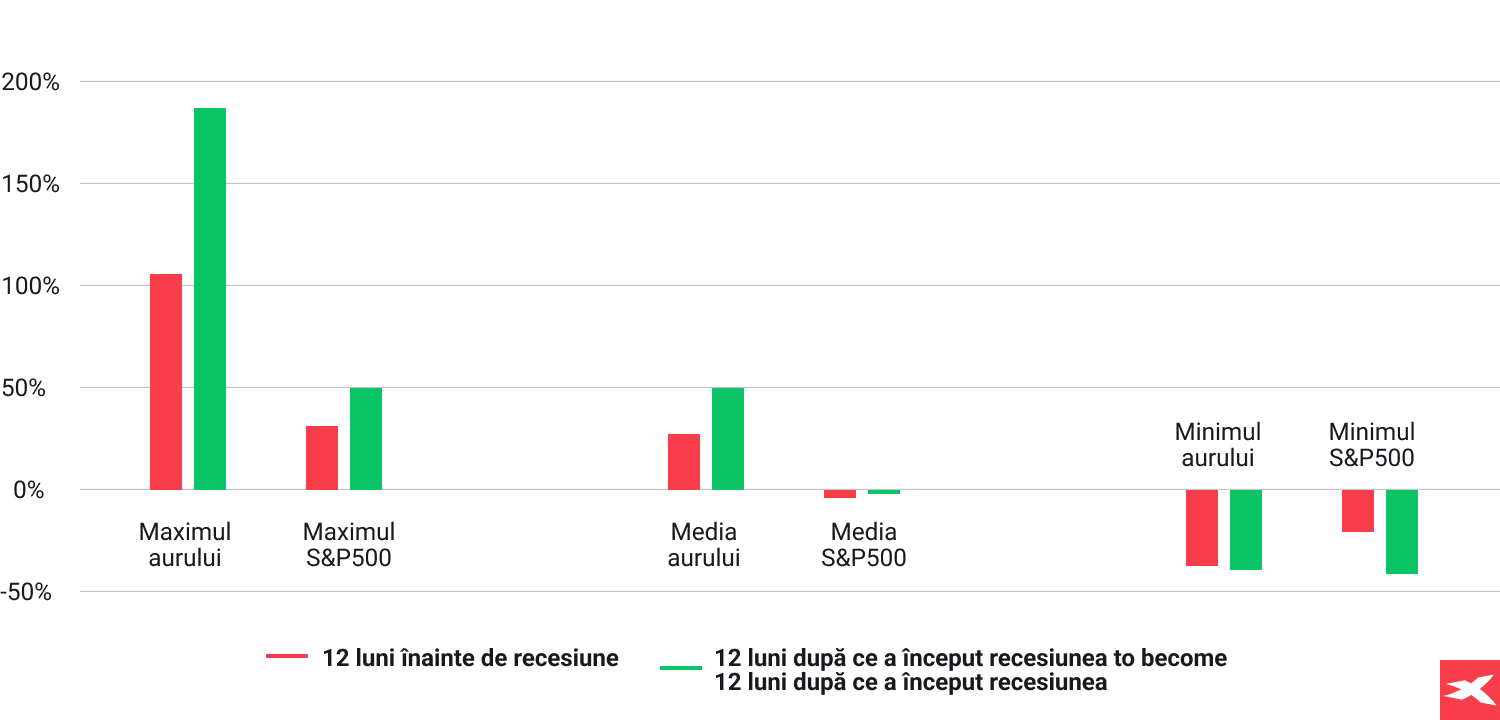

Aurul a depășit performanța S&P 500 de 5 ori în cele 7 recesiuni înregistrate din 1971 și până în prezent. În medie, aurul a câștigat 50% într-o perioadă de 2 ani (cu un an înainte și un an după începerea recesiunii). Sursa: Bloomberg, XTB Research

Aurul a depășit performanța S&P 500 de 5 ori în cele 7 recesiuni înregistrate din 1971 și până în prezent. În medie, aurul a câștigat 50% într-o perioadă de 2 ani (cu un an înainte și un an după începerea recesiunii). Sursa: Bloomberg, XTB Research

Performanțele anterioare nu sunt neapărat indicative pentru rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc.

Mărfuri

Întreaga lume este încă dependentă de surse de energie precum petrolul, gazele naturale sau cărbunele, așa că există o corelație puternică între mărfurile din sectorul energetic și inflație. Atunci când un preț suferă modificări moderate, producătorii nu modifică prețurile imediat, deoarece pot beneficia în viitor de aceste diferențe. Problema apare atunci când prețul crește în mai multe faze și costuri cumulate ale producătorilor trebuie să fie transferate către consumatori.

După cum am menționat mai devreme, situația actuală pare să fie similară cu cea a anilor 1970 când criza energetică a dus la o spirală a inflației. La fel ca în 1970, aprovizionarea cu petrol este acum sever constrânsă (inițial artificial, ulterior din cauza problemelor din lanțul de aprovizionare și a lipsei investițiilor adecvate în capacitatea de producție). Oferta a crescut lent, cererea și-a revenit mult mai repede, iar această situație a dus la o creștere masivă a prețurilor.

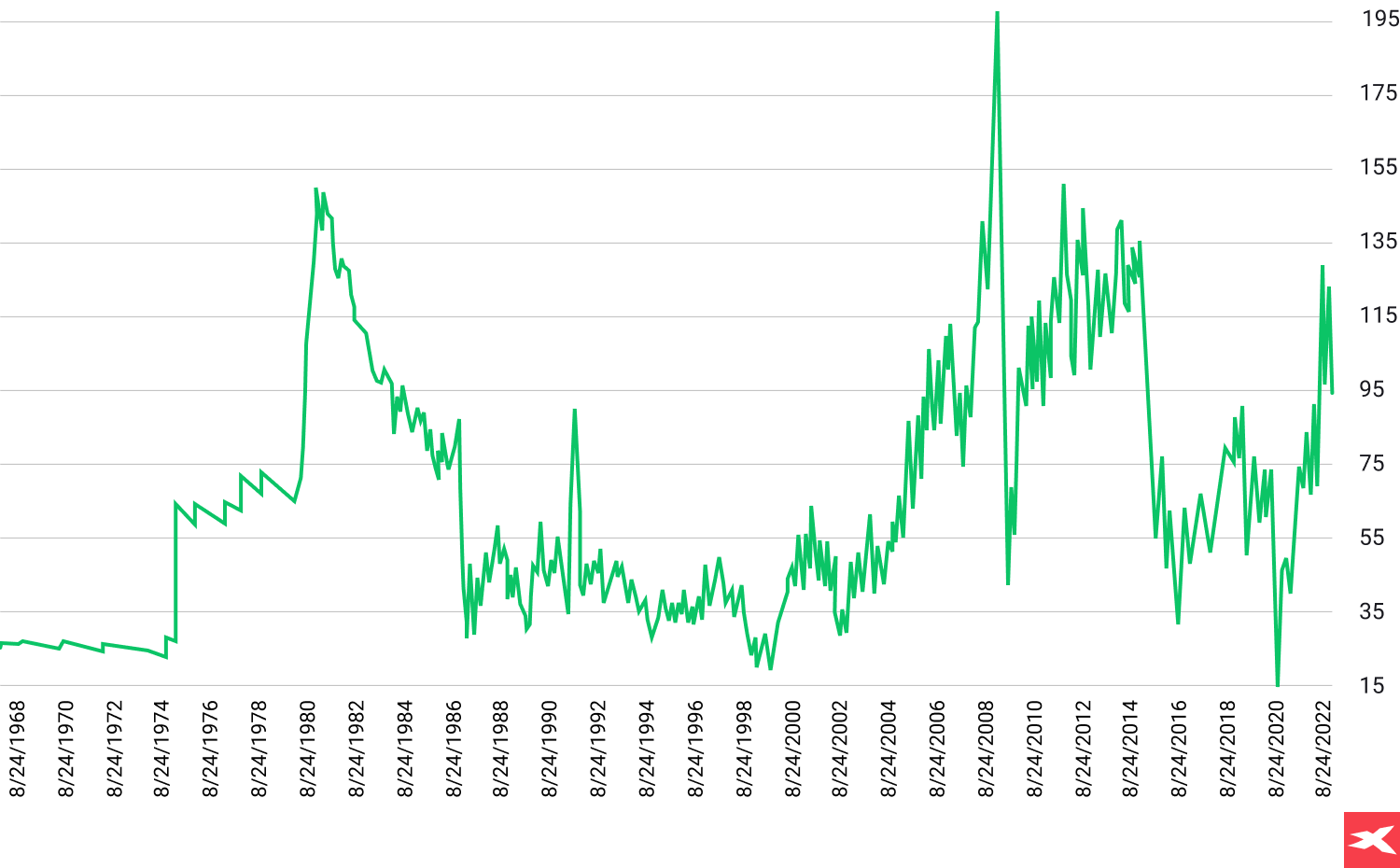

Când ne uităm la prețul petrolului ajustat cu inflația putem observa că vârful din 2022 nu a fost nici măcar aproape de maximele istorice. Ar trebui să fim atenți la situația din anii `70, când prețul ajustat la inflație a revenit la niveluri mai scăzute abia după 12 ani. Fundamentele petrolului și perspectiva macro pot fi similare cu cele din acei ani, așa că ne-am putea aștepta la prețuri mari ale petrolului pentru mai mult timp. Sursa: Macrobond, XTB Research

Când ne uităm la prețul petrolului ajustat cu inflația putem observa că vârful din 2022 nu a fost nici măcar aproape de maximele istorice. Ar trebui să fim atenți la situația din anii `70, când prețul ajustat la inflație a revenit la niveluri mai scăzute abia după 12 ani. Fundamentele petrolului și perspectiva macro pot fi similare cu cele din acei ani, așa că ne-am putea aștepta la prețuri mari ale petrolului pentru mai mult timp. Sursa: Macrobond, XTB Research

Performanțele anterioare nu sunt garanții pentru rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc.

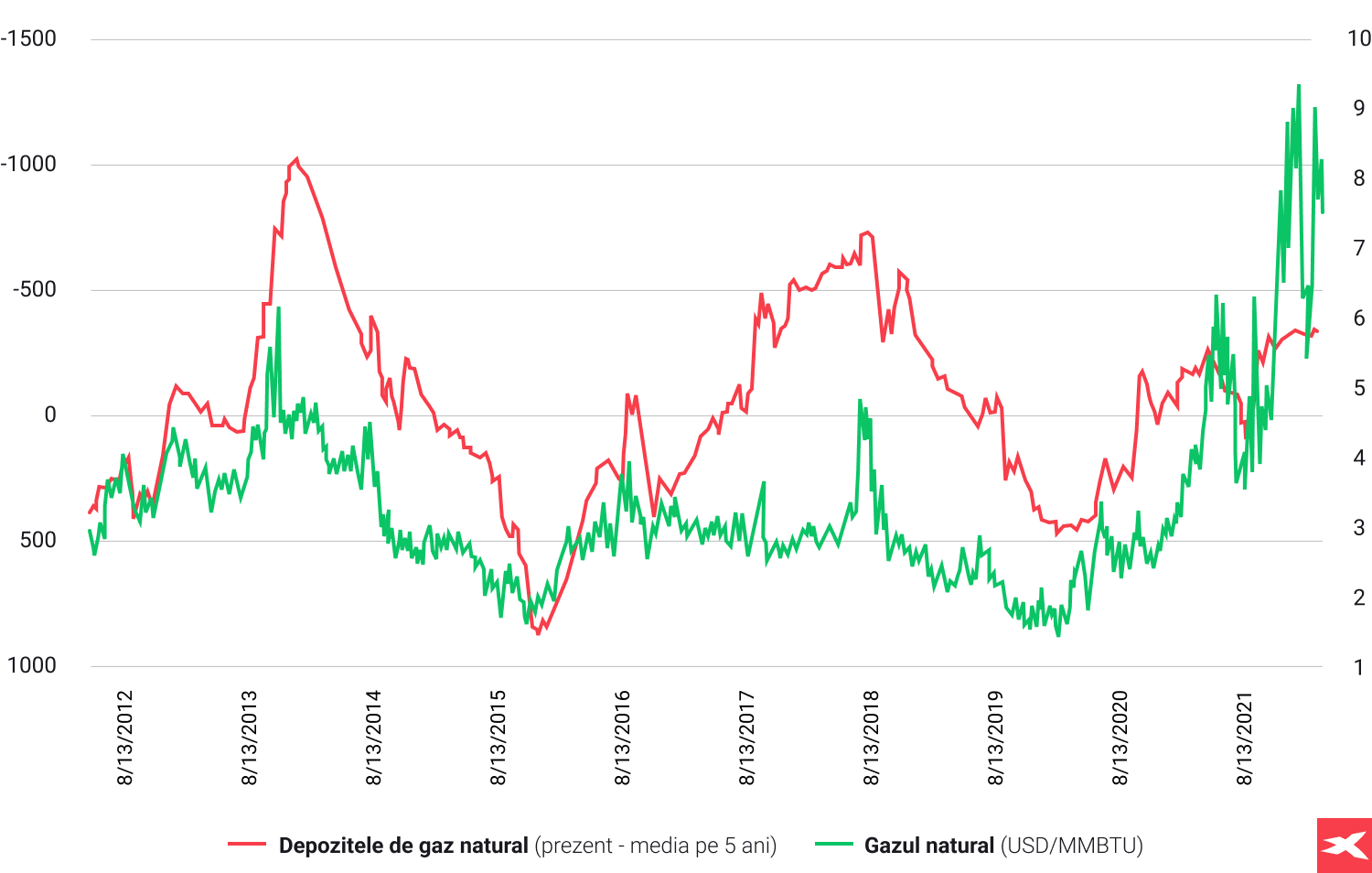

Prețurile gazelor naturale pot depinde de cererea din import și de așteptările meteorologice care indică un consum mai mare de gaze naturale. Sursa: Bloomberg, XTB Research

Prețurile gazelor naturale pot depinde de cererea din import și de așteptările meteorologice care indică un consum mai mare de gaze naturale. Sursa: Bloomberg, XTB Research

Performanțele anterioare nu sunt garanții pentru rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc.

Piața valutară

Nivelurile ridicate și instabile ale inflației din întreaga lume provoacă o creștere a volatilității cursului de schimb și deprecierea valutelor în țările cu cea mai mare inflație. Pe timp de incertitudine economică investitorii înclină, de obicei, către monede de refugiu, mai ales dolarul american. În perioade de inflație, indicele dolarului poate atinge valori record, fiind de obicei mai puternic decât orice altă monedă.

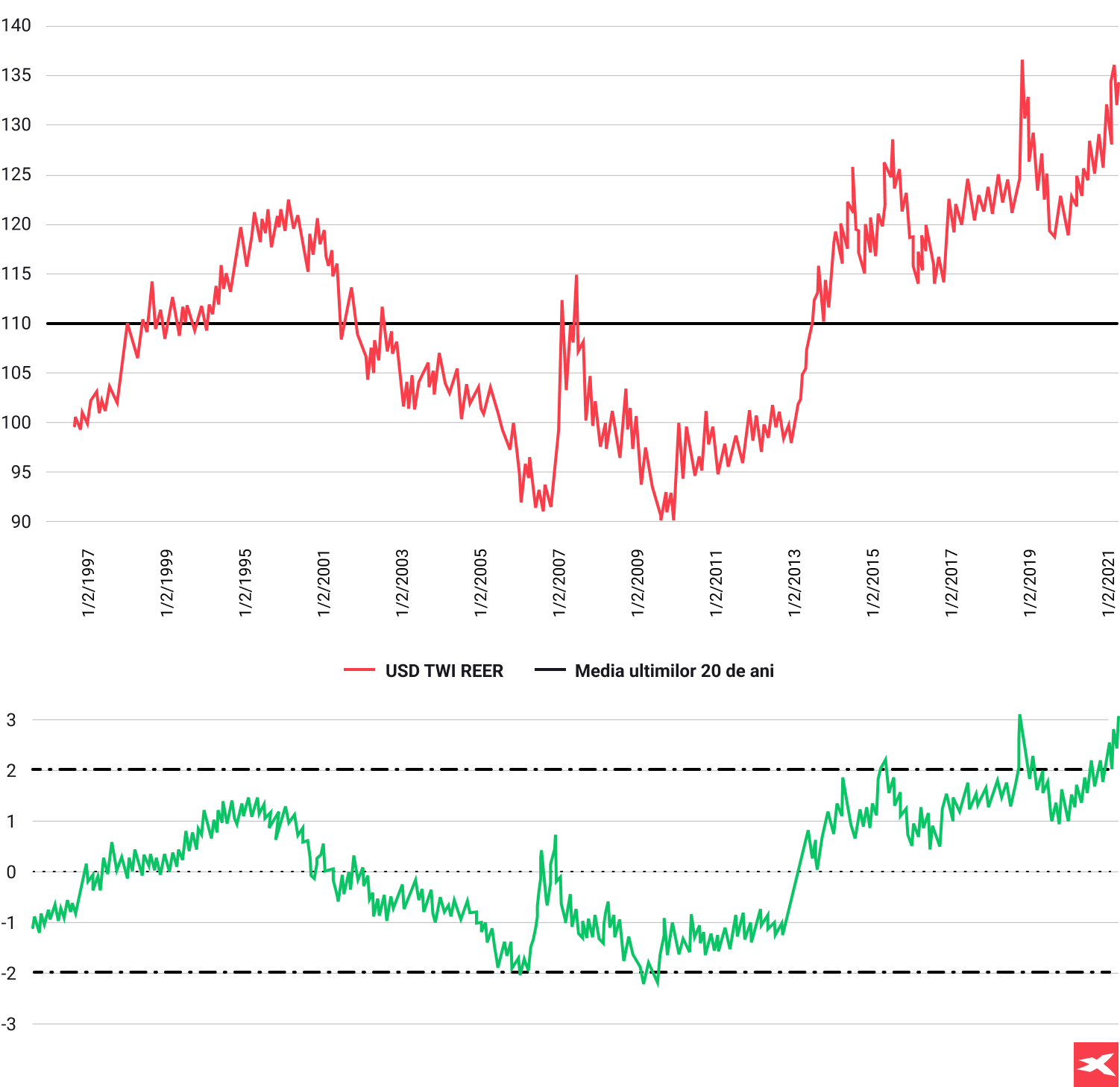

Cursul de schimb real al dolarului ponderat în funcție de comerț/activitatea comercială (TWI REER) în 2022 este aproape de cel mai ridicat nivel din ultimii 20 de ani. În timpul inflației ridicate, dolarul american s-a întărit. Sursa: Macrobond, XTB

Cursul de schimb real al dolarului ponderat în funcție de comerț/activitatea comercială (TWI REER) în 2022 este aproape de cel mai ridicat nivel din ultimii 20 de ani. În timpul inflației ridicate, dolarul american s-a întărit. Sursa: Macrobond, XTB

Performanțele anterioare nu sunt garanții pentru rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc.

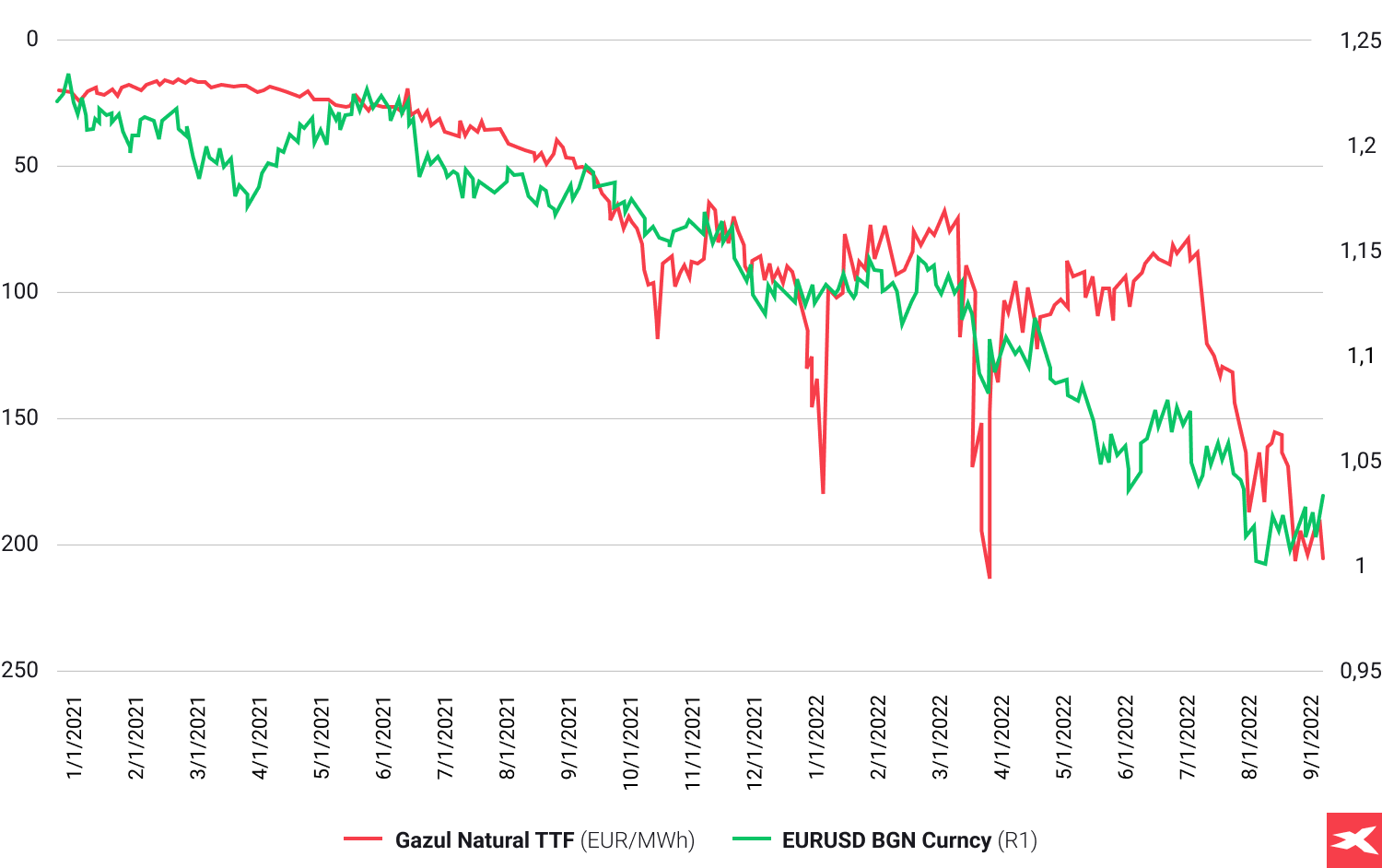

Prețurile ridicate la energie, în Europa, au înrăutățit termenii în care Zona Euro realizează comerțul cu energie, ceea ce a cauzat o depreciere și mai accentuată a monedei europene. Când inflația este mare și economia încetinește, de obicei moneda europeană este mai slabă decât dolarul american.

Creșterea prețurilor la energie în Europa a pus o presiune puternică și negativă asupra monedei Euro. Sursa: Bloomberg, XTB Research

Creșterea prețurilor la energie în Europa a pus o presiune puternică și negativă asupra monedei Euro. Sursa: Bloomberg, XTB Research

Performanțele anterioare nu sunt garanții pentru rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc.

Criptomonede

Criptomonedele încă sunt o clasă de active tânără. Istoria Bitcoin datează de aproape 10 ani, iar majoritatea criptomonedelor mici au fost create după 2017, așa că piața este încă foarte tânără. Cu atât de puține date istorice disponibile este dificilă realizarea unei analize a clasei de active digitale.

Investitorii cumpără uneori criptomonede pentru a-și diversifica portofoliul, dar mai ales pentru a obține expunere la active cu risc ridicat. Reacțiile criptomonedelor la creșterea inflației încep să semene cu cele ale pieței de valori, care, pe baza datelor istorice, sunt oarecum mai ușor de identificat. Creșterea inflației, în general, nu este bună pentru activele riscante precum criptomonedele.

Chiar dacă tendința de adoptare a criptomonedelor continuă – și există semne că se întâmplă – reacțiile prețurilor asupra inflației ar putea să semene cu cele ale US100, doar că la o magnitudine mai mare.

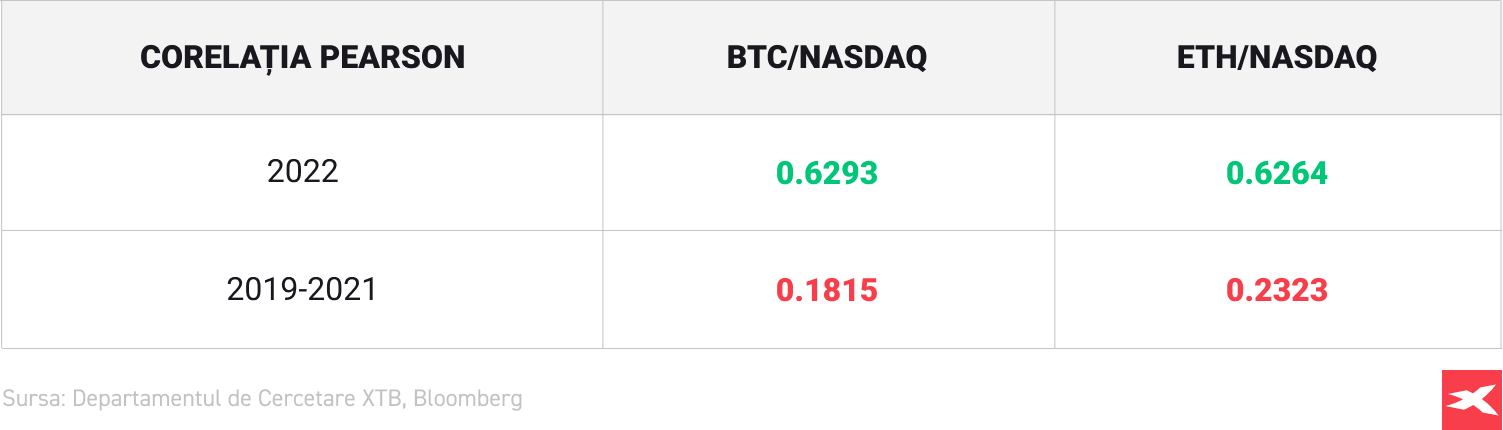

Corelația celor mai mari două criptomonede, din perspectiva capitalizării, cu indicele Nasdaq este deosebit de vizibilă în 2022. Corelația Pearson la jumătatea anului 2022 a fost mai mult decât triplă față de perioada 2019 - 2021. Acum este încă foarte mare. Sursa: XTB Research

Corelația celor mai mari două criptomonede, din perspectiva capitalizării, cu indicele Nasdaq este deosebit de vizibilă în 2022. Corelația Pearson la jumătatea anului 2022 a fost mai mult decât triplă față de perioada 2019 - 2021. Acum este încă foarte mare. Sursa: XTB Research

Performanțele anterioare nu sunt garanții pentru rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc.

La XTB sunt disponibile investițiile în crypto doar sub formă de instrumente derivate cu efect de levier, care sunt active cu risc ridicat și oferă investitorilor opțiunea riscantă de vânzare în lipsă (mizând pe prețuri în scădere). Poți citi mai multe despre acest subiect aici.

Rulare - Tot ce trebuie să știți despre rulări!

Short Selling sau Vânzarea în lipsă - Ce este tranzacționarea short?

Noțiuni de bază și vocabular

"Acest material este o comunicare de marketing în sensul articolului 24 alineatul (3) din Directiva 2014/65 / UE a Parlamentului European și a Consiliului din 15 mai 2014 privind piețele de instrumente financiare, și de modificare a Directivei 2002/92 / CE și a Directivei 2011 / 61 / UE (MiFID II). Comunicarea de marketing nu este o recomandare de investiții sau o recomandare de informații sau o recomandare care sugerează o strategie de investiții în sensul Regulamentului (UE) nr. 596/2014 al Parlamentului European și al Consiliului din 16 aprilie 2014 privind abuzul de piață ( reglementarea abuzului de piață) și de abrogare a Directivei 2003/6 / CE a Parlamentului European și a Consiliului și a Directivelor Comisiei 2003/124 / CE, 2003/125 / CE și 2004/72 / CE și a Regulamentului delegat (UE) 2016/958 al Comisiei din 9 596/2014 al Parlamentului European și al Consiliului în ceea ce privește standardele tehnice de reglementare pentru aranjamentele tehnice pentru prezentarea obiectivă a recomandărilor de investiții sau a altor informații care sugerează strategii de investiții și pentru dezvăluirea de interese particulare sau indicații de conflicte de interese sau orice alte sfaturi, inclusiv în domeniul consultanței în materie de investiții, în sensul Legii privind tranzacționarea cu instrumente financiare din 29 iulie 2005 (de ex. Journal of Laws 2019, articolul 875, astfel cum a fost modificat). Comunicarea de marketing este pregătită cu cea mai mare diligență, obiectivitate, prezintă faptele cunoscute autorului la data pregătirii și este lipsită de orice elemente de evaluare. Comunicarea de marketing este pregătită fără a lua în considerare nevoile clientului, situația sa financiară individuală și nu prezintă nicio strategie de investiții în niciun fel. Comunicarea de marketing nu constituie o ofertă de vânzare, oferire, abonament, invitație la cumpărare, reclamă sau promovare a oricărui instrument financiar. XTB SA nu este responsabilă pentru acțiunile sau omisiunile niciunui client, în special pentru achiziționarea sau cedarea instrumente, întreprinse pe baza informațiilor conținute în această comunicare de marketing. XTB SA nu va accepta răspunderea pentru nicio pierdere sau daună, inclusiv, fără limitare, orice pierdere care poate apărea direct sau indirect, efectuată pe baza informațiilor conținute în această comunicare de marketing. În cazul în care comunicarea de marketing conține informații despre orice rezultat cu privire la instrumentele financiare indicate în acestea, acestea nu constituie nicio garanție sau prognoză cu privire la rezultatele viitoare. Performanțele anterioare nu indică neapărat rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc. Acest material nu este emis pentru a influenta deciziile de tranzacționare ale niciunei persoane. Informațiile cuprinse în cadrul acestui material nu sunt prezentate pentru a fi aplicate, copiate sau testate în cadrul tranzacțiilor dumneavoastră. Informațiile cuprinse în cadrul acestui material sunt emise în baza experienței proprii a emitentului și nu reprezintă o recomandare individuală, nu vizează atingerea anumitor obiective, randamente financiare și nu se adresează nevoilor niciunei persoane anume care ar primi-o. Premisele acestui material nu au în vedere situația și persoana dumneavoastră deci nu recomandăm utilizarea acestor informații sub orice formă. Utilizarea informațiilor cuprinse în cadrul acestui material în orice modalitate se face pe propria dumneavoastră răspundere. Acest material este emis de către un analist pentru care își asumă răspunderea XTB SA, persoană juridică autorizată de KNF – Autoritatea de Supraveghere Financiara din Polonia."