Alegerea celor mai bune acțiuni de cumpărat poate părea o sarcină dificilă. Prea des, multe companii promițătoare sunt supraapreciate, iar investitorii le consideră bule, în timp ce acțiunile cu un raport de preț scăzut raportat la câștiguri sau randamente mari ale dividendelor ar putea părea atractive, dar uneori nu obțin rezultate. Nu există o metodă dovedită, care să funcționeze întotdeauna pentru alegerea celor mai bune acțiuni în care se poate investi. Cu toate acestea, de mulți ani oamenii încearcă să selecteze potențiali câștigători și acest lucru este puțin probabil să se schimbe în curând. Chiar și în ciuda creșterii numărului de fonduri pe indici cu costuri reduse, se spune că investirea activă va supraviețui, deoarece creșterea cotei de piață a ETF-urilor și a fondurilor pe indici va genera oportunități în ceea ce privește selectarea activă a acțiunilor. În acest articol vom examina cele mai bune practici pentru investitori și criteriile cheie în ceea ce privește cercetarea celor mai bune companii în care s-ar putea investi.

Alegerea celor mai bune acțiuni de cumpărat poate părea o sarcină dificilă. Prea des, multe companii promițătoare sunt supraapreciate, iar investitorii le consideră bule, în timp ce acțiunile cu un raport de preț scăzut raportat la câștiguri sau randamente mari ale dividendelor ar putea părea atractive, dar uneori nu obțin rezultate. Nu există o metodă dovedită, care să funcționeze întotdeauna pentru alegerea celor mai bune acțiuni în care se poate investi. Cu toate acestea, de mulți ani oamenii încearcă să selecteze potențiali câștigători și acest lucru este puțin probabil să se schimbe în curând. Chiar și în ciuda creșterii numărului de fonduri pe indici cu costuri reduse, se spune că investirea activă va supraviețui, deoarece creșterea cotei de piață a ETF-urilor și a fondurilor pe indici va genera oportunități în ceea ce privește selectarea activă a acțiunilor. În acest articol vom examina cele mai bune practici pentru investitori și criteriile cheie în ceea ce privește cercetarea celor mai bune companii în care s-ar putea investi.

De ce să investești în acțiuni?

Să începem cu ideea de a investi - de ce ar trebui oamenii să depună eforturi pentru a investi, în primul rând? În timp ce investițiile sunt întotdeauna asociate cu riscul, riscul de a nu deține acțiuni pe termen lung ar putea fi chiar mai mare. Gândiți-vă că aveți economiile într-o bancă, într-un mediu cu rate scăzute ale dobânzii - în multe cazuri este practic imposibil să câștigați o dobândă într-o bancă acum. Dacă oamenii ar putea cunoaște o singură ecuație din lumea finanțelor, probabil ar trebui să se familiarizeze cu dobânda compusă. Presupune reinvestirea câștigurilor, care apoi câștigă și dobânzi. Ideea ar putea fi privită ca o formulă secretă a investitorilor de succes pe termen lung.

Investiția de 1.200,00 USD (sau moneda locală), pe an, pare realistă pentru majoritatea oamenilor. Asumarea istorică a riscului a fost cea mai bună strategie în ceea ce privește rata finală de rentabilitate. Sursa: The Motley Fool (fool.com)

Am făcut tot ce ne-a stat în putință pentru a explica câțiva termeni de bază (inclusiv: acțiuni, piață bursieră, analiză fundamentală vs tehnică, tranzacționare vs investiții) în articolul nostru intitulat Investiția în acțiuni - ce este tranzacționarea acțiunilor?. S-ar putea dovedi a fi o informație utilă pentru investitorii și traderii începători.

Obiective și stiluri de investiții

După ce am explicat puterea investiției, merită să subliniem că investitorii ar trebui să-și cunoască obiectivele și stilul de investiție înainte de a cumpăra acțiuni. Clarificarea obiectivelor tale pare mult mai ușoară: este o creștere pe termen lung a portofoliului tău sau poate intenționezi să câștigi bani prin dividende? Economisești pentru pensionare (orizont de timp de 30/40/50 de ani) sau poate obiectivele tale sunt să obții o rată decentă de rentabilitate într-un deceniu și să cumperi o mașină sau o casă nouă atunci? Unii investitori pot avea un orizont de timp de doar 2 ani, care este la fel de bun. Aspectul cheie este să îți clarifici obiectivele, să aplici o strategie adecvată și să rămâi consecvent. Din păcate, mulți investitori au tendința de a reacționa exagerat pe fondul prăbușirilor pieței, în timp ce uită de obiectivele lor. Prin urmare, este absolut esențial să te întrebi care sunt obiectivele tale de investiții.

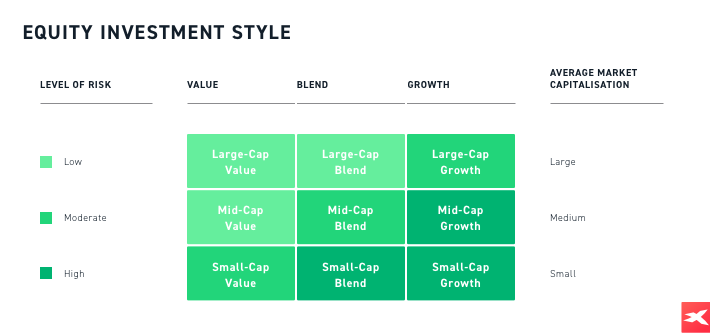

În al doilea rând, ar fi recomandat să îți cunoști și stilul de investire. Ar putea fi dificil pentru investitorii începători să îl determine - un stil de investiții se va dezvolta probabil prin experiență. Cu toate acestea, ar fi o mișcare înțeleaptă să te familiarizezi cu diferite stiluri și să încerci să îți dai seama care dintre ele ți se potrivește cel mai bine. Ai prefera să fii un adept al tendințelor pasive? Poate ai prefera să aplici un stil de management activ? Intenționezi să cumperi acțiuni numai după ce companiile au obținut câștiguri solide? Există o mulțime de întrebări pe care investitorii ar trebui să și le adreseze constant. În ceea ce privește stilurile de investire, se pot lua în considerare următoarele abordări majore:

- Gestionare activă vs pasivă a portofoliului

- Growth investing vs Value investing

- Companii Small Cap vs Companii Large Cap

Riscul unui portofoliu va depinde de stilul investițional al investitorului. Unele strategii pot fi mai riscante, dar în astfel de cazuri rata estimată a câștigurilor este și ea mai mare. Sursa: XTB Research, bazat pe Morningstar Style Box

Cercetare - criterii cheie de urmărit

Să trecem la arta de a alege cele mai bune acțiuni în care să investim. În această secțiune vom aborda cei mai importanți factori pe care investitorii ar trebui să îi ia în considerare atunci când investesc în acțiuni.

Sectoare pe care le înțelegi

Pentru început, ar putea fi o alegere bună să investești în sectoare pe care le înțelegi și cu care te simți confortabil. În același timp, ar fi rezonabil să eviți sectoarele care ți se par un mister total. Cele mai bune companii în care poți investi pot fi adesea găsite într-o industrie pe care o reprezinți. Un exemplu rapid - un inginer ar putea cerceta potențialele companii de producție de bunuri, deoarece are un avantaj aici și cunoaște bine industria. Mulți investitori tind, de asemenea, să cumpere o acțiune dacă apreciază un produs al unei anumite companii. De exemplu, dacă ești fan Apple și deții majoritatea produselor lor (astfel înțelegi afacerea lor), poate ar trebui să te intereseze și acțiunile companiei? După cum poți vedea, cercetarea acțiunilor de top nu se limitează la ecranul computerului - este mult mai mult decât atât.

Creștere și Valoare (Growth and Value)

Nu este o surpriză faptul că acele companii cu elemente fundamentale puternice pot fi considerate cele mai bune companii în care să investești. Cu toate acestea, investitorii se găsesc adesea prinși într-o dilemă, acțiuni de valoare (value investing) sau acțiuni de creștere (growth investing)? Acțiunile de creștere reprezintă companii de la care se așteaptă să furnizeze niveluri ridicate de creștere a profitului în viitor. Astfel de companii au demonstrat adesea câștiguri mai bune decât media. Acțiunile valorice reprezintă, de obicei, companii bine stabilite, cu elemente fundamentale puternice și modele de afaceri previzibile. Cea mai bună soluție ar putea fi să diversifici și să deții ambele tipuri de companii în portofoliu. O expunere largă este de așteptat să ofere o rată decentă a rentabilității pe termen lung, iar riscul total va fi redus. Am subliniat importanța diversificării în articolul nostru Diversificarea portofoliului - cum să îți diversifici portofoliul de tranzacționare?.

Evaluare

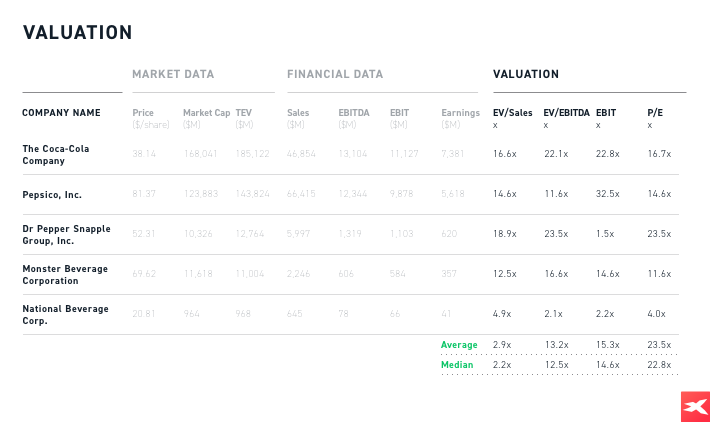

Evaluarea unei acțiuni este un subiect foarte larg, dar și crucial, deoarece investitorii instituționali își bazează adesea deciziile pe modelarea financiară. Fiecare investitor ar trebui să poată înțelege valorile de bază ale evaluării pentru acțiuni precum raportul P/E, raportul P/S, EV/EBITDA și altele. Abordarea multiplilor poate fi deosebit de utilă, deoarece este relativ ușor de utilizat. Se bazează pe ideea că acțiuni similare se tranzacționează la prețuri similare. Metoda îi ajută pe investitori să evalueze dacă compania este subevaluată sau supraevaluată în raport cu companiile din același domeniu.

Un exemplu de multipli comparabili ai evaluării companiei. Sursa: Corporate Finance Institute (corporatefinanceinstitute.com)

Investitorii cu amănuntul pot încerca chiar să construiască modele DCF elementare pe baza propriilor ipoteze cu privire la anumite acțiuni. S-ar putea găsi cu ușurință câteva modele pe internet, care ar trebui să fie suficiente pentru a învăța meseria. Chiar dacă nu îți poți dedica timpul construirii modelelor de la zero, s-ar putea să beneficiezi în continuare de rapoarte de cercetare ale pieței de capital ale analiștilor profesioniști de la bănci de investiții sau firme de brokeraj. Astfel de rapoarte includ, de obicei, un preț vizat și o recomandare adecvată (de exemplu, vinde sau cumpără). Cu toate acestea, investitorii nu ar trebui să se concentreze exclusiv pe obiectivul de preț, deoarece acestea au la bază ipotezele unui analist. Faptul că analiștii au o înțelegere profundă a industriei pe care o acoperă nu schimbă lucrurile cu nimic, ceea ce înseamnă că sunt capabili să sublinieze unii factori critici (de exemplu, factori de risc, oportunități sau puncte forte ale unei anumite companii). Citirea acestor rapoarte și tragerea propriilor concluzii poate fi o mișcare înțeleaptă.

Dividende

Investiția în acțiuni pentru dividende rămâne o strategie populară în rândul investitorilor din întreaga lume. Companiile care aspiră să fie cele mai importante în topul acțiunilor pentru dividende încearcă în mod constant să își mărească dividendul pe acțiune (DPS). Astfel de firme pot fi, de asemenea, asociate cu o regularitate și o politică de încredere a dividendelor - ambele caracteristici dovedesc că o companie își respectă acționarii. Cele mai bune acțiuni care oferă dividende sunt marcate de un randament relativ ridicat al dividendului, care măsoară dividendul ca procent din prețul actual al acțiunilor. Cu toate acestea, trebuie să ținem cont de faptul că randamentul dividendelor rezultă din împărțirea dividendului anual al unei companii la prețul actual al acțiunilor. De aceea, un randament neobișnuit ar putea indica faptul că firma trece prin momente grele, iar investitorii vând acțiuni. Dacă sunteți interesat de acest subiect, vă recomandăm articolul nostru intitulat Investiția în acțiuni pentru dividende.

Factori calitativi

Factorii calitativi joacă un rol imens în ceea ce privește alegerea celor mai bune acțiuni. Aceștia nu se reflectă neapărat în proiecțiile financiare, deoarece sunt greu de cuantificat. Cu toate acestea, au un impact extraordinar asupra perspectivelor unei companii. Acordă atenție celor mai importanți factori calitativi în timp ce cauți cele mai bune acțiuni în care să investești:

- Calitatea managementului

- Modelul de afaceri

- Avantaj competitiv

- Expunerea geografică

- Factori politici

- Mărci și alte dețineri intangibile

- Satisfacția clienților față de produsele companiei

Concluzie

„Investirea este simplă, dar nu ușoară”, a spus odată Warren Buffet. Scopul este de a cumpăra acțiuni subevaluate și cu potențial semnificativ de creștere - ideea este simplă. Cu toate acestea, factorii psihologici fac ca acest lucru să fie dificil, întrucât investitorii se comportă adesea irațional din cauza emoțiilor. Cumpărarea celor mai bune acțiuni nu este suficientă - ar trebui să lăsați logica, nu emoțiile, să predomine asupra portofoliului deinvestiții. Prin urmare, învățarea finanțelor comportamentale diferențiază pe cei mai de succes investitori de cei doar buni. În concluzie, trebuie remarcat faptul că unele greșeli sunt inevitabile, așa că dorința de a învăța din greșeli este o trăsătură esențială pentru traderi și investitori.

Non Farm Payrolls (NFP)

Investiții în companii mari sau investiții în companii mici?

PER - Price to Earning Ratio: Calcul și importanță în analiza financiară

"Acest material este o comunicare de marketing în sensul articolului 24 alineatul (3) din Directiva 2014/65 / UE a Parlamentului European și a Consiliului din 15 mai 2014 privind piețele de instrumente financiare, și de modificare a Directivei 2002/92 / CE și a Directivei 2011 / 61 / UE (MiFID II). Comunicarea de marketing nu este o recomandare de investiții sau o recomandare de informații sau o recomandare care sugerează o strategie de investiții în sensul Regulamentului (UE) nr. 596/2014 al Parlamentului European și al Consiliului din 16 aprilie 2014 privind abuzul de piață ( reglementarea abuzului de piață) și de abrogare a Directivei 2003/6 / CE a Parlamentului European și a Consiliului și a Directivelor Comisiei 2003/124 / CE, 2003/125 / CE și 2004/72 / CE și a Regulamentului delegat (UE) 2016/958 al Comisiei din 9 596/2014 al Parlamentului European și al Consiliului în ceea ce privește standardele tehnice de reglementare pentru aranjamentele tehnice pentru prezentarea obiectivă a recomandărilor de investiții sau a altor informații care sugerează strategii de investiții și pentru dezvăluirea de interese particulare sau indicații de conflicte de interese sau orice alte sfaturi, inclusiv în domeniul consultanței în materie de investiții, în sensul Legii privind tranzacționarea cu instrumente financiare din 29 iulie 2005 (de ex. Journal of Laws 2019, articolul 875, astfel cum a fost modificat). Comunicarea de marketing este pregătită cu cea mai mare diligență, obiectivitate, prezintă faptele cunoscute autorului la data pregătirii și este lipsită de orice elemente de evaluare. Comunicarea de marketing este pregătită fără a lua în considerare nevoile clientului, situația sa financiară individuală și nu prezintă nicio strategie de investiții în niciun fel. Comunicarea de marketing nu constituie o ofertă de vânzare, oferire, abonament, invitație la cumpărare, reclamă sau promovare a oricărui instrument financiar. XTB SA nu este responsabilă pentru acțiunile sau omisiunile niciunui client, în special pentru achiziționarea sau cedarea instrumente, întreprinse pe baza informațiilor conținute în această comunicare de marketing. XTB SA nu va accepta răspunderea pentru nicio pierdere sau daună, inclusiv, fără limitare, orice pierdere care poate apărea direct sau indirect, efectuată pe baza informațiilor conținute în această comunicare de marketing. În cazul în care comunicarea de marketing conține informații despre orice rezultat cu privire la instrumentele financiare indicate în acestea, acestea nu constituie nicio garanție sau prognoză cu privire la rezultatele viitoare. Performanțele anterioare nu indică neapărat rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc. Acest material nu este emis pentru a influenta deciziile de tranzacționare ale niciunei persoane. Informațiile cuprinse în cadrul acestui material nu sunt prezentate pentru a fi aplicate, copiate sau testate în cadrul tranzacțiilor dumneavoastră. Informațiile cuprinse în cadrul acestui material sunt emise în baza experienței proprii a emitentului și nu reprezintă o recomandare individuală, nu vizează atingerea anumitor obiective, randamente financiare și nu se adresează nevoilor niciunei persoane anume care ar primi-o. Premisele acestui material nu au în vedere situația și persoana dumneavoastră deci nu recomandăm utilizarea acestor informații sub orice formă. Utilizarea informațiilor cuprinse în cadrul acestui material în orice modalitate se face pe propria dumneavoastră răspundere. Acest material este emis de către un analist pentru care își asumă răspunderea XTB SA, persoană juridică autorizată de KNF – Autoritatea de Supraveghere Financiara din Polonia."