Mezclar una variedad de inversiones es clave para tener una cartera exitosa, y los bienes raíces son una excelente manera de diversificar sus inversiones.

Sin embargo, comprar su propia propiedad puede ser caro si considera el depósito, el pago mensual de la hipoteca, el seguro y el mantenimiento. Además, mucha gente no quiere los dolores de cabeza que pueden surgir por ser propietario.

Afortunadamente, hay muchas formas de invertir en bienes raíces sin tener que lidiar con los inquilinos. A continuación presentamos las inversiones inmobiliarias más populares que no implican la compra física de una vivienda.

Tenga en cuenta que los datos presentados se refieren a los datos de rendimiento pasados y, como tales, no son un indicador fiable del rendimiento futuro.

Tenga en cuenta que los datos presentados se refieren a los datos de rendimiento pasados y, como tales, no son un indicador fiable del rendimiento futuro.

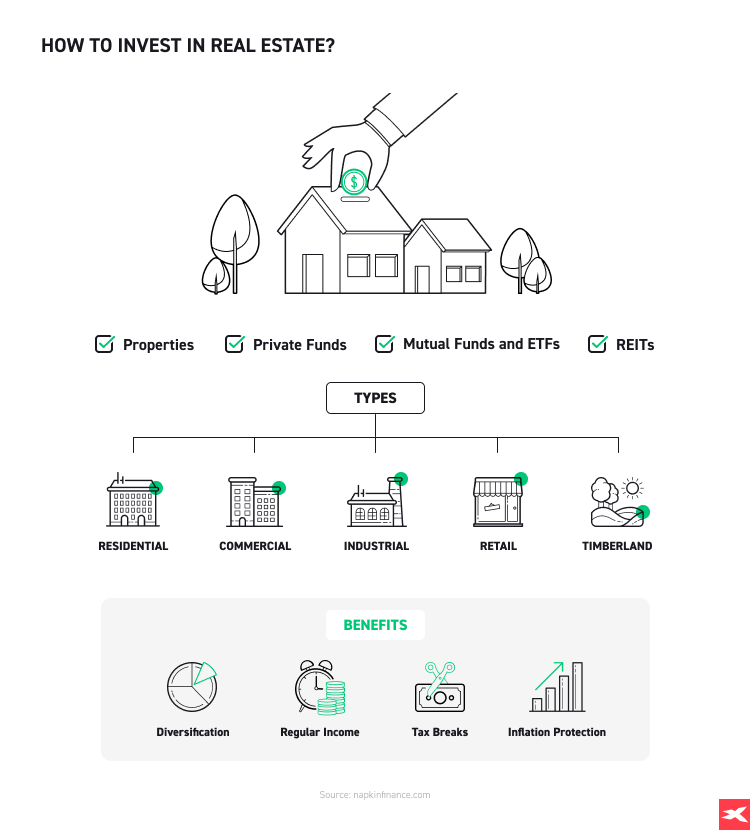

Tipos de inversión inmobiliaria

Ya sea que invierta en bienes raíces directa o indirectamente, los inversionistas de bienes raíces a menudo disfrutan de los buenos rendimientos que reciben por su inversión. Según datos de Forbes, más multimillonarios hicieron su riqueza a través de inversiones inmobiliarias que cualquier otra categoría, por mucho.

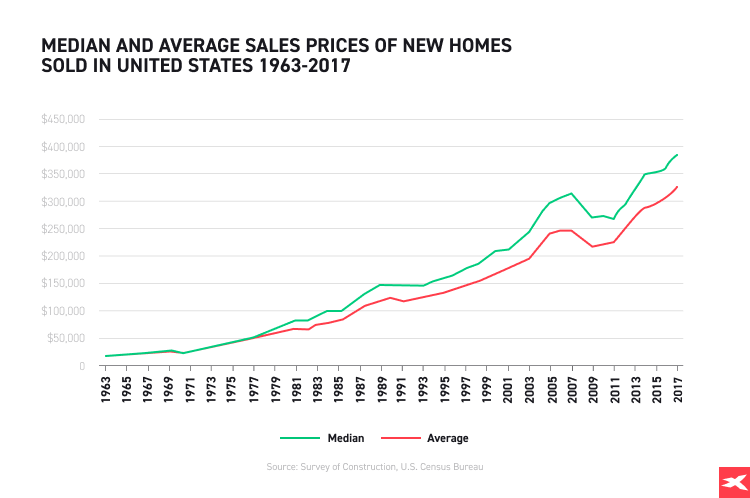

Según los datos de la Oficina del Censo de EE. UU., los precios de venta de viviendas nuevas (un indicador aproximado de los valores inmobiliarios) aumentaron de forma constante entre 1940 y 2006, antes de caer durante la crisis financiera. Posteriormente, los precios de venta retomaron su ascenso, superando incluso los niveles previos a la crisis. Esta tendencia continuó después del estallido de la pandemia, ya que muchas personas consideraron que la inversión inmobiliaria era un buen movimiento, dada la creciente inflación que estaba disminuyendo el poder adquisitivo de sus ahorros en cuentas bancarias.

Fuente: Survey of Construction, U.S. Census Bureau

Fuente: Survey of Construction, U.S. Census Bureau

La inversión inmobiliaria se trata de generar rentabilidad ya sea invirtiendo en fondos centrados en el sector inmobiliario o mediante el acto físico de comprar, vender y desarrollar una propiedad. Los inversores que compraron propiedades físicas pueden generar un ingreso regular a través de propiedades compradas para alquilar o remodelar propiedades para aumentar su valor de reventa (lo que se conoce como flipping). Algunos inversionistas compran propiedades con la esperanza de que su valor crezca con el tiempo

Pero invertir en propiedades físicas también conlleva cierto grado de riesgo. Los propietarios a menudo enfrentan problemas potenciales con los inquilinos, daños a la propiedad, la necesidad de mantenimiento constante, reparaciones y renovaciones periódicas. Además, comprar una propiedad como inversión conlleva el riesgo habitual de que los rendimientos no rindan como se esperaba o incluso el potencial de una pérdida. Este tipo de inversión es un gran compromiso, que requiere que usted coloque potencialmente una proporción significativa de su tiempo y riqueza en un solo tipo de activo. Si sus inversiones inmobiliarias salen mal, idealmente querrá otras clases de inversión que ayuden a suavizar la pérdida en toda su cartera de inversiones. El tiempo también es un problema con la propiedad porque generalmente no es posible acceder a su inversión rápidamente.

Para las personas que no tienen suficiente dinero, tiempo o habilidades relacionadas con las reparaciones y el mantenimiento, una alternativa interesante puede ser invertir directamente en empresas que operan en el sector inmobiliario o REIT.

Los REIT son un tipo de fondo de inversión que sólo invierte en propiedades. Un REIT se crea cuando una corporación (o fideicomiso) usa el dinero de los inversionistas para comprar y operar propiedades de ingresos. Los REIT se compran y venden en las principales bolsas, como cualquier otra acción. Estos fondos consisten en sociedades inmobiliarias que generan beneficios a partir de sus carteras inmobiliarias en nombre de los accionistas/inversores. Una corporación debe pagar el 90% de sus ganancias imponibles en forma de dividendos para mantener su estado de REIT, por lo tanto, no paga el impuesto de sociedades sobre sus ganancias generadas por la propiedad alquilada. Los REIT deben cumplir con ciertas normas legales para calificar para este estado. Los inversores que compraron acciones en el REIT reciben un dividendo basado en el desempeño de la cartera de propiedades, lo que puede ser una excelente manera de generar ingresos pasivos. Además, los REIT brindan la oportunidad de invertir en propiedades no residenciales, como centros comerciales o edificios de oficinas, que generalmente no son factibles para que los inversionistas individuales compren directamente.

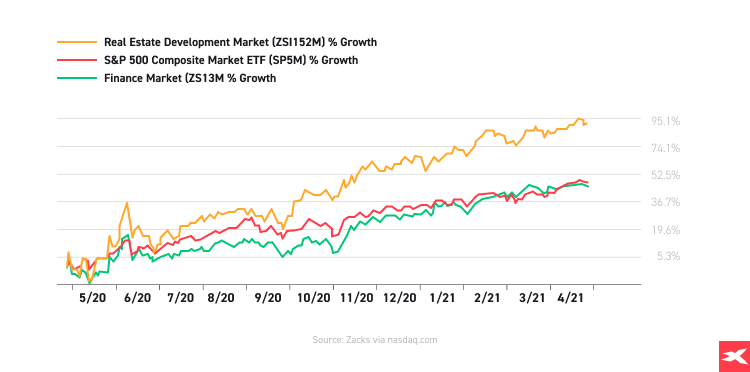

Además, este grupo de activos suele funcionar bien en tiempos de incertidumbre, cuando muchos inversores buscan un refugio seguro. Desde el estallido de la pandemia hasta abril de 2021, algunos REIT generaron una mejor tasa de rendimiento en comparación con el compuesto S&P 500 y el sector financiero en general.

La industria de desarrollo inmobiliario de Zacks ha aumentado un 94 % durante este período en comparación con el repunte compuesto del S&P 500 del 49,1 % y el crecimiento del sector financiero en general del 47,2 %. El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo Fuente: Zacks a través de nasdaq.com

La industria de desarrollo inmobiliario de Zacks ha aumentado un 94 % durante este período en comparación con el repunte compuesto del S&P 500 del 49,1 % y el crecimiento del sector financiero en general del 47,2 %. El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo Fuente: Zacks a través de nasdaq.com

Otra forma de invertir en el mercado inmobiliario es comprar acciones de las principales empresas de desarrollo. El sector de la promoción inmobiliaria incluye empresas que poseen, desarrollan, arriendan y administran propiedades y terrenos. El sector es multifacético e incluye la renovación de edificios existentes y la compra de terrenos y otras parcelas inmobiliarias. Si bien algunos desarrolladores emprenden la construcción en sus terrenos para eventualmente vender las propiedades a los constructores de viviendas, retener las mismas para realizar operaciones también es una práctica común. Las operaciones de estas propiedades proporcionan fuentes de ingresos recurrentes para las empresas

¿Qué puede afectar a los precios inmobiliarios en el futuro?

Cuando comenzó la pandemia en marzo de 2020, los valores de varios tipos de propiedades subieron, en contra de las expectativas de una caída y muchos expertos creen que los precios seguirán subiendo en los próximos años, respaldados por una fuerte política gubernamental (especialmente en UU.), la demanda creciente y los fondos significativos que se pueden asignar a la inversión inmobiliaria. Según el American Jobs Plan, la administración de Biden ha propuesto gastar alrededor de $2 billones durante la próxima década. Esto incluye $ 213 mil millones para infraestructura de vivienda destinada a construir comunidades más fuertes. El motivo principal es “construir, preservar y modernizar más de dos millones de viviendas y edificios comerciales para abordar la crisis de viviendas asequibles”.

Además, si la recuperación económica continúa, debería respaldar la demanda y, en consecuencia, aumentar el valor de los bienes raíces comerciales. Esto, a su vez, crea nuevas oportunidades de inversión para las empresas de desarrollo. Además, la pandemia aceleró significativamente el desarrollo del sector del comercio electrónico y la adaptación generalizada del trabajo remoto obliga a los propietarios a reconsiderar el uso de propiedades comerciales y de oficinas. Por esta razón, muchas personas optan por salir de las grandes ciudades y mudarse a los suburbios o a sus pequeños pueblos de origen, lo que conduce a precios más altos en los mercados locales. Los analistas creen que es probable que esta tendencia continúe durante muchos años más. Además, el aumento de los requisitos de los inquilinos en cuanto a la calidad y la funcionalidad de los edificios debería tener un impacto positivo en la industria promotora. De hecho, los inquilinos exigen cada vez más espacios de trabajo y comodidades flexibles, como espacios de reunión compartidos, mejor calidad del aire interior y tecnologías sin contacto. Por lo tanto, a pesar del aumento de los costos de los materiales, la demanda de edificios tan modernos está creciendo, lo que es una señal positiva para la industria del desarrollo.

Productos de inversión disponibles para clientes en XTB

A continuación, describiremos brevemente acciones y fondos interesantes del sector inmobiliario en los que puede invertir a través de nuestra plataforma de negociación.

ETFs REIT:

Vanguard Real Estate ETF (VNQ.US) busca proporcionar altos ingresos y un crecimiento moderado del capital a largo plazo invirtiendo en acciones emitidas por REIT comerciales. Usando un proceso de replicación completa, el fondo busca mantener todas las acciones en la misma ponderación de capitalización que el índice. Los REIT y los valores inmobiliarios incluidos en el índice deben tener suficientes acciones y volumen de negociación para ser considerados líquidos. Equity Index Group de Vanguard utiliza software patentado para implementar decisiones comerciales que se adaptan al flujo de efectivo y mantienen una estrecha correlación con las características del índice. El refinado proceso de indexación de Vanguard, combinado con tarifas de administración bajas y operaciones comerciales eficientes, ha brindado un seguimiento estricto neto de gastos.

El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo Fuente: xStation5

El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo Fuente: xStation5

iShares US Property Yield UCITS ETF (IDUP.UK) invierte tanto en compañías especializadas en el sector real estate, listadas en bolsa, como en acciones de REITs. El vehículo utiliza un enfoque local (Estados Unidos) pero con exposición diversificada en los distintos sectores del mercado inmobiliario, incluyendo retail, residencial, oficinas, hotelería, etc. El objetivo del ETF es replicar el desempeño del FTSE EPRA Nareit US Dividend + Index, por lo cuál sus constituyentes deben cumplir con una tasa de dividendo esperada de al menos 2% anual. El fondo tiende a contener todos los miembros y en las mismas proporciones que su benchmark.

CFDs sobre acciones relacionadas con la inversión inmobiliaria

AGNC Investment (AGNC.US) es un fideicomiso de inversión en bienes raíces hipotecarios administrado internamente que invierte principalmente en agencias MBS sobre una base apalancada. Financia sus participaciones a través de préstamos garantizados estructurados como acuerdos de recompra (repos).4 El 7 de octubre, AGNC declaró un dividendo en efectivo de $0.12 por acción ordinaria para octubre de 2021

CBRE Group, Inc. (CBRE.US) se dedica a la prestación de bienes raíces comerciales y servicios de inversión. Opera a través de los siguientes segmentos: Servicios de Asesoría, Soluciones Globales para el Lugar de Trabajo e Inversiones Inmobiliarias. El segmento de servicios de asesoramiento ofrece una amplia gama de servicios a nivel mundial, incluidos el arrendamiento de propiedades, los mercados de capitales (ventas de propiedades y originación de hipotecas, ventas y servicios), administración de propiedades, servicios de gestión de proyectos y servicios de valoración. El segmento Global Workplace Solutions proporciona un amplio conjunto de servicios de subcontratación integrados y basados en contratos a nivel mundial para los ocupantes de bienes inmuebles, incluida la gestión de instalaciones, la gestión de proyectos y los servicios de transacciones (arrendamiento y ventas). El segmento de inversiones inmobiliarias se compone de servicios de gestión de inversiones proporcionados a nivel mundial, servicios de desarrollo en los Estados Unidos y el Reino Unido y un servicio diseñado para ayudar a los ocupantes y propietarios de propiedades a satisfacer la creciente demanda de soluciones de espacios de oficinas flexibles a nivel mundial.

El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo Fuente: xStation5

The Howard Hughes Corp. (HHC.US) se dedica al desarrollo y administración de bienes raíces comerciales, residenciales y de uso mixto. La compañía se enfoca en el desarrollo y la venta de terrenos en proyectos de desarrollo comunitario a largo plazo a gran escala en Las Vegas, Nevada y sus alrededores; Houston, Texas; y Columbia, Maryland. La firma opera aproximadamente 453,000 pies cuadrados de propiedades de restaurantes, tiendas minoristas y entretenimiento ubicadas en Nueva York

ETF sobre acciones de empresas constructoras de viviendas

Una manera alternativa de adquirir exposición al sector inmobiliario es a través de la inversión en ETFs sobre acciones de empresas del rubro de la construcción, cuyo desempeño depende en gran parte del estado del sector inmobiliario al igual que en caso de los REITs.

iShares U.S. Home Construction ETF CFD (ITB.US) tiene como objetivo replicar los retornos del Dow Jones U.S. Select Home Construction Index, el cual está principalmente compuesto por compañías que se desenvuelven en el rubro de construcciones residenciales en Estados Unidos, y en menor medida en compañías que fabrican o comercializan productos de construcción o productos de mejoramiento del hogar. El fondo posee un beta (sensibilidad a movimientos del mercado en general) de 1,5, por lo que en periodos positivos debería tener un mejor desempeño que el mercado

SPDR S&P Homebuilders ETF CFD (XHB.US) tiene por mandato ofrecer retornos similares al S&P Homebuilders Select Industry Index, sub-índice del S&P que incluye las industrias de construcción de viviendas, productos de construcción, mueblería, mejoramiento del hogar y electrodomésticos. En el caso de este ETF el sector dominante es el de productos de construcción, seguido por el de construcción de viviendas. A pesar de lo anterior, los retornos post pandemia son prácticamente los mismos que el caso anterior.

Conclusión:

Invertir en bienes raíces es una buena forma de hacer crecer sus finanzas, alcanzar ciertas metas financieras y crear una cartera atractiva.Si se realiza con conocimiento y dedicación, la inversión en bienes raíces puede ser lucrativa y ayudar generando un flujo de ingresos adicional. Si es un sector que le interesa también puede invertir, sin tener que administrar propiedades, en el mercado de ETFs REIT y acciones de las empresas de desarrollo.

Este informe es proporcionado únicamente con fines de información general y de marketing. Cualquier opinión, análisis, precios u otro contenido no constituyen asesoramiento o recomendación de inversión. XTB no aceptará ninguna responsabilidad por cualquier pérdida o daño, incluyendo, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o dependencia de dicha información. Los contratos por diferencia (CFDs) son productos apalancados y conllevan un riesgo significativo de pérdida de capital. Estos productos no son adecuados para todos los clientes, por lo tanto, asegúrese de comprender completamente los riesgos. Este material es proporcionado únicamente con fines de información general y de marketing. Cualquier opinión, análisis, precios u otro contenido no constituyen asesoramiento o recomendación de inversión. XTB no aceptará ninguna responsabilidad por cualquier pérdida o daño, incluyendo, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o dependencia de dicha información.

CFDs sobre Acciones y ETFs - Definiciones

Trading en café - Invertir en CFD de café

Trading en Emisiones - ¿Cómo invertir en carbono CO2?

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados."