Il mercato Forex, il più grande al mondo per volume di scambi, consiste nello scambio di valute. Ogni giorno, il volume totale degli scambi può arrivare fino a 6,5 trilioni di dollari, mentre il valore di mercato complessivo è stimato oltre i 2,4 quadrilioni di dollari. Per fare un confronto, la capitalizzazione di mercato di tutte le società quotate è di circa 90 trilioni di dollari, con più della metà rappresentata dalle società quotate nelle borse statunitensi. Tuttavia, la volatilità del mercato valutario tende a essere inferiore rispetto a quella dei mercati azionari, delle materie prime, delle criptovalute e degli indici. Per questo motivo, i trader speculano spesso sul Forex utilizzando derivati come i contratti per differenza (CFD) con leva finanziaria.

Il dollaro statunitense è la valuta più popolare e internazionale, e la coppia di valute più scambiata è l'EUR/USD. I mercati valutari operano 24 ore su 24, con i trader sempre pronti a reagire a dati e fattori di rischio. Il trading Forex è essenziale per il commercio internazionale, e gli investitori istituzionali e le società di gestione monitorano attentamente le fluttuazioni delle valute. Il mercato offre opportunità durante le tre principali sessioni globali: europea, asiatica e americana.

Se sei un principiante, è fondamentale comprendere come funzionano le operazioni nel Forex. In questo articolo esploreremo i meccanismi del trading valutario, scoprirai quali fattori influenzano le coppie valutarie e apprenderai come gestire il rischio durante il trading.

Il mercato Forex, il più grande al mondo per volume di scambi, consiste nello scambio di valute. Ogni giorno, il volume totale degli scambi può arrivare fino a 6,5 trilioni di dollari, mentre il valore di mercato complessivo è stimato oltre i 2,4 quadrilioni di dollari. Per fare un confronto, la capitalizzazione di mercato di tutte le società quotate è di circa 90 trilioni di dollari, con più della metà rappresentata dalle società quotate nelle borse statunitensi. Tuttavia, la volatilità del mercato valutario tende a essere inferiore rispetto a quella dei mercati azionari, delle materie prime, delle criptovalute e degli indici. Per questo motivo, i trader speculano spesso sul Forex utilizzando derivati come i contratti per differenza (CFD) con leva finanziaria.

Il dollaro statunitense è la valuta più popolare e internazionale, e la coppia di valute più scambiata è l'EUR/USD. I mercati valutari operano 24 ore su 24, con i trader sempre pronti a reagire a dati e fattori di rischio. Il trading Forex è essenziale per il commercio internazionale, e gli investitori istituzionali e le società di gestione monitorano attentamente le fluttuazioni delle valute. Il mercato offre opportunità durante le tre principali sessioni globali: europea, asiatica e americana.

Se sei un principiante, è fondamentale comprendere come funzionano le operazioni nel Forex. In questo articolo esploreremo i meccanismi del trading valutario, scoprirai quali fattori influenzano le coppie valutarie e apprenderai come gestire il rischio durante il trading.

Mercato FOREX: concetti fondamentali

Il mercato Forex si basa sul confronto della forza economica tra due valute, aggregando informazioni relative ai rischi, alle prospettive e ai vantaggi e svantaggi delle rispettive economie. Ad esempio, la coppia di valute più scambiata, EUR/USD, confronta l'economia della zona euro con quella degli Stati Uniti. Pertanto, qualsiasi evento che influisca su una delle due economie si riflette nel valore della coppia EUR/USD.

I tassi di cambio delle coppie di valute rispondono frequentemente ai dati economici più rilevanti dei paesi coinvolti. Tra i principali fattori di prezzo troviamo le pubblicazioni cicliche di dati economici, come:

- Politiche delle banche centrali (ad esempio, Fed, BCE, BoE, BoJ, BoC, RBA, SNB, ecc.)

- Decisioni sui tassi di interesse e programmi di Quantitative Tightening (QT) o Quantitative Easing (QE)

- Tensioni geopolitiche e decisioni politiche

- Livelli e aspettative di inflazione

- Dati sulla crescita del PIL

- Indici come ISM e PMI

- Dati sul mercato del lavoro (ad esempio, NFP negli Stati Uniti)

- Sentimenti dei consumatori ed economici

Per accedere ai principali dati economici pubblicati quotidianamente e rimanere aggiornato sulle ultime novità del mercato, visita il nostro sito web XTB: Analisi di Mercato - XTB.

Introduzione al Forex

Quando una coppia valutaria, come EURUSD o EURGBP, guadagna valore, si dice che la valuta base si stia rafforzando. Al contrario, quando una coppia di valute perde valore, la valuta base è considerata indebolita. Questi termini riflettono la forza relativa tra le due valute coinvolte nella coppia.

Per esempio, se la coppia EURUSD guadagna, significa che l’euro (EUR) si sta rafforzando rispetto al dollaro statunitense (USD). In pratica, per acquistare euro con dollari statunitensi è necessario pagare una cifra maggiore, indicando che l’EUR è più forte rispetto all’USD. Allo stesso modo, se la coppia GBPUSD guadagna, significa che la sterlina britannica (GBP) è diventata più forte rispetto al dollaro USA, poiché occorre pagare di più in USD per ottenere GBP.

Il contrario è vero se la coppia perde valore. Ad esempio, se devi pagare meno USD per acquistare EUR o GBP, significa che l’USD si sta rafforzando rispetto all’EUR o alla GBP.

Nel caso di coppie valutarie come USDTRY, EURTRY, EURPLN o USDPLN, quando la coppia guadagna, devi pagare più della valuta secondaria (come PLN o TRY) per acquistare USD o EUR. Questo suggerisce un indebolimento della valuta secondaria, come il zloty polacco (PLN) o la lira turca (TRY).

Esempi:

- Quando la coppia EURUSD guadagna dell’1,1%, significa che l’USD si sta indebolendo, poiché è necessario pagare più USD per comprare EUR.

- Quando la coppia USDTRY aumenta dello 0,7%, indica un indebolimento della lira turca (TRY) rispetto all’USD, poiché occorre pagare più TRY per acquistare USD.

Importante:

I tassi di cambio sono influenzati principalmente dalla situazione economica dei paesi coinvolti. Le condizioni macroeconomiche giocano un ruolo cruciale nelle fluttuazioni dei tassi di cambio. Un’economia in crescita tende a rafforzare la sua valuta, mentre una crisi economica può portare a una svalutazione. Gli investitori nel mercato Forex monitorano attentamente le pubblicazioni e gli eventi macroeconomici, poiché questi dati possono influenzare significativamente le valute. Quando una valuta perde valore rispetto a un'altra, si parla di "deprezzamento". Al contrario, se una valuta guadagna valore, si parla di "apprezzamento".

Cosa influenza la forza delle valute?

I movimenti delle valute e la loro volatilità sono influenzati da una vasta gamma di fattori, tra cui decisioni politiche, eventi geopolitici e cambiamenti economici. Ogni fattore può far oscillare le coppie di valute, portando a variazioni di prezzo significative.

Le incertezze geopolitiche e i conflitti, come dimostrato dalla guerra in Ucraina, possono avere un impatto notevole sulle valute. Per esempio, nel 2022, la guerra in Ucraina e la crisi energetica hanno influito pesantemente sull'economia della zona euro. Un caso concreto è rappresentato dalla coppia USD/PLN (dollaro USA rispetto allo zloty polacco). Dopo l'invasione russa dell'Ucraina, lo zloty polacco si è indebolito rispetto al dollaro a causa delle preoccupazioni per il rischio di guerra e le conseguenze dell'aggressione russa. Tuttavia, man mano che l'offensiva russa ha perso slancio, lo zloty si è rafforzato e la coppia USD/PLN ha visto un rallentamento nel suo rialzo.

Le dichiarazioni dei presidenti delle banche centrali e dei membri delle loro giunte hanno un impatto cruciale sulle valute. Le banche centrali stabiliscono la politica monetaria e fissano i tassi di interesse, che, secondo la teoria economica di Fisher, influiscono sui tassi di cambio. Programmi monetari come il Quantitative Tightening (QT) e il Quantitative Easing (QE) della Federal Reserve possono anche influenzare i valori delle valute. In generale, un aumento nell'offerta di una valuta tende a diminuire il suo valore, mentre tassi di interesse più elevati possono rafforzare la valuta, con effetti immediati sui tassi di cambio. I dati economici più rilevanti per le valute europee e nordamericane vengono pubblicati durante le sessioni americane ed europee, rendendo la loro volatilità più contenuta durante la sessione asiatica.

Le banche centrali possono adottare politiche espansive (dovish) o restrittive (hawkish). Politiche dovish possono stimolare l'economia e creare posti di lavoro, ma spesso portano a un aumento dell'inflazione e a una svalutazione della valuta. Al contrario, politiche hawkish tendono a ridurre l'inflazione e a rallentare l'economia, risultando generalmente in un apprezzamento della valuta.

Nota Importante: Il trading sul mercato Forex comporta rischi significativi. Gli investitori possono sperimentare sia guadagni sostanziali che perdite notevoli. Il trading con leva aumenta la volatilità e il rischio di perdite. I mercati Forex non sono adatti a tutti e la speculazione valutaria non dovrebbe essere considerata una fonte di reddito primaria. Le condizioni di mercato possono essere imprevedibili e soggette a grandi fluttuazioni. La speculazione valutaria è più simile a un'arte che a una scienza precisa, e ogni trader dovrebbe essere consapevole dei rischi associati.

Scambi Forex - reazione ai dati

Germania - Il PMI industriale per giugno 2023 è risultato 41, rispetto alle aspettative di 43,5 e al precedente valore di 43,2.

Fonte: xStation5

EURUSD si è indebolito e ha mostrato una reazione di panico dopo i dati PMI “recessivi” molto più deboli del previsto provenienti dalla Germania, pubblicati il 23 giugno 2023. Il PMI industriale tedesco, pari a 41 punti, è stato molto inferiore al miglioramento atteso di 43,5 da parte degli analisti (rispetto ai precedenti 43,2). Questo risultato è stato anche il più basso dal 2020, e persino i minimi PMI del 2019 erano superiori a quel numero. Inoltre, il PMI dei servizi è risultato inferiore al livello atteso di 56,3, registrando un valore di 54,1 (solo leggermente inferiore al precedente 57,2). È importante notare che molti fattori influenzano la coppia di valute e, in questo caso, questi altri fattori sono entrati in gioco dopo che gli investitori avevano digerito la pubblicazione positiva del PMI.

UK - Q2 2023 GDP (revision) came in 0.6% vs 0.4% exp. and 0.2% quarterly vs 0.2% exp. Fonte: xStation5

Questo è un altro esempio di quanto siano importanti le aspettative. Il cambio GBP/USD si è rafforzato dopo una revisione del PIL del Regno Unito superiore alle previsioni. Nella prima stima del PIL, l'economia britannica era cresciuta dello 0,2% su base trimestrale e dello 0,4% su base annuale. Tuttavia, la revisione ha indicato che la crescita annuale è stata ancora più robusta, raggiungendo lo 0,6%. Di solito, dati macroeconomici migliori del previsto, come un PIL forte, rafforzano il valore della valuta.

Dollaro statunitense e alta inflazione

I periodi di inflazione elevata e instabile a livello globale possono causare un aumento della volatilità nel mercato forex e la svalutazione delle valute. In tempi di incertezza economica, gli investitori tendono a orientarsi verso valute rifugio, principalmente il dollaro statunitense.

- Ad esempio, quando l'inflazione negli Stati Uniti è alta e la banca centrale (Federal Reserve) adotta una politica monetaria restrittiva, il dollaro di solito si rafforza. Come negli anni '70 "inflazionistici", l'indice del dollaro statunitense è aumentato di oltre il 20% dai minimi di giugno 2021 a giugno 2022.

- Il dollaro statunitense è considerato un "bene rifugio" grazie alla forte crescita degli Stati Uniti negli ultimi 100 anni. Gli Stati Uniti rimangono la più grande economia del mondo. Quando l'avversione al rischio cresce nel mercato (crolli del mercato azionario, instabilità finanziaria, ecc.), gli investitori di tutto il mondo tendono a tornare al dollaro statunitense.

L'indice del dollaro statunitense misura la forza dell'USD rispetto a un paniere di sei valute principali: Euro, Sterlina britannica, Yen giapponese, Franco svizzero, Dollaro canadese e Corona svedese. Istituito nel 1973, questo indice ha una lunga storia. Quando il dollaro si apprezza, l'indice aumenta di conseguenza.

USA - Il PIL del secondo trimestre 2023 (revisionato) è stato del 2%, rispetto all'1,4% previsto e all'1,3% precedente.

USA - Il PIL del secondo trimestre 2023 (revisionato) è stato del 2%, rispetto all'1,4% previsto e all'1,3% precedente.

Fonte: xStation

In questo caso, i dati sul PIL dei servizi statunitensi superiori alle attese hanno spinto l'USDIDX (futures sull'indice del dollaro) verso l'alto. Il 29 giugno 2023, l'USDIDX è salito significativamente dopo la revisione del PIL del secondo trimestre, che ha mostrato una crescita del 2%, rispetto all'1,4% previsto e all'1,3% precedente. Oltre a questi dati positivi sul PIL, il mercato ha registrato anche solide cifre sui consumi negli Stati Uniti, con un numero di richieste di sussidi di disoccupazione molto inferiore alle previsioni (239.000 rispetto ai 265.000 attesi). Questi dati incoraggianti hanno rafforzato le aspettative di ulteriori aumenti dei tassi da parte della Fed e di una prosecuzione della politica monetaria restrittiva per un periodo più lungo.

Cos'è il forex CFD?

Il Forex è un mercato decentralizzato e globale per lo scambio di valute. Gli strumenti di trading dei CFD (Contratti per Differenza) sul Forex sono particolarmente noti per l'uso della leva finanziaria. I broker Forex offrono ai trader e agli investitori la possibilità di negoziare contratti futures, ma è importante sapere che le fluttuazioni di prezzo sui CFD possono creare sia opportunità sia rischi elevati.

- I CFD sono strumenti finanziari che non implicano l'acquisto reale di valute, ma piuttosto un contratto per la differenza di prezzo. Quando investi nei CFD, speculi sull'andamento del prezzo della valuta senza possederla fisicamente. Questo significa che puoi guadagnare sia con l'aumento che con la diminuzione dei prezzi. Per esempio, puoi scommettere sull'aumento dei prezzi comprando CFD o sulla loro discesa vendendo allo scoperto.

- La volatilità del mercato Forex, sebbene non sempre estrema, può essere amplificata dalla leva finanziaria. Anche piccoli cambiamenti nei prezzi, come uno spostamento dello 0,5% o 1% in 24 ore, possono avere un impatto significativo sul tuo portafoglio quando utilizzi una leva alta. Questo può portare a guadagni rapidi e sostanziali, ma comporta anche un rischio elevato di perdite.

- Le fluttuazioni di prezzo tendono ad intensificarsi in risposta a dati economici cruciali o decisioni politiche importanti. Questo crea opportunità per i trader che speculano con posizioni "corte" o "lunghe" e aumenta l'attività di trading durante le sessioni in cui sono previsti annunci importanti.

- Durante il trading di CFD, è essenziale essere pronti a reagire rapidamente ai cambiamenti del mercato. Alcuni trader preferiscono questa dinamicità e accettano il rischio elevato che comporta. Tuttavia, è fondamentale adottare strategie di gestione del rischio, come ordini di stop loss e take profit, e utilizzare competenze analitiche come l'analisi tecnica, l'analisi del volume e la conoscenza economica per proteggere il proprio capitale.

- Il tuo obiettivo principale come trader è prevedere la direzione futura dei prezzi delle coppie di valute su cui stai speculando, che siano ben note come EURUSD e GBPUSD o meno conosciute come EURTRY e USDPLN. Puoi fare affidamento su diverse strategie, dall'analisi macroeconomica alla speculazione basata su dati tecnici.

Nota importante: Il trading sui mercati valutari comporta rischi significativi. Non è possibile prevedere sempre con precisione i movimenti di mercato, e le perdite sono una possibilità concreta. Ciò che conta è il tasso di successo e la capacità di gestire le perdite in modo efficace, bilanciando i guadagni con il rischio.

Cinque strategie di gestione del Rischio nel Forex

Nel mercato dei cambi, la gestione del rischio e la psicologia sono elementi cruciali per il successo. Ogni trader aspira a eccellere e ottimizzare le proprie decisioni. Di seguito, esploreremo cinque principi fondamentali che possono aiutarti a comprendere meglio le basi del trading nel Forex.

Nel mercato dei cambi, la gestione del rischio e la psicologia sono elementi cruciali per il successo. Ogni trader aspira a eccellere e ottimizzare le proprie decisioni. Di seguito, esploreremo cinque principi fondamentali che possono aiutarti a comprendere meglio le basi del trading nel Forex.

1. Comprendi l'importanza della psicologia del trading

Il mercato dei cambi è una continua lotta tra domanda e offerta, influenzata da emozioni come avarizia e paura. Ogni trader affronta questi sentimenti, e la capacità di dominarli è essenziale. Controllare le tue emozioni non solo rende il trading più gratificante, ma può anche portare a risultati più coerenti e stabili.

2. Acquisisci conoscenze e pianifica le tue azioni

La conoscenza è un alleato potente. Essa ti consente di identificare opportunità e riconoscere pattern storici che spesso si ripetono. Sebbene non sia ideale basare completamente una strategia su scenari passati, comprendere il passato ti aiuta a fare previsioni più informate e a generare idee di investimento più robuste.

3. Adatta e segui la tua strategia

Avere una strategia solida è fondamentale in un mercato volatile. Tuttavia, è altrettanto importante non essere rigidi. I trader di successo sanno quando è il momento di adattare la loro strategia in base ai cambiamenti delle condizioni di mercato e delle proprie osservazioni, senza compromettere i principi fondamentali.

4. Utilizza ordini difensivi

Gli ordini difensivi, come lo stop loss, sono essenziali per proteggerti da perdite significative e dalla liquidazione forzata. L'analisi dei grafici può aiutarti a individuare livelli chiave di supporto e resistenza, dove potresti decidere di realizzare profitti o limitare le perdite.

5. Investi solo importi che sei pronto a perdere

La dimensione delle tue posizioni rispetto al capitale disponibile influisce notevolmente sulla tua percezione del rischio e sullo stress. Investire somme troppo grandi può portare a errori dettati dalla psicologia, aumentando l’intensità delle emozioni come avarizia e paura. Mantenere una gestione prudente del capitale aiuta a ridurre il rischio psicologico.

L'applicazione di questi principi non garantisce profitti né offre una formula infallibile per il successo. Il mercato dei cambi è influenzato da molteplici fattori esterni, come il rischio geopolitico e le variazioni nella politica monetaria, rendendolo un terreno fertile per la speculazione. Tuttavia, seguire questi fondamenti può migliorare significativamente le tue probabilità di successo e rendere il tuo approccio al trading più strategico e informato.

Vendita allo Scoperto

La vendita allo scoperto è una strategia utilizzata per trarre profitto dai ribassi dei prezzi, applicabile anche alle coppie di valute nel mercato Forex. Questo approccio consente di guadagnare quando i prezzi degli strumenti CFD che hai aperto scendono. A differenza del trading tradizionale, dove i profitti si ottengono quando i prezzi salgono, la vendita allo scoperto sfrutta il calo dei prezzi per realizzare guadagni.

Vendita allo scoperto sulla piattaforma xStation5

Nel contesto della vendita allo scoperto, l'azione del prezzo è cruciale.

- I ribassi tendono a essere più rapidi e dinamici rispetto ai rialzi, noti come mercati rialzisti.

- Di solito, i mercati ribassisti offrono opportunità più brevi ma potenzialmente redditizie.

Come aprire una posizione corta su xStation5

Per aprire una posizione corta sulla piattaforma xStation5, il processo è simile a quello per le posizioni lunghe. Invece di selezionare il pulsante verde "COMPRA", clicca sul pulsante rosso "VENDI". Questo ti permette di scommettere sul calo del prezzo della coppia di valute.

Ordini Difensivi: Stop Loss e Take Profit

Nel trading CFD, è fondamentale gestire la volatilità e le potenziali perdite. Gli ordini difensivi aiutano a proteggere le tue posizioni senza dover monitorare continuamente il mercato.

- Stop Loss: Questo ordine è progettato per limitare le perdite. Chiude automaticamente una posizione quando il prezzo scende al di sotto di un livello specificato, proteggendoti da ulteriori perdite.

- Take Profit: Questo ordine consente di chiudere automaticamente una posizione redditizia quando il prezzo raggiunge un livello che hai preimpostato, garantendo così i tuoi guadagni.

Rischio della Leva Finanziaria

L'uso della leva consente di aprire posizioni di grande entità con un capitale relativamente ridotto, ma comporta anche una maggiore responsabilità e rischio. Quando si negoziano strumenti CFD, l'importo investito per aprire una posizione è chiamato margine. L'importo necessario per aprire una posizione dipende dallo strumento (coppia di valute) e dalla leva applicata. Ecco un esempio pratico:

Se desideri aprire una posizione minima di 0,01 lotti (1 lotto equivale a 100.000 unità della valuta di base) sulla coppia di valute EUR/USD, il costo sarebbe circa 33 EUR. Questo perché la leva disponibile per la coppia EUR/USD è di 1:30, il che significa che per aprire una posizione è necessario solo il 3,33% del valore nominale del margine. Pertanto, per una posizione di 1.000 EUR (0,01 x 100.000), il margine richiesto è di 33 EUR.

È fondamentale comprendere anche i seguenti termini: Bilancio, Capitale, Margine Libero e Livello di Margine.

- Bilancio: Il saldo del conto cambia solo quando si effettuano depositi, prelievi, chiusure o aperture di posizioni.

- Capitale: L'importo presente nel bilancio del conto più il risultato attuale delle posizioni aperte

- Margine: La somma totale dei margini necessari per aprire posizioni in CFD.

- Margine Libero: L'importo disponibile per aprire nuove operazioni.

Se il tuo Capitale è di 3.300 EUR e il margine per una posizione CFD è di 33 EUR, il tuo Livello di Margine sarà del 1000%. Tuttavia, se il valore del tuo conto è di 35 EUR e il margine è di 33 EUR, il tuo Livello di Margine sarà quasi del 106% (35 / 33 x 100% = 106).

Se su una posizione CFD aperta hai una perdita di 18 EUR, il valore del tuo conto sarà solo di 17 EUR. In questo caso, il tuo Livello di Margine sarà solo intorno al 51,5%, il che significa che potrebbe essere attivato un meccanismo automatico di Stop Margin, che chiuderà la tua posizione per fermare ulteriori perdite se il tuo Livello di Margine scende sotto il 50%. L'esistenza di questo meccanismo è un requisito legale e deriva dalle normative finanziarie.

Se il Livello di Margine scende sotto l'80%, riceverai un avviso di Margin Call, che indica che il tuo Livello di Margine è sceso a livelli pericolosi e potrebbe comportare la chiusura della tua posizione.

Se desideri mantenere aperta la tua posizione CFD mentre il Livello di Margine è in calo, puoi semplicemente depositare fondi nel tuo conto, il che farà aumentare il Capitale (valore del conto) e far salire il Livello di Margine.

Le informazioni sul Livello di Margine attuale sono disponibili direttamente sulla piattaforma di trading XTB, quindi non è necessario eseguire calcoli manuali. Tuttavia, non esiste mai una garanzia che l'importo depositato sia sufficiente a coprire le perdite e prevenire la liquidazione a causa di ulteriori movimenti di prezzo sfavorevoli sulla tua posizione aperta.

Importante: In mercati forex, un lotto equivale a 100.000 unità di valuta. Il mini lotto è di 10.000 unità e il micro lotto di 1.000 unità.

Leva finanziaria

Il trading di derivati con leva comporta sempre un investimento ad alto rischio e può provocare perdite. Il rapporto di leva dipende da ciascuna coppia di valute.

- Ad esempio, sulla piattaforma di trading XTB, la leva disponibile sulla coppia EUR/USD è di 1:30. Ciò significa che è necessario solo il 3,33% del valore del contratto per aprire una posizione con un margine che consenta variazioni del prezzo della coppia di valute. Per le coppie di valute con minore liquidità, la leva è generalmente più bassa. La leva è sempre fissa e viene assegnata automaticamente alla coppia di valute.

- Un lotto di 1 sull'FX market è pari a 100.000 unità della valuta base. Un mini lotto di 0,1 è equivalente a 10.000 unità della valuta base. Un micro lotto di 0,01 corrisponde a 1.000 unità della valuta base. Ad esempio, per aprire una posizione di 0,1 lotto su EUR/USD, sono necessari solo 333 EUR con un impegno di margine del 3,33%. Per aprire 1 lotto su EUR/USD, servirebbero 3.333 EUR, mentre per aprire un micro lotto sarebbero sufficienti 33 EUR.

- La piattaforma XTB offre strumenti avanzati per l'analisi tecnica e ordini di protezione, che ti permetteranno di implementare le tue strategie di trading, accedere alla visualizzazione del volume reale per le coppie di valute più importanti come EUR/USD, e beneficiare di un servizio clienti professionale e di un'interfaccia grafica intuitiva.

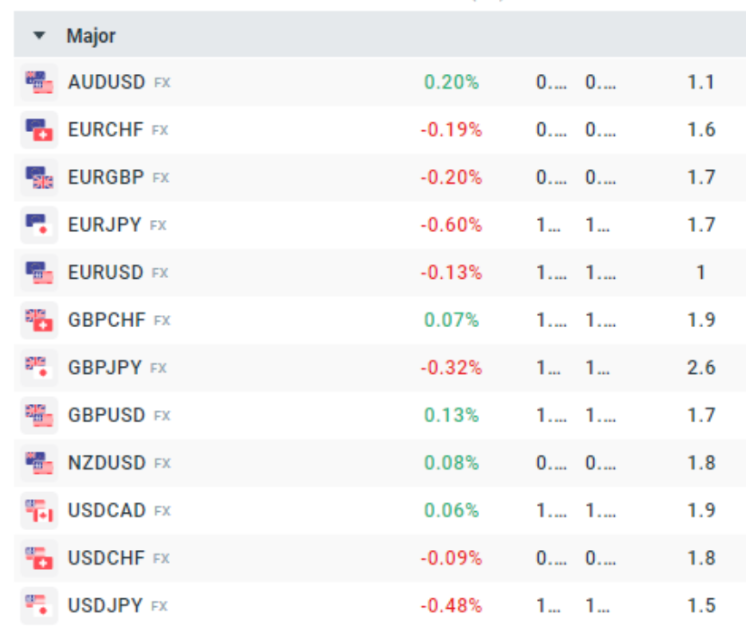

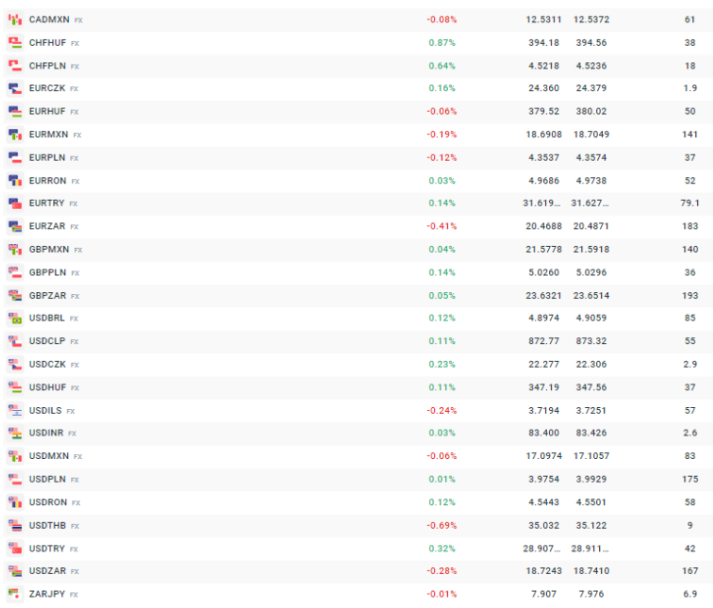

Mercati Valutari Popolari

Su XTB, puoi accedere a una vasta gamma di coppie di valute, comprese quelle principali (come EURUSD, GBPUSD), minori (come NZDCAD, CHFJPY) e di mercati emergenti (come USDPLN, USDTRY). Il mercato Forex è noto per l'elevata leva finanziaria disponibile, che contribuisce a una maggiore volatilità anche con piccoli movimenti dei prezzi.

PRINCIPALI

Fonte: Piattaforma XTB

MINORI

Fonte: Piattaforma XTB

Fonte: Piattaforma XTB

MERCATI EMERGENTI

Fonte: Piattaforma XTB

Fonte: Piattaforma XTB

Conclusione

- Comprendere i mercati valutari e le principali valute è fondamentale per iniziare a fare trading nel forex.

- Il trading valutario non è semplice: è necessario ricercare le coppie di valute, rimanere informati sulle notizie e gli eventi economici, e utilizzare strumenti come l'analisi tecnica per avere successo.

- Gestire i rischi legati alla leva e comprendere il contesto normativo sono essenziali per proteggere gli investimenti da potenziali frodi o pratiche non etiche.

- Dopo aver acquisito conoscenze e consapevolezza del rischio, aprire un conto di trading forex è il passo successivo.

- Le operazioni forex possono offrire una vasta gamma di risultati, poiché i prezzi delle valute sono in continua oscillazione.

- Utilizzando strumenti CFD, è possibile non solo acquistare, ma anche vendere i prezzi delle valute. Il commercio internazionale è aperto.

- Sia gli investitori istituzionali che le società di gestione degli investimenti analizzano i mercati valutari. Alcune istituzioni forniscono raccomandazioni riguardo al trading valutario e analizzano i prezzi delle valute.

- I mercati finanziari sono rischiosi e il trading valutario potrebbe non essere adatto a tutti.

- Fai trading nel forex per prevedere i prossimi movimenti del mercato, mantenendo il rischio sotto controllo. Non è obbligatorio fare trading ogni giorno, nemmeno per i professionisti.

FAQ

I trader utilizzano diverse strategie per analizzare e prevedere i futuri movimenti delle coppie di valute. Sebbene non sia un compito facile e l’imprevedibilità e la casualità influenzino notevolmente i mercati valutari, strumenti come l'analisi dei volumi e l'analisi tecnica possono offrire un aiuto prezioso. Tecniche come l'analisi delle candele doji, i modelli di distribuzione e accumulazione di Wyckoff e l'uso delle medie mobili possono fornire indicazioni utili. Acquisire una solida conoscenza di queste tecniche può migliorare significativamente le tue capacità di previsione nel mercato forex.

Il trading nel forex può rappresentare una forma legittima di investimento con potenziali rendimenti elevati. Tuttavia, è fondamentale comprendere l'elevata volatilità e i rischi associati, nonché il fatto che avere successo in questo campo richiede esperienza e dedizione considerevoli. Il trading nel forex può essere vantaggioso se affrontato con cautela e responsabilità. È essenziale basare le operazioni su solide fondamenta di analisi tecnica.

Con 100€ non è possibile ottenere profitti significativi nel trading forex. Anche se un tasso di successo molto alto e un numero elevato di operazioni potrebbero portare a guadagni rilevanti, è importante essere consapevoli che le probabilità di perdere tutto il capitale sono molto più alte rispetto a quelle di diventare un trader d'élite con un record impeccabile. È cruciale acquisire una comprensione approfondita del rischio e del rendimento.

Sì, il trading nel forex avviene con soldi reali. Si tratta di un mercato legittimo in cui le valute vengono scambiate, facilitando operazioni come l'acquisto di importazioni, la vendita di esportazioni, le vacanze e la gestione di affari internazionali.

Trading su EURUSD - Come investire nella valuta EUR/USD?

Scopri come usare un Conto Demo Forex con XTB!

Come investire nei cambi valutari?

Investire è rischioso. Investi responsabilmente. Questo materiale è una comunicazione di marketing ai sensi dell'Art. 24, paragrafo 3, della direttiva 2014/65 / UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, relativa ai mercati degli strumenti finanziari e che modifica la direttiva 2002/92 / CE e la direttiva 2011/61 / UE (MiFID II). La comunicazione di marketing non è una raccomandazione di investimento o informazioni che raccomandano o suggeriscono una strategia di investimento ai sensi del regolamento (UE) n. 596/2014 del Parlamento europeo e del Consiglio, del 16 aprile 2014, relativo agli abusi di mercato (regolamento sugli abusi di mercato) e che abroga la direttiva 2003/6 / CE del Parlamento europeo e del Consiglio e direttive della Commissione 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e regolamento delegato (UE) 2016/958 della Commissione, del 9 marzo 2016, che integra il regolamento UE) n. 596/2014 del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione per le disposizioni tecniche per la presentazione obiettiva di raccomandazioni di investimento o altre informazioni che raccomandano o suggeriscono una strategia di investimento e per la divulgazione di particolari interessi o indicazioni di conflitti di interessi o qualsiasi altra consulenza, anche nell'ambito della consulenza sugli investimenti, ai sensi della legge sugli strumenti finanziari del 29 luglio 2005 (ad es. Journal of Laws 2019, voce 875, come modificata). La comunicazione di marketing è preparata con la massima diligenza, obiettività, presenta i fatti noti all'autore alla data di preparazione ed è priva di elementi di valutazione. La comunicazione di marketing viene preparata senza considerare le esigenze del cliente, la sua situazione finanziaria individuale e non presenta alcuna strategia di investimento in alcun modo. La comunicazione di marketing non costituisce un'offerta di vendita, offerta, abbonamento, invito all'acquisto, pubblicità o promozione di strumenti finanziari. XTB S.A. non è responsabile per eventuali azioni o omissioni del cliente, in particolare per l'acquisizione o la cessione di strumenti finanziari. XTB non si assume alcuna responsabilità per qualsiasi perdita o danno, anche senza limitazione, eventuali perdite, che possono insorgere direttamente o indirettamente, intrapresa sulla base delle informazioni contenute in questa comunicazione di marketing. Nel caso in cui la comunicazione di marketing contenga informazioni su eventuali risultati relativi agli strumenti finanziari ivi indicati, questi non costituiscono alcuna garanzia o previsione relativa ai risultati futuri. Le prestazioni passate non sono necessariamente indicative dei risultati futuri, e chiunque agisca su queste informazioni lo fa interamente a proprio rischio.