Una banca centrale è una banca nazionale che fornisce dei servizi finanziari e bancari per il governo del Paese e per il sistema delle banche commerciali. Emette anche la moneta nazionale; in accordo con quanto dice la Banca Centrale Europea, “una banca centrale è una instituzione pubblica che gestisce la moneta di un Paese o di un gruppo di Paesi e controlla la fornitura di moneta: ossia la quantità di moneta in circolazione. Il principale obiettivo di molte banche centrali è la stabilità dei prezzi. In alcuni Paesi, le banche centrali devono agire per legge in modo da supportare la piena occupazione”.

Occorre ricordare ancora che una banca centrale non è una banca commerciale. Un privato non può aprire un conto alla banca centrale o chiedere un prestito, in quanto un organismo pubblico non ha interesse al profitto.

Perché le banche centrali sono così importanti?

Una cosa va sempre ricordata: le banche centrali sono di cruciale importanza non soltanto per gli attori del mercato, ma anche per l’intera economia. Sono responsabili per la stabilità dei prezzi, e possono ahce sostenere la crescita economica o l’occupazione.

Per quanto riguarda i mercati finanziari, la cosa più importante da ricordare in quanto trader è che le banche centrali controllano l’approvvigionamento monetario. A sua volta ciò significa che la politica monetaria di una banca centrale o l’implementazione della sua politica fiscale possono avere effetti sulla direzione del mercato del forex.

Uno degli strumenti principali di qualsaisi banca centrale è quello di impostare i tassi di interesse: noti anche come costo del denaro. Quando la banca centrale modifica i propri tassi di interesse, ciò va ad influenzare il mercato dei tassi di interesse, ma anche il mercato del forex.

Prendiamo un esempio. Immaginiamo che la Federal Reserve veda che l’economia sta andando bene, che il tasso di disoccupazione sia basso in modo soddisfacente, che la crescita economica sia solida e che l’inflazione sia in aumento. In una tale situazione, la Fed probabilmente andrebbe ad alzare i tassi di interesse per prevenire un eccessivo aumento dei prezzi. Se i tassi di intresse aumentano, I prestiti diventano più cari, quindi meno persone ed aziende sono interessante a prenderne. E ciò rallenterà la crescita.

Ma come fa ciò a coinvolgere una valuta? Mentre tassi più elevati rendono i prestiti o i crediti più costosi, i depositi genereranno più interesse in modo che i trader possano cercare di acquistare la valuta per un tasso di rendimento più elevato. Ciò porta alla domanda più elevata per il dollaro, rendendo quindi la valuta più costosa. Date un'occhiata al di sotto di come l'EURUSD ha reagito sulla decisione della politica monetaria della Fed nel dicembre 2016.

È importante ricordare tuttavia che i tassi di interesse non sono l'unico strumento che può essere utilizzato dalle banche centrali. La banca centrale ha evoluto e molte misure straordinarie sono state introdotte dopo la crisi finanziaria del 2008/9. Una banca centrale potrebbe acquistare obbligazioni statali o prestare istituzioni private per guadagnare la crescita del credito. Per di più, potrebbe anche acquistare altre attività dalle banche per impedire loro di andare in bancarotta. La Fed ha fatto queste mosse dopo la crisi e questo ha spinto l'inizio del mercato toro multi-anno su Wall Street.

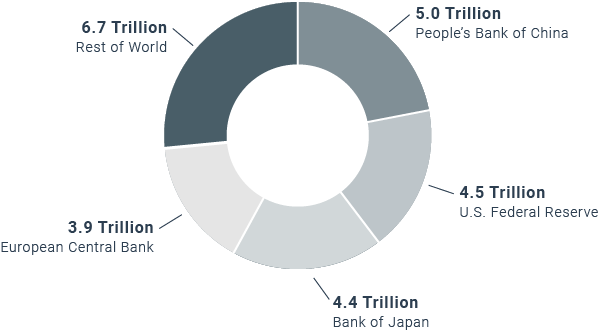

Come si può vedere, le banche centrali sono i principali partecipanti al mercato che potrebbero determinare l'andamento del mercato. Tuttavia, alcune istituzioni sono più influenti di altre. Scopriamo quali banche centrali sono cruciali per guardare.

Le bance centrali più importanti

Ci sono quattro banche centrali le cui decisioni potrebbero avere un impatto significativo sui mercati finanziari.

- Federal Reserve - La Federal Reserve è la banca centrale degli Stati Uniti d'America. Il Comitato federale del mercato aperto è responsabile di operazioni di mercato aperto che sono cruciali per i mercati finanziari. Il FOMC tiene otto riunioni regolarmente pianificate all'anno. In questi incontri il Comitato riesamina le condizioni economiche e finanziarie, determina l'adeguata posizione della politica monetaria e valuta i rischi per i suoi obiettivi a lungo termine della stabilità dei prezzi e della crescita economica sostenibile. Il FOMC si riunisce due volte al trimestre e l'ultima riunione di ogni trimestre è accompagnata da una conferenza stampa e dalle proiezioni economiche di FOMC. La Fed è attualmente gestita dal presidente Janet Yellen, i cui discorsi potrebbero avere un impatto simile a un aumento del tasso di interesse o un taglio. Tuttavia, vale la pena ascoltare altri membri del comitato per la definizione delle politiche, poiché le decisioni del FOMC si basano sul consenso che si crea tra i suoi membri.

- Banca Centrale Europea - La Banca Centrale Europea (BCE) è la banca centrale dell'Unione Monetaria Europea. È la banca centrale dei 19 paesi dell'Unione europea che hanno adottato l'euro. Il compito principale della BCE è quello di mantenere la stabilità dei prezzi nella zona euro e mantenere il potere d'acquisto della moneta unica. The Governing Council is the main decision-making body of the ECB. È composto da 6 membri del consiglio di amministrazione e dai governatori delle banche centrali nazionali dei 19 paesi dell'euro. l Consiglio direttivo si riunisce per discutere la politica monetaria ogni sei settimane. Ogni incontro è seguito dalla conferenza stampa della presidenza. La Banca è attualmente governata da Mario Draghi, famoso per aver terminato l'eurocrisi con la sua affermazione che "la BCE farà tutto quello che serve per proteggere l'euro”.

- Bank of Japan - Come suggerisce il nome, la Bank of Japan (BoJ) è la banca centrale del Giappone. Il principale compito della BoJ è quello di mantenere la stabilità dei prezzi, ma è importante notare che a partire dagli anni '90 l'economia giapponese sta lottando. Il suo tasso di crescita è vicino a zero, mentre l'inflazione rimane coperta e a volte si trasforma in deflazione. È per questo che la Banca del Giappone ha introdotto le misure più straordinarie tra le banche centrali, inclusi i tassi di interesse negativi. I membri della Banca del Giappone si riuniscono otto volte l'anno per decidere la direzione della politica monetaria. Il governatore della banca centrale è Haruhiko Kuroda, che appare alla conferenza stampa dopo ogni decisione di politica monetaria.

- Banca d’Inghilterra - Nonostante ciò che il nome suggerisce, la Banca d'Inghilterra (BoE) è la banca centrale di tutto il Regno Unito, non solo dell’Inghilterra. Il suo obiettivo principale è quello di mantenere la stabilità dei prezzi, ma dopo il voto di Brexit, il BoE ha modificato la sua posizione anche per sostenere la crescita economica. Anche se non è una regola formale, la Banca d'Inghilterra ha sottolineato che sostenere l'economia durante il periodo di Brexit. Le decisioni di politica monetaria sono condotte dal comitato per la politica monetaria che si riunisce otto volte l'anno. L'aspetto tecnico delle decisioni del BoE è simile al Fed: il governatore partecipa alla conferenza stampa dopo solo quattro decisioni. Tuttavia, va notata una differenza. La Banca d'Inghilterra pubblica alcuni minuti dalla sua ultima riunione (un documento che descrive una discussione che ha preso posto nella riunione - fornisce una visione supplementare sulla direzione della politica monetaria) insieme a una decisione. La Federal Reserve pubblica il suo documento tre settimane dopo l'incontro. La BoE è attualmente governato da Mark Carney, che dovrà abbandonare il processo di Brexit.

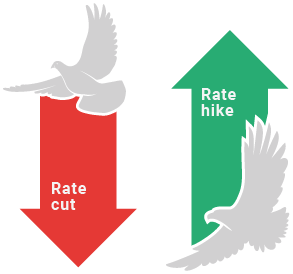

Falchi contro colombe

Diverse persone hanno opinioni diverse, quindi non è una grande sorpresa che i responsabili politici potrebbero avere una visione diversa sull'economia e sulla politica monetaria. Tra i banchieri centrali potremmo individuare due gruppi - falchi e colombe.

- Falchi - I falchi sono politici che si concentrano sul mantenimento dell'inflazione basso come la loro priorità. Tali banchieri preferiscono tassi di interesse più elevati e una politica monetaria più prudente per mantenere l'inflazione sotto controllo. Sono anche meno preoccupati per lo stato complessivo dell'economia.

- Colombe - Le colombe sono politici che potrebbero tollerare un'inflazione più elevata per aumentare la crescita economica e sostenere l'occupazione. Tali politici preferiscono i tassi di interesse più bassi.

Come si può vedere, ci sono due modi per descrivere la posizione della banca centrale sulla politica monetaria. Se si sente che una banca centrale è "falconeggiante", significa che vuole aumentare i tassi di interesse o ha una visione rialzista sull'economia. Ad esempio, un Fed falco segnalerebbe un aumento del tasso di interesse, portando così ad un dollaro più forte. D'altra parte, una banca centrale di mercati dovrebbe avere un impatto negativo sulla valuta in quanto non sarà in corsa a stringere la sua politica.

Gli attori più potenti del mercato

Come si può vedere, le banche centrali potrebbero essere descritte come i partecipanti al mercato più potenti. Le loro decisioni - o anche una sola dichiarazione da parte di uno dei suoi politici - potrebbero avere un impatto notevole non solo sulle valute, ma anche sui mercati azionari e obbligazionari. Ecco perché un operatore prudente dovrebbe monitorare da vicino tutto ciò che è connesso con le decisioni di politica monetaria e le decisioni della banca centrale.

Investire è rischioso. Investi responsabilmente. Questo materiale è una comunicazione di marketing ai sensi dell'Art. 24, paragrafo 3, della direttiva 2014/65 / UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, relativa ai mercati degli strumenti finanziari e che modifica la direttiva 2002/92 / CE e la direttiva 2011/61 / UE (MiFID II). La comunicazione di marketing non è una raccomandazione di investimento o informazioni che raccomandano o suggeriscono una strategia di investimento ai sensi del regolamento (UE) n. 596/2014 del Parlamento europeo e del Consiglio, del 16 aprile 2014, relativo agli abusi di mercato (regolamento sugli abusi di mercato) e che abroga la direttiva 2003/6 / CE del Parlamento europeo e del Consiglio e direttive della Commissione 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e regolamento delegato (UE) 2016/958 della Commissione, del 9 marzo 2016, che integra il regolamento UE) n. 596/2014 del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione per le disposizioni tecniche per la presentazione obiettiva di raccomandazioni di investimento o altre informazioni che raccomandano o suggeriscono una strategia di investimento e per la divulgazione di particolari interessi o indicazioni di conflitti di interessi o qualsiasi altra consulenza, anche nell'ambito della consulenza sugli investimenti, ai sensi della legge sugli strumenti finanziari del 29 luglio 2005 (ad es. Journal of Laws 2019, voce 875, come modificata). La comunicazione di marketing è preparata con la massima diligenza, obiettività, presenta i fatti noti all'autore alla data di preparazione ed è priva di elementi di valutazione. La comunicazione di marketing viene preparata senza considerare le esigenze del cliente, la sua situazione finanziaria individuale e non presenta alcuna strategia di investimento in alcun modo. La comunicazione di marketing non costituisce un'offerta di vendita, offerta, abbonamento, invito all'acquisto, pubblicità o promozione di strumenti finanziari. XTB S.A. non è responsabile per eventuali azioni o omissioni del cliente, in particolare per l'acquisizione o la cessione di strumenti finanziari. XTB non si assume alcuna responsabilità per qualsiasi perdita o danno, anche senza limitazione, eventuali perdite, che possono insorgere direttamente o indirettamente, intrapresa sulla base delle informazioni contenute in questa comunicazione di marketing. Nel caso in cui la comunicazione di marketing contenga informazioni su eventuali risultati relativi agli strumenti finanziari ivi indicati, questi non costituiscono alcuna garanzia o previsione relativa ai risultati futuri. Le prestazioni passate non sono necessariamente indicative dei risultati futuri, e chiunque agisca su queste informazioni lo fa interamente a proprio rischio.