Molti investitori sono al corrente delle possibilità offerte dall'investimento passivo a lungo termine, considerandolo una strategia di risparmio tramite l'impegno costante di determinate somme nei mercati azionari, nelle materie prime o nelle obbligazioni. Gli ETF permettono di accrescere un portafoglio con diversi tipi di asset.

La sfida perenne nell'ambito degli investimenti è trovare il giusto equilibrio tra la massimizzazione dei profitti e il controllo del rischio. Mantenere i fondi in un conto bancario a lungo termine non garantisce la preservazione del potere d'acquisto a causa dell'incremento dell'inflazione, i conti deposito possono offrire rendimenti soddisfacenti, ma solo quando i tassi di interesse sono elevati. D'altra parte, i fondi comuni di investimento applicano spesso commissioni di gestione del capitale che possono ridurre i potenziali rendimenti dell'investimento. Di conseguenza, ti potresti chiedere: quali alternative restano?

I piani di accumulo di XTB rappresentano un'opzione ideale per supportare gli investitori nel perseguire i loro obiettivi di investimento a lungo termine attraverso un portafoglio diversificato di ETF.

I Piani di accumulo offrono l'opportunità di costruire e gestire un portafoglio di investimenti composto da Exchange Traded Funds (ETF) attentamente selezionati. Grazie a questa modalità, i clienti di XTB possono investire negli asset scelti con una somma fissa, anche di modesta entità, mantenendo costi minimi.

È innegabile che nessun investimento garantisca un rendimento sicuro. Tuttavia, nel corso dei decenni, il mercato azionario ha dimostrato di essere un potente motore di crescita della ricchezza e della capitalizzazione aziendale su scala globale. Gli ETF non rappresentano soltanto un portafoglio diversificato con costi ridotti, ma offrono agli investitori l'opportunità di esporsi a una vasta gamma di asset, come indici azionari statunitensi, materie prime, risorse energetiche, obbligazioni, mercati emergenti e investimenti immobiliari. Tutte queste opportunità sono accessibili attraverso i Piani di accumulo.

Leggi il resto dell’articolo se sei interessato a scoprire di più sui piani di accumulo.

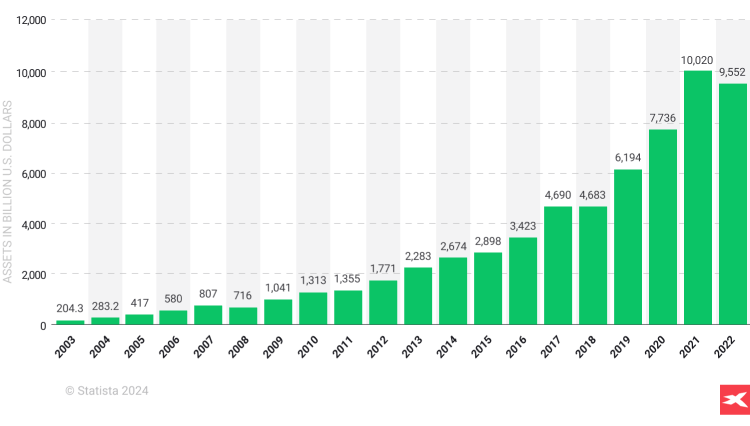

La popolarità degli ETF è cresciuta esponenzialmente negli ultimi due decenni. Negli ultimi 19 anni, l'ammontare di capitale gestito dagli ETF è cresciuto esponenzialmente, passando da 204 miliardi nel 2003 a 9,5 trilioni di dollari nel 2022. Questa crescita è stata principalmente alimentata dalla tendenza al rialzo a lungo termine del mercato azionario e dalla maggiore attrattività degli ETF rispetto ai fondi comuni di investimento.

La popolarità degli ETF è cresciuta esponenzialmente negli ultimi due decenni. Negli ultimi 19 anni, l'ammontare di capitale gestito dagli ETF è cresciuto esponenzialmente, passando da 204 miliardi nel 2003 a 9,5 trilioni di dollari nel 2022. Questa crescita è stata principalmente alimentata dalla tendenza al rialzo a lungo termine del mercato azionario e dalla maggiore attrattività degli ETF rispetto ai fondi comuni di investimento.

Cosa sono i Piani di accumulo?

I piani di accumulo offrono un'entrata agevole nel mondo degli investimenti e consentono di costruire un portafoglio basato su ETF a costi contenuti. L'investimento passivo non deve essere necessariamente sinonimo di monotonia o bassi rendimenti, come dimostrato dai successi di investimento di Warren Buffett. Nel lungo periodo, il valore della valuta fiat declina rispetto ad asset come l'immobiliare, gli indici azionari principali o le materie prime, e subisce il peso dell'inflazione. Non tutti gli investitori hanno il tempo di dedicarsi all'analisi approfondita delle aziende, alla comprensione dei modelli di business, alla valutazione dei possibili scenari e al monitoraggio costante del mercato. È proprio qui che entrano in gioco i Piani di accumulo.

Piani di accumulo: a chi sono adatti e in cosa consistono?

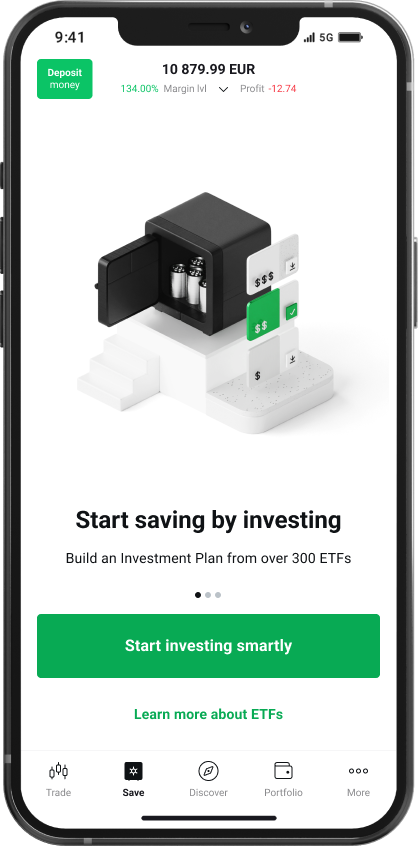

I piani di accumulo sono principalmente dedicati agli investitori a lungo termine, senza distinzione di livello di esperienza. Sono pensati per tutti coloro che desiderano risparmiare in maniera intelligente attraverso l'investimento passivo di capitali nei mercati finanziari. I Piani di accumulo rendono possibile investire anche somme molto piccole, a partire da soli 15 euro.

I Piani di accumulo sono disponibili sull'applicazione mobile di XTB, ma gli investitori possono anche visualizzarli (senza gestirli o crearne di nuovi) all'interno della piattaforma web o desktop di XTB. Creare un piano di accumulo significa effettivamente acquistare diversi (massimo 9) fondi ETF selezionati, per un importo predeterminato stabilito dall'investitore. Il compito dell'investitore prima dell'acquisto è indicare quale percentuale dell'importo dedicato deve essere distribuita tra gli ETF selezionati. Nell'offerta di XTB, gli investitori troveranno un vasta scelta composta da quasi 350 ETF!

Investimento intuitivo

L'intuitività e la semplicità dei piani di accumulo sono potenziate dall'"investimento per importo". È l'investitore che decide l'importo che desidera investire. La piattaforma XTB calcola automaticamente quante azioni saranno acquistate per l'importo selezionato. I Piani di accumulo sono tecnicamente semplici da utilizzare e operare, rendendoli adatti anche agli investitori alle prime armi.

Costi e barriere d'ingresso ridotti

L'utilizzo dei piani di accumulo comporta commissioni addebitate agli ETF selezionati, generalmente molto basse, ma il servizio in sé è gratuito. Si tratta di un'opzione aggiuntiva offerta dalla piattaforma di investimento di XTB. A differenza dei fondi comuni di investimento, l'utilizzo di questi piani non comporta costi di gestione elevati.

-

La commissione per l'acquisto e la vendita è dello 0% a condizione che il volume mensile di negoziazione non superi gli 100.000 euro. Una volta superato tale volume, la commissione per l'apertura/chiusura di una posizione è di almeno 10 euro o dello 0,2% del valore della transazione.

-

Alla fine del mese, il volume di negoziazione esistente viene rinnovato. Questo volume include il valore degli ordini di acquisto e vendita effettuati su tutti i conti di investimento di un singolo cliente.

ETF - il pilastro degli investimenti passivi

Le radici della popolarità degli ETF affondano nei cosiddetti fondi indicizzati, resi celebri da John C. Bogle, il fondatore del fondo Vanguard. Inizialmente, questi fondi erano concepiti per accumulare azioni di aziende americane selezionate, e tale obiettivo rimane valido ancora oggi. Gli ETF indicizzati seguono i principali indici azionari globali come l'S&P 500, il Nasdaq 100 e il DJIA. Fin dalla loro nascita, la missione degli ETF è stata quella di "democratizzare" gli investimenti, rispondendo così ai fondi gestiti attivamente, che spesso applicavano commissioni elevate senza però garantire rendimenti soddisfacenti.

Oggi, gli ETF tracciano letteralmente ogni cosa, dalle obbligazioni statunitensi ai prezzi del petrolio e del gas, fino al mercato di segmenti selezionati di azioni o indici di borsa. La funzione primaria degli ETF è quella di riflettere il comportamento degli asset nel loro portafoglio, permettendo agli investitori (azionisti) di partecipare a un mercato selezionato, acquistando ad esempio azioni di aziende specifiche o metalli preziosi. Sono gli ETF a costituire il fondamento dei Piani di accumulo- grazie alle loro ampie capacità e alla diversificazione, sono un valido strumento per potenzialmente ridurre la volatilità e il rischio all'interno di un portafoglio.

L'iShares Core S&P 500 ETF (CSPX.UK) riflette le performance del più noto indice statunitense, l'S&P 500, composto dalle azioni di 500 aziende selezionate. Nel grafico, possiamo notare che l'ETF si muove quasi identicamente ai futures dell'S&P 500 (US500, grafico dorato). Fonte: Piattaforma XTB

L'iShares Core S&P 500 ETF (CSPX.UK) riflette le performance del più noto indice statunitense, l'S&P 500, composto dalle azioni di 500 aziende selezionate. Nel grafico, possiamo notare che l'ETF si muove quasi identicamente ai futures dell'S&P 500 (US500, grafico dorato). Fonte: Piattaforma XTB

Vantaggi e svantaggi

Secondo Howard Marks, per essere tra i migliori 5% dei gestori di investimenti, bisogna essere pronti a trovarsi anche tra il 5% che si comporta peggio. I Piani di Investimento sono pensati soprattutto per gli investitori pazienti a lungo termine, che danno maggiore importanza alle tendenze stabili, alla gestione passiva, alla minore volatilità e al rischio piuttosto che al conseguimento di rendimenti eccezionali. In altre parole, sono adatti a coloro che considerano gli ETF strumenti validi per investire i propri risparmi. Tuttavia, come qualsiasi strumento finanziario, anche gli ETF hanno vantaggi e svantaggi. Di seguito ne elenchiamo alcuni.

Vantaggi

Ecco una revisione dei principali vantaggi dei piani di accumulo

-

Ideale per gli investitori a lungo termine che prediligono uno stile di investimento passivo.

-

Accesso facilitato, tariffe contenute e alta liquidità.

-

Rischio limitato e diversificazione automatica del portafoglio.

-

Minore volatilità nelle fluttuazioni del valore degli investimenti.

-

Nessuna commissione fino a un volume di transazioni mensile di €100.000.

-

Vasta gamma di ETF disponibili (circa 350 ETF).

-

Opzione di investire un importo specifico e acquistare azioni frazionarie: l'investitore decide l'importo da investire.

-

Adatto sia ai principianti che agli investitori esperti.

-

Possibilità di avere fino a 10 strategie di investimento attive contemporaneamente.

Svantaggi

Ecco una revisione dei principali svantaggi dei Piani di accumulo

- Potrebbe non essere adatto alle esigenze dei trader e degli investitori a breve termine che prediligono uno stile di investimento aggressivo.

- Un ridotto rischio di solito si traduce in rendimenti più bassi.

- Gli ETF selezionati dall'investitore potrebbero registrare performance inferiori rispetto alle migliori aziende o indici durante i mercati in crescita.

- La diversificazione non garantisce rendimenti e può anche comportare perdite.

- Alcuni ETF possono influenzare negativamente le prestazioni di quelli che si comportano bene.

- C'è il rischio di incoerenza degli ETF all'interno di un portafoglio.

- Un'eccessiva concentrazione di capitale negli investimenti passivi può limitare le opzioni di allocazione verso asset più rischiosi.

- Il limite massimo di 9 ETF in un piano di investimento potrebbe non essere adeguato per tutti.

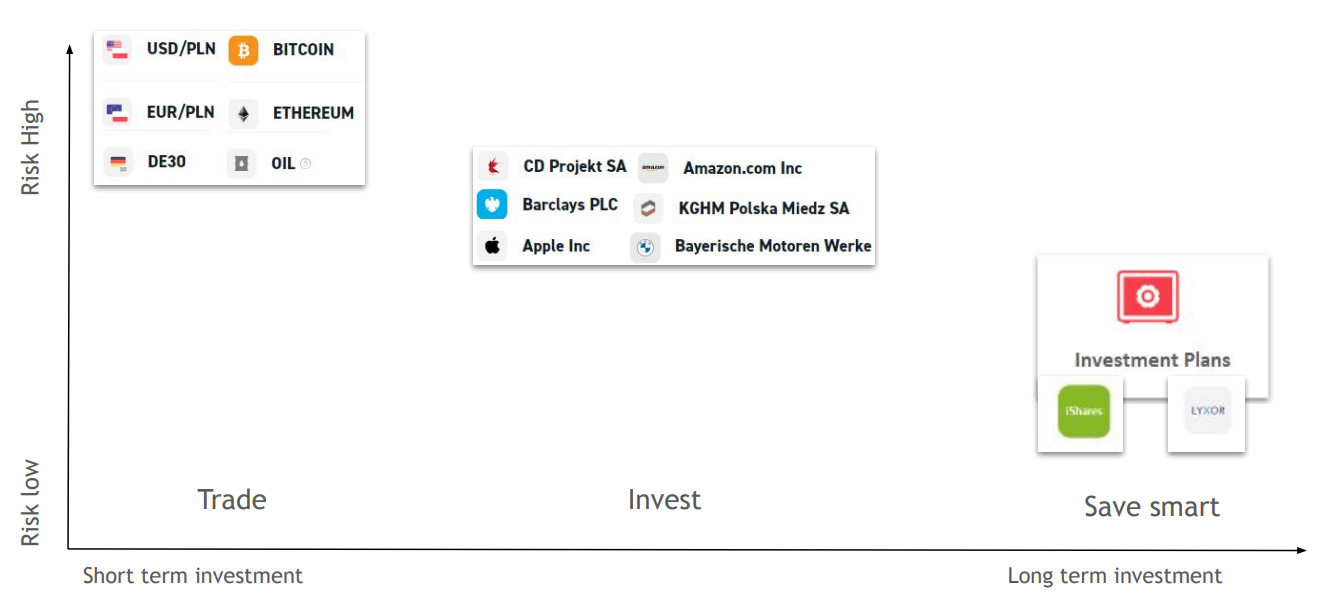

I Piani di accumulo sono relativamente meno rischiosi rispetto alle azioni o strumenti finanziari a leva (CFD). Poiché il rischio è inferiore, anche gli investimenti potenziali sono inferiori (premio più basso per rischio inferiore). Fonte: XTB

Come aprire un Piano di Accumulo su XTB?

Ecco come procedere per aprire un piano di accumulo:

1. Avvia l'app mobile di XTB

2. Nella barra inferiore dell'app, tocca "Risparmia"

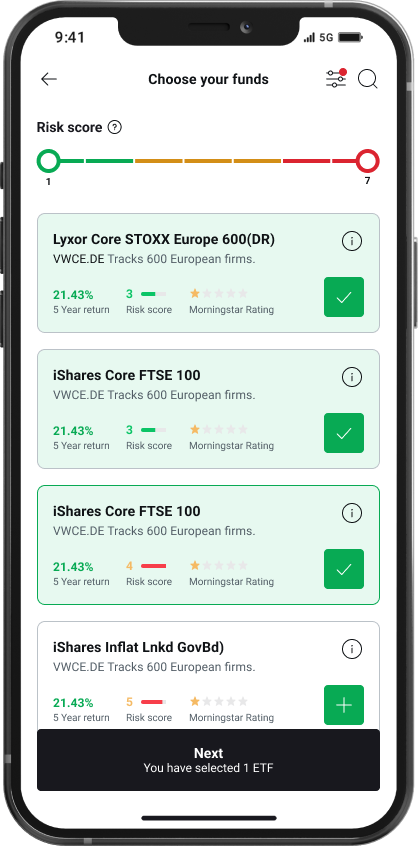

3. Seleziona gli ETF che vuoi includere quando crei un Piano di Investimento (massimo 9 in un singolo Piano)

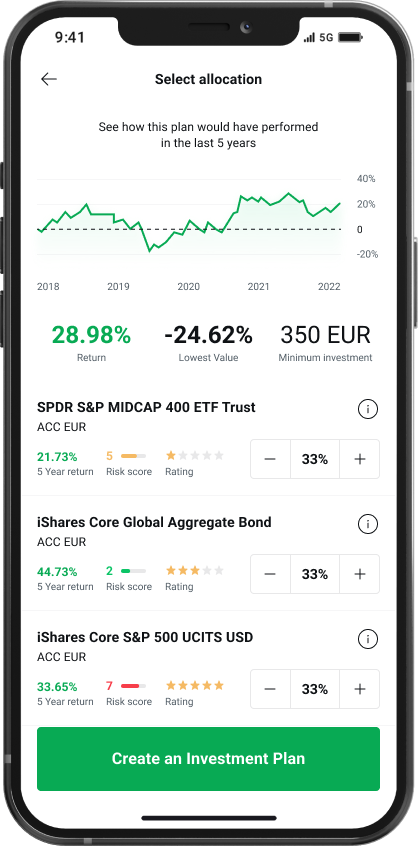

4. Definisci la percentuale di possesso per ciascun ETF selezionato

5. Una volta selezionati e configurati i dettagli, premi su "Crea Piano di Investimento"

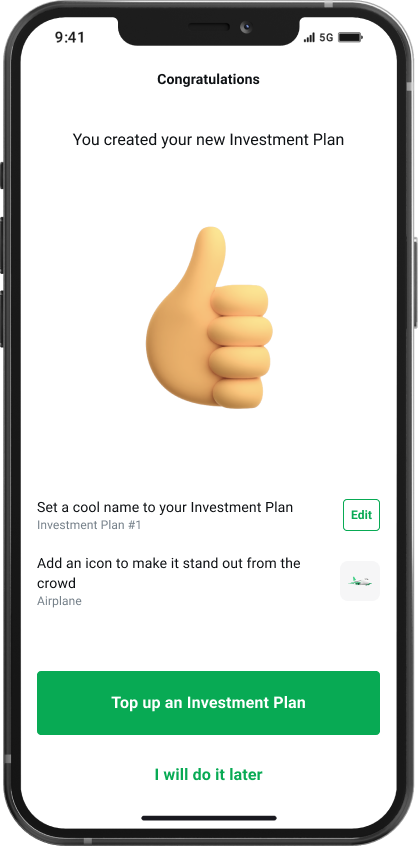

6. Il Piano di Investimento verrà creato

7. Assegna un nome al tuo piano e scegli un'immagine rappresentativa

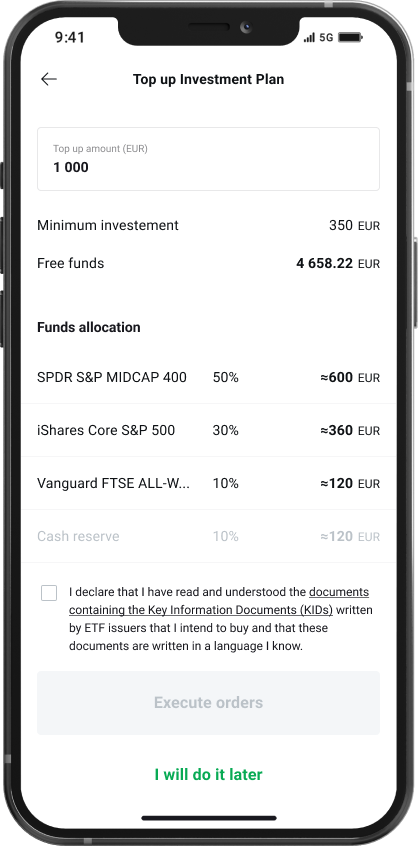

8. Inserisci l'importo che desideri investire e conferma la tua scelta

9. Puoi aprire fino a un massimo di 10 Piani di Investimento.

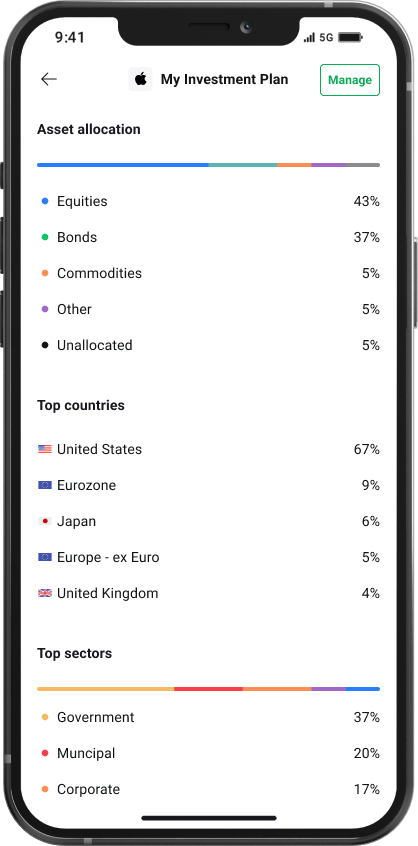

Nella sezione "Risparmia", avrai accesso al monitoraggio dei risultati di ciascuno dei tuoi Piani di accumulo. Se la percentuale di allocazione si discosta di almeno il 3%, avrai la possibilità di riequilibrare il tuo piano di accumulo. Questo ti consente di ridurre la quota degli ETF precedentemente selezionati nel caso decidessi che non si adattano più alla tua strategia, oppure di aggiungere nuovi ETF al piani di accumulo. In quanto investitore, avrai pieno accesso alla visualizzazione dell'allocazione percentuale del portafoglio. Le variazioni di profitto e perdita avvengono durante l'apertura del mercato, quando i prezzi degli ETF subiscono fluttuazioni.

Informazioni importanti sui piani di accumulo

1. L'apertura e il riequilibrio dei piani di accumulo sono possibili esclusivamente tramite l'app mobile di XTB. La piattaforma di trading XTB (web, desktop) offre agli investitori un accesso in sola lettura al proprio portafoglio di piani di investimento.

2. Se gli ETF all'interno di un piano di accumulo distribuiscono dividendi (ETF con la dicitura "Dist."), tali dividendi verranno visualizzati nella riserva di denaro del tuo conto dei piani di investimento. Dopo il deposito dei dividendi, il valore del tuo portafoglio aumenterà.

3. Non è possibile trasferire denaro direttamente tra il tuo conto "standard" e quello dei piani di investimento, e tale operazione non è nemmeno necessaria. Il trasferimento avviene automaticamente se si allocano fondi tramite il "top up" del piano di investimento. In questo caso, i fondi vengono automaticamente prelevati dal tuo conto e trasferiti al portafoglio dei piani di investimento. La cronologia di tali operazioni sarà visibile nella scheda "Operazioni in Contanti".

In sintesi, durante tale transazione avviene contemporaneamente il trasferimento dell'importo scelto dall'investitore dal conto di investimento al portafoglio dei piani di investimento e l'allocazione sugli ETF tramite l'esecuzione dell'ordine. Il resto del denaro proveniente da tale transazione rimarrà nelle riserve di denaro.

Interfaccia grafica (applicazione mobile)

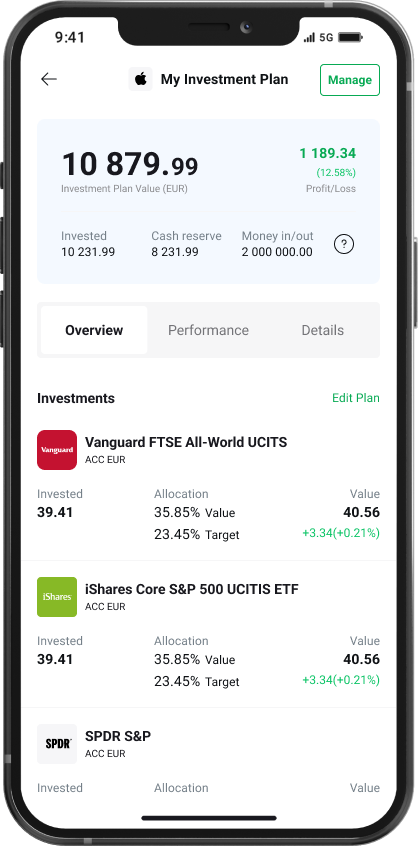

La scheda "Salva" è facilmente accessibile all'interno dell'applicazione mobile XTB. Fonte: app XTB

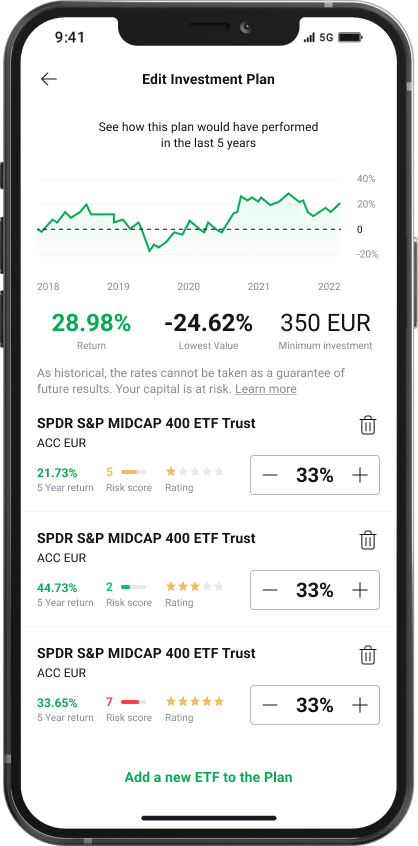

La selezione degli ETF per il tuo Piano di accumulo riveste un'importanza fondamentale. Identifica gli obiettivi che desideri raggiungere e mantieni sempre chiara la consapevolezza del tipo di portafoglio di investimento che stai creando. Fonte: app XTB

La selezione degli ETF per il tuo Piano di accumulo riveste un'importanza fondamentale. Identifica gli obiettivi che desideri raggiungere e mantieni sempre chiara la consapevolezza del tipo di portafoglio di investimento che stai creando. Fonte: app XTB

È l'investitore stesso a definire la distribuzione percentuale dei fondi investiti tra i diversi ETF, un elemento cruciale della strategia. Fonte: app XTB

È l'investitore stesso a definire la distribuzione percentuale dei fondi investiti tra i diversi ETF, un elemento cruciale della strategia. Fonte: app XTB

Hai la possibilità di assegnare un nome o selezionare un'immagine per il tuo Piano di Investimento. Fonte: app XTB

Hai la possibilità di assegnare un nome o selezionare un'immagine per il tuo Piano di Investimento. Fonte: app XTB

Non devi indicare il numero di azioni che acquisterai. È sufficiente specificare l'importo investito. I tuoi fondi saranno automaticamente distribuiti tra gli ETF selezionati, in base alla percentuale che assegni a ciascuno di essi. Fonte: app XTB

Non devi indicare il numero di azioni che acquisterai. È sufficiente specificare l'importo investito. I tuoi fondi saranno automaticamente distribuiti tra gli ETF selezionati, in base alla percentuale che assegni a ciascuno di essi. Fonte: app XTB

Il tuo Piano di accumulo è stato aperto. Fonte: app XTB

Puoi apportare modifiche permanenti al tuo Piano di accumulo esistente. Fonte: app XTB

Come funziona un Piano di Accumulo?

I Piani di accumulo offrono la possibilità di investire i risparmi in modo passivo, selezionando ETF specifici. Dall'ottica di una strategia a lungo termine, la composizione del portafoglio riveste un'importanza cruciale. La distribuzione del peso tra i vari fondi ETF all'interno di un Piano di accumulo è fondamentale.

Attraverso l'applicazione mobile, potrai selezionare gli ETF che desideri acquistare all'interno del piano prescelto. Avrai la possibilità di assegnare un nome e un grafico unici a ciascun Piano di Investimento. Potrai sperimentare e creare un portafoglio diversificato utilizzando centinaia di ETF disponibili. Nella visualizzazione predefinita consigliata da XTB, troverai sette di essi. Attualmente, gli ETF filtrati possono soddisfare i seguenti criteri (tuttavia, è importante notare che tali criteri possono cambiare nel tempo e che gli ETF all'interno dell'elenco potrebbero variare):

-

Classe di attività accumulata: Mercato azionario

-

TER (spese di gestione) basse: Inferiori al 0,5%

-

Valuta: Euro

-

Numero di asset nel portafoglio: Superiore a 100

-

Valore degli asset sotto gestione: Oltre 1 miliardo di dollari

Filtri personali

Ciò che risulta fondamentale è che l'investitore ha la possibilità di selezionare ogni ETF in base a un punteggio di rischio come criterio principale, potendo scegliere tra specifici criteri come:

- Livello di rischio (fornito da Morningstar, ad esempio, gli ETF iShares S&P 500 Core e MSCI World hanno un punteggio di 5/5)

- Valuta (gli investitori possono optare per EUR, USD e GBP)

- Settori (come azioni statunitensi, mercati globali, tutti i settori, ecc.)

- ETF con reinvestimento automatico dei dividendi (ETF "Accumulating 'Acc'") o ETF sui dividendi: la scelta di tale filtro spetta all'investitore

- Filtro intelligente che esclude ETF simili (saranno considerati solo quelli con un AUM più elevato)

- ETF con un AUM superiore a 1 miliardo di USD

Esempi di ETF:

- iShares Core MSCI World EM IMI UCITS IS3N.DE (mercati emergenti)

- iShares Core MSCI World UCITS EUNL.DE (aziende globali dei paesi sviluppati)

- iShares S&P 500 UCITS SXR8.DE (mercato azionario statunitense, S&P 500 Net Total Return Index)

- iShares MSCI World SRI UCITS 2B7K.DE (aziende con un alto indice ESG)

- iShares Core MSCI Europe UCITS IMAE.NL (le maggiori aziende europee)

- iShares Nasdaq UCITS SXRV.DE (mercato azionario statunitense, Nasdaq 100)

- iShares MSCI Asia EM UCITS CEBL.DE (aziende asiatiche e cinesi)

Il motore di ricerca ETF è disponibile qui

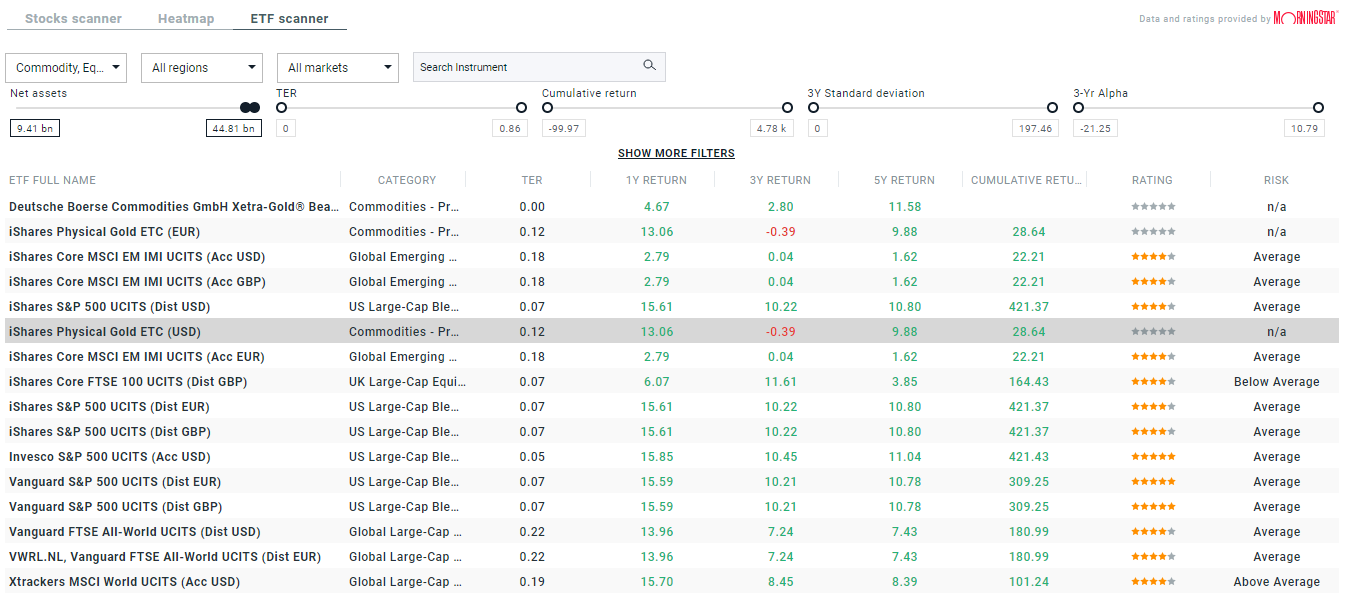

ETF Scanner

L'obiettivo dello scanner integrato nella piattaforma XTB è agevolare la selezione degli ETF. Lo scanner non è accessibile dall'app mobile, tuttavia i dettagli fondamentali degli ETF selezionati per il Piano di Investimento saranno consultabili dal livello "Dettagli". In futuro, si prevede che questa funzionalità includa anche la valutazione di Morningstar. Gli ETF disporranno inoltre di una valutazione del rischio propria contenuta nei KID degli ETF singoli.

Per aprire ETF Scanner, gli investitori devono prima accedere alla categoria: Analisi di mercato -> ETF Scanner

Per aprire ETF Scanner, gli investitori devono prima accedere alla categoria: Analisi di mercato -> ETF Scanner

Le versioni web e desktop della piattaforma XTB forniscono accesso allo scanner ETF, consentendo agli investitori di effettuare selezioni basate su dati chiave come TER (spese di gestione), volatilità, rendimenti, categoria, esposizione geografica o valutazioni di grado di investimento fornite da Morningstar. Fonte: piattaforma XTB

Le versioni web e desktop della piattaforma XTB forniscono accesso allo scanner ETF, consentendo agli investitori di effettuare selezioni basate su dati chiave come TER (spese di gestione), volatilità, rendimenti, categoria, esposizione geografica o valutazioni di grado di investimento fornite da Morningstar. Fonte: piattaforma XTB

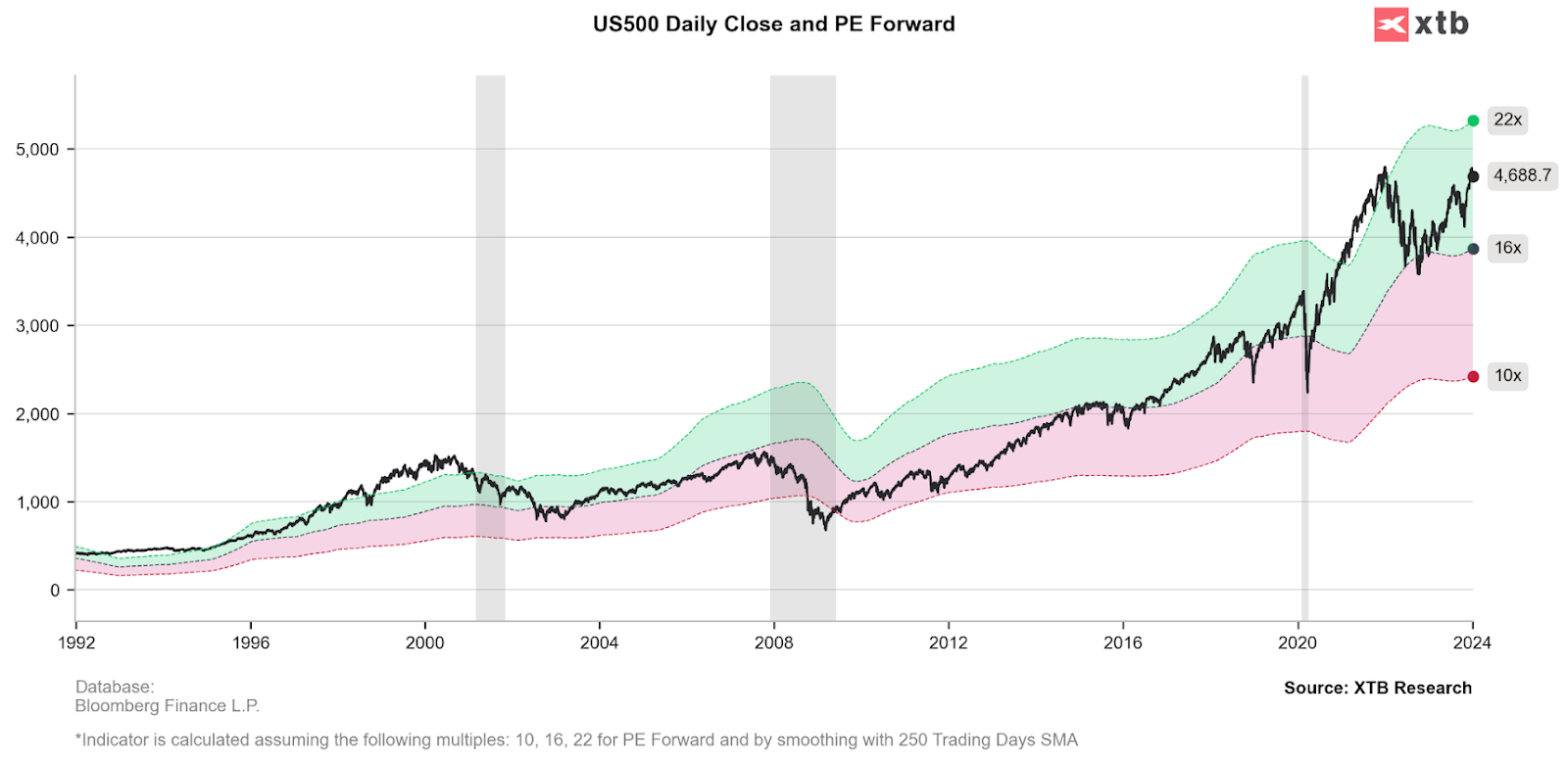

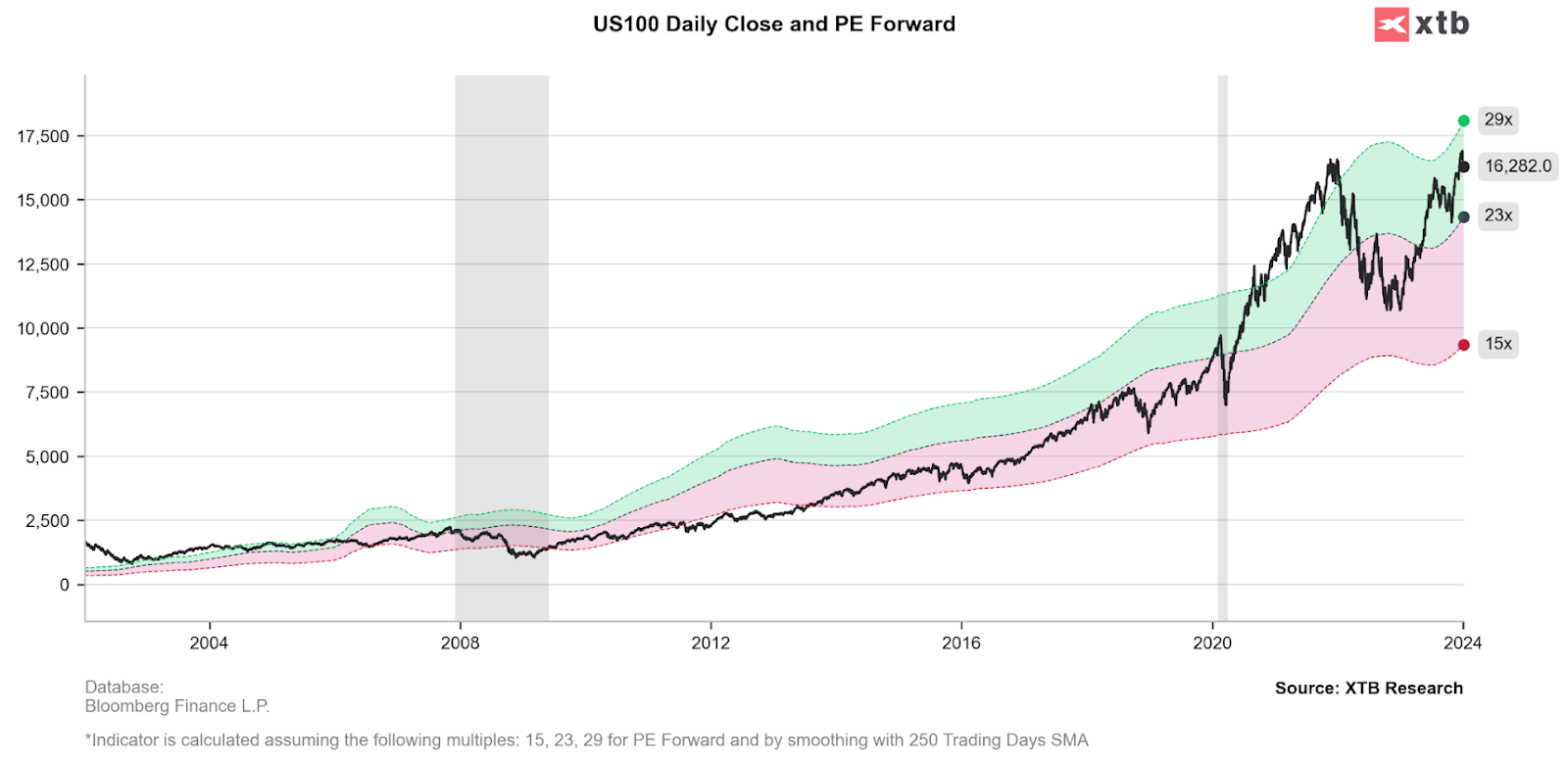

Come osservato sopra, sia l'S&P 500 (US500) che il Nasdaq 100 (US100) hanno dimostrato vulnerabilità durante le recessioni (linee grigie). Storicamente, i periodi di trend ribassista di mercato hanno rappresentato un'opportunità per gli acquirenti aggressivi e gli investitori a lungo termine, che hanno accumulato azioni e ETF durante panici e rallentamenti, quando il sentimento pessimistico di mercato era elevato. I rapporti forward PE possono indicare agli investitori le aspettative di crescita degli utili futuri. Durante periodi di depressione del mercato, il rapporto forward PE tende a essere più basso a causa delle prospettive di flussi di cassa attesi inferiori. Questi periodi possono offrire agli investitori un rapporto rischio/rendimento più favorevole, specialmente quando il forward PE è relativamente basso per tutti i principali benchmark come il Nasdaq o l'S&P 500. Fonte: xStation5

Investire passivamente con XTB

Puoi iniziare a investire in fondi indicizzati su XTB, senza commissioni e costi di posizione (se il tuo volume di transazioni* è inferiore a 100.000 EUR al mese). Ecco alcuni esempi di fondi di investimento passivi (ETF):

Fondi indicizzati ETF

-

Accumulating ETF iShares Core S&P 500 CSPX.UK

-

iShares S&P500 UCITS IDUS.UK

-

SPDR S&P 500 ETF SPY5.UK

-

iShares Nasdaq 100 CNDX.US

-

Invesco EQQQ Nasdaq100 UCITS EQQQ.UK

-

iShares Dow Jones Industrials Average UCITS CIND.UK

-

iShares Dow Jones Asia Pacific Sel Dividend 30 UCITS APSDEX.DE

ETF sui mercati emergenti e globali

-

iShares Core MSCI EM IMI UCITS EIMI.UK

-

Amundi MSCI EM Asia UCITS AASI.FR

-

iShares MSCI China A UCITS CNYA.DE

-

Lyxor MSCI China ESG Leaders Extra UCITS ASR.FR

-

iShares MSCI World Small Cap UCITS IUSN.DE

-

iShares MSCI Brazil 4BRZ.DE

-

iShares MSCI EM Value Factor UCITS 5MVL.DE

-

iShares MSCI Emerging Markets Islamic UCITS ISDE.UK

-

iShares MSCI Brazil IBZL.NL

-

iShares MSCI Turkey ITKY.NL

-

Xtrackers MSCI Malaysia UCITS XCS3.DE

-

Xtrackers MSCI Thailand UCITS XCS4.DE

-

iShares MSCI World IQQW.DE

ETF su Europa, Nord America e Asia

-

iShares MSCI Europe SRI UCITS IESE.NL

-

iShares Edge MSCI Value Factor UCITS CEMS.DE

-

iShares Core MSCI EMU UCITS CEU1.UK

-

iShares MSCI North America UCITS IDNA.UK

-

iShares MSCI USA ESG Screened UCITS SASU.UK

-

iShares MSCI Japan UCITS SJPA.UK

-

Xtrackers MSCI Singapore UCITS XBAS.DE

Puoi anche investire passivamente in ETF su segmenti specifici come:

-

Communication sector ETF S&P 500 iShares IUCM.UK

-

Consumer discretionary ETF S&P 500 iShares IUCD.UK

-

Energy sector S&P 500 ETF iShares IUES.UK

-

Financial sector S&P 500 ETF iShares IUFS.UK

-

Information technology S&P 500 ETF iShares QDVE.DE

-

Utilities ETF S&P 500 iShares IUUS.UK ETF

-

iShares Nasdaq US Biotechnology (BTEC.DE)

ETF sull'oro e sull'argento

-

iShares Physical Gold IGLN.UK

-

iShares Physical Silver ISLN.UK

-

VanEck Vectors Gold Miners UCITS ETF (Acc) GDX.UK

-

VanEck Vectors Junior Gold Miners ETF GDXJ.UK

-

iShares Gold Producers UCITS ETF IAUP.UK

-

iShares Gold Producers UCITS ETF IS0E.DE

ETF sulle materie prime

-

Deutsche Boerse Commodities GmbH ETC (4GLD.DE)

-

iShares Commodity Diversified Swap (ICOM.UK)

-

ETF WTI Crude Oil (OD7F.DE)

-

iShares Oil & Gas Exploration & Production (IOGP.UK)

-

iShares Stoxx 600 Oil & Gas (SXEPEX.UK)

-

ETFS Natural Gas (NGAS.UK)

-

SPDR S&P Oil & Gas Exploration (XOP.US)

-

ETF Industrial Metals (AIGI.UK)

-

ETF Dow Jones Industrial Average UCITS ETF (CIND.UK)

-

SPDR Industrial Average Trust (DIA.US)

Piani di accumulo- meccanismi di calcolo

Utilizzando l’esempio del popolare ETF iShares Core MSCI World UCITS EUNL.DE, mostreremo come funziona il processo di conversione. Supponiamo che un investitore abbia scelto di investire 1.000€, di cui 330€ intende investire nel citato ETF. Per rendere i calcoli più comprensibili e semplici, assumeremo che l'investitore crei un Piano di Investimento composto da 1 solo ETF.

-

ETF → EUNL.DE

-

Valuta → EUR

-

Importo totale dell'investimento → EUR 1000

-

Assegnazione → 33% (1000 x 33% = 330 EUR)

-

Prezzo d'acquisto → EUR 70,06

-

Passo di quotazione → 0.0001

-

minimo possibile importo dell'investimento → 4 EUR

-

Esecuzione dell'ordine → Al prezzo di mercato

-

Riserva (assumiamo l'1% per semplificare il calcolo) → circa 1% (può variare a seconda dell'ordine effettuato durante la sessione o fuori orario)

-

Volume (numero azioni ETF acquistate) = (330*(1-1%)) / 77,06 = 4,6631

-

Fondi rimanenti = 1.000 € - 326,7 € = 673,30 €

Di conseguenza, sono state acquistate 4 azioni e 0,6631 frazioni di azioni dell'ETF EUNL.DE per 326,70 EUR.

-

Nei Piani di accumulo, ciascun cliente ha accesso alla valutazione attuale, la quale viene determinata dalla somma della valutazione di mercato attuale di tutti i Piani di accumulo aperti e delle riserve di denaro libero assegnate al portafoglio.

-

Inoltre, gli investitori possono visualizzare in tempo reale il profitto o la perdita generati dai Piani di Investimento aperti.

-

Ogni ETF incluso nel Piano di accumulo è associato a due misurazioni: l'allocazione obiettivo, definita in percentuale e valuta al momento della creazione o della modifica del piano e determinata dall'investitore durante l'apertura del Piano di accumulo o il suo riequilibrio; e l'allocazione di valore, calcolata in percentuale e valuta in base alla valutazione di mercato attuale.

Importante: Quando si acquista un ETF quotato in una valuta diversa da quella del proprio conto di investimento, si devono considerare i costi di conversione valutaria e un rischio aggiuntivo legato al tasso di cambio. Le fluttuazioni dei tassi di cambio possono avere un impatto sia positivo che negativo sull'esito dell'investimento. Una posizione di acquisto viene aperta a un tasso di cambio che è dello 0,5% superiore al tasso di cambio di mercato al momento della transazione. Al momento della vendita, la posizione viene chiusa a un tasso di cambio che è dello 0,5% inferiore rispetto al tasso di cambio di mercato. Un rafforzamento della valuta in cui si acquista l'ETF rispetto alla valuta del conto può avere un impatto positivo sulle performance della posizione, mentre al contrario può causare perdite aggiuntive. Per evitare la conversione valutaria, è possibile acquistare gli ETF solo nella valuta del proprio conto. Gli investitori possono scegliere la valuta del conto tra EUR, USD e GBP.

Prelievo di fondi dal Piano di Accumulo

Ritorniamo alla situazione precedentemente descritta. Supponiamo che l'investitore voglia prelevare dal suo Piano di accumulo la somma di 100 euro.

-

La riserva di denaro assegnata al conto subirà una diminuzione di 100 euro, passando da 673,30 euro a 573,30 euro.

-

Dopo il prelievo, il valore complessivo del portafoglio ammonta a 899,95 euro.

-

Il valore della posizione in EUNL.DE rimarrà invariato, mantenendo i 326,65 euro (con un rapporto di 4,66131).

-

Non sarà necessario vendere alcuna azione all'interno del Piano di accumulo

Ora calcoliamo il caso di un prelievo di 900 euro.

900 EUR - 673.30 EUR = 226.70 EUR

EUNL.DE → (226.70 EUR) * (1 +1%) = 228.97 EUR

EUNL.DE Volume da vendere → 228.97 / 77.05 EUR = 2.9718 (arrotondamento al passo di quotazione a 4 decimali)

Esecuzione dell'ordine → Prezzo di mercato

Dopo la transazione → EUNL.DE venduto 2.9718 x EUR 77 (prezzo di mercato ipotizzato) = EUR 228.83

Riserva di denaro → €673.30 + €228.83 - €900 = €2.13 (qui vanno i fondi rimanenti dall'esecuzione dell'ordine)

Risultato → EUR 2.13 torna nel Piano di Investimento e può essere prelevato sul conto principale o utilizzato per ulteriori investimenti.

Pagamenti ciclici

Per realizzare l'investimento automatizzato nei piani di accumulo, gli investitori possono utilizzare pagamenti ciclici? Gli investitori hanno la possibilità di collegare una carta di debito o di credito, un conto bancario o fondi disponibili per automatizzare gli investimenti nel piano di investimento prescelto, rispettando le attuali allocazioni target.

Conclusioni

-

L'esempio fornito ha esclusivamente uno scopo educativo. Nel caso in cui il Piano di ACCUMULO comprenda più fondi ETF, i fondi verrebbero erogati automaticamente in base alla percentuale assegnata a ciascuno di essi.

-

Qualora l'investitore decida di prelevare fondi dal Piano di accumulo, l'esecuzione avviene sempre inizialmente dalle riserve di denaro presenti nel Piano stesso, se disponibili.

-

Se l'investitore dovesse decidere di prelevare interamente o parzialmente i fondi dal Piano di accumulo, causando la necessità di chiudere completamente o parzialmente la posizione in EUNL.DE, l'operazione verrebbe eseguita automaticamente.

-

I fondi prelevati dai Piani di accumulo vengono trasferiti prima sul conto di investimento, e non sul conto bancario designato per i prelievi dal conto.

-

La cronologia delle transazioni tra il conto e i Piani di accumulo può essere consultata nella sezione: Cronologia -> Operazioni in contanti.

Importante: Il buffer dell'1% per le transazioni di acquisto e vendita è necessario a causa delle specifiche degli importi delle transazioni. La sua funzione principale è garantire l'esecuzione regolare degli ordini senza alcun rifiuto. I prezzi degli ETF nelle transazioni possono variare continuamente, e dopo i weekend o le pause di negoziazione, la volatilità può subire cambiamenti significativi. In questi casi, la tolleranza alla deviazione consente un'elaborazione degli ordini più veloce, il che risulta conveniente per gli investitori.

Riequilibrio del Piano di accumulo

Utilizzando l'esempio di un piano basato su due ETF, il già citato EUNL.DE e l'indice ETF IUSA.DE, che replica il comportamento dell'indice S&P 500, esamineremo come avviene il "ribilanciamento" del Piano di accumulo esistente.

Partiamo dall'assunzione che l'allocazione dei due ETF sia equa, ciascuno rappresentando il 50% dell'investimento complessivo. Quindi, l'importo dell'investimento nel Piano di accumulo composto da questi due ETF è di 1000 euro.

ETF → EUNL.DE

Prezzo d'acquisto: 77,06 €

Prezzo di vendita: 77,05 euro

Passaggio di quotazione: 0,0001

Assegnazione: 50%

Riserva per acquisto/vendita → 1%

ETF → IUSA.DE

Prezzo d'acquisto: 40,91 EUR

Prezzo di vendita: 40,89 euro

Passaggio di quotazione: 0,0001

Assegnazione: 50%

Parametro di deviazione per acquisto/vendita → 1%

EUNL.DE = 1000 EUR * 50%

Acquisto di EUNL.DE = EUR 494,99

Valore di allocazione: 494,93 EUR = 49,52% (obiettivo 50%)

IUSA.DE = 1000 EUR * 50%

Acquisto di IUSA.DE = EUR 494,99

Valore di allocazione = EUR 494.77 = 49.50% (obiettivo 50%)

Valore del Piano di accumulo= EUR 999,56

Riserva di liquidità = 10,02 EUR (i fondi rimasti dalla riserva dell'1%)

L'investitore ha preso una decisione e vuole ridurre la quota di EUNL.DE al 25% e aumentare la quota di IUSA.DE al 75%. Naturalmente ciò comporterà la necessaria vendita di alcune azioni di EUNL.DE e l'acquisizione di nuove azioni di IUSA.DE. Come appare il calcolo?

EUNL.DE

-

Nuova assegnazione: 25%

-

Allocazione attuale: 49,52%

-

Valore del portafoglio → € 999,56

-

Nuova assegnazione → 25% x 999,56 = 249,89

-

Assegnazione EUNL.DE → 494,93 €

-

Delta = 249,89 EUR - 494,93 EUR = - 245,04 EUR

-

EUNL.DE = (245,04 * (1+1%) / 77,05 = 3,2121

IUSA.DE

-

Nuova assegnazione: 75%

-

Allocazione attuale: 49,50%

-

Valore del portafoglio → € 999,56

-

Nuova assegnazione → 75% x 999,56 = 749,67 EUR

-

Assegnazione IUSA.DE → 494,77 EUR

-

Delta = 749,67 EUR - 494,77 EUR = 254,90 EUR

-

IUSA.DE = (254,90 * (1-1%) / 40,91 = 6,1684

Risultati

EUNL.DE → Esecuzione al prezzo di mercato

Vendita → 3.2121 * 77.05 = 247.49

Nuovo valore di assegnazione in EUNL.DE = EUR 247,44

-

Valore del portafoglio = EUR 997,10

-

Ripartizione obiettivo = 25%

-

Nuovo valore di assegnazione: 24,82%

IUSA.DE → Esecuzione al prezzo di mercato

Vendita → 6.1684 * 40.91 = 252.35

Nuovo valore di assegnazione in IUSA.DE = € 747,11

-

Valore del portafoglio = EUR 997,10

-

Assegnazione obiettivo = 75%

-

Nuovo valore di assegnazione: 74,93

FAQ

I Piani di accumulo offrono la possibilità di investire automaticamente in diversi ETF simultaneamente. Il numero massimo consentito è di 10 piani aperti contemporaneamente, ognuno dei quali può includere fino a un massimo di 9 ETF. Investire in un singolo ETF non produrrebbe un effetto analogo, e diversificare gli investimenti richiederebbe un considerevole impegno temporale sia per l'esecuzione degli ordini che per determinare la ponderazione nel portafoglio di investimenti.

Determinare il miglior approccio di investimento è un'impresa complessa poiché coinvolge questioni soggettive strettamente legate allo stile e alla psicologia dell'investitore. Tuttavia, i Piani di accumulo risultano certamente idonei per un investimento passivo a lungo termine e offrono una vasta gamma di opportunità interessanti. Principalmente, consentono di accedere ai mercati finanziari globali con costi di ingresso contenuti.

Sì, è possibile se si dispone di un account attivo e verificato con XTB. Non vi sono costi aggiuntivi associati. Gli investitori hanno la libertà di scegliere e creare il proprio piano selezionando tra una vasta gamma di quasi 350 ETF disponibili.

Investire richiede sempre un'analisi attenta e una consapevolezza dei rischi. Tuttavia, utilizzando ETF ben noti, l'analisi può essere meno impegnativa in termini di tempo e non richiede una conoscenza approfondita, come nel caso della valutazione di azioni di società quotate o di derivati. I Piani di Investimento sono intuitivi e possono rappresentare una componente interessante di un portafoglio sia per investitori principianti che per quelli esperti con un orizzonte temporale a lungo termine.

I mercati finanziari sono intrinsecamente rischiosi. Nessuna strategia può garantire profitti, e decisioni apparentemente corrette possono portare a perdite. I principali rischi dei Piani di Investimento includono:

- Rendimenti deludenti (un basso rischio di solito si traduce in rendimenti più bassi, ma non garantisce necessariamente profitti)

- Diversificazione problematica (componenti deboli del portafoglio possono limitare le performance delle posizioni più solide)

- Ricorda - è possibile ridurre il rischio complessivo selezionando asset non correlati o correlati negativamente (hedging). Gli ETF sul prezzo dell'oro, come iShares Physical Gold (IGLN.UK), possono rappresentare una sorta di alternativa difensiva. L'oro è considerato un asset "rifugio sicuro" e può apprezzarsi quando sia il mercato azionario che il dollaro statunitense perdono valore.

Le informazioni sulla valuta in cui è quotato un ETF possono essere ottenute dalla piattaforma consultando la sezione Market Watch -> Tab Cerca / ETF -> cliccando sul simbolo "i" nel cerchio per accedere alle "Informazioni sullo strumento". Ad esempio, l'iShares Nasdaq 100 UCITS ETF (CNDX.UK) potrebbe essere una possibile opzione.

Certamente, la decisione di acquistare e vendere è interamente dell'investitore. Il Piano di Investimento può essere chiuso quando lo si desidera, ma è essenziale tenere presente che gli ordini vengono eseguiti esclusivamente durante le sessioni di trading. La sessione sui mercati europei, a seconda della borsa di riferimento, di solito si estende dalle 8:00 BST alle 16:30 BST.

Gli investitori possono anche inserire ordini pendenti, i quali verranno eseguiti quando il prezzo scende al di sotto o sale al di sopra del livello indicato nell'ordine (esecuzione di mercato). Se un investitore inserisce un ordine al di fuori dell'orario di negoziazione (quando le borse sono chiuse), l'ordine verrà eseguito dopo l'apertura del mercato, sempre con esecuzione di mercato.

Per evitare le commissioni dello 0,5% applicate al tasso di conversione al momento dell'apertura o della chiusura di una posizione (acquisto o vendita), è consigliabile mantenere un conto di investimento nella stessa valuta in cui sono denominati gli ETF acquistati nel Piano di accumulo.

Benché i Piani di accumulo siano progettati principalmente per gli investitori a lungo termine e siano ideali per gli investimenti passivi, ciò non esclude che possano essere utilizzati anche da altri tipi di investitori. In fin dei conti, la scelta della strategia di investimento spetta all'investitore. A seconda della strategia adottata, gli investitori selezionano gli ETF più appropriati, pertanto i Piani dI accumulo potrebbero essere adatti anche per gli investitori più orientati al "momentum".

Creando un Piano di accumulo, un investitore può assumere una posizione contro-tendenza e accumulare asset fortemente ipervenduti, come ad esempio ETF legati al petrolio o a indici. In alternativa, un investitore potrebbe decidere di acquistare ETF che investono in obbligazioni, ad esempio, quando si prevede che un evento di crisi influenzi le banche centrali a ridurre i tassi di interesse. Un Piano di accumulo composto anche da 9 ETF diversi può essere più o meno aggressivo a seconda della strategia dell'investitore.

Piani di Accumulo: tutto quello che devi sapere sui PAC

PAC con ETF: come costruire i tuoi piani di accumulo - tutorial

Lazy Portfolio: cos’è, come funziona e perché è utile conoscerlo

Investire è rischioso. Investi responsabilmente. Questo materiale è una comunicazione di marketing ai sensi dell'Art. 24, paragrafo 3, della direttiva 2014/65 / UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, relativa ai mercati degli strumenti finanziari e che modifica la direttiva 2002/92 / CE e la direttiva 2011/61 / UE (MiFID II). La comunicazione di marketing non è una raccomandazione di investimento o informazioni che raccomandano o suggeriscono una strategia di investimento ai sensi del regolamento (UE) n. 596/2014 del Parlamento europeo e del Consiglio, del 16 aprile 2014, relativo agli abusi di mercato (regolamento sugli abusi di mercato) e che abroga la direttiva 2003/6 / CE del Parlamento europeo e del Consiglio e direttive della Commissione 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e regolamento delegato (UE) 2016/958 della Commissione, del 9 marzo 2016, che integra il regolamento UE) n. 596/2014 del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione per le disposizioni tecniche per la presentazione obiettiva di raccomandazioni di investimento o altre informazioni che raccomandano o suggeriscono una strategia di investimento e per la divulgazione di particolari interessi o indicazioni di conflitti di interessi o qualsiasi altra consulenza, anche nell'ambito della consulenza sugli investimenti, ai sensi della legge sugli strumenti finanziari del 29 luglio 2005 (ad es. Journal of Laws 2019, voce 875, come modificata). La comunicazione di marketing è preparata con la massima diligenza, obiettività, presenta i fatti noti all'autore alla data di preparazione ed è priva di elementi di valutazione. La comunicazione di marketing viene preparata senza considerare le esigenze del cliente, la sua situazione finanziaria individuale e non presenta alcuna strategia di investimento in alcun modo. La comunicazione di marketing non costituisce un'offerta di vendita, offerta, abbonamento, invito all'acquisto, pubblicità o promozione di strumenti finanziari. XTB S.A. non è responsabile per eventuali azioni o omissioni del cliente, in particolare per l'acquisizione o la cessione di strumenti finanziari. XTB non si assume alcuna responsabilità per qualsiasi perdita o danno, anche senza limitazione, eventuali perdite, che possono insorgere direttamente o indirettamente, intrapresa sulla base delle informazioni contenute in questa comunicazione di marketing. Nel caso in cui la comunicazione di marketing contenga informazioni su eventuali risultati relativi agli strumenti finanziari ivi indicati, questi non costituiscono alcuna garanzia o previsione relativa ai risultati futuri. Le prestazioni passate non sono necessariamente indicative dei risultati futuri, e chiunque agisca su queste informazioni lo fa interamente a proprio rischio.