Investire durante una recessione è una buona idea? In questo articolo spieghiamo come investire durante una recessione, quali titoli sono a prova di recessione e altro ancora.

Investire durante una recessione è una buona idea? In questo articolo spieghiamo come investire durante una recessione, quali titoli sono a prova di recessione e altro ancora.

La pandemia di coronavirus ha scatenato il più grande sell-off del mercato dalla crisi finanziaria globale del 2008. Mentre l'economia è letteralmente crollata a causa delle misure di blocco imposte, anche i mercati finanziari sono crollati. Tuttavia, anche se le economie chiave sono ancora sotto stretta sorveglianza, i mercati globali hanno fatto un rimbalzo sorprendentemente rapido. Le società di brokeraggio hanno sperimentato una vera e propria bonanza in quanto il mercato azionario è stato inondato da nuovi investitori. Quei traders così come le persone che non hanno investito prima potrebbero chiedersi: cosa sono realmente le crisi finanziarie e in cosa investire durante una recessione. In questo articolo cercheremo di chiarire i suddetti aspetti dell'investimento in recessione. Toccheremo anche le azioni a prova di recessione e le regole chiave necessarie per proteggere i vostri soldi dal crollo economico.

Cos'è una crisi finanziaria?

Cominciamo con alcune nozioni di base, cioè una breve definizione di crisi finanziaria. In generale, una crisi finanziaria è una situazione in cui il valore delle attività scende rapidamente o le istituzioni finanziarie hanno problemi di liquidità. Entrambi i casi di solito portano a un sell-off di panico sui mercati finanziari. Mentre le crisi finanziarie potrebbero essere limitate a una singola regione, paese o classe di attività (ad esempio il mercato immobiliare portoghese), in questi tempi è più probabile che si diffondano a livello globale. I mercati finanziari sono diventati fortemente interconnessi a causa della liberalizzazione finanziaria, iniziata diversi decenni fa. Le radici dirette di tali crisi possono variare - potrebbe essere lo scoppio di una bolla speculativa, una guerra che porta a un crollo del mercato, o infine una pandemia globale. Una cosa è certa: gli investitori devono essere preparati a tali circostanze, poiché qualsiasi crisi probabilmente influenzerà il loro portafoglio, ma creerà anche opportunità di mercato.

Vale la pena investire durante una recessione? E la liquidità?

Vale la pena sottolineare che non si dovrebbe investire il denaro che è necessario per le spese quotidiane essenziali. Invece, si dovrebbero investire i risparmi che non sono vitali nel prossimo futuro. Come regola generale, le persone dovrebbero sempre avere un cuscino finanziario a disposizione - idealmente in contanti. Non possiamo davvero prevedere il futuro e, come abbiamo capito nel 2020, alcune crisi potrebbero essere particolarmente intense per numerose industrie.

Tuttavia, ogni recessione o crisi potrebbe anche comportare alcune grandi opportunità di investimento. Un rapido sell-off sui mercati finanziari globali renderà inevitabilmente diverse classi di attività estremamente convenienti. Anche se nessuno può essere sicuro al 100% che un dato asset si riprenda, è molto probabile che alcuni di essi rimbalzino prima o poi. Pertanto, gli investitori dovrebbero essere sempre pronti, perché una volta che si verifica una crisi finanziaria, le cose possono accadere molto velocemente - una vendita di panico di solito fa sembrare i prezzi come una cascata.

Le performance passate o le previsioni future non costituiscono un indicatore affidabile delle performance future.

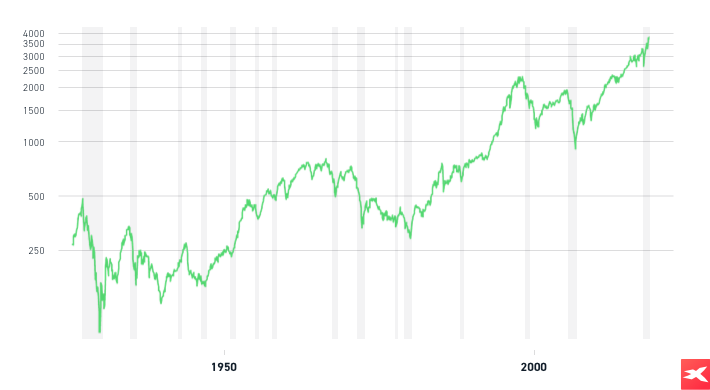

C'è la convinzione che gli indici azionari dovrebbero muoversi più in alto nel lungo periodo, dato che anche l'economia globale è in crescita. Come si può notare nel grafico qui sopra, alcuni crolli di mercato sono stati davvero gravi e le azioni hanno avuto bisogno di molti anni per recuperare le perdite. Pertanto, l'approccio "compra quando c'è sangue nelle strade" può sembrare più ragionevole invece di comprare durante il mercato rialzista. Fonte: macrotrends.net

Aspetti chiave dell'investimento durante una recessione

Una crisi finanziaria è di solito associata a una recessione, che segna un periodo di declino della performance economica in tutta l'economia. Investire in tali circostanze comporta un rischio enorme, poiché la volatilità del mercato è alta e il futuro rimane altamente incerto. Ci sono diversi aspetti dell'investimento in una recessione, che dovrebbero essere presi in considerazione.

Diversificazione

"Non mettere tutte le uova in un paniere", dice il vecchio detto. Un portafoglio diversificato ridurrà il rischio specifico minimizzando così il rischio totale. Non significa solo investire in numerosi strumenti, ma anche comprare diverse classi di attività. A seconda della propensione al rischio dell'investitore, una parte del portafoglio può consistere in investimenti a rischio relativamente basso (azioni a dividendo solido, titoli di stato, metalli preziosi e contanti), mentre il resto del denaro potrebbe essere allocato in asset più rischiosi (azioni in crescita, criptovalute e contratti CFD).

Tempismo

Il giusto tempismo potrebbe essere critico quando le cose accadono velocemente e i mercati vanno in picchiata. Quando i mercati rimangono altamente volatili, potrebbe risultare che il nostro portafoglio crolli ulteriormente e perdiamo soldi. Tuttavia, quando la volatilità si attenua, la probabilità di prendere decisioni di investimento migliori aumenta. Ovviamente nessuno è in grado di prevedere punti di entrata perfetti con assoluta certezza.

Investire nel tempo

A seguito delle ragioni menzionate sopra, investire tutto in una volta (noto anche come investimento forfettario) sembra rischioso in mezzo alle continue turbolenze del mercato. Pertanto, investire nel tempo o nella strategia del dollar-cost averaging potrebbe essere una decisione migliore per gli investitori avversi al rischio, in quanto la ripartizione di un investimento in pezzi più piccoli dovrebbe ridurre il rischio legato alla volatilità.

Nervi d'acciaio

Ogni investitore ha una diversa propensione al rischio. Investire durante una recessione sarà certamente estremamente frustrante per alcuni trader - basta immaginare che il tuo portafoglio perda il 10% del suo valore in un solo giorno. Alcuni partecipanti al mercato non sono in grado di affrontare un tale ambiente, anche se i mercati potrebbero potenzialmente riprendersi da qualche parte nel prossimo futuro. Pertanto, si dovrebbe essere consapevoli che gli investimenti durante una crisi richiedono sempre nervi d'acciaio.

Investire in azioni durante una recessione

Le contrazioni economiche rendono gli investitori timorosi sul futuro di molte aziende. L'incertezza contribuisce al sell-off da panico, che in realtà ha alcuni benefici potenziali per gli investitori in quanto crea opportunità nei mercati azionari. Alcuni sottolineano che investire durante una recessione è come cercare di prendere un coltello che cade, il che è vero perché il rischio di una doppia recessione o di un ulteriore sell-off è sempre presente. Tuttavia, con alcune precauzioni (quattro regole che abbiamo elencato sopra), gli investitori potrebbero ottenere un tasso di rendimento, soprattutto se applicano un approccio a lungo termine.

Azioni a prova di recessione

- Molti investitori razionali preferiscono concentrarsi su azioni sicure in cui investire durante una recessione. Come identificare le azioni che rendono bene in una recessione? Sarebbe ragionevole investire in aziende di alta qualità con buoni fondamentali, in particolare forti bilanci e basso rapporto di indebitamento. A parte questo, le azioni da tenere in considerazione durante una recessione dovrebbero essere caratterizzate da flussi di liquidità costanti e prevedibili. Queste aziende anticicliche si trovano spesso tra le industrie che storicamente fanno bene durante i periodi difficili. Di seguito presentiamo alcuni settori che possono essere considerati relativamente resistenti alla recessione:

- Assistenza sanitaria - l'assistenza sanitaria moderna è essenziale tutto l'anno nelle economie sviluppate. La domanda di servizi sanitari dovrebbe rimanere relativamente stabile anche durante una recessione - alcune aziende potrebbero persino beneficiare di una crisi come la pandemia di Covid-19.

- I beni di consumo di base - alimenti e bevande, articoli per la casa, prodotti per l'igiene o tabacco - sono considerati non ciclici, il che significa che sono sempre richiesti. Un rapido sell-off del mercato potrebbe essere un'opportunità per comprare alcuni titoli di beni di consumo ben consolidati.

- Servizi pubblici - rifornire le comunità di elettricità, gas o acqua è assolutamente cruciale e può essere ridotto solo in una certa misura (principalmente negli impianti a causa della soppressione della produzione). Pertanto, alcuni investitori possono considerare le società di servizi come i migliori titoli da comprare in una recessione.

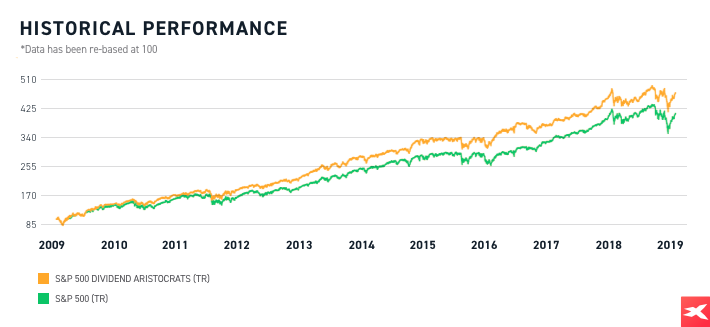

Nel complesso, l'investimento intelligente durante una recessione potrebbe anche essere associato agli stock di dividendi in quanto tali società sono di solito considerate come imprese ben consolidate che sono leader di mercato. Ciò che è cruciale, spesso hanno tutte le caratteristiche degli stock a prova di recessione in quanto sono solitamente classificati come stock di valore. Per decenni le azioni a dividendo sono stati considerati i migliori investimenti durante la recessione. Qui vi consigliamo vivamente di controllare il nostro articolo intitolato "Investire in azioni a dividendo".

Le Le performance passate o le previsioni future non costituiscono un indicatore affidabile delle performance future.

L’S&P 500 Dividend Aristocrats Total Return (inclusi i dividendi) ha superato l’S&P 500 Total Return dal 2009. Pertanto, i migliori titoli a dividendo potrebbero essere visti come società relativamente sicure in cui investire, dato che si prevede che i loro rendimenti da dividendo aumenteranno una volta che la recessione sarà finita. Fonte: Indici S&P Dow Jones

La crisi del Covid-19 - i titoli tecnologici hanno sovraperformato

La crisi del coronavirus è stata leggermente diversa dalle precedenti, in quanto le persone in tutto il mondo sono state letteralmente costrette a rimanere a casa a causa di chiusure imposte. Ha sicuramente cambiato le nostre vite in molti modi - lavorare da casa e la crescente importanza dell'e-commerce sono tra i maggiori sviluppi. Pertanto, ci sono alcuni settori che hanno chiaramente beneficiato della pandemia:

- La tecnologia dell'informazione - titoli di software e servizi, società di hardware e semiconduttori - hanno tutti guadagnato a causa delle chiusure imposte quando milioni di persone sono state costrette a rimanere in casa e a lavorare da casa. Ci sono molti giocatori ben consolidati in questi settori, che sono riusciti a guadagnare ancora di più. Un investimento intelligente durante una recessione richiederebbe di ottenere almeno una piccola esposizione in questo settore vitale.

- I servizi di comunicazione - le società di telecomunicazioni possono essere descritte come attività relativamente stabili e sembrano una buona scelta durante una recessione. D'altra parte, alcuni titoli dei media e dell'intrattenimento si sono ripresi perché la permanenza in casa ha fatto sì che le persone giocassero di più ai videogiochi o si iscrivessero ai principali servizi di streaming (come Netflix o Disney+). Investire in settori relativamente stabili può essere considerato come una mossa ragionevole per proteggere il proprio denaro da un crollo economico.

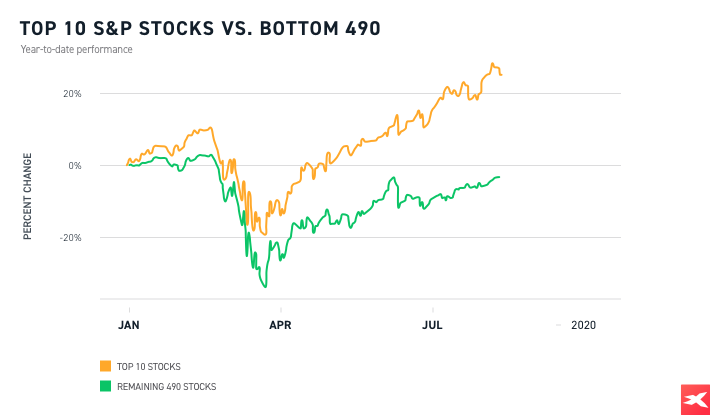

Anche se queste industrie sono diventate costose in termini di valutazioni di mercato, alcune azioni sono destinate a rimanere vincenti per gli anni a venire. C'è la convinzione che i giocatori più grandi sono sulla strada per diventare ancora più grandi e i loro prezzi delle azioni hanno anche sovraperformato il mercato generale su base regolare. Ovviamente alcuni fanno notare che c'è la possibilità di una bolla, dato che c'è un divario significativo tra diversi titoli a mega-capitale e tutti gli altri nell'indice S&P 500 che riflette l'economia statunitense. Tuttavia, dimostra che finora gli investitori hanno favorito i citati giganti della tecnologia.

Le performance passate o le previsioni future non costituiscono un indicatore affidabile delle performance future.

I dieci titoli più grandi dell'indice S&P500 hanno sovraperformato i restanti 490 titoli dell'indice dopo il calo di febbraio-marzo. Più della metà di questi 10 titoli sono giganti del settore tecnologico. Fonte: thestreet.com

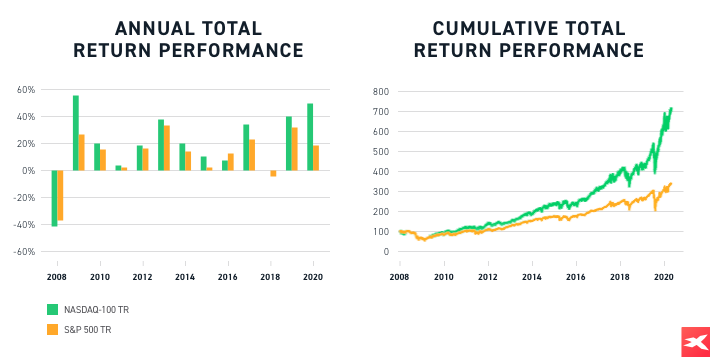

Le performance passate o le previsioni future non costituiscono un indicatore affidabile delle performance future.

L'indice dei titoli tecnologici (Nasdaq100) ha superato l'S&P 500. I titoli tecnologici sono riusciti ad ampliare il loro vantaggio durante la pandemia. Secondo alcuni partecipanti al mercato, i livelli attuali sono già troppo alti, quindi è necessaria una maggiore cautela. Fonte: Nasdaq.com

Comprare materie prime durante una recessione

E per quanto riguarda l'oro?

L'idea di investire in metalli preziosi ha molti sostenitori - non è una coincidenza che le banche centrali tengano l'oro come bene di riserva. Si dice spesso che l'oro sia un "rifugio sicuro", il che significa che è considerato un bene relativamente sicuro durante i periodi di alta inflazione o le turbolenze dei mercati finanziari. Inoltre, l'oro ha conquistato molti appassionati grazie alla politica monetaria espansiva condotta dalle principali banche centrali. Si dice che i programmi di acquisto di asset (noti come quantitative easing) stiano distruggendo le valute fiat. Di conseguenza, molti investitori sono desiderosi di allocare almeno una piccola parte del loro denaro in oro, il che porta ad un rapido aumento delle partecipazioni in oro degli ETF tra gli altri.

Mentre i metalli preziosi in generale possono essere una buona scelta visto l'approccio delle banche centrali di oggi, vale la pena sottolineare che il suo prezzo potrebbe anche precipitare durante un improvviso crollo del mercato. Gli investitori vendono metalli preziosi durante una crisi finanziaria al fine di coprire le richieste di margine, il che porta ad una caduta libera dei prezzi dell'oro. Pertanto, il vecchio detto "cash is king" è di solito appropriato in quanto il contante è estremamente valutato. Tuttavia, ci si aspetta che i metalli preziosi rimbalzino una volta che il panico del mercato è finito, cosa che è avvenuta anche durante il recente crollo del coronavirus.

Le performance passate o le previsioni future non costituiscono un indicatore affidabile delle performance future.

I prezzi dell'oro sono crollati durante il sell-off del panico da coronavirus insieme ad altre classi di attività. Tuttavia, l'oro è riuscito a rimbalzare perché i metalli preziosi sono visti come rifugi sicuri durante l'aumento dell'incertezza e delle crisi. Fonte: xStation5

Altre materie prime

Alcune materie prime (per esempio il petrolio, il rame) sono strettamente legate alle condizioni economiche. Nel frattempo, le recessioni contribuiscono a ridurre la domanda di molti beni, il che provoca la caduta dei prezzi delle materie prime. Il meccanismo qui è abbastanza semplice e potrebbe essere spiegato dalle leggi della domanda e dell'offerta - se la domanda crolla e l'offerta rimane allo stesso livello, il prezzo scivolerebbe inevitabilmente. Tuttavia, se arriva la ripresa economica (o almeno le speranze di ripresa economica), la domanda di materie prime industriali aumenta, il che alla fine porta all'aumento dei prezzi. Il petrolio potrebbe essere visto come un esempio in questo caso, dato che i prezzi del Brent e del WTI hanno iniziato a salire una volta che la domanda è rimbalzata. Inoltre, i programmi di vaccinazione insieme agli enormi pacchetti di stimolo e allentamento monetario hanno sollevato le speranze di ripresa economica, il che dovrebbe avere un impatto positivo sulla domanda di petrolio.

Le performance passate o le previsioni future non costituiscono un indicatore affidabile delle performance future.

I prezzi del petrolio sono crollati a causa della crisi del Covid-19 quando la domanda globale di petrolio è crollata. Tuttavia, i prezzi hanno cominciato a salire con la riapertura delle economie durante l'estate. Nonostante un'altra ondata di casi di coronavirus, le speranze di ripresa economica hanno accelerato a novembre, il che ha fatto salire i prezzi del petrolio. Fonte: xStation5

Conclusione

Le recessioni del mercato azionario sono sempre tempi duri per gli investitori, poiché tutti sono preoccupati per i loro portafogli. Tuttavia, non importa quanto sia devastante la crisi, la gente alla fine inizia a chiedersi come fare soldi durante una recessione del mercato azionario, che per definizione dovrebbe spingere i prezzi degli asset più in alto. Nessuno è in grado di prevedere i migliori punti di entrata o di uscita, ma usando il buon senso e implementando alcune strategie di gestione del rischio del portafoglio si potrebbe ottenere un tasso di rendimento decente - se non a breve termine, probabilmente a lungo termine. Ci sono sempre aziende che sono viste come titoli a prova di recessione rispetto alle industrie più danneggiate. Pertanto, è essenziale anche condurre alcune ricerche e cercare di capire cosa potrebbe succedere dopo nell'economia globale.

Azioni Frazionate: un punto di svolta per gli investimenti in XTB

Sfruttare il mercato ribassista: Guida al trading in vendita allo scoperto

Investire in azioni: guida alla tassazione

Investire è rischioso. Investi responsabilmente. Questo materiale è una comunicazione di marketing ai sensi dell'Art. 24, paragrafo 3, della direttiva 2014/65 / UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, relativa ai mercati degli strumenti finanziari e che modifica la direttiva 2002/92 / CE e la direttiva 2011/61 / UE (MiFID II). La comunicazione di marketing non è una raccomandazione di investimento o informazioni che raccomandano o suggeriscono una strategia di investimento ai sensi del regolamento (UE) n. 596/2014 del Parlamento europeo e del Consiglio, del 16 aprile 2014, relativo agli abusi di mercato (regolamento sugli abusi di mercato) e che abroga la direttiva 2003/6 / CE del Parlamento europeo e del Consiglio e direttive della Commissione 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e regolamento delegato (UE) 2016/958 della Commissione, del 9 marzo 2016, che integra il regolamento UE) n. 596/2014 del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione per le disposizioni tecniche per la presentazione obiettiva di raccomandazioni di investimento o altre informazioni che raccomandano o suggeriscono una strategia di investimento e per la divulgazione di particolari interessi o indicazioni di conflitti di interessi o qualsiasi altra consulenza, anche nell'ambito della consulenza sugli investimenti, ai sensi della legge sugli strumenti finanziari del 29 luglio 2005 (ad es. Journal of Laws 2019, voce 875, come modificata). La comunicazione di marketing è preparata con la massima diligenza, obiettività, presenta i fatti noti all'autore alla data di preparazione ed è priva di elementi di valutazione. La comunicazione di marketing viene preparata senza considerare le esigenze del cliente, la sua situazione finanziaria individuale e non presenta alcuna strategia di investimento in alcun modo. La comunicazione di marketing non costituisce un'offerta di vendita, offerta, abbonamento, invito all'acquisto, pubblicità o promozione di strumenti finanziari. XTB S.A. non è responsabile per eventuali azioni o omissioni del cliente, in particolare per l'acquisizione o la cessione di strumenti finanziari. XTB non si assume alcuna responsabilità per qualsiasi perdita o danno, anche senza limitazione, eventuali perdite, che possono insorgere direttamente o indirettamente, intrapresa sulla base delle informazioni contenute in questa comunicazione di marketing. Nel caso in cui la comunicazione di marketing contenga informazioni su eventuali risultati relativi agli strumenti finanziari ivi indicati, questi non costituiscono alcuna garanzia o previsione relativa ai risultati futuri. Le prestazioni passate non sono necessariamente indicative dei risultati futuri, e chiunque agisca su queste informazioni lo fa interamente a proprio rischio.