Tassi di interesse alle stelle e tutti gli occhi puntati sulla Fed. Il mercato finanziario affonda. Come gestire il rischio e gli investimenti durante l'inflazione?

Tassi di interesse alle stelle e tutti gli occhi puntati sulla Fed. Il mercato finanziario affonda. Come gestire il rischio e gli investimenti durante l'inflazione?

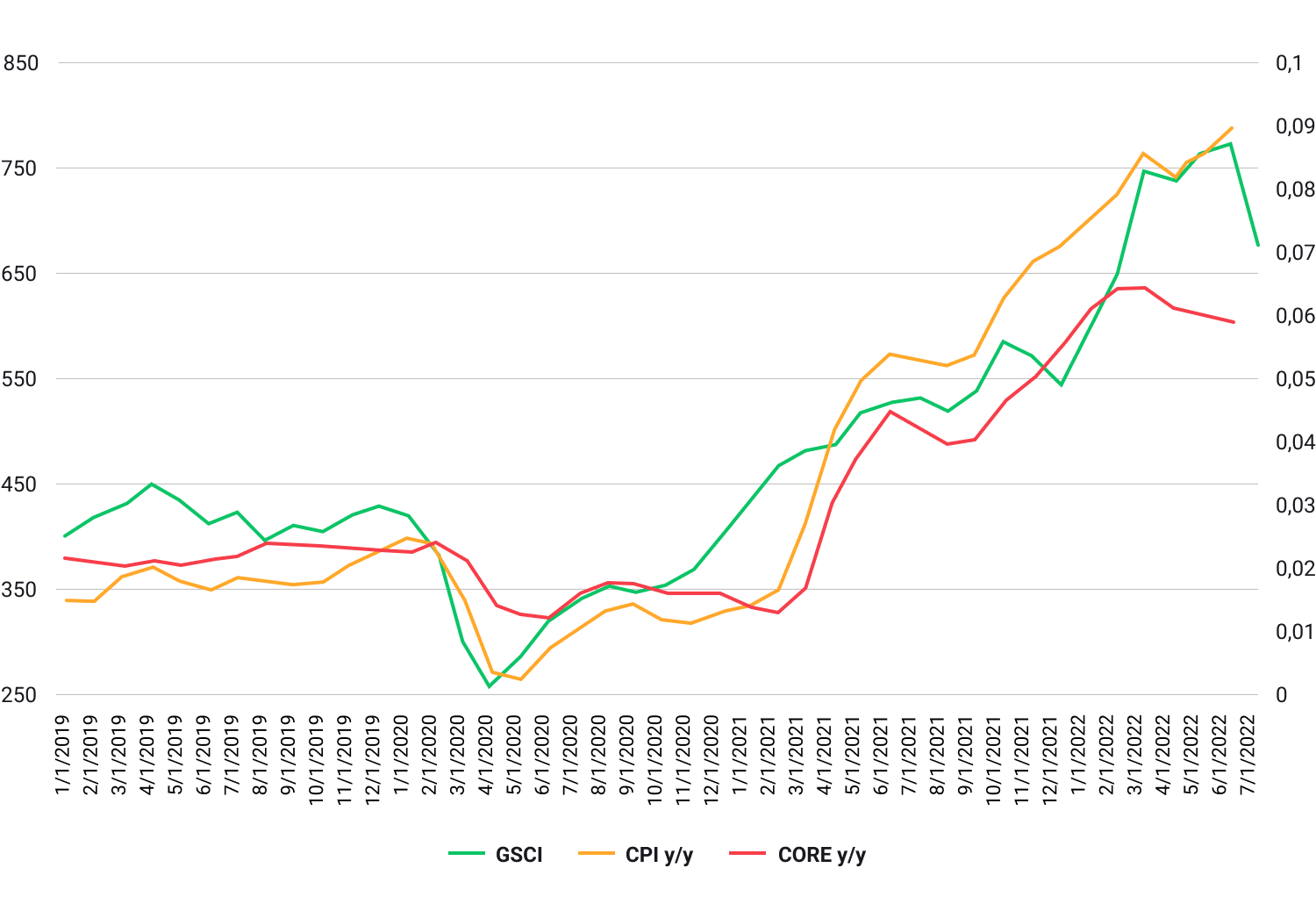

Nel 2022, l'attenzione dei mercati finanziari si è rivolta all'inflazione galoppante, suscitando associazioni con il tumultuoso decennio degli anni '70 negli Stati Uniti, quando gli alti tassi di interesse e le politiche aggressive delle banche centrali hanno messo sotto pressione gli asset rischiosi causando un mercato ribassista. Ora, quando l'inflazione aumenta di nuovo, causando il rischio di recessione a fronte del rallentamento dell'economia globale, le capacità di investimento difensivo sono ancora più importanti che mai. Gli indici sono sotto pressione, i titoli tecnologici crollano e persino le materie prime non sono in buona forma a causa dei rischi di recessione. Gli investitori stanno trovando la soluzione e le informazioni su cosa fare durante i periodi difficili in cui il dollaro USA è di nuovo un re.

Le principali economie mondiali non registravano un aumento così marcato dell'inflazione da... quasi 40 anni. L'impennata dei tassi di interesse ha causato disordini in quasi tutto il mondo e il cambiamento radicale della politica monetaria ha provocato uno shock tra gli investitori. Alcuni analisti hanno avvertito di una simile svolta già nel 2021, quando la Federal Reserve ha stampato enormi quantità di dollari per mitigare l'impatto della pandemia. Le banche centrali, tuttavia, sostenevano che l'inflazione sarebbe stata sotto controllo. Ma è scivolato via e si rifiuta di rallentare. Nel seguente articolo descriveremo questo processo elencando le reazioni delle diverse asset class e segnalando anche quelle che possono rappresentare un 'rifugio sicuro' nella nuova realtà degli investimenti. Leggendo questo articolo, investire durante l'inflazione potrebbe essere più semplice.

Cos'è l'inflazione e perché si verifica?

Prima di passare alle singole classi di attività, cercheremo di rispondere brevemente e in modo semplicistico a questa domanda: "perché l'inflazione è aumentata?". Il prezzo è l'effetto della domanda e dell'offerta, con i prezzi che aumentano se la domanda supera l'offerta. Una domanda significativa con l'offerta in scadenza provoca uno shock dell'offerta. Queste sono le basi, ovviamente. In realtà la cosa non è così semplice e scontata, nonostante il principio funzioni bene. Le regole per investire durante l'inflazione non sono così semplici.

Quasi 40 anni di bassa inflazione hanno indotto le banche centrali a presumere "pericolosamente" che "le cose andranno diversamente ora" e presumere che una politica monetaria espansiva non debba necessariamente causare un'inflazione elevata. A seguito della pandemia di coronavirus, quando l'economia globale è entrata in stato di shock, la Federal Reserve americana ha optato per stampare denaro per stimolare la crescita economica e la domanda. Inoltre, ha lanciato il programma di acquisto di asset Quantitative Easing, che ha aiutato i mercati finanziari.

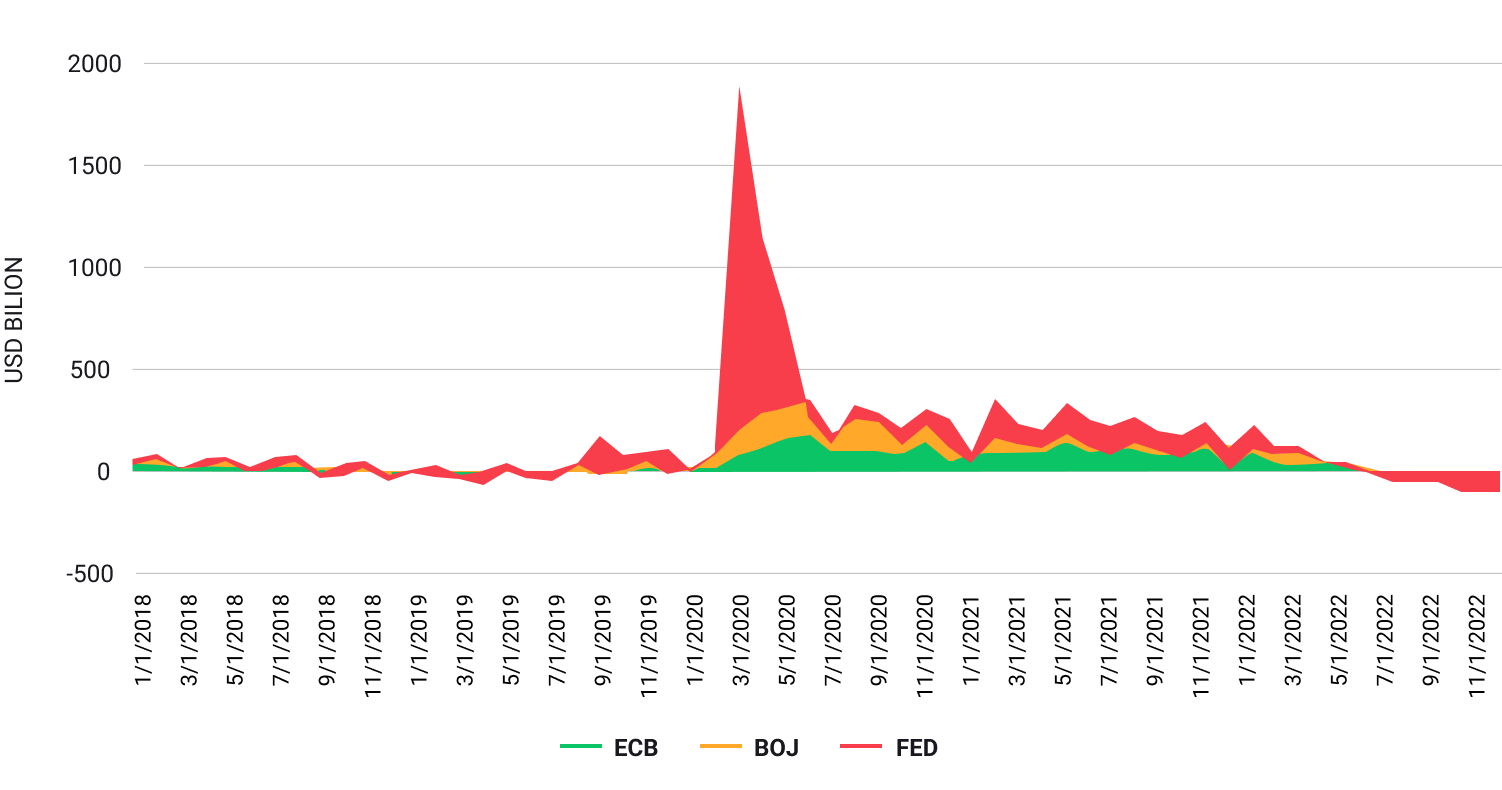

Tuttavia, si è scoperto che in realtà la condizione dei consumatori non è stata peggiorata più di tanto dalla pandemia e trilioni di dollari "freschi" sono entrati nel mercato. Alla Fed si sono aggiunte altre banche centrali, tra cui la BCE (Banca centrale europea) e la Banca del Giappone. Alla fine, si è scoperto che le banche centrali hanno fatto molto di più del necessario per salvare la domanda nell'economia globale. Il risultato è stato un'enorme quantità di denaro sul mercato.

QE netto da BCE, BOJ e FED. Fonte: Macrobond, Ricerca XTB

QE netto da BCE, BOJ e FED. Fonte: Macrobond, Ricerca XTB

Allo stesso tempo, interruzioni e rallentamenti nelle catene di approvvigionamento causati dalla pandemia e la politica zero covid della Cina hanno continuato a mettere a dura prova l'offerta, creando uno squilibrio tra l'offerta in calo e una domanda forte e ancora stimolata da servizi e beni. Ciò è stato aggravato dall'"effetto base basso" e da una situazione in cui i consumatori sono tornati sul mercato dopo una serie di blocchi, rendendo la domanda eccezionalmente forte.

Inoltre, la considerevole quantità di denaro risparmiata durante la chiusura dell'economia ha aggravato la "fame di spendere". Quando sovrapponi a questo un forte mercato del lavoro e pressioni salariali, hai una bomba inflazionistica. Gli economisti, infatti, stavano già osservando alcuni segnali 'pro-inflazionistici' prima della pandemia, quando la globalizzazione ha rallentato a causa della crisi delle relazioni USA-Cina e delle politiche ambientali che hanno iniziato ad aumentare i costi per le aziende. Tuttavia, è stata la pandemia a rivelarsi il punto di svolta, determinando lo squilibrio globale tra domanda e offerta.

Le performance passate non sono necessariamente indicative di risultati futuri e chiunque agisca sulla base di queste informazioni lo fa interamente a proprio rischio.

Le performance passate non sono necessariamente indicative di risultati futuri e chiunque agisca sulla base di queste informazioni lo fa interamente a proprio rischio.

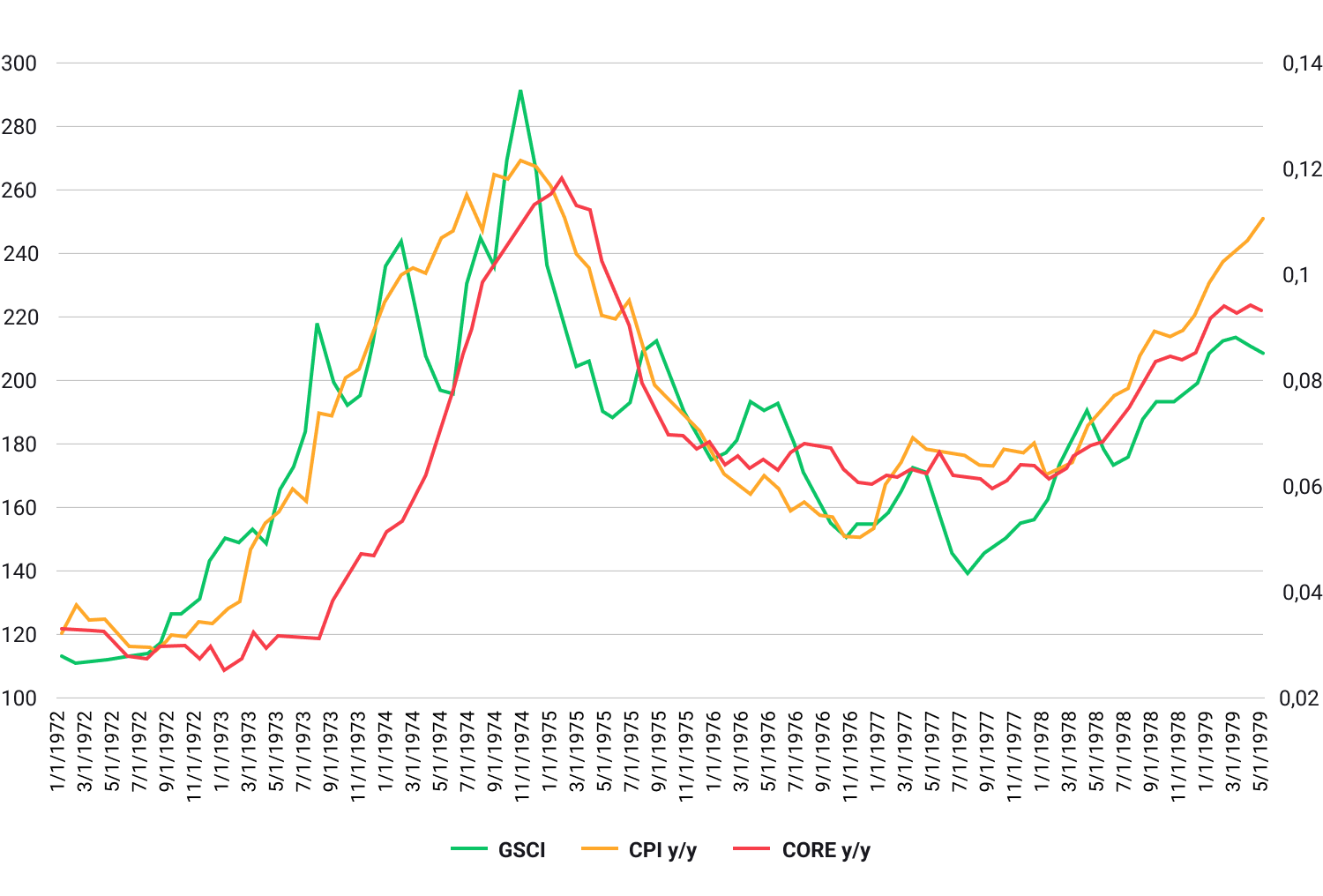

Nel 1974, un calo dei prezzi delle materie prime ha contribuito a stabilizzare l'inflazione, ma è rimasta ancora al di sotto dei livelli accettabili. Il tempo attuale mostra molte somiglianze con il periodo degli anni '70, quando l'inflazione è aumentata su un'ondata di prezzi del carburante più alti (guerra in Medio Oriente), pressioni salariali (sindacati) e politiche monetarie imprudenti delle banche centrali. Fonte: Macrobond, XTB Research Le performance passate non sono necessariamente indicative di risultati futuri e chiunque agisca in base a queste informazioni lo fa interamente a proprio rischio.

Nel 1974, un calo dei prezzi delle materie prime ha contribuito a stabilizzare l'inflazione, ma è rimasta ancora al di sotto dei livelli accettabili. Il tempo attuale mostra molte somiglianze con il periodo degli anni '70, quando l'inflazione è aumentata su un'ondata di prezzi del carburante più alti (guerra in Medio Oriente), pressioni salariali (sindacati) e politiche monetarie imprudenti delle banche centrali. Fonte: Macrobond, XTB Research Le performance passate non sono necessariamente indicative di risultati futuri e chiunque agisca in base a queste informazioni lo fa interamente a proprio rischio.

E poi?

L'elevata inflazione e l'improvvisa svolta della politica monetaria delle banche centrali verso tassi di interesse più elevati e programmi di inasprimento quantitativo (QT, l'inverso del QE) sono stati uno shock per i mercati finanziari e hanno reso gli investimenti durante l'inflazione ancora più difficili. Il mercato azionario e le criptovalute, che avevano guadagnato sull'onda dell'euforia dal 2020 al 2021, sono state sottoposte alla maggior pressione delle vendite. Costi di prestito e finanziamento più elevati significano problemi per le società finanziate dal debito, un arresto nel mercato del capitale di rischio e degli investimenti di private equity. Significano anche un raffreddamento dei consumi dei mutuatari che, combinato con un'inflazione elevata, potrebbe avere un effetto frenante sui consumi. Inoltre, il mondo ha affrontato una recessione globale, aggravata dalla guerra in Ucraina e dall'aggravarsi del conflitto tra Washington e Pechino.

La Fed ha un osso duro da spezzare e deve prendere una decisione mentre si trova "tra il martello e l'incudine". Un forte mercato del lavoro e un'inflazione elevata consentono alla Fed di assumersi un rischio e di smettere di aumentare i tassi di interesse. Ciò, tuttavia, non finì bene negli anni '70 e portò a un altro doloroso picco inflazionistico. I banchieri hanno comunicato di non voler ripetere questo errore. Le soluzioni sono due:

- Combattere l'inflazione e la politica "a qulunque costo".

Questo è ciò di cui i mercati finanziari hanno paura. Temono che la Fed sarà determinata a raggiungere il suo obiettivo di inflazione, aumentando così la sofferenza per i rialzisti del mercato azionario e mettendo sotto pressione gli asset rischiosi. In tali circostanze, è probabile che il dollaro USA diventi un porto sicuro naturale. Altre attività potrebbero essere sotto pressione, incluso il mercato petrolifero se una recessione travolge il mondo.

- Pivot finale

Wall Street è alla ricerca di eventuali segnali di allentamento monetario nella linea di comunicazione della Fed e, sebbene ce ne siano stati alcuni, la Federal Reserve è ancora molto lontana dal tagliare o addirittura mantenere invariati i livelli dei tassi. Tuttavia, qualsiasi sostegno della Fed ai mercati finanziari potrebbe essere accolto con euforia nell'attuale contesto economico ed è probabile che faccia salire le valutazioni di indici, metalli preziosi, criptovalute e indebolisca il dollaro USA, che ha guadagnato molto nei primi tre trimestri del 2022.

Come gestire il rischio durante un'inflazione elevata?

I mercati non devono rinunciare a investire durante l'inflazione e attendere pigramente che passi. Gli investitori sono caratterizzati da una propensione a cercare rendimenti in ogni circostanza, e questo non è diverso durante l'inflazione elevata. Pertanto, anche in tempi di aumento dell'inflazione, ci sono attività che possono comportarsi meglio della "media di mercato".

I mercati non devono rinunciare a investire durante l'inflazione e attendere pigramente che passi. Gli investitori sono caratterizzati da una propensione a cercare rendimenti in ogni circostanza, e questo non è diverso durante l'inflazione elevata. Pertanto, anche in tempi di aumento dell'inflazione, ci sono attività che possono comportarsi meglio della "media di mercato".

Guardando alla storia, un periodo di alta inflazione e banche aggressive dovrebbe indurre gli investitori a ridurre la loro propensione al rischio e ad acquistare in modo più difensivo. Ciò si riflette nei prezzi delle attività. Di seguito, elencheremo le attività che potrebbero dimostrarsi resistenti a un contesto di aumento dell'inflazione e rallentamento economico.

Prima di arrivare a loro, però, elencheremo 4 aspetti fondamentali su cui dovrebbe concentrarsi ogni investitore che voglia ridurre e gestire il rischio:

Acquisire conoscenza

Il desiderio di acquisire conoscenza è fondamentale dal punto di vista di qualsiasi investitore. Per migliorare le tue capacità, devi integrare il tuo seminario e sottoporti a vari scenari. Ma come farlo senza cercare di trovare la propria strategia e il proprio percorso per investire attraverso l'istruzione? Non è possibile.

Emozioni sotto controllo

Il mercato è emozioni che si sovrappongono ai fondamentali e spesso determinano il mercato ribassista e rialzista. Ad esempio, la buona performance di una determinata azienda potrebbe non rendere euforico il mercato se il settore in cui prospera non gode di un sentiment positivo. Ci sono investitori che hanno guadagnato migliaia di percento acquistando azioni di società deboli a valutazioni follemente basse e investitori che hanno perso enormi somme investendo in grandi aziende quando le loro valutazioni erano lontane dai fondamentali. Il compito dell'investitore è leggere abilmente le emozioni del mercato e domare l'avidità e la paura che sono la routine di ogni trader.

Pensiero di secondo livello

Il mercato è un gioco competitivo in cui ogni trader compete con altri seduti "dall'altra parte del tavolo". Non è possibile per tutti "in questo gioco" fare soldi, anche se questo fenomeno di solito si verifica durante le fasi di picco dell'euforia e delle bolle speculative quando il portafoglio di investitori che acquistano asset costosi, dopo enormi aumenti, "si illumina di verde". Gli investitori che vogliono battere la media del mercato sperano in rendimenti più elevati a scapito di un maggiore rischio di perdita. Al contrario, gli investitori che vogliono essere 'medi' e investire in fondi indicizzati rischiano di battere la media del mercato (che è bassa nei periodi deboli per il mercato azionario), a scapito di guadagni limitati. Pochi investitori effettivamente battono la "media di mercato", ma quando ci riescono, possono aspettarsi rendimenti superiori alla media.

Pensare al "secondo livello" può permetterti di battere significativamente la media del mercato, il che non è e non può essere facile. Supponiamo che un investitore statistico desideri acquistare azioni di una società dopo un rapporto trimestrale di successo. Tuttavia, l'investitore fuori dagli schemi deciderà di vendere quelle azioni perché vede che il prezzo delle azioni della società include già così tante buone informazioni che "può solo peggiorare". Questo è il "pensiero di secondo livello". Non è rischioso? Esatto, ma se l'analisi si rivela accurata, questo investitore probabilmente si assicurerà un tasso di rendimento più elevato rispetto all'investitore statistico che non ha cercato di scavare nella valutazione e non ha voluto comprendere la situazione "più a fondo"

Iniziare un investimento in tempi di inflazione e panico del mercato è visto come "più sicuro" da investitori esperti come Warren Buffett, Howard Marks e l'ex gestore di fondi comuni Magellan Peter Lynch. Tuttavia, la strategia di tutti questi investitori era principalmente quella di investire a lungo termine. Ma anche con queste intuizioni, investire durante l'inflazione non è facile. Gli operatori dovrebbero utilizzare altre metriche e indicatori.

Rapporto rischio/rendimento

Da una corretta comprensione del rapporto rischio/rendimento del rapporto profitto/rendimento, non sempre ne consegue che maggiore è il profitto, maggiore sarà la ricompensa. Se così fosse, i rendimenti più alti darebbero gli asset più rischiosi. Sappiamo che il mercato ha sempre un motivo per identificare gli asset come "rischiosi" e questo status ha un motivo, che si riflette nei prezzi. Tuttavia, un investitore potrebbe non essere d'accordo con i motivi per cui il mercato valuta le attività come rischiose e cercare vantaggi nel battere la "media di mercato". Indubbiamente, la comprensione del rapporto rischio/rendimento può aiutare a identificare le opportunità sebbene non esistano "metodi d'oro" di investimento.

Imparare dagli errori è la cosa migliore, soprattutto se gli investitori imparano dagli errori degli altri. Tuttavia, il mercato è un luogo in cui è difficile rimanere "a piedi asciutti" e le perdite sono una parte inseparabile degli investimenti e del trading. Acquisire conoscenze e sviluppare i propri metodi di investimento basati su tali conoscenze può essere efficace e spetta a ciascun investitore adattare quanto sopra alla propria propensione al rischio individuale e alla situazione patrimoniale.

Alla ricerca di risorse "rifugio sicuro"

Le attività indicate dal mercato come beni rifugio sono attività che possono rivelarsi non correlate o correlate negativamente con le condizioni dell'economia globale o con l'aumento dell'inflazione. In termini semplici, ciò significa che gli indici del mercato azionario possono scendere, l'economia può essere scossa dall'inflazione e questi asset consentiranno comunque un tasso di rendimento o almeno ridurranno l'entità di eventuali perdite. Tuttavia, nulla è certo nel mercato e ogni crisi è in qualche modo diversa dalla precedente. Tuttavia, ci sono attività che potrebbero dimostrarsi "più resilienti" alle turbolenze del mercato e all'inflazione elevata. Questi asset sono considerati più sicuri rispetto alla media del mercato.

Concezione del fossato largo

Sembra chiaro che le attività di marchi ampiamente riconosciuti come Coca Cola, Mc Donald's e Pepsico si dimostreranno più resistenti alle turbolenze inflazionistiche rispetto alle startup tecnologiche o alle attività dipendenti dalle entrate pubblicitarie. Ciò è dovuto principalmente alla facile "trasmissione dei costi" per i consumatori, anche in un contesto inflazionistico. È difficile da immaginare, con i ricavi della Coca Cola o del Mc Donald che diminuiscono a un ritmo incredibile solo perché il prezzo di un hamburger o di una bottiglia di soda è aumentato del 20%, giusto? Warren Buffett ha definito l'effetto su questi tipi di aziende un "ampio fossato" e ha sottolineato il vantaggio che alcune aziende hanno rispetto ai loro concorrenti.

Questo vantaggio è misurato principalmente dall'elevata domanda sostenuta di prodotti, dalla mancanza di sostituti e dalla loro valutazione superiore rispetto ai concorrenti. Una società del genere può anche essere Apple, le statistiche mostrano che le persone che acquistano un iPhone hanno maggiori probabilità di tornare per nuovi dispositivi della stessa marca rispetto ad altri produttori concorrenti. Azioni come Apple hanno anche l'ulteriore vantaggio di un "cliente più ricco" statisticamente la cui capacità di consumare diminuisce più lentamente e che è in grado di accettare aumenti dei prezzi dei dispositivi.

Gli investitori difensivi che si aspettano il rischio nel mercato possono anche utilizzare ETF che offrono esposizione ai prezzi dell'oro come iShares Physical Gold ETC (IGLN.UK) o persino fondi indicizzati come iShares Core S&P 500 UCITS ETF (CSPX.UK). Investire in fondi indicizzati offre statisticamente minore volatilità, minor rischio e performance 'garantite' in linea con la media del mercato.

Ricorda sempre che investire durante l'inflazione in attività percepite come un "rifugio sicuro" non è una garanzia di rendimento e le circostanze degli investitori e le attività preferite cambiano nel tempo.

I trader aggressivi in tempi di turbolenza del mercato possono intraprendere operazioni rischiose nel VIX Volatility Index (VOLX) noto tra i trader come "indice della paura". Il trading VIX può anche essere una copertura contro il rischio di mercato e un ambiente incerto che è negativo soprattutto per le azioni.

In tempi di alta inflazione e problemi nell'economia, il VIX può salire, riflettendo la variazione percentuale prevista nell'indice S&P 500 prevista dagli investitori. Ricorda, tuttavia, che il trading di strumenti con leva comporta un alto rischio di perdita. Qui puoi leggere cos'è il VIX: "VIX Trading - Come investire nell'indice di volatilità (VOLX)?"

Panoramica delle classi di attività durante l'inflazione

Azioni

Il dibattito sul rapporto tra mercati azionari e inflazione è ancora aperto. Le azioni sono garantite da società reali. Dal momento che l'inflazione riflette i prezzi di beni e servizi, alla fine dovrebbe riflettersi sui maggiori ricavi delle società. Da questo punto di vista le azioni possono essere viste come una copertura contro l'inflazione. Tuttavia, osservando i modelli storici, non esiste certamente una correlazione lineare tra i ricavi dell'azienda e i prezzi delle azioni.

In effetti, il cosiddetto rapporto prezzo/vendita può variare molto e per molte buone ragioni. Anche se prezzi più alti si traducono in ricavi più elevati, i costi delle aziende potrebbero aumentare ancora più rapidamente. Un periodo di alta inflazione crea molte incertezze e alcune società potrebbero non essere in grado di mantenere i propri margini di profitto. Il mercato azionario cerca sempre di scontare il futuro e se avviene a fronte di tassi di interesse più elevati (tipici per una maggiore inflazione) il valore dei profitti futuri sarà inferiore.

Metalli preziosi

Le materie prime sono considerate un indicatore anticipatore dell'inflazione poiché i prezzi delle merci e persino dei servizi dipendono fortemente dai costi delle materie prime. Quindi c'è la percezione che le materie prime possano essere buone coperture contro l'inflazione. Ma per quanto riguarda l'oro?

L'oro potrebbe essere un perfetto diversificatore per un portafoglio a causa della correlazione bassa o addirittura negativa con altre classi di attività. Ma per quanto riguarda l'inflazione? Di solito abbiamo un oro relativamente debole in un contesto di alta inflazione negli Stati Uniti negli ultimi 40 anni. Ma l'oro può anche essere un diversificatore rispetto ad altri fattori di rischio come i disastri naturali o persino la guerra. I fattori chiave per l'oro sono il rendimento e le variazioni del dollaro. Il dollaro forte è solitamente negativo per i prezzi dell'oro.

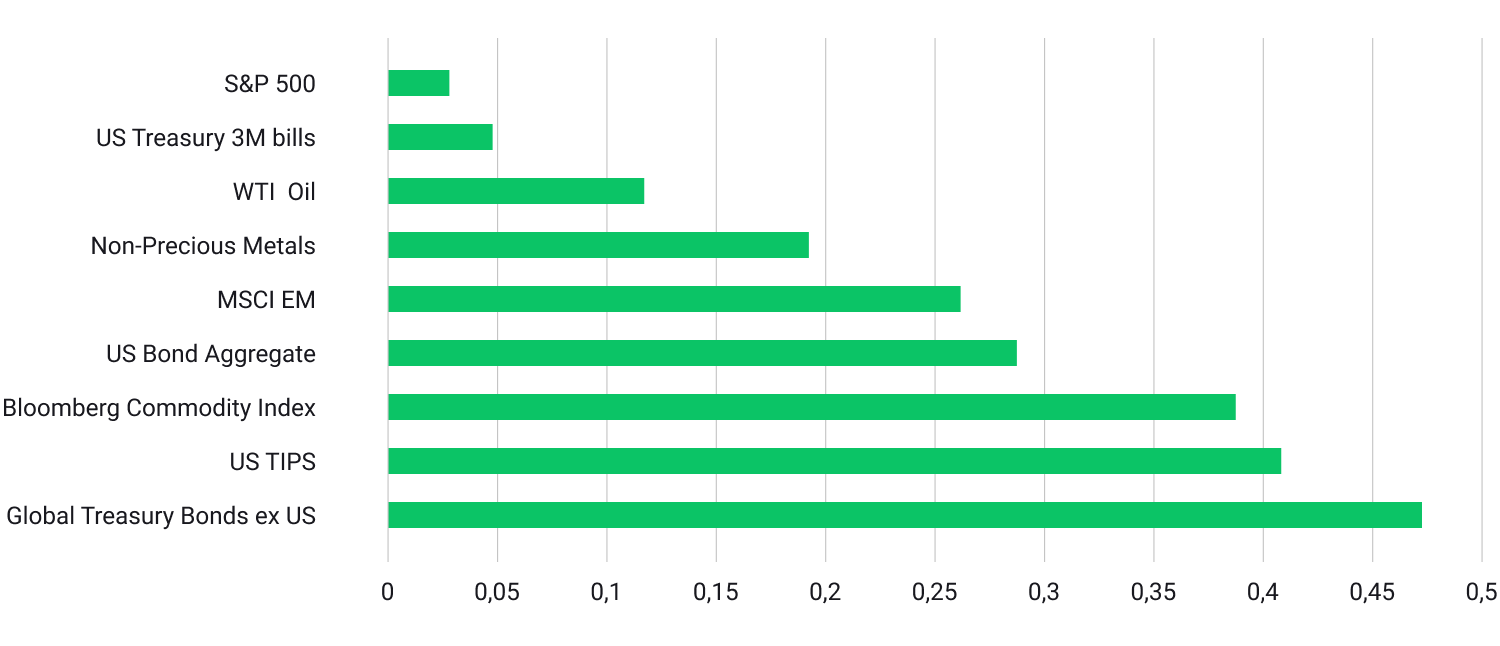

Il grafico mostra la correlazione tra le variazioni mensili del prezzo dell'oro e le principali asset class globali (da gennaio 2000 ad agosto 2022). Mostra che l'oro può essere un diversificatore per le azioni, ma è anche correlato alle obbligazioni. Fonte: World Gold Council, XTB Research

Il grafico mostra la correlazione tra le variazioni mensili del prezzo dell'oro e le principali asset class globali (da gennaio 2000 ad agosto 2022). Mostra che l'oro può essere un diversificatore per le azioni, ma è anche correlato alle obbligazioni. Fonte: World Gold Council, XTB Research

Le performance passate non sono necessariamente indicative di risultati futuri e chiunque agisca sulla base di queste informazioni lo fa interamente a proprio rischio.

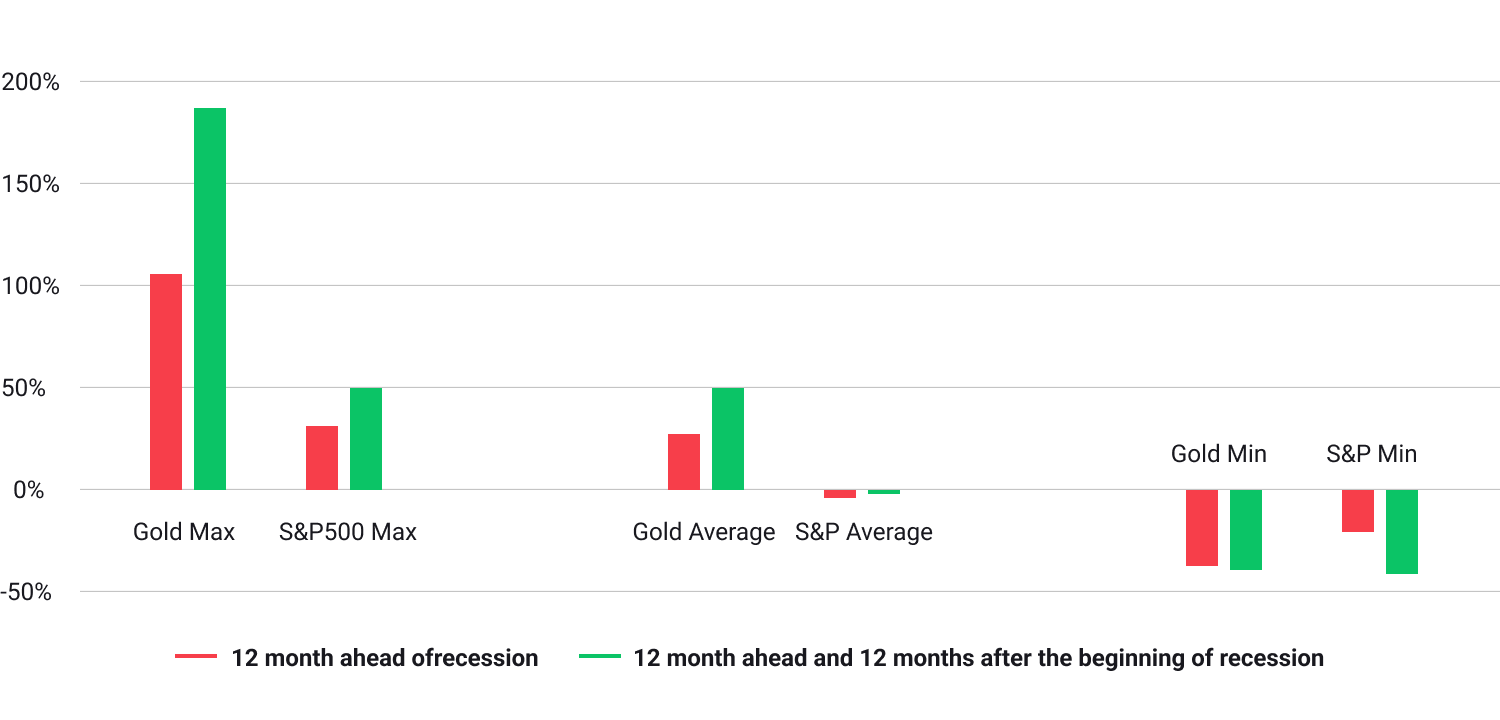

L'oro ha sovraperformato l'S&P 500 5 volte in 7 recessioni dal 1971. In media l'oro ha guadagnato il 50% in un periodo di 2 anni (un anno prima e un anno dopo l'inizio della recessione). Fonte: Bloomberg, Ricerca XTB

L'oro ha sovraperformato l'S&P 500 5 volte in 7 recessioni dal 1971. In media l'oro ha guadagnato il 50% in un periodo di 2 anni (un anno prima e un anno dopo l'inizio della recessione). Fonte: Bloomberg, Ricerca XTB

Le performance passate non sono necessariamente indicative di risultati futuri e chiunque agisca sulla base di queste informazioni lo fa interamente a proprio rischio.

Merci

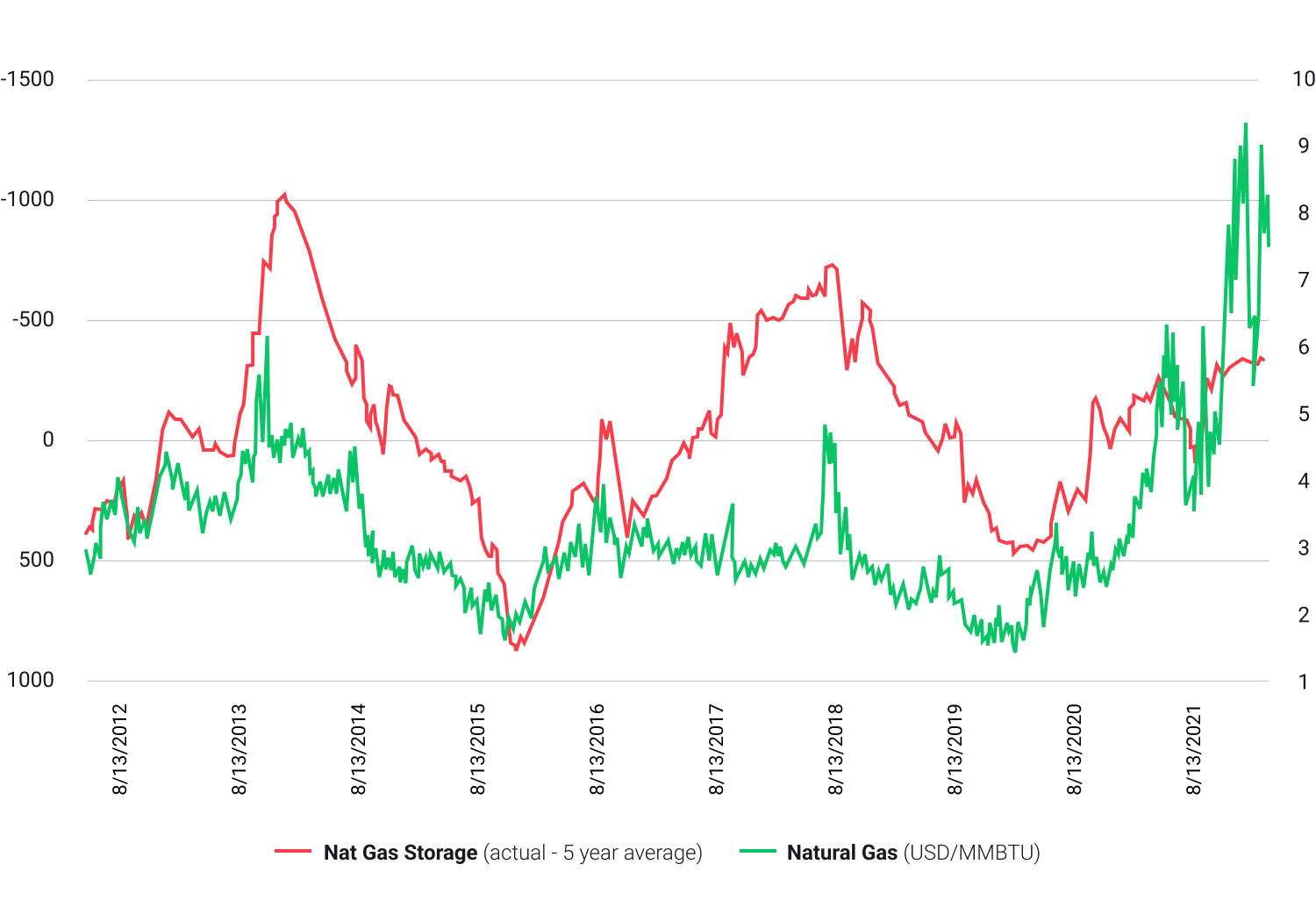

Il mondo intero dipende ancora da fonti energetiche come il petrolio, il gas naturale o il carbone, quindi esiste una correlazione tra le materie prime energetiche e l'inflazione. Quando un prezzo cambia moderatamente, i produttori non cambiano i prezzi immediatamente perché possono trarne vantaggio in futuro. Tuttavia, il problema è quando il prezzo si moltiplica più volte ei costi dei produttori devono essere trasferiti sui consumatori.

Come accennato in precedenza, la situazione attuale sembra essere simile a quella degli anni '70, quando la crisi energetica portò a una spirale inflazionistica. Come allora, l'offerta di petrolio è ora fortemente limitata (inizialmente artificialmente, ma ora da problemi nella catena di approvvigionamento e dalla mancanza di investimenti adeguati nella capacità produttiva). L'offerta sta lentamente aumentando, ma la domanda si sta riprendendo molto più velocemente, il che ha portato a un massiccio aumento dei prezzi.

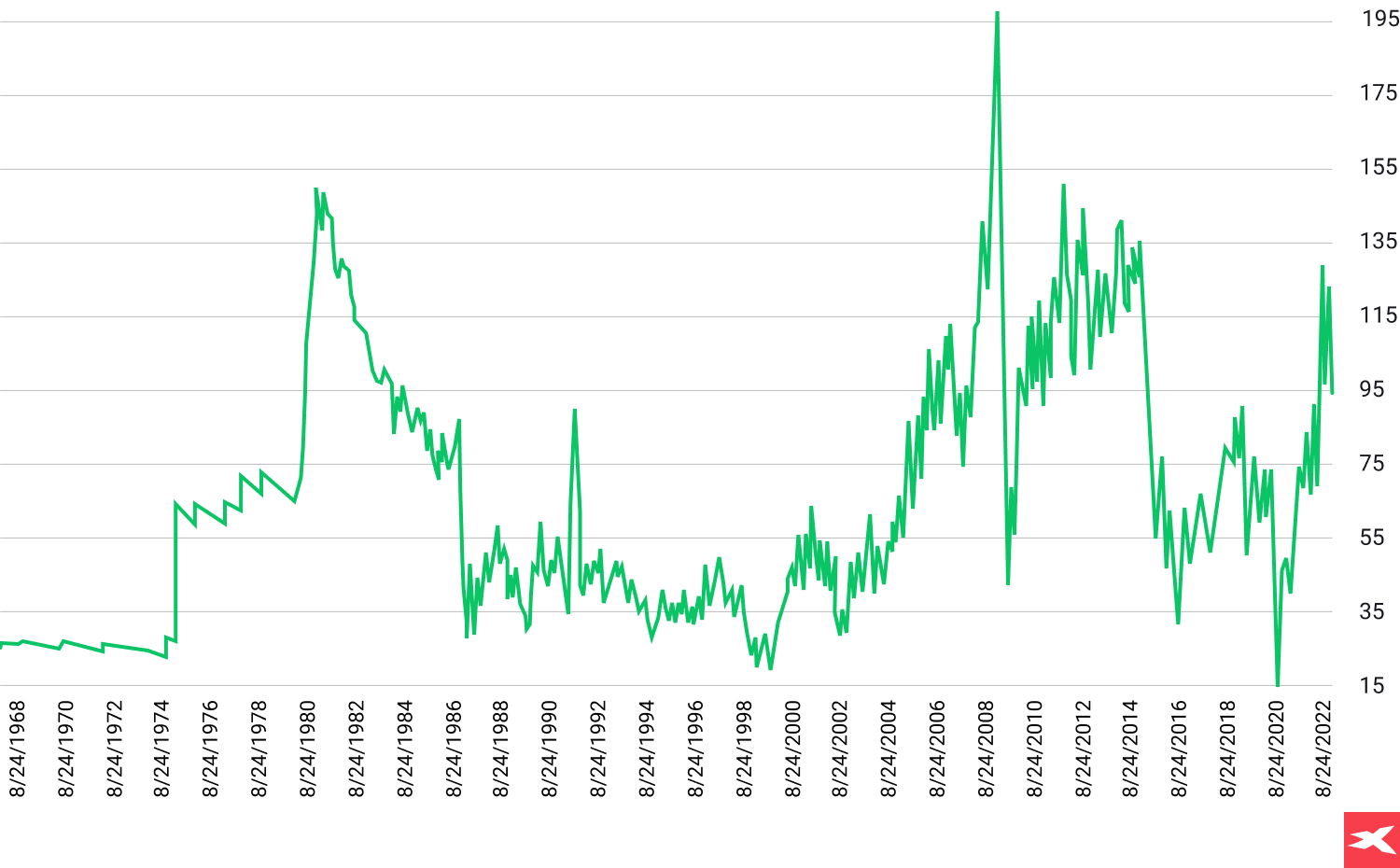

Quando guardiamo al prezzo aggiustato per l'inflazione del petrolio, possiamo notare che il picco del 2022 non era nemmeno vicino ai massimi storici. Occorre prestare attenzione alla situazione degli anni '70, quando il prezzo adeguato all'inflazione è tornato su livelli più bassi solo dopo lunghi 12 anni. I fondamentali del petrolio e la prospettiva macro potrebbero essere simili a quegli anni, quindi potremmo aspettarci prezzi del petrolio elevati più a lungo. Fonte: Macrobond, Ricerca XTB

Quando guardiamo al prezzo aggiustato per l'inflazione del petrolio, possiamo notare che il picco del 2022 non era nemmeno vicino ai massimi storici. Occorre prestare attenzione alla situazione degli anni '70, quando il prezzo adeguato all'inflazione è tornato su livelli più bassi solo dopo lunghi 12 anni. I fondamentali del petrolio e la prospettiva macro potrebbero essere simili a quegli anni, quindi potremmo aspettarci prezzi del petrolio elevati più a lungo. Fonte: Macrobond, Ricerca XTB

Le performance passate non sono necessariamente indicative di risultati futuri e chiunque agisca sulla base di queste informazioni lo fa interamente a proprio rischio.

Quando guardiamo al prezzo aggiustato per l'inflazione del petrolio, possiamo notare che il picco del 2022 non era nemmeno vicino ai massimi storici. Occorre prestare attenzione alla situazione degli anni '70, quando il prezzo adeguato all'inflazione è tornato su livelli più bassi solo dopo lunghi 12 anni. I fondamentali del petrolio e la prospettiva macro potrebbero essere simili a quegli anni, quindi potremmo aspettarci prezzi del petrolio elevati più a lungo. Fonte: Macrobond, Ricerca XTB

Quando guardiamo al prezzo aggiustato per l'inflazione del petrolio, possiamo notare che il picco del 2022 non era nemmeno vicino ai massimi storici. Occorre prestare attenzione alla situazione degli anni '70, quando il prezzo adeguato all'inflazione è tornato su livelli più bassi solo dopo lunghi 12 anni. I fondamentali del petrolio e la prospettiva macro potrebbero essere simili a quegli anni, quindi potremmo aspettarci prezzi del petrolio elevati più a lungo. Fonte: Macrobond, Ricerca XTB

Le performance passate non sono necessariamente indicative di risultati futuri e chiunque agisca sulla base di queste informazioni lo fa interamente a proprio rischio.

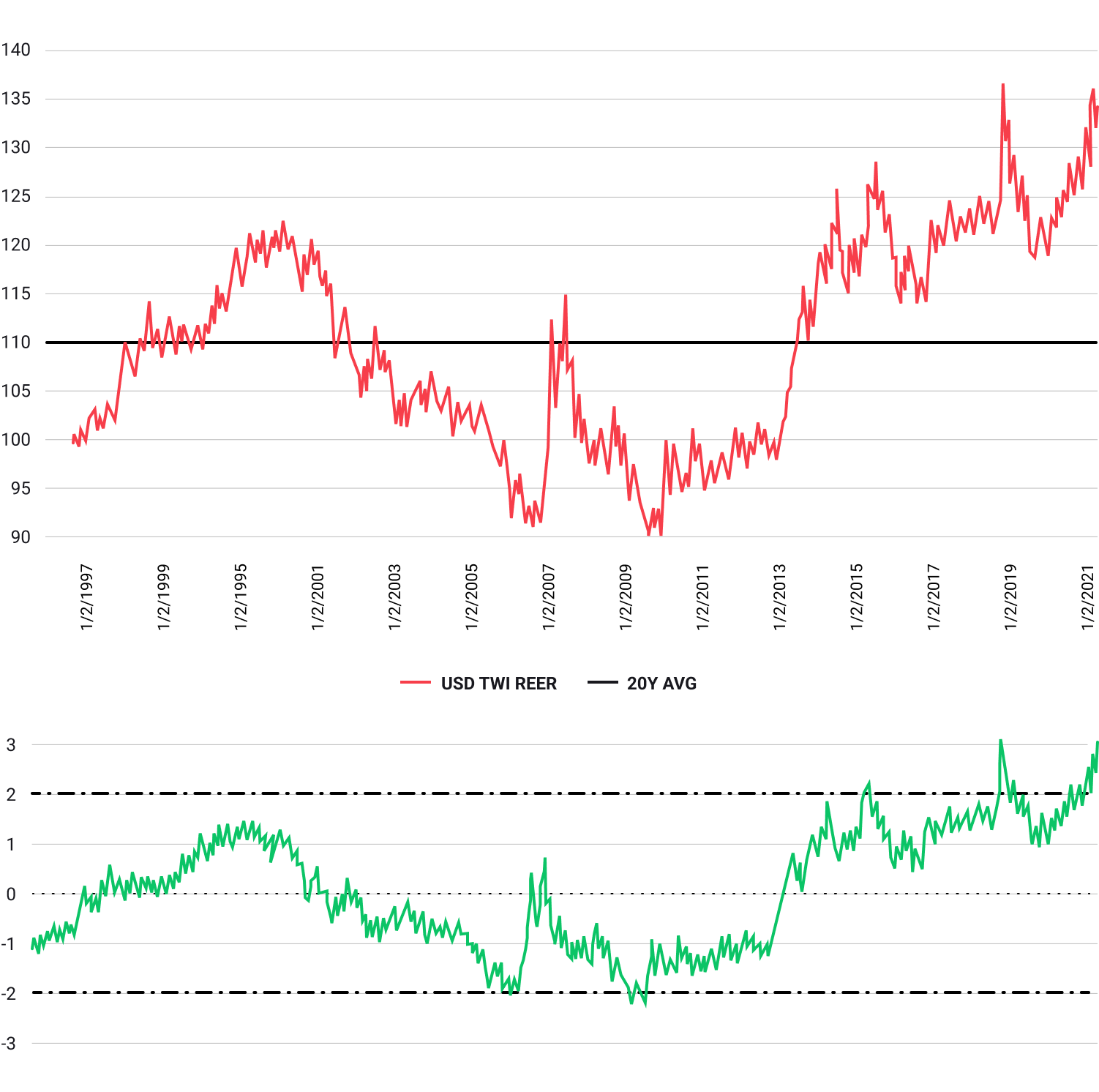

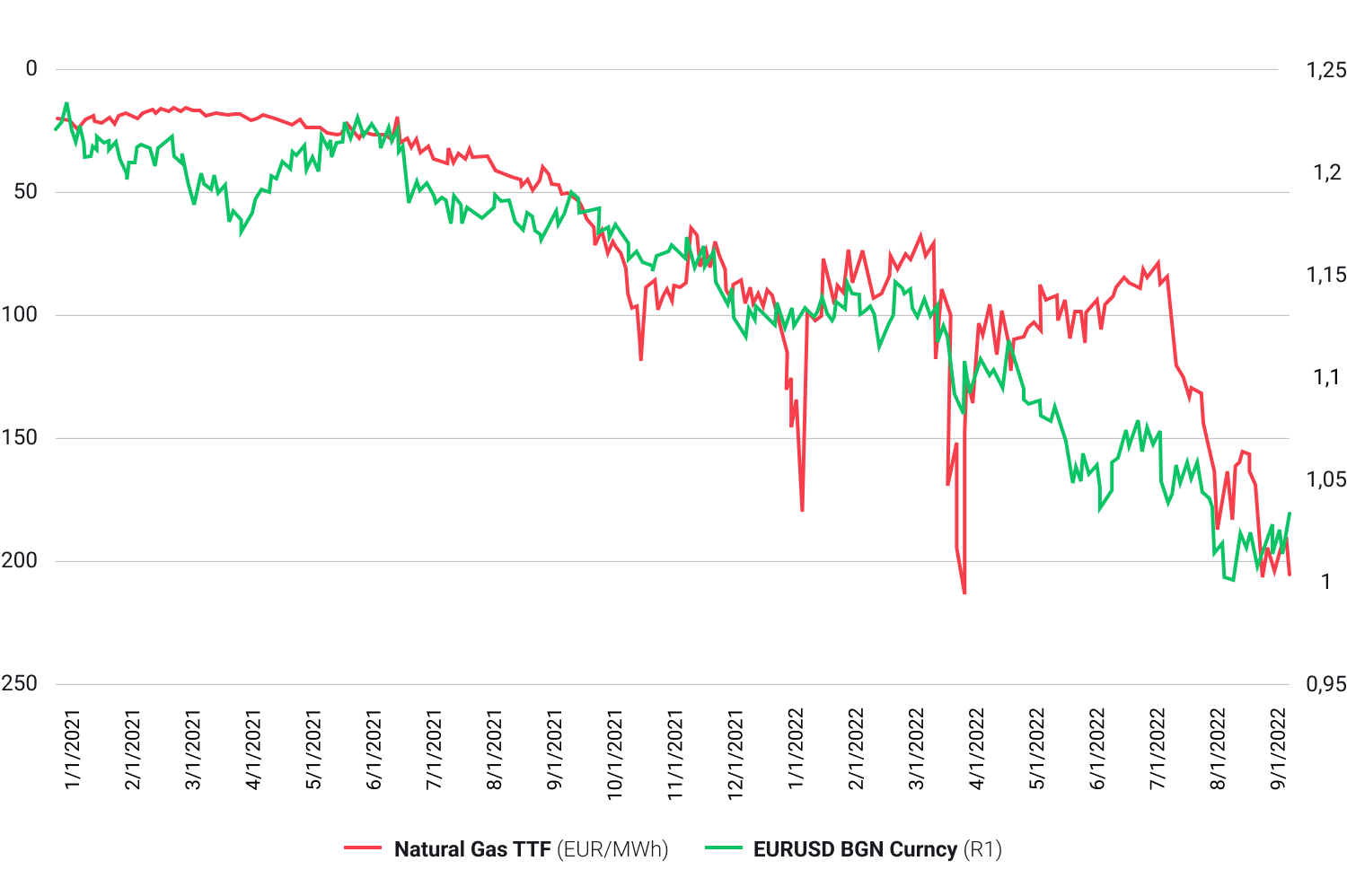

Gli alti prezzi dell'energia in Europa hanno smorzato le ragioni di scambio nell'area dell'euro, provocando un ulteriore deprezzamento della valuta comune. Quando l'inflazione è alta e l'economia sta rallentando, di solito la valuta è più debole del dollaro USA.

L'impennata dei prezzi dell'energia in Europa ha esercitato una forte pressione negativa sull'euro. Fonte: Bloomberg, Ricerca XTB

L'impennata dei prezzi dell'energia in Europa ha esercitato una forte pressione negativa sull'euro. Fonte: Bloomberg, Ricerca XTB

Le performance passate non sono necessariamente indicative di risultati futuri e chiunque agisca sulla base di queste informazioni lo fa interamente a proprio rischio.

Criptovalute

Le criptovalute sono ancora una classe di asset giovane. La storia di Bitcoin risale a quasi 10 anni fa e la maggior parte delle criptovalute più piccole sono state create dopo il 2017, quindi il mercato è ancora molto giovane. Ciò rende difficile fare affidamento esclusivamente su dati storicamente scadenti quando si esaminano gli elenchi di risorse digitali.

Gli investitori a volte acquistano criptovalute per diversificare il proprio portafoglio, ma soprattutto per ottenere l'esposizione ad attività ad alto rischio. Le reazioni delle criptovalute all'aumento dell'inflazione stanno cominciando ad assomigliare a quelle del mercato azionario, che, sulla base dei dati storici, sono in qualche modo più facili da guidare. L'aumento dell'inflazione in generale non va bene per gli asset rischiosi come le criptovalute.

Anche se la tendenza all'adozione delle criptovalute continua - e ci sono segnali che lo facciano - le reazioni dei prezzi sull'inflazione potrebbero assomigliare a quelle di US100, solo su una grandezza superiore.

La correlazione delle due maggiori criptovalute in termini di capitalizzazione con l'indice Nasdaq è particolarmente visibile nel 2022. La correlazione di Pearson a metà del 2022 è più che triplicata rispetto al periodo 2019 - 2021. Ora è ancora molto alto. Fonte: XTB Research. La performance passata non è necessariamente indicativa di risultati futuri e chiunque agisca in base a queste informazioni lo fa interamente a proprio rischio.

La correlazione delle due maggiori criptovalute in termini di capitalizzazione con l'indice Nasdaq è particolarmente visibile nel 2022. La correlazione di Pearson a metà del 2022 è più che triplicata rispetto al periodo 2019 - 2021. Ora è ancora molto alto. Fonte: XTB Research. La performance passata non è necessariamente indicativa di risultati futuri e chiunque agisca in base a queste informazioni lo fa interamente a proprio rischio.

XTB fornisce solo derivati con leva crittografica, che sono attività ad alto rischio e offrono ai trader l'opzione rischiosa della vendita allo scoperto (scommettendo sui prezzi in calo). Qui puoi leggere di più a riguardo: "Bitcoin ed altre criptovalute".

Investire è rischioso. Investi responsabilmente. Questo materiale è una comunicazione di marketing ai sensi dell'Art. 24, paragrafo 3, della direttiva 2014/65 / UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, relativa ai mercati degli strumenti finanziari e che modifica la direttiva 2002/92 / CE e la direttiva 2011/61 / UE (MiFID II). La comunicazione di marketing non è una raccomandazione di investimento o informazioni che raccomandano o suggeriscono una strategia di investimento ai sensi del regolamento (UE) n. 596/2014 del Parlamento europeo e del Consiglio, del 16 aprile 2014, relativo agli abusi di mercato (regolamento sugli abusi di mercato) e che abroga la direttiva 2003/6 / CE del Parlamento europeo e del Consiglio e direttive della Commissione 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e regolamento delegato (UE) 2016/958 della Commissione, del 9 marzo 2016, che integra il regolamento UE) n. 596/2014 del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione per le disposizioni tecniche per la presentazione obiettiva di raccomandazioni di investimento o altre informazioni che raccomandano o suggeriscono una strategia di investimento e per la divulgazione di particolari interessi o indicazioni di conflitti di interessi o qualsiasi altra consulenza, anche nell'ambito della consulenza sugli investimenti, ai sensi della legge sugli strumenti finanziari del 29 luglio 2005 (ad es. Journal of Laws 2019, voce 875, come modificata). La comunicazione di marketing è preparata con la massima diligenza, obiettività, presenta i fatti noti all'autore alla data di preparazione ed è priva di elementi di valutazione. La comunicazione di marketing viene preparata senza considerare le esigenze del cliente, la sua situazione finanziaria individuale e non presenta alcuna strategia di investimento in alcun modo. La comunicazione di marketing non costituisce un'offerta di vendita, offerta, abbonamento, invito all'acquisto, pubblicità o promozione di strumenti finanziari. XTB S.A. non è responsabile per eventuali azioni o omissioni del cliente, in particolare per l'acquisizione o la cessione di strumenti finanziari. XTB non si assume alcuna responsabilità per qualsiasi perdita o danno, anche senza limitazione, eventuali perdite, che possono insorgere direttamente o indirettamente, intrapresa sulla base delle informazioni contenute in questa comunicazione di marketing. Nel caso in cui la comunicazione di marketing contenga informazioni su eventuali risultati relativi agli strumenti finanziari ivi indicati, questi non costituiscono alcuna garanzia o previsione relativa ai risultati futuri. Le prestazioni passate non sono necessariamente indicative dei risultati futuri, e chiunque agisca su queste informazioni lo fa interamente a proprio rischio.