Investire in un ETF ti offre l’opportunità diversificata di partecipare alle tendenze del mercato finanziario. Vediamo come.

Investire in un ETF ti offre l’opportunità diversificata di partecipare alle tendenze del mercato finanziario. Vediamo come.

Gli Exchange Traded Fund (ETF) semplificano gli investimenti per milioni di persone. Se desideri avere accesso ai mercati finanziari globali, questa classe di attività potrebbe essere adatta a te. Gli ETF offrono esposizione a un'ampia gamma di mercati, dall'oro alle azioni delle principali società negli Stati Uniti e in Europa, dalle obbligazioni ai mercati emergenti. Chi non ha mai sentito parlare di cicli di mercato rialzisti a Wall Street, del boom dei titoli tecnologici o degli investimenti in metalli preziosi? Grazie agli ETF, gli investimenti passivi stanno guadagnando sempre più popolarità.

Questi fondi forniscono un’esposizione diversificata ai mercati senza richiedere conoscenze specialistiche sulle valutazioni aziendali o sul monitoraggio quotidiano del mercato. Investendo in ETF specifici per settori, indici, materie prime o aree geografiche, puoi cogliere le opportunità di mercato e le tendenze a lungo termine senza dover investire separatamente in una o più società. Grazie ai fondi indicizzati, puoi ottenere un’esposizione a indici azionari storici, come l’S&P 500 o il Nasdaq 100.

Questo articolo ti fornirà le basi necessarie per comprendere come funzionano gli ETF. Inizieremo spiegando in termini semplici cos'è un ETF, analizzando i punti di forza e di debolezza di questo tipo di investimento. Inoltre, presenteremo due strategie di base per investire in ETF.

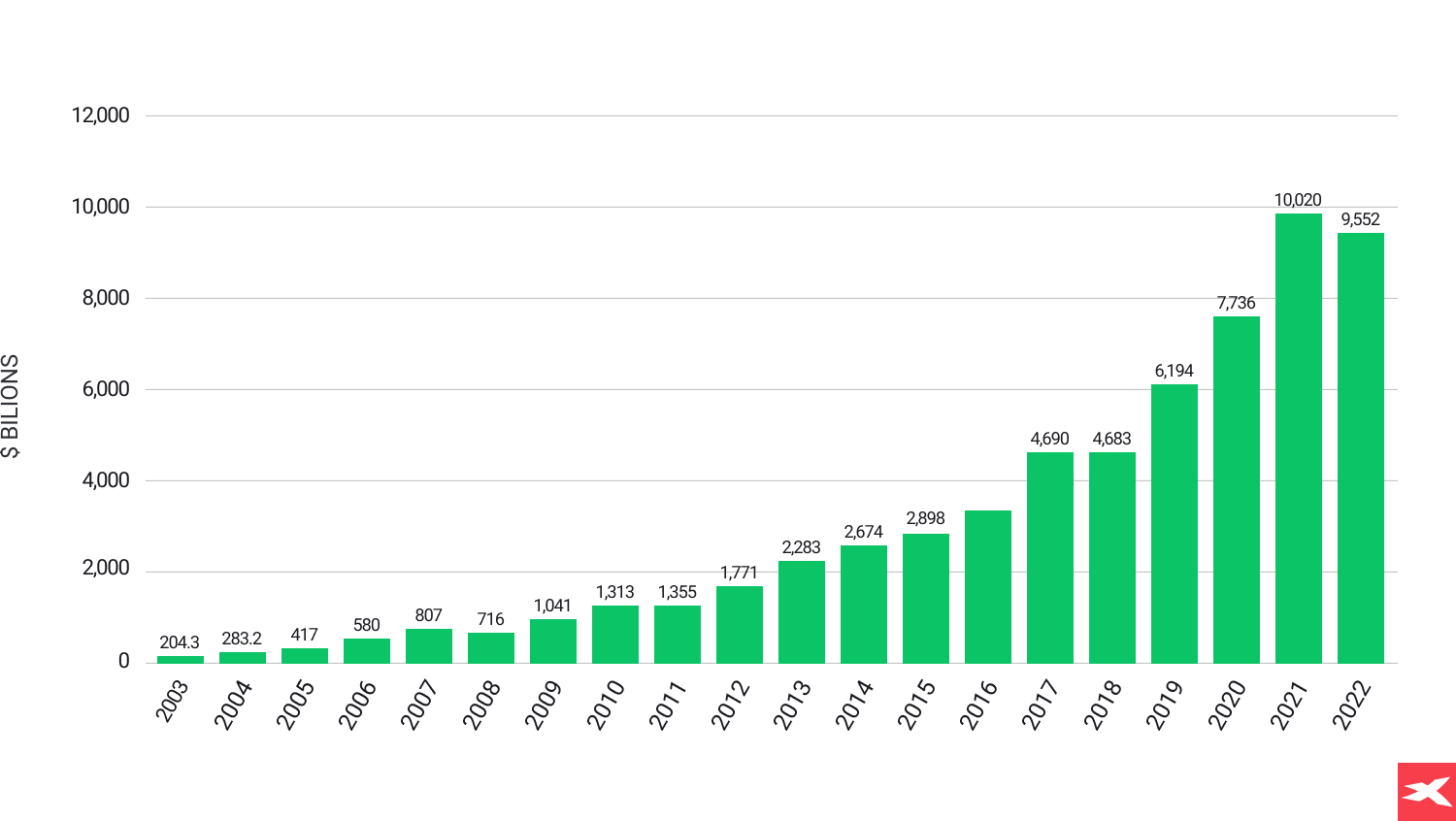

Investire in ETF sta diventando sempre più popolare grazie alla possibilità di investire passivamente, soprattutto in fondi indicizzati come l'S&P 500 o il Nasdaq. Gli importi investiti negli ETF sono in costante crescita, passando da 204 miliardi di dollari nel 2003 a 9,55 trilioni di dollari nel 2022 (fonte: Statista).

Investire in ETF sta diventando sempre più popolare grazie alla possibilità di investire passivamente, soprattutto in fondi indicizzati come l'S&P 500 o il Nasdaq. Gli importi investiti negli ETF sono in costante crescita, passando da 204 miliardi di dollari nel 2003 a 9,55 trilioni di dollari nel 2022 (fonte: Statista).

Breve riassunto

- Gli Exchange Traded Funds (ETF) sono strumenti finanziari simili alle azioni, quotati e negoziati nelle borse aperte.

- Esistono due strategie principali per investire con gli ETF: quella passiva e quella attiva. Gli ETF possono essere inclusi in quasi tutti i Piani di Accumulo a lungo termine.

- Grazie agli ETF, è possibile investire in una vasta gamma di asset, come l'oro, i fondi indicizzati azionari, i settori economici specifici, le obbligazioni, i mercati emergenti e il settore immobiliare.

- Offrono elevata liquidità, diversificazione geografica e molteplici opportunità di investimento.

- Le commissioni per gli ETF sono generalmente molto più basse rispetto ai fondi comuni di investimento tradizionali. Inoltre, puoi acquistare e vendere ETF durante l'orario di apertura del mercato azionario.

Cos’è un ETF?

Un Exchange Traded Fund (ETF) è un tipo di titolo che replica un settore, un indice, una materia prima o un altro asset. Per questo motivo gli ETF possono essere molto importanti per qualsiasi Piano di Accumulo. Possono essere acquistate o vendute in Borsa allo stesso modo delle azioni ordinarie. Gli asset che compongono un ETF variano e dipendono dalla strategia dei suoi creatori. Pertanto, un ETF può replicare qualsiasi cosa, dal prezzo di una singola merce o di pochi titoli a un portafoglio ampio e diversificato di titoli diversi.

Gli ETF possono anche essere strutturati per fornire esposizione a obbligazioni o metalli preziosi come l’oro e il settore delle materie prime. Gli Exchange Traded Fund sono diventati sempre più popolari tra gli investitori grazie ai loro vantaggi unici di semplicità, diversificazione e flessibilità. Ma cosa sono esattamente gli ETF? Essenzialmente, sono veicoli di investimento che consentono di acquistare e vendere portafogli diversificati di azioni, obbligazioni o altri asset. Investire in ETF è tecnicamente simile all’investimento in azioni, poiché fornisce un facile accesso a un’ampia gamma di opzioni di investimento.

Come funzionano gli ETF

La creazione e la gestione degli ETF vengono fornite dai fornitori di fondi, che stabiliscono le azioni che possono essere acquistate e vendute sul mercato azionario durante il giorno di negoziazione. Gli ETF sono di due tipi:

- Gestito passivamente

- Gestito attivamente

Gli ETF gestiti passivamente tracciano un indice, un settore o una merce specifica, mentre gli ETF gestiti attivamente coinvolgono un gestore del fondo che prende decisioni di investimento per sovraperformare un indice di riferimento.

La magia dietro il trading degli ETF risiede nel meccanismo di arbitraggio, che prevede la creazione e il riscatto da parte dei partecipanti autorizzati (PA) di grandi blocchi di azioni, chiamati unità di creazione. Questo meccanismo consente agli ETF di negoziare sul mercato, fornendo liquidità agli investitori. In termini di implicazioni fiscali, i guadagni derivanti dalla vendita di ETF e i dividendi sono soggetti alle norme fiscali sulle plusvalenze.

Tipi di ETF

Esiste una vasta gamma di ETF, che offrono agli investitori un’ampia gamma di opzioni di investimento. Alcuni dei tipi più comuni includono, ma non sono limitati a, ETF su materie prime o anche ETF obbligazionari. I più popolari sono i fondi indicizzati e gli ETF settoriali con azioni in portafoglio. Alcuni ETF azionari utilizzano addirittura la leva finanziaria negli asset sottostanti per amplificare i rendimenti dell’indice o del settore sottostante.

Un altro tipo degno di nota è l’ETF Real Estate Investment Trust (REIT), che si concentra su azioni classificate come REIT. Questi ETF offrono agli investitori un’esposizione al settore immobiliare, offrendo un’opportunità unica di diversificazione. Con così tanti tipi di ETF disponibili, gli investitori possono personalizzare i propri portafogli per allinearli ai propri obiettivi di investimento e alla tolleranza al rischio.

Pro e contro dell'investimento in ETF

Gli investimenti hanno sempre lati positivi e negativi, ecco 6 pro e contro dell’investimento in ETF.

Pro

- Diversificazione e commissioni più basse

- Efficienza fiscale e capacità di commerciare durante il giorno

- Riduce al minimo le imposte sulle plusvalenze rispetto ai fondi comuni di investimento

- Fornisce un maggiore controllo sugli investimenti

- Permette l'esecuzione di varie strategie di trading

- Possono essere scambiati durante il giorno, in modo simile alle azioni

Contro

- Rendimenti attesi inferiori

- Sottoperforma i titoli delle migliori società

- Anche la diversificazione può essere un problema (mancanza di cicli di crescita)

- Il rischio di partecipazione ad asset con scarse performance

- Alcuni ETF (soprattutto quelli gestiti attivamente) potrebbero non riflettere la performance specifica del settore

- Bassa liquidità degli ETF impopolari

3 potenziali svantaggi dell'investimento in ETF

Nonostante i numerosi vantaggi dell’investimento in ETF, ci sono alcuni potenziali svantaggi da considerare.

- Ad esempio, gli ETF gestiti attivamente hanno spesso commissioni più elevate rispetto ai fondi indicizzati gestiti passivamente a causa dei maggiori costi di ricerca e gestione. Ciò potrebbe erodere i rendimenti potenziali, soprattutto se l’ETF gestito attivamente non riesce a sovraperformare il suo benchmark.

- Un’altra potenziale preoccupazione è la limitata diversificazione in alcuni ETF settoriali. Sebbene questi fondi possano fornire esposizione a un settore o a una merce specifica, il loro focus ristretto può comportare rischi e volatilità maggiori rispetto agli ETF più diversificati.

- Infine, la liquidità può rappresentare un problema per gli ETF con scarsa attività di negoziazione. In tali casi, gli investitori potrebbero avere difficoltà ad acquistare e vendere azioni rapidamente e ad un prezzo equo. Nonostante questi potenziali inconvenienti, i vantaggi dell’investimento in ETF spesso superano i rischi, rendendoli una preziosa aggiunta a molti portafogli di investimento.

I vantaggi e svantaggi dell’investimento in ETF

Investire in ETF è percepito come più sicuro a causa dei fondamenti della costruzione, ma come qualsiasi investimento nel mercato finanziario, è soggetto a rischi e comporta potenziali vantaggi e svantaggi. Ne menzioneremo alcuni di seguito.

Benefici

- Gli ETF offrono costi inferiori perché l’apertura di una posizione in ciascun titolo che un ETF detiene nel suo portafoglio potrebbe comportare commissioni più elevate. Riducendo al minimo il numero di operazioni, i costi di posizione sono inferiori.

- Gli Exchange Traded Fund possono darti un’esposizione diretta a vari asset. Ad esempio sui prezzi delle materie prime, sui rendimenti immobiliari in diverse regioni, sulle obbligazioni e sulla replica dei fondi indicizzati azionari, cosa impossibile nel caso degli investimenti in borsa.

- Investire in ETF fornisce l’accesso a un’ampia gamma di azioni in qualsiasi settore di tua scelta, quindi può limitare significativamente il rischio di investimento mantenendo l’attenzione sul settore di mercato prescelto.

- La gestione del rischio è nota per essere uno dei fattori chiave per guadagnare sul mercato. Diversificando o dividendo matematicamente il portafoglio, la probabilità di fallimento dell'investimento a causa del fallimento di una società è molto inferiore.

- Alcuni ETF sono garantiti da riserve fisiche di una particolare merce o metallo prezioso, che acquistano sul mercato per conto degli investitori dell'ETF (clienti). Grazie agli ETF puoi, ad esempio, avere un'esposizione al mercato dell'oro o dell'argento, senza acquistarli fisicamente.

Svantaggi

- Poiché gli ETF detengono un mix diversificato di azioni, non hanno lo stesso potenziale di rendimento dell’acquisto di singole azioni, poiché un guadagno sulle azioni di una società può essere compensato da una perdita sulle azioni di un’altra società. La regola molto importante funziona molto bene qui: un rischio più basso probabilmente significa rendimenti più bassi.

- I fondi negoziati in borsa potrebbero avere nel loro portafoglio gli asset sbagliati (o con performance inferiori a lungo termine). In questo caso, il rischio di investimento potrebbe essere più elevato di quanto si aspettano (fai le tue ricerche su un portafoglio ETF prima di investire).

- Un ETF focalizzato su un particolare settore potrebbe perdere valore o rallentare notevolmente nonostante la crescita del settore su cui si concentra.

- Puoi investire in un ETF che dichiara di concentrarsi sul cloud computing o sulla robotica, ma il suo portafoglio può contenere azioni di società di altri settori o azioni di aziende in cui tali settori non sono così importanti per il core business. In questo caso può essere un grosso svantaggio perché puoi investire in qualcosa che non vuoi possedere, qualcosa che non rispecchierà l'andamento del settore.

Strategie e rischi di investimento

Di norma, gli ETF vengono spesso scelti dagli investitori a lungo termine. Possiamo tuttavia distinguere due delle strategie di investimento più popolari e costantemente molto richieste, e a questo scopo presenteremo alcuni esempi.

Di norma, gli ETF vengono spesso scelti dagli investitori a lungo termine. Possiamo tuttavia distinguere due delle strategie di investimento più popolari e costantemente molto richieste, e a questo scopo presenteremo alcuni esempi.

Strategia passiva "aspetta e osserva".

In questo caso gli investitori si basano su ipotesi a lungo termine e acquistano quote di ETF con un orizzonte di investimento lungo. Gli investitori passivi non vogliono vendere le quote di un ETF, ma le trattano come parte del loro portafoglio a lungo termine. Questa strategia ricorda in qualche modo le azioni di Warren Buffett, il quale, oltre alla valutazione fondamentale, basa la sua strategia sulla fiducia nella crescita dell'attività dell'azienda e nella sua corretta gestione. Se l'esposizione ai mercati globali tramite l'ETF iShares MSCI World UCITS World (IWRD.UK) o simili non è sufficiente, gli ETF ti offrono molte più opzioni. Gli investitori passivi basano le loro decisioni su diversi presupposti. Di seguito sono riportati solo alcuni esempi:

4 esempi

- È probabile che gli investitori credano nella crescita a lungo termine delle economie e dei mercati finanziari dei mercati emergenti. Pertanto, possono scegliere gli ETF che danno loro esposizione su questo mercato. La crescita del PIL dell’India e del Vietnam è impressionante e la Cina rimane il più grande produttore di beni al mondo. Gli ETF come iShares Core MSCI Emerging Markets (EIMI.UK) possono rappresentare un'opzione di investimento per tutti coloro che credono nello sviluppo dei "mercati emergenti".

- Molti investitori vedono le prospettive di una crescita continua delle aziende americane e di un aumento della loro quota di mercato globale. L’indice S&P 500 può essere visto come un’esposizione diversificata alle 500 più grandi e migliori società degli Stati Uniti. La composizione dell'indice cambia e le società che non soddisfano i requisiti restrittivi abbandonano costantemente l'indice. Vengono sostituite da azioni di altre società che soddisfano i requisiti di Standard & Poor's. Di conseguenza, nel lungo termine, la composizione dell'indice viene aggiornata e l'investitore ha la "fiducia" che rifletterà bene lo stato attuale delle società statunitensi. Gli investitori che cercano un’esposizione al mercato azionario statunitense possono scegliere l’ETF iShares Core S&P 500 UCITS (CSPX.UK).

- Altri investitori credono nella crescita di aziende focalizzate sulle nuove tecnologie, come l’intelligenza artificiale, il cloud computing o i semiconduttori. Possono utilizzare non solo gli ETF settoriali, ma anche l’intero indice Nasdaq 100, noto per il suo gran numero di società tecnologiche statunitensi. Pertanto, in questo caso, un investitore può aspettarsi che la performance a lungo termine dell’indice Nasdaq rifletta la crescita tecnologica globale attraverso l’esposizione alle società incluse nell’indice, come Nvidia o Alphabet (Google). Cerchi un'esposizione diversificata ai titoli tecnologici in rialzo? Analizza iShares Nasdaq 100 UCITS (CNDX.UK).

- Se un investitore crede negli aumenti a lungo termine del prezzo dell’oro, supportati principalmente da un’offerta limitata, può investire in un ETF che fornisce un’esposizione diretta al mercato dell’oro, come l’iShares Gold ETF (IGLN.UK). La situazione può essere simile per i prezzi del petrolio o del gas, dove gli investitori che vedono fondamentali di crescita a lungo termine possono scegliere tra un’ampia gamma di ETF. Come investitore in dividendi potresti essere interessato agli ETF che includono azioni di società che pagano dividendi, come quelli inclusi nel Vanguard FTSE All-World High Dividend Yield UCITS (VHYD.UK).

Gli ETF offrono agli investitori a lungo termine opportunità di investimento molto ampie, dagli investimenti azionari agli indici azionari o ai settori tecnologici. Se si vuole costruire un piano di investimenti diversificato, vale davvero la pena considerare queste opzioni. Tieni presente che questo materiale di marketing ha scopi informativi ed educativi. Non costituiscono consulenza finanziaria o informazione che raccomandi o implichi una strategia di investimento. In questo materiale non proponiamo alcuna strategia di investimento né offriamo consulenza sugli investimenti. Questo materiale non tiene conto della situazione finanziaria personale, delle esigenze di investimento e degli obiettivi del cliente.

Strategia attiva di "slancio"

Alcuni investitori non ritengono che gli investimenti a lungo termine siano un’opzione interessante, oppure desiderano semplicemente fare trading attivamente, con la possibilità di rendimenti futuri più elevati, ma assumendosi maggiori rischi. Gli investitori possono negoziare gli ETF allo stesso modo delle azioni e tenerli per ore, giorni, settimane o mesi. Sei un investitore che fa trading contro tendenza? O forse vuoi scegliere il momento migliore per entrare nel mercato? Gli ETF ti offrono molteplici opportunità per farlo.

4 esempi

Gli investitori che prevedono un aumento dell’inflazione in un contesto di economia globale ancora abbastanza forte potrebbero voler investire in società petrolifere o di gas naturale. Naturalmente, è difficile prevedere i prezzi delle materie prime, ma gli investitori che seguono le decisioni dell’OPEC o i dati macroeconomici possono farlo acquistando azioni in ETF come WisdomTree WTI Crude Oil (CRUDE.UK) o iShares Oil & Gas Exploration & Production (IOGP.UK).

Un investitore che crede che le nuove tecnologie come l’intelligenza artificiale, la robotica o l’automazione si evolveranno e prenderanno il sopravvento sulla nuova economia (o semplicemente cattureranno l’immaginazione degli investitori) può ottenere esposizione a queste tendenze attraverso iShares Automation & Robotics (RBOT.UK) o Global X. Robotica e intelligenza artificiale (BOTZ.UK). A causa della maggiore volatilità dei settori tecnologici, questi ETF possono anche essere negoziati attivamente o attrarre investitori a breve termine.

Sei un investitore in obbligazioni ad alto rendimento o fai trading contro tendenza? Desideri ottenere un'esposizione al mercato obbligazionario o immobiliare ad alto rendimento? I seguenti ETF possono essere un'opzione: iShares Fallen Angels High Yield Corp Bond (WIAU.UK), iShares High Yield Bond UCITS (EUNW.UK), iShares Developed Markets Property UCITS (IDWP.UK) o iShares Asia Property Yield (IASP . UK).

Gli investitori attivi in ETF possono utilizzare ETF con leva molto più rischiosi che moltiplicano i rendimenti dell'asset sottostante, come WisdomTree S&P 500 x 3 Daily Leveraged (3USL.UK) o Lyxor Nasdaq 100 x2 Leveraged Daily UCITS (LQQ.FR). Esistono anche ETF inversi meno popolari che possono attirare i cosiddetti "venditori allo scoperto" e gli speculatori che si aspettano un calo dei prezzi del gas naturale o del mercato azionario tedesco e vogliono trarne profitto. Queste opzioni sono WisdomTree Natural Gas x3 Daily Short ETC (3NGS.UK) o Lyxor Daily ShortDAX x2 (DSD.FR).

Si prega di notare che questa comunicazione di marketing ha scopi informativi ed educativi. Non costituiscono un consiglio di investimento o un'informazione che raccomanda o implica una strategia di investimento. In questo materiale non proponiamo alcuna strategia di investimento né offriamo consulenza sugli investimenti. Questo materiale non tiene conto della situazione finanziaria personale, delle esigenze di investimento e degli obiettivi del cliente.

Gli ETF possono essere un enorme catalizzatore per qualsiasi piano e portafoglio di investimenti. Naturalmente, le possibilità di questi asset sono molto più ampie di quelle sopra menzionate. Ricorda che è sempre consigliabile effettuare le proprie ricerche sugli investimenti.

In questo modo potrai conoscere nel dettaglio gli asset che compongono gli ETF. La composizione di un ETF ne definisce la qualità e le prospettive di investimento. Non fare affidamento solo su "una descrizione di una frase". Ricerca quali asset include un ETF prima di investire. Ciò è particolarmente importante con gli ETF che investono in azioni.

Diversi investitori

L’investimento attivo è un’opzione che attrae gli investitori che assumono rischi. Gli investitori che desiderano ridurre il più possibile il rischio possono concentrarsi sugli investimenti passivi.

Costi di transazione

Gli investimenti attivi comportano costi di negoziazione più elevati a causa della frequenza delle negoziazioni e del numero di posizioni aperte. L’investimento passivo si traduce in bassi costi di transazione a causa della bassa frequenza delle transazioni.

Manager attivi

I migliori risultati dei gestori attivi superano quelli degli investitori passivi, ma nel lungo termine risultati straordinari sono molto difficili da sostenere. Infine, gli ETF sono asset destinati principalmente ad investimenti a medio-lungo termine.

Movimenti dei prezzi

Lo scopo dell’investimento attivo è guadagnare denaro dai movimenti dei prezzi a breve termine. I movimenti dei prezzi a lungo termine svolgono un ruolo importante negli investimenti.

Sviluppare una strategia di investimento

Una solida strategia di investimento è essenziale per investire con successo negli ETF. Una strategia di investimento è un piano per prendere decisioni di investimento in base ai tuoi obiettivi, alla tua tolleranza al rischio e alle tue future esigenze di capitale. Una strategia di investimento di successo può comportare:

- Stabilire obiettivi

- Comprendere la tolleranza al rischio

- Analisi e selezione degli ETF

- Diversificazione degli investimenti

- Revisione periodica e aggiustamento della strategia, se necessario (se scegli di essere un "bull" a lungo termine, il "market timing" potrebbe non essere necessario).

Monitorando la tua strategia di investimento e adattandola secondo necessità, ti assicuri che il tuo portafoglio rimanga coerente con i tuoi obiettivi e la tua tolleranza al rischio, capitalizzando al contempo nuove opportunità e cambiamenti del mercato. Ricorda, una strategia di investimento ben ponderata è la base per investimenti di successo e accumulo di ricchezza a lungo termine, non solo nel settore degli ETF.

Come iniziare a investire in ETF

Iniziare il tuo percorso di investimento in ETF prevede diversi passaggi essenziali, tra cui l'apertura di un conto di investimento, la valutazione e la selezione degli ETF e lo sviluppo delle tue strategie di investimento. Il primo passo, l'apertura di un conto di investimento, è un processo semplice che richiede la fornitura di informazioni personali e finanziarie. Una volta impostato e verificato il tuo conto, sei tecnicamente pronto per iniziare ad analizzare e selezionare gli ETF che desideri aggiungere al tuo portafoglio.

Apertura di un conto di investimento

Il processo di apertura di un conto di investimento è semplice e richiede l'invio di informazioni personali come nome, indirizzo e data di nascita, nonché informazioni finanziarie come reddito, patrimonio netto e obiettivi di investimento. I broker online dovranno anche controllare i tuoi documenti, che possono confermare il tuo indirizzo e la tua identità.

Una volta aperto il tuo conto di investimento, puoi iniziare a investire in ETF seguendo questi passaggi:

- Depositi fondi sul conto e attendi che vengano approvati.

- Per effettuare un ordine si utilizza il "simbolo ETF" (solitamente un codice di quattro lettere che rappresenta il fondo).

- Inizi a costruire il tuo portafoglio ETF

Analisi e selezione degli ETF

Quando si analizzano e si selezionano gli ETF è importante considerare fattori quali:

- Tassi di spesa

- Obiettivi di investimento

- Costi amministrativi

- commissioni

- Volume

- Partecipazioni

- Performance a lungo termine dell’ETF

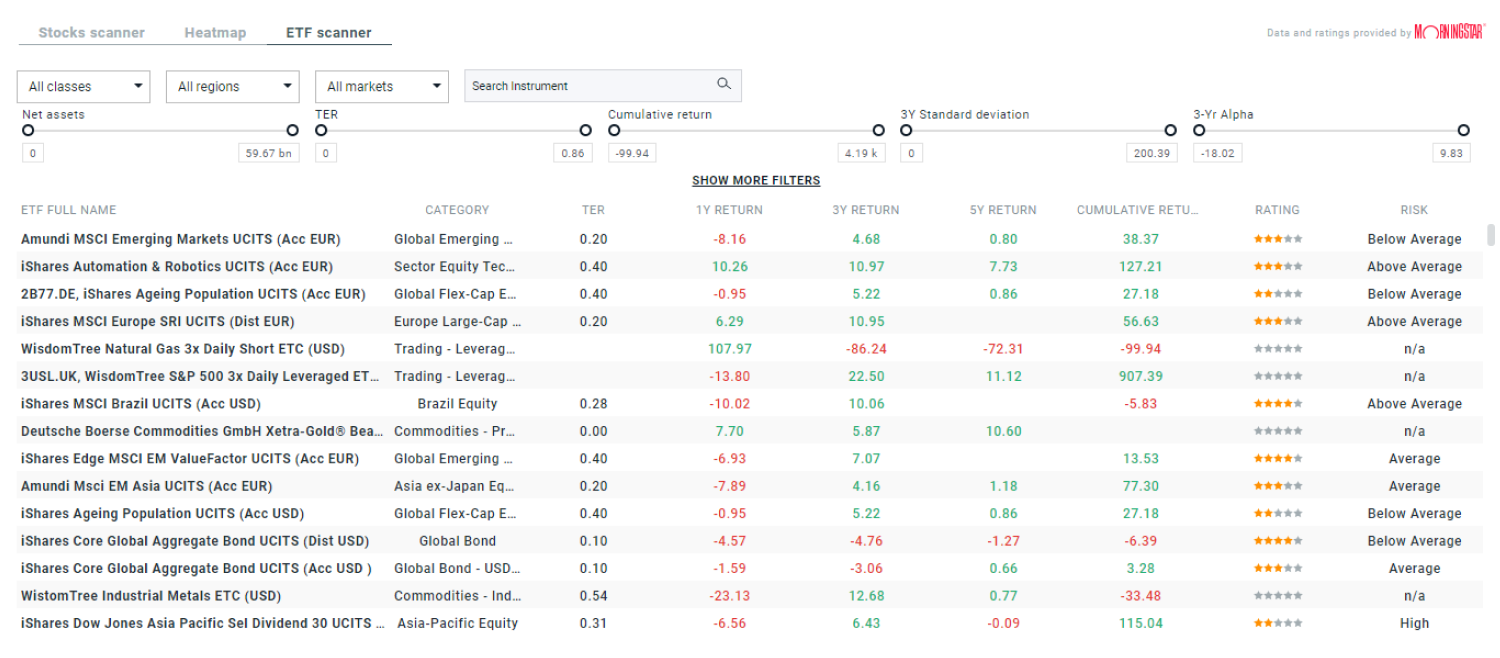

Per ottimizzare la ricerca dell'ETF adatto, sulla piattaforma XTB gli investitori possono utilizzare il cosiddetto "scanner ETF", che include il rating Morningstar e mostra la cronologia dei dividendi.

Fonte: xStation5

Il coefficiente di spesa, ovvero le commissioni annuali addebitate per la gestione dell’ETF, è un fattore chiave da considerare poiché influisce sul rendimento complessivo. Per i principianti (ma solo), i fondi indicizzati passivi sono spesso consigliati a causa delle loro commissioni inferiori rispetto ai fondi gestiti attivamente e della loro tendenza storica a sovraperformare i fondi gestiti attivamente nel lungo termine. Investire in un fondo indicizzato mentre si esaminano gli ETF è essenziale anche per garantire che i fondi selezionati siano in linea con i propri obiettivi di investimento e con la propria tolleranza al rischio.

Ricorda che la diversificazione può essere un aspetto cruciale per investire con successo, quindi assicurati di selezionare ETF di diversi settori, classi di attività e paesi per ridurre al minimo il rischio e ottimizzare i rendimenti. Ricorda inoltre che le attività non correlate possono ridurre il livello di rischio di tutti i portafogli di investimento.

Analizzando e selezionando attentamente gli ETF, puoi creare un portafoglio completo su misura per le tue specifiche esigenze di investimento.

Orari di negoziazione degli ETF

E gli orari di negoziazione degli ETF? Queste informazioni possono essere importanti non solo per gli investitori che fanno trading intraday, ma anche per gli investitori a lungo termine. La negoziazione degli ETF è disponibile dal lunedì al venerdì quando le borse sono aperte.

Naturalmente, gli orari di apertura dipendono da ogni scambio. Durante i fine settimana i mercati azionari sono chiusi e i prezzi degli ETF sono statici. Durante la settimana, i prezzi degli ETF oscillano costantemente.

Di solito, durante le sessioni del mercato azionario in Europa è possibile negoziare ETF dalle 10:00 alle 18:00, ora rumena. La sessione di negoziazione statunitense apre alle 16:30 ora rumena, ma non dimenticare i fusi orari. Ogni mercato azionario può essere chiuso durante importanti festività nazionali, come il Giorno dell'Indipendenza il 4 luglio negli Stati Uniti, Capodanno o Natale.

Conclusione

In conclusione, investire in ETF offre un’enorme opportunità per gli investitori che desiderano diversificare i propri portafogli, ridurre al minimo le commissioni e ottenere esposizione a varie classi di attività. Comprendendo le nozioni di base degli ETF, ricercando e selezionando i fondi giusti e sviluppando una solida strategia di investimento, puoi intraprendere un percorso di investimento di successo. Ricorda, la chiave per il successo degli investimenti a lungo termine è rimanere disciplinato, diligente e concentrato sui tuoi obiettivi.

Per comprendere i mercati in profondità, puoi apprendere gli aspetti psicologici degli investimenti e i pregiudizi cognitivi. Nessun investimento può garantire profitti e non ci sono profitti senza correre rischi sui mercati finanziari. Ricorda sempre il premio di rischio e il "margine di sicurezza", anche quando investi in ETF. Entrambi sono in genere molto più elevati quando i prezzi degli asset sono bassi e l’avversione al rischio è comune. Ma “acquistare contrarian” (nella direzione opposta alla tendenza prevalente) di asset a prezzi bassi non è una strategia adatta a tutti. Gli ETF possono far parte di un portafoglio bilanciato.

FAQ

Gli ETF sono fondi di investimento che funzionano in modo simile alle azioni. Questi possono essere paragonati a una detenzione aggregata di azioni di società selezionate quotate in borsa o a un veicolo che traccia la performance di una particolare merce, settore o indice.

Gli ETF hanno spesso portafogli diversificati, che solitamente bilanciano la volatilità e il rischio associati a un singolo componente del portafoglio complessivo.

L’esatta allocazione delle attività nel portafoglio è trasparente e disponibile al pubblico. Questo può essere controllato continuamente. Il trading di ETF essenzialmente non è diverso dal trading di azioni.

Non c’è dubbio che gli ETF presentino vantaggi quali commissioni di detenzione basse e la possibilità di acquistare più asset in un unico fondo. Gli investitori apprezzano anche l’efficienza fiscale associata agli investimenti a lungo termine in tali fondi e agli investimenti passivi in generale. I migliori ETF su fondi indicizzati, come l’S&P 500, hanno un track record comprovato e un portafoglio di alta qualità. Teoricamente, il rischio di investire in ETF è inferiore a causa della ridotta volatilità e diversificazione. Tuttavia, vale la pena ricordare che ciò va a scapito di rendimenti potenzialmente inferiori su tale investimento in futuro. Gli ETF possono comunque rappresentare investimenti rischiosi, non solo a causa della volatilità (che nella maggior parte dei casi è molto inferiore a quella delle azioni), ma anche a causa della ciclicità e dei periodi di espansione e declino del mercato.

Gli ETF possono essere un’opzione di investimento adatta per gli investitori principianti. Naturalmente ciò non significa che investire in essi richieda una preparazione in termini di contenuti o di acquisizione di conoscenze. Allo stesso tempo, ciò non significa che gli ETF siano completamente sicuri e garantiscano profitti: questo è sempre impossibile. Il livello di incertezza sui mercati finanziari è sempre elevato. Tuttavia, tali fondi forniscono un modo intuitivo, facile ed economico per ottenere esposizione a indici come Nasdaq 100, S&P 500, obbligazioni, oro, argento, petrolio o gas naturale. Gli ETF tendono ad essere meno rischiosi rispetto all’investimento in singoli titoli. La volatilità e la performance di un particolare ETF dipendono interamente dalle attività che detiene. Tuttavia, gli investitori alle prime armi dovrebbero sempre tenere in considerazione la conoscenza e la capacità di valutare la psicologia del mercato e mettere in pratica queste informazioni. Gli ETF tendono ad avere un livello di rischio inferiore rispetto alle azioni a causa dell’elevato numero di asset inclusi in un portafoglio. La diversificazione aiuta a ridurre la volatilità e rende un portafoglio più resistente a eventi casuali e negativi o associati alle azioni di una società specifica. Tuttavia, come regola generale, la volatilità non è l’unica misura del rischio ed è messa in discussione da molti analisti. Tuttavia, è importante analizzare il portafoglio di un particolare fondo prima di investire.

Alcuni ETF possono creare una trappola accumulando asset sbagliati, ad esempio azioni di società deboli o sopravvalutate.

- Inoltre, a seconda degli asset detenuti da un ETF, può essere più o meno resistente, ad esempio, a una recessione.

- Durante i periodi difficili per i mercati azionari, gli asset rischiosi in genere sottoperformano rispetto al dollaro e aumentano i rendimenti obbligazionari (il tasso privo di rischio è più alto).

- Gli ETF possono anche cercare di "coprirsi" contro vari tipi di crisi economiche o recessioni.

Esistono migliaia di ETF, solitamente focalizzati sull'acquisto di azioni di un settore specifico (ad esempio tecnologico, bancario o farmaceutico), che replicano indici azionari (S&P 500, Nasdaq 100, FTSE, DAX, ecc.) e valute, obbligazioni o metalli preziosi come come oro o argento.

Cos’è il margine nel trading?

Finanziamento del tuo conto

Come costruire un portafoglio di azioni ed ETF?

Investire è rischioso. Investi responsabilmente. Questo materiale è una comunicazione di marketing ai sensi dell'Art. 24, paragrafo 3, della direttiva 2014/65 / UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, relativa ai mercati degli strumenti finanziari e che modifica la direttiva 2002/92 / CE e la direttiva 2011/61 / UE (MiFID II). La comunicazione di marketing non è una raccomandazione di investimento o informazioni che raccomandano o suggeriscono una strategia di investimento ai sensi del regolamento (UE) n. 596/2014 del Parlamento europeo e del Consiglio, del 16 aprile 2014, relativo agli abusi di mercato (regolamento sugli abusi di mercato) e che abroga la direttiva 2003/6 / CE del Parlamento europeo e del Consiglio e direttive della Commissione 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e regolamento delegato (UE) 2016/958 della Commissione, del 9 marzo 2016, che integra il regolamento UE) n. 596/2014 del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione per le disposizioni tecniche per la presentazione obiettiva di raccomandazioni di investimento o altre informazioni che raccomandano o suggeriscono una strategia di investimento e per la divulgazione di particolari interessi o indicazioni di conflitti di interessi o qualsiasi altra consulenza, anche nell'ambito della consulenza sugli investimenti, ai sensi della legge sugli strumenti finanziari del 29 luglio 2005 (ad es. Journal of Laws 2019, voce 875, come modificata). La comunicazione di marketing è preparata con la massima diligenza, obiettività, presenta i fatti noti all'autore alla data di preparazione ed è priva di elementi di valutazione. La comunicazione di marketing viene preparata senza considerare le esigenze del cliente, la sua situazione finanziaria individuale e non presenta alcuna strategia di investimento in alcun modo. La comunicazione di marketing non costituisce un'offerta di vendita, offerta, abbonamento, invito all'acquisto, pubblicità o promozione di strumenti finanziari. XTB S.A. non è responsabile per eventuali azioni o omissioni del cliente, in particolare per l'acquisizione o la cessione di strumenti finanziari. XTB non si assume alcuna responsabilità per qualsiasi perdita o danno, anche senza limitazione, eventuali perdite, che possono insorgere direttamente o indirettamente, intrapresa sulla base delle informazioni contenute in questa comunicazione di marketing. Nel caso in cui la comunicazione di marketing contenga informazioni su eventuali risultati relativi agli strumenti finanziari ivi indicati, questi non costituiscono alcuna garanzia o previsione relativa ai risultati futuri. Le prestazioni passate non sono necessariamente indicative dei risultati futuri, e chiunque agisca su queste informazioni lo fa interamente a proprio rischio.