Porsche AG, la famosa casa produttrice dell'iconico modello 911, è quotata in borsa. L'IPO dovrebbe aver luogo già il 29 settembre. Cosa sappiamo dell'IPO? Può essere un investimento interessante?

Cosa sappiamo dell'IPO di Porsche?

L'IPO includerà un elemento simbolico. Secondo il sito, coinvolgerà 911 milioni di azioni Porsche AG (in omaggio al modello più famoso prodotto dal conglomerato). Il pool sarà suddiviso 50/50, ovvero 455,5 milioni di azioni privilegiate e 455,5 milioni di azioni ordinarie.

Il periodo di abbonamento inizia domani. La notizia è positiva per le azioni Volkswagen e Porsche SE, che sono in rialzo oggi. Volkswagen prevede che i proventi dell'IPO e della vendita di azioni ordinarie supereranno i 19 miliardi di euro.

Da segnalare alcune notizie di rilievo:

- Porsche SE (PAH3.DE) e Porsche AG, che è interessata dall'IPO, non sono la stessa azienda. Porsche SE è già una società quotata controllata dalla famiglia Porsche-Piech ed è il maggiore azionista di Volkswagen. Porsche AG è un produttore di auto sportive e fa parte del Gruppo Volkswagen, e sono le sue azioni ad essere interessate dall'IPO.

- L'IPO include il 25% di azioni privilegiate senza diritto di voto. La metà di questo pool sarà acquistata da Porsche SE a un premio rispetto al prezzo IPO del 7,5%. Il restante 12,5% delle azioni privilegiate sarà offerto agli investitori.

- Le sottoscrizioni per le azioni sono iniziate martedì 20 settembre.

- Le azioni privilegiate del produttore saranno offerte agli investitori a un prezzo compreso tra 76,5 euro e 82,5 euro.

- Le azioni ordinarie non saranno quotate e rimarranno nelle mani di Volkswagen, il che significa che rimarrà l'azionista di controllo della società dopo che Porsche AG sarà quotata in borsa.

- Come riportato da Bloomberg, il Gruppo Volkswagen (VW.DE) prevede che la valutazione della società raggiunga i 75 miliardi di euro, il che le darebbe un importo equivalente a quasi l'80% della valutazione della Volkswagen.

- Le azioni ordinarie avranno diritto di voto, mentre le azioni privilegiate rimarranno mute (senza diritto di voto). Ciò significa che coloro che investiranno dopo l'IPO deterranno azioni di Porsche AG, ma non avranno voce in capitolo su come viene gestita la società.

- Porsche AG rimarrà sotto il controllo significativo sia di Volkswagen che di Porsche SE, e il suo flottante includerà solo una frazione di tutte le azioni e non offrirà diritti di voto. Ciò renderà difficile per qualsiasi investitore costruire una partecipazione significativa nella società o spingere per il cambiamento. Ciò che a sua volta può fare è ridurre il rischio di volatilità causato da mosse speculative da parte degli investitori al dettaglio.

Perché la Volkswagen ha deciso di effetuare un IPO Porsche?

Sebbene Volkswagen sia conosciuta in tutto il mondo, l'azienda è composta da una serie di marchi che vanno da auto economiche come Skoda a marchi premium come Lamborghini, Ducati, Audi e Bentley. Di questi marchi, Porsche AG è stato uno dei più famosi, concentrandosi sulla qualità e servendo la fascia alta del mercato. Sebbene Porsche abbia rappresentato solo il 3,5% di tutte le consegne effettuate da Volkswagen nel 2021, il marchio ha generato il 12% dei ricavi totali dell'azienda e il 26% del suo utile operativo.

Fonte: XTB marketing materials

Quanto vale Porsche AG?

Poco dopo che Volkswagen ha annunciato i suoi piani di IPO, la valutazione di Porsche AG si è aggirata intorno ai 90 miliardi di euro. Oggi il valore è sceso a circa 65-85 miliardi di euro a causa di un significativo cambiamento delle condizioni di mercato. La stessa Volkswagen punta a una valutazione compresa tra 70,1 e 75,1 miliardi di euro. Ciò non cambia il fatto che sarà ancora uno dei più grandi della storia tedesca. Come si confronta la valutazione di Porsche AG con i suoi colleghi?

Ipotizzando anche l'estremità superiore delle stime per la valutazione, la valutazione di Porsche sarebbe comunque inferiore a quella della casa automobilistica di lusso Ferrari secondo i benchmark.

La valutazione di Porsche nell'intervallo 65-85 miliardi di euro equivarrebbe a un rapporto EV/EBITDA previsto per il 2023 di 8,5-11,3 e un P/E di 12,6-16,5, secondo una persona associata alla gestione del processo di IPO.

In confronto, Mercedes è valutata a un rapporto EV/EBITDA previsto per il 2023 di 1,46, BMW a 6,26 e Ferrari a 18,13

Allo stesso modo, il rapporto P/E previsto per il 2023 per Mercedes è 4,80, per BMW 4,96 mentre la Ferrari è valutata a 32,27.

Valutazione delle società comparative secondo dati Bloomberg al 26/09/2022.

Fonte: Bloomberg

Volkswagen ha dichiarato che prevede di pagare il 49% dei proventi lordi totali della quotazione agli azionisti sotto forma di un dividendo speciale e di utilizzare il resto per investire nella società e attuare una nuova strategia.

Secondo HSBC, una valutazione di 70-75 miliardi di euro potrebbe essere esorbitante (questo rappresenterebbe quasi l'80% della valutazione della Volkswagen nel suo complesso). Secondo gli analisti, una cifra compresa tra 44,5 e 56,9 miliardi di euro è più plausibile.

Come sta Porsche finanziariamente?

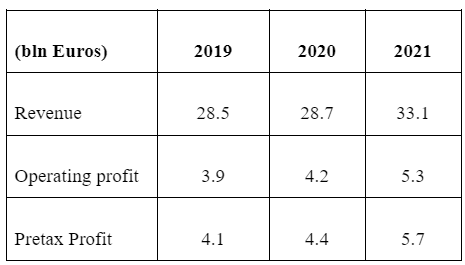

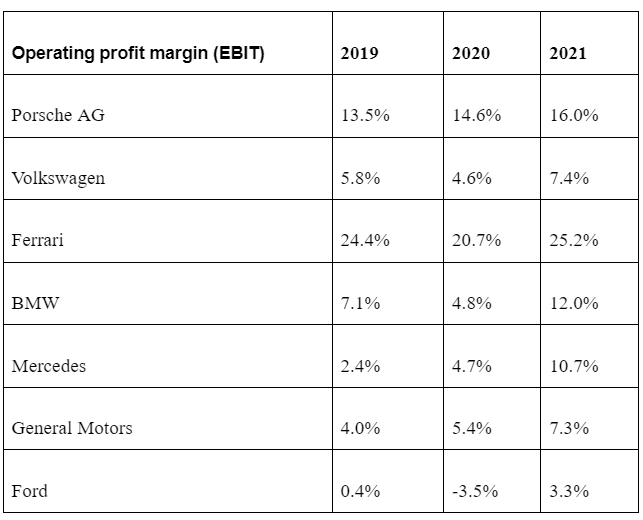

L'azienda ha aumentato le vendite e i profitti per almeno tre anni consecutivi e nel 2021 ha generato oltre 30 miliardi di euro di vendite e oltre 5 miliardi di euro di utile operativo (EBIT). L'azienda ha registrato una crescita costante dei ricavi con un margine operativo in aumento, che è anche ben al di sopra di quello dei concorrenti.

Risultati finanziari selezionati di Porsche AG

Fonte: Company

Redditività dell'utile operativo di Porsche AG rispetto alle altre società

Fonte: Company

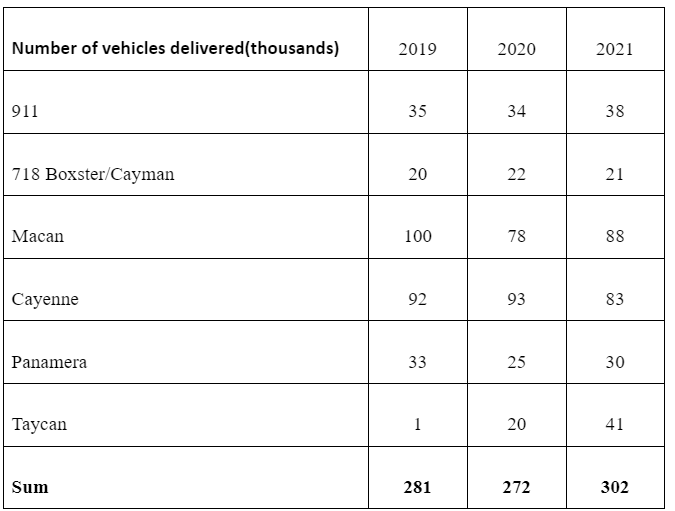

Porsche AG ha attualmente sei modelli principali disponibili. Questi includono le auto sportive 718 e 911, l'auto sportiva elettrica Taycan, l'auto di lusso Panamera e i SUV Macan e Cayenne.

L'azienda ha visto una crescita costante della produzione. Nel 2021, Porsche ha consegnato più di 300.000 veicoli, un nuovo record per l'azienda, dopo il costante aumento della produzione negli ultimi anni.

Risultati di vendita Porsche per modello

Fonte: Company

Di seguito un'infografica che mostra i punti salienti della storia di Porsche AG:

Fonte: materiali di marketing XTB

Riepilogo

La valutazione di Porsche AG sembra interessante rispetto ai suoi colleghi, soprattutto se confrontata con la Ferrari. L'azienda ha registrato una crescita anno su anno del fatturato e del margine di profitto operativo, un risultato impressionante in un contesto di mercato difficile. Un potenziale fattore di rischio potrebbe essere la valutazione, che, rappresentando quasi l'80% della valutazione complessiva di Volkswagen, sembra eccessiva. Il segmento delle auto sportive premium, in cui Porsche AG è ben consolidata, sembra essere relativamente immune dagli effetti della recessione economica e dall'aumento dell'inflazione, quindi le azioni della società potrebbero avere un potenziale di rialzo a lungo termine. Saranno disponibili sull'offerta di XTB il giorno dell'IPO.

Live Mercati in Sintesi

L'indice US100 guadagna l'1% prima degli utili di Nvidia📈

Speciale FED

Microsoft supera i 4000 miliardi di capitalizzazione

Questo materiale è una comunicazione di marketing ai sensi dell'Art. 24, paragrafo 3, della direttiva 2014/65 / UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, relativa ai mercati degli strumenti finanziari e che modifica la direttiva 2002/92 / CE e la direttiva 2011/61 / UE (MiFID II). La comunicazione di marketing non è una raccomandazione di investimento o informazioni che raccomandano o suggeriscono una strategia di investimento ai sensi del regolamento (UE) n. 596/2014 del Parlamento europeo e del Consiglio, del 16 aprile 2014, relativo agli abusi di mercato (regolamento sugli abusi di mercato) e che abroga la direttiva 2003/6 / CE del Parlamento europeo e del Consiglio e direttive della Commissione 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e regolamento delegato (UE) 2016/958 della Commissione, del 9 marzo 2016, che integra il regolamento UE) n. 596/2014 del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione per le disposizioni tecniche per la presentazione obiettiva di raccomandazioni di investimento o altre informazioni che raccomandano o suggeriscono una strategia di investimento e per la divulgazione di particolari interessi o indicazioni di conflitti di interessi o qualsiasi altra consulenza, anche nell'ambito della consulenza sugli investimenti, ai sensi della legge sugli strumenti finanziari del 29 luglio 2005 (ad es. Journal of Laws 2019, voce 875, come modificata). La comunicazione di marketing è preparata con la massima diligenza, obiettività, presenta i fatti noti all'autore alla data di preparazione ed è priva di elementi di valutazione. La comunicazione di marketing viene preparata senza considerare le esigenze del cliente, la sua situazione finanziaria individuale e non presenta alcuna strategia di investimento in alcun modo. La comunicazione di marketing non costituisce un'offerta di vendita, offerta, abbonamento, invito all'acquisto, pubblicità o promozione di strumenti finanziari. XTB S.A. non è responsabile per eventuali azioni o omissioni del cliente, in particolare per l'acquisizione o la cessione di strumenti finanziari. XTB non si assume alcuna responsabilità per qualsiasi perdita o danno, anche senza limitazione, eventuali perdite, che possono insorgere direttamente o indirettamente, intrapresa sulla base delle informazioni contenute in questa comunicazione di marketing. Nel caso in cui la comunicazione di marketing contenga informazioni su eventuali risultati relativi agli strumenti finanziari ivi indicati, questi non costituiscono alcuna garanzia o previsione relativa ai risultati futuri. Le prestazioni passate non sono necessariamente indicative dei risultati futuri, e chiunque agisca su queste informazioni lo fa interamente a proprio rischio.