Mi a technikai elemzés?

A technikai elemzés a chart megfigyelésének széles körben elismert módszere, amelynek célja a részvények, devizák vagy áruk jövőbeli árainak előrejelzése. Miben különbözik a fundamentális elemzéstől? A két megközelítés gyakorlatilag minden szempontból különbözik egymástól.

A fundamentális elemzés nem a legegyszerűbb, mert például egy tőzsdén jegyzett vállalat esetében magában foglalja a globális, makrogazdasági, regionális és iparági környezetre vonatkozó információkat, valamint a vállalat által közzétett jelentéseket.

A technikai elemzésnél azonban csak az árfolyam mozgása érdekel minket,pontosabban az, hogy hogyan viselkedett a múltban. Ennek az információnak köszönhetően képesek lehetünk meghatározni a vállalat árfolyamának, devizájának vagy más pénzügyi eszközének valószínű jövőbeli mozgását.

A technikai elemzés 3 fő alapelvre épül:

- a piac mindent beáraz – az aktuális piaci árfolyam figyelembe veszi az adott értékpapírról rendelkezésre álló összes információt, a mikro- és makrogazdasági helyzetet, valamint a politikai és gazdasági körülményeket.

- az árak trendben mozognak – az árak meghatározott trendeket követnek (felfelé, lefelé, vízszintesen – oldalazva), amíg egyértelmű jelek nem jelzik a trendfordulót.

- a történelem ismétli önmagát – a technikai elemzés a jövőbeli ármozgások előrejelzésére összpontosít a történelem alapján, ez a feltételezés bizonyos alakzatok időbeli ismétlődésén alapul.

A grafikonok típusai

Az egyes pénzügyi instrumentumok grafikonjainak szemlélésekor a befektetők leggyakrabban háromféle grafikonnal/diagrammal – vonal-, oszlop- és gyertyadiagrammal – foglalkoznak.

A vonaldiagram a legalapvetőbb eszköz az ármozgások bemutatására, ez tartalmazza a legkevesebb információt, de a legkönnyebben olvasható. Leggyakrabban a hosszú távú trendek megfigyelésekor használják.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Vonaldiagram. Forrás: xStation5

Az oszlop- és gyertyadiagramok sokkal több információt tartalmaznak, mint a vonaldiagram. Mind az oszlopok, mind a gyertyák egy adott intervallum nyitóárát, a záróárat, valamint az adott időpontban bekövetkezett áringadozások tartományát mutatják. Emiatt a technikai elemzéshez leggyakrabban az oszlop- és gyertyadiagramokat használják.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Oszlopdiagram. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Gyertyadiagram. Forrás: xStation5

Trend

A trend meghatározása a legegyszerűbben úgy magyarázható, hogy az egy általános irány, amelyben valami fejlődik vagy változik.

- ha a vevők előnyben vannak – akkor emelkedő trenddel van dolgunk.

- ha az eladók előnyben vannak – akkor csökkenő trenddel van dolgunk

- ha a piaci erők kiegyenlítik egymást, akkor az oldalazó trend érvényesül.

Emelkedő trendről akkor beszélünk, ha a grafikon magasabb csúcsok és magasabb aljak sorozatát mutatja.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

A csökkenő trend akkor érvényesül, ha a grafikonon alacsonyabb csúcsok és alacsonyabb aljak sorozata látható.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Oldalazó trenddel van dolgunk, amikor nincs egyértelmű sorrend a grafikonon, az árfolyam felfelé és lefelé mozog, a kereskedési tartományon belül maradva.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

A technikai elemzés alapvető eszközei

Néhány alapelv és eszköz segítségével bárki megtanulhatja a technikai elemzést, és gyorsan felhasználhatja ezt a tudást a befektetési döntések meghozatalához. Az alábbi kifejezések jelentésének megismerése fontos első lépés lesz.

Gyertya alakzatok

A gyertya alakzatok trendfordulót és a trend folytatását jelző alakzatokra oszlanak, lehetővé teszik a piaci fordulópontok megtalálását, vagy a trend folytatásának felismerését. A gyertya alakzatokat gyakran használják mind a rövid, mind a hosszú távú piacszemle segédeszközeként.

A legnépszerűbb, trend folytatását jelző alakzatok:

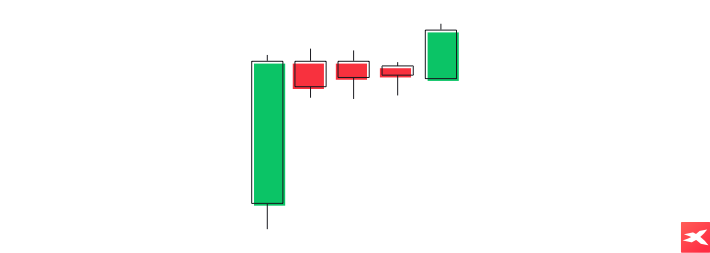

- Hulló / növekvő fa gyertya formáció (Falling/rising three methods pattern)

Növekvő fa gyertya formáció (rising three methods pattern) – egy magas zöld gyertya alakul ki egy emelkedő trendben. A magas gyertyát kis testű gyertyák csoportja követi, amelyek azt jelzik, hogy a jelenlegi trendben van némi ellenállás. Ezek a gyertyák általában piros színűek, de ami a legfontosabb, hogy testük az első magas zöld gyertya swing tartományán belül van, és az árnyékok is a swing tartományon belül vannak. Az utolsó gyertya (általában az ötödik a sorban) nyitása az előző korrekciós nap zárószintje felett van, és egy új, maximális szinten zár.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

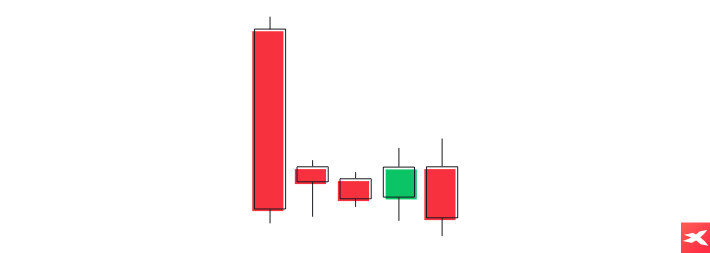

Hulló fa gyertya formáció (falling three methods pattern) – a piacon csökkenő trendet vehetünk észre, ami egy magas piros gyertya kialakulásában tükröződik. A következő három szeánsz során alacsony testű gyertyák alakulnak ki, amelyek a jelenlegi trenddel ellentétes irányba orientálódnak. A legjobb, ha a korrekciós időszak gyertyáinak testei zöldek. Mindezen gyertyatestek teste az első piros gyertya tartományán belül marad. A formáció következő és utolsó gyertyájának nyitása az előző ülés zárószintje közelében kell, hogy történjen, és a zárása egy új, minimális szinten kell, hogy történjen.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

A legnépszerűbb, trendfordulót jelző formációk:

- Bikás / medvés befogó gyertya alakzat (bullish/bearish engulfing pattern)

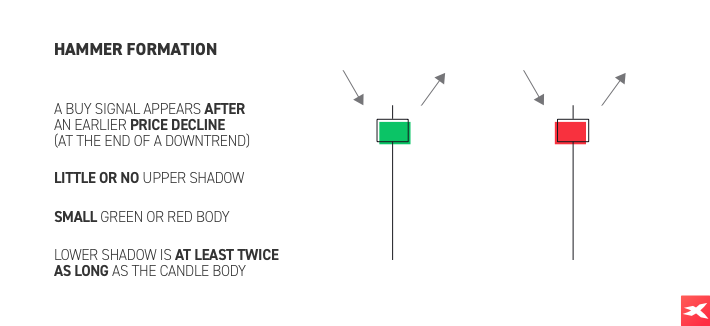

- Kalapács (hammer)

- Hullócsillag (shooting star)

- Hajnalcsillag / Esthajnalcsillag (morning/evening star)

Bikás / medvés befogó gyertya alakzat (bullish/bearish engulfing pattern)

Forrás: xStation

Forrás: xStation

Kalapács (hammer)

Forrás: xStation

Forrás: xStation

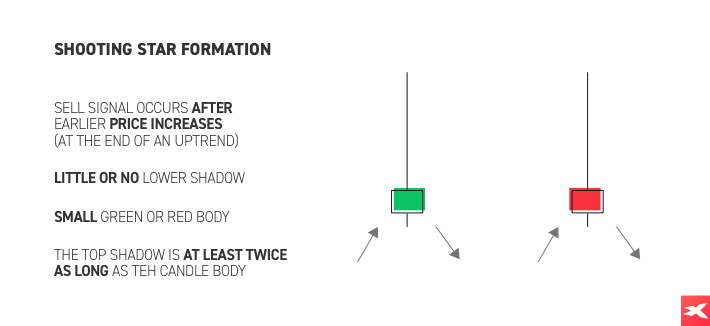

Hullócsillag (shooting star)

Forrás: xStation

Forrás: xStation

Gyertya alakzatok – gyakorlati példák

Az alábbi grafikonon a fent leírt gyertya minták néhány példáját láthatjuk. Az első zöld kör egy bikás befogó gyertya alakzat, a második zöld kör pedig egy bikás kalapács alakzat. Az első piros kör a medvés befogó gyertya mintázatot, míg a második a hullócsillag formációt mutatja.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Áralakzatok

Az áralakzatok olyan konkrét minták, amelyek bármely időkeretben megfigyelhetőek a grafikonon. Lehetővé teszik a piaci fordulópontok azonosítását vagy az ármozgás folytatásának megerősítését. Ezen túlmenően arra is felhasználhatók, hogy meghatározzák az ármozgás minimális tartományát egy adott minta megerősítése után.

A legnépszerűbb, trend folytatását jelző áralakzatok:

- Zászló

- Háromszög

Háromszög alakzat

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

A legnépszerűbb trendfordulót jelző áralakzatok:

- Dupla csúcs (double top)

- Dupla alj (double bottom)

- Fej- váll alakzat (head and shoulders)

Dupla alj (double bottom)

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Fej- váll alakzat (head and shoulders)

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

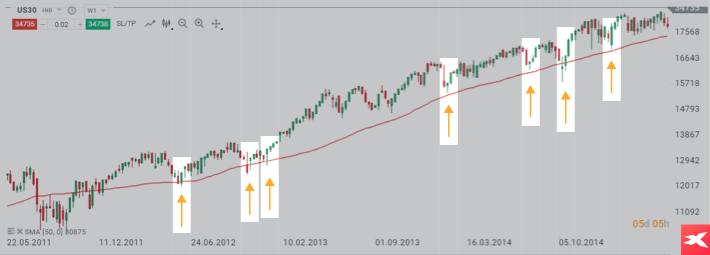

Mozgóátlag

Egy másik gyakran használt technikai elemzési eszköz a mozgóátlag. Ez az egyik legegyszerűbb mutató, de gyakran nagyon jó jeleket generál. Mindazonáltal a fő paraméter megfelelő beállítását igényli. Például, ha erős trend van a piacon, egy rövid távú átlag jobban fog működni. A fő szabály szerint, amíg az ár az átlag felett ül, addig az ár további emelkedésére számíthatunk. Másrészt, ha az ár az átlag alatt marad, akkor csökkenő trend uralkodik. Az alábbi példában az ár az átlagtól pattant el, és az emelkedő trend folytatódott.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Trendvonal

A trendvonal az egyik legegyszerűbb technikai elemzési eszköz. Az alábbi példa egy emelkedő trendet mutat, a trendvonal pedig a helyi aljakat követi. Ökölszabályként elmondható, hogy amíg az árfolyam tiszteletben tartja a vonalat, addig az emelkedő trend folytatódására kell számítani. Az alacsonyabbra törés (piros nyíl) azonban a trend lehetséges változását jelezheti.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Fibonacci retracement

A Fibonacci-eszközök segítségével az egyes impulzusok és korrekciók tartományát mérhetjük. A Fibonacci-retracement szintek olyan vízszintes vonalak, amelyek jelzik a lehetséges támasz- és ellenállási szinteket, ahol az ár potenciálisan irányt válthat. Az alábbi példában egy lefelé irányuló impulzust mértünk. A korrekciós mozgás először a 38,2%-os retracementet tesztelte, mielőtt feljebb ment volna a 61,8%-os retracementig. Ezen a ponton a felfelé irányuló impulzus elhalványult, és az ár visszatért a fő, csökkenő trendhez.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Piaci geometria – 1:1 szerkezet

A grafikonelemzés másik módszere az úgynevezett piaci geometria. Gyakran előfordul, hogy egy adott trendben a lefelé irányuló korrekciók, valamint a felfelé irányuló impulzusok azonos vagy nagyon hasonló tartományban vannak. A geometria felhasználható arra, hogy a korrekciót követően csatlakozzunk az uralkodó trendhez, vagy hogy nyereséget könyveljünk el egy potenciális fordulópontban.

Példa – csatlakozás az aktuális trendhez

Az alábbi példa azt mutatja, hogy az árfolyam sokáig tiszteletben tartotta az első lefelé irányuló korrekció hatókörét. Minden alkalommal, amikor az 1:1 szerkezet alsó határát tesztelte (lila téglalap), visszapattant, és az ár egy új helyi csúcsot ért el.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Ha long (vételi) pozíciót vettünk fel, és a piac az előző felfelé irányuló impulzusból eredő 1:1 szerkezet felső határára reagál, akkor ez a szint felhasználható a nyereség elkönyvelésére vagy a pozíció részleges lezárására. A helyi szélsőértékek gyakran meghatározhatók a geometria segítségével, ami különösen hasznos a napon belüli kereskedés során.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Támasz- és ellenállási zónák

A támasz- és ellenállási zónák olyan vízszintes zónák, amelyeket a korábbi árreakciók jelölnek. Emelkedő trend esetén a legutóbbi csúcs fölé törés egy reakciózóna létrehozását eredményezi, amely aztán támaszként szolgálhat. Ebben az esetben a polaritás megfordításának elve érvényesül – az ellenállás szintjének negligálása után azt támaszként kell kezelni.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Hasonló helyzettel állunk szemben csökkenő trendben is. Abban az esetben, ha az árfolyam a legutóbbi (lokális) alj alá törik, akkor ez a szint ellenállásként kellene, hogy működjön a jövőben. Ezt mutatja az alábbi példa.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Összefoglaló

A technikai elemzés a piac megfigyelésének jó módszere, de a befektetőknek nem szabad elfelejteniük, hogy egyetlen technikai mutató sem tökéletes. Egyik sem ad mindig 100%-os pontosságú jelzést. A kereskedőknek figyelembe kell venniük, hogy az általuk választott indikátorok jelzései néha félrevezetőek lehetnek. A jól elvégzett technikai elemzés azonban mindenképpen javíthatja a kereskedői jövedelmezőséget. Az egyértelmű előnyök ellenére a befektetőknek szem előtt kell tartaniuk, hogy a technikai elemzés nem mentes a hibáktól és korlátoktól. Ez annak köszönhető, hogy ez a fajta elemzés csak historikus adatokon alapul, azaz azon, ami már megtörtént, és soha nem ad bizonyosságot arról, hogy a piac hogyan fog viselkedni a jövőben. Bizonyos alkalmakkor vegyes jeleket kaphatunk, két különböző indikátor egymásnak ellentmondó információkat adhat; vagyis az egyik indikátor vételi, míg a másik eladási jelzést mutathat. Ez potenciálisan zavart okozhat a kereskedési döntésekben. Ezenkívül a technikai elemzés nem veszi figyelembe a különböző váratlan piaci eseményeket vagy kulcsfontosságú információkat, amelyek nyilvánosságra kerülhetnek, és nagy hatással lehetnek az uralkodó trendre. Ezért a kereskedőknek időt és energiát kell fordítaniuk arra, hogy átgondolják, hogyan lenne helyénvaló kezelni azt a helyzetet, mikor a piac ellenük fordul.

Ezen tartalmat az XTB S.A. készítette, amelynek székhelye Varsóban található a következő címen, Prosta 67, 00-838 Varsó, Lengyelország (KRS szám: 0000217580), és a lengyel pénzügyi hatóság (KNF) felügyeli (sz. DDM-M-4021-57-1/2005). Ezen tartalom a 2014/65/EU irányelvének, ami az Európai Parlament és a Tanács 2014. május 15-i határozata a pénzügyi eszközök piacairól , 24. cikkének (3) bekezdése , valamint a 2002/92 / EK irányelv és a 2011/61 / EU irányelv (MiFID II) szerint marketingkommunikációnak minősül, továbbá nem minősül befektetési tanácsadásnak vagy befektetési kutatásnak. A marketingkommunikáció nem befektetési ajánlás vagy információ, amely befektetési stratégiát javasol a következő rendeleteknek megfelelően, Az Európai Parlament és a Tanács 596/2014 / EU rendelete (2014. április 16.) a piaci visszaélésekről (a piaci visszaélésekről szóló rendelet), valamint a 2003/6 / EK európai parlamenti és tanácsi irányelv és a 2003/124 / EK bizottsági irányelvek hatályon kívül helyezéséről / EK, 2003/125 / EK és 2004/72 / EK, valamint az (EU) 2016/958 bizottsági felhatalmazáson alapuló rendelet (2016. március 9.) az 596/2014 / EU európai parlamenti és tanácsi rendeletnek a szabályozási technikai szabályozás tekintetében történő kiegészítéséről a befektetési ajánlások vagy a befektetési stratégiát javasló vagy javasló egyéb információk objektív bemutatására, valamint az egyes érdekek vagy összeférhetetlenség utáni jelek nyilvánosságra hozatalának technikai szabályaira vonatkozó szabványok vagy egyéb tanácsadás, ideértve a befektetési tanácsadást is, az A pénzügyi eszközök kereskedelméről szóló, 2005. július 29-i törvény (azaz a 2019. évi Lap, módosított 875 tétel). Ezen marketingkommunikáció a legnagyobb gondossággal, tárgyilagossággal készült, bemutatja azokat a tényeket, amelyek a szerző számára a készítés időpontjában ismertek voltak , valamint mindenféle értékelési elemtől mentes. A marketingkommunikáció az Ügyfél igényeinek, az egyéni pénzügyi helyzetének figyelembevétele nélkül készül, és semmilyen módon nem terjeszt elő befektetési stratégiát. A marketingkommunikáció nem minősül semmilyen pénzügyi eszköz eladási, felajánlási, feliratkozási, vásárlási felhívásának, hirdetésének vagy promóciójának. Az XTB S.A. nem vállal felelősséget az Ügyfél ezen marketingkommunikációban foglalt információk alapján tett cselekedeteiért vagy mulasztásaiért, különösen a pénzügyi eszközök megszerzéséért vagy elidegenítéséért. Abban az esetben, ha a marketingkommunikáció bármilyen információt tartalmaz az abban megjelölt pénzügyi eszközökkel kapcsolatos eredményekről, azok nem jelentenek garanciát vagy előrejelzést a jövőbeli eredményekkel kapcsolatban.